假设现在6个月即期年利率为10%(连续复利,下同),1年期的即期利率是12%。远期利率的无套利均衡价格应该为多少?()A.10%B.11%C.12%D.14%

题目

假设现在6个月即期年利率为10%(连续复利,下同),1年期的即期利率是12%。远期利率的无套利均衡价格应该为多少?()

A.10%

B.11%

C.12%

D.14%

相似考题

参考答案和解析

更多“假设现在6个月即期年利率为10%(连续复利,下同),1年期的即期利率是12%。远期利率的无套利均衡价格应该为多少?()”相关问题

-

第1题:

已知1年期即期利率5%,2年期即期利率6%的3年期附息债券的当前价格是960元,面值为1000元,息票率为10%,则第2年到第3年的远期利率是:()。A.5%

B.26.20%

C.11.30%

D.20.19%

参考答案:B

-

第2题:

以S&P 500为标的物三个月到期远期合约,假设指标每年的红利收益率为3%,指标现在的值为900美元,连续复利的无风险年利率为8%,则该远期合约的即期价格为( )美元。

A.900.00

B.911.32

C.919.32

D.-35.32

正确答案:B

-

第3题:

如果一年期的即期利率为10%,二年期的即期利率为10.5%,那么一年到两年的远期利率为()。A、11%

B、10.5%

C、12%

D、10%

答案:A

-

第4题:

假设1年后的1年期利率为7%。l年期即期利率为5%。那么2年期即期利率(年利率)为( )。

A.5.00%

B.6.00%

C.7.00%

D.8.00%

正确答案:B

-

第5题:

假定无收益的投资资产的即期价格为SO,T是远期合约到期的时间,r是以连续复利计算的无风险年利率,FO是远期合约的即期价格,那么当()时,套利者可以在买入资产同时做空资产的远期合约。 答案:A解析:在无套利市场,如果两种金融资产未来的现金流完全相同(称为互为复制),则当前的价格必相同,即

答案:A解析:在无套利市场,如果两种金融资产未来的现金流完全相同(称为互为复制),则当前的价格必相同,即

如果市场价格与理论价格不一致,则在有效市场中存在着套利机会。假设

,则市场参与者愿意借入SO现金买入一单位标的资产,同时持有一单位标的资产的期货空头,在到期日T时,交割期货头寸,可以盈利

这种盈利促使市场中套利者不断重复这种操作,直到,套利机会消失为止。

-

第6题:

以S&P500为标的物三个月到期远期合约,假设指标每年的红利收益率为3%,标的资产为900美元,连续复利的无风险年利率为8%,则该远期合约的即期价格为( )美元。A.900

B.911.32

C.919.32

D.-35.32答案:B解析:标普500指数的远期合约理论价格为:F0=S0*e^(r-d)T=900*e^(8%-3%)*3/12=911.32 -

第7题:

在采用1年复利1次的前提下,1年期即期利率为5%,2年期即期利率为6%,那么1年期的远期利率水平为()。

- A、0.95%

- B、7.01%

- C、4.01%

- D、6.85%

正确答案:B -

第8题:

已知三年期即期利率为8.7%,二年期即期利率为9.2%,则2年后的一年期远期利率是多少()

- A、5.8%

- B、7.2%

- C、7.7%

正确答案:C -

第9题:

当前股票价格为30元,3个月后支付红利5元,无风险年利率为12%(连续复利计息)。若签订一份期限为6个月的股票远期合约,则远期价格应为多少?

正确答案:(30 – 5e-0.03)e0.06

实际上是计算资金成本=30元借贷6个月的利息-中途就可以偿还的5元的3个月利息,资金成本就是期货的远期价格定价所在。 -

第10题:

单选题1年期和2年期的即期利率分别为S1=3%和S2=4%,根据无套利原则及复利计息的方法,第2年的远期利率为( )。A2%

B3.5%

C4%

D5.01%

正确答案: B解析: -

第11题:

单选题在采用1年复利1次的前提下,1年期即期利率为5%,2年期即期利率为6%,那么1年期的远期利率水平为()。A0.95%

B7.01%

C4.01%

D6.85%

正确答案: C解析: 暂无解析 -

第12题:

单选题6个月国库券即期利率为4%(连续复利),1年期国库券即期利率5%(连续复利),则从6个月到1年期远期利率应为()A3%

B4.5%

C5.5%

D6%

正确答案: A解析: 给定的利率为年利率,但一期为半年,因此,实际的债券为每期即期利率为2.5%的1年期债券,2%的半年期债券。半年远期利率可以通过如下公式计算得到:1+f=1.025*1.025/1.02=1.030,这意味着,半年远期利率为3%,或者年利率为6%。所以,A项正确。 -

第13题:

假设1年后的1年期利率为7%,1年期即期利率为5%,那么2年期即期利率(年利率)为( )。 A.5% B.6% C.7% D.8%

正确答案:B

-

第14题:

假设1年后的1年期利率为7%,1年期即期利率为5%,那么2年期即期利率(年利率)为( )。

A.0.05

B.0.06

C.0.07

D.0.08

正确答案:B

解析:即期利率与远期利率的关系为(1十Rn)n=(1+R1)……(1+Rn)。代入数据,(1+R2)2-(1+7%)(1+5%),得出R2≈6.00%。 -

第15题:

1年和2年期的即期利率分别为s1=3%和s2=4%,根据无套利原则及复利计息的方法,第2年的远期利率为( )。

A.2%

B.3.5%

C.4%

D.5.01%

正确答案:D

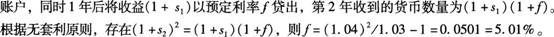

将1元存在2年期的账户,第2年末它将增加至(1+s:)2;将1元存储于1年期

-

第16题:

假设1年期的即期利率为4%,2年期的即期利率为6%。那么,第1年年末到第2年末的远期利率为( )(题中所有利率均为连续复利的利率)A.5%

B.8%

C.10%

D.12%答案:B解析:此题考查即期利率与远期利率之间的换算。即期利率是指某个给定时点上无息债券 的到期收益率=远期利率是指未来两个时点之间的利率水平。远期利率可以根据即期利率换算 可得,计算公式为:er1 ?erf =e2r2 ,其中rf为第2年的远期利率。将已知条件代入公式可得 rf =6%×2-4%=8% -

第17题:

假定无收益的投资资产的即期价格为SO,T是远期合约到期的时间,r是以连续复利计算的无风险年利率,FO是远期合约的即期价格,那么当( )时,套利者可以在买人资产同时做空资产的远期合约。 答案:A解析:此题暂无解析

答案:A解析:此题暂无解析 -

第18题:

假设1年期即期利率为5%,1年后的1年远期利率为7%,那么2年期即期利率(年利率)为()。

A.5.00%

B.6.00%

C.7.00%

D.8.00%答案:B解析:即期利率与远期利率的关系为(1﹢y2)2=(1﹢y1)(1﹢f2)。式中,y1、y2分别为1年期、2年期即期利率,f2为远期利率,(1﹢y2)2=(1﹢5%)(1﹢7%),得出y2=6.00%。B项正确。故本题选B。 -

第19题:

6个月国库券即期利率为4%,1年期国库券即期利率为5%,则从6个月到1年的远期利率应为:()

- A、3.0%

- B、4.5%

- C、5.5%

- D、6.0%

正确答案:D -

第20题:

假设目前美国一年期利率为6%,墨西哥一年期利率为12%,披索的即期汇率为US$0.11/Mex$,一年期远期汇率为US$0.11/Mex$。根据利率评价条件(IRP),套利行为会让下列叙述何者正确()。

- A、披索的即期汇率上升,一年期远期汇率下降

- B、披索的即期汇率上升,一年期远期汇率上升

- C、披索的即期汇率下降,一年期远期汇率下降

- D、披索的即期汇率下降,一年期远期汇率上升

正确答案:A -

第21题:

6个月国库券即期利率为4%(连续复利),1年期国库券即期利率5%(连续复利),则从6个月到1年期远期利率应为()

- A、3%

- B、4.5%

- C、5.5%

- D、6%

正确答案:A -

第22题:

单选题6个月国库券即期利率为4%,1年期国库券即期利率为5%,则从6个月到1年的远期利率应为:()A3.0%

B4.5%

C5.5%

D6.0%

正确答案: A解析: 暂无解析 -

第23题:

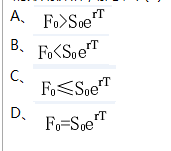

单选题假定无收益的投资资产的即期价格为S0,T是远期合约到期的时间,r是以连续复利计算的无风险年利率,F0是远期合约的即期价格,那么当( )时,套利者可以在买入资产同时做空资产的远期合约。AF0>S0erT

BF0<S0erT

CF0≤S0erT

DF0=S0erT

正确答案: A解析:

在无套利市场,如果两种金融资产未来的现金流完全相同(称为互为复制),则当前的价格必相同,即F0=S0erT。如果市场价格与理论价格不一致,则在有效市场中存在着套利机会。假设F0>S0erT,则市场参与者愿意借入S0现金买入一单位标的资产,同时持有一单位标的资产的期货空头,在到期日T时,交割期货头寸,可以盈利F0-S0erT。 -

第24题:

单选题假定无收益的投资资产的即期价格为S0,T是远期合约到期的时间,r是以连续复利计算的无风险年利率,F0是远期合约的即期价格,那么当()时,套利者可以在买入资产同时做空资产的远期合约。AB. C. D.

BC. D.

CD.

正确答案: C解析: 在无套利市场,如果两种金融资产未来的现金流完全相同(称为互为复制),则当前的价格必相同。即 如果市场价格与理论价格不一致,则在有效市场中存在着套利机会。市场参与者愿意借入现金买入一单位标的资产,同时持有一单位标的资产的期货空头,在到期日T时,交割期货头寸,可以盈利。这种盈利促使市场中套利者不断重复这种操作直到机会消失为止。