东方公司拟进行证券投资,目前无风险收益率为4%,市场风险溢酬为8%,备选方案的资料如下:(1)购买A公司债券,持有至到期日。A公司发行债券的面值为100元,票面利率8%,期限10年,每年付息一次,到期归还面值,A公司发行价格为87.71元。(2)购买B公司股票,长期持有。B公司股票现行市价为每股9元,今年每股股利为0.9元,预计以后每年以6%的增长率增长。(3)购买C公司股票,长期持有。C公司股票现行市价为每股9元,预期未来两年每股股利为1.5元,从第三年开始预期股利每年增长2%,股利分配政策将一贯坚持固

题目

(1)购买A公司债券,持有至到期日。A公司发行债券的面值为100元,票面利率8%,期限10年,每年付息一次,到期归还面值,A公司发行价格为87.71元。

(2)购买B公司股票,长期持有。B公司股票现行市价为每股9元,今年每股股利为0.9元,预计以后每年以6%的增长率增长。

(3)购买C公司股票,长期持有。C公司股票现行市价为每股9元,预期未来两年每股股利为1.5元,从第三年开始预期股利每年增长2%,股利分配政策将一贯坚持固定增长股利政策。

(4)A公司债券的β系数为1,B公司股票的β系数为1.5,C公司股票的β系数为2。

要求:根据上述资料,为下列问题从备选答案中选出正确的答案。

东方公司购买A公司债券的债券投资收益率是( )。

B.10%

C.9.64%

D.10.11%

相似考题

更多“东方公司拟进行证券投资,目前无风险收益率为4%,市场风险溢酬为8%,备选方案的资料如下: ”相关问题

-

第1题:

A公司股票股利的固定增长率为6%,预计第一年的股利为1.2元/股,目前国库券的收益率为4%,市场风险溢酬为8%。该股票的β系数为1.5,那么该股票的价值为( )元。

A.30

B.12

C.31.8

D.10.6

正确答案:B

国库券的收益率近似等于无风险利率Rf,该股票的必要报酬率=4%+1.5×8%=16%.P=D1/(K-g)=1.2/(16%-6%)=12(元)。 -

第2题:

有关A公司的投资情况如下:

(1)A公司打算长期持有甲公司股票,目前甲公司的市价为6元/股,上年支付的股利为1元/股,每年股利增长率均为5%,目前市场收益率为15%,无风险收益率为10%,甲公司股票的风险报酬系数β为1.0。

(2)A公司打算发行5年期的、面值为4000元的债券,票面年利率为4%,按季度支付利息,投资必要报酬率为8%。

已知PVIFA2%,20=16.3514,PVIF2%,20=0.6730,PVIFA4%,5=4.4518,PVIF4%,5=0.8219,PVIFA8%,5=3.9927,PVIF8%,5=0.6806。

(二)要求:根据上述资料,为下列问题从备选答案中选出正确的答案。

该债券发行时的价值为:A、5308.22元

B、3640.50元

C、3465.67元

D、3346.06元答案:D解析:每次支付利息=4000×4%/4=40(元),共计支付5×4=20(次),折现率=8%/4=2%。发行时的债券价值=40×PVIFA2%,20+4000×PVIF2%,20=40×16.3514+4000×0.6730=3346.06(元)。 -

第3题:

有关A公司的投资情况如下:

(1)A公司打算长期持有甲公司股票,目前甲公司的市价为6元/股,上年支付的股利为1元/股,每年股利增长率均为5%,目前市场收益率为15%,无风险收益率为10%,甲公司股票的风险报酬系数β为1.0。

(2)A公司打算发行5年期的、面值为4000元的债券,票面年利率为4%,按季度支付利息,投资必要报酬率为8%。

已知PVIFA2%,20=16.3514,PVIF2%,20=0.6730,PVIFA4%,5=4.4518,PVIF4%,5=0.8219,PVIFA8%,5=3.9927,PVIF8%,5=0.6806。

(二)要求:根据上述资料,为下列问题从备选答案中选出正确的答案。

A公司对于该股票的投资决策应该为:A、立即出售

B、出售部分

C、继续持有

D、无法判断答案:C解析:甲公司股票的目前市价6元低于其内在价值10.5元,故应继续持有该股票。 -

第4题:

有关A公司的投资情况如下:

(1)A公司打算长期持有甲公司股票,目前甲公司的市价为6元/股,上年支付的股利为1元/股,每年股利增长率均为5%,目前市场收益率为15%,无风险收益率为10%,甲公司股票的风险报酬系数β为1.0。

(2)A公司打算发行5年期的、面值为4000元的债券,票面年利率为4%,按季度支付利息,投资必要报酬率为8%。

已知PVIFA2%,20=16.3514,PVIF2%,20=0.6730,PVIFA4%,5=4.4518,PVIF4%,5=0.8219,PVIFA8%,5=3.9927,PVIF8%,5=0.6806。

(二)要求:根据上述资料,为下列问题从备选答案中选出正确的答案。

甲公司股票的必要报酬率为:A、10%

B、13%

C、15%

D、19%答案:C解析:必要报酬率=10%+1.0×(15%-10%)=15%。 -

第5题:

(2016)下列关于市场风险溢酬的表述中,错误的是( )。A.若市场抗风险能力强,则市场风险溢酬的数值就越大

B.若市场对风险越厌恶,则市场风险溢酬的数值就越大

C.市场风险溢酬反映了市场整体对风险的平均容忍程度

D.市场风险溢酬附加在无风险收益率之上答案:A解析:如果市场的抗风险能力强,则对风险的厌恶和回避就不是很强烈,因此要求的补偿就越低,所以市场风险溢酬的数值就越小。 -

第6题:

某上市公司2018年的β系数为1.3,短期国债利率为4%。市场组合的风险溢酬为6.5%,则投资者投资该公司股票的必要收益率是( )。A.7.25%

B.12.45%

C.10.5%

D.13.65%答案:B解析:该公司股票的必要收益率=4%+1.3×6.5%=12.45% -

第7题:

(2018年)某公司拟用2000万元进行证券投资,其中A公司股票1200万元,B公司债券800万元。其他有关资料如下:

(1)目前无风险收益率为6%,市场平均收益率为16%,A公司股票的β系数为1.2。

(2)A公司当前每股市价为12元,预计未来每年的每股股利均为2.7元/股。

(3)B公司债券的必要收益率为7%。

要求:

(1)利用资本资产定价模型计算A公司股票的必要收益率。

(2)计算A公司股票的价值,并据以判断A公司的股票是否值得购买。

(3)计算该公司证券投资组合的必要收益率。答案:解析:(1)A公司股票的必要收益率=6%+1.2×(16%-6%)=18%

(2)A公司股票价值=2.7/18%=15(元)

由于股票价值15元高于股票市场价格12元,所以该股票值得购买。

(3)该公司证券投资组合的必要收益率=18%×1200/2000+7%×800/2000=13.6% -

第8题:

假设资本资产定价模型成立,如果市场整体的风险厌恶程度以及其他因素不变,当无风险收益率升高后,将会导致()。A.市场组合收益率上升

B.市场风险溢酬下降

C.市场组合收益率不变

D.市场风险溢酬不变答案:A,D解析:市场风险溢酬由市场整体的风险厌恶程度决定,如果市场整体的风险厌恶程度不变,则市场风险溢酬不变,选项D是答案,选项B不是答案;由于无风险收益率升高、市场风险溢酬不变,则市场组合收益率上升,选项A是答案,选项C不是答案。。 -

第9题:

你正在为你们公司估算WACC公司的相关信息如下:公司的资本结构40%的债务和60%的普通股,公司在外有20年期的债权,票面利率为9%、按面值销售、公司的税率为40%、无风险收益率为5.5%、市场风险溢酬为5%、股票的贝塔系数为1.4,公司的WACC等于多少?()

- A、9.71%

- B、9.66%

- C、8.31%

- D、11.18%

正确答案:B -

第10题:

某公司股票的β系数为1.5,无风险收益率为4%,市场上所有股票的平均收益率为8%,则该公司股票的收益率应为()。

- A、4%

- B、12%

- C、8%

- D、10%

正确答案:D -

第11题:

多选题下列关于证券市场线的表述中,正确的有()。A证券市场线中自变量为标准差,因变量为必要收益率

B提高无风险利率,证券市场线向上平移

C提高无风险利率,市场风险溢酬上升

D市场整体对风险的厌恶程度越小,证券市场线斜率越小

E证券市场线暗示只有系统风险才有资格要求补偿

正确答案: C,B解析: -

第12题:

多选题在资本资产定价模型中,关于证券或证券组合的贝塔系数,下列理解正确的是()。A贝塔系数反映了证券收益率与市场总体收益率的共变程度

B贝塔系数越高,则对应相同的市场变化,证券的期望收益率变化越大

C贝塔系数为零的证券是无风险证券

D期望收益率相同的两个证券,若两者的贝塔系数为一正一负,则通过组合该两者可以降低证券投资的风险而不降

E投资者承担个股的风险时,市场并不会为此风险承担行为支付额外的溢酬

正确答案: B,C解析: 暂无解析 -

第13题:

关于证券市场线的说法正确的是( )。

A.证券市场线的一个重要暗示是“只有系统风险才有资格要求补偿”

B.斜率是市场风险溢酬

C.截距是无风险收益率

D.当无风险收益率变大而其他条件不变时,证券市场线会整体向上平移

正确答案:ABCD

证券市场线的横轴是贝他系数,而贝他系数仅仅对该资产所含的系统风险的度量,因此,证券市场线的一个重要暗示就是“只有系统风险才有资格要求补偿”,即选项A正确;证券市场线的方程为R=Rf+β×(Rm-Rf),其中(Rm-Rf)表示市场风险溢酬,Rf表示无风险收益率,由此可知,选项B、C、D正确。

【该题针对“资本资产定价模型”知识点进行考核】 -

第14题:

东方公司拟进行证券投资,目前无风险收益率为4%,市场风险溢酬为8%,备选方案的资料如下:

(1)购买A公司债券,持有至到期日。A公司发行债券的面值为100元,票面利率8%,期限10年,每年付息一次,到期归还面值,A公司发行价格为87.71元。

(2)购买B公司股票,长期持有。B公司股票现行市价为每股9元,今年每股股利为0.9元,预计以后每年以6%的增长率增长。

(3)购买C公司股票,长期持有。C公司股票现行市价为每股9元,预期未来两年每股股利为1.5元,从第三年开始预期股利每年增长2%,股利分配政策将一贯坚持固定增长股利政策。

(4)A公司债券的β系数为1,B公司股票的β系数为1.5,C公司股票的β系数为2。

要求:根据上述资料,为下列问题从备选答案中选出正确的答案。

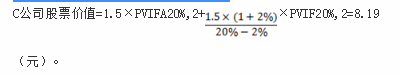

C公司股票价值为( )元。

A.9.18

B.9.54

C.8.19

D.8答案:C解析:C股票投资的必要报酬率=4%+2×8%=20%

-

第15题:

东方公司拟进行证券投资,目前无风险收益率为4%,市场风险溢酬为8%,备选方案的资料如下:

(1)购买A公司债券,持有至到期日。A公司发行债券的面值为100元,票面利率8%,期限10年,每年付息一次,到期归还面值,A公司发行价格为87.71元。

(2)购买B公司股票,长期持有。B公司股票现行市价为每股9元,今年每股股利为0.9元,预计以后每年以6%的增长率增长。

(3)购买C公司股票,长期持有。C公司股票现行市价为每股9元,预期未来两年每股股利为1.5元,从第三年开始预期股利每年增长2%,股利分配政策将一贯坚持固定增长股利政策。

(4)A公司债券的β系数为1,B公司股票的β系数为1.5,C公司股票的β系数为2。

要求:根据上述资料,为下列问题从备选答案中选出正确的答案。

A公司债券的价值为( )元。

A.77.4

B.71

C.75

D.80答案:A解析:考察证券投资决策

A债券投资要求的必要报酬率=4%+1×8%=12%

A公司债券价值=100×8%×(P/A,12%,10)+100×(P/F,12%,10)=8×5.6502+100×0.322=77.4(元)。 -

第16题:

(2016年)下列关于市场风险溢价的表述中,错误的是( )。A.若市场抗风险能力强,则市场风险溢酬的数值就越大

B.若市场对风险越厌恶,则市场风险溢酬的数值就越大

C.市场风险溢酬反映了市场整体对风险的平均容忍度

D.市场风险溢酬附加在无风险收益率之上答案:A解析:如果市场的抗风险能力强,则对风险的厌恶和回避就不是很强烈,因此要求的补偿就越低,所以市场风险溢酬的数值就越小。 -

第17题:

已知一个风险证券组合A期望收益率为18%,无风险证券F的收益率为4%,并且证券市场允许卖空,如果你将持7000元本金投资于风险证券组合A和无风险证券F,并期望获得24%的投资收益率,那么()。A:你购买风险证券组合A所需的资金总额为10000元

B:你在风险证券组合A上的投资比例为七分之十

C:你的愿望无法实现

D:你应当用3000元自有资金购买无风险证券F答案:A,B解析:两种证券组合投资的收益:rp=XσA*rA+XB*rB。本题,设证券组合A的投资比例为XA,无风险证券F的投资比例为XF,则:XA+XF=1;24%=18%*XA+4%*XF。解得:XA=10/7;XF=-3/7,因此对于无风险证券进行卖空。B项,7000*-3/7=-3000(元),应当卖空无风险证券3000元;C项,经计算可知,愿望可以实现;D项,购买无风险证券组合A所需的资金总额为7000*-3/7=-3000(元)。 -

第18题:

目前股票市场平均收益率为15%,无风险收益率为5%。甲公司拟投资A、B、C三种股票,有两种投资组合方式,方案1:在由上述股票组成的证券投资组合中,各股票所占的比重分别为50%、30%和20%,其β系数分别为2.0、1.0和0.5;方案2:组合的风险收益率为12%。

A股票当前每股市价为12元,刚派发上一年度每股1.2元的现金股利,预计股利以后每年将增长8%。

要求:

(1)计算以下指标:

①甲公司投资方案1和方案2的β系数;

②甲公司投资方案1的风险收益率(RP);

③甲公司投资方案1和方案2的必要投资收益率(R);

④投资A股票的必要投资收益率。

(2)利用股票估价模型分析当前购买A股票是否对甲公司有利。答案:解析:(1)①甲公司投资方案1的β系数=50%×2+30%×1+20%×0.5=1.4

甲公司投资方案2的β系数=12%/(15%-5%)=1.2

②甲公司投资方案1的风险收益率(RP)=1.4×(15%-5%)=14%

③甲公司投资方案1的必要投资收益率(R)=5%+1.4×(15%-5%)=19%

甲公司投资方案2的必要投资收益率(R)=5%+12%=17%

④投资A股票的必要投资收益率=5%+2×(15%-5%)=25%

所以,当前购买A股票对甲公司不利。 -

第19题:

甲公司计划投资乙项目,已知乙项目的β系数为1.2,市场风险溢酬为6%,市场组合的必要收益率为11%,则乙项目的必要收益率为( )。A.12.2%

B.14%

C.11.7%

D.12%答案:A解析:市场风险溢酬对应的是(Rm-Rf),市场组合的必要收益率对应的是Rm,所以Rf=11%-6%=5%,即R=Rf+β×(Rm-Rf)=5%+1.2×6%=12.2%。 -

第20题:

假定某证券的无风险利率是3%,市场证券组合预期收益率是8%,β值为1.1,那么这种证券的投资收益率是:()

- A、8%

- B、7.5%

- C、8.5%

- D、10%

正确答案:D -

第21题:

如果将考虑企业所得税的MM模型和CAPM模型组合起来,便可以得到负债企业的股本成本,其计算公式为()。

- A、无风险利率+经营风险溢酬

- B、货币时间价值+经营风险溢酬

- C、无风险利率+经营风险溢酬+财务风险溢酬

- D、无风险利率+经营风险溢酬+财务风险溢酬+总风险溢酬

正确答案:C -

第22题:

单选题下列关于市场风险溢酬的表述中,错误的是()。(2016年)A市场风险溢酬反映了市场整体对风险的平均容忍度

B若市场抗风险能力强,则市场风险溢酬的数值就越大

C市场风险溢酬附加在无风险收益率之上

D若市场对风险越厌恶,则市场风险溢酬的数值就越大

正确答案: A解析: -

第23题:

问答题乙公司拟用2000万元进行证券投资,并准备长期持有。其中,1200万元购买A公司股票,800万元购买B公司债券,有关资料如下:(1)目前无风险收益率为6%,市场平均收益率为16%,A公司股票的β系数为1.2。(2)A公司当前每股市价为12元。预计未来每年的每股股利均为2.7元。(3)B公司债券的必要收益率为7%。要求:(1)利用资本资产定价模型计算A公司股票的必要收益率。(2)计算A公司股票的价值,并据以判断A公司股票是否值得购买。(3)计算乙公司证券投资组合的必要收益率。正确答案:解析: