假设A公司的股票现在的市价为50元。有1股以该股票为标的资产的看涨期权,执行价格为52.08元,到期时间是6个月。6个月以后股价有两种可能,即上升33.33%,或者下降25%,无风险报酬率为每年4%。 要求:(1)根据套期保值原理估计期权价值。 要求:(2)如果期权市场上,每份看涨期权的价格为6.7元,是否存在套利的可能性,如果存在,应该如何套利?

题目

假设A公司的股票现在的市价为50元。有1股以该股票为标的资产的看涨期权,执行价格为52.08元,到期时间是6个月。6个月以后股价有两种可能,即上升33.33%,或者下降25%,无风险报酬率为每年4%。

要求:(1)根据套期保值原理估计期权价值。

要求:(2)如果期权市场上,每份看涨期权的价格为6.7元,是否存在套利的可能性,如果存在,应该如何套利?

要求:(1)根据套期保值原理估计期权价值。

要求:(2)如果期权市场上,每份看涨期权的价格为6.7元,是否存在套利的可能性,如果存在,应该如何套利?

相似考题

参考答案和解析

答案:

解析:

1.(1)计算6个月后股票价格:

Su=So×u=50×(1+33.33%)=66.67(元)

Sd=So×d=50×(1-25%)=37.5(元)

(2)计算6个月后多头看涨期权价值:

Cu=So-X==66.67-52.08=14.59(元)

Cd=0

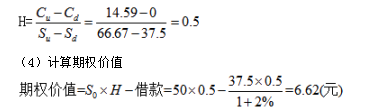

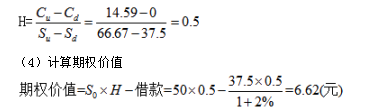

(3)计算套期保值比率

2.期权价值(6.62元)与期权市场的期权价格(6.7元)不相等,存在套利空间。

套利方法:出售1股看涨期权(6.7元),借款18.38元[=37.5×0.5/(1+2%)],购买0.5股股票支出25元(=50×0.5),可获利0.08元(6.7-6.62)。

Su=So×u=50×(1+33.33%)=66.67(元)

Sd=So×d=50×(1-25%)=37.5(元)

(2)计算6个月后多头看涨期权价值:

Cu=So-X==66.67-52.08=14.59(元)

Cd=0

(3)计算套期保值比率

2.期权价值(6.62元)与期权市场的期权价格(6.7元)不相等,存在套利空间。

套利方法:出售1股看涨期权(6.7元),借款18.38元[=37.5×0.5/(1+2%)],购买0.5股股票支出25元(=50×0.5),可获利0.08元(6.7-6.62)。

更多“假设A公司的股票现在的市价为50元。有1股以该股票为标的资产的看涨期权,执行价格为52.08元,到期时间是6个月。6个月以后股价有两种可能,即上升33.33%,或者下降25%,无风险报酬率为每年4%。 ”相关问题

-

第1题:

假设C公司股票现在的市价为20元,有1股以该股票为标的资产的看涨期权,执行价格为15元,到期时间是6个月。6个月后股价有两种可能:上升25%或者降低20%,无风险报酬率为每年6%。现在打算购进适量的股票以及借入必要的款项建立一个投资组合,使得该组合6个月后的价值与购进该看涨期权相等。

<1>、确定可能的到期日股票价格;

<2>、根据执行价格计算确定期权到期日价值;

<3>、计算套期保值比率;

<4>、计算购进股票的数量和借款数额;

<5>、根据上述计算结果计算期权价值;

<6>、根据风险中性原理计算期权的现值(假设股票不派发红利)。答案:解析:上行股价=20×(1+25%)=25(元)(0.5分)

下行股价=20×(1-20%)=16(元)(0.5分)

【考点“复制原理”】

股价上行时期权到期日价值=25-15=10(元)(0.5分)

股价下行时期权到期日价值=16-15=1(元)(0.5分)

【考点“复制原理”】

套期保值比率=(10-1)/(25-16)=1

【考点“复制原理”】

购进股票的数量=套期保值比率=1(股)(1分)

借款数额=(到期日下行股价×套期保值比率-股价下行时期权到期日价值)/(1+6%×6/12)

=(16×1-1)/(1+3%)=14.56(元)(1分)

【考点“复制原理”】

期权价值=购买股票支出-借款=1×20-14.56=5.44(元)

【考点“复制原理”】

6%/2=上行概率×25%+(1-上行概率)×(-20%)

3%=0.45×上行概率-0.2

解得:上行概率=0.5111

下行概率=1-0.5111=0.4889(1分)

期权6个月后的期望价值

=0.5111×10+0.4889×1=5.60(元)

期权的现值=5.60/(1+3%)=5.44(元)(1分)

【思路点拨】在建立对冲组合时:

股价下行时期权到期日价值

=股价下行时到期日股票出售收入-偿还的借款本利和

=到期日下行股价×套期保值比率-借款本金×(1+r)

由此可知:

借款本金=(到期日下行股价×套期保值比率-股价下行时期权到期日价值)/(1+r)

【考点“复制原理”】 -

第2题:

假设甲公司的股票现在的市价为20元。有1份以该股票为标的资产的看涨期权,执行价格为21元,到期时间是1年。1年以后股价有两种可能:上升40%,或者降低30%。无风险利率为每年4%。

要求:利用单期二叉树定价模型确定期权的价值。答案:解析:期权价格=(1+r-d)/(u-d)×Cu/(1+r)=(1+4%-0.7)/(1.4-0.7)×7/(1+4%)=3.27(元) -

第3题:

某公司股票目前的市价为40元,有1份以该股票为标的资产的欧式看涨期权(1份期权包含1股标的股票),执行价格为42元,到期时间为6个月。6个月以后股价有两种可能:上升20%或者下降25%,则套期保值比率为( )。A.0.33

B.0.26

C.0.42

D.0.28答案:A解析:上行股价=40×(1+20%)=48(元),下行股价=40×(1-25%)=30(元);股价上行时期权到期日价值=48-42=6(元),股价下行时期权到期日价值=0;套期保值比率=(6-0)/(48-30)=0.33。 -

第4题:

假设ABC公司的股票现在的市价为80元。有1股以该股票为标的资产的看涨期权,执行价格为85元,到期时间6个月。6个月以后股价有两种可能:上升33.33%,或者降低25%。无风险利率为每年4%。现拟建立一个投资组合,包括购进适量的股票以及借入必要的款项,使得6个月后该组合的价值与看涨期权相等。则下列计算结果正确的有( )。A.在该组合中,购进股票的数量0.4643股

B.在该组合中,借款的数量为27.31元

C.看涨期权的价值为9.834元

D.购买股票的支出为37.144元答案:A,B,C,D解析:上行股价=股票现价×上行乘数=80×1.3333=106.664(元)

下行股价=股票现价×下行乘数=80×0.75=60(元)

股价上行时期权到期日价值=上行股价-执行价格=106.664-85=21.664(元)

股价下行时期权到期日价值=0

套期保值比率H=期权价值变化量/股价变化量=(21.664-0)/(106.664-60)=0.4643

购买股票支出=套期保值比率×股票现价=0.4643×80=37.144(元)

借款=(到期日下行股价×套期保值比率-股价下行时期权到期日价值)/(1+r)=(60×0.4643)/(1+2%)=27.31(元)

期权价值=37.144-27.31=9.834(元) -

第5题:

假设ABC 公司的股票现在的市价为80 元。有1 股以该股票为标的资产的看涨期权,执行价格为85 元,到期时间6 个月。6 个月以后股价有两种可能:上升33.33%,或者降低25%。无风险报酬率为每年4%。则使用套期保值原理估算出该看涨期权价值为( )元。A.21.664

B.37.144

C.27.31

D.9.834答案:D解析:上行股价=股票现价×上行乘数=80×1.3333=106.664(元)下行股价=股票现价×下行乘数=80×0.75=60(元)股价上行时期权到期日价值=上行股价-执行价格=106.664-85=21.664(元)股价下行时期权到期日价值=0套期保值比率H=期权价值变化量/股价变化量=(21.664-0)/(106.664-60)=0.4643购买股票支出=套期保值比率×股票现价=0.4643×80=37.144(元)借款=(到期日下行股价×套期保值比率-股价下行时期权到期日价值)/(1+r)=(60×0.4643)/(1+2%)=27.31(元)期权价值=37.144-27.31=9.834(元)。 -

第6题:

ABC公司的股票目前的股价为10元,有1股以该股票为标的资产的欧式看涨期权,执行价格为10元,期权价格为2元,到期时间为6个月。假设年无风险利率为4%,计算1股以该股票为标的资产、执行价格为10元、到期时间为6个月的欧式看跌期权的价格;

正确答案:看跌期权价格=看涨期权价格-标的资产价格+执行价格现值=2-10+10/(1+2%)=1.80(元) -

第7题:

假设甲公司的股票现在的市价为20元。有1份以该股票为标的资产的看涨期权,执行价格为21元,到期时间是1年。1年以后股价有两种可能:上升40%,或者下降30%。无风险报酬率为每年4%。拟利用复制原理,建立一个投资组合,包括购进适量的股票以及借入必要的款项,使得该组合1年后的价值与购进该看涨期权相等。 要求: 期权的价值为多少?

正确答案: 期权价值=投资组合成本=购买股票支出一借款=0.5×20-6.73=3.27(元) -

第8题:

问答题假设甲公司的股票现在的市价为20元。有1份以该股票为标的资产的看涨期权,执行价格为21元,到期时间是1年。1年以后股价有两种可能:上升40%,或者降低30%。无风险利率为每年4%。要求:利用单期二叉树定价模型确定期权的价值。正确答案: 期权价格=(1+r-d)/(u-d)×Cu/(1+r)=(1+4%-0.7)/(1.4-0.7)×7/(1+4%)=3.27(元)解析: 暂无解析 -

第9题:

问答题计算分析题:假设C公司股票现在的市价为20元,有1股以该股票为标的资产的看涨期权,执行价格为15元,到期时间为6个月。6个月后股价有两种可能:上升25%或者降低20%,无风险利率为每年6%。现在打算购进适量的股票以及借入必要的款项建立一个投资组合,使得该组合6个月后的价值与购进该看涨期权相等。要求:(1)确定可能的到期日股票价格;(2)根据执行价格计算确定期权到期日价值;(3)计算套期保值比率;(4)计算购进股票的数量和借款数额;(5)根据上述计算结果计算期权价值;(6)根据风险中性原理计算期权的现值(假设期权期限内标的股票不派发红利)。正确答案: (1)上行股价=20×(1+25%)=25(元)下行股价=20×(1-20%)=16(元)(2)股价上行时期权到期日价值=25-15=10(元)股价下行时期权到期日价值=16-15=1(元)(3)套期保值比率=(10-1)/(25-16)=1(4)购进股票的数量=套期保值比率-1(股)借款数额=(到期日下行股价×套期保值比率-股价下行时期权到期日价值)/(1+6%×6/,12)=(16×1-1)/(1+3%)=14.56(元)(5)期权价值=购买股票支出-借款=1×20-14.56=5.44(元)(6)6%/2=上行概率×25%+(1-上行概率)×(-20%)3%=0.45×上行概率-0.2解得:上行概率=0.5111下行概率=1-0.5111=0.4889期权6个月后的期望价值=0.5111×10+0.4889×1=5.60(元)期权的现值=5.60/(1+3%)=5.44(元)解析: 在建立对冲组合时:股价下行时期权到期日价值=股价下行时到期日股票出售收入-偿还的借款本利和=到期日下行股价×套期保值比率-借款本金×(1+r)由此可知:借款本金=(到期日下行股价×套期保值比率-股价下行时期权到期日价值)/(1+r) -

第10题:

多选题假设ABC公司的股票现在的市价为80元。有1股以该股票为标的资产的看涨期权,执行价格为85元,到期时间6个月。6个月以后股价有两种可能:上升33.33%,或者降低25%。无风险报酬率为每年4%。现拟建立一个投资组合,包括购进适量的股票以及借入必要的款项,使得6个月后该组合的价值与看涨期权相等。则下列计算结果正确的有()。A在该组合中,购进股票的数量0.4643股

B在该组合中,借款的数量为27.31元

C看涨期权的价值为9.834元

D购买股票的支出为37.144元

正确答案: A,C解析: -

第11题:

单选题假设ABC公司的股票现在的市价为56.26元。有1股以该股票为标的资产的看涨期权,执行价格为62元,到期时间是6个月。6个月以后股价有两种可能:上升42.21%,或者下降29.68%。无风险利率为每年4%,则利用风险中性原理所确定的期权价值为()元。A7.78

B5.93

C6.26

D4.37

正确答案: A解析: 上行股价=56.26×(1+42.21%)=80.01(元)

下行股价=56.26×(1-29.68%)=39.56(元)

股价上行时期权到期日价值Cu=上行股价-执行价格=80.01-62=18.01(元)

股价下行时期权到期日价值Cd=0期望报酬率=2%=上行概率×42.21%+下行概率×(-29.68%)

2%=上行概率×42.21%+(1-上行概率)×(-29.68%)

上行概率=0.4407

下行概率=1-0.4407=0.5593

期权6个月后的期望价值=0.4407×18.01+0.5593×0=7.9370(元)

期权的价值=7.9370/(1+2%)=7.78(元) -

第12题:

问答题假设ABC公司的股票现在的市价为30元。有1份以该股票为标的资产的看涨期权,执行价格为30.5元,到期时间是6个月。6个月以后股价有两种可能:上升35%,或者下降20%。无风险利率为每年4%。拟利用复制原理,建立一个投资组合,包括购进适量的股票以及借入必要的款项,使得该组合6个月后的价值与购进该看涨期权相等。计算利用复制原理所建组合中借款的数额为多少?正确答案: 借款数额=(到期日下行股价×套期保值比率-股价下行时期权到期日价值)/(1+持有期无风险利率)=(24×0.61-0)/(1+2%)=14.35(元)解析: 暂无解析 -

第13题:

假设该公司的股票现在市价为45元。有1股以该股票为标的资产的看涨期权,执行价格为48元,到期时间是6个月。6个月以后股价有两种可能:上升33.33%,或者下降25%,年无风险报价利率为4%,则利用复制原理确定期权价格时,下列说法错误的有( )。A.股价上行时期权到期日价值12元

B.套期保值比率为0.8

C.购买股票支出20.57元

D.以无风险利率借入14元答案:B,D解析:上行股价Su=股票现价×上行乘数=45×(1+33.33%)=60(元)

下行股价Sd=股票现价×下行乘数=45×(1-25%)=33.75(元)

股价上行时期权到期日价值Cu=上行股价-执行价格=60-48=12(元)

股价下行时期权到期日价值Cd=0

套期保值比率H=期权价值变化/股价变化=(12-0)/(60-33.75)=0.4571

购买股票支出=套期保值比率×股票现价=0.4571×45=20.57(元)

借款=(到期日下行股价×套期保值比率-股价下行时期权到期日价值)/(1+r)=(33.75×0.4571-0)/(1+2%)=15.12(元)。 -

第14题:

假设某公司股票现行市价为55元。有1份以该股票为标的资产的看涨期权,执行价格为60元,到期时间是6个月。6个月以后股价有两种可能:上升42%,或者下降29%。无风险年利率为4%,则利用风险中性原理所确定的期权价值为( )元。A、7.75

B、5.93

C、6.26

D、4.37答案:A解析:上行股价=55×(1+42%)=78.1(元)

下行股价=55×(1-29%)=39.05(元)

股价上行时期权到期日价值Cu=上行股价-执行价格=78.1-60=18.1(元)

股价下行时期权到期日价值Cd=0

期望回报率=2%=上行概率×42%+下行概率×(-29%)

2%=上行概率×42%+(1-上行概率)×(-29%)

上行概率=0.4366

下行概率=1-0.4366=0.5634

期权6个月后的期望价值=0.4366×18.1+0.5634×0=7.90(元)

期权的现值=7.90/1.02=7.75(元)。@## -

第15题:

假设ABC 公司的股票现在的市价为60 元。有1 股以该股票为标的资产的看涨期权,执行价格为65 元,到期时间是6 个月。6 个月以后股价有两种可能:上升22.56%或者降低18.4%。无风险报酬率为每年4%,假设该股票不派发红利,则利用风险中性原理计算期权价值过程中涉及的下列数据,不正确的是( )。A.股价上行时期权到期日价值为8.536 元

B.期望报酬率为4%

C.下行概率为0.5020

D.期权的现值为4.1675 元答案:B解析:上行股价=60×1.2256=73.536(元)下行股价=60×(1-18.4%)=48.96(元)股价上行时期权到期日价值=上行股价-执行价格=73.536-65=8.536(元)股价下行时期权到期日价值=0期望报酬率=2%=上行概率×22.56%+下行概率×(-18.4%)2%=上行概率×22.56%+(1-上行概率)×(-18.4%)上行概率=0.4980下行概率=1-0.4980=0.5020期权6 月后的期望价值=0.4980×8.536+0.5020×0=4.2509期权的现值=4.2509/1.02=4.1675(元) -

第16题:

假设ABC公司的股票现在的市价为60元。6个月以后股价有两种可能:上升33.33%,或者降低25%。有1股以该股票为标的资产的看涨期权,在利用复制原理确定其价值时,如果已知股价下行时的到期日价值为0,套期保值比率为0.6,则该期权的执行价格为( )元。A.80

B.60

C.59

D.62答案:C解析:上行股价=股票现价×上行乘数=60×1.3333=80(元),下行股价=股票现价×下行乘数=60×0.75=45(元),设执行价格为X,则:套期保值比率=(80-X-0)/(80-45)=0.6,解之得:X=59(元)。 -

第17题:

假设C公司股票现在的每股市价为10元,有1股以该股票为标的资产的看涨期权,执行价格为6元,到期时间为6个月。6个月后股价有两种可能:上升25%或者降低20%,无风险利率为每年4%。现在打算购进适量的股票以及借入必要的款项建立一个投资组合,使得该组合6个月后的价值与购进该看涨期权相等。

要求:

(1)确定可能的到期日股票价格。

(2)根据执行价格计算确定期权到期日价值。

(3)计算套期保值比率。

(4)计算购进股票的数量和借款数额。

(5)根据上述结果计算期权价值。

(6)如果该看涨期权的现行价格为6.12元,请根据套利原理,构建一个投资组合进行套利,并计算获利金额。答案:解析:(1)上行股价=10×(1+25%)=12.5(元)

下行股价=10×(1-20%)=8(元)(1分)

(2)股价上行时期权到期日价值=12.5-6=6.5(元)

股价下行时期权到期日价值=8-6=2(元)(1分)

(3)套期保值比率=(6.5-2)/(12.5-8)=1(1分)

(4)购进股票的数量=套期保值比率=1(股)

借款本金=(到期日下行股价×套期保值比率-股价下行时期权到期日价值)/(1+4%×6/12)=(8×1-2)/(1+2%)=5.88(元)(2分)

提示:在建立对冲组合时:

股价下行时期权到期日价值=股价下行时到期日股票出售收入-偿还的借款本利和=到期日下行股价×套期保值比率-借款本金×(1+r)

由此可知:

借款本金=(到期日下行股价×套期保值比率-股价下行时期权到期日价值)/(1+r)

(5)期权价值=购买股票支出-借款=1×10-5.88=4.12(元)(1分)

(6)由于期权价格高于期权价值,因此,套利投资组合如下:买入1股股票,借入5.88元,同时卖出1股看涨期权。(1分)

获利=6.12+5.88-1×10=2(元)(1分) -

第18题:

某股票现在的市价为10元,有1股以该股票为标的资产的看涨期权,执行价格为10.7元,到期时间是6个月。6个月以后股价有两种可能:上升25%,或者下降20%。无风险报酬率为6%,则根据复制组合原理,该期权价值是()元。

- A、3.2

- B、0

- C、1.8

- D、0.89

正确答案:D -

第19题:

单选题假设ABC公司的股票现在的市价为60元。6个月以后股价有两种可能:上升33.33%,或者降低25%。有1股以该股票为标的资产的看涨期权,在利用复制原理确定其价值时,如果已知股价下行时的到期日价值为0,套期保值比率为0.6,则该期权的执行价格为()元。A59

B60

C62

D65

正确答案: A解析: 上行股价=股票现价×上行乘数=60×1.3333=80(元)下行股价=股票现价×下行乘数=60×0.75=45(元)设执行价格为r元,则:套期保值比率=(80-x-0)/(80-45)=0.6解之得:x=59(元) -

第20题:

问答题假设ABC公司的股票现在的市价为30元。有1份以该股票为标的资产的看涨期权,执行价格为30.5元,到期时间是6个月。6个月以后股价有两种可能:上升35%,或者下降20%。无风险利率为每年4%。拟利用复制原理,建立一个投资组合,包括购进适量的股票以及借入必要的款项,使得该组合6个月后的价值与购进该看涨期权相等。如果该看涨期权的现行价格为4元,请根据套利原理,构建一个投资组合进行套利。正确答案: 由于目前看涨期权价格为4元,高于3.95元,所以存在套利空间。套利组合应为:按4元出售1份看涨期权,卖空14.35元的无风险证券,买入0.61股股票,进行套利,可套利0.05元。解析: 暂无解析 -

第21题:

单选题假设ABC公司的股票现在的市价为40元。有1股以该股票为标的资产的看涨期权,执行价格为45元,到期时间6个月。6个月以后股价有两种可能:上升20%,或者降低16.67%。无风险利率为每年8%,则上行概率为( )。A67.27%

B56.37%

C92.13%

D73.54%

正确答案: C解析:

股票上行乘数u=1+20%=1.2,股票下行乘数d=1-16.67%=0.8333;无风险利率为每年8%,到期时间为6个月,所以r=4%;上行概率=(1+r+d)/(u-d)=(1+4%-0.8333)/(1.2-0.8333)=56.37%,或者:上行概率=(r+下降百分比)/(上升百分比+下降百分比)=(4%+16.67%)/(20%+16.67%)=56.37%。 -

第22题:

问答题假设ABC公司的股票现在的市价为30元。有1份以该股票为标的资产的看涨期权,执行价格为30.5元,到期时间是6个月。6个月以后股价有两种可能:上升35%,或者下降20%。无风险利率为每年4%。拟利用复制原理,建立一个投资组合,包括购进适量的股票以及借入必要的款项,使得该组合6个月后的价值与购进该看涨期权相等。期权的价值为多少?正确答案: 期权价值=投资组合成本=购买股票支出-借款=0.61×30-14.35=3.95(元)解析: 暂无解析 -

第23题:

问答题假设甲公司的股票现在的市价为20元。有1份以该股票为标的资产的看涨期权,执行价格为21元,到期时间是1年。1年以后股价有两种可能:上升40%,或者下降30%。无风险利率为每年4%。要求:利用风险中性原理确定期权的价值。正确答案: 期望报酬率=4%=上行概率×40%+(1-上行概率)×(-30%)上行概率=0.4857,

下行概率=1-0.4857=0.5143,

股价上行时期权到期日价值Cd=20×(1+40%)-21=7(元),

股价下行时期权到期日价值Cd=0

期权现值=(上行概率×股价上行时期权到期日价值+下行概率×股价下行时期权到期日价值)÷(1+持有期无风险利率)

=(7×0.4857+0×0.5143)÷(1+4%)

=3.3999/1.04=3.27(元)解析: 暂无解析