甲公司拟于明年年初投资一新项目,设备购置成本为500万元,计划贷款200万元,设备使用期限是4年(与税法规定相同),预计残值o万元(与税法规定相同),税法规定采用年数总和法提取折旧。贷款期限为4年,相关的债务现金流量分别为52万元、53万元、54万元和55万元。在使用新设备后公司每年增加销售额为800万元,增加付现成本为500万元(不包括利息支出)。甲公司当前的股利为2元,证券分析师预测未来第1年的股利为2.2元,未来第30年的股利为10元。甲公司的目前资本结构(目标资本结构)是负债资金占40%,股权资金

题目

甲公司拟于明年年初投资一新项目,设备购置成本为500万元,计划贷款200万元,设备使用期限是4年(与税法规定相同),预计残值o万元(与税法规定相同),税法规定采用年数总和法提取折旧。贷款期限为4年,相关的债务现金流量分别为52万元、53万元、54万元和55万元。在使用新设备后公司每年增加销售额为800万元,增加付现成本为500万元(不包括利息支出)。甲公司当前的股利为2元,证券分析师预测未来第1年的股利为2.2元,未来第30年的股利为10元。甲公司的目前资本结构(目标资本结构)是负债资金占40%,股权资金占60%,税后债务资本成本为7%,股价为32.5元,所得税税率为40%。要求:(1)计算证券分析师预测的股利几何平均增长率,甲公司的股权资本成本以及加权平均资本成本(精确到1%);(2)计算项目的实体现金流量和股权现金流量;(3)按照实体现金流量法计算项目的净现值并判断项目是否可行;(4)按照股权现金流量法计算项目的净现值并判断项目是否可行。已知:(P/F,10%,1)=0.9091,(P/F,10%,2)=0.8264,(P/F,10%,3)=0.7513(P/F,10%,4)=0.6830,(P/F,12%,1)=0.8929,(P/F,12%,2)=0.7972(P/F,12%,3)=0.7118,(P/F,12%,4)=0.6355

相似考题

更多“甲公司拟于明年年初投资一新项目,设备购置成本为500万元,计划贷款200万元,设备使用期限是4年(与税法规定相同),预计残值o万元(与税法规定相同),税法规定采用年数总和法提取折旧。贷款期限为4年,相关的债务现金流量分别为52万元、53万元、54万元和55万元。在使用新设备后公司每年增加销售额为800万元,增加付现成本为500万元(不包括利息支出)。甲公司当前的股利为2元,证券分析师预测未来第1年”相关问题

-

第1题:

A上市公司拟于2006年初投资-新项目,计划贷款200万元,贷款期限为4年,设备购置成本为500万元,设备使甩期限是4年(与税法规定相同),预计残值5万元(与税法规定相同),税法规定采用双倍余额递减法提取折旧。在使用新设备后公司每年增加销售额为800万元,增加付现成本为500万元(不包括利息支出),第-年初需要投入60万元的营运资本,以后每年需要增加10万元的营运资本,在年初投入,第四年末全部收回。替代公司权益的β值为1.3,权益乘数为1.5,所得税税率为25%。该公司的目前资本结构(目标资本结构)是负债40%,权益资金60%,税后债务资本成本为3%,所得税税率为40%。目前证券市场上国库券的收益率为2.68%,平均股票要求的收益率为6.68%。

要求:

(1)计算替代公司“卸载财务杠杆”之后的β值;

(2)计算A公司“加载财务杠杆”之后的口值,A公司的权益资本成本以及加权平均资本成本(加权平均资本成本计算结果四舍五入保留整数);

(3)计算各年的折旧数额;

(4)计算项目的实体现金流量;

(5)按照实体现金流量法计算项目的净现值并判断项目是否可行。

正确答案:

(1)根据替代公司的权益乘数为1.5以及“权益乘数=资产/权益=1+负债/权益”可知:替代公司的负债/权益=0.5,所以,β资产=1.3/[1+(1-25%)×0.5]=0.95。

(2)根据题意可知

A公司的负债/权益=40%/60%=2/3

所以A公司的卢权益=0.95×[1+(1-40%)×2/3]=1.33

因此A公司的权益资本成本=2.68%+1.33×(6.68%-2.68%)=8%

加权平均资本成本=3%×40%+8%×60%=6%

(3)年折旧率=2/4=50%

第-年的折旧=500×50%=250(万元)

第二年的折旧=250×50%=125(万元)

第三年的折旧=(125-5)/2=60(万元)

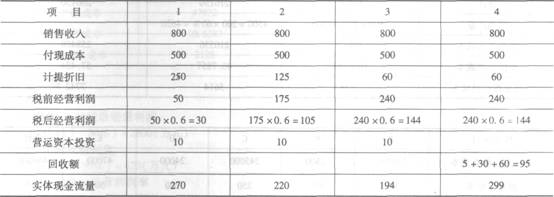

(4)项目的实体现金流量(单位:万元)

第0年的实体现金流量=-(500+60)=-560(万元)

(5)按照实体现金流量法计算项目的净现值

=270×(P/S,6%,1)+220×(P/S,6%,2)+194×(P/S,6%,3)+299×(P/S,6%,4)-560

=254.718+195.8+162.882+236.838-560=290.24(万元)>0,因此,该项目可行。 -

第2题:

A上市公司拟于2008年初投资一新项目,设备购置成本为500万元,计划贷款200万元,设备使用期限是4年(与税法规定相同),税法规定采用双倍余额递减法提取折旧,预计残值25万元(与税法规定相同)。贷款期限为4年,在未来的每年年底偿还相等的金额,银行按照贷款余额的5%收取利息。在使用新设备后公司每年增加销售额为500万元,增加付现成本为200万元(不包括利息支出)。替代公司的B权益为1.3,权益乘数为l.5,该公司的目前资本结构(目标资本结构)是负债40%,权益资金60%,贷款的税后资本成本(符合简便算法的条件)与企业目前负债的税后资本成本相同,替代公司和A公司的所得税税率均为40%。目前证券市场上国库券的收益率为2.4%,平均股票要求的收益率为6.4%。

要求:

(1)计算每年年底偿还的贷款本金和利息(计算结果保留两位小数,第四年的利息偿还额倒挤得出);

(2)计算A公司的权益资本成本、税后债务资本成本以及加权平均资本成本;

(3)计算项目的实体现金流量和股权现金流量;

(4)按照实体现金流量法计算项目的净现值并判断项目是否可行;

(5)按照股权现金流量法计算项目的净现值并判断项目是否可行。

已知:(P/S,6%,1)=0.9434,(P/S,6%,2)=0.8900,(P/S,6%,3)=0.8396

(P/S,6%,4)=0.7921,(P/S,8%,l)=0.9259,(P/S,8%,2)=0.8573

(P/S,8%,3)=0.7938,(P/S,8%,4)=0.7350,(P/A,5%,4)=3.5460

正确答案:

(1)每年年底偿还的贷款的本金和利息(单位:万元)

年度支付额

利息

本金偿还额

贷款余额

2007

56.40

200×5%=lO

56.40-l0=46.40

200-46.40=153.6

2008

56.40

153.6×5%=7.68

56.40-7.68=48.72

153.6-48.72=104.88

2009

56.40

104.88×5%=5.24

56.40-5.24=51.16

104.88-51.16=53.72

20lO

56.40

56.40-53.72=2.68

53.72

O

说明:200/(P/A,5%,4)=56.40(万元)

(2)A公司的权益资本成本的计算过程如下:

根据替代公司的β权益为1.3以及“权益乘数=资产/权益=1+负债/权益”可知

替代公司的负债/权益=0.5,所以,β资产=1.3/(1+0.6×0.5)=1.0

根据题意可知,A公司的负债/权益=40%/60%=2/3

所以,A公司的β权益=1.0×(1+0.6×2/3)=1.4

因此,A公司的权益资本成本=2.4%+1.4×(6.4%=2.4%)=8%

而A公司的税后负债资本成本=5%×(1-40%)=3%

所以,加权平均资本成本=3%×40%+8%×60%=6%

(3)项目的实体现金流量和股权现金流量:(单位:万元)

年折旧率=2/4×100%=50%

第1年折旧额=500义50%=250(万元)

第2年折旧额=(500-250)×50%=l25(万元)

第3年折旧额=(500-250-125-25)/2=50(万元)

第4年折旧额=(500-250-125-25)/2=50(万元)

第0年实体现金流量=-全部投资额=-500(万元)

第0年股权现金流量=-股权投资额=-(全部投资额=债权投资额)

=-(500-200)=-300(万元)

其他年份的现金流量见下表:

单位:万元

项 目第3题:

(2019年)甲公司拟购买一台价值40万元的设备,预计使用年限为5年,采用年限平均法计提折旧,预计净残值为零。该设备预计每年为公司实现销售收入50万元,相应付现成本22万元。适用的企业所得税税率为25%,假设不考虑其他相关税费,会计折旧方法与税法规定一致,则该设备经营期每年现金净流量为( )万元。A.28

B.115

C.50

D.23答案:D解析:折旧=40/5=8(万元),该设备经营期每年现金净流量=(50-22)×(1-25%)+8×25%=23(万元)。第4题:

A上市公司拟于2006年初投资一新项目,设备购置成本为360万元,计划贷款200万元,设备期限是4年(与税法规定相同),税法规定采用年数总和法提取折旧,预计残值l0万元(与税法规定相同)。贷款期限为4年,在未来的每年年底偿还相等的金额,银行按照贷款余额的s%收取利息。在使用新设备后公司每年增加销售额为800万元,增加付现成本为500万元(不

包括利息支出)。替代公司的l3值为l.3,权益乘数为l.5,该公司的目前资本结构是负债40%,权益资金60%,贷款的税后资本成本与企业目前负债的税后资本成本相同,所得税税率为40%。A公司不打算改变当前的资本结构,新项目的风险与企业当前资产的平均风险相同。目前证券市场上国库券的收益率为2.4%,股票市场的平均收益率为6.4%。

要求:

(1)计算每年年底偿还的贷款本金和利息(计算结果保留两位小数,第四年的本金偿还额倒挤得出);

(2)计算A公司的权益资本成本、税后债务成本以及加权平均资本成本;

(3)计算项目的实体现金流量和股权现金流量(4)按照实体现金流量法计算项目的净现值并判断项目是否可行;

(5)按照股权现金流量法计算项目的净现值并判断项目是否可行。

正确答案:

(1)每年年底偿还的贷款的本金和利息,如表7-9所示。表7-9单位:万元说明:支付额=200/(P/A,5%,4)=200/3.546=56.40(万元)(2)A公司的权益资本成本的计算过程如下:根据替代公司的权益乘数为l.5以及“权益乘数=资产/权益=1+负债/权益”可知,替代公司的负债/根据题意可知,A公司的负债/权益=40%/60%=2/3所以,A公司的因此,A公司的权益资本成本=2.4%+1.4×(6.4%-2.4%)=8%而A公司的税后负债资本成本=5%×(1-40%)=3%(注:对于银行贷款而言,在不考虑手续费的情况下,可以用简化公式计算税后负债资本成本)。所以,加权平均资本成本=3%×40%+8%×60%=6%(3)项目的实体现金流量和股权现金流量,如表7-10所示。表7-10单位:万元(4)按照实体现金流量法计算项目的净现值=236×(P/F,6%,l)+222×(P/F,6%,2)+208×(P/F,6%,3)+204×(P/F,6%,4)-360=236×0.9434+222×0.8900+208×0.8396+204×0.7921-360=222.6424+197.58+174.6368+161.5884-360=396.45(万元)由于净现值大于0,因此,该项目可行。(5)按照股权现金流量法计算项目的净现值=183.6×(P/F,8%,l)+168.672×(P/F,8%,2)+153.696×(P/F,8%,3)+148.672×(P/F,8%,4)-(360-200)=183.6×0.9259+168.672×0.8573+153.696×0.7938+148.672×0.7350-160=169.9952+144.6025+122.0039+109.2739-160-=385.88(万元)由于净现值大于0,因此该项目可行。第5题:

甲公司拟购买一台价值40万元的设备,预计使用年限为5年,采用年限平均法计提折旧,预计净残值为零。该设备预计每年为公司实现销售收入50万元,相应付现成本22万元。适用的企业所得税税率为25%,假设不考虑其他相关税费,会计折旧方法与税法规定一致,则该设备经营期每年现金净流量为()万元。A.28

B.115

C.50

D.23答案:D解析:折旧=40/5=8 (万元)

该设备经营期每年现金净流量= (50-22) X (1-25%) +8X25%=23 (万元)。