(一)某公司目前的资本包括每股面值1元的普通股800万股和利率为10%的3000万元的债务。该公司拟投产一新产品,该项目需投资4000万元,预计每年可增加息税前利润400万元。该项目的备选筹资方案有两个:(1)按11%的利率发行债券。(2)按每股20元的价格增发普通股。公司目前的息税前利润为1600万元,公司适用的所得税税率为25%,证券发行费忽略不计。要求:1.计算按不同方案筹资后的每股收益。2.计算债券筹资和普通股筹资的每股收益无差别点。3.计算筹资前的财务杠杆和分别按两个方案筹资后的财务杠杆。4.根

题目

(一)某公司目前的资本包括每股面值1元的普通股800万股和利率为10%的3000万元的债务。该公司拟投产一新产品,该项目需投资4000万元,预计每年可增加息税前利润400万元。该项目的备选筹资方案有两个:(1)按11%的利率发行债券。(2)按每股20元的价格增发普通股。公司目前的息税前利润为1600万元,公司适用的所得税税率为25%,证券发行费忽略不计。要求:1.计算按不同方案筹资后的每股收益。2.计算债券筹资和普通股筹资的每股收益无差别点。3.计算筹资前的财务杠杆和分别按两个方案筹资后的财务杠杆。4.根据计算结果说明应采用哪一种筹资方式?为什么?

相似考题

更多“(一)某公司目前的资本包括每股面值1元的普通股800万股和利率为10%的3000万元的债务。该公司拟投产 ”相关问题

-

第1题:

某公司目前的资本来源包括每股面值1元的普通股800万股和平均利率为10%的3000万元债务。现在拟投产一个新产品,该项目需要投资4000万元,预期投产后每年可增加息税前利润400万元。该项目备选的筹资方案有:

1)按11%的利率平价发行债券;

2)按面值发行股利率为12%的优先股;

3)按20元/股的价格增发普通股。

该公司目前的息税前利润为1600万元;公司适用的所得税率为40%;证券发行费可忽略不计。

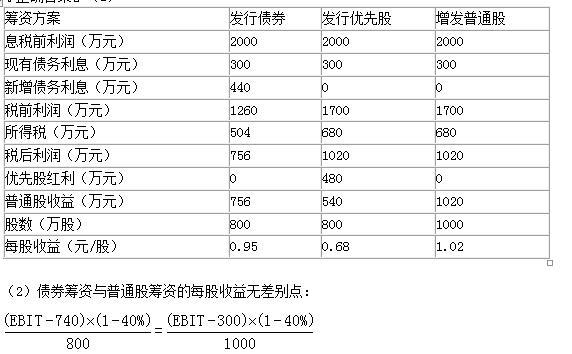

要求:(1)计算按不同方案筹资后的普通股每股收益(填列答题卷的“普通股每股收益计算表”)。

(2)计算增发普通股和债券筹资的每股(指普通股,下同)收益无差别点(用息税前利润表示,下同),以及增发普通股和优先股筹资的每股收益无差别点。

(3)计算筹资前的财务杠杆和按三个方案筹资后的财务杠杆。

(4)根据以上计算结果分析,该公司应当选择哪一种筹资方式?理由是什么?

(5)如果新产品可提供1000万元或4000万元的新增息税前利润,在不考虑财务风险的情况下,公司应选择哪一种筹资方式?答案:解析:(1)

解得:EBIT=2500(万元)

优先股筹资与普通股筹资的每股收益无差别点:

解得:EBIT=4300(万元)

(3)筹资前的财务杠杆=1600/(1600-300)=1.23

发行债券筹资的财务杠杆=2000/(2000-300-4000×11%)=1.59

优先股筹资的财务杠杆=2000/(2000-300-4000×12%/0.6)=2.22

普通股筹资的财务杠杆=2000/(2000-300)=1.18

(4)该公司应当采用增发普通股筹资。该方式在新增息税前利润400万元(预计息税前利润2000万元)时,每股收益较高、风险(财务杠杆)较低,最符合财务目标。

(5)当项目新增息税前利润为1000万元时,公司息税前利润总额为2600万元,在不考虑财务风险的情况下应选择债券筹资方案;

当项目新增息税前利润为4000万元时,公司息税前利润总额为5600万元,在不考虑财务风险的情况下应选择债券筹资方案。 -

第2题:

某公司目前的资本包括每股面值1元的普通股800万股和利率为10%的3 000万元的债务。该公司拟投产一新产品,该项目需投资4 000万元,预计每年可增加息税前利润400万元。该项目的备选筹资方案有两个:

(1)按11%的利率发行债券。

(2)按每股20元的价格增发普通股。

公司目前的息税前利润为1 600万元,公司适用的所得税税率为25%,证券发行费忽略不计。

要求:

1.计算按不同方案筹资后的每股收益。

2.计算债券筹资和普通股筹资的每股收益无差别点。

3.计算筹资前的财务杠杆和分别按两个方案筹资后的财务杠杆。

4.根据计算结果说明应采用哪一种筹资方式?为什么?答案:解析:1. EPS (权益)=[(1 600 +400) -3 000 X10% ] (1-25%) / [800 + (4 000/20)]= 1.275 (元/股)

EPS = [ (1 600 +400) -3 000 X 10% -4 000 x 11% ] (1 -25% ) /800 = 1. 181(元/股)

2. (EBIT - 3 000 X 10% ) (1 -25% ) / [800 + (4 000/20) ] = ( EBIT - 3 000 x 10% -4 000 X 11% ) (1-25%) /800

得:EBIT =2 500 (万元)

3.筹资前的 DFL = I 600/ (1 600 -3 000 X 10% ) =1.23

筹资后的 DFL (权益)=2 000/(2 000 -3 000 x10%) =1.18

筹资后的 DFL (债务)=2 000/ (2 000 -3 000 x10% -4 000 x11%) =1.59

4.结论:权益筹资较优 -

第3题:

某公司目前发行在外普通股100万股(每股面值1元),债务利息50万元。该公司打算为一新项目筹资3000万元,投产后公司每年EBIT(息税前利润)增加到800万。 现有两个方案:方案一:按12%的利率发行债券;方案二:按每股20元发行新股。公司适用所得税率为25%。 要求:计算两个方案的每股收益无差别点息税前利润。并做决策。

错误 -

第4题:

某公司目前的资本包括每股面值1元的普通股800万股和利率为10%的3000万元的债务。该公司拟投产一新产品,该项目需投资4000万元,预计每年可增加息税前利润400万元。该项目的备选筹资方案有两个:(1)按11%的利率发行债券;(2)按每股20元的价格增发普通股。公司目前的息税前利润为1600万元,公司适用的所得税税率为25%,证券发行费忽略不计。

要求:

(1)计算按不同方案筹资后的每股收益。

(2)计算债券筹资和普通股筹资的每股收益无差别点。

(3)计算筹资前的财务杠杆和分别按两个方案筹资后的财务杠杆。

(4)根据计算结果说明应采用哪一种筹资方式?为什么?

答案:解析:(1)EPS(权益)=[(1600+400)-3000*10%](1-25%)/(800+4000/20)=1.275(元/股)EPS(债务)=[(1600+400)-3000*10%-4000*11%](1-25%)/800=1.181(元/股)

(2)(EBIT-3000*10%)(1-25%)/[800+(4000/20)]=(EBIT-3000*10%-4000*11%)(1-25%)/800EBIT=2500(万元)

(3)筹资前的DFL=1600/(1600-3000*10%)=1.23筹资后的DFL(权益)=2000/(2000-3000*10%)=1.18筹资后的DFL(债务)=2000/(2000-3000*10%-4000*11%)=1.59(4)结论:权益筹资较优。

-

第5题:

某公司的资本构成情况如下:发行债券20万元,年利率5%,公司在外流通的普通股为10万股(面值1元),公司的优先股500股,每股面值20元,年股利率6.25%。该公司的息税前利润为10万元,所得税税率为25%。计算该公司的财务杠杆度。

(1)根据资本资产定价模型: A=6%+1.3×(16%-6%)=19% 20.2%=6%+1.42×(B-6%),得:B=16% 22%=C+1.6×(16%-C.,得:C=6% (2) E=净利润/权益资本成本=(600-400×8%)×(1-25%)/19%=2242.11(万元) F=400+2242.11=2642.11(万元) G=8%×(1-25%)=6% H=A=19% I=6%×15.14%+19%×84.86%=17.03% J=(600-1000×14%)×(1-25%)/26%=1326.92(万元) K=1326.92+1000=2326.92(万元) L=1000/2326.92=42.98% M=1326.92/2326.92=57.02% N=14%×(1-25%)=10.5% O=26% P=10.5%×42.98%+26%×57.02%=19.34% (3)由于负债资金为400万元时,公司价值最大同时加权平均资本成本最低,所以目前的结构为公司最优资本结构,不应调整。