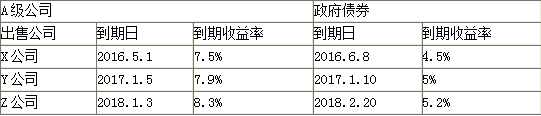

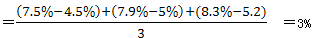

(2014年)甲公司计划以2/3(负债/权益)的资本结构为W项目筹资。如果决定投资该项目,甲公司将于2014年10月发行5年期债券。由于甲公司目前没有已上市债券,拟采用风险调整法确定债务资本成本。W项目的权益资本相对其税后债务资本成本的风险溢价为5%。 甲公司的信用级别为BB级,目前国内上市交易的BB级公司债有3种,这3种债券及与其到期日接近的政府债券的到期收益率如下:甲公司适用的企业所得税税率为25%。 要求: (1)根据所给资料,估计无风险利率,计算W项目的加权平均资本成本,其中债务资本成本采用风险调

题目

(2014年)甲公司计划以2/3(负债/权益)的资本结构为W项目筹资。如果决定投资该项目,甲公司将于2014年10月发行5年期债券。由于甲公司目前没有已上市债券,拟采用风险调整法确定债务资本成本。W项目的权益资本相对其税后债务资本成本的风险溢价为5%。

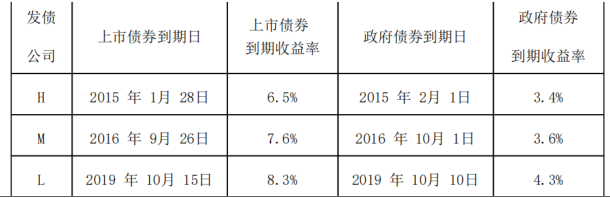

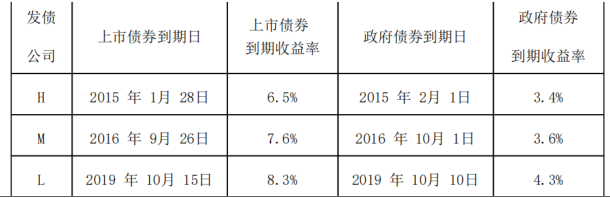

甲公司的信用级别为BB级,目前国内上市交易的BB级公司债有3种,这3种债券及与其到期日接近的政府债券的到期收益率如下:

甲公司适用的企业所得税税率为25%。

要求:

(1)根据所给资料,估计无风险利率,计算W项目的加权平均资本成本,其中债务资本成本采用风险调整法计算,权益资本成本采用债券报酬率风险调整模型计算。

甲公司的信用级别为BB级,目前国内上市交易的BB级公司债有3种,这3种债券及与其到期日接近的政府债券的到期收益率如下:

甲公司适用的企业所得税税率为25%。

要求:

(1)根据所给资料,估计无风险利率,计算W项目的加权平均资本成本,其中债务资本成本采用风险调整法计算,权益资本成本采用债券报酬率风险调整模型计算。

相似考题

参考答案和解析

答案:

解析:

( 1)无风险利率为 5年后到期的政府债券的到期收益率,即 4.3%。

企业信用风险补偿率 =[( 6.5%-3.4%) +( 7.6%-3.6%) +( 8.3%-4.3%)]÷ 3=3.7%

税前债务资本成本 =4.3%+3.7%=8%

股权资本成本 =8%×( 1-25%) +5%=11%

加权平均资本成本 =8%×( 1-25%)×( 2/5) +11%×( 3/5) =9%

企业信用风险补偿率 =[( 6.5%-3.4%) +( 7.6%-3.6%) +( 8.3%-4.3%)]÷ 3=3.7%

税前债务资本成本 =4.3%+3.7%=8%

股权资本成本 =8%×( 1-25%) +5%=11%

加权平均资本成本 =8%×( 1-25%)×( 2/5) +11%×( 3/5) =9%

更多“(2014年)甲公司计划以2/3(负债/权益)的资本结构为W项目筹资。如果决定投资该项目,甲公司将于2014年10月发行5年期债券。由于甲公司目前没有已上市债券,拟采用风险调整法确定债务资本成本。W项目的权益资本相对其税后债务资本成本的风险溢价为5%。 ”相关问题

-

第1题:

甲公司拟于2014 年10 月发行3 年期的公司债券,债券面值为1 000 元,每半年付息一次,2017 年

10 月到期还本。甲公司目前没有已上市债券,为了确定拟发行债券的票面利率,公司决定采用风险调整法估计债务成本。财务部新入职的小w 进行了以下分析及计算:

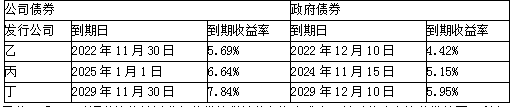

(1)收集同行业的3 家公司发行的已上市债券,并分别与各自发行期限相同的已上市政府债券进行比较,结果如下:

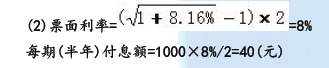

(2)公司债券的平均风险补偿率=(3.7%+4.3%+4%)/3=4%

(3)使用3 年期政府债券的票面利率估计无风险利率,无风险利率=4%

(4)税前债务成本=无风险利率+公司债券的平均风险补偿率=4%+4%=8%

(5)拟发行债券的票面利率=税后债务成本=8%×(1-25%)=6%

要求:

(1)请指出小w 在确定公司拟发行债券票面利率过程中的错误之处,并给出正确的做法(无需计算)。

(2)如果对所有错误进行修正后等风险债券的税前债务成本为8.16%,请计算拟发行债券的票面利率和每期(半年)付息额。答案:解析:(1)①使用风险调整法估计债务成本时,应选择若干信用级别与本公司相同的已上市公司债券;小w 选择的是同行业公司发行的已上市债券。

②计算债券平均风险补偿率时,应选择到期日与已上市公司债券相同或相近的政府债券;小w 选择的是发行期限相同的政府债券。

③计算债券平均风险补偿率时,应使用已上市公司债券的到期收益率和同期政府债券的到期收益率;

小w 使用的是票面利率。

④估计无风险利率时,应按与拟发行债券到期日相同或相近的政府债券(即5 年期政府债券)的到期收益率估计;小w 使用的是与拟发行债券发行期限相同的政府债券的票面利率。

⑤确定票面利率时应使用税前债务成本;小w 使用的是税后债务成本。

⑥拟发行债券每半年付息一次,应首先计算出半年的有效利率,与计息期次数相乘后得出票面利率;

小w 直接使用了年利率。

-

第2题:

甲公司是一家制造业上市公司,主营业务是包装箱的生产和销售。为进一步满足市场需求,公司准备新增一条智能化包装箱生产线。

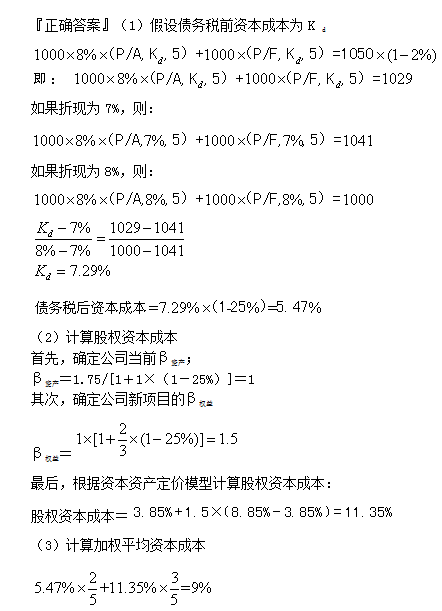

为筹集所需资金,该项目拟通过发行债券和留存收益进行筹资。发行期限5年、面值1000元、票面利率8%的债券,每年末付息一次,发行价格1050元,发行费用率为发行价格的2%;公司普通股β系数1.75,无风险报酬率3.85%,市场组合必要报酬率8.85%,当前公司资本结构(负债/权益)为1/1;目标资本结构(负债/权益)为2/3。公司所得税率25%。

要求:计算债务税后资本成本、股权资本成本和项目加权平均资本成本。

答案:解析:

-

第3题:

甲公司主营电池生产业务,现已研发出一种新型锂电池产品,准备投向市场。为了评价该锂电池项目,需要对其资本成本进行估计。有关资料如下:

(1)该锂电池项目拟按照资本结构(负债/权益)30/70进行筹资,税前债务资本成本预计为9%。

(2)目前市场上有一种还有10年到期的已上市政府债券。该债券面值为1000元,票面利率6%,每年付息一次,到期一次归还本金,当前市价为1120元,刚过付息日。

(3)锂电池行业的代表公司是乙、丙公司,乙公司的资本结构(负债/权益)为40/60,股东权益的β系数为1.5;丙公司的资本结构(负债/权益)为50/50,股东权益的β系数为1.54。权益市场风险溢价为7%。

(4)甲、乙、丙三个公司适用的公司所得税税率均为25%。

要求:(1)计算无风险利率。

(2)使用可比公司法计算锂电池行业代表公司的平均β资产、该锂电池项目的β权益与权益资本成本。

(3)计算该锂电池项目的加权平均资本成本。

要求:(1)计算无风险利率。

(2)使用可比公司法计算锂电池行业代表公司的平均β资产、该锂电池项目的β权益与权益资本成本。

(3)计算该锂电池项目的加权平均资本成本。答案:解析:(1)1000×6%×(P/A,i,10)+1000×(P/F,i,10)=1120

i=5%时,

1000×6%×(P/A,5%,10)+1000×(P/F,5%,10)=60×7.7217+1000×0.6139=1077.202

i=4%时,1000×6%×(P/A,4%,10)+1000×(P/F,4%,10)=60×8.1109+1000×0.6756=1162.254

无风险利率i=4%+(5%-4%)×(1162.254-1120)/(1162.254-1077.202)=4.50%

(2)乙公司的β资产=1.5/[1+(1-25%)×40/60]=1

丙公司的β资产=1.54/[1+(1-25%)×50/50]=0.88

行业平均β资产=(1+0.88)/2=0.94

锂电池项目的β权益=0.94×[1+(1-25%)×30/70]=1.24

锂电池项目的权益资本成本=4.50%+1.24×7%=13.18%

(3)加权平均资本成本

=9%×(1-25%)×30%+13.18%×70%

=11.25% -

第4题:

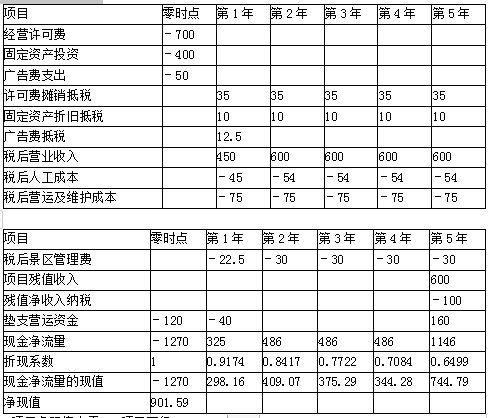

甲公司是一家建设投资公司,业务涵盖市政工程绿化、旅游景点开发等领域。近年来,夏日纳凉休闲项目受到青睐,甲公司计划在位于市郊的A公园开发W峡谷漂流项目(简称“W项目”),目前正在进行项目评价,有关资料如下:

(1)甲公司与A公园进行洽谈并初步约定,甲公司一次性支付给A公园经营许可费700万元(税法规定在5年内摊销,期满无残值),取得W项目5年的开发与经营权;此外,甲公司还需每年按营业收入的5%向A公园支付景区管理费。

(2)W项目前期投资包括:修建一座蓄水池,预计支出100万元;漂流景区场地、设施等固定资产投资200万元;购入橡皮艇200艘,每艘市价5000元。按税法规定,以上固定资产可在10年内按直线法计提折旧,期满无残值。5年后,A公园以600万元买断W项目,甲公司退出W项目的经营。

(3)为宣传推广W项目,前期需投入广告费50万元。按税法规定,广告费在项目运营后第1年年末税前扣除。甲公司经调研预计W项目的游客服务价格为200元/人次,预计第1年可接待游客30000人次;第2年及以后年度项目将满负荷运营,预计每年可接待游客40000人次。

(4)预计W项目第1年的人工成本支出为60万元,第2年增加12万元,以后各年人工成本保持不变。

(5)漂流河道、橡皮艇等设施的年维护成本及其他营业开支预计为100万元。

(6)为维持W项目正常运营,预计需按照营业收入的20%垫支营运资金。

(7)甲公司计划以2/3(负债/权益)的资本结构为W项目筹资。如果决定投资该项目,甲公司将于2014年10月发行5年期债券。由于甲公司目前没有已上市债券,拟采用风险调整法确定债务资本成本。W项目的权益资本相对其税后债务资本成本的风险溢价为5%。

甲公司的信用级别为BB级,目前国内上市交易的BB级公司债有3种,这3种债券及与其到期日接近的政府债券的到期收益率如下:

(8)预计W项目短时间可建成,可以假设没有建设期。为简化计算,假设经营许可费、项目初始投资、广告费均发生在第1年年初(零时点),项目营业收入、付现成本等均发生在以后各年年末,垫支的营运资金于各年年初投入,在项目结束时全部收回。

(9)甲公司适用的公司所得税税率为25%。

要求:

(1)根据所给资料,估计无风险利率;计算W项目的加权平均资本成本。

(2)计算W项目的初始(零时点)现金流量、每年的现金净流量及项目的净现值(计算过程及结果填入下方表格中),判断项目是否可行并说明原因。(单位:万元)

(3)以项目目前净现值为基准,假设W项目各年接待游客人次下降10%,用敏感程度法计算净现值对接待游客人次的敏感系数。答案:解析:(1)无风险利率为5年后到期的政府债券的到期收益率,即4.3%。

公司信用风险补偿率=[(6.5%-3.4%)+(7.6%-3.6%)+(8.3%-4.3%)]÷3=3.7%

税前债务资本成本=4.3%+3.7%=8%

股权资本成本=8%×(1-25%)+5%=11%

加权平均资本成本

=8%×(1-25%)×(2/5)+11%×(3/5)=9%

(2)单位:万元

W项目净现值大于0,项目可行。

(3)游客人次下降10%时项目净现值变化=120×10%+40×10%×(P/F,9%,1)-[600×10%×(1-5%)×(1-25%)]×(P/F,9%,1)-[800×10%×(1-5%)×(1-25%)]×(P/A,9%,4)×(P/F,9%,1)-160×10%×(P/F,9%,5)=-203.36(万元)

净现值对游客人次的敏感系数

=(-203.36/901.59)/(-10%)=2.26 -

第5题:

甲公司是一家上市公司,使用“债券收益率风险调整模型”估计甲公司的权益资本成本时,债券收益率是指( )。A.政府发行的长期债券的票面利率

B.政府发行的长期债券的到期收益率

C.甲公司发行的长期债券的税前债务成本

D.甲公司发行的长期债券的税后债务成本答案:D解析:债券收益率风险调整模型:Ks=Kdt+RPc,其中债券收益率Kdt是指自己发行的长期债券的税后债务成本。 -

第6题:

(2014年)甲公司是一家建设投资公司,业务涵盖市政工程绿化、旅游景点开发等领域。近年来,夏日纳凉休闲项目受到青睐,甲公司计划在位于市郊的A公园开发W峡谷漂流项目(简称“W项目”),目前正在进行项目评价,有关资料如下:

(1)甲公司与A公园进行洽谈并初步约定,甲公司一次性支付给A公园经营许可费700万元(税法规定在5年内摊销,期满无残值),取得W项目5年的开发与经营权;此外,甲公司还需每年按营业收入的5%向A公园支付景区管理费。

(2)W项目前期投资包括:修建一座蓄水池,预计支出100万元;漂流景区场地、设施等固定资产投资200万元;购入橡皮艇200艘,每艘市价5000元。按税法规定,以上固定资产可在10年内按直线法计提折旧,期满无残值。5年后,A公园以600万元买断W项目,甲公司退出W项目的经营。

(3)为宣传推广W项目,前期需投入广告费50万元。按税法规定,广告费在项目运营后第1年年末税前扣除。甲公司经调研预计W项目的游客服务价格为200元/人次,预计第1年可接待游客30000人次;第2年及以后年度项目将满负荷运营,预计每年可接待游客40000人次。

(4)预计W项目第1年的人工成本支出为60万元,第2年增加12万元,以后各年人工成本保持不变。

(5)漂流河道、橡皮艇等设施的年维护成本及其他营业开支预计为100万元。

(6)为维持W项目正常运营,预计需按照营业收入的20%垫支营运资金。

(7)甲公司计划以2/3(负债/权益)的资本结构为W项目筹资。如果决定投资该项目,甲公司将于2014年10月发行5年期债券。由于甲公司目前没有已上市债券,拟采用风险调整法确定债务资本成本。W项目的权益资本相对其税后债务资本成本的风险溢价为5%。

甲公司的信用级别为BB级,目前国内上市交易的BB级公司债有3种,这3种债券及与其到期日接近的政府债券的到期收益率如下:

(8)预计W项目短时间可建成,可以假设没有建设期。为简化计算,假设经营许可费、项目初始投资、广告费均发生在第1年年初(零时点),项目营业收入、付现成本等均发生在以后各年年末,垫支的营运资金于各年年初投入,在项目结束时全部收回。

(9)甲公司适用的企业所得税税率为25%。

要求:

(1)根据所给资料,估计无风险利率;计算W项目的加权平均资本成本,其中债务资本成本采用风险调整法计算,权益资本成本采用债券收益加风险溢价法计算。

(2)计算W项目的初始(零时点)现金流量、每年的现金净流量及项目的净现值(计算过程及结果填入下方表格中),判断项目是否可行并说明原因。

单位:万元

(3)以项目目前净现值为基准,假设W项目各年接待游客人次下降10%,用敏感程度法计算净现值对接待游客人次的敏感系数。

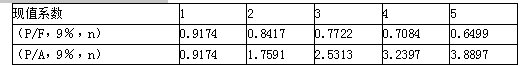

可能用到的现值系数如下: 答案:解析:(1)无风险利率为5年后到期的政府债券的到期收益率,即4.3%。

答案:解析:(1)无风险利率为5年后到期的政府债券的到期收益率,即4.3%。

企业信用风险补偿率=[(6.5%-3.4%)+(7.6%-3.6%)+(8.3%-4.3%)]÷3=3.7%

税前债务资本成本=4.3%+3.7%=8%

股权资本成本=8%×(1-25%)+5%=11%

加权平均资本成本=8%×(1-25%)×(2/5)+11%×(3/5)=9%

(2) 单位:万元

W项目净现值大于0,项目可行。

(3)游客人次下降10%时项目净现值变化=120×10%+40×10%×(P/F,9%,1)-[600×10%×(1-5%)×(1-25%)]×(P/F,9%,1)-[800×10%×(1-5%)×(1-25%)]×(P/A,9%,4)×(P/F,9%,1)-160×10%×(P/F,9%,5)=-203.36(万元)

净现值对游客人次的敏感系数=(-203.36/901.59)/(-10%)=2.26 -

第7题:

甲公司拟发行可转换债券,当前等风险普通债券的市场利率为5%,股东权益成本为7%。甲公司的企业所得税税率为20%。要使发行方案可行,可转换债券的税后资本成本的区间为( )。A.4%~7%

B.5%~7%

C.4%~8.75%

D.5%~8.75%答案:A解析:如果可转换债券的税后成本高于股权成本,则不如直接增发普通股,所以,要使发行方案可行,可转换债券的税后资本成本的最大值为7%;如果可转换债券的税前成本低于普通债券的利率,则对投资人没有吸引力。所以,要使发行方案可行,可转换债券的税后资本成本的最小值为5%×(1-20%)=4%。 -

第8题:

(2017年)甲公司拟于2014年10月发行3年期的公司债券,债券面值为1000元,每半年付息一次,2017年10月到期还本,甲公司目前没有已上市债券,为此确定拟发行债券的票面利率,公司决定采用风险调整法估计债务成本。财务部新入职的小w进行了一下分析及计算:

(1)收集同行业的3家公司发行的已上市债券,并分别与各自发行期限相同的已上市政府债券进行比较,结果如下:

(2)公司债券的平均风险补偿率=(3.7%+4.3%+4%)/3=4%

(3)使用3年期政府债券的票面利率估计无风险报酬率,无风险报酬率=4%

(4)税前债务成本=无风险报酬率+公司债券的平均风险补偿率=4%+4%=8%

(5)拟发行债券的票面利率=税后债务成本=8%×(1-25%)=6%

要求:

(1)请指出小w在确定公司拟发行债券票面利率过程中的错误之处,并给出正确的做法。(无需计算)

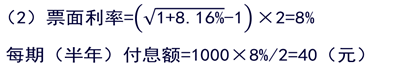

(2)如果对所有错误进行修正后等风险债券的税前债务成本为8.16%,请计算拟发行债券的票面利率和每期(半年)付息额。答案:解析:(1)①使用风险调整法估计债务成本时,应选择若干信用级别与本公司相同的已上市公司债券;小w选择的是同行业公司发行的已上市债券。

②计算债券平均风险补偿率时,应选择到期日与已上市公司债券相同或相近的政府债券;小w选择的是发行期限相同的政府债券。

③计算债券平均风险补偿率时,应使用已上市公司债券的到期收益率和同期政府债券的到期收益率;小w使用的是票面利率。

④估计无风险报酬率时,应按与拟发行债券到期日相同或相近的政府债券(即5年期政府债券)的到期收益率估计;小w使用的是与拟发行债券发行期限相同的政府债券的票面利率。

⑤确定票面利率时应使用税前债务成本;小w使用的是税后债务成本。

⑥拟发行债券每半年付息一次,应首先计算出半年的有效利率,与计息期次数相乘后得出票面利率;小w直接使用了年利率。

每期(半年)付息额=1000×8%/2=40(元)。 -

第9题:

A公司是一家大型联合企业,拟开始进入飞机制造业。A公司目前的资本结构为负债/股东权益为2/3,进入飞机制造业后仍维持该目标结构。在该目标资本结构下,税前债务资本成本为6%。飞机制造业的代表企业是B公司,其资本结构为债务/股东权益为7/10,权益的β值为1.2。已知无风险报酬率为5%,市场风险溢价为8%,两个公司的所得税税率均为25%。

要求:计算A公司拟投资项目的资本成本。答案:解析:(1)将B公司的β权益转换为β资产。

β资产=1.2÷[1+(1-25%)×(7/10)]=0.7869

(2)将β资产值转换为A公司β权益。

β权益=0.7869×[1+(1-25%)×2/3]=1.1804

(3)根据资本资产定价模型计算A公司的股权资本成本。

股权资本成本=5%+1.1804×8%=14.44%

(4)计算加权平均资本成本

加权平均资本成本

=6%×(1-25%)×(2/5)+14.44%×(3/5)

=10.46% -

第10题:

公司将通过债务而不是权益为来年的资本项目筹资。这些资本项目的成本参照标准是:()

- A、新发行的债务融资的税前成本。

- B、新发行的债务融资的税后成本。

- C、权益融资的成本。

- D、资本加权平均成本。

正确答案:D -

第11题:

单选题公司将通过债务而不是权益为来年的资本项目筹资。这些资本项目的成本参照标准是:()A新发行的债务融资的税前成本。

B新发行的债务融资的税后成本。

C权益融资的成本。

D资本加权平均成本。

正确答案: C解析: 暂无解析 -

第12题:

多选题某大型联合企业A公司,拟开始进入飞机制造业。A公司目前的资本结构为负债/权益为2/3,进入飞机制造业后仍维持该目标结构。在该目标资本结构下,债务税前成本为6%。飞机制造业的代表企业是B公司,其资本结构为债务/权益成本为7/10,权益的β值为1.2。已知无风险利率=5%,市场风险溢价=8%,两个公司的所得税税率均为30%。下列选项中,正确的是( )。AB公司无负债的β资产为0.8054

BA公司含有负债的股东权益β值为1.1813

CA公司的权益资本成本为14.45%

DA公司的加权平均资本成本为10.35%

正确答案: B,A解析: -

第13题:

甲公司计划以2/3(负债/权益)的资本结构为W项目筹资。如果决定投资该项目,甲公司将于2014年10月发行5年期债券。由于甲公司目前没有已上市债券,拟采用风险调整法确定债务资本成本。W项目的权益资本相对其税后债务资本成本的风险溢价为5%。

甲公司的信用级别为BB级,目前国内上市交易的BB级公司债有3种,这3种债券及与其到期日接近的政府债券的到期收益率如下:

甲公司适用的企业所得税税率为25%。

要求:

(1)根据所给资料,估计无风险利率,计算W项目的加权平均资本成本,其中债务资本成本采用风险调整法计算,权益资本成本采用债券报酬率风险调整模型计算。(2014年综合题部分)答案:解析:(1)无风险利率为5年后到期的政府债券的到期收益率,即4.3%。

企业信用风险补偿率=[(6.5%-3.4%)+(7.6%-3.6%)+(8.3%-4.3%)]÷3=3.7%

税前债务资本成本=4.3%+3.7%=8%

股权资本成本=8%×(1-25%)+5%=11%

加权平均资本成本=8%×(1-25%)×(2/5)+11%×(3/5)=9% -

第14题:

(2015节选)甲公司是一家制造业企业,信用级别为A级,目前没有上市的债券,为投资新产品项目,公司拟通过发行面值1000元的5年期债券进行筹资,公司采用风险调整法估计拟发行债券的税前债务资本成本,并以此确定该债券的票面利率。

2012年1月1日,公司收集了当时上市交易的3种A级公司债券及与这些上市债券到期日接近的政府债券的相关信息如下:

要求:计算2012年1月1日,A级公司债券的平均信用风险补偿率,并确定甲公司拟发行债券的票面利率。答案:解析:平均信用风险补偿率

以2012年1月1日为评估基准日,同期限(到期日相同或相近)的政府债券到期收益率可以使用2017年1月10到期的政府债券的到期收益率5%。

则:拟发行债券的票面利率=5%+3%=8% -

第15题:

(2012年)甲公司是一家上市公司,使用“债券收益加风险溢价法”估计甲公司的权益资本成本时,债券收益是指( )。A.政府发行的长期债券的票面利率

B.政府发行的长期债券的到期收益率

C.甲公司发行的长期债券的税前债务成本

D.甲公司发行的长期债券的税后债务成本答案:D解析:按照债券收益加风险溢价法,权益资本成本=税后债务成本+股东比债权人承担更大风险所要求的风险溢价,这里的税后债务成本是指企业自己发行的长期债券的税后债务成本。 -

第16题:

(2019年)甲公司是一家制造业上市公司,拟于2019年末发行10年期债券筹资。目前甲公司尚无上市债券,也找不到合适的可比公司,评级机构评定甲公司的信用级别为AA级。目前上市交易的AA级公司债券及与之到期日相近的政府债券信息如下:

甲公司采用风险调整法估计拟发行债券的税前债务资本成本,并以此确定该债券的票面利率。

要求:计算2019年末,AA级公司债券的平均信用风险补偿率,并确定甲公司拟发行债券的票面利率。答案:解析:平均信用风险补偿率=[(5.69%-4.42%)+(6.64%-5.15%)+(7.84%-5.95%)]/3=1.55%

以2019年末为评估基准日,同期限(到期日相同或相近)的政府债券到期收益率可以使用2029年12月10日到期的政府债券(即原题资料中“假设无风险利率参考10年期政府债券到期收益率”)的到期收益率5.95%。

则:拟发行债券的票面利率=5.95%+1.55%=7.5% -

第17题:

甲公司计划以2/4(负债/权益)的资本结构为W项目筹资。如果决定投资该项目,甲公司将于2018年1月发行8年期债券。由于甲公司目前没有已上市债券,而且找不到合适的可比公司,故拟采用风险调整法确定债务资本成本。W项目的权益资本相对其税后债务资本成本的风险溢价为5%。

甲公司的信用级别为BB级,该公司所得税税率为25%,甲公司收集了最近上市的公司债券5种,这5种债券及与其到期日相近的政府债券的到期收益率如下:

甲公司适用的企业所得税税率为25%。目前市场上有一种还有8年到期的已上市政府债券。该债券面值为1000元,票面利率8%,每年付息一次,到期一次归还本金,当前市价为1100元,刚过付息日。

要求:

(1)根据所给资料,估计无风险利率;

(2)采用风险调整法计算税前债务资本成本;

(3)采用债券收益率风险调整模型计算权益资本成本;

(4)计算加权平均资本成本。答案:解析:(1)设无风险利率为i,则1100=1000×8%×(P/A,i,8)+1000×(P/F,i,8)

设利率为6%,

1000×8%×(P/A,6%,8)+1000×(P/F,6%,8)=80×6.2098+1000×0.6274=1124.184(元)

设利率为7%,

1000×8%×(P/A,7%,8)+1000×(P/F,7%,8)=80×5.9713+1000×0.5820=1059.704(元)

(i-6%)/(7%-6%)=(1100-1124.184)/(1059.704-1124.184)

所以无风险利率i=6.38%

(2)企业信用风险补偿率=[(6.5%-3.5%)+(7.6%-3.6%)+(7.3%-4.3%)]÷3=3.33%

税前债务资本成本=6.38%+3.33%=9.71%

(3)股权资本成本=9.71%×(1-25%)+5%=12.28%

(4)加权平均资本成本=9.71%×(1-25%)×(2/6)+12.28%×(4/6)=10.61%。 -

第18题:

采用债券收益率风险调整模型估计权益资本成本时,下列公式中,正确的是( )。A.权益资本成本=税前债务成本+股东比债权人承担更大风险所要求的风险溢价

B.权益资本成本=无风险利率+股东比债权人承担更大风险所要求的风险溢价

C.权益资本成本=税后债务成本+市场组合风险溢价

D.权益资本成本=税后债务成本+股东比债权人承担更大风险所要求的风险溢价答案:D解析:权益资本成本=税后债务成本+股东比债权人承担更大风险所要求的风险溢价,所以选项D正确。 -

第19题:

甲公司拟于2014年10月发行3年期的公司债券,债券面值为1000元,每半年付息一次,2017年10月到期还本。甲公司目前没有已上市债券,为了确定拟发行债券的票面利率,公司决定采用风险调整法估计债务资本成本。财务部新入职的小w进行了以下分析及计算:

(1)收集同行业的3家公司发行的已上市债券,并分别与各自发行期限相同的已上市政府债券进行比较,结果如下:

(2)公司债券的平均风险补偿率=(3.7%+4.3%+4%)/3=4%

(3)使用3年期政府债券的票面利率估计无风险利率,无风险利率=4%

(4)税前债务资本成本=无风险利率+公司债券的平均风险补偿率=4%+4%=8%

(5)拟发行债券的票面利率=税后债务资本成本=8%×(1-25%)=6%

要求:

(1)请指出小w在确定公司拟发行债券票面利率过程中的错误之处,并给出正确的做法(无需计算)。

(2)如果对所有错误进行修正后等风险债券的税前债务资本成本为8.16%,请计算拟发行债券的票面利率和每期(半年)付息额。答案:解析:(1)

①使用风险调整法估计债务资本成本时,应选择若干信用级别与本公司相同的已上市公司债券;小w选择的是同行业公司发行的已上市债券。

②计算债券平均风险补偿率时,应选择到期日与已上市公司债券相同或相近的政府债券;小w选择的是发行期限相同的政府债券。

③计算债券平均风险补偿率时,应使用已上市公司债券的到期收益率和同期政府债券的到期收益率;小w使用的是票面利率。

④估计无风险利率时,应按与拟发行债券到期日相同或相近的政府债券(即5年期政府债券)的到期收益率估计;小w使用的是与拟发行债券发行期限相同的政府债券的票面利率。

⑤确定票面利率时应使用税前债务资本成本;小w使用的是税后债务资本成本。

⑥拟发行债券每半年付息一次,应首先计算出半年的有效利率,与计息期次数相乘后得出票面利率;小w直接使用了年利率。

-

第20题:

甲公司是一家上市公司,使用“债券收益率风险调整模型”估计甲公司的权益资本成本时,债券收益是指( )。A. 政府发行的长期债券的票面利率

B. 政府发行的长期债券的到期收益率

C. 甲公司发行的长期债券的税前债务资本成本

D. 甲公司发行的长期债券的税后债务资本成本答案:D解析:按照债券收益率风险调整模型,权益资本成本=税后债务资本成本+股东比债权人承担更大风险所要求的风险溢价,这里的税后债务资本成本是指企业自己发行的长期债券的税后债务资本成本。因此选项 D 正确。 -

第21题:

(2013年)甲公司主营电池生产业务,现已研发出一种新型锂电池产品,准备投向市场。为了评价该锂电池项目,需要对其资本成本进行估计。有关资料如下:

(1)该锂电池项目拟按照资本结构(负债/股东权益)30/70进行筹资,税前债务资本成本预计为9%。

(2)锂电池行业的代表企业是乙、丙公司,乙公司的资本结构(负债/股东权益)为40/60,股东权益的β系数为1.5;丙公司的资本结构(负债/股东权益)为50/50,股东权益的β系数为1.54。权益市场风险溢价为7%。

(3)无风险利率为4.5%,甲、乙、丙三个公司适用的企业所得税税率均为25%。

要求:

(1)使用可比公司法计算锂电池行业代表企业的平均β资产、该锂电池项目的β权益与权益资本成本。

(2)计算该锂电池项目的加权平均资本成本。答案:解析:(1)乙公司的β资产=1.5/[1+(1-25%)×40/60]=1

丙公司的β资产=1.54/[1+(1-25%)×50/50]=0.88

行业平均β资产=(1+0.88)/2=0.94

锂电池项目的β权益=0.94×[1+(1-25%)×30/70]=1.24

锂电池项目的权益资本成本=4.5%+1.24×7%=13.18%

(2)加权平均资本成本=9%×(1-25%)×30%+13.18%×70%=11.25% -

第22题:

某公司打算投资一个新项目,投入的权益资本为60%,债务资本为40%。假定权益资本成本是12%,债务资本成本(税后)为6%。则该项目的资本成本为()。

- A、9%

- B、12%

- C、9.6%

- D、6%

正确答案:C -

第23题:

单选题甲公司拟发行可转换债券,当前等风险普通债券的市场利率为5%,股东权益成本为7%。甲公司的企业所得税税率为20%。要使发行方案可行,可转换债券的税后资本成本的区间为()。A4%~7%

B5%~7%

C4%~8.75%

D5%~8.75%

正确答案: C解析: 等风险普通债券的税后利率=5%×(1-20%)=4%,所以可转换债券的税后资本成本的区间是4%~7%。