(2018年)下列关于年金的个人所得税处理中,正确的是( )。 A.年金的企业缴费计入个人账户的部分,应视为个人一个月的工资缴纳个人所得税 B.个人按本人缴费工资计税基数的5%缴纳的年金,在计算个人所得税时可全额扣除 C.按年缴纳年金的企业缴费部分,应按照全年一次性奖金的计税方法缴纳个人所得税 D.企业根据国家有关政策规定的办法和标准,为本单位全体职工缴付的企业年金单位缴费部分,在计入个人账户时,暂不缴纳个人所得税

题目

B.个人按本人缴费工资计税基数的5%缴纳的年金,在计算个人所得税时可全额扣除

C.按年缴纳年金的企业缴费部分,应按照全年一次性奖金的计税方法缴纳个人所得税

D.企业根据国家有关政策规定的办法和标准,为本单位全体职工缴付的企业年金单位缴费部分,在计入个人账户时,暂不缴纳个人所得税

相似考题

参考答案和解析

更多“(2018年)下列关于年金的个人所得税处理中,正确的是( )。 ”相关问题

-

第1题:

下列关于年金的个人所得税处理中,正确的是( )。A.年金的企业缴费计入个人账户的部分,应视为个人一个月的工资缴纳个人所得税

B.个人按本人缴费工资计税基数的5%缴纳的年金,在计算个人所得税时可全额扣除

C.企业年金或职业年金基金投资运营收益分配计入个人账户时,暂不征收个人所得税

D.达到退休年龄,个人领取年金时免征个人所得税答案:C解析:选项A:企业和事业单位根据国家有关政策规定的办法和标准,为在本单位任职或者受雇的全体职工缴付的年金单位缴费部分,在计入个人账户时,个人暂不缴纳个人所得税。选项B:个人根据国家有关政策规定缴付的年金个人缴费部分,在不超过本人缴费工资计税基数的4%标准内的部分,暂从个人当期的应纳税所得额中扣除。选项D,领取年金时正常按规定征税。 -

第2题:

下列关于年金的个人所得税处理中,正确的是( )。A.年金的企业缴费计入个人账户的部分,应视为个人一个月的工资缴纳个人所得税

B.个人按本人缴费工资计税基数的5%缴纳的年金,在计算个人所得税时可全额扣除C.按年缴纳年金的企业缴费部分,应按照全年一次性奖金的计税方法缴纳个人所得税

D.企业根据国家有关政策规定的办法和标准,为本单位全体职工缴付的企业年金单位缴费部分,在计入个人账户时,暂不缴纳个人所得税答案:D解析:选项ACD:企业和事业单位根据国家有关政策规定的办法和标准,为在本单位任职或者受雇的全体职工缴付的年金单位缴费部分,在计入个人账户时,个人暂不缴纳个人所得税。选项B:个人根据国家有关政策规定缴付的年金个人缴费部分,在不超过本人缴费工资计税基数的4%标准内的部分,暂从个人当期的应纳税所得额中扣除。 -

第3题:

下列关于年金的说法中,正确的有( )。

Ⅰ.教育费支出属于期初年金

Ⅱ.期初年金的现值大于期末年金的现值

Ⅲ.期末年金的终值大于期初年金的终值

Ⅳ.房贷支出属于期初年金A:Ⅰ.Ⅱ

B:Ⅰ.Ⅲ

C:Ⅱ.Ⅳ

D:Ⅰ.Ⅳ答案:A解析:期初年金的现值等于期末年金现值的(1+r)倍,期初年金的终值等于期末年金终值的(1+r)倍。教育费支出属于期初年金,房贷支出属于期末年金。 -

第4题:

下列关于企业年金和职业年金缴费的个人所得税处理说法错误的是()

A.企业年金,个人缴费,工资计税。基数为本人上一季度月平均工资

B.月平均工资按国家统计局规定列入工资总额统计的项目计算

C.职工年金,个人缴费,工资计税基数为职工岗位工资和薪级工资之和

D.税款由建立企业年金。或职业年金的单位代扣代缴。并向主管税务机关申报解缴答案:A解析:本题考查企业年金和企业年金缴费的个人所得税处理

企业年金,个人缴费,工资计税。基数为本人上一季度月平均工资,说法错误,基数为本人上一年度月平均工资。 -

第5题:

下列关于年金递延纳税的说法,正确的有()。

- A、单位按政策规定缴费部分计入个人账户时,个人暂不缴纳个人所得税

- B、个人所得税税款由建立年金的单位代扣代缴

- C、企业年金个人缴费工资计税基数为本人上一年度月平均工资

- D、职业年金个人缴费工资计税基数为职工岗位工资和薪级工资之和

- E、个人按月领取年金时,按领取额全额按照“工资、薪金所得”项目适用的税率计征个人所得税

正确答案:A,B,C,D,E -

第6题:

下列关于企业年金个人所得税的处理说法中正确的有()

- A、企业年金的个人缴费部分,不得在个人当月工资、薪金计算个人所得税时扣除

- B、职工当月个人工资薪金所得低于费用扣除标准,但加上计入个人年金账户的企业缴费后超过个人所得税费用扣除标准的,应就企业年金企业缴费部分全额单独征税

- C、在计算以前年度企业缴费部分未扣缴税款的税款时,月平均工资额是指全年工资总额除以12个月

- D、在计算以前年度企业缴费部分未扣缴税款的税款时,工资总额中不包括未计提企业年金的奖金、津补贴等

正确答案:A,D -

第7题:

下列关于企业年金的个人所得税的处理表述正确的有()。

- A、按月领取的年金,全额按照“工资、薪金所得”项目适用的税率,计征个人所得税

- B、按年或按季领取的年金,平均分摊计入各月,每月领取额全额按照“工资、薪金所得”项目适用的税率,计征个人所得税

- C、职工或退休人员死亡后,其企业年金个人账户余额由其指定的受益人或法定继承人一次性领取,按一次性领取的总额,单独作为一个月的工资薪金所得计税

- D、个人出境定居一次性领取的年金按12个月分摊到各月计税

正确答案:A,B,D -

第8题:

多选题关于企业年金个人所得税的征收管理规定,按照现行政策规定下列表述正确的有()。A个人取得单位支付的企业年金计入个人账户的部分作为工资薪金所得单独计算缴纳个人所得税

B个人缴费的部分,在不超过本人缴费工资计税基数的4%标准内的部分,暂从个人当期的应纳税所得额中扣除

C单位缴费部分,在计入个人账户时,个人暂不缴纳个人所得税

D年金基金投资运营收益分配计入个人账户时,个人暂不缴纳个人所得税

正确答案: B,D解析: 根据财税[2013]103号的最新规定,企业年金的个人所得税计算中,就个人缴费的部分,在不超过本人缴费工资计税基数的4%标准内的部分,暂从个人当期的应纳税所得额中扣除;就单位缴费部分,在计入个人账户时,个人暂不缴纳个人所得税。 -

第9题:

单选题关于企业年金个人所得税的征收管理规定,按照现行政策规定下列表述不正确的是()。A个人取得单位支付的企业年金计入个人账户的部分作为工资薪金所得单独计算缴纳个人所得税

B个人缴费的部分,在不超过本人缴费工资计税基数的4%标准内的部分,暂从个人当期的应纳税所得额中扣除

C年金基金投资运营收益分配计入个人账户时,个人暂不缴纳个人所得税

D个人达到国家规定的退休年龄以后按月领取的年金,全额按照工资薪金所得项目计征个人所得税

正确答案: A解析: 根据财税[2013]103号的最新规定,企业年金的个人所得税计算中,就个人缴费的部分,在不超过本人缴费工资计税基数的4%标准内的部分,暂从个人当期的应纳税所得额中扣除;单位根据国家有关政策规定的办法和标准缴费部分,在计入个人账户时,个人暂不缴纳个人所得税。 -

第10题:

单选题下列关于年金的个人所得税处理,正确的是( )。[2012年真题]A年金的个人缴费部分,在个人当月工资计算个人所得税时允许扣除

B年金的企业缴费计入个人账户的部分,应视为个人一个月的工资,不扣除任何费用,按照适用税率缴纳个人所得税

C按年缴纳年金的企业缴纳部分,在计税时不得还原到所属月份,应按照全年一次性奖金的计税方法缴纳个人所得税

D对因年金设置条件导致的已经计入个人账户的企业缴费不能归属个人的部分,已经扣缴的个人所得税不得退还

正确答案: A解析:

A项,企业年金的个人缴费部分,不得在个人当月工资、薪金计算个人所得税时扣除;C项,企业按季度、半年或者年度缴纳企业缴费的,在计税时不得还原至所属月份,均作为一个月的工资、薪金,不得扣除任何费用,按照适用的税率计算扣缴个人所得税;D项,对因年金设置条件导致的已经计入个人账户的企业缴费不能归属个人的部分,其已扣缴的个人所得税应予以退还。 -

第11题:

多选题下列关于企业年金的个人所得税的处理表述正确的有()。A按月领取的年金,全额按照“工资、薪金所得”项目适用的税率,计征个人所得税

B按年或按季领取的年金,平均分摊计入各月,每月领取额全额按照“工资、薪金所得”项目适用的税率,计征个人所得税

C职工或退休人员死亡后,其企业年金个人账户余额由其指定的受益人或法定继承人一次性领取,按一次性领取的总额,单独作为一个月的工资薪金所得计税

D个人出境定居一次性领取的年金按12个月分摊到各月计税

正确答案: B,C解析: 暂无解析 -

第12题:

多选题关于企业年金个人所得税的征收管理规定,下列表述正确的有()。A个人取得单位支付的企业年金计入个人账户的部分作为工资薪金所得单独计算缴纳个人所得税

B个人缴费的部分,在不超过本人缴费工资计税基数的4%标准内的部分,暂从个人当期的应纳税所得额中扣除

C单位缴费部分,在计入个人账户时,个人暂不缴纳个人所得税

D年金基金投资运营收益分配计人个人账户时,个人暂不缴纳个人所得税

正确答案: A,C解析: 企业年金的个人所得税计算中,就个人缴费的部分,在不超过本人缴费工资计税基数的4%标准内的部分,暂从个人当期的应纳税所得额中扣除;就单位缴费部分,在计人个人账户时,个人暂不缴纳个人所得税。 -

第13题:

下列关于年金的个人所得税处理,正确的是()。A:年金的个人缴费部分,在个人当月工资计算个人所得税时允许扣除

B:年金的企业缴费计入个人账户的部分,应视为个人一个月的工资,不扣除任何费用,按照适用税率缴纳个人所得税

C:按年缴纳年金的企业缴纳部分,在计税时不得还原到所属月份,应按照全年一次性奖金的计税方法缴纳个人所得税

D:对因年金设置条件导致的已经计入个人账户的企业缴费不能归属个人的部分,已经扣缴的个人所得税不得退还答案:B解析:选项A,企业年金的个人缴费部分,不得在个人当月工资、薪金计算个人所得税时扣除;选项C,企业按季度、半年或者年度缴纳企业缴费的,在计税时不得还原至所属月份,均作为一个月的工资、薪金,不得扣除任何费用,按照适用的税率计算扣缴个人所得税;选项D,对因年金设置条件导致的已经计入个人账户的企业缴费不能归属个人的部分,其已扣缴的个人所得税应予以退还。 -

第14题:

下列关于年金的说法中,正确的有( )。

Ⅰ.教育费支出属于期初年金

Ⅱ.期初年金的现值大于期末年金的现值

Ⅲ.期末年金的终值大于期初年金的终值

Ⅳ.房贷支出属于期初年金A.Ⅰ.Ⅱ

B.Ⅰ.Ⅲ

C.Ⅱ.Ⅳ

D.Ⅰ.Ⅳ答案:A解析:期初年金的现值等于期末年金现值的(1+r)倍,期初年金的终值等于期末年金终值的(1+r)倍。教育费支出属于期初年金,房贷支出属于期末年金。 -

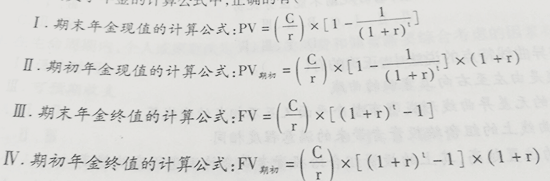

第15题:

下列关于年金的计算公式中,正确的有( )。 A.Ⅰ、Ⅲ

A.Ⅰ、Ⅲ

B.Ⅰ、Ⅱ、Ⅲ

C.Ⅱ、Ⅳ

D.Ⅰ、Ⅱ、Ⅲ、Ⅳ答案:D解析:题中关于年金终值和现值的计算公式均正确。 -

第16题:

下列关于年金的说法中,正确的是( )。A.期末年金的现值大于期初年金的现值

B.期初年金的现值大于期末年金的现值

C.期末年金的终值大于期初年金的终值

D.期末年金的终值等于期初年金的终值答案:B解析:期初年金观值等于期末年金现值的(1+r)倍,期初年金终值等于期末年金终值的(1+r)倍。 -

第17题:

下列关于永续年金的说法中,正确的有()。

- A、每期期末支付的永续年金现值=年金额/折现率

- B、每期期初支付的永续年金现值=年金额+年金额/折现率

- C、永续年金可以计算出终值

- D、无限期定额支付的年金,称为永续年金

正确答案:A,B,D -

第18题:

下列关于年金的表述中,正确的有()

- A、年金既有终值又有现值

- B、递延年金是第一次收付款项发生的时间在第二期或第二期以后的年金

- C、永续年金是特殊形式的普通年金

- D、永续年金是特殊形式的即付年金

正确答案:B,C -

第19题:

下列关于企业年金按照现行政策规定的表述中,正确的有()。

- A、个人取得单位支付的企业年金计入个人账户的部分作为工资薪金所得单独计算缴纳个人所得税

- B、个人缴费的部分,在不超过本人缴费工资计税基数的4%标准内的部分,暂从个人当期的应纳税所得额中扣除

- C、单位按照规定标准缴费部分,在计入个人账户时,个人暂不缴纳个人所得税

- D、年金基金投资运营收益分配计入个人账户时,个人暂不缴纳个人所得税

- E、年金基金投资运营收益分配计入个人账户时,个人按照利息股息红利所得缴纳个人所得税

正确答案:B,C,D -

第20题:

单选题根据《关于企业年金个人所得税征收管理有关问题的通知》(国税函[2009]694号)和《关于企业年金个人所得税有关问题补充规定的公告》(国税函[2011]9号),关于企业年金个人所得税方面的征收管理规定,以下不正确的是()。A企业年金的个人缴费部分,不得在个人当月工资、薪金计算个人所得税时扣除

B企业年金的企业缴费记入个人账户部分的部分,不扣除任何费用,按照“工资、薪金所得”项目计算当期应纳个人所得税款,由企业在缴费时代扣代缴

C对企业按季度、半年或年度缴纳企业缴费的,在计税时还原至所属月份,按照适用税率计算扣缴个人所得税

D企业年金的企业缴费部分计入职工个人账户时,当月个人工资薪金所得与计入个人养老保险账户的企业缴费之和未超过个人所得税费用扣除标准的,不征收个人所得税

正确答案: B解析: 暂无解析 -

第21题:

多选题下列关于年金的表述中,正确的有()A年金既有终值又有现值

B递延年金是第一次收付款项发生的时间在第二期或第二期以后的年金

C永续年金是特殊形式的普通年金

D永续年金是特殊形式的即付年金

正确答案: A,D解析: 暂无解析 -

第22题:

多选题下列关于企业年金个人所得税的处理说法中正确的有()A企业年金的个人缴费部分,不得在个人当月工资、薪金计算个人所得税时扣除

B职工当月个人工资薪金所得低于费用扣除标准,但加上计入个人年金账户的企业缴费后超过个人所得税费用扣除标准的,应就企业年金企业缴费部分全额单独征税

C在计算以前年度企业缴费部分未扣缴税款的税款时,月平均工资额是指全年工资总额除以12个月

D在计算以前年度企业缴费部分未扣缴税款的税款时,工资总额中不包括未计提企业年金的奖金、津补贴等

正确答案: A,B解析: 暂无解析 -

第23题:

多选题下列关于企业年金按照现行政策规定的表述中,正确的有()。A个人取得单位支付的企业年金计入个人账户的部分作为工资薪金所得单独计算缴纳个人所得税

B个人缴费的部分,在不超过本人缴费工资计税基数的4%标准内的部分,暂从个人当期的应纳税所得额中扣除

C单位按照规定标准缴费部分,在计入个人账户时,个人暂不缴纳个人所得税

D年金基金投资运营收益分配计入个人账户时,个人暂不缴纳个人所得税

E年金基金投资运营收益分配计入个人账户时,个人按照利息股息红利所得缴纳个人所得税

正确答案: B,E解析: 根据现行规定,企业年金的个人所得税计算中,就个人缴费的部分,在不超过本人缴费工资计税基数的4%标准内的部分,暂从个人当期的应纳税所得额中扣除;就单位缴费部分,在计入个人账户时,个人暂不缴纳个人所得税。