根据材料回答10~13题:中国公民杨某系自由学者,2010年收入情况如下:(1)出版中篇小说一部,取得稿酬50000元;(2)受托对一电影剧本进行审核,取得审稿收入15000元;(3)临时担任会议翻译,取得收入3000元;(4)在某大学开展讲座,取得收入5000元。要求:根据上述资料,回答下列小题。业务(1)应缴纳的个人所得税为( )万元。A.5600B.8000C.10000D.7800

题目

根据材料回答10~13题:

中国公民杨某系自由学者,2010年收入情况如下:

(1)出版中篇小说一部,取得稿酬50000元;

(2)受托对一电影剧本进行审核,取得审稿收入15000元;

(3)临时担任会议翻译,取得收入3000元;

(4)在某大学开展讲座,取得收入5000元。

要求:根据上述资料,回答下列小题。

业务(1)应缴纳的个人所得税为( )万元。

A.5600

B.8000

C.10000

D.7800

相似考题

更多“根据材料回答10~13题:中国公民杨某系自由学者,2010年收入情况如下: (1)出版中篇小说一部,取得稿 ”相关问题

-

第1题:

中国公民张某系自由职业者,以绘画为生。张某2008年1~12月收人情况如下: (1)一次取得绘画收入23000元; (2)在A国出版画册取得稿酬150000元,已在A国税法缴纳了个人所得税12000元; (3)取得保险赔款20000元; (4)取得购买企业债券利息5000元。

要求:计算张某2008年应纳的个人所得税款。

正确答案:(1)绘画收入应纳的个人所得税款=23000×(1—20%)×20%=3680(元)

(2)A国收入按我国税法规定计算的应纳税额(即抵扣限额)=150000×(1—20%)×20×(1—30%)=16800(元)

张某在A国实际缴纳的税款(12000元)低于抵扣限额,因此,可全额抵扣,并需在我国补缴个人所得税4800元(16800—12000)。

(3)取得保险赔款20000元,可免征个人所得税。

(4)取得购买企业债券利息应纳的个人所得税=5000×20%=1000(元)

张某2008年应纳个人所得税税款=3680+4800+1000=9480(元) -

第2题:

中国公民孙某系自由职业者,2008年收入情况如下:

(1)出版中篇小说一部,取得稿酬50000元。

(2)受托对一电影剧本进行审核,取得审稿收入15000元。

(3)临时担任会议翻译,取得收入3000元。

(4)在A国讲学取得收入30000元,在B国取得特许权使用费收入70000元,已经分别按照收入来源国税法规定缴纳了个人所得税5000元和18000元。

要求:

计算孙某2008年应缴纳的个人所得税。

正确答案:

(1)稿酬应纳税额=50000×(1-20%)×20%×(1-30%)=5600(元)

(2)审稿收入(劳务报酬)应纳税额=15000×(1-20%)×20%=2400(元)

(3)翻译收入(劳务报酬)应纳税额=(3000-800)×20%=440(元)

(4)①A国讲学收入个人所得税扣除限额=30000×(1-20%)×30%-2000=5200(元),应补缴税款=5200-5000=200(元);

②B国特许权使用费所得个人所得税扣除限额=70000×(1-20%)×20%=11200(元),无需补缴税款。

(5)孙某应纳个人所得税额=5600+2400+440+200=8640(元)

-

第3题:

根据案例,回答 92~96 题:

宫某系某大学教授,2010年1~12月收人情况如下:

(1)每月取得工资薪金4000元。

(2)出版图书,取得收入80000元。

(3)接受出版社委托审核稿件,取得收入30000元。

(4)购买体育彩票,一次性中奖收入5万元,将其中的1万元通过境内非营利团体捐赠给希望工程。

(5)取得到期的国库券利息收入1200元。

第 92 题 工资薪金所得应纳个人所得税为( )。

A.2100元

B.2580元

C.3600元

D.4000元

正确答案:A

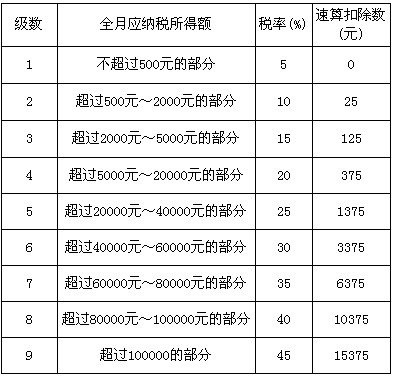

本题考查个人所得的计算。工薪所得应纳的个人所得税:

全年应纳个人所得税=[(4000—2000)×10%-25]×12=2100(元)。 -

第4题:

根据材料回答6~9题:

中国公民张奇系自由创作者,2011年收入情况如下:

(1)出版中篇小说一部,取得稿酬60000元,后因小说加印和报刊连载,分别取得出版社追加稿酬20000元和报社稿酬4000元;

(2)为国内某单位进行艺术设计取得收入70000元,取得收入时通过公益性社会团体向灾区捐款20000元;

(3)某影视制作中心向张奇支付30000元作品版权使用费,准备将其小说拍成电视剧;

(4)购买福利彩票支出500元,一次中奖9000元。要求:根据上述资料,分析回答下列小题。

张奇出版中篇小说应缴纳的个人所得税的说法不正确的是( )。

A.出版中篇小说应按照稿酬所得缴纳个人所得税

B.因小说加印取得出版社追加稿酬应与出版时的稿酬合并为一次纳税

C.报刊连载取得报社稿酬应与出版时的稿酬合并为一次纳税

D.稿酬所得有减征的规定

正确答案:C

同一作品先出版再在报刊上连载的,应视为两次稿酬所得征税,即连载作为一次,出版作为一次。 -

第5题:

材料题

根据以下内容,回答86-90题。

中国公民张某系一大学教授,2015年取得的收人情况如下:

(1)每月取得工资收入6000元;

(2)一次性取得设计收入20000元,缴税前从中依次拿出6000元、5000元,通过国家机关分别捐给了农村义务教育和贫困地区;

(3)出版专著一部,出版社支付稿酬100000元;

(4)在A国讲学取得税后收入20000元,已按收入来源地税法缴纳了个人所得税3000元。

请回答以下问题:

张某取得的设计收入应缴纳个人所得税为( )元。查看材料A.1400

B.1040

C.1800

D.3200答案:B解析:本题考查个人所得税的计税依据。设计收入属于劳务报酬所得,每次收入4000元以上的,准予扣除20%的费用。因此应纳税所得额=20000×(1-20%)=16000(元)。个人通过国家机关向农村义务教育的捐赠,可以税前全额扣除,即向农村义务教育捐赠的6000元可以全额扣除。个人通过国家机关向贫困地区的捐赠,未超过应纳税所得额30%的部分准予扣除,因此向贫困地区捐赠的限额为16000X30%=4800(元)。因实际捐赠5000元,所以允许扣除4800元。因此,设计收入的应纳税额=(16000-6000-4800)×20%=1040(元)。 -

第6题:

材料题

根据以下内容,回答86-90题。

中国公民张某系一大学教授,2015年取得的收人情况如下:

(1)每月取得工资收入6000元;

(2)一次性取得设计收入20000元,缴税前从中依次拿出6000元、5000元,通过国家机关分别捐给了农村义务教育和贫困地区;

(3)出版专著一部,出版社支付稿酬100000元;

(4)在A国讲学取得税后收入20000元,已按收入来源地税法缴纳了个人所得税3000元。

请回答以下问题:

张某从A国取得的讲学收入在我国应缴纳的个人所得税为( )元。查看材料A.0

B.680

C.3200

D.3680答案:B解析:本题考查个人所得税的计税依据。纳税人从中国境外取得的所得,准予其在应纳税额中扣除已在境外缴纳的个人所得税税额,但扣除额不得超过该纳税人境外所得依照中国税法规定计算的应纳税额。讲学属于劳务报酬所得,每次收入4000元以上的,准予扣除20%的费用,所以应纳税所得额为23000×(1-20%)=18400(元),适用税率为20%。抵免限额(在我国的应纳税额)=18400×20%=3680(元)。实际缴纳3000元,低于抵免限额,应当在境内缴纳差额部分的税款,所以应补税3680-3000=680(元)。 -

第7题:

杨沫在建国后出版的一部中篇小说是《》。

正确答案:苇塘纪事 -

第8题:

杨沫在建国后出版的一部中篇小说是《青春之歌》

正确答案:错误 -

第9题:

不定项题中国公民王某为某话剧团演员,2013年4月的收入情况如下:(1)将自编剧本手稿原件公开拍卖取得收入10000元。(2)当月受某单位邀请参加文艺演出取得演出收入12000元,通过当地教育局向农村义务教育捐款8000元。(3)出版小说一部,取得稿酬收入5000元,当月末该小说再版取得稿酬所得3000元。要求:根据上述资料,分析回答下列第1~3小题。根据本题要点(3)所提示的内容,王某两次稿酬收入应缴纳个人所得税()元。A794

B816

C820

D868

正确答案: C解析: 暂无解析 -

第10题:

问答题中国公民陈某是某单位退休职工,2017年收入情况如下: (1)每月退休工资4000元,同时本年1~6月在A单位兼职每月工资4900元。 (2)翻译中篇小说一部,取得收入5000元;再出版中篇小说一部,取得收入6000元;该小说出版后在A杂志连载(本年已连载结束),取得收入5000元,同时该小说在B报纸连载(本年未连载结束),取得收入5000元。 (3)银行定期两年的储蓄存款利息收入1500元;国债利息收入1000元;国债转让收入5000元,原购入价格3000元。 (4)在A国讲学取得收入30000元(人民币,下同),在B国出版书画集取得收入70000元,已分别按收入来源国税法规定缴纳了个人所得税3600元和8200元。 计算翻译和出版等劳务所得应缴纳的个人所得税。正确答案: 翻译中篇小说应缴纳的个人所得税=5000×(1-20%)×20%=800(元)

发表和连载小说收入应缴纳个人所得税=6000×(1-20%)×20%×(1-30%)+5000×(1-20%)×20%×(1-30%)=1232(元)

报纸连载未结束,不征个人所得税,待连载完成后再征收个人所得税。解析: 暂无解析 -

第11题:

不定项题中国公民王某为某话剧团演员,2013年4月的收入情况如下:(1)将自编剧本手稿原件公开拍卖取得收入10000元。(2)当月受某单位邀请参加文艺演出取得演出收入12000元,通过当地教育局向农村义务教育捐款8000元。(3)出版小说一部,取得稿酬收入5000元,当月末该小说再版取得稿酬所得3000元。要求:根据上述资料,分析回答下列第1~3小题。根据本题要点(2)所提示的内容,王某取得的演出收入应缴纳个人所得税()元。A294

B312

C320

D340

正确答案: D解析: 暂无解析 -

第12题:

填空题杨沫在建国后出版的一部中篇小说是《》。正确答案: 苇塘纪事解析: 暂无解析 -

第13题:

中国公民张某系一大学教授,2006年度取得的收入情况如下:

(1)每月取得工资收入5600元;

(2)一次性取得设计收入2万元,缴税前从中依次拿出6000元、5000元,通过国家机关分别捐给了农村义务教育和贫困地区;

(3)出版专著一部,出版社支付稿酬10万元;

(4)在A国讲学取得税后收入2万元,已按收入来源地税法缴纳了个人所得税3000元。

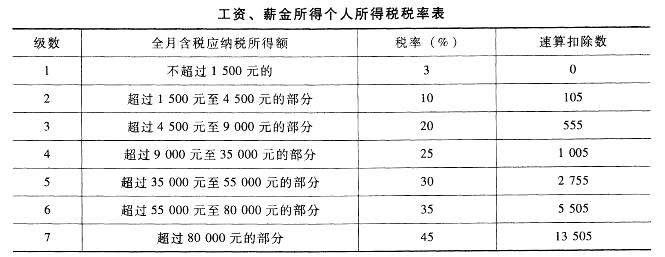

附:工资、薪金所得适用个人所得税税率表

根据上述资料回答下列问题:

2006年度张某取得的工资收入应缴纳个人所得税为( )元。

A.5700

B.6564

C.7140

D.8940

正确答案:A

解析:张教授每月的工资薪金应纳税所得额为:5600-1600=4000元,应缴纳所得税额为:(5600-1600)×15%-125=475元,全年缴纳所得税:12×475=5700元。 -

第14题:

中国公民孙某系自由职业者,2008年收入情况如下:

(1)出版中篇小说一部,取得稿酬50000元,后因小说加印和报刊连载,分别取得出版社稿酬10000元和报社稿酬3800元;

(2)受托对一电影剧本进行审核,取得审稿收入15000元:

(3)临时担任会议翻译,取得收入3000元;

(4)在A国讲学取得收入30000元,在B国从事书画展卖取得收入70000元,已分别按收入来源国税法规定缴纳了个人所得税5000元、18000元。

要求:根据上述资料,按下列序号计算回答问题,每问需计算出合计数:

(1)计算出版小说、小说加印及报刊连载应缴纳的个人所得税;

(2)计算审稿收入应缴纳的个人所得税;

(3)计算翻译收入应缴纳的个人所得税;

(4)计算A国收入在我国应缴纳的个人所得税;

(5)计算8国收入在我国应缴纳的个人所得税。

正确答案:

(1)出版小说、小说加印及报刊连载应缴纳的个人所得税:

①出版小说、小说加印应纳个人所得税=(50000+10000)×(1-20%)×20%×(1-211%)=6720(元)

②小说连载应纳个人所得税=(3800-800)×20%×(1-30%)=420(元)

③稿酬所得合计应纳个人所得税=6720+420=7140(元)

(2)审稿收入应纳个人所得税=15000×(1-20%)×20%=2400(元)

(3)翻译收入应纳个人所得税=(3000-800)×20%=440(元)

(4)A国收入应纳个人所得税:A国收入按我国税法规定计算的应纳税额(即抵扣限额)=30000×(1-20%)×30%-2000=5200(元)

孙某在A国实际缴纳的税款(5000元)低于抵扣限额。因此,可全额抵扣,并需在我国补缴个人所得税200元(5200-5000)。

(5)B国收入按我国税法规定计算的应纳税额(即抵扣限额)=70000×(1-20%)×40%-7000=15400(元)

孙某在B国实际缴纳的税款18000元,超出了抵扣限额,不必在我国缴纳个人所得税,超过限额部分不得在本年度内的应纳税额中扣除。

-

第15题:

中国公民孙某系自由职业者,2001年收入情况如下:

(1)出版中篇小说一部,取得稿酬50000元,后因小说加印和报刊连载,分别取得出版社稿酬10000元和报社稿酬3800元。

(2)受托对一电影剧本进行审核,取得审稿收入15000元。

(3)临时担任会议翻译,取得收入3000元。

(4)在A国讲学取得收入30000元,在B国从事书画展卖取得收入70000元,已分别按收入来源国税法规定缴纳了个人所得税5000元和18000元。

要求:

计算孙某2001年应缴纳的个人所得税。

正确答案:

(1)稿酬所得应纳税额:

出版所得应纳税额=(50000+10000)×(1-20%)×20%×(1-30%)

=6720元

连载所得应纳税额=(3800-800)×20%×(1-30%)=420元

(2)境内劳务报酬所得应纳税款:

应纳税额=15000×(1-20%)×20%+(3000-800)×20%=2840元

(3)境外劳务报酬所得应纳税款:

来自A国所得:应纳税额=30000×(1-20%)×30%-2000=5200元

其境外所得在境外实际已纳个人所得税5000元,应补缴个人所得税税额

=5200-5000=200元

来自B国所得:

应纳税额=70000×(1-20%)×40%-7000=15400元

(4) 2001年孙某向我国交纳个人所得税合计:

6720+420+2840+200=10180元 -

第16题:

共用题干

某民营企业的老板杨先生,现年40岁,年收入约30万元,但不稳定。杨太太,现年38岁,某中学的特级教师,年收入在4万元左右,收入稳定,参加了社会保险。女儿杨扬今年13岁。杨先生的父亲与杨先生一家同住,现年70岁,无任何收入.来源。根据案例五回答23~39题。杨先生一家应该优先为()投保。

A:杨先生

B:杨太太

C:杨扬

D:杨先生的父亲答案:A解析:按照投保的原则,一般优先为家庭收入主要创造者投保。杨先生是家庭收入的主要创造者,应优先为杨先生投保。

B项,社会保险与商业保险是一种优势互补、相互结合的关系,并不是可以完全替代的,杨太太虽然参加了社会保险,仍然需要商业保险的保障;C项,杨先生现年40岁,疾病风险较小,所以不用预留较高的医疗基金;D项,杨扬今年13岁,教育储蓄保险比较适合她,与杨先生相比,杨扬面临的风险较小,应优先为杨先生投保。

人寿保险是以被保险人的寿命为保险标的,以被保险人的生存或死亡为保险事故的一种人身保险业务。

健康保险是以被保险人的身体为保险标的,使被保险人在疾病或意外事故所致伤害时发生的费用或损失获得补偿的一种保险。

保险合同的终止也称自然终止,通常是合同期限届满或履行完毕,此时保险合同也随之而终止。

自然终止是保险合同终止的最常见、最普遍的原因,即保险合同期限届满。

杨太太投保保额应为40万元(4*10),保费支出控制在0.4万元以内(4*10%)。

保费支出应控制在杨先生家庭年收入的10%,即(4+30)*10%=3.4(万元)。

因为杨先生的父亲年事已高,选择买保险进行保障的方式成本相对较高,此时最好是为其建立风险保障基金。

两全险可以在被保险人生存至约定年龄时获得满期保险金,因此杨先生可以选择少儿两全险来为女儿准备教育基金。B项,少儿健康险,其作用在于被保险人患约定的疾病时可以得到给付;C项,少儿医疗保险的作用在于提供医疗保障;D项,少儿意外伤害险一般是短期险种,属于纯保障型产品。

根据《保险法》第五十五条规定,投保人不得为无行为能力人投保以死亡为给付保险金条件的保险,保险人也不得承保。父母为其未成年子女投保的人身保险不受前款规定限制,但是死亡给付保险金额总和不得超过保险监督管理机构规定的限额。

保险法中规定人寿保险中与投保人具有保险利益的有:自己;父母、配偶和子女;扶养人、抚养人和赡养人;经被保险人允许(主要是雇主为雇员以及债权人与债务人之间的信用保险)。杨太太的侄子与其不存在保险利益,合同不成立。

等待期或观察期条款是指健康保险合同生效一段时间后,即被保险人已经由健康保险保单保障了一段时间后,保险人才对被保险人事先存在的条件履行保险赔付责任。健康保险的等待期或观察期在不同的国家有不同的规定,如一些国家规定健康保险等待期或观察期最长不超过两年。杨先生被检查出患了保险范围内的重大疾病的时间超过了等待期,所以保险公司应该给付保险金。

宽限期条款规定如果投保人没有按时缴纳续期保费,在宽限期内,即使未缴纳保险费,合同仍然具有效力;超过宽限期,保险合同效力中止。宽限期一般是60天。因此,本题中,5月20日未超出宽限期(相对于5月12日),保险公司应当在扣除应缴保险费及其利息后给付剩余的保险金。

宽限期条款规定如果投保人没有按时缴纳续期保费,在宽限期内,即使未缴纳保险费,合同仍然具有效力;超过宽限期,保险合同效力中止。宽限期一般是60天。因此,本题中,9月24日超出宽限期(相对于5月12日),保险公司不予给付,直到杨先生补缴保费。

C项,重大疾病保险属于商业保险,以自愿为原则,属于自愿保险。 -

第17题:

材料题

根据以下内容,回答86-90题。

中国公民张某系一大学教授,2015年取得的收人情况如下:

(1)每月取得工资收入6000元;

(2)一次性取得设计收入20000元,缴税前从中依次拿出6000元、5000元,通过国家机关分别捐给了农村义务教育和贫困地区;

(3)出版专著一部,出版社支付稿酬100000元;

(4)在A国讲学取得税后收入20000元,已按收入来源地税法缴纳了个人所得税3000元。

请回答以下问题:

下列表述中正确的有( )。查看材料A.张某不是自行申报纳税的纳税义务人

B.张某应在年度终了后3个月内自行到主管税务机关办理纳税申报

C.稿费收入的个人所得税以支付稿费的单位为扣缴义务人

D.张某应在年度终了后45日内,将从A国取得的讲学收入应在中国缴纳的所得税款缴入国库答案:B,C解析:本题考查个人所得税的征收管理。张某年所得超过12万,应当自行申报缴纳个人所得税,选项A错误。年所得12万以上的纳税义务人,在年度终了后3个月内到主管税务机关办理纳税申报,选项B正确。个人所得税以支付所得的单位或个人为扣缴义务人,所以稿费收入的个人所得税以支付稿费的单位为扣缴义务人,选项C正确。从中国境外取得所得的纳税义务人,应当在年度终了后30日内,将应纳的税款缴入国库,并向税务机关报送纳税申报表。选项D错误。 -

第18题:

中国公民王某系一大学(所在地为地级市)教授,2012年6月取得的收入情况如下:

(1)取得工资收入7600元;

(2)—次性取得设计收入20000元;

(13)出版专著一部,出版社支付稿酬100000元;

(4)购买体育彩票中奖所得20000元;

(5)领取了市政府教育奖金、教育储蓄存款利息、保险赔偿和季度奖。

2012年6月王某取得的稿酬应缴纳个人所得税为()元。A.11200

B.14000

C.16000

D.20000答案:A解析:劳动报酬所得、稿酬所得、特许权使用费所得、财产租赁所得,每次收入不超过4000元的,减除费用800元,余额为应纳税所得额;每次收入4000元以上的,准予扣除20%的费用,余额为应纳税所得额。2012年6月王某取得稿酬应缴纳的个人所得税=100000x(1-20%)x20%x(1-30%)=11200(元)。 -

第19题:

中国公民张某系一大学教授,2014年取得的收入情况如下:(1)每月取得工资收入6000元;(2)一次性取得设计收入20000元,缴税前从中依次拿出6000元、5000元,通过国家机关分别捐给了农村义务教育和贫困地区;(3)出版专著一部,出版社支付稿酬100000元;(4)在A国讲学取得税后收入20000元,已按收入来源地税法缴纳了个人所得税3000元。请回答以下问题:张某取得的设计收入应缴纳个人所得税为()元。

- A、1400

- B、1040

- C、1800

- D、1960

正确答案:B -

第20题:

中国公民陈某是某单位退休职工,2017年收入情况如下: (1)每月退休工资4000元,同时本年1~6月在A单位兼职每月工资4900元。 (2)翻译中篇小说一部,取得收入5000元;再出版中篇小说一部,取得收入6000元;该小说出版后在A杂志连载(本年已连载结束),取得收入5000元,同时该小说在B报纸连载(本年未连载结束),取得收入5000元。 (3)银行定期两年的储蓄存款利息收入1500元;国债利息收入1000元;国债转让收入5000元,原购入价格3000元。 (4)在A国讲学取得收入30000元(人民币,下同),在B国出版书画集取得收入70000元,已分别按收入来源国税法规定缴纳了个人所得税3600元和8200元。 计算2017年度工资薪金所得应缴纳的个人所得税。

正确答案: 2017年度工资薪金所得应纳个人所得税=(4900-3500)×3%×12=504(元) -

第21题:

判断题杨沫在建国后出版的一部中篇小说是《青春之歌》A对

B错

正确答案: 对解析: 暂无解析 -

第22题:

单选题中国公民王某2014年出版中篇小说一部,取得稿酬5000元;同年该小说在一家周刊上连载,取得稿酬3000元。王某2014年应纳个人所得税()元。A896

B868

C1280

D1008

正确答案: A解析: 出版小说和连载收入应视为两次稿酬所得,应分别扣除费用计征税款: 出版稿酬应纳个人所得税=5000×(1-20%)×20%×(1-30%)=560(元) 连载稿酬应纳个人所得税=(3000-800)×20%×(1-30%)=308(元) 合计应纳个人所得税=560+308=868(元)。 -

第23题:

不定项题中国公民王某为某话剧团演员,2013年4月的收入情况如下:(1)将自编剧本手稿原件公开拍卖取得收入10000元。(2)当月受某单位邀请参加文艺演出取得演出收入12000元,通过当地教育局向农村义务教育捐款8000元。(3)出版小说一部,取得稿酬收入5000元,当月末该小说再版取得稿酬所得3000元。要求:根据上述资料,分析回答下列第1~3小题。根据本题要点(1)所提示的内容,王某该项收入应缴纳个人所得税()元。A1200

B1600

C2000

D2500

正确答案: C解析: 暂无解析