某企业为增值税一般纳税人,2002年6月符合规定的进项税额为200万元,当期的销项税额为160万元,进项税额转出为2万元,月末“应交税金——应交增值税”账户期末( )(假定“应交税金——应交增值税”账户期初无余额)。A.余额为0B.借方余额为38万元C.借方余额为40万元D.借方余额为42万元

题目

某企业为增值税一般纳税人,2002年6月符合规定的进项税额为200万元,当期的销项税额为160万元,进项税额转出为2万元,月末“应交税金——应交增值税”账户期末( )(假定“应交税金——应交增值税”账户期初无余额)。

A.余额为0

B.借方余额为38万元

C.借方余额为40万元

D.借方余额为42万元

相似考题

更多“某企业为增值税一般纳税人,2002年6月符合规定的进项税额为200万元,当期的销项税额为160 ”相关问题

-

第1题:

某企业为一般纳税人,当期购进材料等货物40万元,增值税进项税额为68000元,当期购进的货物中有50000元改变了用途用于非应税项目,当期销售商品收入60万元,应计销项税额102000元,当期发生销售退回20000元,则本期企业应纳增值税税额为( )。

A.39100

B.34000

C.102000

D.93500

正确答案:A

解析:应纳税额=102000-20000×17%-350000×17%=39100元。 -

第2题:

某企业为一般纳税人,当月增值税销项税额为10万元、进项税额为6万元,上月留抵未抵扣完的进项税额为3万元,则该企业当月应缴纳的增值税为( )万元。 A.4 B.7 C.3 D.1

正确答案:D

【考点】应纳增值税的计算

【解析】当月应纳增值税额=当月增值税销项税额-应月增值税进项税额-上月留抵未抵扣完的进项税额=10-6-3=l(万元),故D选项正确。

-

第3题:

某被审计单位增值税当期销项税额80万元:当期进项税额70万元,其中购货非常损失进项税2万元。则当期应纳增值税为( )A.8

B.10

C.6

D.12答案:D解析:根据税法规定非常损失与在建工程用进项税需要转出,80-70+2=12。 -

第4题:

某生产白酒的企业为增值税一般纳税人,2018年5月取得含税销售收入64.35万元,当期发出包装物收取押金1.17万元,当期逾期未扣除的包装货物押金为3.51万元,该企业当月应计提的增值税销项税额为( )万元。A.9.35

B.9.52

C.9.86

D.10.33答案:B解析:(64.35+1.17)/(1+17%)×17%=9.52(万元)。 -

第5题:

某酒店为增值税一般纳税人。适用增值税进项税额加计抵减政策。2019年5月一般计税项目销项税额为200万元。当期可抵扣进项税额150万元。上期留抵税额10万元。则当期可计提加计抵减额( )万元。A.4.00

B.14.00

C.15.00

D.16.00答案:C解析:当期可计提加计抵减额=150X 10%=15 (万元)。

-

第6题:

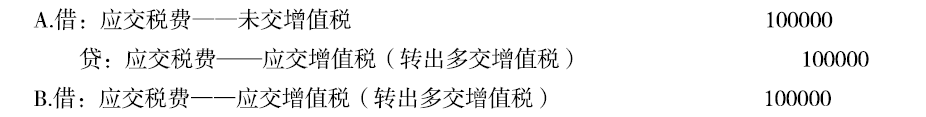

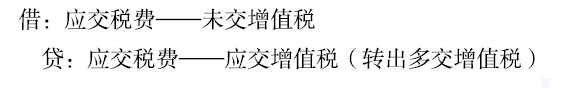

某企业为增值税一般纳税人,根据税务机关规定每3天预征一次增值税,2017年3月当期进项税额为40万元,销项税额为90万元,已应缴纳的增值税为60万元,则月末企业的会计处理为( )。

答案:A解析:月份终了,企业将本月多缴的增值税自“应交税费一 应交增值税”科目转入“未交增值税”明细科目。其会计分录为:

答案:A解析:月份终了,企业将本月多缴的增值税自“应交税费一 应交增值税”科目转入“未交增值税”明细科目。其会计分录为:

-

第7题:

计算增值税时,一般纳税人应纳税额的计算公式为()。

- A、应纳税额=当期销项税额+当期进项税额

- B、应纳税额=当期销项税额-当期进项税额

- C、应纳税额=销售额×税率

- D、应纳税额=买价×税率

正确答案:B -

第8题:

某生产果啤企业为增值税一般纳税人,月销售收入为140.4万元(含税),当期发出包装物收取的押金为4.68万元;当期逾期未归还包装物押金为2.34万元。该企业本期应申报的销项税额为()。

正确答案:20.74万元 -

第9题:

单选题某企业为一般纳税人,本月销项税额为500万元,进项税额为360万元,该企业本月应纳增值税为( )万元。A140

B220

C240

D260

正确答案: C解析:

本月应纳增值税=销项税额-进项税额=500-360=140(万元)。 -

第10题:

单选题某生产白酒的企业为增值税一般纳税人,2019年5月取得含税销售收入128.7万元,当期发出包装物收取押金2.34万元,当期逾期未归还包装物押金为7.02万元。该企业当月应计提的增值税销项税额为( )万元。A18.70

B15.08

C19.72

D20.06

正确答案: A解析:

白酒生产企业为增值税一般纳税人,适用税率为13%。从1995年6月1日起,对销售除啤酒、黄酒外的其他酒类而收取的包装物押金,无论是否返还以及会计上如何核算,均应并入当期销售额征税。当月应计提的增值税销项税额=(128.7+2.34)÷(1+13%)×13%=15.08(万元)。 -

第11题:

单选题某房地产企业为增值税一般纳税人,共开发A、B两个项目,其中A项目采用简易计税方法,规划建面为12万平米,当期销售金额为4000万元;B项目采用一般计税方法,规划建面为20万平米,当期销售金额为6000万元;当期进项税额为3000万元,则该企业当期可抵扣的进项税额为()万元。A3000万元

B1800万元

C1875万元

D0万元

正确答案: D解析: 暂无解析 -

第12题:

单选题某施工企业为一般纳税人,2016年5月份共取得增值税专用发票进项税额为40万元,销项税额为90万元,则月末企业当期应纳增值税税额为()万元。A10

B2

C8

D9

正确答案: D解析: 暂无解析 -

第13题:

某生产果酒企业为增值税一般纳税人,月销售收入为140.4万元(含税),当期发出包装物收取押金为4.68万元,当期逾期未归还包装物押金为2.34万元。该企业本期应申报的销项税额为( )万元。

A.20.4

B.20.74

C.21.08

D.20.7978

正确答案:C

解析:除黄酒与啤酒包装物押金在逾期未归还时,计入销售额计征增值税,其他酒的包装物押金应在销售时并入销售额计征增值税。[(140.4+4.68)/(1+17%)×17%]万元=21.08万元 -

第14题:

某企业为一般纳税人,本月销项税额为550万元,进项税额为240万元,该企业本月应纳增值税为()万元。A:200

B:220

C:240

D:310答案:D解析:本月应纳增值税=销项税额一进项税额=550-240=310(万元)。 -

第15题:

某生活服务企业为增值税一般纳税人,2019年5月销项税额为86万元,进项税额为32万元,全部属于允许抵扣的进项税额,上期末加计抵减额余额5万元。该企业当月实际缴纳的增值税为( )万元。A.50.80

B.45.80

C.54.00

D.49.00答案:B解析:当期计提加计抵减额=当期可抵扣进项税额×10%=32×10%=3.2(万元)

当期可抵减加计抵减额=上期末加计抵减额余额+当期计提加计抵减额-当期调减加计抵减额=5+3.2=8.2(万元)

抵减前应纳税额=86-32=54(万元)

抵减后实际应纳税额=54-8.2=45.8(万元) -

第16题:

某企业为增值税一般纳税人,本月发生进项税额2000万元,销项税额6000万元,进项税额转出100万元,同时月末以银行存款交纳增值税1500万元,该企业月末尚未交纳的增值税为( )万元。A.4000

B.2500

C.2600

D.4500答案:C解析:该企业月末尚未交纳的增值税=6000+100-2000-1500=2600(万元)。 -

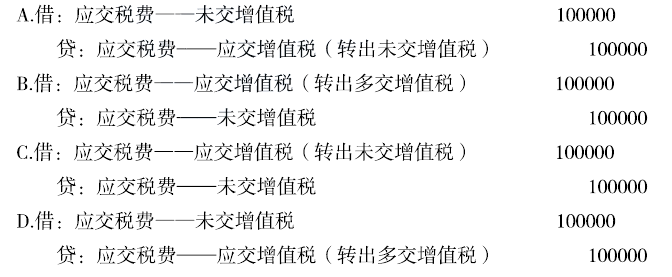

第17题:

某企业为增值税一般纳税人, 根据税务机关规定每5天预缴-次增值税。2017 年3月当期进项税额为40万元,销项税额为90万元,已经预缴的增值税60万元,则月末企业的会计处理应为( )。 答案:D解析:月份终了,企业将本月多缴的增值税自“应交税费一 应交增值税”科目转入“未交增值税”明细科目,会计分录为:

答案:D解析:月份终了,企业将本月多缴的增值税自“应交税费一 应交增值税”科目转入“未交增值税”明细科目,会计分录为:

-

第18题:

增值税一般纳税人的应纳税额的计算公式为:应纳税额=当期销项税额-当期进项税额。

正确答案:正确 -

第19题:

某生产果酒企业为增值税一般纳税人,月销售收入为128.7万元(含税),当期发出包装物收取押金为5.85万元,当期逾期未归还包装物押金为2.34万元.该企业本期应申报的销项税额为()万元。

- A、21.87元

- B、20.74元

- C、19.55元

- D、20.7978元

正确答案:C -

第20题:

某施工企业为一般纳税人,2016年5月份共取得增值税专用发票进项税额为40万元,销项税额为90万元,则月末企业当期应纳增值税税额为()万元。

- A、10

- B、2

- C、8

- D、9

正确答案:D -

第21题:

单选题某商场(增值税一般纳税人)与服装厂达成协议,按销售额挂钩进行平销返利。3月商场销售服装取得零售额100000元,平价与服装厂(增值税一般纳税人)结算,取得增值税专用发票,并按协议约定收取服装厂零售额20%的返还收入20000元;当月该商场允许某电压力锅厂进店销售电压力锅新产品,一次收取进店费30000元,则下列说法中,正确的是()。A该商场当期可以抵扣的进项税额为11623.93元,销项税额为14529.91元

B该商场当期可以抵扣的进项税额为14529.91元,销项税额为14735.90元

C该商场当期可以抵扣的进项税额为11623.93元,销项税额为18888.89元

D该商场当期可以抵扣的进项税额为14529.91元,销项税额为21794.87元

正确答案: C解析: 商业企业向供货方收取的凡与商品销售数量、销售额挂钩(如以一定比例、金额、数量计算)的各种返还收入,均应按照平销返利行为的有关规定冲减当期增值税进项税额,不征收营业税。商场当期可以抵扣的进项税额=100000/(1+17%)×17%-20000/(1+17%)×17%=11623.93(元):当期销项税额=100000/(1+17%)×17%=14529.91(元)。 -

第22题:

单选题某商场(增值税一般纳税人)与服装厂达成协议,按销售额挂钩进行平销返利。3月商场销售服装取得零售额100000元,平价与服装厂(增值税一般纳税人)结算,取得增值税专用发票,并按协议约定收取服装厂零售额20%的返还收入20000元,则下列说法中,正确的是( )。A该商场当期可以抵扣的进项税额为9203.54元,销项税额为11504.42元

B该商场当期可以抵扣的进项税额为11504.42元,销项税额为13805.31元

C该商场当期可以抵扣的进项税额为9203.54元,销项税额为13805.31元

D该商场当期可以抵扣的进项税额为11504.42元,销项税额为11504.42元

正确答案: B解析:

商业企业向供货方收取的凡与商品销售数量、销售额挂钩(如以一定比例、金额、数量计算)的各种返还收入,均应按照平销返利行为的有关规定冲减当期增值税进项税额。商场当期可以抵扣的进项税额=100000/(1+13%)×13%-20000/(1+13%)×13%=9203.54(元);当期销项税额=100000/(1+13%)×13%=11504.42(元)。 -

第23题:

填空题某生产果啤企业为增值税一般纳税人,月销售收入为140.4万元(含税),当期发出包装物收取的押金为4.68万元;当期逾期未归还包装物押金为2.34万元。该企业本期应申报的销项税额为()。正确答案: 20.74万元解析: 暂无解析 -

第24题:

单选题某生产白酒的企业为增值税一般纳税人,某月销售收入为128.7万元(含税),当期发出包装物收取押金2.34万元,当期逾期未归还包装物押金为7.02万元。该企业本期应申报的增值税销项税额为( )万元。A18.7

B19.04

C19.72

D20.06

正确答案: C解析:

除黄酒、啤酒包装物押金在逾期未归还时计入销售额计征增值税,其他酒的包装物押金应在销售时并入销售额计征增值税,则该企业本期应申报的增值税销项税额=(128.7+2.34)÷(1+17%)×17%=19.04(万元)。