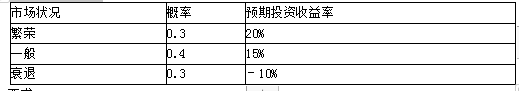

某企业准备投资开发新产品,现有甲方案可供选择,经预测,甲方案的预期投资收益率如下表所示:要求: (1)计算甲方案的预期收益率的期望值; (2)计算甲方案预期收益率的标准差; (3)计算甲方案预期收益率的变异系数。

题目

要求:

(1)计算甲方案的预期收益率的期望值;

(2)计算甲方案预期收益率的标准差;

(3)计算甲方案预期收益率的变异系数。

相似考题

更多“某企业准备投资开发新产品,现有甲方案可供选择,经预测,甲方案的预期投资收益率如下表所示: ”相关问题

-

第1题:

某企业准备投资开发新产品,现有甲、乙两个方案可供选择,经预测,甲、乙两个方案的预期投资

收益率如下表所示: 预期投资收益率 市场状况 概率 甲方案 乙方案 繁荣 O.40 32% 40% 一般 O.40 17% 15% 衰退 O.20 一3% 一15%

要求:

(1)计算甲、乙两个方案预期收益率的期望值;

(2)计算甲、乙两个方案预期收益率的标准离差;

(3)计算甲、乙两个方案预期收益率的标准离差率;

(4)假设无风险收益率为5%,与新产品风险基本相同的某产品的投资收益率为13%,标准离差率为O.8。计算甲、乙方案的风险收益率与投资的必要收益率,并判断是否值得投资;

(5)若企业的决策者是风险回避者,他会如何评价甲、乙方案?

(6)若企业的决策者是风险追求者,他会如何评价甲、乙方案?

(7)若企业的决策者是风险中立者,他会如何评价甲、乙方案?

正确答案:

甲方案预期收益率的期望值=O.4×32%+O.4×17%+O.2×(-3%)=19%

乙方案预期收益率的期望值=0.4×40%+O.4×15%+O.2×(-15%)=19%

乙方案预期收益率的期望值=0.4×40%+O.4× 15%+O.2×(-15%)=19%

乙方案预期收益率的期望值=0.4×40%+O.4× 15%+O.2×(-15%)=19%

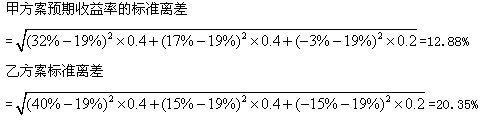

(2)

(3)甲方案标准离差率=12.88%÷19%=O.68

乙方案标准离差率=20.35%÷19%=1.07

(4)风险价值系数=(13%-5%)÷O.8=O.1

甲方案的风险收益率=0.1×O.68=6.8%

乙方案的风险收益率=0.1×1.07=10.7%

甲方案的投资必要收益率=5%+6.8%=11.8%

乙方案的投资必要收益率=5%+10.7%=15.7%

由于甲、乙方案的投资必要收益率均小于预期收益率的期望值(19%),所以,均值得投资。

(5)风险回避者的决策原则是预期收益率相同时,选择风险小的方案;风险相同时,选择预期收益率高的。本题中,甲、乙两个方案的预期收益率相同,但甲方案的风险小,所以,风险回避者会认为甲方案优于乙方案。

(6)风险追求者的决策原则是:当预期收益相同时,选择风险大的。因此,他会认为乙方案优于甲方案。

(7)风险中立者的决策原则是:选择资产的惟一标准是预期收益的大小,而不管风险状况如何。因此,他会认为两个方案等效。 -

第2题:

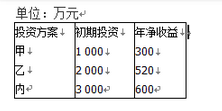

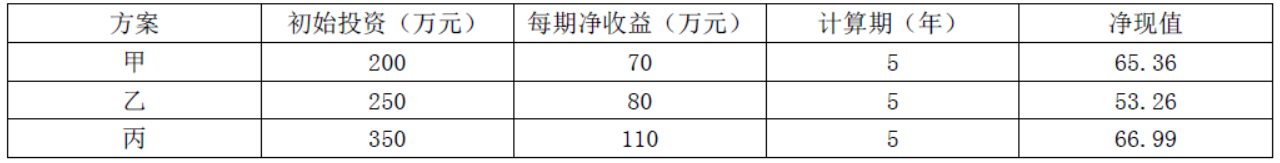

现有两个互斥方案可供某房地产经营企业选择,各方案的初期投资及净收益见下表,其寿命均为5年,不计残值。若基准收益率为12%.则用差额法计算的NPV(乙-甲)( )。

单位:万元

投资方案

初期投资

净收益

甲

2000

700

乙

4000

1200

A.大于100万元

B.等于零

C.小于零

D.等于100万元

正确答案:C

-

第3题:

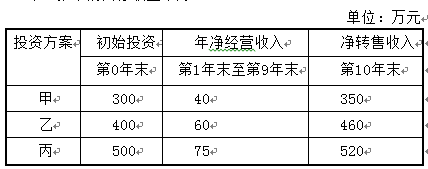

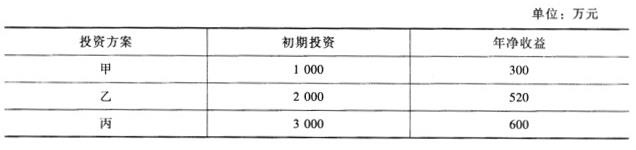

现有甲、乙、丙三个互斥投资方案,各方案的投资额和投资后的净收益如下表所示,各方案的寿命期均为8年,基准收益率ie=10%。各方案净现值从大到小排列正确的是()。

A、甲>乙>丙

A、甲>乙>丙

B、乙>丙>甲

C、乙>甲>丙

D、甲>丙>乙答案:C解析:NPV甲=600,NPV乙=774,NPV丙=200,答案为C。 -

第4题:

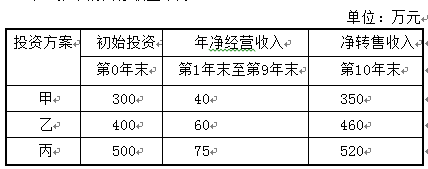

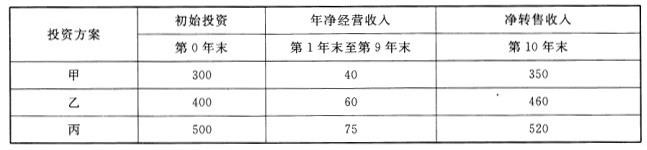

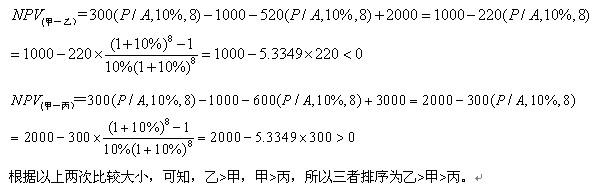

张某完全靠500万元的自有资金进行房地产置业投资。经市场调研,有甲、乙、丙三个投资方案可供选择。各方案的初始投资、年净经营收入和净转售收入见下表,计算期均为10年。张某的目标收益率为10%。

在计算期内,甲、乙、丙三个投资方案经营期间的投资收益率高低关系正确的为()。A、甲大于乙,乙大于丙

B、乙大于甲,甲大于丙

C、乙等于丙,丙大于甲

D、甲等于乙,乙大于丙答案:C解析:考察投资收益率的计算。三个方案的经营期间均为前9年,投资收益率=年息税前利润/项目总投资*100%,甲的投资收益率=40/300*100%=13.33%;乙的投资收益率=60/400*100%=15%;丙的投资收益率=75/500*100%=15%。所以答案为C。 -

第5题:

共用题干

张某完全靠500万元的自有资金进行房地产置业投资。经市场调研,有甲、乙、丙三个投资方案可供选择。各方案的初始投资、年净经营收入和净转售收入见下表,计算期均为10年。张某的目标收益率为10%。 在计算期内,甲、乙、丙三个投资方案经营期间的投资收益率高低关系正确的为()。

在计算期内,甲、乙、丙三个投资方案经营期间的投资收益率高低关系正确的为()。

A:甲大于乙,乙大于丙

B:乙大于甲,甲大于丙

C:乙等于丙,丙大于甲

D:甲等于乙,乙大于丙答案:C解析:互斥方案,即选择其中一个方案,则其他方案就要被排斥的一组方案。本题中,张某要对甲、乙、丙三个投资方案进行比较,选择其中最有利的一个方案进行投资。故在进行方案比选时,甲、乙、丙三个投资方案之间的关系为互斥方案。

净现值率法说明了投资方案单位投资所获得的净效益。用净现值率进行比较时,以净现值率较大的方案为优。净现值率(NPVR)是净现值与投资现值之比。本题中,甲方案的净现值NPV甲=40/105*{1-[1/(1+10%)9]}+350/(1+10%)10-300≈65.3(万元),甲方案的净现值率NPVR甲=NPV甲/投资现值*100%=65.30/300*100%≈21.77%;乙方案的净现值NPV乙=60/10%*{1-[1/(1+10%)9]}+460/(1+10%)10-400≈122.89(万元),乙方案的净现值率NPVR乙=NPV乙/投资现值*100%=122.89/400*100%≈30.72%;丙方案的净现值NPV丙=75/10%*{1-[1/(1+10%)9]}+520/(1+10%)10-520≈132.41(万元),丙方案的净现值率NPVR丙=NPV丙/投资现值*100%=132.41/520*100%≈25.46%。比较三个投资方案的净现值率的大小为乙>丙>甲,可知从优到劣的排列顺序是乙、丙、甲。

本题中,三个投资方案的经营期限相同。各投资方案投资收益率=1/动态投资回收期*100%=年净经营收入/初始投资*100%,故甲方案的投资收益率=40/300*100%≈13.33%,乙方案的投资收益率=40/400*100%=15%,丙方案的投资收益率=75/500*100%=15%。因此,甲<乙=丙。

房地产置业投资包括购买型置业投资和租赁型置业投资。从现金流出看,购买型房地产置业投资主要由购买房地产的投资和运营期内的经营成本两部分组成。购买投资是现金流量系统中起始点的初始投资,经营成本是投资方案现金流量表中经营期现金流出的主体部分。另外,在计算期内,投资方案现金流出中也包括经营税金。 -

第6题:

共用题干

张某完全靠500万元的自有资金进行房地产置业投资。经市场调研,有甲、乙、丙三个投资方案可供选择。各方案的初始投资、年净经营收入和净转售收入见下表,计算期均为10年。张某的目标收益率为10%。 用净现值率法进行方案比较,甲、乙、丙三个投资方案从优到劣的排列顺序为()。

用净现值率法进行方案比较,甲、乙、丙三个投资方案从优到劣的排列顺序为()。

A:甲、乙、丙

B:甲、丙、乙

C:丙、乙、甲

D:乙、丙、甲答案:D解析:互斥方案,即选择其中一个方案,则其他方案就要被排斥的一组方案。本题中,张某要对甲、乙、丙三个投资方案进行比较,选择其中最有利的一个方案进行投资。故在进行方案比选时,甲、乙、丙三个投资方案之间的关系为互斥方案。

净现值率法说明了投资方案单位投资所获得的净效益。用净现值率进行比较时,以净现值率较大的方案为优。净现值率(NPVR)是净现值与投资现值之比。本题中,甲方案的净现值NPV甲=40/105*{1-[1/(1+10%)9]}+350/(1+10%)10-300≈65.3(万元),甲方案的净现值率NPVR甲=NPV甲/投资现值*100%=65.30/300*100%≈21.77%;乙方案的净现值NPV乙=60/10%*{1-[1/(1+10%)9]}+460/(1+10%)10-400≈122.89(万元),乙方案的净现值率NPVR乙=NPV乙/投资现值*100%=122.89/400*100%≈30.72%;丙方案的净现值NPV丙=75/10%*{1-[1/(1+10%)9]}+520/(1+10%)10-520≈132.41(万元),丙方案的净现值率NPVR丙=NPV丙/投资现值*100%=132.41/520*100%≈25.46%。比较三个投资方案的净现值率的大小为乙>丙>甲,可知从优到劣的排列顺序是乙、丙、甲。

本题中,三个投资方案的经营期限相同。各投资方案投资收益率=1/动态投资回收期*100%=年净经营收入/初始投资*100%,故甲方案的投资收益率=40/300*100%≈13.33%,乙方案的投资收益率=40/400*100%=15%,丙方案的投资收益率=75/500*100%=15%。因此,甲<乙=丙。

房地产置业投资包括购买型置业投资和租赁型置业投资。从现金流出看,购买型房地产置业投资主要由购买房地产的投资和运营期内的经营成本两部分组成。购买投资是现金流量系统中起始点的初始投资,经营成本是投资方案现金流量表中经营期现金流出的主体部分。另外,在计算期内,投资方案现金流出中也包括经营税金。 -

第7题:

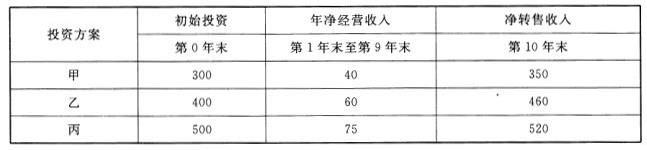

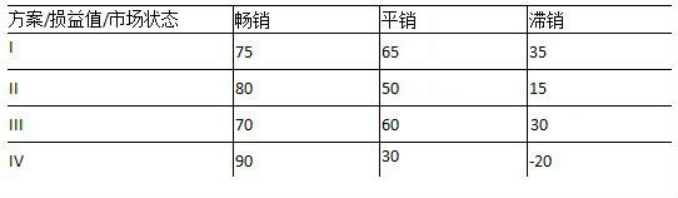

某企业开发新产品,有四种产品方案可供选择,四种方案在不同的市场状态下的损益值如下表所示,决策者采用折中原则进行决策,给定最大值系数α=0.75。则该企业应该选择的方案为()。 A:方案Ⅰ

A:方案Ⅰ

B:方案Ⅱ

C:方案Ⅲ

D:方案Ⅳ答案:C解析:最大值系数为0.75,则最小值系数为0.25。各方案加权平均值如下:Ⅰ:60*0.75+40*0.25=55;Ⅱ:70*0.75+30*0.25=60;Ⅲ:85*0.75+15*0.25=67.5;Ⅳ:95*0.75+(-20)*0.25=66.25。取加权平均值最大者,即方案Ⅲ。 -

第8题:

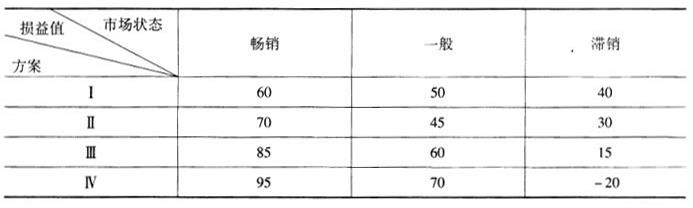

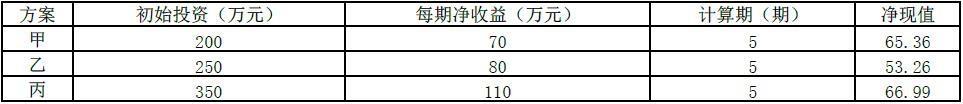

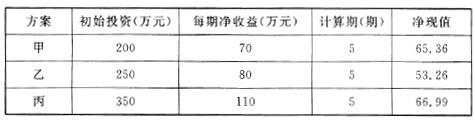

某企业现有甲、乙、丙三个独立的投资方案,当财务基准收益率为10%时,各方案的基本信息如下表所示。现在企业可用于投资的金额为700 万元,如采用净现值法则相对较优的选择是( )。 A.甲方案+乙方案

A.甲方案+乙方案

B.甲方案+丙方案

C.乙方案+丙方案

D.甲方案+乙方案+丙方案答案:B解析:本题涉及的考点是独立方案的比选。首先建立所有互斥和方案组合,各组合方案的投资、年净收益及净现值见下表。组合方案投资.年净收益及净现值根据上表可知,方案组合7的投资总额超出限额700万元,所以不予考虑。第5个方案组合(甲+丙)的净现值最大,故甲+丙为相对最优方案组合。 @##

-

第9题:

某企业现有甲、乙、丙三个独立的投资方案,当基准收益率为10%时,各方案的基本信息如下表所示。现在企业可用于投资的金额为700 万元,如采用净现值法选择方案,相对较优的是()。 A.甲方案+乙方案

A.甲方案+乙方案

B.甲方案+丙方案

C.乙方案+丙方案

D.甲方案+乙方案+丙方案答案:B解析: -

第10题:

问答题甲公司拟投资建设一条生产线,行业基准贴现率为10%,现有四个方案可供选择,相关的现金净流量数据如下表所示。相关的时间价值系数如下。计算D方案包括建设期的静态投资回收期指标。正确答案: D方案包括建设期的静态投资回收期=1+(550+550)/275=5(年)解析: 暂无解析 -

第11题:

问答题甲公司拟投资建设一条生产线,行业基准贴现率为10%,现有四个方案可供选择,相关的现金净流量数据如下表所示。相关的时间价值系数如下。计算C方案内含报酬率指标。正确答案: C.方案内含报酬率:275×(P/A,IRR,10)=1100即:(P/A,IRR,10)=4根据(P/A,20%,10)=4.1925(P/A,24%,10)=3.6819可知:(24%-IRR)/(24%-20%)=(3.6819-4)/(3.6819-4.1925)解得:IRR=21.51%解析: 暂无解析 -

第12题:

问答题甲公司拟投资建设一条生产线,行业基准贴现率为10%,现有四个方案可供选择,相关的现金净流量数据如下表所示。相关的时间价值系数如下。计算C方案动态投资回收期。正确答案: C.方案动态投资回收期:275×(P/A,10%,n)=1100(P/A,10%,n)=4根据(P/A,10%,5)=3.7908(P/A,10%,6)=4.3553解析: 暂无解析 -

第13题:

某企业准备投资开发甲新产品,现有A、B两个方案可供选择,经预测,A、B两个方案的预期收益率如下表所示: 预期年收益率(%) 市场状况 概率 A方案 B方案 繁荣 0.30 30 40 一般 0.50 15 15 衰退 0.20 -5 -15

要求:

(1)计算A、B两个方案预期收益率的期望值;

(2)计算A、B两个方案预期收益率的标准离差和标准离差率;

(3)假设无风险收益率为10%,与甲新产品风险基本相同的乙产品的投资收益率为22%,标准离差率为70%。计算A、B方案的风险收益率与预期收益率。

(4)假定资本资产定价模型成立,证券市场平均收益率为25%,国债利率为8%,市场组合的标准差为5%。分别计算A、B项目的B系数以及它们与市场组合的相关系数。

(5)如果A、B方案组成一个投资组合,投资比重为7:3,计算该投资组合的B系数和该组合的必要收益率(假设证券市场平均收益率为25%,国债利率为8%)。

正确答案:

(1)A方案预期收益率的期望值=15.5%

B方案预期收益率的期望值=16.5%

(2)A方案预期收益率的标准离差=0.1214

B方案的标准离差=0.1911

A方案的标准离差率=0.1214÷15.5%=78.32%

B方案的标准离差率=0.1911÷16.5%=115.82%

(3)风险价值系数=(22%-10%)÷0.7=0.17

A方案的风险收益率=0.17×78.32%=13.31%

B方案的风险收益率=0.17×115.82%=19.69%

A方案的预期收益率=10%+0.17×78.32%=23.31%

B方案的预期收益率=10%+0.17×115.82%=29.69%

(4)由资本资产定价模型可知,A方案的预期收益率=23.31%=8%+p(25%-8%),计

算得A方案的13=0.9;

同理,B方案的预期收益率=29.69%=8%+β(25%-8%),计算得B方案的13=1.276。

又根据单项资产B的公式得,A方案的β=0.9=PA.M×0.1214/5%,解得:pA.M=0.37。

同理,B方案的β=1.276=PBM×0.1911/5%,解得:P刚=0.334。

(5)该投资组合的β系数=0.9×0.7+1.276×0.3=1.0128

该组合的必要收益率=8%+1.0128(25%-8%)=25.22% -

第14题:

张某完全靠500万元的自有资金进行房地产置业投资。经市场调研,有甲、乙、丙三个投资方案可供选择。各方案的初始投资、年净经营收入和净转售收入见下表,计算期均为10年。张某的目标收益率为10%。

在计算期内,甲、乙、丙三个投资方案的现金流出应包括()。A、初始投资

B、经营成本

C、还本付息

D、经营税金答案:A,B,D解析:考察现金流量的内容。张某的投资不涉及贷款,没有还本付息的现金流出,其他都涉及。 -

第15题:

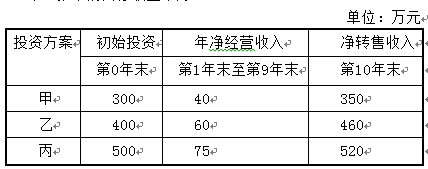

现有甲、乙、丙三个互斥投资方案,各方案的投资额和投资后的净收益如下表所示,各方案的寿命期均为8年,基准收益率ie=10%。各方案净现值从大到小排列正确的是()。

A.甲 乙 丙

B.乙 丙 甲

C.乙 甲 丙

D.甲 丙 乙答案:C解析:本题考查净现值指标的计算

NPV甲=300(P/A,10%,8)-1000

NPV乙=520(P/A,10%,8)-2000

NPV丙=600(P/A,10%,8)-3000

该题不需要把三个净现值全部计算出来,只需计算两两之差,根据差的正负,来判定大小,而且其中的系数(P/A,10%,8)只需计算一次,可以重复利用,这样可以大大减小计算量。

-

第16题:

张某完全靠500万元的自有资金进行房地产置业投资。经市场调研,有甲、乙、丙三个投资方案可供选择。各方案的初始投资、年净经营收入和净转售收入见下表,计算期均为10年。张某的目标收益率为10%。

进行方案比选时,甲、乙、丙三个投资方案之间的关系为()A、现金流相关方案

B、互斥方案

C、混合方案

D、互补方案答案:B解析:考察投资方案的类型。受资金约束,张某只能在三个方案中选择一个,属于互斥方案。 -

第17题:

现有甲、乙、丙三个互斥投资方案,各方案的投资额和投资后的净收益如下表所示,各方案的寿命期均为8年,基准收益率i A:甲>乙>丙

A:甲>乙>丙

B:乙>丙>甲

C:乙>甲>丙

D:甲>丙>乙答案:C解析:各方案的净现值如下:NPV甲=300(P/A,10%,8)-1000=600.48(万元);NPV乙=520(P/A,10%,8)-2000=774.16(万元);NPV丙=600(P/A,10%,8)-3000=200.96(万元),即各方案净现值从大到小排序为,乙>甲>丙。 -

第18题:

某企业开发新产品,有4种设计方案可供选择,4种方案在不同市场状态下的损益值如下表所示。若采用乐观原则判断,该企业应选择的方案( )。 A.方案I

A.方案I

B.方案II

C.方案III

D.方案IV答案:D解析:此题考查不确定型决策方法中的乐观原则。乐观原则是指承担风险的决策者在方案取舍时以各方案在各种状态下的最大损益值为标准,在各方案的最大损益值中取最大者对应的方案。根据题干数据,各方案损益值的计算过程为:

(1)在各方案的损益中找出最大者:

方案I:max{75,65,35}=75;

方案Ⅱ:max{80,60,15}=80;

方案Ⅲ:max{70,60,30}=70;

方案Ⅳ:max:{90,30,201}=90。

(2)在所有方案的最大损益值中找最大者:Max{75,80,70,90}=90。

因此,该企业应选择的方案为Ⅳ。 -

第19题:

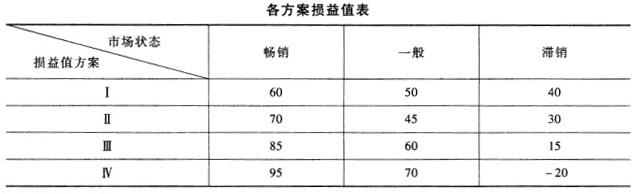

某企业开发新产品,有四种产品方案可供选择,四种方案在不同市场利益值如下表所示。决策者采用折中原则进行决策,给定最大值系数α=0.75,该企业应选择的方案为()。 A:方案Ⅰ

A:方案Ⅰ

B:方案Ⅱ

C:方案Ⅲ

D:方案Ⅳ答案:C解析:按照折中原则,用给定的最大值系数α和对应的各方案最大最小损益值计算各方案的加权平均值,取加权平均最大的损益值对应的方案即为所选方案。分别计算四种方案的期望收益值如下:方案Ⅰ:60*0.75+40*(1-0.75)=55;方案Ⅱ:70*0.75+30*(1-0.75)=60;方案Ⅲ:85*0.75+15*(1-0.75)=67.5;方案Ⅳ:95*0.75+(-20)*(1-0.75)=66.25。Max|55,60,67.5,66.25|=67.5,所以企业应选择方案Ⅲ。 -

第20题:

某企业现有甲、乙、丙三个独立的投资方案,当财务基准收益率10%时,各方案的基本信息如下表所示。现在企业可用于投资的金额为700万元,如采用净现值法则相对较优的选择是()

[注:(P/A,10%,5)=3.7908;(A/P,10%,5)=0.2638]A:甲方案+乙方案

B:甲方案+丙方案

C:乙方案+丙方案

D:甲方案+乙方案+丙方案答案:B解析:净现值大于或等于零且净现值最大的方案为最优方案。 -

第21题:

现有甲、乙、丙三个互斥投资方案,各方案的投资额和投资后的净收益如下表所示,各方案的寿命期均为8年,基准收益率ie=10%。各方案净现值从大到小排列正确的是( )。

- A、甲>乙>丙

- B、乙>丙>甲

- C、乙>甲>丙

- D、甲>丙>乙

正确答案:C -

第22题:

问答题甲公司拟投资建设一条生产线,行业基准贴现率为10%,现有四个方案可供选择,相关的现金净流量数据如下表所示。相关的时间价值系数如下。计算A方案包括建设期的静态投资回收期指标。正确答案: A方案包括建设期的静态投资回收期=3+(1050+50-500-450)/400=3.38(年)解析: 暂无解析 -

第23题:

问答题甲公司拟投资建设一条生产线,行业基准贴现率为10%,现有四个方案可供选择,相关的现金净流量数据如下表所示。相关的时间价值系数如下。计算B方案净现值指标。正确答案: B方案净现值=275×(P/A,10%,10)×(P/F,10%,1)-1100=275×6.1446×0.9091-1100=436.17(万元)解析: 暂无解析