续前例A公司2016年资料,假设2017年A公司无可动用的金融资产,预计销售量增长可达到25%,产品销售价格将下降8%,销售净利率可提高到10%,计划股利支付率为70%,计算A公司2017年的外部融资销售增长比。假设A公司计划2017年发行新股100万元,则该公司需要新增金融负债为多少?

题目

相似考题

更多“ 续前例A公司2016年资料,假设2017年A公司无可动用的金融资产,预计销售量增长可达到25%,产品销售价格将下降8%,销售净利率可提高到10%,计划股利支付率为70%,计算A公司2017年的外部融资销售增长比。假设A公司计划2017年发行新股100万元,则该公司需要新增金融负债为多少?”相关问题

-

第1题:

新日公司去年销售收入为10000万元,净利为800万元,支付股利400万元。年未有关资产负债表资料如下:

单位:万元

资产

金额 负债和所有者权益 金额 经营资产 14000 经营负债 6000 金融资产 6000 金融负债 2000 股本 2000 资本公积 4000 未分配利润 6000 资产合计 20000 负债和所有者权益合计 20000

根据过去经验,需要保留的金融资产最低为5680万元,以备各种意外支付。 要求:

(1)假设经营资产中有80%与销售收入同比例变动,经营负债中有60%与销售收入同比例变动,回答下列互不相关的问题:

①若新日公司既不发行新股也不举借新债,销售净利率和股利支付率不变,计算今年可实现的销售额;

②若今年预计销售额为11000万元,销售净利率变为6%,收益留存率为20%,同时需要增加200万元的长期投资,其外部融资额为多少?

③若今年预计销售额为12000万元,可以获得外部融资额1008万元,在销售净利率不变的情况下,新日公司今年可以支付多少股利?

④若今年新日公司销售量增长率可达到25%,销售价格将下降8%,但销售净利率会提高到10%,并发行新股200万元,如果计划股利支付率为70%,其新增外部负债为多少?

(2)假设预计今年资产总量为24000万元,负债的自发增长为1600万元,可实现销售额20000万元,销售净利率和股利支付率不变,计算需要的外部筹资额是多少。

正确答案:

(1)经营资产销售百分比一14000×80%/l0000×i00%一ll2%

经营负债销售百分比一6000X 60%/l0000X i00%一36%

可动用金融资产一6000--5680=320(万元)

①销售净利率=800/10000×100%一8%,股利支付率=400/800×100%一50%

因为既不发行新股也不举借新债,所以外部融资额为0,设今年的销售增长额为z万元,则:0一z×(112%一36%)一320一(10000+z)×8%×(1—50%)

解得:销售增长额=1000(万元)

今年可实现的销售额一lo000+1000=11000(万元)

②外部融资额一(11000—10000)x(112%--36%)一320+200一11000×6%×20% =508(万元)

③1008=(12000—10000)×(112%--36%)一320~12000×8%×(1一股利支付率)

解得:股利支付率一80%

可以支付的股利一l2000×8%×80%=768(万元)

④2007年的销售额=l0000X(14-25%)×(1—8%)=11500(万元)

外部融资额=(11500—10000)×(112%--36%)一320一11500×10%X(1--70%)=475(万元)

外部负债融资额一外部融资额一外部权益融资额--475—200一275(万元)

(2)外部融资额一预计资产总量一已有的资产一负债的自发增长一内部提供的资金=24000—20000—1600—20000×8%×(1~50%)=1600(万元) -

第2题:

某公司上年营业收人为3000万元,经营资产为2000万元,经营资产销售百分比为66.67%,经营负债为185万元,经营负债销售百分比为6.17%,税后经营净利润为l35万元。假设经营资产销售百分比和经营负债销售百分比保持不变,可动用的金融资产为0,税后经营净利率保持4.5%不变,预计股利支付率为30%。假设该公司本年计划营业收入为4000万元,销售增长率为33.33%。

要求:(1)计算外部融资销售增长比;

(2)计算外部融资额;

(3)如果销售增长500万元(即销售增长率为16.7%,)计算外部融资销售增长比和外部融资额。答案:解析:(1) 外部融资销售增长比=经营资产的销售百分比-经营负债的销售百分比-预计税后经营净利率×[(1+增长率)/增长率]×(1-股利支付率)=66.67%-6.17%-4.5%×[(1+33.33%)/33.33%×(1-30%)]=47.9%

(2)外部融资额=1000×47.9%=479(万元)

(3)外部融资销售增长比=66.67%-6.17%-4.5%×[(1+16.7%)/16.7%]×(1-30%)=38.49% 外部融资额=500×38.49%=192.45(万元) -

第3题:

某公司上年营业收入为3000万元,经营资产销售百分比为66.67%,经营负债销售百分比为6.17%,净利润为135万元。本年计划营业收入4000万元,销售增长率为33.33%,假设经营资产销售百分比和经营负债销售百分比保持不变,可动用的金融资产为0,预计税后经营净利率为4.5%,预计股利支付率为30%。

【要求】计算外部融资销售增长比与外部融资额。

假设该公司预计销售增长率5%,则:企业的预计税后经营净利率是4.5%,外部融资需求为479万元。假设预计营业收入仍为4000万元,预计税后经营净利率为10%。答案:解析:外部融资销售增长比

=0.6667-0.0618-(1.3333÷0.3333)×10%×(1-30%)

=0.605-0.28=32.5%

外部融资额=1000×32.5%=325(万元) -

第4题:

假设公司上年营业收入为3000万元,经营资产销售百分比为66.67%,经营负债销售百分比为6.18%,且保持不变,可动用的金融资产为0,营业净利率保持4.5%不变,预计股利支付率为30%。

要求:

(1)假设该公司本年计划营业收入为4000万元,即销售增长率为33.33%,计算外部融资销售增长比和外部融资额;

(2)如果营业收入增长500万元(即销售增长率为16.7%,)计算外部融资额;

(3)如果公司预计销售增长5%,计算外部融资销售增长比;

(4)预计明年通货膨胀率为10%,公司销量增长5%,计算外部融资销售增长比;

(5)沿第(4)问,假设企业销量增长为0,计算外部补充资金的金额?答案:解析:(1)外部融资销售增长比=66.67%-6.18%-(1+33.33%)/33.33%×4.5%×(1-30%)=0.479

外部融资额=1 000×0.479=479(万元)

(2)外部融资额=500×[66.67%-6.18%-(1+16.7%)/16.7%×4.5%×(1-30%)]=500×0.3849=192.45(万元)

(3)外部融资销售增长比=66.67%-6.18%-[(1+5%)/5%×4.5%×(1-30%)=-5.65%

这说明企业不仅没有外部融资需求,还有剩余资金8.475万元(即3000×5%×5.65%)可用于增加股利或者进行短期投资。

(4)含有通胀的销售增长率=(1+10%)×(1+5%)-1=15.5%

外部融资销售增长比=66.67%-6.18%-(1+15.5%)/15.5%×4.5%]×(1-30%)=37.03%

企业要按销售名义增长额的37.03%补充资金,才能满足需要。

(5)外部融资销售增长比=66.67%-6.18%-(1+10%)/10%×4.5%×(1-30%)=25.85%

外部融资额=3 000×10%×25.85%=77.55(万元) -

第5题:

甲公司2015年经营资产销售百分比70%,经营负债销售百分比15%,营业净利率8%,假设公司2016年上述比率保持不变,没有可动用的金融资产,不打算进行股票回购,并采用内含增长方式支持销售增长,为实现10%的销售增长目标,预计2016年股利支付率为()。A.37.5%

B.62.5%

C.42.5%

D.57.5%答案:A解析:净经营资产周转率=1/(70%-15%) =1/55%

10%=8%×(1/55%) ×利润留存率/[1-8%×(1/55%) ×利润留存率]

利润留存率=62.5%

所以: 股利支付率=1-62.5%=37.5%

或: 0=经营资产销售百分比-经营负债销售百分比-[(1+增长率) /增长率] ×预计营业净利

率×(1-预计股利支付率)。

0=70%-15%-[(1+10%) /10%] ×8%×(1-预计股利支付率)

则股利支付率=37.5%。 -

第6题:

某公司上年营业收入为3000万元,经营资产销售百分比为66.67%,经营负债销售百分比为6.17%,净利润为135万元。本年计划营业收入4000万元,销售增长率为33.33%,假设经营资产销售百分比和经营负债销售百分比保持不变,可动用的金融资产为0,预计税后经营净利率为4.5%,预计股利支付率为30%。

【要求】计算外部融资销售增长比与外部融资额。

如果该公司预计销售增长率16.7%,则:答案:解析:外部融资额

=3000×16.7%×[0.6667-0.0618-(1.167÷0.167)×4.5%×(1-30%)]=192.82(万元) -

第7题:

某公司上年销售收入为3000万元,本年计划销售收入4000万元,销售增长率为33.33%,假设经营资产销售百分比为66.67%,经营负债销售百分比为6.17%,预计销售净利率为4.5%,预计股利支付率为30%,不存在可动用金融资产,则( )。A、外部融资销售增长比为0.48

B、外部融资额为480万元

C、增加的留存收益为180万元

D、筹资总需求为605万元答案:A,B,D解析:外部融资销售增长比=0.6667-0.0617-(1.3333÷0.3333)×4.5%×(1-30%)=0.605-0.126=0.48;外部融资额=外部融资销售增长比×销售增长额=0.48×1000=480(万元);增加的留存收益=4000×4.5%×(1-30%)=126(万元);筹资总需求=1000×(66.67%-6.17%)=605(万元)。

【考点“外部融资销售增长比”】@## -

第8题:

某公司上年营业收入为3000万元,经营资产销售百分比为66.67%,经营负债销售百分比为6.17%,净利润为135万元。本年计划营业收入4000万元,销售增长率为33.33%,假设经营资产销售百分比和经营负债销售百分比保持不变,可动用的金融资产为0,预计税后经营净利率为4.5%,预计股利支付率为30%。

【要求】计算外部融资销售增长比与外部融资额。答案:解析:外部融资销售增长比

=0.6667-0.0618-(1.3333÷0.3333)×4.5%×(1-30%)

=0.605-0.126=0.479

外部融资额=外部融资销售增长比× 销售增长额

=0.479×1000=479(万元) -

第9题:

某公司具有以下的财务比率:经营资产与营业收入之比为1.6;经营负债与营业收入之比为0.4;计划下年预计税后经营净利率为10%,股利支付率为55%,该公司去年的销售额为200万元,假设这些比率在未来均会维持不变,并且可以动用的金融资产为0,则该公司的销售增长率达到( )才无需向外筹资。A.4.15%

B.3.90%

C.5.22%

D.4.6%答案:B解析:(1+g)/g=(1.6-0.4)/(10%×45%)=26.67,从而g=3.90% -

第10题:

A 公司 2014 年销售收入 5000 万元,净利 400 万元,支付股利 200 万元。预计 2015 年需要的金融资产最低为 2840 万元。2014 年末有关资产负债表资料如下:

要求:假设经营资产中有 80%与销售收入同比例变动,经营负债中有 60%与销售收入同比例变动,回答下列互不相关的问题:

①若 A 公司既不发行新股也不举借新债,销售净利率和股利支付率不变,计算 2015 年可实现的销售额;

②若 2015 年预计销售额为 5500 万元,销售净利率变为 6%,股利支付率为 80%,同时需要增加 100 万元的长期投资,其外部融资额为多少?

③若 2015 年预计销售额为 6000 万元,但 A 公司经预测,2015 年可以获得外部融资额 504 万元,在销售净利率不变的情况下,A 公司 2015 年可以支付多少股利?

④若 2015 年 A 公司销售量增长可达到 25%,据预测产品销售价格将下降 8%,但销售净利率提高到 10%,并发行新股 100 万元,如果计划股利支付率为 70%,其新增外部负债为多少?答案:解析:经营资产销售百分比=7000*80%5000*100%=112%

经营负债销售百分比=3000*60%5000*100%=36%

可供动用的金融资产=3000-2840=160(万元)

①销售净利率=4005000*100%=8%,股利支付率=200400*100%=50%

因为既不发行新股也不举借新债,所以外部融资额为 0,假设 2015 年的销售增长额为 W 万元,

则:0=W*(112%-36%)-160-(5000+W)*8%*(1-50%)

解得:销售增长额=500(万元)

所以,2015 年可实现的销售额=5000+500=5500(万元)

②外部融资额=(5500-5000)*(112%-36%)-160+100-500*6%*(1-80%)=254(万元)

③504=(6000-5000)*(112%-36%)-160-6000*8%*(1-股利支付率)股利支付率=80%

可以支付的股利=6000*8%*80%=384(万元)

④2015 年的销售额=5000*(1+25%)*(1-8%)=5750(万元)

外部融资额=(5750-5000)*(112%-36%)-160-5750*10%*(1-70%)=237.5(万元)

外部负债融资额=外部融资额-外部权益融资额=237.5-100=137.5(万元) -

第11题:

单选题某公司上年营业收入为5000万元,假设经营资产销售百分比为69%,经营负债销售百分比为19%。预计营业净利率为6%,预计股利支付率为40%。预计明年通货膨胀率为12%,公司销售增长5%,无可动用金融资产,则外部融资销售增长比为( )。A25.95%

B33.96%

C63.94%

D27.85%

正确答案: D解析:

销售额含有通胀的营业收入增长率=(1+通货膨胀率)×(1+销售增长率)-1=(1+12%)×(1+5%)-1=17.6%;外部融资销售增长比=(经营资产销售百分比-经营负债销售百分比)-(1+增长率)÷增长率×营业净利率×(1-股利支付率)=69%-19%-(1.176÷0.176)×6%×(1-40%)=25.95%。 -

第12题:

单选题某公司上年营业收入为5000万元,假设经营资产销售百分比为72%,经营负债销售百分比为22%。预计营业净利率为10%,预计股利支付率为40%。预计明年通货膨胀率为15%,销售量增长率为5%,无可动用金融资产,则公司需要补充的资金为( )万元。A277.25

B456.5

C156.5

D0

正确答案: B解析:

含有通胀的销售增长率=(1+通货膨胀率)×(1+销售量增长率)-1=(1+15%)×(1+5%)-1=20.75%。外部融资额=(经营资产销售百分比-经营负债销售百分比)×上年营业收入×销售量增长率-上年营业收入×(1+销售增长率)×预计营业净利率×(1-股利支付率)=(72%-22%)×5000×20.75%-5000×(1+20.75%)×10%×(1-40%)=156.5(万元)。 -

第13题:

某公司上年营业收入为3000万元,经营资产销售百分比为66.67%,经营负债销售百分比为6.17%,净利润为135万元。本年计划营业收入4000万元,销售增长率为33.33%,假设经营资产销售百分比和经营负债销售百分比保持不变,可动用的金融资产为0,预计税后经营净利率为4.5%,预计股利支付率为30%。

【要求】计算外部融资销售增长比与外部融资额。

假设该公司预计销售增长率5%,则:答案:解析:外部融资销售增长比

=0.6667-0.0618-(1.05÷0.05)×4.5%×(1-30%)

=0.605-0.6615=-5.65%

这说明企业不仅没有外部融资需求,还有剩余资金8.475万元(即3000×5%×5.65%)可用于增加股利或进行短期投资。 -

第14题:

甲公司2015 年经营资产销售百分比70%,经营负债销售百分比15%,销售净利率8%。假设公司2016年上述比率保持不变,没有可动用的金融资产,不打算进行股票回购,并采用内含增长方式支持销售增长。为实现10%的销售增长目标,预计2016 年股利支付率为()。A.37.5%

B.42.5%

C.57.5%

D.62.5%答案:A解析:计算说明:0=营运资产销售百分比-经营负债销售百分比-[(1+增长率)/增长率]*预计销售净利率*(1-预计股利支付率),可得:0=70%-15%-(1+10%)+10%*8%*(1-股利支付率),则:股利支付率=37.5%。 -

第15题:

假设某公司上年营业收入为3000万元,经营资产为2000万元,经营资产销售百分比为66.67%,经营负债为185万元,经营负债销售百分比为6.17%,净利润为135万元。本年计划营业收入为4000万元,销售增长率为33.33%。假设经营资产销售百分比和经营负债销售百分比保持不变,可动用的金融资产为0,预计营业净利率为4.5%,预计股利支付率为30%。

【补充要求】计算外部融资销售增长比,及外部融资额。答案:解析:外部融资销售增长比

=0.6667-0.0617-1.3333÷0.3333×4.5%×(1-30%)=0.605-0.126=0.479

外部融资额=外部融资销售增长比×销售增长额

=0.479×1000

=479(万元) -

第16题:

甲公司2015年经营资产销售百分比70%,经营负债销售百分比15%,税后经营净利率8%,假设公司2016年上述比率保持不变,没有可动用的金融资产,不打算进行股票回购,并采用内含增长方式支持销售增长,为实现10%的销售增长目标,预计2016年股利支付率( )A.37.5%

B.62.5%

C.42.5%

D.57.5%答案:A解析:0=经营资产销售百分比-经营负债销售百分比-[(1+增长率)/增长率]X预计税后经营净利率X(1-预计股利支付率)。 0=70%-15%-[(1+10%)/10%]×8%×(1-预计股利支付率) 则股利支付率=37.5%。 -

第17题:

某公司上年营业收入为3 000万元,经营资产为2000万元,经营资产销售百分比为66.67%,经营负债为185万元,经营负债销售百分比为6.17%,净利润为135万元,假设经营资产销售百分比和经营负债销售百分比保持不变,可动用的金融资产为0,营业净利率保持4.5%不变,预计股利支付率为30%。假设外部融资额为零。

企业本年营业收入为3000万元。假设经营资产销售百分比为66.67%,经营负债销售百分比为6.17%,且两者保持不变,可动用的金融资产为0,预计营业净利率为4.5%,预计股利支付率为30%。该公司预计销售增长5%

【补充要求】确定外部融资销售增长比,分析企业融资需求的变化答案:解析:外部融资销售增长比=66.67%-6.17%-(1.05÷0.05)×4.5%×(1-30%) =-5.65%

这说明企业不仅没有外部融资需求,还有剩余资金8.475万元(即3000×5%×5.65%)可用于增加股利或进行短期投资。 -

第18题:

企业本年营业收入为3000万元。假设经营资产销售百分比为66.67%,经营负债销售百分比为6.17%,且两者保持不变,可动用的金融资产为0,预计营业净利率为4.5%,预计股利支付率为30%。预计明年通货膨胀率为10%,公司销量增长5%。

【补充要求】预测外部融资销售增长比及外部融资额。答案:解析:销售额含有通货膨胀的增长率

=(1+10%)×(1+5%)-1=15.5%

外部融资销售增长比

=0.6667-0.0617-(1.155÷0.155)×4.5%×(1-30%)

=0.605-0.2347=37.03%

外部融资额=3000×15.5%×37.03%=172.19(万元) -

第19题:

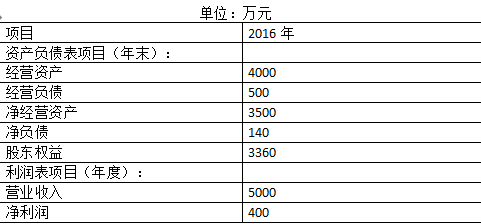

甲公司2016年管理用财务报表相关数据如下:

单位:万元

甲公司目前没有可动用金融资产。2016年股利支付率为50%。

要求:(1)假设满足可持续增长率的五个假设前提,计算2016年的可持续增长率。

(2)假设2017年经营资产销售百分比、经营负债销售百分比不变,预计2017年营业净利率为10%,股利支付率为60%,计算2017年的内含增长率。

(3)采用销售百分比法预计外部融资额,预计2017年销售将增长10%,保持2016年的营业净利率和股利支付率不变,计算2017年的外部融资额。

(4)从经营效率和财务政策是否变化角度,回答上年可持续增长率、本年可持续增长率、本年实际增长率之间的联系。答案:解析:(1)可持续增长率=权益净利率×利润留存率/(1-权益净利率×利润留存率)=(400/3360×50%)/(1-400/3360×50%)=6.33%。

(2)0=4000/5000-500/5000-(1+x)/x×10%×(1-60%),内含增长率x=6.06%。

(3)外部融资额=(4000/5000-500/5000)×5000×10%-5000×(1+10%)×400/5000×50%=130(万元)。

(4)如果某一年的经营效率和财务政策与上年相同,在不增发新股的情况下,则本年实际增长率、上年的可持续增长率以及本年的可持续增长率三者相等。

如果某一年的公式中的4个财务比率有一个或多个比率提高,在不增发新股的情况下,则本年实际增长率就会超过上年的可持续增长率,本年的可持续增长率也会超过上年的可持续增长率。

如果某一年的公式中的4个财务比率有一个或多个比率下降,在不增发新股的情况下,则本年实际增长率就会低于上年的可持续增长率,本年的可持续增长率也会低于上年的可持续增长率。 -

第20题:

续前例A公司2016年资料,若A公司2017年无可动用的金融资产,既不发行新股也不举借新债,销售净利率和股利支付率不变,计算2017年A公司预计可实现的销售额。答案:解析:与销售额同比变动的经营资产=5600(万元)

与销售额同比变动的经营负债=1800(万元)

销售净利率=400/5000=8%

股利支付率=200/400=50%

若A公司既不发行新股也不举借新债,即外部融资需求=0,实现内含增长。

设内含增长率为g,则:

(5600-1800)×g-5000×(1+g)×8%×(1-50%)=0

解得:g=5.56%

预计今年可实现的销售额=5000×(1+5.56%)=5278(万元) -

第21题:

某公司2010年的经营资产销售百分比为70%,经营负债销售百分比为10%。假定该公司2011年利用的外部融资销售增长比不超过0.4,销售净利率为10%,股利支付率为70%,且没有可动用的金融资产。若公司预计没有剩余资金,则该公司2010年销售增长率的可能区间为( )。A、3.34%~10.98%

B、5.26%~17.65%

C、7.25%~24.09%

D、13.52%~28.22%答案:B解析:B

由于公司预计没有剩余资金,则最小的销售增长率是外部融资为0时的销售(内含)增长率,最大的销售增长率是外部融资销售增长比为0.4时的销售增长率。①外部融资为0时的销售增长率:70%-10%-(1+增长率)/增长率×10%×(1-70%)=0,销售增长率=5.26%;②最大外部融资条件下的销售增长率:70%-10%-(1+增长率)/增长率×10%×(1-70%)=0.4,销售增长率=17.65%。该公司2011年销售增长率的可能区间为5.26%~17.65%。 -

第22题:

甲公司2017年经营资产销售百分比70%,经营负债销售百分比15%,股利支付率37.5%,假设公司2018年上述比率保持不变,没有可动用的金融资产,不打算进行股票回购,并采用内含增长方式支持销售增长,为实现10%的销售增长目标,预计2018年销售净利率()。

- A、5%

- B、8%

- C、10%

- D、12%

正确答案:B -

第23题:

单选题甲公司2017年经营资产销售百分比70%,经营负债销售百分比15%,股利支付率37.5%,假设公司2018年上述比率保持不变,没有可动用的金融资产,不打算进行股票回购,并采用内含增长方式支持销售增长,为实现10%的销售增长目标,预计2018年销售净利率()。A5%

B8%

C10%

D12%

正确答案: B解析: 内含增长率=[预计营业净利率×净经营资产周转率×(1-预计股利支付率)]/[1-预计营业净利率×净经营资产周转率×1-预计股利支付率)]。 净经营资产周转率=1/(70%-15%)=100/5510%=[预计销售净利率×100/55×(1-37.5%)]/[1-8%×100/55×(1-37.5%)]则销售净利率=8%。