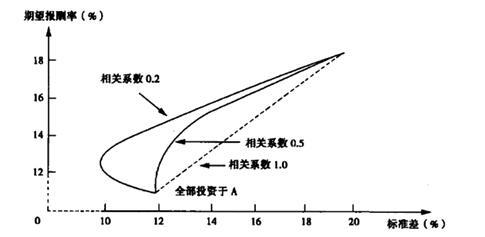

证券报酬率的相关系数越小,机会集曲线就越弯曲,风险分散化效应也就越强。 ( )A.正确B.错误

题目

证券报酬率的相关系数越小,机会集曲线就越弯曲,风险分散化效应也就越强。 ( )

A.正确

B.错误

相似考题

更多“证券报酬率的相关系数越小,机会集曲线就越弯曲,风险分散化效应也就越强。()A.正确B.错误 ”相关问题

-

第1题:

下列关于证券组合的说法中,不正确的是( )。 A.对于两种证券构成的组合而言,相关系数为0.2时的机会集曲线比相关系数为0.5时的机会集曲线弯曲,分散化效应也比相关系数为0.5时强 B.多种证券组合的机会集和有效集均是-个平面 C.相关系数等于1时,两种证券组合的机会集是-条直线,此时不具有风险分散化效应 D.不论是对于两种证券构成的组合而言,还是对于多种证券构成的组合而言,有效集均是指从最小方差组合点到最高预期报酬率组合点的那段曲线

正确答案:B

多种证券组合的有效集是-条曲线,是从最小方差组合点到最高预期报酬率组合点的那段曲线。

-

第2题:

下列关于相关系数的表述中,正确的有( )。A.完全正相关的投资组合,其机会集是一条直线

B.证券报酬率之间的相关系数越小,机会集曲线就越弯曲

C.完全负相关的投资组合,风险分散化效应最强

D.相关系数为0时,不具有风险分散化效应答案:A,B,C解析:相关系数小于1,则投资组合会产生风险分散化效应,并且相关系数越小,风险分散化效应越强,所以选项D错误。 -

第3题:

1、资产间的相关系数越大,投资组合降低风险的作用越大,机会集曲线也就越弯曲。()

错误 -

第4题:

下列关于两种证券组合的机会集曲线的说法中,正确的是( )。 A.曲线上的点均为有效组合

A.曲线上的点均为有效组合

B.曲线上报酬率最低点是最小方差组合点

C.两种证券报酬率的相关系数越大,曲线弯曲程度越小

D.两种证券报酬率的标准差越接近,曲线弯曲程度越小答案:C解析:证券报酬率的相关系数越小,机会集曲线就越弯曲,风险分散化效应也就越强。证券报酬率之间的相关系数越大,风险分散化效应就越弱,机会集曲线弯曲程度就越弱;如果出现最小方差组合,那么从最小方差组合到曲线上报酬率的最低点之间是无效的,所以选项A和B的说法不正确;曲线的弯曲程度与两种证券报酬率的相关系数有关,相关系数越小,曲线越弯曲,所以选项D的说法不正确。 -

第5题:

下列关于两种证券组合的说法中,不正确的是( )。A.两种证券之间的相关系数为0,投资组合不具有风险分散化效应

B.两种证券报酬率的相关系数越小,投资组合的风险越低

C.两种证券之间的相关系数为1,机会集曲线是一条直线

D.两种证券之间的相关系数接近-1,机会集曲线的弯曲部分为无效组合答案:A解析:完全正相关(相关系数为+1)的投资组合,不具有风险分散化效应,其投资机会集曲线是一条直线。证券报酬率的相关系数越小,风险分散化效应越明显,因此,投资机会集曲线就越弯曲。两种证券之间的相关系数为0,投资组合具有风险分散化效应。