如果某证券的β值为1.5,若市场组合的风险收益为10%,则该证券的风险收益为( )。A.5% B.15% C.50% D.85%

题目

B.15%

C.50%

D.85%

相似考题

更多“如果某证券的β值为1.5,若市场组合的风险收益为10%,则该证券的风险收益为( )。A.5% B.15% C.50% D.85%”相关问题

-

第1题:

某证券组合2009年实际平均收益率为0.14,当前的无风险利率为0.02,市场组合的风险溢价为0.06,该证券组合的β值为1.5。那么,该证券组合的特雷诺指数为( )。 A.0.06 B.0.08 C.0.10 D.0.12

正确答案:B

【考点】熟悉詹森指数、特雷诺指数、夏普指数的定义、作用以及应用。见教材第七章第五节,P357。

-

第2题:

某证券组合2007年实际平均收益率为0.14,当前的无风险利率为0.02,市场组合的风险溢价为0.06,该证券组合的β值为1.5。那么,该证券组合的特雷诺指数为( )。

A.0.06

B.0.O8

C.0.10

D.0.12

正确答案:B

-

第3题:

某证券组合今年实际平均收益率为0.16,当前的无风险利率为 0.03,市场组合的期望收益率为0.12,该证券组合的β值为1.2。那么,该证券组合的詹森指数为( )。

A.-0.22

B.0

C.0.22

D.0.3

正确答案:C

-

第4题:

某证券组合今年实际平均收益率为0.15,当前的无风险利率为0.03,市场组合的风险溢价为0.06,该证券组合的β值为1.5。那么,根据詹森指数评价方法,该证券组合绩效()。A:不如市场绩效好

B:与市场绩效一样

C:好于市场绩效

D:无法评价答案:C解析:αP=0.15-[0.03+0.06*1.5]=0.03,由于詹森指数为正数,所以其绩效好于市场绩效。 -

第5题:

某证券组合2013年实际平均收益率为18%,当前的无风险利率为4%,市场组合的期望收益率为15%,该证券组合的β值为1.5。那么,该证券组合的詹森指数为()。A:2.5%

B:0

C:-2.5%

D:1.5%答案:C解析:詹森指数的计算公式为:JP=rP-{rE+[E(rM)-rF)]βP。代入本题数据得詹森指数=18%-[4%+(15%-4%)*1.5]=-2.5%。 -

第6题:

如果某证券的β值为1.5,若市场组合的风险收益为10%,则该证券的风险收益为( )。A:5%

B:15%

C:50%

D:85%答案:B解析:证券市场线的表达式为:E(ri)-rf=[E(rM)-rf]βj。其中,[E(ri)-rf]是证券的风险收益,[E(rM)-rf是市场组合的风险收益。〔(ri)-rf=10%1.5=15%。 -

第7题:

假定某证券的无风险利率是5%,市场证券组合预期收益是10%,β值为0.9,则该证券 的预期收益是()

- A、8.5%

- B、9.5%

- C、10.5

- D、7.5

正确答案:B -

第8题:

如果某证券的β值为1.5,若市场投资组合的风险溢价水平为10%,则该证券的风险溢价水平为( )。

- A、5%

- B、15%

- C、50%

- D、85%

正确答案:B -

第9题:

单选题如果某证券的β值为1.5,若市场组合的风险收益为10%,则该证券的风险收益为( )。A5%

B15%

C50%

D85%

正确答案: B解析:

证券市场线的表达式为:E(ri)-rf=[E(rM)-rf]×βi。其中,[E(ri)-rf]是证券的风险收益,[E(rM)-rf]是市场组合的风险收益。本题中,该证券的风险收益为E(ri)-rf=10%×1.5=15%。 -

第10题:

单选题假定某证券的无风险利率是5%,市场证券组合预期收益是10%,β值为0.9,则该证券 的预期收益是()A8.5%

B9.5%

C10.5

D7.5

正确答案: A解析: 证券的预期收益=5%+(10%-5%)×0.9=9.5% -

第11题:

单选题如果某证券的β值为1.5,若市场投资组合的风险溢价水平为10%,则该证券的风险溢价水平为()。A5%

B15%

C50%

D85%

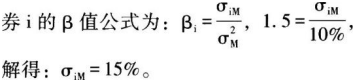

正确答案: A解析: βi=σiM/σ2M1.5=σiM/10%解得:σiM=15% -

第12题:

多选题已知无风险利率为5%,证券市场的平均报酬率为10%,某项证券投资组合的β系数为2,则下列说法正确的有( )。A该证券投资组合的系统风险程度小于整个证券市场

B该证券投资组合的整体风险程度小于整个证券市场

C该证券投资组合的系统风险程度大于整个证券市场

D整个证券市场的风险收益率为5%

E该证券投资组合的风险收益率为10%

正确答案: E,B解析: -

第13题:

假定某证券无风险利率是5%,市场证券组合预期收益率是10%,β值为1.1,则该证券的预期收益率是()。A、8.5%

B、9.5%

C、10.5%

D、7.5%

参考答案:C

-

第14题:

某证券组合今年实际平均收益率为0.14,当前的无风险利率为0.02,市场组合的风险溢价为0.06,该证券组合的值为1.5。那么,该证券组合的特雷诺指数为( )。

A.0.06

B.0.08

C.0.10

D.0.12

正确答案:B

-

第15题:

某证券组合今年实际平均收益率为0.15,当前的无风险利率为0.03,市场组合的期望收益率为0.11,该证券组合的β值为1.5。那么,根据特雷诺指数来评价,该证券组合的绩效()。A:不如市场绩效好

B:与市场绩效一样

C:好于市场绩效

D:无法评价答案:A解析:TP=(0.15-0.03)/1.5=0.08,TM=0.11,TP<TM,所以该组合的绩效不如市场绩效。 -

第16题:

某证券的β值为1.5,且市场投资组合的实际收益率比预期收益率高10%,则该证券实际收益率比预期收益率高()。A.5%

B.10%

C.15%

D.85%答案:C解析:根据证券市场线,该证券的风险溢价水平=10%x1.5=15%,选C。 -

第17题:

如果某证券的β值为1.5,若市场投资组合的风险溢价水平为10%,则该证券的风险溢价水平为(??)。A.15%

B.5%

C.50%

D.85%答案:A解析:本题考查资产风险。通常用于衡量单个证券风险的是它的β值,证

-

第18题:

如果某证券的β值为1.5,市场组合的风险收益为10%,则该证券的风险收益为( )。A.5%

B.15%

C.50%

D.85%答案:B解析:

-

第19题:

按照CAPM模型,若市场组合的预期收益率为13%。无风险收益率为3%,证券A的预期收益率为14%,贝塔值为1.25,则()

- A、证券A被高估

- B、证券A是公平定价

- C、证券A的阿尔法值是-1.5%

- D、证券A的阿尔法值是1.5%

正确答案:C -

第20题:

某证券组合今年实际平均收益率为0.15,当前的无风险利率为0.03,市场组合的期望收益率为0.11,该证券组合的β值为1.5。那么,该证券组合的詹森指数为()。

- A、-0.02

- B、0

- C、0.02

- D、0.03

正确答案:B -

第21题:

单选题某证券组合今年实际平均收益率为0.15,当前的无风险利率为0.03.市场组合的风险溢价为0.06,该证券组合的β值为1.5。那么,根据詹森指数评价方法,该证券组合绩效( )市场绩效。A低于

B高于

C等于

D无法比较

正确答案: B解析: -

第22题:

单选题如果某证券的β值为1.5,若市场组合的风险收益为10%,则该证券的风险收益为( )。[2008年真题]A5%

B15%

C50%

D85%

正确答案: B解析:

证券市场线的表达式:E(ri)-rf=[E(rM)-rf]×βi。其中,[E(ri)-rf]是证券的风险收益,[E(rM)-rf]是市场组合的风险收益。E(ri)-rf=10%×1.5=15%。 -

第23题:

单选题按照CAPM模型,若市场组合的预期收益率为13%。无风险收益率为3%,证券A的预期收益率为14%,贝塔值为1.25,则()A证券A被高估

B证券A是公平定价

C证券A的阿尔法值是-1.5%

D证券A的阿尔法值是1.5%

正确答案: D解析: 暂无解析