假设价值1 000元资产组合中有三个资产,其中资产X的价值是300元,期望收益率是9%,资产Y的价值是400元,期望收益率是12%,资产Z的价值是300元,期望收益率是15%,则该资产组合的期望收益率是( )。A.40.10%B.11%C.12%D.13%

题目

假设价值1 000元资产组合中有三个资产,其中资产X的价值是300元,期望收益率是9%,资产Y的价值是400元,期望收益率是12%,资产Z的价值是300元,期望收益率是15%,则该资产组合的期望收益率是( )。

A.40.10%

B.11%

C.12%

D.13%

相似考题

更多“假设价值1 000元资产组合中有三个资产,其中资产X的价值是300元,期望收益率是9%,资产Y的价值是400 ”相关问题

-

第1题:

假设X、Y两个资产组合有相同的平均收益率和相同的收益率标准差,如果资产组合X的β系数比资产组合Y高,那么根据夏普指数,下列说法正确的是()。A:资产组合X的业绩较好

B:资产组合Y的业绩较好

C:资产组合X和资产组合Y的业绩一样好

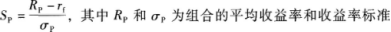

D:资产组合X和资产组合Y的业绩无法比较答案:C解析:夏普指标为:SP=(RP-rf)/σP,其中RP和σP为组合的平均收益率和收益率标准差。可以看出夏普指数与β系数无关,而与收益率和收益率标准差有关,而两个资产组合具有相同的收益率和标准差,所以两个资产组合的业绩一样好。 -

第2题:

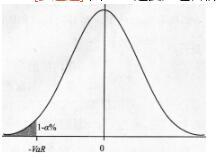

图8—1是资产组合价值变化△Π的概率密度函数曲线,其中阴影部分表示( )。

A.资产组合价值变化跌破-VaR的概率是1-a%

A.资产组合价值变化跌破-VaR的概率是1-a%

B.资产组合价值变化跌破-VaR的概率是a%

C.资产组合价值变化超过-VaR的概率是a%

D.资产组合价值变化超过-VaR的概率是1-a%答案:A,C解析:钟形曲线是资产组合价值变化△Π的概率密度函数曲线,阴影部分的意思表示资产组合价值变化跌破-VaR的概率是1-a%。由此可以看出,VaR实际上是某个概率分布的分位数。 -

第3题:

提高证券资产组合中高收益资产的价值比重,可以提高证券资产组合的预期收益率,而提高证券资产组合中高风险资产的价值比重,不一定提高证券资产组合的风险水平。()答案:对解析:证券资产组合的预期收益率是组合内各种资产预期收益率以其在组合中的价值比例为权数的加权平均数,因此,提高证券资产组合中高收益资产的价值比重,可以提高证券资产组合的预期收益率;由于投资组合的风险分散化效应,证券资产组合的风险(标准差)通常小于组合中各资产风险(标准差)的加权平均值,因此,提高证券资产组合中高风险资产的价值比重,不一定能提高证券资产组合的风险水平。 -

第4题:

假设X、Y两个资产组合有相同的平均收益率和相同的收益率标准差,如果资产组合X的β系数比资产组合Y高,那么根据夏普比率,下列说法正确的是( )。A.资产组合X的业绩较好

B.资产组合Y的业绩较好

C.资产组合X和资产组合Y的业绩一样好

D.资产组合X和资产组合Y的业绩无法比较答案:C解析:夏普比率为:

差。可以看出夏普比率与β系数无关,而与收益率和收益率标准差有关,而两个资产组合具有相同的收益率和标准差,所以两个资产组合的业绩一样好。 -

第5题:

图8—1是资产组合价值变化△Ⅱ的概率密度函数曲线,其中阴影部分表示( )。

图8—1资产组合价值变化△Ⅱ的概率密度函数曲线A.资产组合价值变化跌破-VaR的概率是1-α%

B.资产组合价值变化跌破-VaR的概率是α%

C.资产组合价值变化超过-VaR的概率是α%

D.资产组合价值变化超过-VaR的概率是1-α%答案:A,C解析:钟形曲线是资产组合价值变化△Ⅱ的概率密度函数曲线,阴影部分的意思表示资产组合价值变化跌破-VaR的概率是1-“%。由此可以看出,阮R实际上是某个概率分布的分位数。