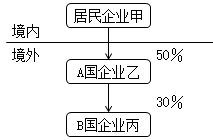

境内居民企业甲公司在A国设立了一个100%控股的子公司乙公司,乙公司持有B国的丙公司30%的股权,假设丙公司应纳税所得总额和税前利润均为1250万元,适用税率20%,无投资收益和缴纳预提所得税项目。当年丙公司在B国缴纳企业所得税为250万元,丙公司将当年税后利润1000万元全部分配,则丙公司已纳税额应由乙公司负担的税额为( )万元。A.115 B.145 C.100 D.75

题目

境内居民企业甲公司在A国设立了一个100%控股的子公司乙公司,乙公司持有B国的丙公司30%的股权,假设丙公司应纳税所得总额和税前利润均为1250万元,适用税率20%,无投资收益和缴纳预提所得税项目。当年丙公司在B国缴纳企业所得税为250万元,丙公司将当年税后利润1000万元全部分配,则丙公司已纳税额应由乙公司负担的税额为( )万元。

A.115

B.145

C.100

D.75

B.145

C.100

D.75

相似考题

更多“境内居民企业甲公司在A国设立了一个100%控股的子公司乙公司,乙公司持有B国的丙公司30%的股权,假设丙公司应纳税所得总额和税前利润均为1250万元,适用税率20%,无投资收益和缴纳预提所得税项目。当年丙公司在B国缴纳企业所得税为250万元,丙公司将当年税后利润1000万元全部分配,则丙公司已纳税额应由乙公司负担的税额为( )万元。”相关问题

-

第1题:

(2019年)我国某居民企业在甲国设立一家分公司,在乙国设立一家持股80%的子公司,2018年该企业申报的利润总额4000万元,相关涉税资料如下。

(1)甲国分公司按我国税法确认的销售收入300万元,销售成本500万元。

(2)收到乙国子公司投资收益1900万元,子公司已在乙国缴纳企业所得税1000万元,子公司当年税后利润全部分配,乙国预提所得税率5%。(注:该居民企业适用25%的企业所得税,无纳税调整金额,境外已纳税额选择分国不分项抵免方式)。

根据上述资料,回答下列问题:

2018年该居民企业来源于子公司的应纳税所得额是( )万元。A.1800

B.1700

C.2800

D.2600答案:C解析:应纳税所得额=1900+900=2800(万元) -

第2题:

(2019年)我国某居民企业在甲国设立一家分公司,在乙国设立一家持股80%的子公司,2018年该企业申报的利润总额4000万元,相关涉税资料如下。

(1)甲国分公司按我国税法确认的销售收入300万元,销售成本500万元。

(2)收到乙国子公司投资收益1900万元,子公司已在乙国缴纳企业所得税1000万元,子公司当年税后利润全部分配,乙国预提所得税率5%。(注:该居民企业适用25%的企业所得税,无纳税调整金额,境外已纳税额选择分国不分项抵免方式)。

根据上述资料,回答下列问题:

2018年该居民企业子公司境外所得税的抵免税额是( )万元。

A.450

B.425

C.700

D.650答案:C解析:抵免限额=2800×25%=700(万元),可抵免税额900万元,实际抵免税额为700万元。 -

第3题:

(2019年)我国某居民企业在甲国设立一家分公司,在乙国设立一家持股80%的子公司,2018年该企业申报的利润总额4000万元,相关涉税资料如下。

(1)甲国分公司按我国税法确认的销售收入300万元,销售成本500万元。

(2)收到乙国子公司投资收益1900万元,子公司已在乙国缴纳企业所得税1000万元,子公司当年税后利润全部分配,乙国预提所得税率5%。(注:该居民企业适用25%的企业所得税,无纳税调整金额,境外已纳税额选择分国不分项抵免方式)。

根据上述资料,回答下列问题:

2018年该居民企业来源于子公司投资收益的可抵免税额是( )万元。A.800

B.500

C.1100

D.900答案:D解析:可抵免税额=1900÷(1-5%)×5%+1000×80%=900(万元) -

第4题:

中国居民企业丙在我国的企业所得税税率为25%,丙企业核算的2018年度境内外所得如下:

(1)境内所得的应纳税所得额为2000万元;

(2)在甲国设有一不具备独立法人地位的分公司,2018年度,该分公司实现税前所得200万元,分公司适用30%的企业所得税税率,但因处在甲国税收减半优惠期而向甲国政府实际缴纳所得税30万元,当年分公司所得未分回我国;

(3)在乙国设有一全资子公司,2018年度从该子公司分回税后所得323万元,乙国适用15%的企业所得税税率,乙国预提所得税的税率为5%。

(其他相关资料:甲国、乙国和我国应纳税所得额计算规定一致;我国与甲国和乙国签订的国际税收协定中有饶让条款;丙企业选择不分国不分项抵免方法)

要求:根据上述资料,回答下列问题。

丙企业来自乙国子公司的税前所得为( )万元。A.323

B.340

C.400

D.383答案:C解析:乙国子公司税后所得还原成税前所得=323÷(1-5%)÷(1-15%)=400(万元)。 -

第5题:

中国一家跨国公司A公司,在乙国设立子公司B公司。B公司在丙国设立C公司,为B公司的子公司;A公司和B公司各持有下一附属公司50%的股权,其余50%为所在国股东持有;2019年度A、B、C公司国内税前所得分别为1000万元、600万元和400万元;中国、乙国、丙国企业所得税税率分别为25%、24%和20%,三家公司当年税后利润一半用于分派股利。乙国、丙国对本国居民纳税人支付给母公司股利征收10%的预提所得税。

要求:根据上述资料,回答下列问题:

B公司所纳税款当中属于由A公司负担的税额为( )万元。A.24

B.28

C.43

D.58答案:C解析:B公司在乙国的应纳税所得总额=600+80÷(1-20%)=700(万元),即B公司在乙国取得境内所得600万元,境外所得100万元。

B公司应纳所得税总额=700×24%=168(万元)

B公司抵免限额=168×100÷700=24(万元)

B公司就获得的股利80万元直接缴纳和间接负担的所得税额=80×10%+20=28(万元)

比较大小,确定可抵免金额=24(万元)。

B公司实际应缴纳的所得税额=168-24=144(万元)

B公司就利润及投资收益缴纳的所得税额=144+8=152(万元)

B公司税后利润额=600+80-152=528(万元)

B公司税后利润分配额=528×50%×50%=132(万元)

B公司所纳税款当中属于由A公司负担的税额=(152+20)×132÷528=43(万元) -

第6题:

中国居民企业丙在我国的企业所得税税率为25%,丙企业核算的2018年度境内外所得如下:

(1)境内所得的应纳税所得额为2000万元;

(2)在甲国设有一不具备独立法人地位的分公司,2018年度,该分公司实现税前所得200万元,分公司适用30%的企业所得税税率,但因处在甲国税收减半优惠期而向甲国政府实际缴纳所得税30万元,当年分公司所得未分回我国;

(3)在乙国设有一全资子公司,2018年度从该子公司分回税后所得323万元,乙国适用15%的企业所得税税率,乙国预提所得税的税率为5%。

(其他相关资料:甲国、乙国和我国应纳税所得额计算规定一致;我国与甲国和乙国签订的国际税收协定中有饶让条款;丙企业选择不分国不分项抵免方法)

要求:根据上述资料,回答下列问题。

丙企业来自境外所得的抵免限额为( )万元。A.50

B.100

C.150

D.180答案:C解析:丙企业来自甲国的税前所得为200万元,来自乙国的税前所得为400万元,抵免限额=(200+400)×25%=150(万元)。 -

第7题:

我国居民企业甲在境外进行了投资,相关投资架构及持股比例如下图:

18年经营及分配状况如下:

(1)B国企业所得税税率为30%,预提所得税税率为12%,丙企业应纳税所得总额800万元,丙企业将部分税后利润按持股比例进行了分配。

(2)A国企业所得税税率为20%,预提所得税税率为10%,乙企业应纳税所得总额(该应纳税所得总额已包含投资收益还原计算的间接税款)1000万元。其中来自丙企业的投资收益100万元,按照12%的税率缴纳B国预提所得税12万元,乙企业在A国享受税收抵免后实际缴纳税款180万元,乙企业将全部税后利润按持股比例进行了分配。

(3)居民企业甲适用的企业所得税税率25%,其来自境内的应纳税所得额为2400万元。

要求:根据上述资料,回答下列问题。

企业乙所纳税额中属于由企业甲负担的税额为( )万元。A.0

B.6

C.90

D.96答案:D解析:企业乙的税后利润=1000-180-12=808(万元)

应由企业甲负担的税款=(180+12)×808×50%÷808=96(万元)。 -

第8题:

我国居民企业甲在境外进行了投资,相关投资结构及持股比例如下:

2018年经营及分配状况如下:

(1)B国企业所得税税率为30%,预提所得税税率为12%,丙企业应纳税所得总额800万元,丙企业将部分税后利润按持股比例进行了分配。

(2)A国企业所得税税率为20%,预提所得税税率为10%。乙企业应纳税所得总额(该应纳所得税总额已包含投资收益还原计算的间接税款)1000万元,其中来自丙企业的投资收益为100万元,按照12%的税率缴纳B国预提所得税12万元;乙企业在A国享受税收抵免后实际缴纳的税额180万元,乙企业将全部税后利润按持股比例进行了分配。

(3)居民企业甲适用的企业所得税税率25%,其中来自境内的应纳税所得额为2400万元。

要求:

(1)判断企业丙分回企业甲的投资收益能否适用间接抵免优惠政策。

(2)判断企业乙分回企业甲的投资收益能否适用间接抵免优惠政策。

(3)计算企业乙所纳税额属于由企业甲负担的税额。

(4)计算企业甲取得来源于企业乙投资收益的抵免限额。

(5)计算企业甲取得来源于企业乙投资收益的实际抵免限额。答案:解析:(1)丙不适用间接抵免优惠政策。甲持有丙的比例=50%×30%=15%,低于20%。

(2)乙适用间接抵免优惠政策。甲持有乙的比例为50%,大于20%。

(3)乙所纳税额属于由企业甲负担的税额=[乙企业就利润和投资收益所实际缴纳的税额(180+12)+乙企业间接负担的税额0]×乙向一家上一层企业分配的股息(红利)404÷本层企业所得税后利润额808=96(万元)。

(4)甲境外所得=808×50%=404(万元),A国的应纳税所得额=404+96=500(万元),抵免限额=500×25%=125(万元)。

(5)可抵免境外税额=96+404×10%=136.4(万元)

抵免限额=125(万元)

当年实际可抵免的税额为125万元。 -

第9题:

(2019年)我国某居民企业在甲国设立一家分公司,在乙国设立一家持股 80%的子公司, 2018年该企业计算的境内利润总额 4000万元。相关涉税资料如下:

( 1)甲国分公司按我国税法确认的销售收入 300万元,销售成本 500万元;

( 2)收到乙国子公司投资收益 1900万元,子公司已在乙国缴纳企业所得税 1000万元,子公司当年税后利润全部分配,乙国预提所得税率 5%。

(注:该居民企业适用 25%的企业所得税率,无纳税调整金额,境外已纳税额选择分国不分项抵免方式)

根据上述资料,回答下列问题:

( 1)请计算 2018年该居民企业来源于子公司投资收益的可抵免税额是多少万元?

( 2) 2018年该居民企业来源于子公司的应纳税所得额是多少万元。

( 3)请计算 2018年该居民企业子公司境外所得税的抵免限额。

( 4)请计算 2018年该居民企业实际缴纳企业所得税。答案:解析:1.预提所得税前的应纳税所得额(即母税前投资收益) =1900/( 1-5%) =2000(万元)。

该企业缴纳的预提所得税额 =2000× 5%=100(万元),

第一步:间 母承担子间接税 J=子公司全部税额× P

该企业间接负担的税额 =1000× 80%=800(万元)。

第二步:总 母总承担税 Z=J+母预提税

该居民企业来源于子公司投资收益的可抵免税额 =800+100=900(万元)。

2.该居民企业来源于子公司的应纳税所得额

方法 1:=母税后投资收益 +母总承担税

=1900+900=2800 (万元)。

方法 2:子公司总所得是: 3500(万元)

则母公司对应所得是 :

3500 × 80%=2800(万元)

3.第三步:限

抵免限额 X=子税前总所得× P× 25%

子税前总所得:

X= ( 2500+1000)× 80%× 25%=700(万元)

第四步:比

实际抵免额 T=X和 Z比大小,取小者

700VS900 可抵免额为 700(万元)

4.该居民企业实际缴纳企业所得税 =4000× 25%=1000(万元)。

甲国分公司的亏损不得在境内或者乙国的所得中弥补;

乙国子公司投资收益抵免限额<可抵免税额,不需要在我国补税 -

第10题:

中国居民A公司在我国的企业所得税税率为25%,A公司核算的2018年度境内外所得情况如下:

(1)境内所得的应纳税所得额为2000万元。

(2)在甲国设有一不具备独立法人地位的分公司,2018年度,该分公司实现所得200万元,分公司适用20%税率,但因处在甲国税收减半优惠期而向甲国政府实际缴纳所得税20万元,当年分公司所得未分回我国。

(3)在乙国设有一全资子公司,2018年度从该子公司分回税后所得323万元,乙国适用15%的企业所得税税率,乙国预提所得税的税率为5%。

(其他相关资料:甲国、乙国和我国应纳税所得额计算规定一致;我国与甲国和乙国签订的国际税收协定中有饶让条款;A公司选择分国不分项抵免方法)

要求:根据上述资料,按下列序号回答问题。

(1)甲国分支机构所得未汇入我国,是否计入A公司2018年度的应纳税所得总额,说明理由。

(2)说明分公司在甲国实际缴纳的所得税是属于A公司直接负担的所得税还是间接负担的所得税。

(3)计算A公司来自甲国分公司所得的抵免限额。

(4)计算A公司来自乙国子公司所得的抵免限额。

(5)假定没有影响税额计算的其他因素,计算A公司当年在我国实际缴纳的所得税。答案:解析:(1)甲国分公司应纳税所得额200万元,应计入A公司2018年度的应纳税所得总额。分支机构不具备利润分配的职能,不论利润是否汇入我国,都应并入A公司当年的应纳税所得额。

(2)分公司在甲国实际缴纳的所得税属于A公司直接负担的所得税。

(3)来自甲国分公司的抵免限额=200×25%=50(万元)。

(4)乙国税后所得还原成税前所得:

323÷(1-5%)÷(1-15%)=400(万元)

抵免限额=400×25%=100(万元)。

(5)甲国境外优惠饶让视同纳税=200×20%=40(万元)

在乙国实际缴纳税款=400-323=77(万元)

甲国视同已纳税额40万元小于50万元的抵免限额。

乙国实际已纳税额77万元小于100万元的抵免限额。

A公司当年境内境外所得在我国实际缴纳的企业所得税税额=(2000+200+400)×25%-40-77=650-40-77=533(万元)。 -

第11题:

问答题中国居民企业A控股了一家甲国B2公司,持股比例50%,B2持有丙国C2公司50%股份,C2持有戊国D公司40%股份,D公司持有戊国E公司100%股份。2017年度:D公司应纳税所得总额为1250万元,无投资收益和缴纳预提所得税项目,当年D公司在所在国缴纳企业所得税为250万元,税后利润1000万元,全部分配。C2公司应纳税所得总额为2000万元,其中从D公司分得按10%缴纳D公司所在国预提所得税,实际缴纳所在国所得税额为360万元,税后利润为1600万元,C2公司将当年税后利润的一半用于分配,同时,将该公司2016年未分配税后利润1600万元一并分配,实际缴纳税额400万元,无其他事项。B2公司应纳税所得总额为5000万元,其中来自C2公司的投资收益按10%缴纳C2公司所在国预提所得税额,实际缴纳所在国所得税额为1140万元,税后利润为3740万元,全部分配。要求:根据上述资料,计算间接抵免负担的税额。正确答案: 甲国B2及其下层各企业已纳税额中属于A公司可予抵免的间接负担税额:(1)D公司税额的计算:D公司符合A公司的间接抵免持股条件。D公司已纳税额属于可由C2公司就分得股息间接负担的税额为=(本层企业就利润和投资收益所实际缴纳的税额+本层企业间接负担的税额)×本层企业向一家上一层企业分配的股息(红利)÷本层企业所得税后利润额=(250+0+0)×(400÷1000)=100(万元)。(2)C2公司税额的计算:C2公司符合A公司的间接抵免持股条件。C2公司已纳税额属于可由82公司分得股息间接负担的税额=2017年度利润分配股息间接负担的税额+2016年度利润分配股息间接负担的税额=(360+40+100)×(400÷1600)+(400+0+0)×(800÷1600)=125+200=325(万元)(3)B2公司税额的计算:B2公司符合A公司的间接抵免持股条件。A公司就从B2公司分得股息间接负担的可在我国应纳税额中抵免的税额=(1140+120+325)×(1870÷3740)=792.5(万元)。解析: 暂无解析 -

第12题:

问答题甲国母公司A拥有设在乙国子公司B的50%的股份。A公司在某纳税年度在本国获利150万元,B年公司在同一纳税年度在本国获利300万元,缴纳公司所得税后,按股权比例向母公司支付毛股息,并缴纳预提所得税。甲国公司所得税税率为40%,乙国公司所得税税率为30%,乙国预提所得税税率为10%。计算A公司应向甲国缴纳的税额。正确答案: 300*30%*50%=45

300*50%-45=105

105*10%=10.5

10.5+45<150*40%

(150+150)*40%-45-10.5=64.5解析: 暂无解析 -

第13题:

甲国居民公司A公司在乙国、丙国各设立一个分公司。A公司某年取得来源于甲国的应税所得2000万元,甲国企业所得税税率20%。乙国分公司,当年取得来源于乙国的应税所得400万元,其中利息所得200万元,已在乙国缴纳所得税20万元;特许权使用费所得200万元,已在乙国缴纳所得税10万元。丙国分公司,当年取得来源于丙国的特许权使用费所得100万元,已在丙国缴纳所得税30万元。

要求:计算A公司的分国抵免限额、综合抵免限额和分项抵免限额。答案:解析:A公司国内外应税所得额=2000+400+100=2500(万元)。

1.分国抵免限额

A公司乙国抵免限额=(2500×20%)×(400÷2500)=80(万元);

A公司丙国抵免限额=(2500×20%)×(100÷2500)=20(万元)。

2.综合抵免限额

A公司的综合抵免限额=(2500×20%)×(500÷2500)=100(万元)。

3.分项抵免限额

A公司利息所得抵免限额=(2500×20%)×(200÷2500)=40(万元);

A公司特许权使用费所得抵免限额=(2500×20%)×(300÷2500)=60(万元)。 -

第14题:

中国居民企业丙在我国的企业所得税税率为25%,丙企业核算的2018年度境内外所得如下:

(1)境内所得的应纳税所得额为2000万元;

(2)在甲国设有一不具备独立法人地位的分公司,2018年度,该分公司实现税前所得200万元,分公司适用30%的企业所得税税率,但因处在甲国税收减半优惠期而向甲国政府实际缴纳所得税30万元,当年分公司所得未分回我国;

(3)在乙国设有一全资子公司,2018年度从该子公司分回税后所得323万元,乙国适用15%的企业所得税税率,乙国预提所得税的税率为5%。

(其他相关资料:甲国、乙国和我国应纳税所得额计算规定一致;我国与甲国和乙国签订的国际税收协定中有饶让条款;丙企业选择不分国不分项抵免方法)

要求:根据上述资料,回答下列问题。

丙企业来自乙国子公司的所得被扣缴的预提所得税为( )万元。A.20

B.17

C.60

D.10答案:B解析:丙企业来自乙国子公司的所得被扣缴的预提所得税=323÷(1-5%)×5%=17(万元)。 -

第15题:

中国一家跨国公司A公司,在乙国设立子公司B公司。B公司在丙国设立C公司,为B公司的子公司;A公司和B公司各持有下一附属公司50%的股权,其余50%为所在国股东持有;2019年度A、B、C公司国内税前所得分别为1000万元、600万元和400万元;中国、乙国、丙国企业所得税税率分别为25%、24%和20%,三家公司当年税后利润一半用于分派股利。乙国、丙国对本国居民纳税人支付给母公司股利征收10%的预提所得税。

要求:根据上述资料,回答下列问题:

A公司向我国实际应缴纳的所得税额为( )万元。A.290.43

B.283.00

C.239.58

D.250.00答案:D解析:A公司的应纳税所得总额=1000+132+43=1175(万元),即境内所得1000万元,境外所得175万元。

A公司应纳所得税总额=1175×25%=293.75(万元)

A公司抵免限额=293.75×175÷1175=43.75(万元)

A公司就获得的股利132万元直接缴纳和间接负担的所得税额=132×10%+43=56.2(万元)

比较大小,确定可抵免金额=43.75(万元)

A公司向我国实际应缴纳的所得税额=293.75-43.75=250(万元) -

第16题:

中国居民企业A公司控股了一家甲国B公司,持股比例为50%,B公司持有乙国C公司30%股份。B公司当年应纳税所得总额为1000万元,其中来自C公司的投资收益为300万元,按10%缴纳C公司所在国预提所得税额为30万元,当年在所在国按该国境外税收抵免规定计算后实际缴纳所在国所得税额为210万元,税后利润为760万元,全部分配;假设A公司申报的境内外所得总额为15000万元(已考虑所有调整因素),其中取得境外B公司股息所得为380万元,已还原向境外直接缴纳10%的预提所得税38万元。该公司境内外应纳所得税总额为( )万元。A.3265

B.3625

C.3562

D.3592答案:B解析:本层企业B所纳税额属于由一家上一层企业A负担的税额=本层企业就利润和投资收益所实际缴纳的税额(210+30)+符合本规定的由本层企业间接负担的税额0)×本层企业向一家上一层企业分配的股息(红利)380÷本层企业所得税后利润额760=(210+30+0)×(380÷760)=120(万元)。即A公司就从B公司分得股息间接负担的可在我国应纳税额中抵免的税额为120万元。?

甲国的应纳税所得额=380万元+甲国B及其下层各企业已纳税额中属于A公司可予抵免的间接负担税额120万元=500(万元),抵免限额=500×25%=125(万元)。

甲国实际缴纳税额=直接缴纳38万元+间接负担120万元=158(万元)

甲国:抵免限额125万元,可抵免境外税额158万元,当年可实际抵免税额125万元。

企业实际应纳所得税额=境内外应纳所得税总额-当年可实际抵免境外税额=15000×25%-125=3625(万元) -

第17题:

中国居民企业丙在我国的企业所得税税率为25%,丙企业核算的2018年度境内外所得如下:

(1)境内所得的应纳税所得额为2000万元;

(2)在甲国设有一不具备独立法人地位的分公司,2018年度,该分公司实现税前所得200万元,分公司适用30%的企业所得税税率,但因处在甲国税收减半优惠期而向甲国政府实际缴纳所得税30万元,当年分公司所得未分回我国;

(3)在乙国设有一全资子公司,2018年度从该子公司分回税后所得323万元,乙国适用15%的企业所得税税率,乙国预提所得税的税率为5%。

(其他相关资料:甲国、乙国和我国应纳税所得额计算规定一致;我国与甲国和乙国签订的国际税收协定中有饶让条款;丙企业选择不分国不分项抵免方法)

要求:根据上述资料,回答下列问题。

假定没有影响税额计算的其他因素,计算丙企业当年在我国实际缴纳的所得税为( )万元。A.523

B.500

C.543

D.513答案:D解析:(1)甲国优惠饶让视同纳税=200×30%=60(万元),在乙国实际缴纳税款=400-323=77(万元),境外合计已纳税额=60+77=137(万元);抵免限额为150万元,境外所得需要在我国补税=150-137=13(万元)。(2)丙企业当年在我国实际缴纳的所得税=2000×25%+13=513(万元)。 -

第18题:

甲居民企业2018年度境内应纳税所得额为200万元,适用25%的企业所得税税率。当年从境外乙国子公司分回税后收益80万元,乙国的企业所得税税率为20%。则甲居民企业2018年度在境内实际缴纳的企业所得税为( )万元。(不考虑预提所得税)A.25

B.20

C.50

D.55答案:D解析:从境外子公司分回的投资收益是税后所得,需要还原为税前所得。境外应纳税所得额=80÷(1-20%)=100(万元),在乙国实际缴纳的税款=100×20%=20(万元)小于抵免限额=100×25%=25(万元),需要补税5万元。甲居民企业2018年度在境内实际缴纳的企业所得税=200×25%+5=55(万元) -

第19题:

(2019年)我国某居民企业在甲国设立一家分公司,在乙国设立一家持股80%的子公司,2018年该企业申报的利润总额4000万元,相关涉税资料如下。

(1)甲国分公司按我国税法确认的销售收入300万元,销售成本500万元。

(2)收到乙国子公司投资收益1900万元,子公司已在乙国缴纳企业所得税1000万元,子公司当年税后利润全部分配,乙国预提所得税率5%。(注:该居民企业适用25%的企业所得税,无纳税调整金额,境外已纳税额选择分国不分项抵免方式)。

根据上述资料,回答下列问题:

2018年该居民企业实际缴纳企业所得税是( )万元。

A.575

B.525

C.1200

D.1000答案:A解析:实际缴纳企业所得税=[4000+(500-300)+900]×25%-700=575(万元)。 -

第20题:

中国境内居民企业A公司(企业所得税税率为25%)持有甲国B公司50%股权,甲国的所得税税率为20%。2018年B公司实现应纳税所得额为5000万元,在甲国缴纳企业所得税1000万元。B公司决定向股东分配2400万元的税后利润,A公司分得1200万元,并按照甲国的预提所得税税率缴纳了120万元的预提所得税,实际获得1080万元的股息所得。A公司为进行对B公司的投资,当年发生的管理费用为50万元。

要求:根据上述资料,按照下列序号回答问题,如有计算需计算出合计数。

(1)A公司来自B公司的股息所得,是否符合间接抵免条件,请说明理由。

(2)请计算A公司来自B公司的股息所得直接缴纳和间接负担的税额。

(3)请计算A公司来自B公司的股息所得调整后的应纳税所得额。

(4)请计算A公司来自B公司的股息所得在我国应补缴的企业所得税税额。答案:解析:(1)A公司来自B公司的股息所得,符合间接抵免条件,因为A公司对B公司的直接持股比例超过20%。

(2)A公司直接缴纳的来自B公司股息的预提所得税为120万元。

B公司所纳税额属于由A公司负担的部分=(本层企业就利润和投资收益所实际缴纳的税额+符合规定的由本层企业间接负担的税额)×本层企业向一家上一层企业分配的股息(红利)÷本层企业所得税后利润额=(1000+0)×2400×50%÷(5000-1000)=300(万元)

A公司来自B公司的股息所得直接缴纳和间接负担的税额=120+300=420(万元)

(3)A公司来自B公司的股息所得调整后的应纳税所得额=境外股息、红利税后净所得+该项所得直接缴纳和间接负担的税额之和-计算企业应纳税所得总额时已按税法规定扣除的有关成本费用中与境外所得有关的部分进行对应调整扣除=1080+420-50=1450(万元)

(4)抵免限额=1450×25%=362.5(万元)

直接缴纳和间接负担的税额合计为420万元,超过抵免限额,当年不需要向我国补缴企业所得税。 -

第21题:

我国居民企业甲在境外进行了股权投资,相关投资结构及持股比例为:

境内居民企业甲持有境外A国企业乙50%股权,境外A国企业乙持有境外B国企业丙30%股权。

当年经营及分配状况如下:

(1)B国企业所得税税率为30%,预提所得税税率为12%。

丙企业应纳税所得总额800万元,丙企业将部分税后利润按持股比例进行了分配。

(2)A国企业所得税税率为20%,预提所得税税率为10%。

乙企业应纳税所得总额(该应纳税所得总额已包含投资收益还原计算的间接税款)1000万元,其中来自丙企业的投资收益100万元,按照12%的税率缴纳B国预提所得税12万元;

乙企业在A国享受税收抵免后实际缴纳的税款180万元,乙企业将全部税后利润按持股比例进行了分配。

(3)居民企业甲适用的企业所得税税率25%,其来自境内的应纳税所得额为2400万元。

问题1:判断企业乙分回企业甲的投资收益能否适用间接抵免优惠政策并说明理由。

问题2:判断企业丙分给企业甲的投资收益能否适用间接抵免优惠政策并说明理由。

问题3:计算企业乙所纳税额属于由企业甲负担的税额。

问题4:计算企业甲取得来源于企业乙投资收益的抵免限额。

问题5:计算企业甲取得源于企业乙投资收益的实际抵免限额。答案:解析:1.企业乙可以适用间接抵免优惠政策。因为企业甲对企业乙的持股比例为50%,达到了20%的要求。

2.企业丙不能适用间接抵免优惠政策。因为企业甲对于企业丙的持股比例为15%(50%×30%),未达到20%的要求。

3.由企业甲负担的税额=(180+12+0)×404÷808=96(万元)。

实际缴纳的税款180万元;缴纳B国预提所得税12万元,丙不能适用间接抵免优惠政策。

企业乙的税后利润为:1000-180-12=808(万元)

企业甲对企业乙的持股比例为50%,故分得404万元;

4.企业甲应纳税总额=(2400+404+96)×25%=(2400+500)×25%=725(万元);

抵免限额=725×500÷2900=125(万元)。

5.可抵免境外税额=96+404×10%=136.4(万元);136.4>125,实际抵免额为125万元。 -

第22题:

问答题我国某居民公司(母公司),在甲国设立一个分公司,构成所在国的常设机构,需自主申报缴纳甲国所得税;在乙国设立一个全资子公司。某年母公司核算的甲国分公司税后营业利润95万元,甲国企业所得税率20%、预提所得税率5%;取得乙国公司分回的利润360万元,乙国公司的当年利润缴纳乙国企业所得税200万元,当年税后利润的50%用于分配,乙国预提所得税率10%;要求:计算母公司来源于甲、乙两国的境外应纳税所得额。正确答案:解析: -

第23题:

问答题甲国母公司A拥有设在乙国子公司B的50%的股份。A公司在某纳税年度在本国获利150万元,B年公司在同一纳税年度在本国获利300万元,缴纳公司所得税后,按股权比例向母公司支付毛股息,并缴纳预提所得税。甲国公司所得税税率为40%,乙国公司所得税税率为30%,乙国预提所得税税率为10%。根据A、B两公司的组织形式,甲国A公司应当采取何种抵免方式?正确答案: 预提所得税是直接抵免,企业所得税是间接抵免解析: 暂无解析