居民个人工资、薪金所得预扣预缴适用预扣率有()档A.3B.5C.7D.9

题目

A.3

B.5

C.7

D.9

相似考题

更多“居民个人工资、薪金所得预扣预缴适用预扣率有()档 A.3B.5C.7D.9”相关问题

-

第1题:

稿酬所得应预扣预缴税额计算公式为()。A.应预扣预缴税额=预扣预缴应纳税所得额×20%

B.应预扣预缴税额=预扣预缴应纳税所得额×20%×70%

C.应预扣预缴税额=预扣预缴应纳税所得额×20%-速算扣除数

D.应预扣预缴税额=预扣预缴应纳税所得额×预扣率-速算扣除数

答案:A

-

第2题:

对于居民个人工资、薪金所得累计预扣预缴应纳税所得额不超过36000元的,预扣预缴适用的预扣率为()。A.3%

B.5%

C.10%

D.15%

答案:A

-

第3题:

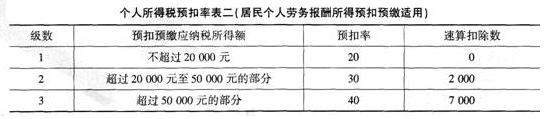

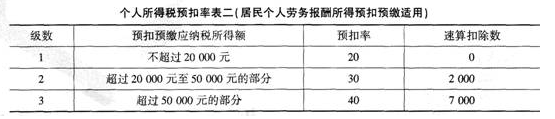

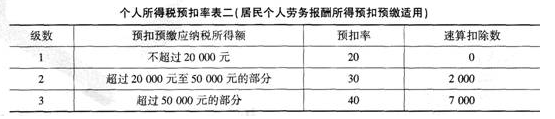

居民个人劳务报酬所得预扣预缴适用的预扣率有()档。A.1

B.2

C.3

D.4

答案:C

-

第4题:

下列关于无住所个人居住时间的预判规则表述正确的是()。A、预判为非居民个人,延长居住时间成为居民个人后,申报方式要从代扣代缴立即改为预扣预缴

B、预判为非居民个人,延长居住时间成为居民个人后,申报方式要从代扣代缴立即改为预扣预缴

C、预判为非居民个人,延长居住时间成为居民个人后,申报方式要从代扣代缴立即改为预扣预缴

D、预判居住时间不超过90天的,但实际累计居住天数超过90天需要补缴税款的,不加收税收滞纳

正确答案:D

-

第5题:

从2019年1月1日起,扣缴义务人向居民个人支付工资、薪金所得,劳务报酬所得,稿酬所得,特许权使用费所得时,实行()方法。

A.按月预扣预缴

B.按季度预扣预缴

C.按年预扣预缴

D.按月如实缴纳个人所得税

参考答案:A

-

第6题:

中国公民章先生2019年1月从中国境内取得收入的情况如下:

(1)从任职公司取得工资收入8500元;

(2)出版学术著作一部,出版社支付稿酬80000元;

(3)一次性取得会计咨询收入40000元;

(4)参加某电视台举办的有奖竞猜活动取得中奖所得8000元;

(5)取得保险赔款30000元;

(6)取得国债利息收入5000元;

(7)转让上海证券交易所上市股票取得所得15000元,通过沪港通投资香港联交所上市股票取得转让所得8000元。

附:个人所得税预扣率表一(居民个人工资、薪金所得预扣预缴适用),个人所得税预扣率表二(居民个人劳务报酬所得预扣预缴适用)。

预扣预缴适用)。

关于章先生涉税事务的说法,正确的有( )。A.章先生取得的国债利息收入应缴纳1000元的个人所得税

B.章先生取得的保险赔款属于偶然所得,适用20%的个人所得税率

C.章先生通过沪港通投资香港联交所上市股票取得转让所得,免纳个人所得税

D.章先生是自行申报纳税的纳税义务人答案:C,D解析:国债和国家发行的金融债券利息,免纳个人所得税,故选项A错误。保险赔款,免纳个人所得税,故选项B错误。 -

第7题:

中国公民章先生2019年1月从中国境内取得收入的情况如下:

(1)从任职公司取得工资收入8500元;

(2)出版学术著作一部,出版社支付稿酬80000元;

(3)一次性取得会计咨询收入40000元;

(4)参加某电视台举办的有奖竞猜活动取得中奖所得8000元;

(5)取得保险赔款30000元;

(6)取得国债利息收入5000元;

(7)转让上海证券交易所上市股票取得所得15000元,通过沪港通投资香港联交所上市股票取得转让所得8000元。

附:个人所得税预扣率表一(居民个人工资、薪金所得预扣预缴适用),个人所得税预扣率表二(居民个人劳务报酬所得预扣预缴适用)。

预扣预缴适用)。

章先生取得工资收入应预缴个人所得税( )元。A.395

B.140

C.545

D.745答案:B解析:章先生工资收入应纳个人所得税税额=(8500-5000)×10%-210=140(元)。 -

第8题:

2019年3月居民李某,取得非任职的上市公司独立董事费用20000元,下列关于李某预扣预缴个人所得税的说法正确的有( )。A.应按照“工资薪金所得”预扣预缴个人所得税

B.应按照“劳务报酬所得”预扣预缴个人所得税

C.工资薪金预扣预缴适用3%~45%综合所得税率表

D.劳务报酬所得适用20%~40%个人劳务报酬所得预扣预缴税率表

E.应预扣预缴个人所得税3200元答案:B,D,E解析:非任职上市公司独立董事费收入应按照“劳务报酬所得”预扣预缴个人所得税,李某应预扣预缴个人所得税=20000×(1-20%)×20%=3200(元)。 -

第9题:

(2019年)居民个人实施预扣预缴个人所得税时,可以扣除“专项附加扣除费用”的所得是( )。A.劳务报酬

B.工资、薪金

C.特许权使用费

D.稿酬所得答案:B解析:对居民个人按照其在本单位截至当前月份工资、薪金所得的累计收入,减除累计免税收入、累计减除费用、累计专项扣除、累计专项附加扣除和累计依法确定的其他扣除计算预扣预缴应纳税所得额。 -

第10题:

多选题居民个人办理年度综合所得汇算清缴时,居民个人劳务报酬所得预扣预缴适用的预扣率包括( )A10%

B15%

C20%

D30%

E40%

正确答案: A,B解析: -

第11题:

单选题下列关于预扣率和税率的说法不正确的是( )。A综合所得适用7级超额累进税率

B工资薪金预扣预缴时适用7级超额累进预扣率

C劳务报酬所得预扣预缴时适用3级超额累进预扣率

D特许权使用费所得预扣预缴时适用7级超额累进预扣率

正确答案: A解析:

D项,特许权使用费所得和稿酬所得预扣预缴时适用20%的比例预扣率。扣缴义务人向居民个人支付工资、薪金所得时,应当按照累计预扣法计算预扣税款,并按月办理扣缴申报;扣缴义务人向居民个人支付劳务报酬所得、稿酬所得、特许权使用费所得时,应按次或者按月预扣预缴税款。 -

第12题:

问答题甲公司预扣预缴张某工资、薪金个人所得税时,各扣除项目具体如何扣除。正确答案:

居民个人取得的综合所得可以扣除的项目包括费用扣除标准5000元/月以及专项扣除、专项附加扣除和依法确定的其他扣除。专项扣除为居民个人缴纳的国家规定的五险一金,专项附加扣除包括子女教育、继续教育、大病医疗、住房贷款利息或者住房租金、赡养老人等支出,其他扣除包括符合规定的商业健康保险、税收递延型商业养老保险的支出。本题中,在预扣预缴时,可扣除项目具体包括:

①基础费用扣除5000元/月;

②专项扣除:符合规定标准的三险一金1500元,可据实扣除;

③专项附加扣除:a.继续教育支出,在取得相关证书的当年,按照3600元定额扣除;b.住房租金支出,张某在省会城市,可每月可定额扣除1500元;c.大病医疗支出,在一个纳税年度,个人负担的大病医疗支出累计超过15000的部分,在汇算清缴时扣除,以80000元为限额据实扣除,本题张某20000的医疗支出,其中超过15000元的部分5000元可在汇算清缴时扣除。解析: 暂无解析 -

第13题:

扣缴义务人向居民个人支付工资、薪金所得时,应当按照累计预扣法计算预扣税款。具体计算公式为()。A.本期应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额

B.本期应预扣预缴税额=(累计预扣预缴应纳税所得额-累计减免税额-累计已预扣预缴税额)×预扣率-速算扣除数

C.本期应预扣预缴税额=(累计预扣预缴应纳税所得额×20%)-累计减免税额-累计已预扣预缴税额

D.本期应预扣预缴税额=(本期预扣预缴应纳税所得额×预扣率-速算扣除数)-本期减免税额-本期已预扣预缴税额

答案:A

-

第14题:

居民个人向扣缴义务人提供有关信息并依法要求办理专项附加扣除的,扣缴义务人应当按照规定在()予以扣除,不得拒绝。A.工资、薪金所得按月预扣预缴税款时

B.工资、薪金所得按季预扣预缴税款时

C.提报扣除信息前任意时间

D.次年办理汇算清缴时

答案:A

-

第15题:

扣缴义务人向居民个人支付以下所得进行预扣预缴时,下列说法正确的有( )。A.特许权使用费所得每次收入不超过四千元的,减除费用按八百元计算

B.稿酬所得每次收入四千元以上的,减除费用按百分之二十计算。

C.劳务报酬所得,以每次收入为预扣预缴应纳税所得额

D.特许权使用费所得适用百分之二十至百分之四十的超额累进预扣率

E.稿酬所得适用百分之二十的比例预扣率

答案:ABE

-

第16题:

下列哪些居民个人取得的收入应当按照累计预扣法预扣预缴税款?()A、劳务报酬所得

B、工资薪金所得

C、稿酬所得

D、保险营销员、证券经纪人取得的佣金收入

正确答案:BD

解析:居民个人取得工资薪金所得应当按照累计预扣法预扣预缴税款,保险营销员、证券经纪人取得的佣金收入应当按照累计预扣法预扣预缴税款。 -

第17题:

扣缴义务人在向居民个人支付( )所得时,应当按照累计预扣法计算预扣税款。

A.劳务报酬所得

B.稿酬所得

C.特许权使用费所得

D.工资、薪金所得答案:D解析:本题考查个人所得税征收管理。

扣缴义务人在向居民个人支付工资,薪金所得时,应当按照累计预扣法计算预扣税款,并按月办理预缴申报。 -

第18题:

中国公民章先生2019年1月从中国境内取得收入的情况如下:

(1)从任职公司取得工资收入8500元;

(2)出版学术著作一部,出版社支付稿酬80000元;

(3)一次性取得会计咨询收入40000元;

(4)参加某电视台举办的有奖竞猜活动取得中奖所得8000元;

(5)取得保险赔款30000元;

(6)取得国债利息收入5000元;

(7)转让上海证券交易所上市股票取得所得15000元,通过沪港通投资香港联交所上市股票取得转让所得8000元。

附:个人所得税预扣率表一(居民个人工资、薪金所得预扣预缴适用),个人所得税预扣率表二(居民个人劳务报酬所得预扣预缴适用)。

预扣预缴适用)。

章先生参加有奖竞猜活动取得中奖所得应缴纳个人所得税( )元。A.0

B.1280

C.1600

D.2000答案:C解析:偶然所得适用比例税率,税率为20%。章先生中奖所得应纳个人所得税税额=8000×20%=1600(元)。 -

第19题:

中国公民章先生2019年1月从中国境内取得收入的情况如下:

(1)从任职公司取得工资收入8500元;

(2)出版学术著作一部,出版社支付稿酬80000元;

(3)一次性取得会计咨询收入40000元;

(4)参加某电视台举办的有奖竞猜活动取得中奖所得8000元;

(5)取得保险赔款30000元;

(6)取得国债利息收入5000元;

(7)转让上海证券交易所上市股票取得所得15000元,通过沪港通投资香港联交所上市股票取得转让所得8000元。

附:个人所得税预扣率表一(居民个人工资、薪金所得预扣预缴适用),个人所得税预扣率表二(居民个人劳务报酬所得预扣预缴适用)。

预扣预缴适用)。

章先生取得会计咨询收入应预缴个人所得税( )元。A.6400

B.7600

C.8000

D.9600答案:B解析:劳务报酬所得、稿酬所得、特许权使用费所得,每次收入不超过4000元的,减除费用按800元计算;每次收入4000元以上的,减除费用按收入的20%计算。章先生会计咨询收入应纳税所得额=40000×(1-20%)=32000(元),会计咨询收入应预缴个人所得税税额=32000×30%-2000=7600(元)。 -

第20题:

居民个人实施预扣预缴个人所得税时,可以扣除“专项附加扣除费用”的所得是( )。A.工资、薪金

B.特许权使用费

C.劳务报酬

D.稿酬所得答案:A解析:对居民个人,按照其在本单位截至当前月份工资、薪金所得的累计收入,减除累计免税收入、累计减除费用、累计专项扣除、累计专项附加扣除和累计依法确定的其他扣除计算预扣预缴应纳税所得额。“ -

第21题:

多选题根据个人所得税法的相关规定,下列表述中,正确的有()。A居民个人取得的稿酬所得,按照累计预扣法计算预扣税款

B非居民个人取得稿酬所得,有扣缴义务人的,由其代扣代缴税款,不办理汇算清缴

C稿酬所得的收入额减按70%计算

D累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除

E居民个人取得的工资、薪金所得,按照累计预扣法计算预扣税款

正确答案: C,E解析: -

第22题:

问答题计算李某全年工资薪金(不含解除合同支付补偿金)被预扣预缴的个人所得税额。正确答案:

李某2019年工资薪金被预扣预缴的个人所得税额合计=(10000-5000)×12×10%-2520=3480(元)。解析: 暂无解析 -

第23题:

单选题王某于2019年1月因业绩优秀,获得奖金4 000元,当月工资收入6 000元,根据居民个人工资、薪金所得预扣预缴适用表,累计预扣预缴应纳税所得额不超过36000的部分,预扣率为3%,速算扣除数为0,则王某1月预扣预缴个人所得税时应预扣预缴个人所得税的计算正确的是( )。A(6 000-5 000)×3%+4 000×10%-210

B(6 000-5 000)×3%

C(6 000+4 000-5 000)×3%

D(6 000+4 000-3 500)×3%

正确答案: C解析: