6月10日,大连商品交易所9月份豆粕期货合约价格为3000/吨,而9月玉米期货合约价格为2100/吨。交易者预期合约间的价差会变大,于是以上述价格买入100手9月份豆粕合约,卖出100手9月份玉米合约。7月20日,该交易同时将上述期货合约平仓,价格分别为3400元/吨和2400元/吨。(1)该套利交易属于( )。A.跨期套利 B.跨市套利 C.牛市套利 D.跨品种套利

题目

6月10日,大连商品交易所9月份豆粕期货合约价格为3000/吨,而9月玉米期货合约价格为2100/吨。交易者预期合约间的价差会变大,于是以上述价格买入100手9月份豆粕合约,卖出100手9月份玉米合约。7月20日,该交易同时将上述期货合约平仓,价格分别为3400元/吨和2400元/吨。(1)该套利交易属于( )。

A.跨期套利

B.跨市套利

C.牛市套利

D.跨品种套利

B.跨市套利

C.牛市套利

D.跨品种套利

相似考题

更多“6月10日,大连商品交易所9月份豆粕期货合约价格为3000/吨,而9月玉米期货合约价格为2100/吨。交易者预期合约间的价差会变大,于是以上述价格买入100手9月份豆粕合约,卖出100手9月份玉米合约。7月20日,该交易同时将上述期货合约平仓,价格分别为3400元/吨和2400元/吨。(1)该套利交易属于( )。”相关问题

-

第1题:

某套利者以2321元/吨的价格买入1月玉米期货合约,同时以2418元/吨的价格卖出5月玉米期货合约。持有一段时间后,该套利者分别以2339元/吨和2426元/吨的价格将上述合约全部平仓,下列正确的是( )。(不计交易费用)A.该套利交易亏损10元/吨

B.该套利交易盈利10元/吨

C.5月玉米期货合约盈利8元/吨

D.5月玉米期货合约亏损8元/吨答案:B,D解析:卖出套利,价差缩小,盈利。建仓时的价差:2418-2321=97元/吨,平仓时价差:2426-2339=87元/吨,价差缩小,盈利10元/吨;5月玉米期货合约以2418元/吨的价格卖出,以2426元/吨的价格买入,亏损8元/吨。 -

第2题:

6月10日,大连商品交易所9月份豆粕期货合约价格为3000元/吨,而9月玉米期货合约价格为2100元/吨。交易者预期两合约间的价差会变大,于是以上述价格买入100手9月份豆粕合约,卖出100手9月份玉米合约。7月20日,该交易者同时将上述期货合约平仓,价格分别为3400元/吨和2400元/吨。该套利交易属于( )。A.跨品种套利

B.跨市套利

C.跨期套利

D.牛市套利答案:A解析:考察跨品种套利。 -

第3题:

5月10日,7月份和8月份豆粕期货价格分别为3100元/吨和3160元/吨,套利者判断价差明显大于合理水平,下列选项中该套利者最有可能进行的交易是( )。A.卖出7月豆粕期货合约同时买入8月豆粕期货合约

B.买入7月豆粕期货合约同时卖出8月豆粕期货合约

C.买入7月豆粕期货合约同时买入8月豆粕期货合约

D.卖出7月豆粕期货合约同时卖出8月豆粕期货合约答案:B解析:本题中,该套利者判断7月份和8月份豆粕期货价格的价差明显大于合理水平,表明其预期两个期货合约的价差将缩小,则该套利者可通过卖出其中价格较高的合约,同时买入价格较低的合约进行套利。 -

第4题:

某交易者卖出7月豆粕期货合约的同时买入9月豆粕期货合约,价格分别为3400元/吨和3500元/吨,持有一段时间后,价差扩大的情形是( )。A.10天后,7月期货合约价格为3170元/吨,9月份期货合约价格为3250元/吨

B.10天后,7月期货合约价格为3170元/吨,9月份期货合约价格为3290元/吨

C.10天后,7月期货合约价格为3190元/吨,9月份期货合约价格为3300元/吨

D.10天后,7月期货合约价格为3180元/吨,9月份期货合约价格为3290元/吨答案:B,C,D解析:建仓时的价差为3500-3400=100(元/吨)只要9月份合约价格减7月份合约价格大于100元/吨,即为价差扩大的情形。 -

第5题:

3月2日,某交易者在我国期货市场买入10手5月玉米期货合约,同时卖出10手7月玉米期货合约,价格分别为1700元/吨和1790元/吨。3月9日,该交易者将上述合约全部对冲平仓,5月和7月玉米合约平仓价格分别为1770元/吨和1820元/吨。该套利交易( )元。(每手玉米期货合约为10吨,不计手续费等费用)A.盈利4000

B.亏损2000

C.亏损4000

D.盈利2000答案:A解析:略 -

第6题:

某套利者以2321元/吨的价格买入1月玉米期货合约,同时以2418元/吨的价格卖出5月玉米期货合约。持有一段时间后,该套利者分别以2339元/吨和2426元/吨的价格将上述合约全部平仓。以下正确的是( ) 。(不计交易费用)A.1月份玉米期货合约盈利18元/吨

B.1月份玉米期货合约亏损18元/吨

C.8月份玉米期货合约盈利8元/吨

D.该交易者共盈利10元/吨答案:A,D解析:1月份玉米期货合约:盈亏=2339-2321=18(元/吨 ):8月份玉米期货合约:盈亏=2418-2426=-8(元/吨),综上,盈利10元/吨。 -

第7题:

3月5日,某套利交易者在我国期货市场卖出5手5月锌期货合约同时买入5手7月锌期货合约,价格分别为15550元/吨和15650元/吨。3月9日,该交易者对上述合约全部对冲平仓,5月和7月锌合约平仓价格分别为15650元/吨和15850元/吨。该套利交易的价差( )元/吨。A、扩大90

B、缩小90

C、扩大100

D、缩小100答案:C解析:3月5日价差100元/吨,3月9日价差200元/吨,价差扩大100元/吨。 -

第8题:

某套利者以2321元/吨的价格买人1月玉米期货合约,同时以2418元/吨的价格卖出5月玉米期货合约。持有一段时问后,该套利者分别以2339元/吨和2426元/吨的价格将上述合约全部平仓,以下正确的是( )。(不计交易费用)

A.该套利交易亏损10元/吨

B.该套利交易盈利10元/吨

C.5月玉米期货合约盈利8元/吨

D.5月玉米期货合约亏损8元/吨答案:B,D解析:该套利者进行的是正向市场的牛市套利,建仓价差为2418-2321=97(元/吨),平仓价差为2426-2339=87(元/吨),价差缩小10元/吨,有净盈利10元/吨;5月玉米期货合约的收益=2418-2426=-8(元/吨)。 -

第9题:

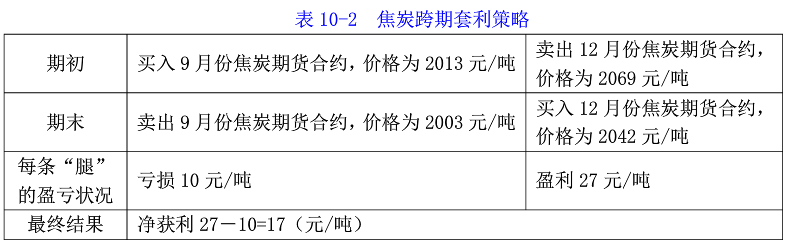

某套利者以2013元/吨的价格买入9月的焦炭期货合约,同时以2069元/吨的价格卖出12月的焦炭期货合约,持有一段时间后,该套利者分别以2003元/吨和2042元/吨的价格将上述合约全部平仓,以下说法正确的有()。(不计交易费用)

Ⅰ.9月份焦炭期货合约亏损10元/吨

Ⅱ.该套利者盈利17元/吨

Ⅲ.9月份焦炭期货合约盈利10元/吨

Ⅳ.该套利者亏损17元/吨

A、Ⅰ.Ⅱ.Ⅲ

B、Ⅰ.Ⅱ

C、Ⅰ.Ⅱ.Ⅳ

D、Ⅱ.Ⅲ.Ⅳ答案:B解析:该套利者焦炭套利过程如表10-2所示。

-

第10题:

多选题11月8日,次年3月份、5月份和9月份玉米期货合约价格分别为2355元/吨、2373元/吨和2425元/吨,套利者预期3月份与5月份合约的价差、3月份与9月份合约的价差都将缩小,适宜采取的套利交易有( )等。[2012年9月真题]A卖出5月玉米期货合约,同时买入9月玉米期货合约

B买入3月玉米期货合约,同时卖出9月玉米期货合约

C买入3月玉米期货合约,同时卖出5月玉米期货合约

D卖出3月玉米期货合约,同时买入5月玉米期货合约

正确答案: C,D解析:

在正向市场上,套利者预期价差缩小,应进行牛市套利,即买入较近月份合约同时卖出较远月份合约进行套利,盈利的可能性比较大。 -

第11题:

单选题大连商品交易所9月份豆粕期货合约价格为3000元/吨,而9月份玉米期货合约价格为2100元/吨。交易者预期两合约间的价差会变大,打算用这两个合约进行套利,该套利交易属于()。A牛市套利

B熊市套利

C跨市套利

D跨品种套利

正确答案: B解析: -

第12题:

多选题某交易者卖出7月豆粕期货合约的同时买入9月豆粕期货合约,价格分别为3400元/吨和3500元/吨,持有一段时间后,价差扩大的情形是( )。[2012年5月真题]A7月合约价格为3470元/吨、9月合约价格为3580元/吨

B7月合约价格为3480元/吨、9月合约价格为3600元/吨

C7月合约价格为3480元/吨、9月合约价格为3570元/吨

D7月合约价格为3400元/吨、9月合约价格为3570元/吨

正确答案: B,D解析:

计算建仓时的价差,须用价格较高的一“边”减去价格较低的一“边”。为保持一致性,计算平仓时的价差,也要用建仓时价格较高合约的平仓价格减去建仓时价格较低合约的平仓价格。建仓价差=3500-3400=100(元/吨)。A项,价差=3580-3470=110(元/吨);B项,价差=3600-3480=120(元/吨);C项,价差=3570-3480=90(元/吨);D项,价差=3570-3400=170(元/吨)。ABD三项为价差扩大;C项为价差缩小。 -

第13题:

6月10日,大连商品交易所9月份豆粕期货合约价格为3000元/吨,而9月玉米期货合约价格为2100元/吨。交易者预期两合约间的价差会变大,于是以上述价格买入100手9月份豆粕合约,卖出100手9月份玉米合约。7月20日,该交易者同时将上述期货合约平仓,价格分别为3400元/吨和2400元/吨。该套利交易的盈亏状况为0万元。(不计手续费等费用)A.盈利10

B.盈利5

C.亏损5

D.亏损10答案:A解析:考察跨品种套利。豆粕买入价格为3000元/吨,卖出价格为3400元/吨,盈利400元/吨,100手,每手10吨.则盈利=400*100*10=400000元;玉米卖出价格为2100元/吨,买入价格为2400元/吨,亏损300元/吨,100手,每手10吨,则亏损=300*100*10=300000元;合计盈利=400000-300000=100000元 -

第14题:

某套利者以2321元/吨的价格买入1月玉米期货合约,同时以2418元/吨的价格卖出5月玉米期货合约。持有一时间后,该套利者分别以2339元/吨和2426元/吨的价格将上述合约全部平仓。以下正确的是( )。(不计交易费用)A.1月份玉米期货合约盈利18元/吨

B.1月份玉米期货合约亏损18元/吨

C.5月份玉米期货合约盈利8元/吨

D.该交易者共盈利10元/吨答案:A,D解析:1月份玉米期货合约:盈亏=2339-2321=18(元/吨);5月份玉米期货合约:盈亏=2418-2426=-8(元/吨),套利结果为盈利10元/吨。 -

第15题:

6月 10日,大连商品交易所9月份豆粕期货合约价格为3000元/吨,而9月玉米期货合约价格为2100元/吨。交易者预期两合约间的价差会变大,于是以上述价格买入100手9月份豆粕合约,卖出100手9月份玉米合约。7月 20日 ,该交易者同时将上述期货合约平仓,价格分别为3400元/吨和2400元/吨。该套利交易的盈亏状况为( )。(均按10吨/手计算,不计手续费等费用)A. 盈利5万元

B. 亏损5万元

C. 盈利10万元

D. 亏损10万元答案:C解析: -

第16题:

3月10日,5月份和9月份豆粕期货价格分别为3100元/吨和3160元/吨,套利者判断价差明显小于合理水平,下列选项中该套利者最有可能进行的交易是( )。A:卖出5月豆粕期货合约,同时买入9月豆粕期货合约

B:买入5月豆粕期货合约,同时卖出9月豆粕期货合约

C:买入5月豆粕期货合约,同时买入9月豆粕期货合约

D:卖出5月豆粕期货合约,同时卖出9月豆粕期货合约答案:A解析:价差小于合理水平,预期价差将扩大,那么套利者将买入价格较高的合约,同时卖出价格较低的合约,使价差扩大,从而获取利润。 -

第17题:

假设某期货交易所相同月份的豆粕期货和玉米期货的合理价差为280元/吨,套利者认为当前价差过小,买入豆粕期货的同时卖出玉米期货进行套利交易,交易情况如下表所示,则该套利交易者的盈亏状况为()。(豆粕期货、玉米期货合约交易单位为10吨/手,不计手续费等费用)日期豆粕合约(元/吨)玉米合约(元/吨)开平仓手数3月1日27302490开仓60手3月8日28202550开仓60手A.盈利18000元

B.亏损18000元

C.盈利1800元

D.亏损1800元答案:A解析:套利者认为当前豆粕期货和玉米期货的价差过小,预期此二者之间的价差会扩大,应进行买入套利。从表中数据可知,豆粕期货合约价格高于玉米期货合约价格,因此,3月1日买入豆粕期货合约的同时应卖出玉米期货合约,3月8日再分别平仓。豆粕期货合约盈亏=2820-2730=90(元/吨),玉米期货合约盈亏=2490-2550=-60(元/吨),总盈亏=(90-60)×60×10=18000(元)。 -

第18题:

6月10日,大连商品交易所9月份豆粕期货合约价格为3000元/吨,而9月玉米期货合约价格为2100元/吨。交易者预期两合约间的价差会变大,于是以上述价格买入100手(每手10吨)9月份豆粕合约,卖出100手(每手10吨)9月份玉米合约。7月20日,该交易者同时将上述期货平仓,价格分别为3400元/吨和2400元/吨。

该套利交易属于()。A. 跨市套利

B. 跨品种套利

C. 跨期套利

D.牛市套利答案:B解析:跨品种套利是指利用两种或三种不同的但相互关联的商品之间的期货合约价格差异进行套利,即同时买入或卖出某一交割月份的相互关联的商品期货合约,以期在有利时机同时将这些合约对冲平仓获利。 -

第19题:

6月10日,大连商品交易所9月份豆粕期货合约价格为3000/吨,而9月玉米期货合约价格为2100/吨。交易者预期合约间的价差会变大,于是以上述价格买入100手9月份豆粕合约:,卖出100手9月份玉米合约。7月20日,该交易同时将上述期货合约平仓,价格分别为3400元/顿和2400元/吨。该套利交易属于( )。A、跨期套利

B、跨市套利

C、牛市套利

D、跨品种套利答案:D解析:一个是豆粕,一个是玉米,很显然是一个跨品种套利。 -

第20题:

2月1日,某期货交易所5月和9月豆粕期货价格分别为3560元/吨和3600元/吨,套利者预期价差将缩小,他将( )。A、买入5月豆粕期货合约同时卖出9月豆粕期货合约

B、卖出5月豆粕期货合约同时卖入9月豆粕期货合约

C、买入5月豆粕期货合约同时买入9月豆粕期货合约

D、卖出5月豆粕期货合约同时卖出9月豆粕期货合约答案:A解析:卖出套利指如果套利者预期两个或两个以上相关期货合约的价差将缩小时,套利者可通过卖出其中价格较高的合约同时买入价格较低的合约进行套利。 -

第21题:

某交易者卖出7月豆粕期货合约的同时买入9月豆粕期货合约,价格分别为3400元/吨和3500元/吨,持有一段时间后,价差扩大的情形是()。

- A、7月合约价格为3470元/吨,9月合约价格为3580元/吨

- B、7月合约价格为3480元/吨,9月合约价格为3600元/吨

- C、7月合约价格为3480元/吨,9月合约价格为3570元/吨

- D、7月合约价格为3400元/吨,9月合约价格为3570元/吨

正确答案:A,B,D -

第22题:

多选题某套利者以2321元/吨的价格买入1月玉米期货合约,同时以2418元/吨的价格卖出5月玉米期货合约。持有一段时间后,该套利者分别以2339元/吨和2426元/吨的价格将上述合约全部平仓,以下正确的是( )。(不计交易费用)[2012年9月真题]A该套利交易亏损10元/吨

B该套利交易盈利10元/吨

C5月玉米期货合约盈利8元/吨

D5月玉米期货合约亏损8元/吨

正确答案: D,B解析:

该套利者进行的是正向市场的牛市套利,建仓价差为2418-2321=97(元/吨),平仓价差为2426-2339=87(元/吨),价差缩小10元/吨,有净盈利10元/吨;5月玉米期货合约的收益=2418-2426=-8(元/吨)。 -

第23题:

多选题某交易者卖出7月豆粕期货合约的同时买入9月豆粕期货合约,价格分别为3400元/吨和3500元/吨,持有一段时间后,价差扩大的情形是()。A7月合约价格为3470元/吨,9月合约价格为3580元/吨

B7月合约价格为3480元/吨,9月合约价格为3600元/吨

C7月合约价格为3480元/吨,9月合约价格为3570元/吨

D7月合约价格为3400元/吨,9月合约价格为3570元/吨

正确答案: B,A解析: 暂无解析