丙公司是一家上市公司,管理层要求财务部门对公司的财务状况和经营成果进行评价。财务部门根据公司2013年和2014年的年报整理出用于评价的部分财务数据,如下表所示:丙公司部分财务数据 单位:万元要求:(1)计算2014年末的下列财务指标:①营运资金;②权益乘数。(2)计算2014年度的下列财务指标:①应收账款周转率;②净资产收益率;③资本保值增值率。

题目

丙公司是一家上市公司,管理层要求财务部门对公司的财务状况和经营成果进行评价。财务部门根据公司2013年和2014年的年报整理出用于评价的部分财务数据,如下表所示:

丙公司部分财务数据 单位:万元

要求:(1)计算2014年末的下列财务指标:①营运资金;②权益乘数。

(2)计算2014年度的下列财务指标:①应收账款周转率;②净资产收益率;③资本保值增值率。

丙公司部分财务数据 单位:万元

要求:(1)计算2014年末的下列财务指标:①营运资金;②权益乘数。

(2)计算2014年度的下列财务指标:①应收账款周转率;②净资产收益率;③资本保值增值率。

相似考题

参考答案和解析

答案:

解析:

(1)营运资金=200000-120000=80000(万元)

权益乘数=800000/(800000-300000)=1.6

(2)应收账款周转率=420000/[(65000+55000)/2]=7

2013年期末所有者权益=700000-300000=400000(万元)

2014年期末所有者权益=800000-300000=500000(万元)

净资产收益率=67500/[(500000+400000)/2]×100%=15%

资本保值增值率=500000/400000×100%=125%

权益乘数=800000/(800000-300000)=1.6

(2)应收账款周转率=420000/[(65000+55000)/2]=7

2013年期末所有者权益=700000-300000=400000(万元)

2014年期末所有者权益=800000-300000=500000(万元)

净资产收益率=67500/[(500000+400000)/2]×100%=15%

资本保值增值率=500000/400000×100%=125%

更多“丙公司是一家上市公司,管理层要求财务部门对公司的财务状况和经营成果进行评价。财务部门根据公司2013年和2014年的年报整理出用于评价的部分财务数据,如下表所示: 丙公司部分财务数据 单位:万元 要求:(1)计算2014年末的下列财务指标:①营运资金;②权益乘数。 (2)计算2014年度的下列财务指标:①应收账款周转率;②净资产收益率;③资本保值增值率。”相关问题

-

第1题:

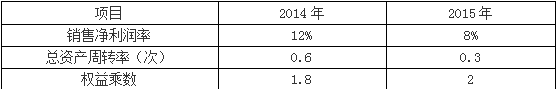

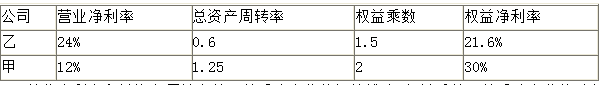

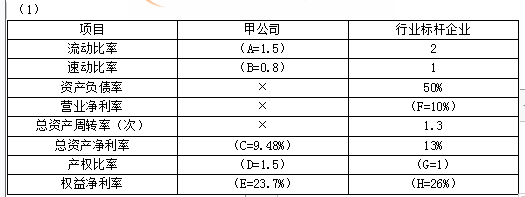

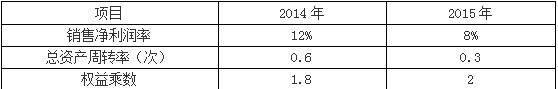

甲公司为一家上市公司,已公布的公司2015年财务报告显示,该公司2015年净资产收益率较2014年大幅降低,引起了市场各方的广泛关注。为此,某财务分析师详细搜集了甲公司2014年和2015年的有关财务指标,如表所示:

假设利用因素分析法依次测算销售净利润率、总资产周转率和权益乘数的变动对甲公司净资产收益率的影响。

要求:根据上述资料,回答下列各题:

(3)总资产周转率变动对净资产收益率的影响为( )。A.-4.32%

B.-2.4%

C.-2.34%

D.-3.2%答案:A解析:总资产周转率变动对净资产收益率的影响=8%×(0.3-0.6)×1.8=-4.32% -

第2题:

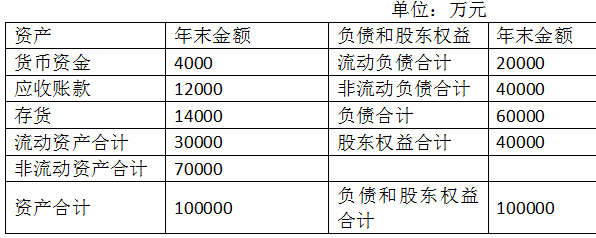

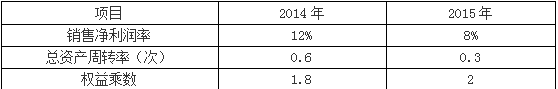

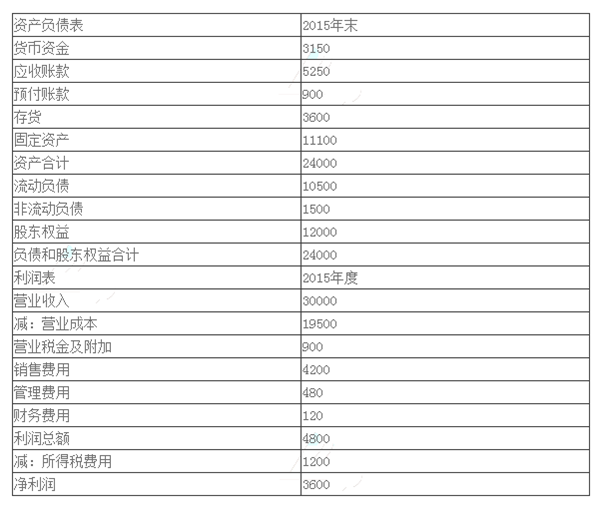

甲公司是一家上市公司,为了综合分析上年度的经营业绩,公司董事会召开专门会议进行讨论。公司相关资料如下:

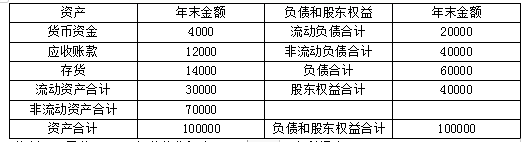

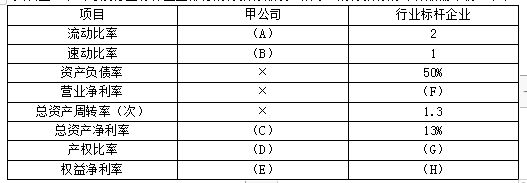

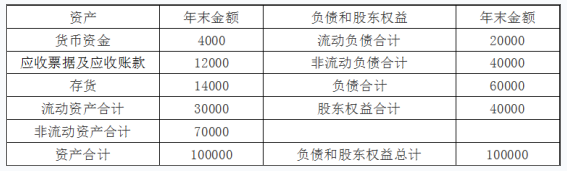

资料一:甲公司资产负债表简表如表1所示:

表1 甲公司资产负债表简表(2016年12月31日)

资料二:甲公司2016年营业收入为146977万元,净利润为9480万元。

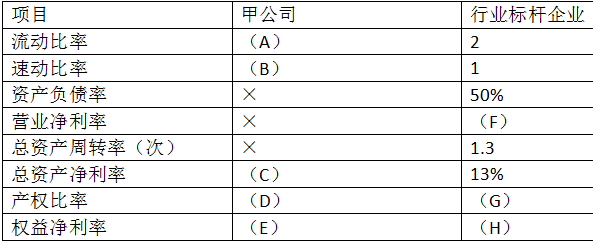

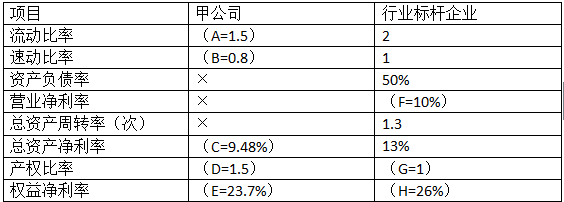

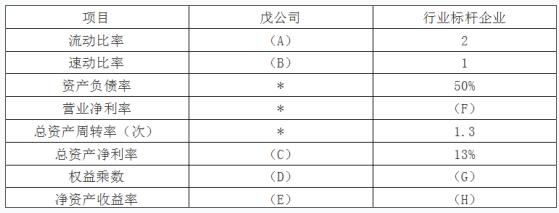

资料三:甲公司及行业标杆企业部分财务指标如表2所示(财务指标的计算如需年初、年末平均数时,使用年末数代替);

表2 甲公司及行业标杆企业部分财务指标(2016年)

注:表中“×”表示省略的数据。

资料四:行业标杆企业的存货周转率为12次,应收账款周转率为15次。

要求:

(1)确定表2中英文字母代表的数值(同时需要列示计算过程)。

(2)计算甲公司的存货周转率、应收账款周转率,与行业标杆企业对比,分析甲公司短期偿债能力指标的可行性。

(3)计算甲公司2016年权益净利率与行业标杆企业的差异,并使用因素分析法依次测算总资产净利率和权益乘数变动对权益净利率差异的影响。答案:解析:(1)

A=30000/20000=1.5

B=(4000+12000)/20000=0.8

C=9480/100000×100%=9.48%

D=60000/40000=1.5

E=9480/40000=23.7%

F=总资产净利率/总资产周转率=13%/1.3=10%

权益乘数=1/(1-资产负债率)=1/(1-50%)=2,G=权益乘数-1=2-1=1

H=总资产净利率×权益乘数=13%×2=26%

(2)甲公司存货周转率=146977/14000=10.50(次)

甲公司应收账款周转率=146977/12000=12.25(次)

甲公司的存货周转率与应收账款周转率均小于行业标杆企业,存货和应收账款的变现质量还有提高的空间。

(3)甲公司2016年权益净利率与行业标杆企业的差异=23.7%-26%=-2.3%

总资产净利率变动对权益净利率的影响=(9.48%-13%)×2=-7.04%

甲公司权益乘数=100000/40000=2.5

权益乘数变动对权益净利率的影响=9.48%×(2.5-2)=4.74%。 -

第3题:

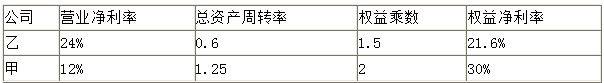

(2016)甲企业是一家医疗器械企业,现对公司财务状况和经营成果进行分析,以发现和主要竞争对手乙公司的差异。(根据2017年教材,把本题中销售净利率改为“营业净利率”)

(1)甲公司2015年主要财务数据如下所示:

注:假设资产负债表项目中年末余额代表全年水平。

(2)乙公司相关财务比率:

要求:

(1)使用因素分析法,按照营业净利率、总资产周转率、权益乘数的顺序,对2015年甲公司相对于乙公司权益净利率的差异进行定量分析;

(2)说明营业净利率、总资产周转率、权益乘数三个指标各自经济含义及各评价企业哪方面能力,并指出甲乙公司在经营战略和财务政策上的差别。答案:解析:(1)甲公司:营业净利率=3600/30000×100%=12%;

总资产周转率=30000/24000=1.25;权益乘数=24000/12000=2;

权益净利率=12%×1.25×2=30%

乙公司权益净利率=24%×0.6×1.5=21.6%

权益净利率差异=30%-21.6%=8.4%

营业净利率差异造成的差异=(12%-24%)×0.6×1.5=-10.8%

总资产周转率差异造成的差异=12%×(1.25-0.6)×1.5=11.7%

权益乘数差异造成的差异=12%×1.25×(2-1.5)=7.5%

(2)营业净利率反映每1元营业收入取得的净利润,可以概括企业的全部经营成果,该比率越大,企业的盈利能力越强。

总资产周转率表明1年中总资产周转的次数,或者说明每1元总资产支持的营业收入,是反映企业营运能力的指标。

权益乘数表明每1元股东权益拥有的资产额,是反映财务杠杆和偿债能力的指标。

营业净利率和总资产周转次数可以反映企业的经营战略,权益乘数可以反映企业的财务政策。在经营战略上,甲公司采用的是“低盈利、高周转”方针,乙公司采用的是“高盈利、低周转”方针。财务政策上,甲公司配置了更高的财务杠杆。 -

第4题:

甲公司为一家上市公司,已公布的公司2015年财务报告显示,该公司2015年净资产收益率较2014年大幅降低,引起了市场各方的广泛关注。为此,某财务分析师详细搜集了甲公司2014年和2015年的有关财务指标,如表所示:

假设利用因素分析法依次测算销售净利润率、总资产周转率和权益乘数的变动对甲公司净资产收益率的影响。

要求:根据上述资料,回答下列各题:

(4)权益乘数变动对净资产收益率的影响为( )。A.0.48%

B.-2.4%

C.-4.494%

D.0.76%答案:A解析:权益乘数变动对净资产收益率的影响=8%×0.3×(2-1.8)=0.48%。 -

第5题:

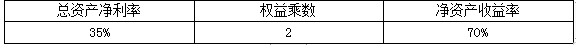

已知某公司2019年度营业收入为2000万元,营业净利率为30%,部分财务报表的有关资料如下:

资产负债表

2019年12月31日 单位:万元

可比公司的相关财务指标如下表所示:

可比公司相关财务指标

涉及资产负债表中的数据均使用平均数计算。

要求:

(1)计算该公司2019年的流动比率、速动比率和现金比率。

(2)计算该公司2019年的总资产周转率、总资产净利率、权益乘数。

(3)计算该公司与可比公司的净资产收益率的差异,并使用因素分析法依次测算总资产净利率、权益乘数变动对净资产收益率差异的影响。答案:解析:(1)流动比率=流动资产/流动负债=[(530+535)/2]/[(500+480)/2]=532.5/490=1.09

速动比率=速动资产/流动负债=[(160+165)/2+(170+180)/2]/[(500+480)/2]=337.5/490=0.69

现金比率=[(170+180)/2]/[(500+480)/2]=175/490=0.36

(2)总资产周转率=营业收入/平均资产总额=2000/[(1700+1820)/2]=2000/1760=1.14

总资产净利率=营业净利率×总资产周转率=30%×1.14=34.2%

权益乘数=资产总额/股东权益=[(1700+1820)/2]/ [(1000+1170)/2]=1760/1085=1.62

(3)

该公司2019年度净资产收益率=34.2%×1.62=55.4%

该公司与可比公司净资产收益率的差异=55.4%-70%=-14.6%

总资产净利率变动对净资产收益率差异的影响=(34.2%-35%)×2=-1.6%

权益乘数变动对净资产收益率差异的影响=34.2%×(1.62-2)=-13%。 -

第6题:

指标计算)丙公司是一家上市公司,管理层要求财务部门对公司的财务状况和经营成本进行评价。财务部门根据公司2013年和2014年的年报整理出用于评价的部分财务数据,如下表所示:丙公司部分财务数据

要求:

(1)计算2014年末的下列财务指标:①营运资金;②权益乘数。

(2)计算2014年度的下列财务指标:①应收账款周转率;②净资产收益率;③资本保值增值率。答案:解析:(1)①营运资金=200000-120000=80000(万元);

②权益乘数=800000/(800000-300000)=1.6

(2)①应收账款周转率=420000/[(65000+55000)/2]=7

②2013年末所有者权益=700000-300000=400000(万元);2014年末所有者权益=800000-300000=500000(万元);净资产收益率=67500/[(500000+400000)/2]×100%=15%③资本保值增值率=500000/400000×100%=125%。 -

第7题:

丙公司是一家上市公司,管理层要求财务部门对公司的财务状况和经营成果进行评价。财务部门根据公司2013年和2014年的年报整理出用于评价的部分财务数据,如下表所示。

要求:

(1)计算2014年年末的下列财务指标:①营运资金。②权益乘数。

(2)计算2014年度的下列财务指标:①应收账款周转率。②净资产收益率。③资本保值增值率。答案:解析:(1)①营运资金=200000-120000=80000(万元)

②权益乘数=800000/(800000-300000)=1.6

(2)①应收账款周转率=420000/[(65000+55000)/2]=7(次)

②2013年年末所有者权益=700000-300000=400000(万元)

2014年年末所有者权益=800000-300000=500000(万元)

净资产收益率=67500/[(500000+400000)/2]×100%=15%

③资本保值增值率=500000/400000×100%=125%。 -

第8题:

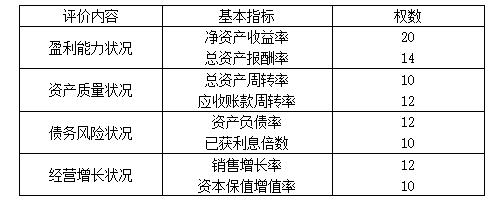

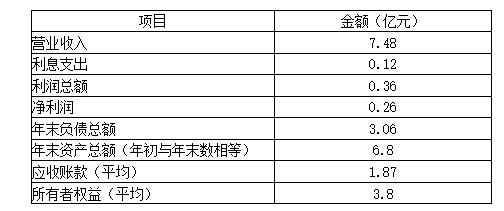

A公司是国内具有一定知名度的大型企业集团,近年来一直致力于品牌推广和规模扩张,每年资产规模保持20%以上的增幅。为了对各控股子公司进行有效的业绩评价,A公司采用了综合绩效评价方法,从盈利能力、资产质量、债务风险和经营增长状况等四个方面对各控股子公司财务绩效进行定量评价。具体指标及其权数如下:

同时,A公司还从战略管理、发展创新、经营决策、风险控制、基础管理、人力资源、行业影响和社会贡献等八个方面对各控股子公司进行管理绩效定性评价。

为便于操作,A公司选取财务指标中权数最高的基本财务指标——净资产收益率作为标准,对净资产收益率达到15%及以上的子公司总经理进行奖励,奖励水平为该总经理当年年薪的20%。下表为A公司下属的M控股子公司2010年的相关财务数据:

经过对M公司业绩指标的测算,M公司最终财务绩效定量评价分数为83分,管理绩效定性评价分数为90分。

要求

1.分别计算M公司2010年净资产收益率、总资产报酬率、总资产周转率、应收账款周转率、资产负债率和已获利息倍数(要求列出计算过程)。

2.测算M公司综合绩效评价分数,并依据综合绩效评价分数判断其归属的评价级别和评价类型(要求列出计算过程)。

3.判断A公司仅使用净资产收益率作为标准对子公司总经理进行奖励是否恰当,并简要说明理由。答案:解析:1.净资产收益率=0.26÷3.8×100%≈6.84%

总资产报酬率=(0.12+0.36)÷6.8×100%≈7.06%

总资产周转率=7.48÷6.8×100%=110%(或1.1次)

应收账款周转率=7.48÷1.87×100%=400%(或4次)

资产负债率=3.06÷6.8×100%=45%

已获利息倍数=(0.12+0.36)/0.12=4倍

2.M公司综合绩效评价分数=83×70%+90×30%=85.1分

根据其评价分数,M公司评价级别为A,评价类型为优。

3.A公司仅使用净资产收益率作为奖励标准不恰当。

理由:仅使用净资产收益率进行评价不全面(或:不符合全面性原则;或:没有综合考虑财务、非财务业绩评价指标),并对管理层经营管理水平进行定性评价。 -

第9题:

问答题甲企业是一家医疗器械企业,现对公司财务状况和经营成果进行分析,以发现和主要竞争对手乙公司的差异。(1)甲公司2015年主要财务数据如下所示:假设资产负债表项目中年末余额代表全年水平。(2)乙公司相关财务比率:要求:使用因素分析法,按照销售净利率、总资产周转率、权益乘数的顺序,对2015年甲公司相对于乙公司权益净利率的差异进行定量分析;正确答案: 甲公司:销售净利率=3600/30000×100%=12%总资产周转率=30000/24000=1.25(次)权益乘数=24000/12000=2甲公司权益净利率=12%×1.25×2=30%营业收入30000万元,净利润3600万元,总资产24000万元,股东权益12000万元因素分析法的定量分析:乙公司权益净利率=24%×0.6×1.5=21.6%销售净利率变动对权益净利率影响:12%×0.6×1.5-21.6%=10.8%-21.6%=-10.8%总资产周转率变动对权益净利率影响:12%×1.25×1.5-10.8%=22.5%-10.8%=11.7%。权益乘数变动对权益净利率影响:12%×1.25×2-22.5%=30%-225%=7.5%解析: 暂无解析 -

第10题:

问答题戊公司是一家上市公司,为了综合分析上年度的经营业绩,确定股利分配方案,公司董事会召开专门会议进行讨论。公司相关资料如下。资料一:戊公司资产负债表简表如下表所示。戊公司资产负债表简表(2012年12月31日)单位:万元资料二:戊公司及行业标杆企业部分财务指标如下表所示(财务指标的计算如需年初、年末平均数时使用年末数代替);资料三:戊公司2012年营业收入为146977万元。净利润为9480万元。2013年投资计划需要资金15600万元。公司的目标资产负债率为60%,公司一直采用剩余股利政策。计算戊公司2012年净资产收益率与行业标杆企业的差异,并使用因素分析法依次测算总资产净利率和权益乘数变动对净资产收益率差异的影响。正确答案: 戊公司2012年净资产收益率与行业标杆企业的差异=23.7%-26%=-2.3%总资产净利率变动对净资产收益率的影响=(9.48%-13%)×2=-7.04%权益乘数变动对净资产收益率的影响=9.48%×(2.5-2)=4.74%解析: 暂无解析 -

第11题:

问答题甲企业是一家医疗器械企业,现对公司财务状况和经营成果进行分析,以发现和主要竞争对手乙公司的差异。(1)甲公司2015年主要财务数据如下所示:假设资产负债表项目中年末余额代表全年水平。(2)乙公司相关财务比率:要求:说明销售净利率、总资产周转率、权益乘数三个指标各自经济含义及各评价企业哪方面能力,并指出甲、乙公司在经营战略和财务政策上的差别。正确答案: 销售净利率反映每1元收入形成净利润的多少,表示盈利能力;总资产周转率反映每1元资产形成的营业收入,表示营运能力;权益乘数是总资产相对于股东权益的倍数,表示长期偿债能力。销售净利率和总资产周转次数可以反映企业的经营战略,权益乘数可以反映企业的财务政策。在经营战略上,甲公司采用的是“低盈利、高周转”方针,乙公司采用的是“高盈利、低周转”方针。财务政策上,甲公司配置了更高的财务杠杆。甲公司权益净利率=12%×1.25×2=30%乙公司权益净利率=24%×0.6×1.5=21.6%解析: 暂无解析 -

第12题:

问答题丙公司是一家上市公司,管理层要求财务部门对公司的财务状况和经营成果进行评价。财务部门根据公司2013年和2014年的年报整理出用于评价的部分财务数据,如下表所示。计算2014年年末的下列财务指标:①营运资金;②权益乘数。正确答案: ①营运资金=200000-120000=80000(万元)②权益乘数=800000/(800000-300000)=1.6解析: 暂无解析 -

第13题:

甲公司是一家上市公司,为了综合分析上年度的经营业绩,公司董事会召开专门会议进行讨论。甲公司相关资料如下:

资料一:甲公司资产负债表简表如表1所示:

表1 甲公司资产负债表简表(2019年12月31日) 单位:万元

资料二:甲公司2019年营业收入为146977万元,净利润为9480万元。

资料三:甲公司及行业标杆企业部分财务指标如表2所示(财务指标的计算如需年初、年末平均数时,使用年末数代替)。

表2 甲公司及行业标杆企业部分财务指标(2019年)

注:表中“×”表示省略的数据。

资料四:行业标杆企业的存货周转率为12次,应收账款周转率为15次。

要求:

(1)确定表2中英文字母代表的数值(同时需要列示计算过程)。

(2)计算甲公司的存货周转率、应收账款周转率,与行业标杆企业对比,分析甲公司短期偿债能力指标的可行性。

(3)计算甲公司2019年权益净利率与行业标杆企业的差异,并使用因素分析法依次测算总资产净利率和权益乘数变动对权益净利率差异的影响答案:解析:

A=30000/20000=1.5

B=(4000+12000)/20000=0.8

C=9480/100000×100%=9.48%

D=60000/40000=1.5

E=9480/40000=23.7%

F=总资产净利率/总资产周转率=13%/1.3=10%

权益乘数=1/(1-资产负债率)=1/(1-50%)=2,G=权益乘数-1=2-1=1

H=总资产净利率×权益乘数=13%×2=26%

(2)甲公司存货周转率=146977/14000=10.50(次)

甲公司应收账款周转率=146977/12000=12.25(次)

甲公司的存货周转率与应收账款周转率均小于行业标杆企业,存货和应收账款的变现质量还有提高的空间。

(3)甲公司2019年权益净利率与行业标杆企业的差异=23.7%-26%=-2.3%

总资产净利率变动对权益净利率的影响=(9.48%-13%)×2=-7.04%

甲公司权益乘数=100000/40000=2.5

权益乘数变动对权益净利率的影响=9.48%×(2.5-2)=4.74%。 -

第14题:

甲企业是一家医疗器械企业,现对公司财务状况和经营成果进行分析,以发现和主要竞争对手乙公司的差异。

(1)甲公司2015年主要财务数据如下所示:

单位:万元

假设资产负债表项目中年末余额代表全年水平。

(2)乙公司相关财务比率:

(1)使用因素分析法,按照销售净利率、总资产周转率、权益乘数的顺序,对2015年甲公司相对于乙公司权益净利率的差异进行定量分析;

(2)说明销售净利率、总资产周转率、权益乘数三个指标咅自经济含义及各评价企业哪方面能力,并指出甲乙公司在经营战略和财务政策上的差别。答案:解析:(1)甲公司:

销售净利率=3600/30000 x l00%= 12%

总资产周转率=30000/24000=1. 25

权益乘数=24000/12000= 2

甲公司权益净利率=12%X 1. 25X 2= 30%

乙公司权益净利率=24%X0. 6X1. 5=21.6%

权益净利率差异=30% - 21.6%=8.4%

销售净利率差异造成的权益净利率差异=(12%- 24%) X0. 6X1. 5= -10.8%

总资产周转率差异造成的权益净利率差异=12%X (1. 25-0.6) X1. 5=11. 7%

权益乘数差异造成的权益净利率差异=12%X 1. 25X ( 2 -1. 5) =7. 5%

(2)销售净利率反映每1元销售收入取得的净利润,可以概括企业的全部经营成果,该比率越大,企业的盈利能力越强。

总资产周转率表明1年中总资产周转的次数,或者说明每1元总资产支持的销售收入,是反映企业营运能力的指标。

权益乘数表明每1元股东权益拥有的资产额,是反映财务扛杆和偿债能力的指标。

销售净利率和总资产周转次数可以反映企业的经营战略,权益乘数可以反映企业的财务政策。在经营战略上,甲公司采用的是“低盈利、高周转”方针,乙公司采用的是“高盈利、低周转”方针。财务政策上,甲公司配置了更高的财务扛杆。 -

第15题:

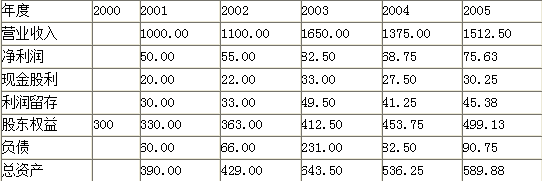

H公司2001~2005年的主要财务数据如下表所示(单位:万元)。

【要求】根据期初股东权益计算各年的可持续增长率。答案:解析:

-

第16题:

甲公司为一家上市公司,已公布的公司2015年财务报告显示,该公司2015年净资产收益率较2014年大幅降低,引起了市场各方的广泛关注。为此,某财务分析师详细搜集了甲公司2014年和2015年的有关财务指标,如表所示:

假设利用因素分析法依次测算销售净利润率、总资产周转率和权益乘数的变动对甲公司净资产收益率的影响。

要求:根据上述资料,回答下列各题:

(1)甲公司2015年、2014年净资产收益率差异为( )。A.-8.16%

B.-7.23%

C.-9.62%

D.-5.64%答案:A解析:2014年净资产收益率=12%×0.6×1.8=12.96%,2015年净资产收益率=8%×0.3×2=4.8%。甲公司2015年、2014年净资产收益率差异=4.8%-12.96%=-8.16%。 -

第17题:

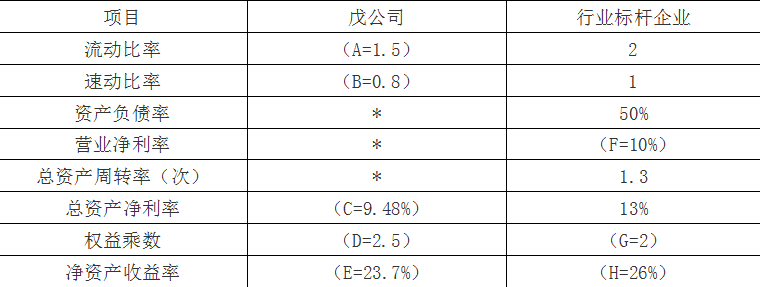

戊公司是一家上市公司,为了综合分析上年度的经营业绩,确定股利分配方案,公司董事会召开专门会议进行讨论。公司相关资料如下:

资料一:戊公司资产负债表简表如表4所示:

表4 戊公司资产负债表简表(2018年12月31日)

单位:万元

资料二:戊公司及行业标杆企业部分财务指标如表5所示(财务指标的计算如需年初、年末平均数时均使用年末数代替);

表5 戊公司及行业标杆企业部分财务指标(2018年)

注:表中“*”表示省略的数据。

资料三:戊公司2018年营业收入为146977万元,净利润为9480万元。2019年投资计划需要资金15600万元。公司的目标资产负债率为60%,公司一直采用剩余股利政策。

要求:

(1)确定表5中英文字母代表的数值(不需要列示计算过程)。

(2)计算戊公司2018年净资产收益率与行业标杆企业的差异,并使用因素分析法依次测算总资产净利率和权益乘数变动对净资产收益率差异的影响。

(3)计算戊公司2018年度可以发放的现金股利金额。答案:解析:(1)

A=30000/20000=1.5

B=(4000+12000)/20000=0.8

C=9480/100000×100%=9.48%

D=100000/40000=2.5

E=9480/40000=23.7%

F=总资产净利率/总资产周转率=13%/1.3=10%

G=1/(1-资产负债率)=1/(1-50%)=2

H=总资产净利率×权益乘数=13%×2=26%

(2)戊公司2018年净资产收益率与行业标杆企业的差异=23.7%-26%=-2.3%

总资产净利率变动对净资产收益率的影响=(9.48%-13%)×2=-7.04%

权益乘数变动对净资产收益率的影响=9.48%×(2.5-2)=4.74%

(3)戊公司2018年可以发放的现金股利额=9480-15600×(1-60%)=3240(万元)。 -

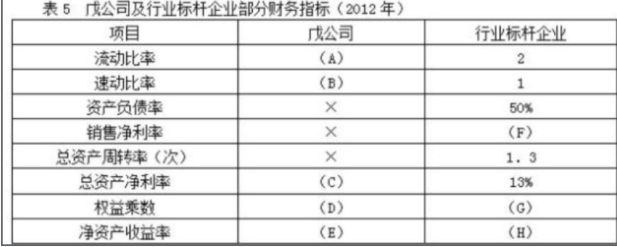

第18题:

(指标计算)戊公司是一家上市公司,为了综合分析上年度的经营业绩,确定股利分配方案,公司董事会召开专门会议进行讨论。公司相关资料如下:资料一、戊公司资产负债表简表如表4所示:

资料二:戊公司及行业标杆企业部分财务指标如表5所(财务指标的计算如需年初、年末平均数时使用年末数代替);

注:表中“×”表示省略的数据。

资料三:戊公司2012年营业收入为146977万元。净利润为9480万元。2013年投资计划需要资金15600万元。公司的目标资产负债率为60%,公司一直采用剩余股利政策。

要求:

(1)确定表中5中英文字母代表的数值(不需要列示计算过程)。

(2)计算戊公司2012年净资产收益率与行业标杆企业的差异,并使用因素分析法依次测算总资产净利率和权益乘数变动对净资产收益率差异的影响。

(3)计算戊公司2012年度可以发放的现金股利金额。答案:解析:(1)A=30000/20000=1.5

B=(4000+12000)/20000=0.8

C=9480/100000×100%=9.48%

D=100000/40000=2.5

E=9480/40000=23.7%

F=13%/1.3=10%

G=1/(1-50%)=2

H=13%×2=26%

(2)戊公司2012年净资产收益率与行业标杆企业的差异=23.7%-26%=-2.3%;

总资产净利率变动对净资产收益率的影响=(9.48%-13%)×2=-7.04%;

权益乘数变动对净资产收益率的影响=9.48%×(2.5-2)=4.74%;

(3)戊公司2012年可以发放的现金股利额=9480-15600×(1-60%)=3240(万元)。 -

第19题:

D公司为一家上市公司,已公布的公司2019年财务报告显示,该公司2019年净资产收益率为4.8%,较2018年大幅降低,引起了市场各方的广泛关注。为此,某财务分析师详细搜集了D公司2018年和2019年的有关财务指标,如下表所示:

要求:

(1)计算D公司2018年净资产收益率。

(2)计算D公司2019年与2018年净资产收益率的差异。

(3)利用因素分析法依次测算营业净利率、总资产周转率和权益乘数的变动对D公司2019年净资产收益率下降的影响。答案:解析:(1)2018年净资产收益率=12%×0.6×1.8=12.96%

(2)净资产收益率的差异=4.8%-12.96%=-8.16%

(3)营业净利率变动对净资产收益率的影响:(8%-12%)×0.6×1.8=-4.32%

总资产周转率变动对净资产收益率的影响:8%×(0.3-0.6)×1.8=-4.32%

权益乘数变动对净资产收益率的影响:8%×0.3×(2-1.8)=0.48%。 -

第20题:

问答题A公司是一家上市公司,现根据管理层的要求,财务部门要对公司的财务状况和经营成果进行评价。财务部门根据公司2013年和2014年的年报整理出用于评价的部分财务数据,如表2所示:表2 A公司部分财务数据 单位:万元资产负债表项目2014年期末余额2013年期末余额应收票据及应收账款 7800066000流动资产合计240000264000流动负债合计144000132000负债合计360000360000资产总计960000840000利润表项目2014年度2013年度营业收入576000450000营业成本360000292500净利润8100055000(1)计算2014年末的下列财务指标:①营运资金;②流动比率;③资产负债率,④权益乘数。(2)计算2014年度的下列财务指标:①应收账款周转次数;②净资产收益率;③所有者权益增长率。正确答案:解析: -

第21题:

问答题丙公司是一家上市公司,管理层要求财务部门对公司的财务状况和经营成果进行评价。财务部门根据公司2013年和2014年的年报整理出用于评价的部分财务数据,如下表所示。计算2014年度的下列财务指标:①应收账款周转率;②净资产收益率;③资本保值增值率。正确答案: ①应收账款周转率=420000/[(65000+55000)/2]=7②2013年年末所有者权益=700000-300000=400000(万元)2014年年末所有者权益=800000-300000=500000(万元)净资产收益率=67500/[(500000+400000)/2]×100%=15%③资本保值增值率=500000/400000×100%=125%。解析: 暂无解析 -

第22题:

问答题乙公司2012年2013年部分财务指标如下:财务指标2012年2013年销售净利率8%9%总资产周转率0.150.12股权比率50%40%要求:(1)计算乙公司2012年和2013年的总资产收益率和权益乘数;(2)计算乙公司2012年和2013年的净资产收益率;(3)利用杜邦分析法对乙公司净资产收益率变化的原因进行简要分析。正确答案:解析: -

第23题:

问答题丙公司是一家上市公司,管理层要求财务部门对公司的财务状况和经营成本进行评价。财务部门根据公司2013年和2014年的年报整理出用于评价的部分财务数据,如下表所示:丙公司部分财务数据 单位:万元资产负债表项目2014年期末余额2013年期末余额应收账款6500055000流动资产合计200000220000流动负债合计120000110000负债合计300000300000资产总计800000700000利润表项目2014年度2013年度营业收入420000400000净利润6750055000要求:(1)计算2014年末的下列财务指标:①营运资金;②权益乘数。(2)计算2014年度的下列财务指标:①应收账款周转率;②净资产收益率;③资本保值增值率。(2015年)正确答案:解析: