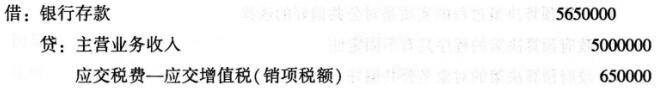

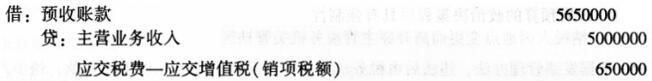

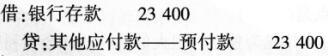

甲生产企业为增值税一般纳税人,适用增值税税率为13%,2019年6月甲企业向A企业销售货物,收到A企业支付的预付货款500万元,收到货款时的正确账务处理为( )。A. B. C. D.

题目

B.

C.

D.

相似考题

更多“甲生产企业为增值税一般纳税人,适用增值税税率为13%,2019年6月甲企业向A企业销售货物,收到A企业支付的预付货款500万元,收到货款时的正确账务处理为( )。A. B. C. D.”相关问题

-

第1题:

甲企业销售给乙企业一批货物.乙企业因资金紧张无法支付货币资金,经双方协商,乙企业用自产的产品抵顶货款.则下列表述不正确的是( )。

A.甲企业收到乙企业的抵顶货物不应作购货处理

B.乙企业发出抵顶货款的货物不应作销售处理.不应计算销项税额

C.甲、乙双方发出货物都作销售处理,但收到货物所含增值税额一律不能计入进项税额

D.甲、乙双方都应作购销处理,可对开增值税专用发票,分别核算销售额和购进额,并计算销项税额和进项税额

正确答案:ABC根据增值税以物易物行为的税务处理规定:甲、乙双方都应作购销处理,可对开增值税专用发票,分别核算销售额和购进额,并计算销项税额和进项税额。

-

第2题:

甲企业销售给乙企业一批货物,乙企业因资金紧张,无法支付货币资金,经双方友好协商,乙企业用自产的产品抵顶款,则下列表述正确的是( )。

A.甲企业收到乙企业的抵顶货物不应作购货处理

B.乙企业发出抵顶货款的货物不应作销售处理,不应计算销项税额

C.甲、乙双方发出货物都作销售处理,但收到货物所含增值税额一律不能计入进项税额

D.甲、乙双方都应作购销处理,可对开增值税专用发票,分别核算销售额和购进额,并计算销项税额和进项税额

正确答案:D

增值税以物易物行为的税务处理规定。 -

第3题:

A公司为制造业企业,增值税一般纳税人,适用的增值税率为17%。2005年12月向甲公司销售某产品,不含增值税价款100万元,销售成本为70万元,已计提存货跌价准备10万元,货款已收到;同时签订补偿协议将该产品融资租回。则该业务会计处理应贷记“递延收益”的金额为( )。

A.40

B.30

C.50

D.20

正确答案:A

解析:该业务应贷记“递延收益”的金额=100-(70-10)=40(万元)。在售后租回交易形成融资租赁的情况下,对所售资产的售价与其账面价值之间的差额,记入“递延收益”科目。 -

第4题:

甲公司为增值税一般纳税人企业,其下属独立核算的乙公司为小规模纳税人企业。乙公司销售产品一批,开据普通发票中注明货款36888元,已知甲公司适用增值税率为17%,乙公司征收率为6%,则其应纳增值税为5359.79元。( )

正确答案:×

解析:应为36886/1.06×0.06=2088元。 -

第5题:

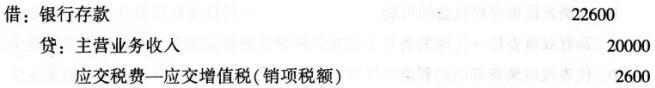

甲企业为增值税一般纳税人,适用增值税税率13%,2019年6月收取乙企业的预付货款22600元。本月甲企业应做的正确账务处理为( )。A.

B.

C.

D. 答案:B解析:本题考查一般销售方式的增值税检查。采用预收货款方式销售产品,发出商品的当天为增值税纳税义务发生时间。甲企业于6月收取预付货款,商品尚未发出,无需计提增值税销项税额。

答案:B解析:本题考查一般销售方式的增值税检查。采用预收货款方式销售产品,发出商品的当天为增值税纳税义务发生时间。甲企业于6月收取预付货款,商品尚未发出,无需计提增值税销项税额。 -

第6题:

甲企业销售给乙企业一批货物,约定在当月支付货款,至月底乙企业因资金紧张无法支付,经双方协商,乙企业用自产的产品抵顶货款,双方按规定互开专用发票,则下列税务处理中,错误的有( )。A.甲企业应做购销处理,核算销售额和购进额,并计算销项税额和进项税额

B.乙企业应做购销处理,核算销售额和购进额,并计算销项税额和进项税额

C.甲企业收到乙企业的抵顶货物不应做购货处理

D.乙企业发出抵顶货款的货物不应做销售处理,不应计算销项税额

E.甲、乙双方发出货物都做销售处理,但收到货物所含增值税额一律不能计入进项税额答案:C,D,E解析:销售货物是指有偿转让货物的所有权。乙企业以自产货物抵顶货款的行为,是一种特殊的购销活动,甲、乙双穷企业都应做购销处理,即以发出的货物核算销售额并计算销项税额,以收到的货物核算购货额并计算进项税额。 -

第7题:

甲企业销售给乙企业一批货物,约定在当月支付货款,至月底乙企业因资金紧张无法支付,经双方协商,乙企业用自产的产品抵顶货款,双方按规定互开专用发票,则下列税务处理中,错误的有( )。A.甲企业应作购销处理,核算销售额和购进额,并计算销项税额和进项税额

B.乙企业应作购销处理,核算销售额和购进额,并计算销项税额和进项税额

C.甲企业收到乙企业抵顶货款的货物不应作购货处理

D.乙企业发出抵顶货款的货物不应作销售处理,不应计算销项税额

E.甲、乙双方发出货物都作销售处理,但收到货物所含增值税额一律不能计入进项税额答案:C,D,E解析:本题考查增值税的计税依据。采取以物易物销售方式的,双方均作购销处理,以各自发出的货物核算销售额并计算销项税额,以各自收到的货物核算购货额并计算进项税额。 -

第8题:

甲企业为增值税一般纳税人,适用的增值税税率为 13%。2019 年 5 月 1 日,向乙企业销售一 批商品,增值税专用发票注明的价格为 80 万元,增值税税额为 10.4 万元。实际成本为 35 万元。商品已发出,收到客户开具的商业承兑汇票结清全部款项。下列各项中,甲企业向乙企业销售商品会计处理表述正确的有()。A.确认主营业务收入80 万元

B.结转主营业务成本35 万元

C.确认应收票据90.4 万元

D.确认应收账款90.4 万元答案:A,B,C解析:相关分录如下:

借:应收票据90.4

贷:主营业务收入80

应交税费——应交增值税(销项税额)10.4

借:主营业务成本35

贷:库存商品35 -

第9题:

甲企业销售给乙企业一批货物,乙企业因资金紧张无法支付货币资金,经双方协商,乙企业用自产的产品抵顶货款,则下列表述不正确的有()。

- A、甲企业收到乙企业的抵顶货物不应作购货处理

- B、乙企业发出抵顶货款的货物不应作销售处理,不应计算销项税额

- C、甲、乙双方发出货物都作销售处理,但收到货物所含增值税额一律不能计人进项税额

- D、甲、乙双方都应作购销处理,可对开增值税专用发票,分别核算销售额和购进额,并计算销项税额和进项税额

正确答案:A,B,C -

第10题:

甲乙两企业均为增值税一般纳税人,增值税税率均为17%。 (1)2017年3月6日,甲企业与乙企业签订代销协议,甲企业委托乙企业销售A商品1000件,每件单位成本为200元。代销协议规定,A商品含税售价为351元,甲企业按不含增值税的售价的10%向乙企业支付手续费。 (2)4月15日,甲企业收到乙企业交来的代销清单,代销清单中注明:实际销售A商品600件,商品售价为180000元,增值税额为30600元。当日甲企业向乙企业开具金额相等的增值税专用发票。4月16日,甲企业收到乙企业支付的已扣除手续费的商品代销款。 下列关于乙公司的业务处理,正确的是()。

- A、收到代销商品时:借:受托代销商品 200000,贷:受托代销商品款 200000

- B、收到销售商品款时:借:应付账款 210600,贷:受托代销商品 180000,应交税费—应缴增值税(销项税额) 30600

- C、收到的代销手续费记入“其他业务收入”

- D、乙企业实际并未承担销售货物的增值税

正确答案:C,D -

第11题:

多选题甲企业销售给乙企业一批货物,约定在当月支付货款,至月底乙企业因资金紧张无法支付。经双方协商,乙企业以自产的产品抵顶货款,双方按规定互开增值税专用发票,则下列税务处理中。错误的有( )。A甲企业应做购销处理,核算销售额和购进额,并计算销项税额和进项税额

B乙企业应做购销处理,核算销售额和购进额,并计算销项税额和进项税额

C甲企业收到乙企业的抵顶货物不应做购货处理

D乙企业发出抵顶货款的货物不应做销售处理,不应计算销项税额

E甲、乙双方发出货物都做销售处理,但收到货物所含增值税额一律不能计入进项税额

正确答案: B,C解析:

销售货物是指有偿转让货物的所有权。纳税人采取以物易物方式销售的,双方均作购销处理,以各自发出的货物核算销售额并计算销项税额,以各自收到的货物核算购货额并计算进项税额。乙企业以自产货物抵顶货款的行为,是一种特殊的购销活动,甲、乙双方企业都应做购销处理,即以发出的货物核算销售额并计算销项税额,以收到的货物核算购货额并计算进项税额。 -

第12题:

多选题甲企业和乙企业均为增值税一般纳税人,甲企业销售给乙企业一批生产用煤并开具了增值税专用发票,乙企业因资金紧张无法支付货币资金,经双方协商,乙企业用自产的小轿车2辆抵顶货款,甲企业计划将2辆小轿车自用于销售部门。则下列表述中,不正确的有( )。A甲企业收到乙企业抵债的2辆小轿车应作购货处理

B乙企业发出用于抵顶货款的2辆小轿车不应作销售处理,不应计算销项税额

C甲、乙双方发出货物都作销售处理,但收到货物所含增值税税额一律不能作为进项税额抵扣

D甲、乙双方都应作购销处理,可对开增值税专用发票,甲企业应核算销售额和购进额,并计算销项税额和可以抵扣小轿车的进项税额

正确答案: D,A解析:

甲、乙双方都应作购销处理,可对开增值税专用发票,分别核算销售额和购进额。甲、乙都应核算销售额和购进额,并计算销项税额和可以抵扣的进项税额。 -

第13题:

甲企业为增值税一般纳税人,适用增值税税率17%,下面是甲企业1月份发生的经济业务,根据(1)一(5)的经济业务编写对应会计分录。(无需列示计算过程)

(1)3日,生产车间领用A材料100包,单价15元,用作生产B产品。

(2)5日,销售B产品给E企业,共20件,每件售价为280元,增值税税额为952元,货款已现金结算。

(3)18日,销售C产品给F企业,共25件,每件售价为300元,增值税税额为1275元,货款尚未收到。

(4)19日,支付管理部门的水电费,金额为1200元,以银行存款支付。

(5)25日,收到D企业前欠货款,金额合计为8500元,款项已存入银行。

正确答案:【答案】(1)

借:生产成本——B产品1500

贷:原材料——A材料1500

(2)

借:库存现金6552

贷:主营业务收入——B产品5600

应交税费——应交增值税(销项税额)952

(3)

借:应收账款8775

贷:主营业务收入——B产品7500

应交税费——应交增值税(销项税额)1275

(4)

借:管理费用1200

贷:银行存款1200

(5)

借:银行存款8500

贷:应收账款8500 -

第14题:

甲企业向乙企业订货500吨,并向乙企业预付定金20万元,后因乙企业只向甲企业履行了300吨货的交付义务,双方就定金返还发生纠纷.对此,下列表述正确的是【】

A.不适用定金罚则,甲企业预付的定金按预付款处理,冲抵货款

B.适用定金罚则,甲企业预付的定金20万元冲抵40万元的货款

C.部分适用定金罚则,甲企业预付的定金20万元冲抵30万元的货款

D.部分适用定金罚则,甲企业预付的定金20万元冲抵28万元的货款

正确答案:D

-

第15题:

甲企业销售给某公司一批产品共2 500件,每件售价80元,共计200 000元,增值税总额为34 000元,同时甲企业为对方代垫运杂费500元。货款尚未收到,则甲企业“应收账款”的人账金额为( )。

A. 234 000元

B. 234 500元

C. 200 000元

D. 200 500元

正确答案:B

①销项税额是指纳税人销售货物或应税劳务,按照销售额和规定的税率计算并向购买方收取的增值税额;②应收账款用于核算企业销售商品、产品、提供劳务应向购货单位或接受劳务单位收回的应收款,应收款包括向购货单位收取的货款及代垫的运杂费等。甲企业“应收账款”的入账金额=200 000+34 000+500=234 500(元)。故选B。

-

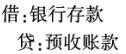

第16题:

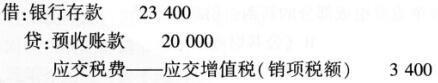

甲企业为增值税一般纳税人,适用增值税税率为13%。2019年5月收取乙企业的预付货款23400元,甲企业应做的正确账务处理为( )。A.

B.

C.

D. 答案:B解析:采取预收贷款销售货物,纳税义务发生时间为货物发出的当天,但生产销售生产工期超过12个月的大型机械设备、船舶、飞机等货物,为收到预收款或者书面合同约定的收款日期的当天。故只收取预付款项,不考虑增值税。

答案:B解析:采取预收贷款销售货物,纳税义务发生时间为货物发出的当天,但生产销售生产工期超过12个月的大型机械设备、船舶、飞机等货物,为收到预收款或者书面合同约定的收款日期的当天。故只收取预付款项,不考虑增值税。 -

第17题:

一般情况下,企业采用预收货款销售方式销售货物,收到货款时的正确账务处理为( )。A.

B.

C.

D. 答案:A解析:对于采取预收款方式销售服务(租赁服务除外)的企业,应在收到预收款项时,借记“银行存款”科目,贷记“预收账款”科目;发生服务时,确认收入及补收款项,借记“预收账款”“银行存款”等科目,贷记“应交税费--应交增值税(销项税额)”“主营业务收入”“其他业务收入”等科目。故选项A正确。

答案:A解析:对于采取预收款方式销售服务(租赁服务除外)的企业,应在收到预收款项时,借记“银行存款”科目,贷记“预收账款”科目;发生服务时,确认收入及补收款项,借记“预收账款”“银行存款”等科目,贷记“应交税费--应交增值税(销项税额)”“主营业务收入”“其他业务收入”等科目。故选项A正确。 -

第18题:

甲企业为增值税一般纳税人,适用增值税税率为13%,2019年6月收取乙企业的预付货款2260元,甲企业应做的正确账务处理为( )。A.借:银行存款 2260贷:主营业务收入 2000应交税费-应交增值税(销项税额) 260

B.借:银行存款 2260贷:预收账款 2260

C.借:银行存款2260贷:预收账款 2000应交税费-应交增值税(销项税额) 260

D.借:银行存款2260贷:其他应付款-预付款 2260答案:B解析:本题考查销项税额的检查。采用预收货款方式销售产品,于企业发出商品时确认销售实现。在收到预收款时,应该借记银行存款,贷记预收账款。 -

第19题:

甲企业销售给乙企业一批货物,乙企业因资金紧张,无法支付货币资金,经双方友好协商,乙企业用自产的产品抵顶货款,已知:甲乙企业均为增值税一般纳税人。则下列表述正确的是( )。A.甲企业收到乙企业的抵顶货物不作购进处理

B.乙企业发出抵顶货款的货物不应作销售处理,不应计算销项税额

C.甲、乙双方发出货物都作销售处理,但收到货物所含增值税额一律不能计入进项税额

D.甲、乙双方都应作购销处理,可互开增值税专用发票,分别核算销售额和购进额,分别计算销项税额和进项税额答案:D解析:此业务实质上是以物易物行为,双方均应作购销处理,以各自发出的货物核算销售额并计算销项税额,以各自收到的货物按规定核算购货额,取得增值税专用发票并用于税法规定用途的,可以抵扣进项税额。

-

第20题:

某汽车制造企业为增值税一般纳税人。7月份销售汽车取得销售收入(含税)9360万元,货款已收到,该企业生产的汽车适用消费税税率为5%。该企业7月份应缴纳的消费税税额为()。A、468万元

B、400万元

C、445.71万元

D、454.37万元答案:B解析:该企业7月份应缴纳的消费税税额=9360/(1+17%)*5%=400(万元)。 -

第21题:

工业生产企业购进货物准予申报抵扣进项税额的时间为()。

- A、收到增值税专用发票后

- B、预付货款后

- C、货物验收入库后

- D、货物运抵企业时

正确答案:C -

第22题:

甲乙两企业均为增值税一般纳税人,增值税税率均为17%。 (1)2017年3月6日,甲企业与乙企业签订代销协议,甲企业委托乙企业销售A商品1000件,每件单位成本为200元。代销协议规定,A商品含税售价为351元,甲企业按不含增值税的售价的10%向乙企业支付手续费。 (2)4月15日,甲企业收到乙企业交来的代销清单,代销清单中注明:实际销售A商品600件,商品售价为180000元,增值税额为30600元。当日甲企业向乙企业开具金额相等的增值税专用发票。4月16日,甲企业收到乙企业支付的已扣除手续费的商品代销款。 甲公司实际收回的货款为()元。

- A、120000

- B、191520

- C、200000

- D、210600

正确答案:B -

第23题:

单选题甲汽车生产厂为增值税一般纳税人,2012年5月5日向乙企业销售小汽车,取得不含税销售额合计120万元;发货时为乙企业代垫运费7.02万元,取得运输公司开具给乙企业的运输发票;与乙企业结算时,将运输发票转交给了乙企业并收回了运费;5月9日向丙企业销售小汽车,双方约定不含税销售额为200万元,如果丙企业在5日内支付货款,则给予5%的现金折扣,超过5日则需全额支付货款,丙企业于5月13日支付货款。小汽车适用的消费税税率为12%。假设无其他业务,则甲厂5月份应缴纳消费税()万元。A38.4

B39.12

C37.2

D37.9

正确答案: B解析: 现金折扣不得从销售额中扣除,甲厂应缴纳消费税=(120+200)×12%=38.4(万元)。