问答题某商场10月份将100台彩电售出,每台价格为2000元,该月进项税额为20000元,增值税率为17%。该店本月应缴纳增值税为:l00×2000×17%-20000=14000(元)。问题:该商场有无多计或少计应纳税额的情况?如有,请说明理由并重新计算该商场多计应纳税额的情况。

题目

相似考题

更多“问答题某商场10月份将100台彩电售出,每台价格为2000元,该月进项税额为20000元,增值税率为17%。该店本月应缴纳增值税为:l00×2000×17%-20000=14000(元)。问题:该商场有无多计或少计应纳税额的情况?如有,请说明理由并重新计算该商场多计应纳税额的情况。”相关问题

-

第1题:

某商场采取以旧换新方式销售彩电,本月收取不含税销售额160000元(已扣除收购旧彩电支付的款项20000元),该商场本月以旧换新业务的销项税额为( )。[(160000+20000)×17%]A.30600

B.23800

C.0

D.27200

参考答案:A

-

第2题:

视讯电器商场为增值税一般纳税人,2010年3月份发生如下经济业务:

(1)销售特种空调取得含税销售收入177 840元,同时提供安装服务收取安装费19 890元。

(2)销售电视机120台,每台含税零售单价为2 223元。

(3)代销一批数码相机,按含税销售总额的5%提取代销手续费14 391元。

(4)购进热水器50台,不含税单价800元,货款已付;购进DVD播放机100台,不含税单价600元,货款已付。两项业务均已取得增值税专用发票。

(5)当月该商场其他商品含税销售收入为163 800元。

已知:该商场上月未抵扣进项税额6 110元;增值税适用税率为17%。

要求:根据上述情况回答下列问题。

(1)该商场3月份的进项税额_________。

(2)该商场3月份的销项税额________。

(3)该商场3月份应缴纳增值税税额_________。

正确答案:

17 000元;133 110元;110 000元。 (1)当期进项税额=(800?50 600?100)?17%=17 000(元)。(2)当期销项税额=177840?(1 17%)?17% 19890?(1 17%)X17% 2 223?(1 17%)?120?17% (14 391?5%)?(1 17%)?17% 163 800?(1 17%)?17%=133 110(元)。(3)当期应纳税额=133 110—17 000—6 110=110 000(元)。 -

第3题:

某商场属一般纳税人,本月向消费者零售货物,销售额为23.4万元。本月购进甲货物,取得增值税发票,进项税额为1.4万元,同时,购进乙货物,取得普通发票,增值税额为0.8万元。该企业适用的增值税税率为17%,则该企业本月应纳增值税税额为( )。

A.1.2万元

B.2.58万元

C.1.64万元

D.2万元

正确答案:D

-

第4题:

某商场(增值税一般纳税人)独家代理销售某厂家彩电,按销售量挂钩进行平销返利。2011年5月向彩电厂购进电视机取得税控增值税专用发票,注明税额420万元;当月按平价全部销售,月末彩电厂向该商场支付返利247万元。该商场平销返利业务的处理符合有关规定的有( )。

A.商场应按420万元确认销项税额

B.商场应按247万元计算销项税额

C.商场当月应抵扣的进项税额为384.11万元

D.商场当月应抵扣的进项税额为19.7万元

E.商场当月应纳增值税税额为35.89万元

正确答案:ACE

税法规定,平销返利的返利收入应冲减进项税额。则商场的销项税额为420万元,进项税额=420-247÷(1+17%)×17%=384.11(万元)

该业务应纳增值税=420-384.11=35.89(万元)

-

第5题:

某商场本月向消费者零售货物,销售额为23.4万元。本月购进甲货物,取得增值税专用发票,进项税额为1.4万元,同时,购进乙货物,取得普通发票,增值税额为0.8万元。该企业适用的增值税税率为17%,则该企业本月应纳增值税税额为()万元。A.1.2

B.2.58

C.1.64

D.2答案:D解析:本月应纳增值税税额=23.4÷(1+17%)×17%-1.4=2(万元)。 -

第6题:

某企业本月销售额为4000万元,进项税额为120万元,假设增值税税率为17%,该企业本月应纳增值税为()万元。

- A、280

- B、560

- C、120

- D、680

正确答案:B -

第7题:

某商场(增值税一般纳税人)与其供货企业达成协议,按销售量挂钩进行平销返利。2014年5月向供货方购进商品取得税控增值税专用发票,注明价款120万元、进项税额20.4万元并通过主管税务机关认证,当月按平价全部销售,月末供货方向该商场支付返利4.8万元。下列该项业务的处理符合有关规定的有()。

- A、商场应按120万元为销售额计算销项税额

- B、商场应按124.8万元为销售额计算销项税额

- C、商场当月应抵扣的进项税额为10.4万元

- D、商场当月应抵扣的进项税额为15.6万元

- E、商场当月应抵扣的进项税额为19.7万元

正确答案:A,E -

第8题:

单选题某商场为增值税一般纳税人。2020年1月销售电脑280台,每台零售价格为6780元,上月出售的同型号电脑因质量问题被顾客退回2台,上月该型号电脑每台零售价格为6554元,尚未取得税务机关开具的《开具红字增值税专用发票通知单》,商场已将这两台电脑退给厂家,取得厂家依法开具的红字增值税专用发票上注明销售额11000元,增值税税额1430元;本月购进电脑,取得防伪税控系统增值税专用发票上注明的增值税税额为35000元,本月申请并通过了认证。该商场当月上述业务应纳增值税( )元。A183270

B181840

C184830

D183400

正确答案: A解析:

一般纳税人因进货退回和折让而从销货方收回的增值税额,应从发生进货退回或折让当期的进项税额中扣减。如不按规定扣减,造成进项税额虚增,不纳或少纳增值税,属于偷税行为,按偷税予以处罚;因此,应纳增值税=280×6780÷(1+13%)×13%-(35000-1430)=184830(元)。 -

第9题:

多选题某商场(增值税一般纳税人)独家代理销售某厂家彩电,约定由厂家按照商场的销售量进行返利。2012年5月向彩电厂购进电视机取得税控增值税专用发票,注明税额420万元;当月按平价全部销售,月末彩电厂向该商场支付返利247万元。该商场平销返利业务的处理符合有关规定的有( )。A商场应按420万元确认销项税额

B商场应按424.8万元计算销项税额

C商场当月应抵扣的进项税额为384.11万元

D商场当月应抵扣的进项税额为19.7万元

E商场当月应纳增值税税额为35.89万元

正确答案: B,C解析:

税法规定,平销返利的返利收入应冲减进项税额。则商场的销项税额为420万元。进项税额=420-247÷(1+17%)×17%=384.11(万元),该业务应纳增值税=420-384.11=35.89(万元)。 -

第10题:

单选题某商场(增值税一般纳税人)与服装厂达成协议,按销售额挂钩进行平销返利。3月商场销售服装取得零售额100000元,平价与服装厂(增值税一般纳税人)结算,取得增值税专用发票,并按协议约定收取服装厂零售额20%的返还收入20000元,则下列说法中,正确的是( )。A该商场当期可以抵扣的进项税额为9203.54元,销项税额为11504.42元

B该商场当期可以抵扣的进项税额为11504.42元,销项税额为13805.31元

C该商场当期可以抵扣的进项税额为9203.54元,销项税额为13805.31元

D该商场当期可以抵扣的进项税额为11504.42元,销项税额为11504.42元

正确答案: B解析:

商业企业向供货方收取的凡与商品销售数量、销售额挂钩(如以一定比例、金额、数量计算)的各种返还收入,均应按照平销返利行为的有关规定冲减当期增值税进项税额。商场当期可以抵扣的进项税额=100000/(1+13%)×13%-20000/(1+13%)×13%=9203.54(元);当期销项税额=100000/(1+13%)×13%=11504.42(元)。 -

第11题:

问答题某商场10月份将100台彩电售出,每台价格为2000元,该月进项税额为20000元,增值税率为17%。该店本月应缴纳增值税为:100×2000×17%-20000=14000(元)。 该商场有无多计或少计应纳税额的情况?如有,请说明理由并重新计算。正确答案:解析: -

第12题:

单选题某商场(增值税一般纳税人)与服装厂达成协议,按销售额挂钩进行平销返利。2012年3月商场销售服装取得零售额100000元,平价与服装厂(增值税一般纳税人)结算,取得增值税专用发票,并按协议约定收取服装厂零售额20%的返还收入20000元;当月该商场允许某电压力锅厂进店销售电压力锅新产品,一次收取进店费30000元,则下列说法中,正确的是( )。A该商场当期进项税额为11623.93元,销项税额为14529.91元

B该商场当期进项税额为14529.91元,销项税额为14735.90元

C该商场当期进项税额为11623.93元,销项税额为18888.89元

D该商场当期进项税额为14529.91元,销项税额为21794.87元

正确答案: B解析:

商业企业向供货方收取的凡与商品销售数量、销售额挂钩(如以一定比例、金额、数量计算)的各种返还收入,均应按照平销返利行为的有关规定冲减当期增值税进项税额,不征收营业税。当期进项税额=100000/(1+17%)×17%-20000/(1+17%)×17%=11623.93(元);当期销项税额=100000/(1+17%)×17%=14529.91(元)。 -

第13题:

某电器专卖店(一般纳税人)2010年8月发生下列购销业务:

(1)销售空调机300台,每台零售价格3000元,商场派人负责安装,每台收取安装费200元;

(2)将本专卖店自用半年的小汽车一辆,账面原价160000元,已提折旧30000元,以180000元的价格售出;

(3)购进空调机200台,取得增值税专用发票注明价款420000元,已通过认证,货款未支付;另支付运输费20000元,运输企业开具的货票上注明运费15000元,建设基金1000元,装卸费2000元,保险费2000元,领用5台用于本企业经营;

(4)购进电冰箱150台,取得增值税专用发票注明价款300000元,已通过认证,因资金周转困难只支付厂商70%的货款,余款在下月初支付;因质量问题,退回从某冰箱厂上期购进电冰箱20台,每台出厂单价价税合计2340元,并取得厂家开具的红字发票。

该企业财务人员在申报增值税时计算过程如下:

(1)销售300台空调销项税额=3000?(1+17%)?300?17%=130769.23(元)

(2)出售2010年购买不能抵扣进项税额的小轿车,应纳增值税=(180000-160000)?(1+4%)?2%=384.62(元)

(3)购进空调进项税额=420000?17%+(15000+1000+2000+2000)?7%=72800(元)。

(4)购进冰箱进项税额=300000?17%=51000(元)

(5)当期销项税额=130769.23(元)

当期进项税额合计=72800+51000=123800(元)

该商场本月应纳增值税=130769.23-123800+384.62=7353.85(元)

要求:

(1)根据上述资料和增值税法律制度的规定,分析指出该企业财务人员申报增值税时存在哪些问题,并分别简要说明理由。

(2)计算该商场2010年8月应纳的增值税额。

正确答案:

(1)①销售空调时每台收取的安装费200元没有纳税不符合规定。根据规定,增值税纳税人的销售额为纳税人销售货物或提供应税劳务而向购买方收取的全部价款和价外费用。本题中,安装费属于销售空调的价外收入,应该一并征收增值税。②将自用半年的小汽车转让时的纳税计算不符合规定。根据规定,一般纳税人销售自己使用过的属于《增值税暂行条例》规定不得抵扣且未抵扣进项税额的固定资产,按简易办法依4%征收率减半征收增值税。本题中,计算小汽车的增值税应采用简易办法,以实际售价作为计税依据计算,题目中将原价扣除的做法是错误的。③装卸费、保险费也一同与运费合计按照7%抵扣进项税错误。根据规定,可以抵扣的运输费用金额,是指运输费用结算单据上注明的运输费用、建设基金,不包括装卸费、保险费和其他杂费。④本月退货上期购入的冰箱,没有相应扣减本期进项税的做法不符合规定。根据规定,一般纳税人因购进货物退出或者折让而收回的增值税额,应从发生购进货物退出或者折让当期的进项税额中扣减,本题中,因质量问题,退回从某冰箱厂上期购进电冰箱20台没有扣减当期的进项税的做法错误。(2)计算该商场2010年8月应纳的增值税额。①销售300台空调销项税额=(3000+200)?1.17?300?17%=139487.18(元)②出售2010年购买不能抵扣进项税额的小轿车,应纳增值税=180000?(1+4%)?2%=3461.54(元)③购进空调进项税额=420000?17%+(15000+1000)?7%=72520(元)。(自用的空调作为固定资产也可以抵扣进项税额)④购进冰箱进项税额=300000?17%=51000(元)退货应该扣减增值税进项税额=20?2340?1.17?17%=6800(元)⑤当期销项税额合计=139487.18(元)当期进项税额合计=72520+51000-6800=116720(元)该商场本月应纳增值税=139487.18-116720+3461.54=26228.72(元) -

第14题:

某免税商场进口某种材质的厨房用器皿一批,该商品的离岸价格为USD100 000,当日的外汇牌价为1:6.82。该企业对外付汇进口该批商品,并支付境外运费2000元,进口关税税率为15%,购入商品已验收入库。代征增值税税率17%。要求:计算支付的进口关税完税价格、关税税额、增值税额,并作会计分录。参考答案:答案:进口关税价格=离岸价格+运费+保险费=(100000+2000)*(1+3‰)*6.82=697726.92(元)

应纳关税税额=697726.92*15%=104659.04(元)

应纳增值税额=(697726.92+104659.04)*17%=136405.61(元)

换入外汇额=(100000+2000)*6.82=695640

会计分录:(1)换入外汇 借:银行存款—美元户 695640

贷:银行存款—人民币户 695640

-

第15题:

某商场(增值税一般纳税人)与其彩电生产厂家达成协议,按销售量挂钩进行平销返利。2008年5月向彩电生产厂家购进商品取得税控增值税专用发票,注明税额l20万元、进项税额20.40万元并通过主管税务机关认证,当月按购进价全部销售,月末彩电生产厂家询该商场支付返利14.8万元。

下列该项业务的处理符合有关规定的有( )。

A.商场应按120万元计算销项税额

B.商场应按124.8万元计算销项税额

C.商场当月应抵扣的进项税额为18.25万元

D.商场当月应抵扣的进项税额为l9.7万元

E.商场本月不可以开具返利的专用发票给供货企业

正确答案:ACE

返利收入应冲减进项税额,冲减后进项税额=20.4-14.8÷(1+17%)×17%=18.25(万元)。 -

第16题:

某商场(增值税一般纳税人)独家代理销售某厂家彩电,按销售量挂钩进行平销返利(以购进价对外销售)。2011年5月向彩电厂购进电视机取得税控增值税专用发票,注明税额420万元;当月按平价全部销售,月末彩电厂向该商场支付返利247万元。采用同样的方式,销售某厂家电子光盘,取得返利120万元,向,一家购进电子光盘取得增值税专用发票,注明价款1000万元,当月全部销售。该商场平销返利业务的处理符合有关规定的有( )。

A.商场应按420万元确认销项税额

B.商场应按490万元计算销项税额

C.商场当月应抵扣的进项税额为500.31万元

D.商场当月应纳增值税税额为49.69万元

E.商场取得的平销返利收入可以开具增值税专用发票

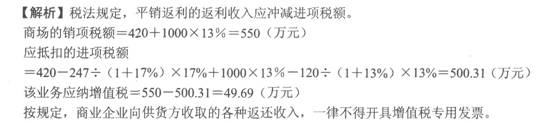

正确答案:CD

-

第17题:

某商场以每台400元的价格售出一批空气加湿器,假定每台加湿器的进项税额为43.6元,商场应纳的增值税率为17%,则该商场每售出一台加湿器应该缴纳的增值税额为多少?

正确答案: 每台应纳增值税额=每台销项税额–每台进项税额

=[400÷﹙1+17%﹚]×17%-43.6=58.12–43.6=14.52(元)

该商场每售出一台加湿器应该缴纳的增值税额为14.52元。 -

第18题:

一商场(一般纳税人,适用税率17%)与其供货企业达成协议,与销售量挂钩进行平销返利。2009年5月向供货方购进商品取得税控增值税专用发票,注明货款120万元,税额20.40万元并通过主管税务机关认证,当月按平价全部销售,月末供货方向该商场支付返利4.8万元。下列处理符合规定的有()。

- A、商场应按120万元计算销项税额

- B、商场应按124.8万元计算销项税额

- C、商场当月应抵扣的进项税额为20.4万元

- D、商场当月应抵扣的进项税额为19.7万元

正确答案:A,D -

第19题:

单选题某企业本月销售额为4000万元,进项税额为120万元,假设增值税税率为17%,该企业本月应纳增值税为()万元。A280

B560

C120

D680

正确答案: D解析: 本题考查增值税应纳税额的计算。增值税应纳税额-销项税额-进项税额=销售额×税率-进项税额=4000×17%-120=560(万元)。 -

第20题:

问答题某商场以每台400元的价格售出一批空气加湿器,假定每台加湿器的进项税额为43.6元,商场应纳的增值税率为17%,则该商场每售出一台加湿器应该缴纳的增值税额为多少?正确答案: 每台应纳增值税额=每台销项税额–每台进项税额

=[400÷﹙1+17%﹚]×17%-43.6=58.12–43.6=14.52(元)

该商场每售出一台加湿器应该缴纳的增值税额为14.52元。解析: 暂无解析 -

第21题:

单选题某商场(增值税一般纳税人)与服装厂达成协议,按销售额挂钩进行平销返利。3月商场销售服装取得零售额100000元,平价与服装厂(增值税一般纳税人)结算,取得增值税专用发票,并按协议约定收取服装厂零售额20%的返还收入20000元;当月该商场允许某电压力锅厂进店销售电压力锅新产品,一次收取进店费30000元,则下列说法中,正确的是()。A该商场当期可以抵扣的进项税额为11623.93元,销项税额为14529.91元

B该商场当期可以抵扣的进项税额为14529.91元,销项税额为14735.90元

C该商场当期可以抵扣的进项税额为11623.93元,销项税额为18888.89元

D该商场当期可以抵扣的进项税额为14529.91元,销项税额为21794.87元

正确答案: C解析: 商业企业向供货方收取的凡与商品销售数量、销售额挂钩(如以一定比例、金额、数量计算)的各种返还收入,均应按照平销返利行为的有关规定冲减当期增值税进项税额,不征收营业税。商场当期可以抵扣的进项税额=100000/(1+17%)×17%-20000/(1+17%)×17%=11623.93(元):当期销项税额=100000/(1+17%)×17%=14529.91(元)。 -

第22题:

单选题某商场(增值税一般纳税人)与服装厂达成协议,按销售额挂钩进行平销返利。5月商场销售服装取得零售额100000元,商场与服装厂(增值税一般纳税人)结算,取得增值税专用发票,并按协议约定收取服装厂零售额20%的返还收入20000元;当月该商场允许某电压力锅厂进店销售电压力锅新产品,一次收取进店费30000元,则下列说法中,正确的是( )。A该商场当期可以抵扣的进项税额为11034.48元,销项税额为13793.10元

B该商场当期可以抵扣的进项税额为13793.10元,销项税额为14735.90元

C该商场当期可以抵扣的进项税额为11034.48元,销项税额为17931.03元

D该商场当期可以抵扣的进项税额为13793.10元,销项税额为21794.87元

正确答案: D解析:

商业企业向供货方收取的凡与商品销售数量、销售额挂钩(如以一定比例、金额、数量计算)的各种返还收入。均应按照平销返利行为的有关规定冲减当期增值税进项税额。商场应按平价销售时的不含税销售价格计算销项税额。商场当期可以抵扣的进项税额=100000÷(1+16%)×16%-20000÷(1+16%)×16%=11034.48(元);当期销项税额=130000÷(1+16%)×16%=17931.03(元)。 -

第23题:

问答题某电器专卖店(一般纳税人)2013年8月发生下列购销业务: (1)销售空调机300台,每台零售价格3000元,商场派人负责安装,每台收取安装费200元; (2)将本专卖店自用半年的小汽车一辆,账面原价160000元,已提折旧30000元,以180000元的价格售出; (3)购进空调机200台,取得增值税专用发票注明价款420000元,已通过认证,货款未支付,领用5台用于本企业经营; (4)购进电冰箱150台,取得增值税专用发票注明价款300000元,已通过认证,因资金周转困难只支付厂商70%的货款,余款在下月初支付;因质量问题,退回从某冰箱厂上期购进电冰箱20台,每台出厂单价价税合计2340元,并取得厂家开具的红字发票。 该企业财务人员在申报增值税时计算过程如下: (1)销售300台空调销项税额=3000÷(1+17%)×300×17%=130769.23(元) (2)出售2013年购买不能抵扣进项税额的小轿车,应纳增值税=(180000-160000)÷(1+4%)×2%=384.62(元) (3)购进空调进项税额=420000×17%=71400(元) (4)购进冰箱进项税额=300000×17%=51000(元) (5)当期销项税额=130769.23(元) 当期进项税额合计=71400+51000=122400(元) 该商场本月应纳增值税=130769.23—122400+384.62=8753.85(元) 要求: (1)根据上述资料和增值税法律制度的规定,分析指出该企业财务人员申报增值税时存在哪些问题,并分别简要说明理由。 (2)计算该商场2013年8月应纳的增值税额。正确答案: (1) ①销售空调时每台收取的安装费200元没有纳税不符合规定。根据规定,增值税纳税人的销售额为纳税人销售货物或提供应税劳务而向购买方收取的全部价款和价外费用。本题中.安装费属于销售空调的价外收入,应该-并征收增值税。

②将自用半年的小汽车转让时的纳税计算不符合规定。根据规定,-般纳税人销售自己使用过的属于《增值税暂行条例》规定不得抵扣且未抵扣进项税额的固定资产,按简易办法依4%征收率减半征收增值税。本题中,计算小汽车的增值税应采用简易办法,以实际售价作为计税依据计算,题目中将原价扣除的做法是错误的。

③本月退回上期购入的冰箱,没有相应扣减本期进项税的做法不符合规定。根据规定,-般纳税人因购进货物退出或者折让而收回的增值税额,应从发生购进货物退出或者折让当期的进项税额中扣减,本题中,因质量问题,退回从某冰箱厂上期购进电冰箱20台没有扣减当期进项税的做法错误。

(2)计算该商场2013年8月应纳的增值税额,

①销售300台空调销项税额=(3000+200)÷(1+17%)×300×17%=139487.18(元)

②出售2013年购买不能抵扣进项税额的小轿车,应纳增值税=180000÷(1+4%)×2%=3461.54(元)

③购进空调进项税额=420000×17%=71400(元)解析: 提示:自用的空调作为固定资产也可以抵扣进项税额。

④购进冰箱进项税额=300000×17%=51000(元)

退货应该扣减增值税进项税额=20×2340÷(1+17%)×17%=6800(元)

⑤当期销项税额合计=139487.18(元)

当期进项税额合计=71400+51000—6800=115600(元)

该商场本月应纳增值税=139487.18—115600+3461.54=27348.72(元)

思路点拨:本题主要考核了增值税价外费用、简易计税、进项税抵扣、应纳增值税的计税等规定。易混淆的主要有两点:-是价外费用-并征收增值税,而装卸费、保险费和其他杂费不能与运输费合并抵扣进项税;二是纳税人销售自己使用过的不同固定资产征收增值税的不同规定。