单选题某公司为了自身的发展正在考虑采用各种方法筹集更多资金。目前的资本结构是25%的债务(总共$5,000,000),税前成本为10%,75%的股权,其中股权的现时成本为10%。边际所得税率为40%。公司的政策是允许总债务与总资本的比率高达50%,最大加权平均资本成本(WACC)为10%。 公司具有以下选项。 选项 1: 发行$15,000,000的债务,税前成本为10%。 选项 2: 向公众发售股份,募集$15,000,000。股权成本为10%。 公司应当选择哪个选项?()A 选项1,因为它的WACC较

题目

选项1,因为它的WACC较低,为7.72%

选项1,因为股权占总资本比率将为43%

选项2,因为股权占总资本比率将为86%

选项1或2,因为两者都可以产生10%的WACC

相似考题

更多“单选题某公司为了自身的发展正在考虑采用各种方法筹集更多资金。目前的资本结构是25%的债务(总共$5,000,000),税前成本为10%,75%的股权,其中股权的现时成本为10%。边际所得税率为40%。公司的政策是允许总债务与总资本的比率高达50%,最大加权平均资本成本(WACC)为10%。 公司具有以下选项。 选项 1: 发行$15,000,000的债务,税前成本为10%。 选项 2: 向公众发售股份,募集$15,000,000。股权成本为10%。 公司应当选择哪个选项?()A 选项1,因为它的WACC较”相关问题

-

第1题:

某公司的权益资本成本是16%,债务资本成本是8%,所得税率25%,债务-权益比率为1,则该公司的WACC是( )

A8%

B11%

C10%

D9%

正确答案:B

-

第2题:

某公司的资产负债率为 62.5%,债务平均税前资本成本为12%,股权资本成本为20%,所得税税率为25%则WACC是( )

A 12.15%

B 13.13%

C 15.88%

D 16.47%

正确答案:B

-

第3题:

甲公司市值计算的债务与股权比率为2。假设当前的债务税前资本成本为6%,股权资本成本为12%。还假设公司发行股票并用所筹集的资金偿还债务,公司的债务与股权比率降为1,企业的税前债务资本成本保持不变,假设不考虑所得税,并且满足MM理论的全部假设条件。则下列说法中正确的有( )。

A.无负债企业的股权资本成本为8%

B.交易后有负债企业的股权资本成本为10%

C.交易后有负债企业的加权平均资本成本为8%

D.交易前有负债企业的加权平均资本成本为8%

答案:A,B,C,D解析:交易前有负债企业的加权平均资本成本=1/(1+2)×12%+2/(1+2)×6%=8%,由于不考虑所得税,并且满足MM理论的全部假

设条件,所以,无负债企业的股权资本成本=有负债企业的加权平均资本成本=8%,交易后有负债企业的股权资本成本=无负债企业的股权资本成本+有负债企业的债务市场价值/有负债企业的权益市场价值×(无负债企业的股权资本成本-税前债务资本成本)=8%+1×(8%-6%)=

10%,交易后有负债企业的加权平均资本成本=1/2×10%+1/2×6%=8%(或者直接根据"企业加权平均资本成本与其资本结构无关"得出:交易后有负债企业的加权平均资本成本=交易前有负债企业的加权平均资本成本=8%)。 -

第4题:

资金成本是指企业所占用资金的一个合理回报,通常采用资金成本加权平均法(WACC)计算,计算公式为WACC=rD(D/V)+rE{(1-D)/V}其中,rD表示()。A:债券成本

B:股权成本

C:公司债务的市值

D:公司的总市值答案:A解析:资本成本是机会成本概念在企业成本构成分析中的具体应用,是指企业所占用资金的一个合理回报。其中rD表示债券成本,rE表示股权成本。 -

第5题:

甲公司以市值计算的债务与股权比率为2。假设当前的债务税前资本成本为6%,股权资本成本为12%.还假设,公司发行股票并用所筹集的资金偿还债务,公司的债务与股权比率降为1,同时企业的债务税前资本成本下降到5.5%,假设不考虑所得税,并且满足MM定理的全部假设条件.则下列说法正确的有( ).

Ⅰ.无负债企业的权益资本成本为8%

Ⅱ.交易后有负债企业的权益资本成本为10.5%

Ⅲ.交易后有负债企业的加权平均资本成本为8%

Ⅳ.交易前有负债企业的加权平均资本成本为8%A.Ⅰ.Ⅱ.Ⅲ

B.Ⅱ.Ⅲ.Ⅳ

C.Ⅰ.Ⅲ.Ⅳ

D.Ⅰ.Ⅱ.Ⅲ.Ⅳ答案:D解析:交易前有负债企业的加权平均资本成本=1/1(1+2)12%+2/(1十2)6%=8%,由于不考虑所得税,并且满足MM定理的全都假设条件,所以,无负债企业的权益资本成本=有负债企业的加权平均资本成本=8%,交易后有负债企业的权益资本成本=无负债企业的权益资本成本+有负债企业的债务市场价值/有负债企业的权益市场价值(无负债企业的权益资本成本-税前债务资本成本)=8%+1(8%-5.5%)=10.5%,交易后有负债企业的加权平均资本成本=1/210.5%+1/25.5%=8%(或者直接根据“企业加权资本成本与其资本结构无关”得出:交易后有负债企业的加权平均资本成本=交易前有负债企业的加权平均资本成本=8%). -

第6题:

已知甲公司按平均市场价值计量的目标债务权益比为0.8,公司资本成本为10.5%,公司所得税税率为35%。如果该公司的股权资本成本为15%,则该公司的税前债务资本成本为( )。A.6%

B.7.5%

C.10%

D.12%答案:B解析:设债务税前资本成本为K,则有:WACC=1/1.8×15%+0.8/1.8×(1-35%)×K=10.5%

解之得:K=7.5%。 -

第7题:

某公司有负债的股权资本成本为20%,债务税前资本成本为6%,以市值计算的债务与企业价值的比为1:3。若公司目前处于免税期,则无负债企业的权益资本成本为()。

- A、15.33%

- B、16.5%

- C、27%

- D、21.2%

正确答案:A -

第8题:

单选题公司的加权资本成本可用公式表示为WACC=Wd×rd×(1-T)+We×re。其中,Wd为( )。A股权资本成本

B债权资本成本

C债权资本与总资产的比值

D股权资本与总资产的比值

正确答案: B解析: -

第9题:

单选题公司的资本成本可用公式表示为WACC=Wd×rd×(1-T)+We×r,其中,Wd为()。A股权资本成本

B债权资本成本

C债权资本与总资产的比值

D股权资本与总资产的比值

正确答案: B解析: -

第10题:

多选题甲公司以市值计算的债务与股权比率为2。假设当前的债务税前资本成本为6%,股权资本成本为12%。同时,公司发行股票并用所筹集的资金偿还债务,按照市场价值计算的公司债务比率降为20%,同时企业的债务税前资本成本下降到5%,假设不考虑所得税,并且满足MM定理的全部假设条件。则下列说法正确的有( )。A无负债企业的权益资本成本为8%

B交易后有负债企业的权益资本成本为8.75%

C交易后有负债企业的加权平均资本成本为8%

D交易前有负债企业的加权平均资本成本为8%

正确答案: D,B解析:

A项,交易前有负债企业的加权平均资本成本=1/(1+2)×12%+2/(1+2)×6%=8%,由于不考虑所得税,并且满足MM定理的全部假设条件,所以,无负债企业的权益资本成本=有负债企业的加权平均资本成本=8%;B项,交易后有负债企业的权益资本成本=无负债企业的权益资本成本+有负债企业的债务市场价值/有负债企业的权益市场价值×(无负债企业的权益资本成本-税前债务资本成本)=8%+1/4×(8%-5%)=8.75%;CD两项,交易后有负债企业的加权平均资本成本=4/5×8.75%+1/5×5%=8%(或者直接根据“企业加权资本成本与其资本结构无关”得出:交易后有负债企业的加权平均资本成本=交易前有负债企业的加权平均资本成本=8%)。 -

第11题:

单选题资金成本是企业所占用资金的一个合理回报,通常采用加权平均资本成本(WACC)表示,计算公式为WACC=rD(D/V)+rE(1-D/V)。其中,D为公司债务的市值,V为公司的总市值。那么rD表示( )。[2009年真题]A债务成本

B股权成本

C债务比率

D股权比率

正确答案: C解析:

资金成本是企业所占用资金的一个合理回报。如果业务成本结构中包含机会成本,则这样计算出来的业务成本即是一种经济成本概念。企业通常采用发行股权或借债的方式得到投资所用的资金。在成本研究中,通常采用加权平均资本成本(WACC)表示,计算公式为WACC=rD(D/V)+rE[(1-D)/V]。式中,rD表示债务成本,rE表示股权成本,D为公司债务的市值,V为公司的总市值。 -

第12题:

多选题甲公司以市值计算的债务与股权市场价值比率为2。假设当前的税前债务资本成本为6%,权益资本成本为12%。还假设,公司发行股票并用所筹集的资金偿还债务,公司的债务与股权市场价值比率降为1,企业的税前债务资本成本保持不变,假设不考虑所得税,并且满足MM理论的全部假设条件。则下列说法正确的有()。A无负债企业的权益资本成本为8%

B交易后有负债企业的权益资本成本为10%

C交易后有负债企业的加权平均资本成本为8%

D交易前有负债企业的加权平均资本成本为8%

正确答案: D,C解析: 交易前有负债企业的加权平均资本成本=1/(1+2)×12%+2/(1+2)×6%=8%,由于不考虑所得税,并且满足MM理论的全部假设条件,所以,无负债企业的权益资本成本一有负债企业的加权平均资本成本=8%,交易后有负债企业的权益资本成本=无负债企业的权益资本成本+有负债企业的债务市场价值/有负债企业的权益市场价值×(无负债企业的权益资本成本-税前债务资本成本)=8%+1×(8%-6%)=10%,交易后有负债企业的加权平均资本成本=1/2×10%+1/2×6%=8%(或者直接根据"企业加权资本成本与其资本结构无关"得出:交易后有负债企业的加权平均资本成本=交易前有负债企业的加权平均资本成本=8%)。 -

第13题:

某公司的目标债券-权益比率是0.8,该公司权益资本成本是15%,WACC是10%,公司所得税税率25%,则该公司的税前债务成本是( )

A5%

B10%

C7%

D8%

正确答案:A

-

第14题:

资金成本是指企业所占用资金的一个合理回报,通常采用资金成本加权平均法(WACC)计算,计算公式为WACC= 其中, 表示()。

A.债务成本

B.股权成本

C.公司债务的市值

D.公司的总市值

正确答案:B

-

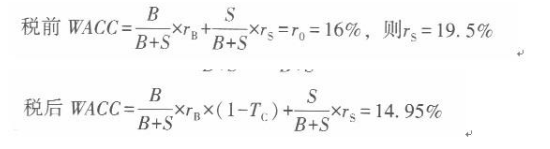

第15题:

圆通运输公司目前没有任何负债,公司的股权资本成本为16%,假设圆通决定提高公司的杠杆水平,使公司的债务价值与总资产价值的比值维持在1/3。假设圆通的债务资本成本为9%,并且公司所得税率为35%。如果圆通税前的加权平均资本成本保持不变,那么杠杆水平提高以后公司的税后加权平均资本成本与下面哪个数字最为接近?A.12. 9%

B.13. 0%

C.16. Ou/o

D.15. 0%答案:D解析:

-

第16题:

一家公司拥有利率为10%,价值为650000美元的债务和价值500000美元的股本。股东的要求回报率为15%,并且现在没有供投资目的可用的留存收益。如果筹集新的外部股权,成本为16%。新的债务的税前成本为9%,并且公司税为50%。在计算资本的边际成本时,该公司应该以( )计量资本股本成本和( )计量税后债务融资成本。正确的选项为( )。A.15%4.5%

B.15%5.0%

C.16%4.5%

D.16%5.0%答案:C解析:股本融资的边际成本是16%,新的税后债务融资的成本是4.5%。选项A不正确,因为15%是现有股本融资的成本。选项B不正确,因为这两个数据是现有股本融资和现有债务融资的成本,而题目问的是新增融资的成本。选项D不正确,因为5%是现有债务融资的成本。 -

第17题:

A企业目前付息债务的市场价值为20万元,股权的市场价值为30万元,税前债务成本是8%,股权资本成本为10%,所得税率25%,那么该企业的加权平均资本成本为( )。A.6%

B.7.6%

C.8.4%

D.9.2%答案:C解析:根据公式WACC={[D/(D+E)]*Kd*(1-t)}+{[E/(D+E)]*Ke},可得WACC=(20+30)x8%x(1-25%)+(20+30)x10%=8,债务成本=0.4 x 8x 0.75+0.6 x10=8.4%。@## -

第18题:

某公司为了自身的发展正在考虑采用各种方法筹集更多资金。目前的资本结构是25%的债务(总共$5,000,000),税前成本为10%,75%的股权,其中股权的现时成本为10%。边际所得税率为40%。公司的政策是允许总债务与总资本的比率高达50%,最大加权平均资本成本(WACC)为10%。 公司具有以下选项。 选项 1: 发行$15,000,000的债务,税前成本为10%。 选项 2: 向公众发售股份,募集$15,000,000。股权成本为10%。 公司应当选择哪个选项?()

- A、选项1,因为它的WACC较低,为7.72%

- B、选项1,因为股权占总资本比率将为43%

- C、选项2,因为股权占总资本比率将为86%

- D、选项1或2,因为两者都可以产生10%的WACC

正确答案:C -

第19题:

某公司的资产负债率为62.5%,债务平均税前资本成本为12%(债务主要为公司债券,且平价发行,无筹资费),股权资本成本为20%,所得税税率为25%,则加权平均资本成本为()

- A、12.15%

- B、13.13%

- C、15.88%

- D、16.47%

正确答案:B -

第20题:

多选题甲公司以市值计算的债务与股权比率为2。假设当前的税前债务资本成本为6%,股权资本成本为12%。还假设,公司发行股票并用所筹集的资金偿还债务,公司的债务与股权比率降为1,同时企业的税前债务资本成本下降到5.5%,假设不考虑所得税,并且满足MM定理的全部假设条件。则下列说法正确的有( )。A无负债企业的股权资本成本为8%

B交易后有负债企业的股权资本成本为10.5%

C交易后有负债企业的加权平均资本成本为8%

D交易前有负债企业的加权平均资本成本为8%

正确答案: C,B解析:

交易前有负债企业的加权平均资本成本=1/(1+2)×12%+2/(1+2)×6%=8%,由于不考虑所得税,并且满足MM定理的全部假设条件,所以,无负债企业的股权资本成本=有负债企业的加权平均资本成本=8%,交易后有负债企业的股权资本成本=无负债企业的股权资本成本+有负债企业的债务市场价值/有负债企业的权益市场价值×(无负债企业的股权资本成本一税前债务资本成本)=8%+1×(8%-5.5%)=10.5%,交易后有负债企业的加权平均资本成本=1/2×10.5%+1/2×5.5%=8%。 -

第21题:

单选题某公司的资产负债率为62.5%,债务平均税前资本成本为12%(债务主要为公司债券,且平价发行,无筹资费),股权资本成本为20%,所得税税率为25%,则加权平均资本成本为()A12.15%

B13.13%

C15.88%

D16.47%

正确答案: D解析: 暂无解析 -

第22题:

多选题A公司以市值计算的债务资本与股权资本比率为4。目前的税前债务资本成本为8%,股权资本成本为14%。公司利用增发新股的方式筹集的资本来偿还债务,公司以市值计算的债务资本与股权资本比率降低为2,同时企业的税前债务资本成本下降到7.4%。在完美的资本市场下,该项交易发生后的公司加权平均资本成本和股权资本成本分别为()。A9.2%

B12.8%

C11.6%

D10.4%

正确答案: D,B解析: 暂无解析 -

第23题:

单选题A企业目前付息债务的市场价值为20万元,股权的市场价值为30万元,税前债务成本是8%,股权资本成本为6%,所得税率25%,那么该企业的加权平均资本成本为( )。A6%

B7.6%

C8.8%

D9.2%

正确答案: B解析: