单选题根据下面资料,回答问题。依据下述材料,回答以下五题。材料一:在美国,机构投资者的投资中将近30%的份额被指数化了,英国的指数化程度在20%左右,近年来,指数基金也在中国获得快速增长。材料二:假设某保险公司拥有一指数型基金,规模为20亿元,跟踪的标的指数为沪深300,其投资组合权重分布与标的指数相同、拟运用指数期货构建指数型基金,将18亿资金投资于政府债券,期末获得6个月无风险收益为2340万,同时2亿元买人跟踪该指数的沪深300股指期货头寸,保证金率为10%。设初始沪深300指数为2800点,6个月

题目

4.342

4.432

4.234

4.123

相似考题

更多“根据下面资料,回答问题。依据下述材料,回答以下五题。材料一:在美国,机构投资者的投资中将近30%的份额被指数化了,英国的”相关问题

-

第1题:

根据下面资料,回答下题。

依据下述材料,回答以下五题。

材料一:在美国,机构投资者的投资中将近30%的份额被指数化了,英国的指数化程度在20%左右,近年来,指数基金也在中国获得快速增长。

材料二:假设某保险公司拥有一指数型基金,规模为20亿元,跟踪的标的指数为沪深300,其投资组合权重分布与标的指数相同.拟运用指数期货构建指数型基金,将18亿资金投资于政府债券,期末获得6个月无风险收益为2340万,同时2亿元买入跟踪该指数的沪深300股指期货头寸,保证金率为10%。

根据指数化投资策略原理,建立合成指数基金的方法有( )。?A.国债期货合约股票组合股指期货合约

B.国债期货合约股指期货合约

C.现金储备股票组合股指期货合约

D.现金储备股指期货合约答案:D解析:合成指数基金可以通过保持现金储备与购买股指期货合约来建立。 -

第2题:

根据下面资料,回答下题。

依据下述材料,回答以下五题。

材料一:在美国,机构投资者的投资中将近30%的份额被指数化了,英国的指数化程度在20%左右,近年来,指数基金也在中国获得快速增长。

材料二:假设某保险公司拥有一指数型基金,规模为20亿元,跟踪的标的指数为沪深300,其投资组合权重分布与标的指数相同.拟运用指数期货构建指数型基金,将18亿资金投资于政府债券,期末获得6个月无风险收益为2340万,同时2亿元买入跟踪该指数的沪深300股指期货头寸,保证金率为10%。

设初始沪深300指数为2800点,6个月后指数涨到3500点,假设忽略交易成本,并且整个期间指数的成分股没有调整.没有分红,则该基金6个月后的到期收益为( )亿元。?A.4.432

B.4.342

C.4.234

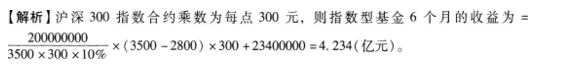

D.4.123答案:C解析:沪深300指数合约乘数为每点300元,则指数型基金6个月的收益为=

-

第3题:

材料一:在美国,机构投资者的投资中将近30%的份额被指数化了,英国的指数化程度在20%左右,近年来,指数基金也在中国获得快速增长。

材料二:假设某保险公司拥有一指数型基金,规模为20亿元,跟踪的标的指数为沪深300,其投资组合权重分布与标的指数相同、拟运用指数期货构建指数型基金,将18亿资金投资于政府债券,期末获得6个月无风险收益为2340万,同时2亿元买入跟踪该指数的沪深300股指期货头寸,保证金率为10%。

假设初始沪深300指数为2800点,6个月后指数涨到3500点,忽略交易成本,并且整个期间指数的成分股没有调整、没有分红,则该基金6个月后的到期收益为( )亿元。A.4.342

B.4.432

C.4.234

D.4.123答案:C解析:沪深300指数合约乘数为每点300元,则指数型基金6个月的收益为:[200000000/

(3500×300×10%)]×(3500-2800)×300+

23400000=4.234亿元

考点:权益类衍生品在指数化投资策略中的应用@## -

第4题:

根据下面资料,回答

假如一个投资组合包括股票及沪深300指数期货,βs=1.20,β?=1.15,期货的保证金比率为12%。将90%的资金投资于股票,其余10%的资金做多股指期货。据此回答以下四题。

如果投资者非常不看好后市,将50%的资金投资于基础证券,其余50%的资金做空股指期货,则投资组合的总β为( )。 查看材料A.4.19

B.-4.19

C.5.39

D.-5.39答案:B解析:根据β计算公式,投资组合的总β为0.50×1.20-0.5/12%×1.15=-4.19。 -

第5题:

依据下述材料,回答以下五题。

材料一:在美国,机构投资者的投资中将近30%的份额被指数化了,英国的指数化程度在20%左右,近年来,指数基金也在中国获得快速增长。

材料二:假设某保险公司拥有一指数型基金,规模为20亿元,跟踪的标的指数为沪深300,其投资组合权重分布与标的指数相同、拟运用指数期货构建指数型基金,将18亿资金投资于政府债券,期末获得6个月无风险收益为2340万,同时2亿元买人跟踪该指数的沪深300股指期货头寸,保证金率为10%。

传统上,采用按权重比例购买指数中的所有股票,或者购买数量较少的一篮子股票来近似模拟标的指数的做法,其跟踪误差较大的原因有( )。 查看材料A.股票分割

B.投资组合的规模

C.资产剥离或并购

D.股利发放答案:A,B,C,D解析:在股指期货诞生前,惟一可以实行指数化投资的途径是通过按该指数中权重比例购买该指数中的所有股票,或者购买数量较少的一篮子股票来近似模拟市场指数。个股的股本变动、股利发放、股票分割、资产剥离或并购等均会影响股票组合对标的指数的跟踪误差。其他诸如投资组合的规模、流动性、指数成分股的调整、即时平衡持股交易等也会增加基金经理人对标的指数跟踪的难度。因此,以现金为基础的复制指数组合容易出现高跟踪误差。 -

第6题:

依据下述材料,回答以下五题。

材料一:在美国,机构投资者的投资中将近30%的份额被指数化了,英国的指数化程度在20%左右,近年来,指数基金也在中国获得快速增长。

材料二:假设某保险公司拥有一指数型基金,规模为20亿元,跟踪的标的指数为沪深300,其投资组合权重分布与标的指数相同、拟运用指数期货构建指数型基金,将18亿资金投资于政府债券,期末获得6个月无风险收益为2340万,同时2亿元买人跟踪该指数的沪深300股指期货头寸,保证金率为10%。

设初始沪深300指数为2800点,6个月后指数涨到3500点,假设忽略交易成本,并且整个期间指数的成分股没有调整、没有分红,则该基金6个月后的到期收益为( )亿元。 查看材料A.4.342

B.4.432

C.4.234

D.4.123答案:C解析:

-

第7题:

根据下面资料,回答

假如一个投资组合包括股票及沪深300指数期货,βs=1.20,βf=1.15,期货的保证金比率为12%。将90%的资金投资于股票,其余10%的资金做多股指期货。据此回答以下四题。

一段时间后,如果沪深300指数上涨10%,那么该投资者的资产组合市值( )。 查看材料A.上涨20.4%

B.下跌20.4%

C.上涨18.6%

D.下跌18.6%答案:A解析:题中,投资组合的总β为2.04,一段时间之后,如果沪深300指数上涨10%,那么该投资者的资产组合市值就相应上涨20.4%。 -

第8题:

多选题根据下面资料,回答问题。 依据下述材料,回答以下五题。 材料一:在美国,机构投资者的投资中将近30%的份额被指数化了,英国的指数化程度在20%左右,近年来,指数基金也在中国获得快速增长。 材料二:假设某保险公司拥有一指数型基金,规模为20亿元,跟踪的标的指数为沪深300,其投资组合权重分布与标的指数相同、拟运用指数期货构建指数型基金,将18亿资金投资于政府债券,期末获得6个月无风险收益为2340万,同时2亿元买人跟踪该指数的沪深300股指期货头寸,保证金率为10%。指数化投资的主要目的是()。A优化投资组合,使之尽量达到最大化收益

B争取跑赢大盘

C优化投资组合,使之与标的指数的跟踪误差最小

D复制某标的指数走势

正确答案: C,D解析: 指数化投资是一种被动型投资策略。被动型管理策略主要就是复制某市场指数走势,最终目的为达到优化投资组合与市场基准指数的跟踪误差最小,而非最大化收益。 -

第9题:

多选题根据下面资料,回答问题。依据下述材料,回答以下五题。材料一:在美国,机构投资者的投资中将近30%的份额被指数化了,英国的指数化程度在20%左右,近年来,指数基金也在中国获得快速增长。材料二:假设某保险公司拥有一指数型基金,规模为20亿元,跟踪的标的指数为沪深300,其投资组合权重分布与标的指数相同、拟运用指数期货构建指数型基金,将18亿资金投资于政府债券,期末获得6个月无风险收益为2340万,同时2亿元买人跟踪该指数的沪深300股指期货头寸,保证金率为10%。传统上,采用按权重比例购买指数中的所有股票,或者购买数量较少的一篮子股票来近似模拟标的指数的做法,其跟踪误差较大的原因有()。A股票分割

B投资组合的规模

C资产剥离或并购

D股利发放

正确答案: B,D解析: 在股指期货诞生前,惟一可以实行指数化投资的途径是通过按该指数中权重比例购买该指数中的所有股票,或者购买数量较少的一篮子股票来近似模拟市场指数。个股的股本变动、股利发放、股票分割、资产剥离或并购等均会影响股票组合对标的指数的跟踪误差。其他诸如投资组合的规模、流动性、指数成分股的调整、即时平衡持股交易等也会增加基金经理人对标的指数跟踪的难度。因此,以现金为基础的复制指数组合容易出现高跟踪误差。 -

第10题:

单选题根据下列材料,回答问题。某款收益增强型的股指联结票据的主要条款如表7-3所示。请据此条款回答以下五题假设在该股指联结票据发行的时候,标准普尔500指数的价位是1500点,期末为1800点,则投资收益率为()。A4.5%

B14.5%

C-5.5%

D94.5%

正确答案: C解析: 票据赎回价值=100×[1-(1800-1500)÷1500]=80(百元),由于息票率为14.5%,则回收资金为80+14.5%×100=94.5(百元),所以投资收益率=(94.5-100)÷100=-5.5%。 -

第11题:

单选题根据下面资料,回答问题。依据下述材料,回答以下五题。材料一:在美国,机构投资者的投资中将近30%的份额被指数化了,英国的指数化程度在20%左右,近年来,指数基金也在中国获得快速增长。材料二:假设某保险公司拥有一指数型基金,规模为20亿元,跟踪的标的指数为沪深300,其投资组合权重分布与标的指数相同、拟运用指数期货构建指数型基金,将18亿资金投资于政府债券,期末获得6个月无风险收益为2340万,同时2亿元买人跟踪该指数的沪深300股指期货头寸,保证金率为10%。设初始沪深300指数为2800点,6个月后指数涨到3500点,假设忽略交易成本,并且整个期间指数的成分股没有调整、没有分红,则该基金6个月后的到期收益为()亿元。A4.342

B4.432

C4.234

D4.123

正确答案: A解析: 暂无解析 -

第12题:

单选题根据下面资料,回答问题。假如一个投资组合包括股票及沪深300指数期货,βs=1.20,βƒ=1.15,期货的保证金比率为12%。将90%的资金投资于股票,其余10%的资金做多股指期货。据此回答以下四题。一段时间后,如果沪深300指数上涨10%,那么该投资者的资产组合市值()。A上涨20.4%

B下跌20.4%

C上涨18.6%

D下跌18.6%

正确答案: B解析: 题中,投资组合的总β为2.04,一段时间之后,如果沪深300指数上涨10%,那么该投资者的资产组合市值就相应上涨20.4%。 -

第13题:

根据下列材料,回答1-5

某款收益增强型的股指联结票据的主要条款如表7-3所示。请据此条款回答以下五题

产品中期权组合的价值为( )元。 查看材料A.14.5

B.5.41

C.8.68

D.8.67答案:D解析:该产品中含有两个期权,一个是看涨期权空头,它的行权价是指数期初值1500,期限是1年,每个产品中所含的份额是“100/指数期初值”份;另一个期权是看涨期权多头,它的行权价是指数期初值的两倍3000,期限也是1年,每个产品中所含的份额也是“100/指数期初值”份。这两个期权都是普通的欧式期权,根据当时的市场条件,每个产品所占的期权份额的理论价格分别为8.68元和0.01元。所以产品中期权组合的价值是8.67元。 -

第14题:

根据下面资料,回答下题。

依据下述材料,回答以下五题。

材料一:在美国,机构投资者的投资中将近30%的份额被指数化了,英国的指数化程度在20%左右,近年来,指数基金也在中国获得快速增长。

材料二:假设某保险公司拥有一指数型基金,规模为20亿元,跟踪的标的指数为沪深300,其投资组合权重分布与标的指数相同.拟运用指数期货构建指数型基金,将18亿资金投资于政府债券,期末获得6个月无风险收益为2340万,同时2亿元买入跟踪该指数的沪深300股指期货头寸,保证金率为10%。

指数化投资的主要目的是( )。?A.争取跑赢大盘

B.复制某标的指数走势

C.优化投资组合,使之与标的指数的跟踪误差最小

D.优化投资组合,使之尽量达到最大化收益答案:B,C解析:指数化投资是一种被动型投资策略。被动型管理策略主要就是复制某市场指数走势,最终目的为达到优化投资组合与市场基准指数的跟踪误差最小,而非最大化收益。 -

第15题:

根据下列材料,回答1-5

某款收益增强型的股指联结票据的主要条款如表7-3所示。请据此条款回答以下五题

假设在该股指联结票据发行的时候,标准普尔500指数的价位是1500点,期末为1800点,则投资收益率为( )。 查看材料A.4.5%

B.14.5%

C.-5.5%

D.94.5%答案:C解析:票据赎回价值=100×[1-(1800-1500)÷1500]=80(百元),由于息票率为14.5%,则回收资金为80+14.5%×100=94.5(百元),所以投资收益率=(94.5-100)÷100=-5.5%。 -

第16题:

依据下述材料,回答以下五题。

材料一:在美国,机构投资者的投资中将近30%的份额被指数化了,英国的指数化程度在20%左右,近年来,指数基金也在中国获得快速增长。

材料二:假设某保险公司拥有一指数型基金,规模为20亿元,跟踪的标的指数为沪深300,其投资组合权重分布与标的指数相同、拟运用指数期货构建指数型基金,将18亿资金投资于政府债券,期末获得6个月无风险收益为2340万,同时2亿元买人跟踪该指数的沪深300股指期货头寸,保证金率为10%。

根据指数化投资策略原理,建立合成指数基金的方法有( )。 查看材料A.国债期货合约+股票组合+股指期货合约

B.国债期货合约+股指期货合约

C.现金储备+股指期货合约

D.现金储备+股票组合+股指期货合约答案:C解析:合成指数基金可以通过保持现金储备与购买股指期货合约来建立。 -

第17题:

依据下述材料,回答96-100题。

材料一:在美国,机构投资者的投资中将近30%的份额被指数化了,英国的指数化程度在20%左右,近年来,指数基金也在中国获得快速增长。

材料二:假设某保险公司拥有一指数型基金,规模为20亿元,跟踪的标的指数为沪深300,其投资组合权重分布与标的指数相同、拟运用指数期货构建指数型基金,将l8亿资金投资于政府债券,期末获得6个月无风险收益为2340万,同时2亿元买入跟踪该指数的沪深300股指期货头寸,保证金率为l0%。

指数化投资是( )。A.一种主动管理型的投资策略

B.一种被动管理型的投资策略

C.在投资期内按照某种标准买进并固定持有一组证券,而不是在频繁交易中获取超额利润

D.基于对市场总体情况、行业轮动和个股表现的分析,试图通过时点选择和个别成分股的选择,在基本拟合指数走势的同时,获取超越市场的平均收益.答案:B,C解析:主动管理型投资策略是基于对市场总体情况、行业轮动和个股表现的分析,试图通过时点选择和个别成分股的选择,低买高卖,不断调整资产组合中的资产种类及其持有比例,获取超越市场平均水平的收益率;被动型投资策略是指投资者在投资期内按照某种标准买进并固定持有一组证券,而不是在频繁交易中获取超额利润。指数化投资正是一种被动型投资策略,即建立一个跟踪基准指数业绩的投资组合,获取与基准指数相一致的收益率和走势。 -

第18题:

依据下述材料,回答以下五题。

材料一:在美国,机构投资者的投资中将近30%的份额被指数化了,英国的指数化程度在20%左右,近年来,指数基金也在中国获得快速增长。

材料二:假设某保险公司拥有一指数型基金,规模为20亿元,跟踪的标的指数为沪深300,其投资组合权重分布与标的指数相同、拟运用指数期货构建指数型基金,将18亿资金投资于政府债券,期末获得6个月无风险收益为2340万,同时2亿元买人跟踪该指数的沪深300股指期货头寸,保证金率为10%。

指数化投资的主要目的是( )。 查看材料A.优化投资组合,使之尽量达到最大化收益

B.争取跑赢大盘

C.优化投资组合,使之与标的指数的跟踪误差最小

D.复制某标的指数走势答案:C,D解析:指数化投资是一种被动型投资策略。被动型管理策略主要就是复制某市场指数走势,最终目的为达到优化投资组合与市场基准指数的跟踪误差最小,而非最大化收益。 -

第19题:

根据下面资料,回答问题。 依据下述材料,回答以下五题。 材料一:在美国,机构投资者的投资中将近30%的份额被指数化了,英国的指数化程度在20%左右,近年来,指数基金也在中国获得快速增长。 材料二:假设某保险公司拥有一指数型基金,规模为20亿元,跟踪的标的指数为沪深300,其投资组合权重分布与标的指数相同、拟运用指数期货构建指数型基金,将18亿资金投资于政府债券,期末获得6个月无风险收益为2340万,同时2亿元买人跟踪该指数的沪深300股指期货头寸,保证金率为10%。传统上,采用按权重比例购买指数中的所有股票,或者购买数量较少的一篮子股票来近似模拟标的指数的做法,其跟踪误差较大的原因有()。

- A、股票分割

- B、投资组合的规模

- C、资产剥离或并购

- D、股利发放

正确答案:A,B,C,D -

第20题:

单选题根据下列材料,回答问题。某款收益增强型的股指联结票据的主要条款如表7-3所示。请据此条款回答以下五题假设该产品中的利息是到期一次支付的,市场利率为()时,发行人将会亏损。A5.35%

B5.37%

C5.39%

D5.41%

正确答案: A解析: 现在产品的定价是14.5‰这个价格的一部分来自于卖出的期权,即8.67%,另一部分则是市场无风险利率水平;又因为1年之后才拿到利息,要考虑贴现。则市场利率的水平应该根据以下方程得到:100x市场利率=100×14.5%-8.67×(1+市场利率1,由此算得市场利率应该是5.36%。如果市场利率水平比5.36%低,那么依照14.5%的价格发行的话,发行人是亏了。这种情况下,发行人可能会降低产品的发行价格。 -

第21题:

多选题根据下面资料,回答问题。 依据下述材料,回答以下五题。 材料一:在美国,机构投资者的投资中将近30%的份额被指数化了,英国的指数化程度在20%左右,近年来,指数基金也在中国获得快速增长。 材料二:假设某保险公司拥有一指数型基金,规模为20亿元,跟踪的标的指数为沪深300,其投资组合权重分布与标的指数相同、拟运用指数期货构建指数型基金,将18亿资金投资于政府债券,期末获得6个月无风险收益为2340万,同时2亿元买人跟踪该指数的沪深300股指期货头寸,保证金率为10%。指数化投资是()。A一种主动管理型的投资策略

B一种被动管理型的投资策略

C在投资期内按照某种标准买进并固定持有一组证券,而不是在频繁交易中获取超额利润

D基于对市场总体情况、行业轮动和个股表现的分析,试图通过时点选择和个别成分股的选择,在基本拟合指数走势的同时,获取超越市场的平均收益

正确答案: C,B解析: 主动管理型投资策略是基于对市场总体情况、行业轮动和个股表现的分析,试图通过时点选择和个别成分股的选择,低买高卖,不断调整资产组合中的资产种类及其持有比例,获取超越市场平均水平的收益率;被动型投资策略是指投资者在投资期内按照某种标准买进并固定持有一组证券,而不是在频繁交易中获取超额利润。指数化投资正是一种被动型投资策略,即建立一个跟踪基准指数业绩的投资组合,获取与基准指数相一致的收益率和走势。 -

第22题:

单选题根据下面资料,回答问题。 依据下述材料,回答以下五题。 材料一:在美国,机构投资者的投资中将近30%的份额被指数化了,英国的指数化程度在20%左右,近年来,指数基金也在中国获得快速增长。 材料二:假设某保险公司拥有一指数型基金,规模为20亿元,跟踪的标的指数为沪深300,其投资组合权重分布与标的指数相同、拟运用指数期货构建指数型基金,将18亿资金投资于政府债券,期末获得6个月无风险收益为2340万,同时2亿元买人跟踪该指数的沪深300股指期货头寸,保证金率为10%。根据指数化投资策略原理,建立合成指数基金的方法有()。A国债期货合约+股票组合+股指期货合约

B国债期货合约+股指期货合约

C现金储备+股指期货合约

D现金储备+股票组合+股指期货合约

正确答案: D解析: 合成指数基金可以通过保持现金储备与购买股指期货合约来建立。 -

第23题:

单选题根据下面资料,回答问题。假如一个投资组合包括股票及沪深300指数期货,βs=1.20,βƒ=1.15,期货的保证金比率为12%。将90%的资金投资于股票,其余10%的资金做多股指期货。据此回答以下四题。如果投资者非常不看好后市,将50%的资金投资于基础证券,其余50%的资金做空股指期货,则投资组合的总β为()。A4.19

B-4.19

C5.39

D-5.39

正确答案: B解析: 根据β计算公式,投资组合的总β为:0.50×1.20-0.5/12%×1.15=-4.19。 -

第24题:

单选题根据下列材料,回答问题。某款收益增强型的股指联结票据的主要条款如表7-3所示。请据此条款回答以下五题产品中期权组合的价值为()元。A14.5

B5.41

C8.68

D8.67

正确答案: C解析: 该产品中含有两个期权,一个是看涨期权空头,它的行权价是指数期初值1500,期限是1年,每个产品中所含的份额是“100/指数期初值”份;另一个期权是看涨期权多头,它的行权价是指数期初值的两倍3000,期限也是1年,每个产品中所含的份额也是“100/指数期初值”份。这两个期权都是普通的欧式期权,根据当时的市场条件,每个产品所占的期权份额的理论价格分别为8.68元和0.01元。所以产品中期权组合的价值是8.67元。