有一个化工项目,项目总投资共3800万元人民币(全部靠银行贷款),共1年建设期,第二年开始,连续11年预测其每年总销售收入3700万元人民币,每年其总销售成本为2800万元人民币,设该项目全部税种免税(不计各种税收)。项目共12年寿命期,终了时无任何残值,按年复利计算。其各年现金流量表预测如下(单位:万元人民币):令年折现率为8%,试计算该项目的净现值(NPV)。

题目

有一个化工项目,项目总投资共3800万元人民币(全部靠银行贷款),共1年建设期,第二年开始,连续11年预测其每年总销售收入3700万元人民币,每年其总销售成本为2800万元人民币,设该项目全部税种免税(不计各种税收)。项目共12年寿命期,终了时无任何残值,按年复利计算。其各年现金流量表预测如下(单位:万元人民币):令年折现率为8%,试计算该项目的净现值(NPV)。

相似考题

更多“有一个化工项目,项目总投资共3800万元人民币(全部靠银行贷款),共1年建设期,第二年开始,连续11年预测其每年总销售收入3700万元人民币,每年其总销售成本为2800万元人民币,设该项目全部税种免税(不计各种税收)。项目共12年寿命期,终了时无任何残值,按年复利计算。其各年现金流量表预测如下(单位:万元人民币):令年折现率为8%,试计算该项目的净现值(NPV)。”相关问题

-

第1题:

D公司有一投资项目,需要投资5000万元(4800万元用于购买设备,200万元用于追加流动资金)。资金来源如下:发行普通股1500万元;留存收益500万元(普通股股价为5元/股,上年股利为O.4元/股,每年股利增长率为2%);向银行借款3000万元(年利率5%,期限为5年)。预期该项目可使企业销售收入增加:第一年为2500万元,第二年为4000万元,第三年为6200万元;经营成本增加:第一年为475万元,第二年为960万元,第三年为1138万元。营业税金及附加占销售收入的1%,第3年末项目结束,每年维持运营投资为100万元。假设公司适用的所得税率40%,固定资产按3年用直线法计提折旧并不计残值,同行业总投资收益率基准值为38%。

要求:

(1)计算确定该项目的税后净现金流量;

(2)计算该项目的加权平均资金成本;

(3)以该项目的加权平均资金成本(四舍五入取整)作为折现率,计算该项目的净现值;

(4)计算项目的投资收益率;

(5)判断该项目的财务可行性。(计算结果保留两位小数)

正确答案:(1)

-

第2题:

某建设项目总投资2000万元,建设期3年,各年投资比例为:20%,50%,30%.从第四年开始项目有收益,各年净收益为350万元,项目寿命期为10年,第十年末回收固定资产余值及流动资金200万元,基准折现率为10%,试计算该项目的财务净现值( )。

A.-283.45(万元)

B.243.84(万元)

C.303.36(万元)

D.283.86(万元)

正确答案:A

FNPV=-400(P/F,10%,1)-1000(P/F,10%,2)-600(P/F,10%,3)+350(P/A,10%,7)(P/F,10%,3)+200(P/F,10%,10)

=-400x0.909-1000x0.826-600x0.751+350x4.868x0.751+200x0.386

=-283.45(万元) -

第3题:

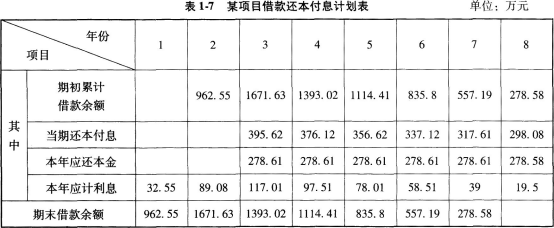

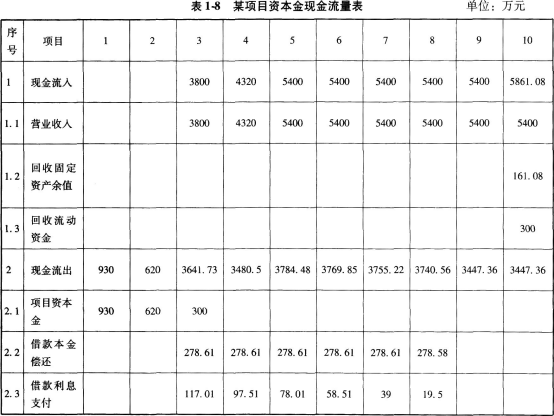

背景:某项目建设期为2年,生产期为8年。项目建设投资3100万元,预计全部形成固定资产。固定资产折旧年限为8年,按平均年限法计算折旧,残值率为5%。在生产期末回收固定资产余值。

建设期第1年投入建设资金的60%,第2年投入40%,其中每年投资的50%为自有资金,50%由银行贷款,贷款年利率为7%,建设期只计息不还款。生产期第1年投入流动资金300万元,全部为自有资金。流动资金在计算期末全部回收。

建设单位与银行约定:从生产期开始的6年间,按照每年等额还本、利息照付的方法偿还。

预计生产期各年的经营成本均为2600万元,营业收入在计算期第3年为3800万元,第4年为4320万元,第5至第10年均为5400万元。假定营业税金及附加的税率为6%,所得税率为25%,行业基准收益率为10%,基准投资回收期为6年。

问题:

(1)计算项目计算期第3年初的累计借款。

(2)填写项目借款还本付息表。

(3)计算固定资产残值及各年固定资产折旧额。

(4)编制项目资本金现金流量表。

(5)计算项目的静态投资回收期、动态投资回收期和财务净现值,并从财务角度评价本项目的可行性。答案:解析:问题(1):

第1年应计利息=(0+3100×60%×50%/2)×7%=32.55(万元)

第2年应计利息=(3100×60%×50%+32.55+3100×40%× 50%/2)×7%=89.08(万元)

建设期贷款利息=32.55+89.08=121.63(万元)

第3年初的累计借款=3100×50%+121.63=1671.63(万元)

问题(2):

第1年的期末借款余额=3100×60%×50%+32.55=930+32.55=962.55(万元)

第2年的期末借款余额=962.55+3100×40%×50%+89.08=620+89.08=1671.63(万元)

生产期前6年等额本金偿还法,每年应还本金为:1671.63/6=278.61(万元)

问题(3):

固定资产残值=(3100+121.63)×5%=161.08(万元)

年折旧额=(3100+121.63)×(1-5%)/8=382.57(万元)

问题(4):

运营期各年总成本费用:

第3年总成本费用=2600+382.57+117.o1=3099.58(万元)

第4年总成本费用=2600+382.57+97.51=3080.08(万元)

第5年总成本费用=2600+382.57+78.01=3060.58(万元)

第6年总成本费用=2600+382.57+58.51=3041.08(万元)

第7年总成本费用=2600+382.57+39.O0=3021.57(万元)

第8年总成本费用=2600+382.57+19.50=3002.07(万元)

第9年、第10年总成本费用=2600+382.57=2982.57(万元)

运营期各年所得税:

第3年所得税=(3800-3099.58-228)×25%=118.11(万元)

第4年所得税=(4320-3080.08-259.2)×25%=245.18(万元)

第5年所得税=(5400-3060.58-324)×25%=503.86(万元)

第6年所得税=(5400-3041.08-324)×25%=508.73(万元)

第7年所得税=(5400-3021.57-324)×25%=513.61(万元)

第8年所得税=(5400-3002.07-324)×25%=518.48(万元)

第9、10年所得税=(5400-2982.57-324)×25%=523.36(万元)

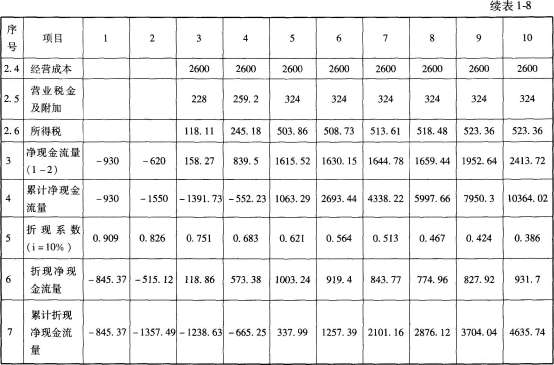

问题(5):

财务净现值=4635.74万元

静态投资回收期=5-1+|-552.23 |÷1615.52=4.34(年)

动态投资回收期=5-1+|-665.25|÷1003.24=4.66(年)

评价:项目自有资金的财务净现值大于0;静态投资回收期4.34年小于基准投 -

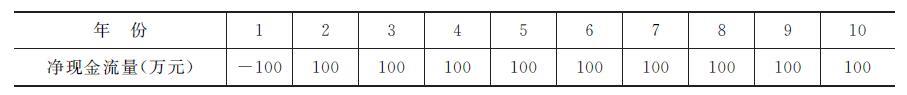

第4题:

某建设项目计算期为10年,各年的净现金流量如下表所示,该项目的行业基准收益率为10%,则其财务净现值为( )万元。

A、476.01

B、394.17

C、485.09

D、432.64答案:D解析:本题考查的是财务评价的相关内容。P=【-100+100(P/A,10%,9)】/(1+10%)=432.64万元。 -

第5题:

某投资项目期初投入资金135万元,当年建成投产,在生产期内每年年末的净现金流量均为45万元,若贴现率为8%,项目寿命周期为10年,(P/A,8%,10)=6.710。计算该项目的经济效益评价指标可得()。A:该项目的动态投资回收期是3年

B:该项目的静态投资回收期是3年

C:该项目的净现值为315万元

D:该项目的净现值为167万元

E:该项目的净现值为128万元答案:B,D解析:本题考查通信投资项目经济效益分析的评价指标及方法。当建设项目的期初投资为P,当年建成后产生收益,且生产期内每年的净现金流量都不变,此时,静态投资回收期的计算公式可以简化为:TP=P/(B-C)=135/45=3(年),B的说法正确。该项目的净现值=-135+45×(P/A,8%,10)=-135+45×6.71≈167(万元),D的说法正确。 -

第6题:

共用题干

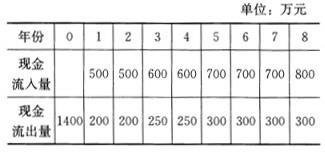

某通信工程项目初始投资1400万元,当年建成投产,项目在寿命期内各年的现金流量如下表:

经计算,当折现率为8%时,该项目累计净现金流量现值为680万元;当折现率为15%时,该项目累计净现金流量现值为204万元;当折现率为20%时,该项目累计净现金流量现值为49万元。该项目到第5年(包括第5年)的累计净现金流量为()万元。

A:300

B:350

C:400

D:500答案:A解析:本题考查净现金流量。净现金流量=现金流入量-现金流出量=(500+500+600+600+700)-(1400+200+200+250+250+300)=300(万元)。

本题考查静态评价指标。静态投资回收期=累计净现金流量开始出现正值的年份数-1+(上年累计净现金流量的绝对值/当年净现金流量)=5-1+(100/400)=4.25(年)。

本题考查动态评价指标。当i1=15%时,NPV1=204;当i2=20%时,NPV2=-49;IRR=i1+(i2-i1)NPV1/(NPV1+|NPV2|)=15%+(20%-15%)204/(204+49)=19%。 -

第7题:

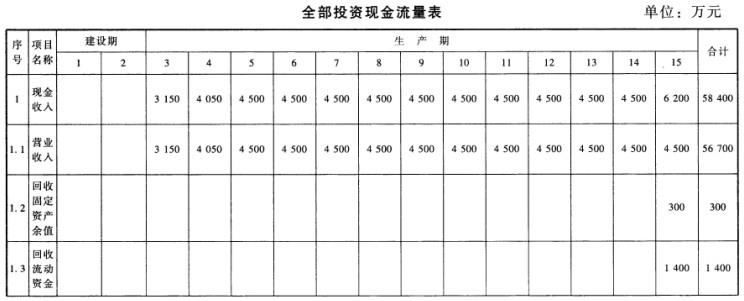

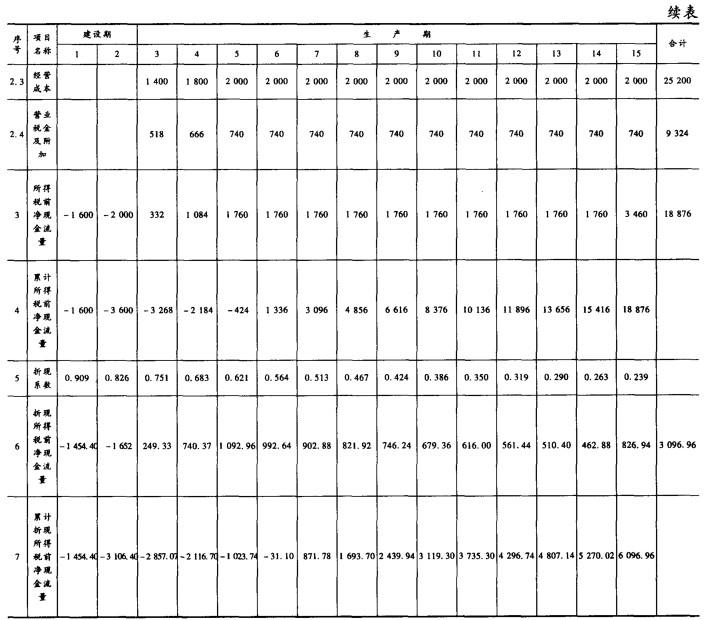

某工业项目投资5000万元人民币,预计寿命周期为15年,其中建设期2年,生产期13年,其他有关数据如下:(1)建设期内,第一年投资1600万元,第二年投资2000万元;(2)生产期内,流动资金分两年投入,第一年投入900万元,第二年投入500万元:(3)投产后第一年达产率为70%,第二年达产率为90%,第三年开始正常生产;(4)经过市场调查和预测,预计正常年份销售收入为4500万元,经营成本为2000万元,税金为740万元;(5)项目寿命期末固定资产残值为300万元,流动资金全部收回;(6)年利率为10%,行业基准投资回收期为8年;(7)各现金流量均发生在年末。

要求:

(1)编制该项目全部投资现金流量表;

(2)计算所得税前年净现金流量及其现值,累计所得税前净现金流量及其现值;

(3)列式计算投资回收期;

(4)项目是否可行,并说明理由。(折现系数保留三位小数,其余保留两位)

答案:解析:(1)、(2)该项目全部投资现金流量,所得税前年净现金流量等见下表。

问题3:投资回收期=(6-1)+{|-424|/1760}=5.24(年)

问题4:该项目的净现值NPV=6096.96万元>0,投资回收期<8年,该项目可行。

-

第8题:

某工业投资项目的A方案如下:

项目原始投资1 000万元,其中,固定资产投资750万元,流动资金投资200万元,其余为无形资产投资(投产后在经营期内平均摊销),全部投资的来源均为自有资金。

该项目建设期为2年,经营期为10年,固定资产投资和无形资产投资分2年平均投入,流动资金投资在项目完工时(第2年年末)投入。

固定资产的寿命期为10年,按直线法计提折旧,期满有50万元的净残值;流动资金于终结点一次收回。

预计项目投产后,每年发生的相关营业收入(不含增值税)和经营成本分别为600万元和200万元,所得税税率为25%,该项目不享受减免所得税的待遇。

要求:

(1)计算项目A方案的下列指标:

①项目计算期。

②固定资产原值。

③固定资产年折旧。

④无形资产投资额。

⑤无形资产年摊销额。

⑥经营期每年总成本。

⑦经营期每年息税前利润。

(2)计算该项目A方案的下列税后净现金流量指标:

①建设期各年的净现金流量。

②投产后1-10年每年的经营净现金流量。

③项目计算期末回收额。

④终结点净现金流量。

(3)按14%的行业基准折现率,计算A方案净现值指标,并据此评价该方案的财务可行性。(4)该项目的8方案原始投资为1 200万元,于建设起点一次投入,建设期1年,经营期不变,经营期各年现金流量NCF2~11=300万元,计算该项目B方案的净现值指标,并据以评价该方案的财务可行性。答案:解析:(1)计算项目A方案的相关指标: ①项目计算期=2+10=12(年)

②固定资产原值=750(万元)

③固定资产年折旧=(750—50)/10=70(万元)

④无形资产投资额=1 000—750—200=50(万元)⑤无形资产年摊销额=50/10=5(万元)

⑥经营期每年总成本=200+70+5=275(万元)

⑦经营期每年息税前利 =600—275=325(万元)

(2)计算该项目A方案的下列税后净现金流量指标:

①建设期各年的净现金流量为:

NCF0=-(750+50)/2=-400(万元)

NCF1=-400(万元)

NCF2200(万元)

②投产后1~10年每年的经营净现金流量=325×(1—25%)+70+5=318.75(万元)

③项目计算期期末回收额=200+50=250(万元)

④终结点净现金流量=318.75+250=568.75(万元)

(3)A方案的净现值=318.75×(P/A,14%,10)×(P/F,14%,2)+250×(P/F,14%,12)=200×(P/F,14%,2)-400×(P/F,14%,1)-400

=318.75×5.2161×0.7695+250×0.2076—200×O.7695—400×0.8772-400=1 279.395+51.9-153.9-350.88-400=426.52(万元)

A方案的净现值大于零.该方案是可行的。

(4)B方案的净现值=300×(P/A,14%,IO)×(P/F,14%,1)-1 200=300×5.2161×0.8772-1 200=172.67(万元)

B方案的净现值大于零,该方案是可行的。

-

第9题:

某项目期初投资为1200万元,建设期1年,运营期每年获得净现金流入300万元。若项目的计算期为6年,基准收益率为10%,则该项目的财务净现值是( )万元。

A、600

B、307.9

C、0

D、-166.15答案:D解析:根据财务净现值的含义及其计算公式(1Z101025),该方案的财务净现值(FNPV)=-1200+300(P/A,10%,5)(P/F,10%,1)=-166.15(万元)。参见教材P24。 -

第10题:

已知某项目建设期为3年,第一年末投入1200万元,第二年末投入800万元,第三年末投入900万元,第四年开始投产,从第四年起,连续10年每年年末获利1200万元。项目残值不计,基准社会折现率为10%,求出该项目的经济净现值和经济净现值率,并判断该项目是否可行。

正确答案: 净现值:NPV=-1200-800(P/F,10%,1)-900(P/A,10%,2)

+1200(P/A,10%,10)(P/F,10%,3)=-1200-800×0.9524-900×0.9070+1200×7.722×0.8638=5226.09万元

净现值率:NPVR=NVPR/Ip=5226.09/2778.22=1.88

由此可知该项目可行。 -

第11题:

某企业计划进行某项投资活动,先有甲、乙两个互斥项目可供选择,相关资料如下: (1)甲项目需要投入150万元,其中投入固定资产110万元,投入营运资金资40万元,第一年即投入运营,经营期为5年,预计期满净残值收入15万元,预计投产后,每年营业收入120万元,每年营业总成本90万元。 (2)乙项目需要投入180万元,其中投入固定资产130万元,投入营运资金50万元,固定资产于项目第一年初投入,营运资金于建成投产之时投入。该项目投资期2年,经营期5年,项目期满,估计有残值净收入18万元,项目投产后,每年营业收入160万元,每年付现成本80万元。 固定资产折旧均采用直线法,垫支的营运资金于项目期满时全部收回。该企业为免税企业,资本成本率为10%。 要求: (1)计算甲、乙项目各年的现金净流量; (2)计算甲、乙项目的净现值。

正确答案: (1)①甲项目各年的现金净流量:

折旧=(110-15)/5=19(万元)

NCF0=-150(万元)

NCF1~4=(120-90)+19=49(万元)

NCF5=49+40+15=104(万元)

②乙项目各年的现金净流量:

NCF0=-130(万元)

NCF1=0(万元)

NCF2=-50(万元)

NCF3~6=160-80=80(万元)

NCF7=80+50+18=148(万元)

(2)①甲方案的净现值

=49×(P/A,10%,4)+104×(P/F,10%,5)-150

=49×3.1699+104×0.6209-150

=69.90(万元)

②乙方案的净现值

=80×(P/A,10%,4)×(P/F,10%,2)+148×(P/F,10%,7)-50×(P/F,10%,2)-130

=80×3.1699×0.8264+148×0.5132-50×0.8264-130

=114.20(万元) -

第12题:

问答题已知某项目建设期为3年,第一年末投入1200万元,第二年末投入800万元,第三年末投入900万元,第四年开始投产,从第四年起,连续10年每年年末获利1200万元。项目残值不计,基准社会折现率为10%,求出该项目的经济净现值和经济净现值率,并判断该项目是否可行。正确答案: 净现值:NPV=-1200-800(P/F,10%,1)-900(P/A,10%,2)

+1200(P/A,10%,10)(P/F,10%,3)=-1200-800×0.9524-900×0.9070+1200×7.722×0.8638=5226.09万元

净现值率:NPVR=NVPR/Ip=5226.09/2778.22=1.88

由此可知该项目可行。解析: 暂无解析 -

第13题:

A公司有一投资项目,需要投资5 000万元(4 800万元用于购买设备,200万元用于追加流动资金)。资金来源如下:发行普通股1 500万元;留存收益500万元(普通股股价为5元/股,上年股利为0.4元/股,每年股利增长率为2%);向银行借款3 000万元(年利率5%,期限为5年)。预期该项目可使企业销售收入增加:第一年为2 500万元,第二年为4 000万元,第三年为6 200万元;经营成本增加:第一年为475万元,第二年为960万元,第三年为1 138万元。营业税金及附加占销售收入的1%,第3年末项目结束,每年维持运营投资为100万元。假设公司适用的所得税率为40%,固定资产按3年用直线法计提折旧并不计残值,同行业总投资收益率基准为36%。

要求:

(1)计算确定该项目的税后净现金流量;

(2)计算该项目的加权平均资金成本;

(3)以该项目的加权平均资金成本(四舍五入取整)作为折现率,计算该项目的净现值;

(4)计算项目的投资收益率;

(5)判断该项目的财务可行性。(计算结果保留两位小数)

正确答案:

(1)

(2)普通股的资金成本=留存收益的资金成本=0.4×(1+2%)/5×100%+2%=10.16%时间 0

1

2

3

原始投资额

5 000

营业收入

2 500

4000

6 200

经营成本

475

960

1 138

营业税金及附加

25

40

62

折旧

1 600

1 600

1 600

息税前利润

400

1400

3 400

息前税后利润

240

840

2 040

维持运营投资

100

100

100

回收额

200

税后净现金流量

-5000

1740

2340

3 740

银行借款的资金成本=5%×(1-40%)=3%

普通股的比重=1 500/5 000×100%=30%

留存收益的比重=500/5 000×100%=10%

银行借款的比重=3 000/5 000×100%=60%

加权平均资金成本

=30%×10.16%+10%×10.16%+60%×3%

=5.86%

(3)净现值

=1 740×(P/F,6%,1)+2 340×(P/F,6%,2)+3 740×(P/F,6%,3)-5 000

=1 740×0.943 4+2 340×0.89+3 740×0.839 6-5 000

=1 864.22(万元)

(4)运营期年均息税前利润

=(400+1 400+3 400)/3=1 733.33(万元)

投资收益率=1 733.33/5 000×100%=34.67%

(5)因为该项目的净现值大于0,但是总投资收益率(34.67%)低于同行业总投资收益率基准值(36%),因此该项目具有财务可行性。 -

第14题:

甲公司计划投资~个单纯固定资产投资项目,原始投资额为100万元,全部在建设起点一次投入,并当年完工投产。投产后甲公司年销售收入增加93万元、年营业税金及附加增加5万元、年总成本费用增加60万元(其中含利息费用2万元),该固定资产预计使用5年,按照直线法计提折旧,预计净残值为10万元。该企业由于享受国家优惠政策,项目运营期第1、2年所得税率为0,运营期第3~5年的所得税率为30%。

已知项目的折现率为10%。

要求计算:

(1)固定资产的入账价值;

(2)运营期内该项目每年的折旧额;

(3)运营期内该项目每年的息税前利润;

(4)计算期内该项目各年的税后现金净流量;

(5)该项目的净现值。

正确答案:

(1)对于单纯固定资产投资项目而言,原始投资额一固定资产投资额,所以,固定资产入账价值一原始投资额+建设期资本化利息。根据“当年完工投产”可知,建设期为0,所以,不存在“建设期资本化利息”,因此,固定资产入账价值=原始投资额=100(万元)。

(2)运营期内该项目每年的折旧额=(100-10)/5=18(万元)

(3)该项目不含财务费用的总成本费用=60-2=58(万元)

运营期内该项目每年的息税前利润=93-58-5=30(万元)

(4)NCF0=-100万元

NCF1~2=息税前利润+折旧

=30+18=48(万元)

NCF3~4=息税前利润×(1-所得税率)+折旧

=30×(1-30%)+18=39(万元)

NCF5=息税前利润×(1-所得税率)+折旧+

残值回收=39+10=49(万元)

(5)该项目的净现值=48×(P/P,10%,1)+48×(P/f,10%,2)+39×(P/F,10%,3)+39×(P/F,10%,4)+49×(P/F,10%,5)-100=69.67(万元)

或=48×(P/A,10%,2)+39×(P/A,10%,2)×(P/F,10%,2)+49×(P/f,10%,5)-100=83.304+55.9345+30.4241-100=69.66(万元)

或=48×(P/A,10%,2)+39×(P/A,10%,3)×(P/F,10%,2)+1O×(P/F,10%,5)-100=83.304+80.1518+6.209-100=69.66(万元) -

第15题:

某新建项目,建设期为2年,共向银行贷款4000万元,贷款时间为第一年2000万元,第二年2000万元,年利率10%。用复利法计算该项目建设期贷款利息为( )万元。

A、40

B、163.2

C、310

D、410答案:D解析:本题考查的是建设期利息。第一年利息:2000/2×10%=100(万元),第二年利息:(2000+100+2000/2)×10%=310(万元),建设期利息之和为:100+310=410(万元)。参见教材P35。 -

第16题:

某工程l年建成并投产,寿命期为10年,每年净收益2万元,按10%折现率计算,恰好能在寿命期内把初始投资全部回收,则该项目的初始投资为( )万元。A.20

B.18.42

C.12.29

D.10答案:C解析: -

第17题:

共用题干

某通信工程项目初始投资1400万元,当年建成投产,项目在寿命期内各年的现金流量如下表:

经计算,当折现率为8%时,该项目累计净现金流量现值为680万元;当折现率为15%时,该项目累计净现金流量现值为204万元;当折现率为20%时,该项目累计净现金流量现值为49万元。该项目的静态投资回收期为()年。

A:4

B:4.25

C:5

D:5.25答案:B解析:本题考查净现金流量。净现金流量=现金流入量-现金流出量=(500+500+600+600+700)-(1400+200+200+250+250+300)=300(万元)。

本题考查静态评价指标。静态投资回收期=累计净现金流量开始出现正值的年份数-1+(上年累计净现金流量的绝对值/当年净现金流量)=5-1+(100/400)=4.25(年)。

本题考查动态评价指标。当i1=15%时,NPV1=204;当i2=20%时,NPV2=-49;IRR=i1+(i2-i1)NPV1/(NPV1+|NPV2|)=15%+(20%-15%)204/(204+49)=19%。 -

第18题:

共用题干

某通信工程项目初始投资1400万元,当年建成投产,项目在寿命期内各年的现金流量如下表:

经计算,当折现率为8%时,该项目累计净现金流量现值为680万元;当折现率为15%时,该项目累计净现金流量现值为204万元;当折现率为20%时,该项目累计净现金流量现值为49万元。该项目的内部收益率约为()。

A:16%

B:17%

C:18%

D:19%答案:D解析:本题考查净现金流量。净现金流量=现金流入量-现金流出量=(500+500+600+600+700)-(1400+200+200+250+250+300)=300(万元)。

本题考查静态评价指标。静态投资回收期=累计净现金流量开始出现正值的年份数-1+(上年累计净现金流量的绝对值/当年净现金流量)=5-1+(100/400)=4.25(年)。

本题考查动态评价指标。当i1=15%时,NPV1=204;当i2=20%时,NPV2=-49;IRR=i1+(i2-i1)NPV1/(NPV1+|NPV2|)=15%+(20%-15%)204/(204+49)=19%。 -

第19题:

某工业项目投资5 000万元人民币,预计寿命周期为15年,其中建设期2年,生产期13年,其他有关数据如下:

(1)建设期内,第1年投资1 600万元,第2年投资2 000万元;

(2)生产期内,流动资金分两年投入,第1年投入900万元,第2年投入500万元;

(3)投产后第1年达产率为70% ,第2年达产率为90%,第3年开始正常生产;

(4)经过市场调查和预测,预计正常年份销售收入为4 500万元,经营成本为2 000万元,税金为740万元;

(5)项目寿命期末固定资产残值为300万元,流动资金全部收回;

(6)年利率为10%,行业基准投资回收期为8年;

(7)各现金流量均发生在年末。

要求:

1.编制该项目全部投资现金流量表。

2.计算所得税前年净现金流量及其现值,累计所得税前净现金流量及其现值。

3.计算投资回收期。

4.该项目是否可行?并说明理由。

(折现系数保留三位小数,其余保留两位小数)答案:解析:1.该项目全部投资现金流量见下表。

2.该项目所得税前年净现金流量及其现值,累计所得税前净现金流量及其现值见上表。

3.投资回收期

4.该项目的净现值NPV =6 096.96万元 0,投资回收期 8年,该项目可行。 -

第20题:

某企业目前有两个备选项目,相关资料如下。

资料一:

已知甲投资项目投资期投入全部原始投资,其累计各年现金净流量如下表所示。

资料二:

乙项目需要在建设起点一次投入固定资产投资200万元,无形资产投资25万元。

投资期为0,营业期5年,预期残值为0,预计残值与税法残值一致,无形资产自投产年份起分5年摊销完毕。

投产开始后预计每年流动资产需用额90万元,流动负债需用额30万元。

该项目投产后,预计1~4年,每年营业收入210万元,第5年的营业收入130万元,预计每年付现成本80万元。

资料三:

该企业按直线法计提折旧,全部营运资金于终结点一次回收,所得税税率25%,设定贴现率10%。

要求:

(1)根据资料一计算甲项目下列相关指标:

①填写表中甲项目各年的现金净流量和折现的现金净流量;

②计算甲投资项目包含建设期的静态投资回收期和动态投资回收期;

③计算甲项目的净现值。

(2)根据资料二和资料三计算乙项目下列指标:

①计算该项目营运资本投资总额和原始投资额;

②计算该项目在经济寿命期各个时点的现金净流量;

③计算乙项目的净现值和内含收益率。

(3)若甲、乙两方案为互斥方案,你认为应选择哪一方案进行投资。答案:解析:(1)①

②甲投资项目包含建设期的静态投资回收期=6+200/500=6.4(年)

甲投资项目包含建设期的动态投资回收期=8+78.4/254.46=8.31(年)

③甲项目净现值=累计的折现NCF=445.91(万元)

(2)

①营运资本投资额=90-30=60(万元)

原始投资额=200+25+60=285(万元)

②固定资产年折旧=200/5=40(万元)

无形资产年摊销额=25/5=5(万元)

1~4年营业现金净流量=210×(1-25%)-80×(1-25%)+(40+5)×25%=108.75(万元)

第5年营业现金净流量=130×(1-25%)-80×(1-25%)+(40+5)×25%=48.75(万元)

终结期的回收额=60万元

NCF0=-原始投资额=-285万元

NCF1~4=108.75万元

NCF5=48.75+60=108.75(万元)

③乙项目净现值=108.75×(P/A,10%,5)-285=108.75×3.7908-285=127.25(万元)

108.75×(P/A,IRR,5)=285

(P/A,IRR,5)=2.6207

(IRR-24%)/(28%-24%)=(2.6207-2.7454)/(2.5320-2.7454)

IRR=26.34%

(3)

甲项目的年金净流量=445.91/(P/A,10%,10)=445.91/6.1446=72.57(万元)

乙项目的年金净流量=127.25/(P/A,10%.5)=127.25/3.7908=33.57(万元)

由于甲项目年金净流量大,应选择甲项目。

营运资本的理解:

营运资本是每年年初垫支,年末收回的。

如上图所示,可以看出1、2、3、4时点都是流入60万元,流出60万元,正好可以抵消,现金流量就是0,因此就是0时点垫支60万元,项目终结时即5时点收回60万元,而不是每年都考虑60万元的现金流出。 -

第21题:

有一个化工项目,项目总投资共3800万元人民币(全部靠银行贷款),共1年建设期,第二年开始,连续11年预测其每年总销售收入3700万元人民币,每年其总销售成本为2800万元人民币,设该项目全部税种免税(不计各种税收)。项目共12年寿命期,终了时无任何残值,按年复利计算。其各年现金流量表预测如下(单位:万元人民币):试计算该项目能承担的最大银行贷款年利率。

正确答案: 因为该项目资金全部为贷款,其内部收益率即为其能承担的最大贷款年利率。设能承担的最大年利率为x;则:

NPV(x)=0

900/(1+x)+900/(1+x)2+900/(1+x)3+。。。+900/(1+x)11-3800=0

试差解得:x=0.2065 -

第22题:

拟建一化工厂所需总投资额为300万元,预计投产后,每年可获得销售收入100万元,年经营成本为70万元,其寿命期为10年,则该项目的投资利润率是()。

正确答案:10% -

第23题:

填空题拟建一化工厂所需总投资额为300万元,预计投产后,每年可获得销售收入100万元,年经营成本为70万元,其寿命期为10年,则该项目的投资利润率是()。正确答案: 10%解析: 暂无解析