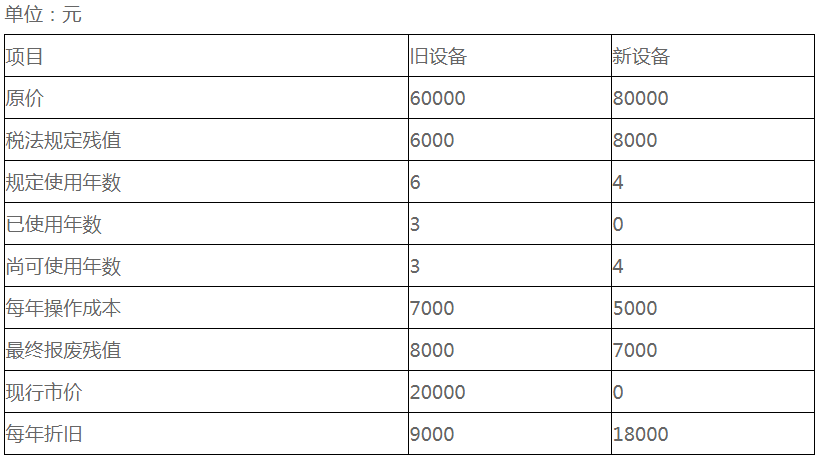

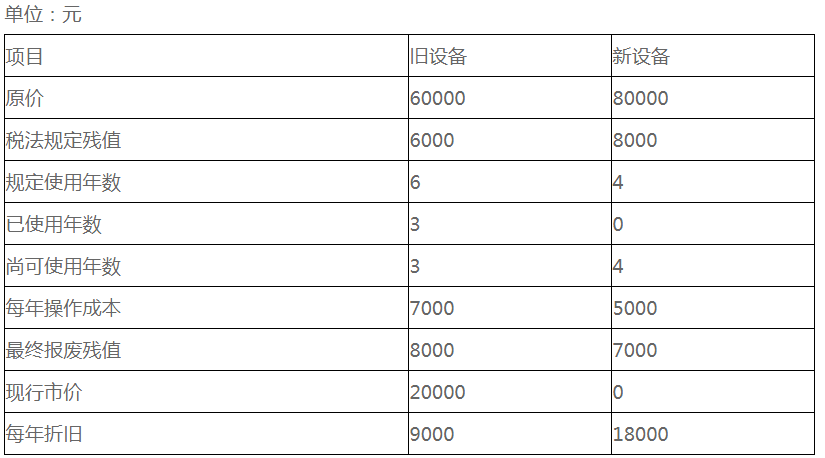

22、某企业拟更新原设备,新旧设备的详细资料如下表所示。 单位:元 项目 旧设备 新设备 原价 60000 80000 税法规定残值 6000 8000 规定使用年数 6 4 已使用年数 3 0 尚可使用年数 3 4 每年操作成本 7000 5000 最终报废残值 8000 7000 现行市价 20000 8000 每年折旧 9000 18000 已知所得税税率为40%。假设企业最低报酬率为10%。 若购买新设备,则项目的NPV为()元A.61632B.-61632C.54525D.54525

题目

22、某企业拟更新原设备,新旧设备的详细资料如下表所示。 单位:元 项目 旧设备 新设备 原价 60000 80000 税法规定残值 6000 8000 规定使用年数 6 4 已使用年数 3 0 尚可使用年数 3 4 每年操作成本 7000 5000 最终报废残值 8000 7000 现行市价 20000 8000 每年折旧 9000 18000 已知所得税税率为40%。假设企业最低报酬率为10%。 若购买新设备,则项目的NPV为()元

A.61632

B.-61632

C.54525

D.54525

相似考题

更多“22、某企业拟更新原设备,新旧设备的详细资料如下表所示。 单位:元 项目 旧设备 新设备 原价 60000 80000 税法规定残值 6000 8000 规定使用年数 6 4 已使用年数 3 0 尚可使用年数 3 4 每年操作成本 7000 5000 最终报废残值 8000 7000 现行市价 20000 8000 每年折旧 9000 18000 已知所得税税率为40%。假设企业最低报酬率为10%。 若购买新设备,则项目的NPV为()元”相关问题

-

第1题:

某企业有一台旧设备,原值为208000元,预计使用年限为10年,以使用4年,预计残值为8000元。为保障生产正常进行,准备对该设备进行大修或更新,有关资料如下: 如大修需支付大修理费40000元,不增加使用年限,每年可实现收入220000元,付现成本为160000元; 若购买新设备价款为246000元,预计使用年限为6年,残值为6000元,每年实现收入275000元,付现成本为125000元,出售旧设备收入为50000元。该企业所得税率为30%,资本成本为10%。 要求:通过计算说明,企业应对旧设备进行大修还是更新。

参考答案:对大修或更新两个互斥方案应采用净现值法进行评价: 1 大修理方案: 年折旧费=(208000-8000)/10=20000元, 初始现金流量= - 40000元 每年营业现金流量=(220000-160000-20000)×(1-30%)+20000=48000元 净现值=48000×(P/A,10%,6)+8000×(P/S,10%,6)- 40000 =173570.40元 2 更新设备方案: 年折旧费=(246000-6000)/6=40000元 旧设备账面价值= 208000-4×20000=128000元 旧设备变现抵税=(50000-128000)× 0.3= - 23400元 初始现金流量=设备投资 – 旧设备变现收入 – 旧设备变现收入抵税 = - 246000+50000+23400= - 172600元 每年营业现金流量=(275000-125000-40000)×(1-30%)+40000=117000元 净现值=117000×(P/A,10%,6)+6000×(P/S,10%,6)- 172600 =340357.10元 从计算结果来看,更新方案的净现值大于大修理方案,因此应选择更新设备方案。

-

第2题:

某企业拟更新原设备,新旧设备的详细资料如下表所示。

假设企业最低报酬率为10%。若购买新设备,则期末设备变现价值为( )元。

A.0

B.8000

C.7400

D.7000

参考答案:C

-

第3题:

某公司有1台机器设备是两年前购买的,目前该公司准备购进一台新设备来替代旧设备,新旧设备的营业收入是一样的。该公司的所得税税率为25%,要求的最低报酬率为10%,新旧设备的其他相关资料如下表:

单位:元

项 目

旧设备 新设备 原值 80000 90000 税法残值 5000 5500 税法使用年限 6 5 已使用年限 2 O 尚可使用年限 5 5 垫支营运资金 10000 12000 大修理支出 15000(第三年) 10000(第四年) 每年折旧费(直线法计提) 12500 16900 每年运行成本 13000 9000 目前变现价值 50000 90000 最终报废价值 6000 7000 已知:(P/A,10%,5)=3.7908,(P/A,10%,4)=3.1699,(P/S,10%,3)=0.7513,

(P/S,10%,4)=O.6830,(P/S,10%,5)=O.6209

要求:判断公司是否应该更新设备。

正确答案:

旧设备继续使用的年限和新设备的使用年限相同,所以可以采用净现值法进行决策。继续使用旧设备:

-

第4题:

甲公司现有一台旧设备,尚能继续使用4年,预计4年后净残值为3000元,目前出售可获得现金30000元。使用该设备每年可获得收入600000元,经营成本400000元。市场上有一种同类新型设备,价值100000元,预计4年后净残值为6000元。使用新设备将使每年经营成本减少30000元。企业适用所得税税率为33%,基准折现率为19%。(按直线法计提折旧)

要求:

(1)确定新、旧设备的原始投资及其差额;

(2)计算新、旧设备的年折旧额及其差额;

(3)计算新、旧设备的年净利润及其差额;

(4)计算新、旧设备净残值的差额;

(5)计算新、旧设备的年净现金流量NCF;

(6)对该企业是否更新设备做出决策。

正确答案:

①新设备原始投资=100000元

旧设备原始投资=30000元

二者原始投资差额=100000-30000=70000元

②新设备年折旧额=(100000-6000)÷4=23500元

旧设备年折旧额外=(30000-3000)÷4=6750元

二者年折旧额差额=23500-6750=16750元

③新设备年净利润额=[600000-(400000-30000+23500)]×(1-33%)=138355元

旧设备年净利润额=[600000-(400000+6750)]×(1-33%)=129477.50元

二者年净利润差额=138355-129477.50=8877.5元

④新、旧设备净残值差额=6000-3000=3000元

⑤新设备年净现金流量:

NCF0=-100000元

NCF1-3=138355+23500=161855元

NCF4=138355+23500+3000=167855元

旧设备年净现金流量:

NCF0=-30000元

NCF1-3=129477.50+6750=136227.5元

NCF4=129477.5+6750+3000=139227.5元

二者年净现金流量差额:

NCF0=―100000―(―30000)=-70000元

NCF1-3=161855-136227.5=25627.5元

NCF4=167855-139227.5=28627.5元

⑥计算IRR

测试r=18%

NPV=―70000+25627.5×(P/A,18%,3)+28627.5×(P/F,18%,4)=487.93元

测试r=20%

NPV=―70000+25627.5×(P/A,20%,3)+28627.5×(P/F,20%,4)=―2208.63元

IRR=18%+[(487.93-0)÷(487.93+2208.63)]×2%=18.36%

由于IRR19%,故应继续使用旧设备 -

第5题:

某公司拟用新设备取代已使用2年的旧设备。旧设备原价10000元,税法规定该类设备应采用直线法折旧,折旧年限5年,残值为原价的10%,当前估计尚可使用4年,每年操作成本2000元,预计最终残值1500元,目前变现价值为7000元;购置新设备需花费9000元,预计可使用5年,每年操作成本600元,预计最终残值1500元。该公司资本成本为10%,所得税税率25%。税法规定新设备应采用年数总和法计提折旧,折旧年限5年,残值为原价的10%。

要求:进行是否应该更换设备的分析决策,并列出计算分析过程。答案:解析:因新、旧设备使用年限不同,应运用考虑货币时间价值的平均年成本法比较二者的优劣

(1)继续使用旧设备的平均年成本

每年税后付现操作成本的现值=2000×(1-25%)×(P/A,10%,4)=2000×(1-25%)×3.1699=4754.85(元)

年折旧额=(10000-10000×10%)÷5=1800(元)

每年折旧抵税的现值=1800×25%×(P/A,10%,3)=1800×25%×2.4869=1119.11元)

残值收益的现值=[1500-(1500-10000×10%)×25%]×(P/F,10%,4)=1375×0.6830=939.13(元)

旧设备变现流量=7000-[7000-(10000-1800×2)]×25%=6850(元)

继续使用旧设备的现金流出总现值=4754.85+6850-1119.11-939.13=9546.61(元)

继续使用旧设备的平均年成本=9546.61÷(P/A,10%,4)=9546.61÷3.1699=3011.64(元)

(2)更换新设备的平均年成本

购置成本=9000元

每年税后付现操作成本现值=600×(1-25%)×(P/A,10%,5)=600×(1-25%)×3.7908=1705.86(元)

年折旧额:

残值收益的现值=[1500-(1500-9000×10%)×25%]×(P/F,10%,5)=838.22(元)

更换新设备的现金流出总现值=9000+1705.86-1632.41-838.22=8235.23(元)

更换新设备的平均年成本=8235.23÷(P/A,10%,5)=8235.23÷3.7908=2172.43(元)

因为更换新设备的平均年成本(2172.43元)低于继续使用旧设备的平均年成本(3011.64元),故应更换新设备。 -

第6题:

某项目的生产经营期为5年,设备原值为20万元,预计净残值收入5000元,税法规定的折旧年限为4年,税法预计的净残值为8000元,直线法计提折旧,所得税率为30%,设备使用五年后报废时,收回营运资金2000元,则终结点现金净流量为( )元。A.4100

B.8000

C.5000

D.7900答案:D解析:年折旧额=(200000-8000)/4=48000(元),

第4年末时折旧已经计提完毕,第5年不再计提折旧,

第5年末设备报废时的折余价值=200000-48000×4=8000(元),

预计实际净残值收入5000元小于设备报废时的折余价值8000元的差额抵减所得税,减少现金流出,增加现金净流量,

所以终结点现金净流量=2000+5000+(8000-5000)×30%=7900(元)。 -

第7题:

甲公司购买一台新设备进行旧设备更新。新设备购买价为36000元,预计使用寿命10年,预计净残值为4000元(与最终报废残值一致),采用年限平均法计提折旧(与税法要求一致),每年营运成本为8000元,假设当期折现率为10%。公司适用的所得税税率为25%,则新设备的年金成本为( )元。[已知(P/A,10%,10)=6.1446;(P/F,10%,10)=0.3855]A.10807.85

B.11545.85

C.11607.85

D.13607.85答案:A解析:新设备的年金成本=[36000+8000×(1-25%)×(P/A,10%,10)-(36000-4000)/10×25%×(P/A,10%,10)-4000×(P/F,10%,10)]/(P/A,10%,10)=10807.85(元),选项A正确。

-

第8题:

甲公司购买一台新设备进行旧设备更新。新设备购买价为36000元,预计使用寿命10年,预计净残值为4000元(与最终报废残值一致),采用年限平均法计提折旧(与税法要求一致),每年营运成本为8000元,假设当期贴现率为10%。公司适用的所得税税率为25%,则新设备的年金成本为( )元。[已知(P/A,10%,10)=6.1446]A.10807.82

B.11545.82

C.11607.82

D.13607.82答案:A解析:新设备的年金成本=[36000+8000×(1-25%)×(P/A,10%,10)-4000×(P/F,10%,10)-3200×25%×(P/A,10%,10)]/(P/A,10%,10)=10807.82(元),选项A正确。参考教材P89。 -

第9题:

某公司拟采用新设备取代已使用3年的旧设备,旧设备原价14950元,当前估计尚可使用5年,每年营运成本2150元,预计最终残值1750元,目前变现价值8500元,购置新设备需花费13750元,预计可使用6年,每年付现成本850元,预计最终残值2500元。该公司要求的最低投资报酬率为12%,所得税税率25%,税法规定该类设备应采用直线法折旧,折旧年限6年,残值为原值的10%。

要求:进行是否应该更换设备的分析决策,并列出计算分析过程。答案:解析:因新旧设备使用年限不同,应运用考虑货币时间价值的年金成本比较二者的优劣。

(1)继续使用旧设备的年金成本:

每年付现成本的现值=2150×(1-25%)×(P/A,12%,5)=2150×(1-25%)×3.6048=5812.74(元)

年折旧额=(14950-14950×10%)÷6=2242.50(元)

每年折旧抵税的现值=2242.50×25%×(P/A,12%,3)=2242.50×25%×2.4018=1346.51(元)

残值收益的现值=[1750-(1750-14950×10%)×25%]×(P/F,12%,5)=[1750-(1750-14950×10%)×25%]×0.5674=956.78(元)

目前旧设备变现收益=8500-[8500-(14950-2242.50×3)]×25%=8430.63(元)

继续使用旧设备的现金流出总现值=5812.74+8430.63-1346.51-956.78=11940.08(元)

继续使用旧设备的年金成本=11940.08÷(P/A,12%,5)=11940.08÷3.6048=3312.27(元)。

(2)使用新设备的年金成本:

购置成本=13750元

每年付现成本现值=850×(1-25%)×(P/A,12%,6)=850×(1-25%)×4.1114=2621.02(元)

年折旧额=(13750-13750×10%)÷6=2062.50(元)

每年折旧抵税的现值=2062.50×25%×(P/A,12%,6)=2062.50×25%×4.1114=2119.94(元)

残值收益的现值=[2500-(2500-13750×10%)×25%]×(P/F,12%,6)=[2500-(2500-13750×10%)×25%]×0.5066=1124.02(元)

使用新设备的现金流出总现值=13750+2621.02-2119.94-1124.02=13127.06(元)

使用新设备的年金成本=13127.06÷(P/A,12%,6)=13127.06÷4.1114=3192.84(元)

因为使用新设备的年金成本(3192.84元)低于继续使用旧设备的年金成本(3312.27元),故应更换新设备。 -

第10题:

某公司现有一台旧设备,原价450000元,税法规定的残值为10000元,使用年限为10年,直线法计提折旧。目前已经使用6年,目前的变现价值为100000元,企业预计还可以使用3年,最终报废残值为8000元。每年的营运成本为6000元。所得税税率为25%。折现率为10%。已知:(P/F,10%,3)=0.7513,(P/A,10%,3)=2.4869,则下列说法中,正确的有( )。A.最终报废时的现金流入量为19500元

B.最终报废时的现金流入量为21500元

C.继续使用旧设备的年金成本为36465元

D.继续使用旧设备的年金成本为27820元

E.继续使用旧设备的年金成本为37820元答案:A,C解析:(1)每年折旧费=(450000-10000)/10=44000(元)

最终报废时的账面价值=450000-44000×9=54000(元)

报废净损失=54000-8000=46000(元)

报废净损失抵税=46000×25%=11500(元)

报废时的现金流入量=8000+11500=19500(元)

(2)旧设备目前的变现净损失抵税=(450000-44000×6-100000)×25%=21500(元)

旧设备的年金成本

=[100000+21500-19500×(P/F,10%,3)+6000×(1-25%)×(P/A,10%,3)-44000×25%×(P/A,10%,3)]/(P/A,10%,3)

=[121500-19500×(P/F,10%,3)]/(P/A,10%,3)+6000×(1-25%)-44000×25%

=(121500-19500×0.7513)/2.4869+4500-11000

=36465(元) -

第11题:

单选题某企业有一台模具加工设备,原值为32000元,其逐年维持费用和逐年实际残值为已知值,如下表所示。 使用年限(n) 1 2 3 4 5 维持费用(Yt) 4000 5000 7000 9000 11000 实际残值(Ln) 20000 12000 9000 7000 5000 若用面值法计算,则该设备的最佳更新期为( )年。A1

B2

C3

D4

正确答案: D解析: -

第12题:

单选题某项目的生产经营期为5年,设备原值为20万元,预计净残值收入5000元,税法规定的折旧年限为4年,税法预计的净残值为8000元,直线法计提折旧,所得税率为30%,则设备使用5年后设备报废相关的税后现金净流量为()元。A5900

B8000

C5000

D6100

正确答案: A解析: -

第13题:

某公司有一台设备,购于两年前,现在考虑是否需要更新。该公司所得税税率为25%,要求的最低投资报酬率为10%,如果更新,每年可以增加销售收入100万元,有关资料见下表(金额单位:万元) 项目 旧设备

新设备

原价

520

630

税法规定残值

20

30

税法规定使用年限(年)

5

5

已用年限

2

尚可使用年限

4

4

每年付现成本

200

150

两年末大修成本

40

最终报废残值

5

10

目前变现价值

207.2

按照税法规定,旧设备采用双倍余额递减法计提折旧,新设备按照年数总和法计提折旧。预计未来的四年每年都需要缴纳所得税。 要求: (1)按照税法规定计算旧设备和新设备每年的折旧额; (2)计算使用新设备之后,每年增加的折旧及折旧抵税; (3)按照税法规定计算旧设备目前的账面价值以及变现损失抵税或收益纳税; (4)计算旧设备变现的相关现金流量; (5)计算使用新设备增加的投资额; (6)计算继续使用旧设备时,第4年末设备变现的相关现金流量; (7)计算使用新设备,第4年末设备变现的相关现金流量; (8)计算新设备每年增加的税后收入和节约的税后操作成本; (9)计算使用新设备第1~4年每年增加的现金流量; (10)按照差量现金流量,计算更新设备方案的内含报酬率,并作出是否更新的决策; (11)按照差量现金流量,计算更新设备方案的差量净现值,并作出是否更新的决策。

正确答案:

-

第14题:

某企业拟更新原设备,新旧设备的详细资料如下表所示。 已知所得税税率为40%。假设企业最低报酬率为10%。若购买新设备,则项目的平均年成本为()元。

A.-19442

B.19442

C.-15408

D.15408

参考答案:A

-

第15题:

89~92 某建筑安装公司有一台购于三年前的施工设备,现在考虑是否需要更新(即购买新设备,买掉旧设备)。原有旧设备采用直线法折旧,新设备将采用年数总和法计提折旧。其他有关资料如下表所示。

项目

旧设备

新设备

原值或现行市价(元)预计净残值(元)税法规定合用年限(年)已用年限(年)尚可使用年限(年)每年操作成本(元)目前变现价值(元)

120000 6000 6 3 4 12000 30000

60000 4000 4 0 4 5000 —

根据题意,回答案下列问题:

第89题:旧设备的账面净值为( )元。

A.57000

B.60000

C.63000

D.71000

正确答案:C

-

第16题:

某施工企业购入一台施工机械,原价80000元,预计残值率3%,使用年限10年,按计提折旧,该设备每年应计提的折旧额为( )元。A:8000

B:7760

C:2400

D:8240答案:B解析:本题考查固定资产计提折旧的计算。80000×(1-0.03)/10=7760 元。 -

第17题:

某项目的生产经营期为5年,设备原值为20万元,预计净残值收入5000元,税法规定的折旧年限为4年,税法预计的净残值为8000元,直线法计提折旧,所得税税率为30%,设备使用五年后报废时,收回营运资金2000元,则终结点现金净流量为( )。A、4100元

B、8000元

C、5000元

D、7900元答案:D解析:年折旧额=(200000-8000)/4=48000(元),第4年末时折旧已经计提完毕,第5年不再计提折旧,第5年末设备报废时的折余价值=200000-48000×4=8000(元),预计实际净残值收入5000元小于设备报废时的折余价值8000元的差额抵减所得税,减少现金流出,增加现金净流量,所以终结点现金净流量=2000+5000+(8000-5000)×30%=7900(元)。

【考点“投资项目现金流量的构成”】 -

第18题:

某项目的寿命期为5年,设备原值为20万元,预计净残值收入5000元,税法规定的折旧年限为4年,税法预计的净残值为8000元,直线法计提折旧,所得税率为30%,则设备使用5年后设备报废相关的税后现金净流量为 ( )元。A.5900

B.8000

C.5000

D.6100答案:A解析:预计净残值小于税法残值抵减的所得税为:(8000-5000)×30%=900。

相关现金净流量=5000+900=5900(元) -

第19题:

甲公司购买- -台新设备进行旧设备更新。新设备购买价为36000元,预计使用寿命10 年,预计净残值为4000元(与最终报废残值-致),采用年限平均法计提折旧(与税法要求一致),每年营运成本为8000元,假设当期贴现率为10%。公司适用的所得税税率为25%,则新设备的年等额成本为()元。(已知( P/A, 10%,10) =6.1446)A.10807.82

B.11545.82

C.11607.82

D.13607.82答案:A解析:新设备的年等额成本=[36000+8000x ( 1-25%) x (P/A,10%,10)-4000x ( P/F,10%,10 )-3200x 25% x( P/A,10%,10) ]/ ( P/A, 10%,10) =10807.82 (元),选项A正确。

-

第20题:

某公司拟采用新设备取代已使用3年的旧设备。购置新设备需花费300000元,预计可使用6年,每年营运成本17000元,最终报废残值25000元,当期的贴现率为12%,所得税税率25%,税法规定该类设备应采用直线法计提折旧,折旧年限为6年,预计净残值为30000元。则新设备的年金成本为( )元。[已知(P/A,12%,6)=4.1114,(P/F,12%,6)=0.5066]A.71541.22

B.68083.16

C.71233.36

D.74467.85答案:C解析:初始现金净流量=-原始投资额=-300000(元)

营业现金净流量=税后收入-税后付现成本+折旧抵税=-17000×(1-25%)+(300000-30000)/6×25%=-1500(元)

终结回收现金流量=25000-(25000-30000)×25%=26250(元)。

新设备年金成本

=[300000+1500×(P/A,12%,6)-26250×(P/F,12%,6)]/(P/A,12%,6)

=(300000+1500×4.1114-26250×0.5066)/4.1114

=71233.36(元)。 -

第21题:

某公司于2015年1月1日购入一台价值30000元的设备,使用年限为5年。2018年1月1日,公司拥有一个低价购进新设备的机会。已知:继续使用旧设备年运营成本为8000元,旧设备税法残值为6000元,最终报废残值为4000元,目前变现价值为8000元,按直线法计提折旧,每年折旧费为4800元。新设备市场价为50000元,该公司可以以35000元的价格购入,使用年限为5年,税法残值为5000元,最终报废残值也为5000元,按直线法计提折旧,每年折旧费为6000元,使用新设备年运营成本降为7000元。假设企业适用所得税税率为25%,采用的贴现率为10%。

要求:

运用年金成本指标判断公司是否要抓住低价购进新设备的机会。(结果保留两位小数)[(P/A,10%,2)=1.7355,(P/A,10%,5)=3.7908]答案:解析:继续使用旧设备:

旧设备账面净值=30000-4800×3=15600(元)

变现损失抵税=(15600-8000)×25%=1900(元)

旧设备投资额=8000+1900=9900(元)

报废残值收入=4000元,税法残值=6000元

残值损失抵税=(6000-4000)×25%=500(元)

旧设备税后残值收入=4000+500=4500(元)

每年税后投资净额=(9900-4500)/(P/A,10%,2)+4500×10%=(9900-4500)/1.7355+4500×10%=3561.50(元)

每年折旧抵税=4800×25%=1200(元)

每年税后运营成本=8000×(1-25%)=6000(元)

旧设备年金成本=3561.50+6000-1200=8361.5(元)

更换新设备:

税法残值与报废残值相等,所得税对其没有影响,所以税后残值收入即为5000元

每年税后投资净额=(35000-5000)/(P/A,10%,5)+5000×10%=(35000-5000)/3.7908+5000×10%=8413.90(元)

每年折旧抵税=6000×25%=1500(元)

每年税后运营成本=7000×(1-25%)=5250(元)

新设备年金成本=8413.90+5250-1500=12163.90(元)

因为旧设备年金成本8361.50元小于新设备年金成本12163.90元,所以应当继续使用旧设备,放弃购进新设备的机会。 -

第22题:

单选题甲公司为工业企业,于2011年6月30日将一项生产设备提前报废,该设备账面原值为600000元,预计净残值为零,预计使用年限为5年,采用年数总和法计提折旧。该设备截至报废日已使用2.5年,报废时发生清理费用5000元,取得残值收入8000元。则该设备报废时对企业当期税前利润的影响额为( )元。A177000

B160000

C180000

D230000

正确答案: C解析: 该设备报废时从“固定资产清理”转入“营业外支出”的余额=600000-(200000+160000+60000)(累计折旧额)-8000+5000=177000(元)。 -

第23题:

单选题某公司现有一台旧设备,原价450000元,税法规定的残值为10000元,使用年限为10年,直线法计提折旧。目前已经使用6年,目前的变现价值为100000元,企业预计还可以使用3年,最终报废残值为8000元。每年的营运成本为6000元。所得税税率为25%。折现率为10%。已知:(P/F,10%,3)=0.7513,(P/A,10%,3)=2.4869,则下列说法中,正确的是()。A最终报废时的现金流入量为19500元

B最终报废时的现金流入量为21500元

C继续使用旧设备的年金成本为36000元

D继续使用旧设备的年金成本为27820元

正确答案: D解析: (1)每年折旧费=(450000-10000)/10=44000(元),最终报废时的账面价值=450000-44000×9=54000(元),报废净损失=54000-8000=46000(元),报废净损失抵税=46000×25%=11500(元),报废时的现金流入量=8000+11500=19500(元)。(2)旧设备目前的变现净损失抵税=(450000-44000×6-100000)×25%=21500(元)旧设备的年金成本=[100000+21500-19500×(P/F,10%,3)+6000×(1-25%)×(P/A,10%,3)-44000×25%×(P/A,10%,3)]/(P/A,10%,3)=[121500-19500×(P/F,10%,3)]/(P/A,10%,3)+6000×(1-25%)-44000×25%=(121500-19500×0.7513)/2.4869+4500-11000=36465(元) -

第24题:

单选题某项目的生产经营期为5年,设备原值为20万元,预计净残值收入5000元,税法规定的折旧年限为4年,税法预计的净残值为8000元,直线法计提折旧,所得税税率为25%,设备使用5年后报废时,收回营运资金2000元,则终结点现金净流量为( )元。A4100

B8000

C5000

D7750

正确答案: D解析: