已知A股票的预期收益率为10%,收益率的标准差为7%,B股票的预期收益率为15%,收益率的方差为6%,A、B两种股票的投资股数比例为3:2,投资时每股价格比例为4:3,不考虑交易费用。两种股票收益率之间的相关系数为0.8。要求:(1)假设无风险收益率为4%,A股票风险价值系数为0.2,计算A股票的风险收益率与必要收益率;(2)计算两种股票的资产组合的预期收益率;(3)计算两种股票的资产组合收益率的方差。

题目

已知A股票的预期收益率为10%,收益率的标准差为7%,B股票的预期收益率为15%,收益率的方差为6%,A、B两种股票的投资股数比例为3:2,投资时每股价格比例为4:3,不考虑交易费用。两种股票收益率之间的相关系数为0.8。

要求:

(1)假设无风险收益率为4%,A股票风险价值系数为0.2,计算A股票的风险收益率与必要收益率;

(2)计算两种股票的资产组合的预期收益率;

(3)计算两种股票的资产组合收益率的方差。

相似考题

更多“已知A股票的预期收益率为10%,收益率的标准差为7%,B股票的预期收益率为15%,收益率的方差 ”相关问题

-

第1题:

某企业拟以100万元进行股票投资,现有A和B两只股票可供选择,具体资料如下:

经济情况 概率 A股票预期收益率 B股票预期收益率 繁荣 0.2 100% 80% 复苏 0.3 30% 20% 一般 0.4 10% 12.5% 衰退 0.1 -60% -20%

要求:

(1)分别计算A、B股票预期收益率的期望值、标准差和标准离差率,并比较其风险大小。

(2)如果无风险报酬率为6%,风险价值系数为10%,请分别计算A、B股票的总投资收益率。

(3)假设投资者将全部资金按照70%和30%的比例分别投资购买A、B股票构成投资组合,A、B股票预期收益率的相关系数为0.6,请计算组合的期望收益率和组合的标准差以及A、B股票预期收益率的协方差。

(4)假设投资者将全部资金按照70%和30%的比例分别投资购买A、B股票构成投资组合,已知A、B股票的B系数分别为1.2和1.5,市场组合的收益率为12%,无风险收益率为4%。

要求:计算组合的B系数和组合的必要收益率。

正确答案:

(1)项目 A股票

B股票

期望值

27%

25%

标准差

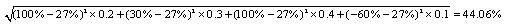

44.06%

29.62%

标准离差率

1.63

1.18

计算过程:

A股票预期收益率的期望值=100%×0.2+30%×0.3+10%×0.4+(-60%)×0.1=27%

B股票预期收益率的期望值=80%×0.2+20%×0.3+12.5%×0.4+(-20%)×0.1=25%

A股票标准差=

B股票标准差=

A股票标准离差率=

B股票标准离差率=

由于A、B股票预期收益率的期望值不相同,所以不能直接根据标准差来比较其风险,而应根据标准离差率来比较其风险,由于B股票的标准离差率小,故B股票的风险小。

(2)A股票的总投资收益率=6%+1.63×10%=22.3%

B股票的总投资收益率=6%+1.18×10%=17.8

(3)组合的期望收益率:70%×27%+30%×25%=26.4%

组合的标准差

协方差=O.6×0.4406×0.2962=0.0783

)4)组合的β系数=70%×1.2+30%×1.5=1.29

组合的必要收益率=4%+1.29(12%一4%)=14.32% -

第2题:

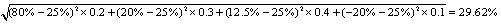

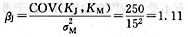

目前无风险资产收益率为7%,整个股票市场的平均收益率为15%,ABC公司股票预期收益率与整个股票市场平均收益率之间的协方差为250,整个股票市场平均收益率的标准差为15,则ABC公司股票的期望报酬率为( )。

A.0.15

B.0.13

C.0.1588

D.0.1643

正确答案:C

解析:

Ri=Rf+β(Rm-Rf)=7%+1.11×(15%-7%)=15.88% -

第3题:

甲投资者现在打算购买一只股票,已知A股票过去五年的收益率分别为:-2%,5%,8%,10%,4%;B股票为新发行的股票,预计未来收益率为15%的可能性为40%,未来收益率为4%的可能性为35%,未来收益率为-6%的可能性为25%。

要求:

(1)计算A、B股票的预期收益率;

(2)计算A、B股票收益率的标准差;

(3)计算A、B股票收益率的标准离差率,并比较二者的风险大小;

(4)如果甲是风险中立者,回答甲投资者会选择哪只股票。

正确答案:

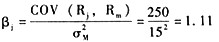

(1)A股票的预期收益率=(-2%+5%+8%+10%+4%)/5=5%

B股票的预期收益率=15%×40%+4%×35%-6%×25%=5.9%

(2)A股票收益率的标准差

(3)A股票收益率的标准离差率=4.58%/5%=0.92

B股票收益率的标准离差率=8.35%/5.9%=1.42

结论:B股票的风险大于A股票。

(4)对于风险中立者而言,选择资产时不考虑风险。由于B股票的预期收益率高于A股票,所以,甲投资者会选择B股票。

-

第4题:

有A、B两只股票,A股票的预期收益率是15%,B股票的预期收益率为20%,A股票的标准差是0.04,β值是1.2;B股票的标准差是0.06,β值是1.80如果大盘的标准差是0.03,则大盘与股票A的协方差是()。A:0.0008

B:0.0011

C:0.0016

D:0.0017答案:B解析: -

第5题:

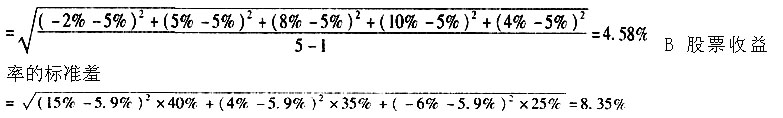

若目前无风险资产收益率为5%,整个股票市场的平均收益率为15%, B公司的股票预期 收益率与整个市场平均收益率之间的协方差为250,整个股票市场平均收益率的标准差为20,则 B公司股票的必要收益率为( )A.15%

B.12%

C.11.25%

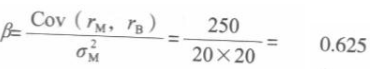

D.8%答案:C解析:这道题需要先根据已知条件计算B公司股票的β

则根据CAPM公式,B公司股票的必要收益率=5%+0.625x( 15%-5% )=11.25% -

第6题:

若目前无风险收益率为5%,整个股票市场的平均收益率为15%,B公司的股票预期收益率与整个市场平均收益率的协方差为250,整个股票市场平均收益率的标准差为20,则B公司股票必要收益率为( )。A.15%

B.120/0

C.11. 25%

D.8%答案:C解析: -

第7题:

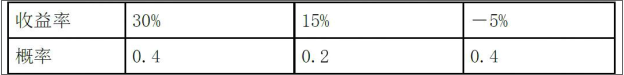

假设A股票收益率的概率分布情况如下:

B股票的预期收益率为14%,标准差为16%,若A、B股票投资的价值比例为3∶2。

(1)计算A股票的预期收益率、方差和标准差;

(2)计算AB股票组合的预期收益率;

(3)如果两种股票的相关系数是0.5,计算该组合预期收益率的标准差;

(4)如果两种股票的相关系数是1,计算该组合预期收益率的标准差。答案:解析:1.A股票的预期收益率=0.4×30%+0.2×15%+0.4×(-5%)=13%(0.5分) A股票收益率的方差=(30%-13%)2×0.4+(15%-13%)2×0.2+(-5%-13%)2×0.4=2.46%(1分) A股票收益率的标准差=2.46%1/2=15.68%(0.5分)

2.组合的预期收益率=13%×60%+14%×40%=13.4%(1分)

3.组合的标准差=(0.6 2 ×2.46%+0.4 2 ×16% 2 +2×0.5×0.6×0.4×15.68%×16%) 1/2 =13.77%(1分)

4.组合的标准差=(0.6 2 ×2.46%+0.4 2 ×16% 2 +2×1×0.6×0.4×15.68%×16%) 1/2 =60%×15.68%+40%×16%=15.81%(1分) -

第8题:

已知A股票的预期收益率为10%,收益率的标准差为7%,B股票的预期收益率为15%,收益率的方差为6%,AB两种股票的投资股数比例为3:2,投资时每股价格比例为4:3,不考虑交易费用。两种股票收益率之间的相关系数为0.8,则两种股票的资产组合的预期收益率是( )。A.35%

B.11.67%

C.12.35%

D.9.67%答案:B解析:因为,对AB两种股票的投资比例为34:23=2:1,所以,投资比重分引为2/3和1/3。资产组合的预期收益率=2/310%+1/315%=11.67% -

第9题:

已知无风险资产的收益率为7%,市场组合的预期收益率为15%,股票A的β系数为0.25,股票B的β系数为4。试计算股票A和B各自的预期收益率及风险报酬。

正确答案: 已知rf=7%,E(rm)=15%,βA=0.25,βB=4,故根据CAPM模型,可以计算出:

股票A的预期收益率为:

E(rA=rf+[E(rm)-rf]*βA=7%+(15%-7%)*0.25=9%

股票A的风险报酬为:

E(rA)-rf=[E(rm)-rf]*βA=(15%-7%)*0.25=2%

股票B的预期收益率为:

E(rB)=rf+[E(rm)-rf]*βB=7%+(15%-7%)*4=39%

股票B的风险报酬为:

E(rB)-rf=[E(rm)-rf]*βB=(15%-7%)*4=32% -

第10题:

单选题已知目前无风险资产收益率为5%,市场组合的平均收益率为10%,市场组合平均收益率的标准差为12%。如果甲公司股票收益率与市场组合平均收益率之间的协方差为2.88%,则下列说法中正确的是( )。A甲公司股票的β系数为2

B甲公司股票的要求收益率为16%

C如果该股票为零增长股票,股利固定为2,则股票价值为30

D如果市场是完全有效的,则甲公司股票的预期收益率为10%

正确答案: D解析:

A项,甲公司股票的β系数=2.88%/(12%×12%)=2;B项,甲公司股票的要求收益率=无风险收益率+β系数×(平均市场收益率-无风险收益率)=5%+2×(10%-5%)=15%;C项,如果该股票为零增长股票,股利固定为2,则股票价值=固定股利/必要报酬率=2/15%=13.33(元);D项,如果市场完全有效,则甲公司股票的预期收益率等于要求的收益率15%。 -

第11题:

问答题已知无风险资产的收益率为7%,市场组合的预期收益率为15%,股票A的β系数为0.25,股票B的β系数为4。试计算股票A和B各自的预期收益率及风险报酬。正确答案: 已知rf=7%,E(rm)=15%,βA=0.25,βB=4,故根据CAPM模型,可以计算出:

股票A的预期收益率为:

E(rA=rf+[E(rm)-rf]*βA=7%+(15%-7%)*0.25=9%

股票A的风险报酬为:

E(rA)-rf=[E(rm)-rf]*βA=(15%-7%)*0.25=2%

股票B的预期收益率为:

E(rB)=rf+[E(rm)-rf]*βB=7%+(15%-7%)*4=39%

股票B的风险报酬为:

E(rB)-rf=[E(rm)-rf]*βB=(15%-7%)*4=32%解析: 暂无解析 -

第12题:

单选题无风险资产收益率为7%,某股票A的预期收益率为15%,标准差为20%,如果由无风险资产和股票A构成的投资组合的预期收益率为13%,那么该组合的标准差为()。A15%

B20%

C0

D17%

正确答案: A解析: 暂无解析 -

第13题:

目前无风险资产收益率为9%,整个股票市场的平均收益率为15%, ABC公司股票预期收益率与整个股票市场平均收益率之间的协方差为250,整个股票市场平均收益率的标准差为15,则ABC公司股票的期望报酬率为( )。

A.0.09

B.0.15

C.0.1566

D.0.1666

正确答案:C

解析:

Ki—RF+β(KM-RF)=9%+1.11×(15%-9%)=15.66% -

第14题:

已知甲股票的β系数为1.2,证券市场线的斜率为8%,证券市场线的截距为2.4%,资本资产定价模型成立,乙股票收益率与市场组合收益率的协方差为6.3%,市场组合收益率的标准差为30%。

要求:

(1)根据题中条件确定市场风险溢酬;

(2)计算无风险收益率以及甲股票的风险收益率和必要收益率;

(3)计算甲股票的预期收益率;

(4)计算市场平均收益率;

(5)计算乙股票的β系数;

(6)如果资产组合中甲的投资比例为0.4,乙的投资比例为0.6,计算资产组合的β系数以及资产组合的必要收益率;

(7)在第6问中,假设资产组合收益率与市场组合收益率的相关系数为0.8,计算资产组合收益率的标准差;

(8)如果甲股票收益率标准差为18%,乙股票收益率的标准差为10%,资产组合中甲的投资比例为0.3,乙的投资比例为0.7,资产组合收益率的标准差为8.5%,计算甲乙股票收益率的协方差;

(9)根据第8问计算甲乙股票收益率的相关系数;

(10)根据第2问、第3问和第8问,计算甲股票的风险价值系数。

正确答案:(1)证券市场线的斜率=市场风险溢酬

由此可知:市场风险溢酬=8%

(2)证券市场线的截距=无风险收益率

由此可知,无风险收益率=2.4%

甲股票的风险收益率=甲股票的β系数×市场风险溢酬=1.2×8%=9.6%

甲股票的必要收益率=无风险收益率+甲股票的风险收益率=2.4%+9.6%=12%

(3)由于资本资产定价模型成立,所以,甲股票的预期收益率=必要收益率=12%

(4)市场平均收益率=市场组合收益率=无风险收益率+市场风险溢酬=2.4%+8%=10.4%

(5)市场组合收益率的方差=30%×30%=9%

乙股票的β系数=乙股票收益率与市场组合收益率的协方差/市场组合收益率的方差=6.3%/9%=0.7

(6)资产组合的β系数=0.4×1.2+0.6×0.7=0.9

资产组合的必要收益率=2.4%+0.9×8%=9.6%

或:资产组合的必要收益率=0.4×甲股票的必要收益率+0.6 ×乙股票的必要收益率=0.4 × 12%+0.6 ×(2.4%+0.7×8%)=9.6%

(7)资产组合的β系数=资产组合收益率与市场组合收益率的相关系数×资产组合收益率的标准差/市场组合收益率的标准差

即:0.9=0.8×资产组合收益率的标准差/30%

解得:资产组合收益率的标准差=33.75%

(8)资产组合收益率的方差

=0.3×0.3×18%×18%+2×0.3 ×0.7×甲乙股票收益率的协方差+0.7×0.7 × 10%×10%

即:8.5%×8.5%=0.3 × 0.3×18%× 18%+2×0.3×0.7×甲乙股票收益率的协方差+0.7×0.7×10%×10%

0.7225%=0.2916%+0.42 ×甲乙股票收益率的协方差+0.49%

解得:甲乙股票收益率的协方差=-0.14%

(9)甲乙股票收益率的协方差=甲乙股票收益率的相关系数×甲的收益率标准差×乙的收益率标准差=甲乙股票收益率的相关系数×18%×10%=-0.14%

解得:甲乙股票收益率的相关系数=-0.08

(10)甲股票的风险价值系数=甲股票的风险收益率/甲股票收益率的标准离差率=9.6%/甲股票收益率的标准离差率甲股票收益率的标准离差率=甲股票收益的标准差/甲股票的预期收益率=18%/12%=1.5

所以,甲股票的风险价值系数=9.6%/1.5=6.4% -

第15题:

已知股票A的预期收益率为8%,股票B的预期收益率为10%,股票A目前的市价为15元,股票B目前的市价为20元,某投资人购买了400股A股票和200股B股票,构成一个资产组合。

要求计算下列指标:

(1)资产组合中股票A和股票B的投资比重;

(2)资产组合的预期收益率。

正确答案:

(1)资产组合投资总额=400×15+200×20=10000(元)

股票A的投资比重=(400×15)/10000=0.6

股票B的投资比重=1-0.6=0.4或=(200×20)/10000=0.4

(2)资产组合的预期收益率=8%×0.6+10%×0.4=8.8%

-

第16题:

已知在某股票市场上预期某只股票未来能够取得10%收益率的概率为0.4,遭遇-5%收益率的概率为0.6,则该股票的期望收益率为()。A:1%

B:2%

C:3%

D:4%答案:A解析: -

第17题:

若目前无风险收益率为5%,整个股票市场的平均收益率为15%,B公司的股票预期收益率与整个市场平均收益率的协方差为250,整个股票市场平均收益率的标准差为20,则B公司股票必要收益率为()。A.15%

B.12%

C.11.25%

D.8%答案:C解析:

-

第18题:

股票A的预期收益率是10%,标准差为18%,股票B的预期收益率是15%,标准差为27%,如果你是一个风险中性的投资者,根据变异系数的计算结果,会选()。A:两者没有区别

B:不能确定

C:股票B

D:股票A答案:A解析:这里要比较A与B用变异系数。变异系数(CV)描述的是获得单位的预期收益须承担的风险,变异系数越小,投资项目越优。变异系数CV=标准差/预期收益率。对于A,CV=18%/10%=1.8;对于B,CV=27%/15%=1.8,所以对于一个风险中立者,A股与B股是一样的。 -

第19题:

已知A股票的预期收益率为10%,收益率的标准差为7%,假设无风险收益率为4%,A股票风险价值系数为0.2,则A股票的风险收益率与必要收益率分别是( )。

A、14%;18%

B、2%;6%

C、12%;16%

D、8%;12%答案:A解析:A股票收益率的标准离差率=7%/10%=0.7,风险收益率=风险价值系数收益率价值系数收益率标准离差率,A股票风险收益率=0.20.7100%=14%,A股票必要收益率=4%+14%=18% -

第20题:

已知A股票的预期收益率为10%,收益率的标准差为7%,B股票的预期收益率为15%,收益率的方差为6%,A、B两种股票的投资股数比例为3:2,投资时每股价格比例为4:3,不考虑交易费用.两种股票收益率之间的相关系数为0.8,则两种股票的资产的预期收益率是( )。A.35%

B.11.67%

C.12.35%

D.9.67%答案:B解析:A、B两种股票的投资比例为3/4:2/3=2:1,所以,投资比重分别为2/3和1/3。资产的预期收益率=2/3×1O%+1/3×15%=11.67%。 -

第21题:

无风险资产收益率为7%,某股票A的预期收益率为15%,标准差为20%,如果由无风险资产和股票A构成的投资组合的预期收益率为13%,那么该组合的标准差为()。

- A、15%

- B、20%

- C、0

- D、17%

正确答案:A -

第22题:

单选题目前无风险资产收益率为7%,整个股票市场的平均收益率为15%,ABC公司股票预期收益率与整个股票市场平均收益率之间的协方差为250,整个股票市场平均收益率的标准差为15,则ABC公司股票的必要报酬率为( )。A15%

B13%

C15.88%

D16.43%

正确答案: C解析:

β=ABC公司股票的必要报酬率与市场组合报酬率之间的协方差/市场组合报酬率的方差=250/152=1.11,所以ABC公司股票的必要报酬率=无风险报酬率+β系数×(市场组合报酬率-无风险报酬率)=7%+1.11×(15%-7%)=15.88%。 -

第23题:

单选题已知目前无风险资产收益率为5%,市场组合的平均收益率为10%,市场组合平均收益率的标准差为12%。如果甲公司股票收益率与市场组合平均收益率之间的协方差为2.88%,则下列说法中正确的是()。A甲公司股票的β系数为2

B甲公司股票的要求收益率为16%

C如果该股票为零增长股票,股利固定为2元,则股票价值为30元

D如果市场是完全有效的,则甲公司股票的预期收益率为10%

正确答案: A解析: 甲公司股票的β系数=2.88%/(12%×12%)=2,甲公司股票要求的收益率=5%+2×(10%-5%)=15%,所以选项A的说法正确,选项B的说法不正确;如果该股票为零增长股票,股利固定为2元,则股票价值=2/15%=13.33(元),所以选项C的说法不正确:如果市场完全有效,则甲公司股票的预期收益率等于要求的收益率15%,所以选项D的说法不正确。