无风险收益率为5%,市场期望收益率为12%的条件下:A证券的期望收益率为10%,β系数为1.1;B证券的期望收益率为17%,β系数为1.2,那么投资者可以买进哪一个证券?( )A.A证券 B.B证券 C.A证券或B证券 D.A证券和B证券

题目

无风险收益率为5%,市场期望收益率为12%的条件下:A证券的期望收益率为10%,β系数为1.1;B证券的期望收益率为17%,β系数为1.2,那么投资者可以买进哪一个证券?( )

A.A证券

B.B证券

C.A证券或B证券

D.A证券和B证券

B.B证券

C.A证券或B证券

D.A证券和B证券

相似考题

更多“无风险收益率为5%,市场期望收益率为12%的条件下:A证券的期望收益率为10%,β系数为1.1;B证券的期望收益率为17%,β系数为1.2,那么投资者可以买进哪一个证券?( )”相关问题

-

第1题:

如果资产组合的系数为1.5,市场组合的期望收益率为12%,无风险收益率为4%,则该资产组合的期望收益率为()。A:10%

B:12%

C:16%

D:18%答案:C解析:资产组合的期望收益率E(RP)=Rf+β[E(RM)-Rf]=4%+1.5*(12%-4%)=16%。 -

第2题:

无风险收益率为5%,市场期望收益率为12%的条件下:A证券的期望收益率为10%,β系数为1.1;B证券的期望收益率为17%,β系数为1.2,那么投资者可以买进哪一个证券?( )A.A证券

B.B证券

C.A证券或B证券

D.A证券和B证券答案:B解析:根据CAPM模型,A证券:5%+(12%-5%)1.1=12.7%,因为12.7%>10%,所以A证券价格被高估,应卖出:B证券:5%+(12%-5%)1.2=13.4%,因为13.4%小于17%.所以B证券价格被低估.应买进。 -

第3题:

假设证券A历史数据表明,年收益率为50%的概率为20%,年收益率为30%的概率为45%,年收益率为10%的概率为35%,那么证券A的( )。

Ⅰ.期望收益率为27%

Ⅱ.期望收益率为30%

Ⅲ.估计期望方差为2.11%

Ⅳ.估计期望方差为3%

A、Ⅰ,Ⅱ

B、Ⅰ,Ⅲ

C、Ⅱ,Ⅲ

D、Ⅲ,Ⅳ答案:B解析:B

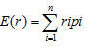

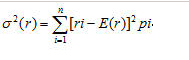

根据期望收益率计算公式

和方差计算公式

-

第4题:

假设证券A历史数据表明,年收益率为50%的概率20%,年收益率为30%的概率为40%,年收益率为10%的概率为40%,那么证券A()。A:期望收益率为26%

B:期望收益率为30%

C:估计期望方差为2.24%

D:估计期望方差为15.6%答案:A,C解析:期望收益率=50%*20%+30%*40%+10%*40%=26%;估计期望方差=(50%-26%)2*20%+(30%-26%)2*40%+(10%-26%)2*40%=2.24%。 -

第5题:

假设某资产组合的β系数为1.5,α系数为3%,期望收益率为18%。如果无风险收益率为6%,那么根据詹森指数,市场组合的期望收益率为( )。A.12%

B.14%

C.1 5%

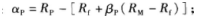

D.16%答案:A解析:根据詹森指标公式:

代入数据得:3%=18%-[6%+1.5X(RM-6%)],解得:RM=12%。 -

第6题:

无风险收益率为5%,市场期望收益率为12%的条件下:A证券的期望收益率为10%,β系数为1.1;B证券的期望收益率为17%,β系数为1.2,那么投资者可以买进哪一个证券?()

A、A证券

B、B证券

C、A证券或B证券

D、A证券和B证券答案:B解析:根据CAPM模型,A证券:5%﹢(12%﹣5%)1.1=12.7%,因为12.7%>10%,所以A证券价格被高估,应卖出:B证券:5%﹢(12%﹣5%)1.2=13.4%,因为13.4% -

第7题:

完全正相关的证券A和证券B,其中证券A方差为40%,期望收益率为16%,证券B的方差为20%,期望收益率为12%,那么证券组合25%A+75%B的期望收益率为()。

- A、12%

- B、13%

- C、14%

- D、15%

正确答案:B -

第8题:

完全不相关的证券A和证券B,其中证券A方差为40%,期望收益率为16%,证券B的方差为30%,期望收益率为12%,如果证券组合P为50%A+50%B,那么以下说法正确的有()。

- A、证券组合P的期望收益率为14%

- B、证券组合P的期望收益率为15%

- C、证券组合P的方差为20%

- D、证券组合P的方差为25%

正确答案:B,D -

第9题:

假设证券A历史数据表明,年收益率为50%的概率为25%,年收益率为30%的概率为50%,年收益率为10%的概率为25%,那么证券A()。

- A、期望收益率为30%

- B、期望收益率为45%

- C、估计期望方差为2%

- D、估计期望方差为4%

正确答案:B,C -

第10题:

单选题无风险收益率为5%,市场期望收益率为12%的条件下:A证券的期望收益率为10%,β系数为1.1;B证券的期望收益率为17%,β系数为1.2,那么投资者可以买进哪一个证券?()AA证券

BB证券

CA证券或B证券

DA证券和B证券

正确答案: C解析: 根据CAPM模型,A证券:5%+(12%一5%) ×1.1=12.7%,因为12.7%>10%,所以A证券价格被高估,应卖出;B证券:5%+(12%-5%)×1.2=13.4%,因为13.4%<17%,所以B证券价格被低估,应买进。 -

第11题:

单选题假设证券市场处于CAPM所描述的均衡状态。证券A的期望收益率为6%,其中β系数为0.5,市场证券组合的期望收益率为9%,则无风险利率为( )。A1.5%

B2%

C3%

D4.5%

E4.7%

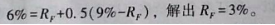

正确答案: B解析:

由资本资产定价模型公式E(Ri)=rf+βi[E(RM)-rf],代入可得6%= rf+0.5×(9%- rf),得rf=3%。 -

第12题:

单选题已知无风险收益率为5%,市场期望收益率为10%,A证券的期望收益率为12%,β系数为1.1;B证券的期望收益率为15%,β系数为1.2;那么投资者的投资策略为( )。A买进A证券

B买进B证券

C买进A证券或B证券

D买进A证券和B证券

正确答案: A解析: -

第13题:

在无风险收益率为5%,市场期望收益率为12%的条件下:A证券的期望收益率为10%,β系数为1.1;B证券的期望收益率为17%,β系数为1.2,那么投资者可以买进( )。

A.A证券

B.B证券

C.A证券或B证券

D.A证券和B证券答案:B解析:根据资本资产定价模型,A证券:5%+(12%-5%)×1.1=12.7%。因为12.7%>10%,所以A证券价格被高估,应卖出;B证券:5%+(12%-5%)×1.2=13.4%,因为13.4%<17%,所以B证券价格被低估,应买进。 -

第14题:

在无风险收益率为5%、市场期望收益率为12%的条件下:A证券的期望收益率为10%,β系数为Ⅰ1;B证券的期望收益率为17%,β系数为Ⅰ2,那么投资者可以买进哪一个证券( )A、A证券

B、B证券

C、A证券或B证券

D、A证券和B证券答案:B解析:根据CAPM模型,A证券:5%+(12%-5%)×Ⅰ.1=12.7%,因为12.7%>10%,所以A证券价格被高估,应卖出;B证券:5%+(12%-5%)×Ⅰ.2=13.4%,因为13.4%<17%,所以B证券价格被低估,应买进。 -

第15题:

(2016年)在无风险收益率为5%,市场期望收益率为12%的条件下:A证券的期望收益率为10%,β系数为1.1;B证券的期望收益率为17%,β系数为1.2,那么投资者可以买进()。A.A证券

B.B证券

C.A证券或B证券

D.A证券和B证券答案:B解析:根据资本资产定价模型,A证券:5%+(12%-5%)×1.1=1 2.7%。因为12.7%>10%,A证券收益率小于市场均衡水平,无利可图,所以A证券应卖出;B证券:5%+(12%-5%)×1.2=13.4%.因为13.4%<17%,B证券收益率大于市场均衡水平,有利可图,所以B证券应买入。 -

第16题:

假设证券市场处于均衡状态。证券A的期望收益率为6%,其中贝塔系数为0.5,市场组合的期望收益率为9%,则无风险利率为()。A.1.5%

B.2%

C.3%

D.4.5%答案:C解析:

-

第17题:

无风险收益率为5%,市场期望收益率为10%的条件下:A证券的期望收益率为12%,β系数为1.1;B证券的期望收益率为15%,β系数为1.2;那么投资者的投资策略为()。A.买进A证券

B.买进B证券

C.买进A证券或B证券

D.买进A证券和B证券答案:D解析:根据CAPM模型,A证券:5%+(10%-5%)X1.1=10.5%,因为12%>10.5%,所以A证券价格被低估,应买进;B证券:5%+(10%-5%)X1.2=11%,因为15%>11%,所以B证券价格被低估,应买进。 -

第18题:

假设证券A过去3年的实际收益率分别为50%、30%、10%,那么证券A()。

- A、期望收益率为30%

- B、期望收益率为35%

- C、估计期望方差为1.33%

- D、估计期望方差为2.67%

正确答案:A,D -

第19题:

完全负相关的证券A和证券B,其中证券A方差为40%,期望收益率为15%,证券B的方差为20%,期望收益率为12%,那么证券组合25%A+75%B的方差为()。

- A、0

- B、5%

- C、10%

- D、20%

正确答案:B -

第20题:

假设证券市场处于CAPM模型所描述的均衡状态。证券A的期望收益率为6%,其中β系数为0.5,市场组合的期望收益率为9%,则无风险利率为()

- A、1.5%

- B、2%

- C、3%

- D、4.5%

正确答案:C -

第21题:

单选题无风险收益率为5%,市场期望收益率为12%的条件下:A证券的期望收益率为10%,β系数为1.1;B证券的期望收益率为17%,β系数为1.2,那么投资者应该进行的投资选择是( )。A买进A证券

B买进B证券

C买进A证券或B证券

D买进A证券和B证券

E都不买进

正确答案: A解析:

根据CAPM模型,A证券:5%+(12%-5%)×1.1=12.7%,因为12.7%>10%,所以A证券价格被高估,应卖出;B证券:5%+(12%-5%)×1.2=13.4%,因为13.4%<17%,所以B证券价格被低估,应买进。 -

第22题:

单选题在无风险收益率为5%、市场期望收益率为12%的条件下:A证券的期望收益率为10%,β系数为1.1;B证券的期望收益率为17%,β系数为1.2,那么投资者可以买进哪一个证券?( )AA证券

BB证券

CA证券或B证券

DA证券和B证券

正确答案: A解析:

根据CAPM模型,A证券:5%+(12%-5%)×1.1=12.7%,因为12.7%>10%,所以A证券价格被高估,应卖出;B证券:5%+(12%-5%)×1.2=13.4%,因为13.4%<17%,所以B证券价格被低估,应买进。 -

第23题:

单选题无风险收益率为5%,市场期望收益率为10%的条件下:A证券的期望收益率为12%,β系数为1.1;B证券的期望收益率为15%,β系数为1.2;那么投资者的投资策略为( )。A买进A证券

B买进B证券

C买进A证券或B证券

D买进A证券和B证券

正确答案: C解析: -

第24题:

单选题如果市场期望收益率为12%,某只股票的β值为2,无风险收益率为6%,依据证券市场线可以得出这只股票的期望收益率为( )。A10%

B12%

C15%

D18%

正确答案: A解析: