甲公司现有资金来源中普通股与长期债券的比例为2: 1,加权平均资本成本为12%。假定债务资本成本和权益资本成本保持不变,如果将普通股与长期债券的比例变更为1:2,其他因素不变,则甲公司的加权平均资本成本将()。 A.大于12% B.小于12% C.等于12% D.无法确定

题目

B.小于12%

C.等于12%

D.无法确定

相似考题

更多“甲公司现有资金来源中普通股与长期债券的比例为2: 1,加权平均资本成本为12%。假定债务资本成本和权益资本成本保持不变,如果将普通股与长期债券的比例变更为1:2,其他因素不变,则甲公司的加权平均资本成本将()。 ”相关问题

-

第1题:

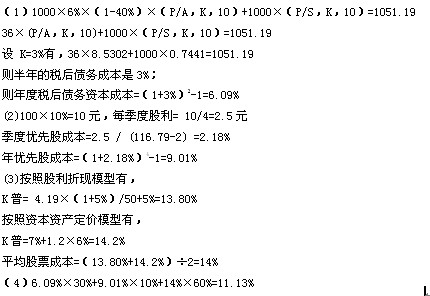

C公司正在研究一项生产能力扩张计划的可行性,需要对资本成本进行估计。估计资本成本的有关资料如下:

(1)公司现有长期负债:面值1000元,票面利率12%,每半年付息的不可赎回债券;该债券还有5年到期,当前市价1051.19元;假设新发行长期债券时采用私募方式,不用考虑发行成本。

(2)公司现有优先股:面值100元,股息率10%,每季付息的永久性优先股。其当前市价116.79元。如果新发行优先股,需要承担每股2元的发行成本。

(3)公司现有普通股:当前市价50元,最近一次支付的股利为4.19元/股,预期股利的永续增长率为5%,该股票的贝他系数为1.2.公司不准备发行新的普通股。

(4)资本市场:国债收益率为7%;市场平均风险溢价估计为6%。

(5)公司所得税税率:40%。

要求:

(1)计算债券的税后资本成本;

(2)计算优先股资本成本;

(3)计算普通股资本成本:用资本资产价模型和股利增长模型两种方法估计,以两者的平均值作为普通股资本成本;

(4)假设目标资本结构是30%的长期债券、10%的优先股、60%的普通股,根据以上计算得出的长期债券资本成本、优先股资本成本和普通股资本成本估计公司的加权平均资本成本。

正确答案:

参考答案:

-

第2题:

根据有税的MM理论,当企业负债比例提高时,( )。A.权益资本成本上升

B.债务资本成本上升

C.加权平均资本成本上升

D.加权平均资本成本不变答案:A解析:有税的MM理论命题二,有负债企业的权益资本成本等于相同风险等级的无负债企业的权益资本成本加上,与以市值计算的债务与权益比例成比例的风险报酬,且风险报酬取决于企业的债务比例以及所得税税率。当企业负债比例提高时,股权资本成本上升。 -

第3题:

(2017年)甲公司是一家上市公司,主营保健品生产和销售。2017年7月1日,为对公司业绩进行评价,需估算其资本成本,相关资料如下:

(1)甲公司目前长期资本中有长期债券1万份,普通股600万股,没有其他长期债务和优先股。长期债券发行于2016年7月1日,期限5年,票面价值1000元,票面利率8%,每年6月30日和12月31日付息。公司目前长期债券每份市价935.33元,普通股每股市价10元。

(2)目前无风险利率6%,股票市场平均收益率11%,甲公司普通股贝塔系数1.4。

(3)企业的所得税税率25%。

要求:

(1)计算甲公司长期债券税前资本成本。

(2)用资本资产定价模型计算甲公司普通股资本成本。

(3)以公司目前的实际市场价值为权重,计算甲公司加权平均资本成本。

(4)在计算公司加权平均资本成本时,有哪几种权重计算方法?简要说明各种权重计算方法并比较优缺点。答案:解析:(1)假设甲公司长期债券半年期税前资本成本为i

1000×8%/2×(P/A,i,8)+1000×(P/F,i,8) =935.33

如果i=5%,则:

1000×8%/2×(P/A,5%,8)+1000×(P/F,5%,8) =935.33

因此:i=5%

长期债券税前资本成本=(1+5%)2-1=10.25%

(2)根据资本资产定价模型计算普通股资本成本:

普通股资本成本=6%+1.4×(11%-6%)=13%

(3)总资本的市场价值

=10000×935.33+6000000×10=69353300(元)

加权平均资本成本

=10.25%×(1-25%)×(10000×935.33/69353300)+13%×(6000000×10/69353300) =12.28%

(4)加权平均资本成本是公司全部长期资本的平均成本,有三种权重依据可供选择,即账面价值权重、实际市场价值权重和目标资本结构权重。 -

第4题:

(2017年)甲公司是一家上市公司,主营保健品生产和销售。2017年7月1日,为对公司业绩进行评价,需估算其资本成本,相关资料如下:

(1)甲公司目前长期资本中有长期债券1万份,普通股600万股,没有其他长期债务和优先股。长期债券发行于2016年7月1日,期限5年,票面价值1000元,票面利率8%,每年6月30日和12月31日付息。公司目前长期债券每份市价935.33元,普通股每股市价10元。

(2)目前无风险利率6%,股票市场平均收益率11%,甲公司普通股贝塔系数1.4。

(3)企业的所得税税率为25%。

要求:

(1)计算甲公司长期债券税前资本成本。

(2)用资本资产定价模型计算甲公司普通股资本成本。

(3)以公司目前的实际市场价值为权重,计算甲公司加权平均资本成本。

(4)在计算公司加权平均资本成本时,有哪几种权重计算方法?简要说明各种权重计算方法并比较优缺点。答案:解析:(1)令甲公司长期债券半年期税前资本成本为i

935.33=1000×8%/2×(P/A,i,8)+1000×(P/F,i,8)

i=5%时;

等式右边=1000×4%×6.4632+1000×0.6768=935.33

刚好等于等式左边,所以:i=5%。

长期债券税前资本成本=(1+5%)2-1=10.25%

(2)根据资料(2)套用资本资产定价模型:

普通股资本成本=6%+1.4×(11%-6%)=13%

(3)总资本的市场价值=10000×935.33+6000000×10=69353300(元)

加权平均资本成本

=13%×(6000000×10/69353300)+10.25%×(1-25%)×(10000×935.33/69353300)=12.28%

(4)加权平均资本成本是公司全部长期资本的平均成本,有三种权重依据可供选择,即账面价值权重、实际市场价值权重和目标资本结构权重。

①账面价值权重

含义:根据企业资产负债表上显示的会计价值来衡量每种资本的比例。

优点:计算方便。

缺点:a.账面结构反映的是历史的结构,不一定符合未来的状态;b.账面价值与市场价值有极大的差异,会歪曲资本成本。

②实际市场价值权重

含义:根据当前负债和权益的市场价值比例衡量每种资本的比例。

优点:计算结果反映企业目前的实际状况。

缺点:计算结果随着市场价值的变动而变动,是转瞬即逝的。

③目标资本结构权重

含义:根据按市场价值计量的目标资本结构衡量每种资本要素的比例。

优点:能体现期望的资本结构,计算结果更适用于企业筹措新资金。 -

第5题:

某企业现有资本总额中普通股与长期债券的比例为3:1,普通股的资本成本高于长期债券的资本成本,加权资本成本为10%。如果将普通股与长期债券的比例变为1:3,其他因素不变,则该企业的加权资本成本将( )。A.大于10%

B.小于10%

C.等于10%

D.无法确定答案:B解析:由于普通股的资本成本高于长期债券的资本成本,因此,增加长期债券的比重会导致加权资本成本降低。 -

第6题:

某企业现有资金总额中普通股与长期债券的比例为3∶1,加权平均资本成本为10%。假如债务资本成本和权益资本成本保持不变,如果将普通股与长期债券的比例变为1∶3,其他因素不变,则该企业的加权平均资本成本将( )。A、大于10%

B、小于10%

C、等于10%

D、无法确定答案:B解析:

在其他因素不变的情况下,由于普通股的资本成本高于长期债券的资本成本,因此,降低普通股的比重会导致加权平均资本成本降低。 -

第7题:

某公司负债和权益资本的比例为1:4,加权平均资本成本为12%,若资本成本和资本结构不变,当公司发行20万元长期债券时,总筹资规模的突破点是()。

- A、100万元

- B、75万元

- C、50万元

- D、125万元

正确答案:A -

第8题:

假设A寿险公司上述债券和普通股在总资本中所占的比例为20%和80%,则A寿险公司的加权平均资本成本为( )。

- A、13%

- B、12.75%

- C、15%

- D、10.26%

正确答案:B -

第9题:

单选题可转换债券转换成普通股后,公司不再支付债券利息,因此( )。A加权平均资本成本将下降

B加权平均资本成本将提高

C加权平均资本成本不变

D加权平均资本成本将变为0

正确答案: B解析:

可转换债券转换成普通股后,原可转换债券的投资者将不再是企业的债权人,而转变为企业的股东,所以公司不需要再向其支付债券利息,但是由于权益资金的个别资本成本高于负债,所以加权平均资本成本应当会上升。 -

第10题:

问答题C公司正在研究一项生产能力扩张计划的可行性,需要对资本成本进行估计。估计资本成本的有关资料如下: (1)公司现有长期负债:面值为1000元,票面利率为12%,每半年付息的不可赎回债券;该债券还有5年到期,当前市价为1051.19元;假设新发行长期债券时采用私募方式,不用考虑发行成本。 (2)公司现有优先股:面值为100元,股息率为10%,每季付息的永久性优先股。其当前市价为116.79元。如果新发行优先股,需要承担每股2元的发行成本。 (3)公司现有普通股:当前市价为50元,最近一次支付的股利为4.19元/股,预期股利的永续增长率为5%,该股票的贝塔系数为1.2。公司不准备发行新的普通股。 (4)资本市场:国债收益率为7%;市场平均风险溢价估计为6%。 (5)适用的企业所得税税率为40%。 要求: (1)计算债券的税后资本成本。 (2)计算优先股资本成本。 (3)计算普通股资本成本:用资本资产定价模型和股利增长模型两种方法估计,以两者的平均值作为普通股资本成本。 (4)假设目标资本结构是30%的长期债券、10%的优先股、60%的普通股,根据以上计算得出的长期债券资本成本、优先股资本成本和普通股资本成本估计公司的加权平均资本成本。正确答案:

(1)根据债券估价模型:P0=利息×(P/A,i,n)+本金×(P/F,i,n),假设每半年付息的债券的税前资本成本为rd,则有:1000×6%×(P/A,rd,10)+1000×(P/F,rd,10)=1051.19;即:60×(P/A,rd,10)+1000×(P/F,rd,10)=1051.19;

设rd=5%,则有:60×7.7217+1000×0.6139=1077.20;

设rd=6%,则有:60×7.3601+1000×0.5584=1000;

利用插值法可得:(rd-5%)/(6%-5%)=(1051.19-1077.2)/(1000-1077.2);

所以解得,rd=5.34%。

债券的年有效到期收益率=(1+5.34%)2-1=10.97%。债券的税后资本成本=税前资本成本×(1-税率)=10.97%×(1-40%)=6.58%。

(2)年股利=100×10%=10(元),季股利=10/4=2.5(元);季优先股资本成本=优先股股息/(优先股每股发行价格-每股发行费用)=2.5/(116.79-2)=2.18%;年优先股成本=(1+2.18%)4-1=9.01%。

(3)利用股利增长模型可得,rs普=预期下年现金股利额/普通股当前市价+股利增长率=4.19×(1+5%)/50+5%=13.80%;利用资本资产定价模型可得,rs普=无风险报酬率+公司普通股β系数×市场风险溢价=7%+1.2×6%=14.20%;所以,平均股票成本=(13.80%+14.20%)/2=14%。

(4)加权平均资本成本=ΣKjWj=6.58%×30%+9.01%×10%+14%×60%=11.28%。解析: 暂无解析 -

第11题:

单选题某公司拥有长期资本1 000万元,其中:银行长期借款200万元,资本成本为6%;普通股800万元,资本成本为12%。该公司加权平均资本成本为( )。A7.8%

B8.6%

C10.8%

D14.4%

正确答案: A解析: -

第12题:

单选题甲公司现有资金来源中普通股与长期债券的比例为2:1,加权平均资本成本为12%。假定债务资本成本和权益资本成本保持不变,如果将普通股与长期债券的比例变更为1:2,其他因素不变,则甲公司的加权平均资本成本将()。(2017年)A大于12%

B小于12%

C等于12%

D无法确定

正确答案: D解析: -

第13题:

甲公司市值计算的债务与股权比率为2。假设当前的债务税前资本成本为6%,股权资本成本为12%。还假设公司发行股票并用所筹集的资金偿还债务,公司的债务与股权比率降为1,企业的税前债务资本成本保持不变,假设不考虑所得税,并且满足MM理论的全部假设条件。则下列说法中正确的有( )。

A.无负债企业的股权资本成本为8%

B.交易后有负债企业的股权资本成本为10%

C.交易后有负债企业的加权平均资本成本为8%

D.交易前有负债企业的加权平均资本成本为8%

答案:A,B,C,D解析:交易前有负债企业的加权平均资本成本=1/(1+2)×12%+2/(1+2)×6%=8%,由于不考虑所得税,并且满足MM理论的全部假

设条件,所以,无负债企业的股权资本成本=有负债企业的加权平均资本成本=8%,交易后有负债企业的股权资本成本=无负债企业的股权资本成本+有负债企业的债务市场价值/有负债企业的权益市场价值×(无负债企业的股权资本成本-税前债务资本成本)=8%+1×(8%-6%)=

10%,交易后有负债企业的加权平均资本成本=1/2×10%+1/2×6%=8%(或者直接根据"企业加权平均资本成本与其资本结构无关"得出:交易后有负债企业的加权平均资本成本=交易前有负债企业的加权平均资本成本=8%)。 -

第14题:

甲公司是一家上市公司,主营保健品生产和销售。2017 年 7 月 1 日,为对公司业绩进行评价,需估算其资本成本。相关资料如下:

(1)甲公司目前长期资本中有长期债券 1 万份,普通股 600 万股,没有其他长期债务和优先股。长期债券发行于 2016 年 7 月 1 日,期限 5 年,票面价值 1000 元,票面利率 8%,每年 6 月 30 日和 12 月 31 日付息。公司目前长期债券每份市价 935.33 元,普通股每股市价 10 元。

(2)目前无风险利率 6%,股票市场平均收益率 11%,甲公司普通股贝塔系数 1.4。

(3)甲公司的企业所得税税率 25%。

要求:

(1)计算甲公司长期债券税前资本成本。

(2)用资本资产定价模型计算甲公司普通股资本成本。

(3)以公司目前的实际市场价值为权重,计算甲公司加权平均资本成本。

(4)在计算公司加权平均资本成本时,有哪几种权重计算方法?简要说明各种权重计算方法并比较优缺点。答案:解析:(1)假设计息期债务资本成本为 rd:1000×8%/2×(P/A,rd,8)+1000×(P/F,rd,8)=935.33

当 rd=5%,1000×8%/2×(P/A,5%,8)+1000×(P/F,5%,8)=40×6.4632+1000×0.6768=935.33

所以:rd=5%

长期债券税前资本成本=(1+5%)2-1=10.25%

(2)普通股资本成本=6%+1.4×(11%-6%)=13%

(3)加权平均资本成本=10.25%×(1-25%)×1×935.33/(1×935.33+600×10)+13%×600×10/(1×935.33+600×10)=12.28%

(4)计算公司的加权平均资本成本,有三种权重依据可供选择,即账面价值权重、实际市场价值权重和目标资本结构权重。

①账面价值权重:是指根据企业资产负债表上显示的会计价值来衡量每种资本的比例。资产负债表提供了负债和权益的金额,计算时很方便。但是,账面结构反映的是历史的结构,不一定符合未来的状态;账面价值会歪曲资本成本,因为账面价值与市场价值有极大的差异。

②实际市场价值权重:是根据当前负债和权益的市场价值比例衡量每种资本的比例。由于市场价值不断变动,负债和权益的比例也随之变动,计算出的加权平均资本成本数额也是经常变化的。

③目标资本结构权重:是根据按市场价值计量的目标资本结构衡量每种资本要素的比例。公司的目标资本结构,代表未来将如何筹资的最佳估计。如果公司向目标资本结构发展,目标资本结构权重更为合适。这种权重可以选用平均市场价格,回避证券市场价格变动频繁的不便;可以适用于公司评价未来的资本结构,而账面价值权重和实际市场价值权重仅反映过去和现在的资本结构。

本题考查:税前债务资本成本的估计、不考虑发行费用的普通股资本成本的估计、加权平均资本成本的计算方法 -

第15题:

(2017年)甲公司现有资金来源中普通股与长期债券的比例为2:1,加权平均资本成本为12%。假定债务资本成本和权益资本成本保持不变,如果将普通股与长期债券的比例变更为1:2,其他因素不变,则甲公司的加权平均资本成本将( )。A.大于12%

B.小于12%

C.等于12%

D.无法确定答案:B解析:本题考查的知识点是加权资本成本。企业加权资本成本,是以各项个别资本在企业总资本中的比重为权数,对各项个别资本成本进行加权平均而得到的总资本成本。本题中债务资本成本和权益资本成本保持不变,只是普通股和长期债券的比例从2:1变更为1:2,又因为股权筹资资本成本比债务筹资资本成本高,所以在其他因素不变的情况下,变更后的加权平均资本成本小于12%,所以选项B正确。 -

第16题:

(2017年)甲公司现有资金中普通股与长期债券的比例为2:1,加权平均资本成本为12%,假定债券的资本成本和权益资本成本、所得税税率不变,普通股与长期债券的比例为1:2,则甲公司加权资本成本将( )。A.等于12%

B.无法确定

C.小于12%

D.大于12%答案:C解析:股票筹资的资本成本比债务筹资高,因此若减少股票筹资的比重,则加权资本成本下降。 -

第17题:

()又称外部权益资本成本。A:债券资本成本

B:新发普通股资本成本

C:个别资本成本

D:加权平均资本成本答案:B解析:普通股和留存收益都是企业的所有者权益,因此它们的资本成本统称为“权益成本”。留存收益成本又称为内部权益资本成本,新发普通股资本成本又称为外部权益资本成本。 -

第18题:

某企业现有资金总额中普通股与长期债券的比例为3∶1,加权平均资本成本为10%。假如债务资本成本和权益资本成本保持不变,如果将普通股与长期债券的比例变为1∶3,其他因素不变,则该企业的加权平均资本成本将( )。A. 大于10%

B. 小于10%

C. 等于10%

D. 无法确定答案:B解析:在其他因素不变的情况下,由于普通股的资本成本高于长期债券的资金成本,因此,降低普通股的比重会导致加权平均资本成本降低。 -

第19题:

某企业的融资结构中普通股融资和债务融资比例为2:1,债务的税后资本成本为6%,已知企业的加权资本成本为10%,则普通股资本成本为()。

- A、4%

- B、10%

- C、12%

- D、16%

正确答案:C -

第20题:

甲公司现有资金来源中普通股与长期债券的比例为2:1,加权平均资本成本为12%。假定债务资本成本和权益资本成本保持不变,如果将普通股与长期债券的比例变更为1:2,其他因素不变,则甲公司的加权平均资本成本将()。

- A、大于12%

- B、小于12%

- C、等于12%

- D、无法确定

正确答案:B -

第21题:

单选题( )又称外部权益资本成本。A债券资本成本

B新发普通股资本成本

C个别资本成本

D加权平均资本成本

正确答案: A解析:

普通股指企业新发行的普通股。普通股和留存收益都是企业的所有者权益,因此它们的资本成本统称为“权益成本”。留存收益成本又称为内部权益资本成本,新发普通股资本成本又称为外部权益资本成本。 -

第22题:

单选题某公司负债和权益资本的比例为1:4,加权平均资本成本为12%,若资本成本和资本结构不变,当公司发行20万元长期债券时,总筹资规模的突破点是()。A100万元

B75万元

C50万元

D125万元

正确答案: B解析: 暂无解析 -

第23题:

多选题甲公司以市值计算的债务与股权市场价值比率为2。假设当前的税前债务资本成本为6%,权益资本成本为12%。还假设,公司发行股票并用所筹集的资金偿还债务,公司的债务与股权市场价值比率降为1,企业的税前债务资本成本保持不变,假设不考虑所得税,并且满足MM理论的全部假设条件。则下列说法正确的有()。A无负债企业的权益资本成本为8%

B交易后有负债企业的权益资本成本为10%

C交易后有负债企业的加权平均资本成本为8%

D交易前有负债企业的加权平均资本成本为8%

正确答案: A,C解析: 交易前有负债企业的加权平均资本成本=1/(1+2)×12%+2/(1+2)×6%=8%,由于不考虑所得税,并且满足MM理论的全部假设条件,所以,无负债企业的权益资本成本一有负债企业的加权平均资本成本=8%,交易后有负债企业的权益资本成本=无负债企业的权益资本成本+有负债企业的债务市场价值/有负债企业的权益市场价值×(无负债企业的权益资本成本-税前债务资本成本)=8%+1×(8%-6%)=10%,交易后有负债企业的加权平均资本成本=1/2×10%+1/2×6%=8%(或者直接根据"企业加权资本成本与其资本结构无关"得出:交易后有负债企业的加权平均资本成本=交易前有负债企业的加权平均资本成本=8%)。 -

第24题:

单选题某企业现有资金总额中普通股与长期债券的比例为3∶1,加权平均资本成本为10%。如果将普通股与长期债券的比例变为1∶3,其他因素不变,则该企业的加权平均资本成本将( )。A大于10%

B小于10%

C等于10%

D无法确定

正确答案: A解析:

加权平均资本成本的计算公式为:WACC=∑KjWj。式中:WACC——加权平均资本成本;Kj——第j种个别资本成本;Wj——第j种个别资本占全部资本的比重(权数);j——表示不同种类的筹资。在其他因素不变的情况下,由于普通股的资本成本高于长期债券的资金成本,因此,降低普通股的比重会导致加权平均资本成本降低,即加权平均资本成本低于10%。