位于市区的甲卷烟厂和乙卷烟批发企业均为增值税一般纳税人。甲卷烟厂主要生产销售同一牌号规格的卷烟。2019年4月甲卷烟厂发生以下业务: (1)从烟农手中购进一批烟叶用于生产烟丝并于当月领用,农产品收购发票上注明价款30万元、价外补贴3万元,将烟叶运回企业,支付不含税运输费1万元,取得增值税一般纳税人开具的增值税专用发票。 (2)委托某县的丙加工厂(增值税一般纳税人)加工一批烟丝,卷烟厂提供的烟叶成本为22万元,支付不含税加工费和代垫辅料费6万元,取得增值税专用发票(丙加工厂无同类烟丝的销售价格);卷烟厂收回

题目

位于市区的甲卷烟厂和乙卷烟批发企业均为增值税一般纳税人。甲卷烟厂主要生产销售同一牌号规格的卷烟。2019年4月甲卷烟厂发生以下业务:

(1)从烟农手中购进一批烟叶用于生产烟丝并于当月领用,农产品收购发票上注明价款30万元、价外补贴3万元,将烟叶运回企业,支付不含税运输费1万元,取得增值税一般纳税人开具的增值税专用发票。

(2)委托某县的丙加工厂(增值税一般纳税人)加工一批烟丝,卷烟厂提供的烟叶成本为22万元,支付不含税加工费和代垫辅料费6万元,取得增值税专用发票(丙加工厂无同类烟丝的销售价格);卷烟厂收回烟丝后,将其中50%对外销售,取得不含税收入24万元;领用剩余50%的烟丝继续生产卷烟。

(3)向乙卷烟批发企业销售卷烟500标准箱,开具的增值税专用发票上注明价款1250万元;为了维持良好的合作关系,另赠送20标准箱卷烟给乙卷烟批发企业,赠送的20标准箱卷烟未开具发票。乙卷烟批发企业将100标准箱卷烟批发给卷烟零售商,开具的增值税专用发票上注明的金额300万元。

(4)受托加工一批雪茄烟,委托方提供的烟叶成本为15万元,本月完成加工并开具增值税专用发票,注明收取的加工费及代垫辅料费价款为6万元、增值税0.78万元,甲卷烟厂没有同类雪茄烟的销售价格。

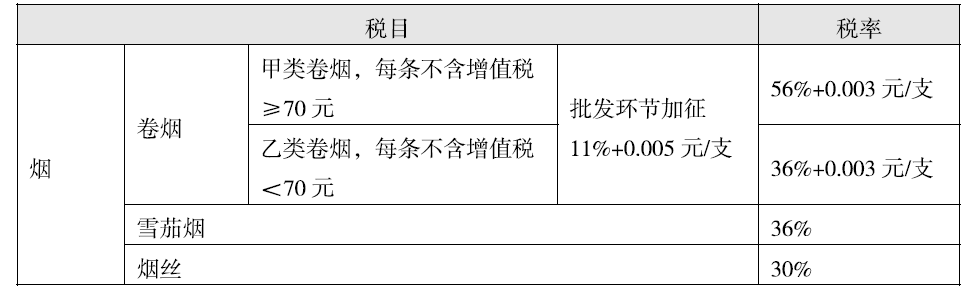

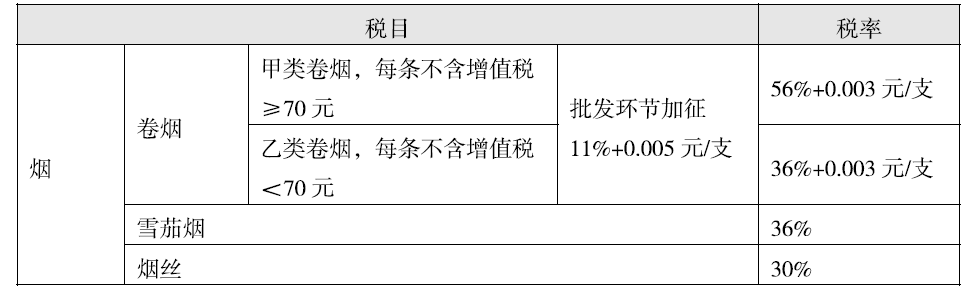

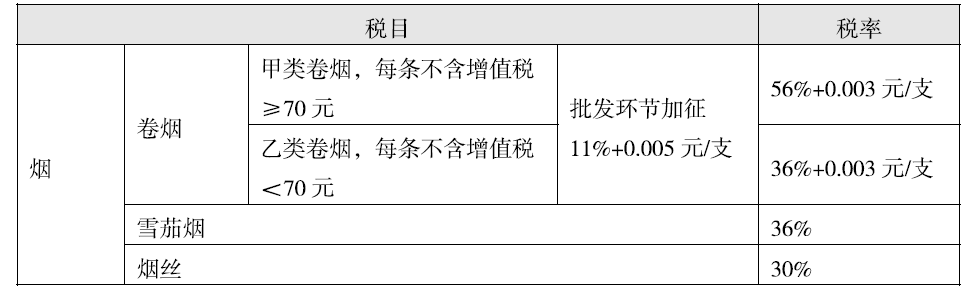

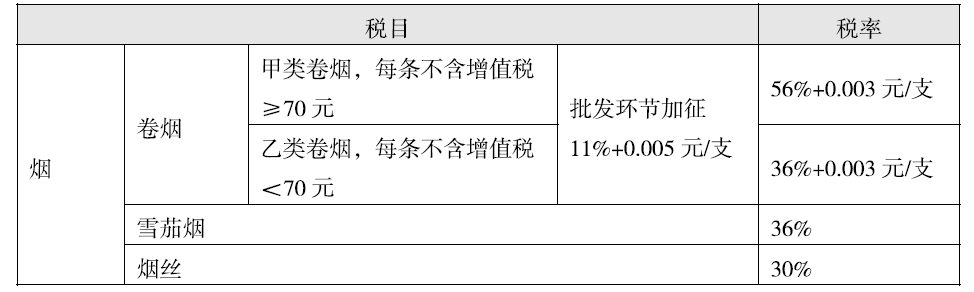

其他相关资料:烟叶税的税率为20%;1标准箱卷烟=250标准条;卷烟生产环节适用的消费税税率为56%加0.6元/标准条;卷烟批发环节的消费税税率为11%加1元/标准条;烟丝的消费税税率为30%;雪茄烟的消费税税率为36%。

要求:根据上述资料,回答下列问题。

(6)乙卷烟批发企业将卷烟批发给卷烟零售商需要向税务机关申报缴纳的消费税为( )万元。

(1)从烟农手中购进一批烟叶用于生产烟丝并于当月领用,农产品收购发票上注明价款30万元、价外补贴3万元,将烟叶运回企业,支付不含税运输费1万元,取得增值税一般纳税人开具的增值税专用发票。

(2)委托某县的丙加工厂(增值税一般纳税人)加工一批烟丝,卷烟厂提供的烟叶成本为22万元,支付不含税加工费和代垫辅料费6万元,取得增值税专用发票(丙加工厂无同类烟丝的销售价格);卷烟厂收回烟丝后,将其中50%对外销售,取得不含税收入24万元;领用剩余50%的烟丝继续生产卷烟。

(3)向乙卷烟批发企业销售卷烟500标准箱,开具的增值税专用发票上注明价款1250万元;为了维持良好的合作关系,另赠送20标准箱卷烟给乙卷烟批发企业,赠送的20标准箱卷烟未开具发票。乙卷烟批发企业将100标准箱卷烟批发给卷烟零售商,开具的增值税专用发票上注明的金额300万元。

(4)受托加工一批雪茄烟,委托方提供的烟叶成本为15万元,本月完成加工并开具增值税专用发票,注明收取的加工费及代垫辅料费价款为6万元、增值税0.78万元,甲卷烟厂没有同类雪茄烟的销售价格。

其他相关资料:烟叶税的税率为20%;1标准箱卷烟=250标准条;卷烟生产环节适用的消费税税率为56%加0.6元/标准条;卷烟批发环节的消费税税率为11%加1元/标准条;烟丝的消费税税率为30%;雪茄烟的消费税税率为36%。

要求:根据上述资料,回答下列问题。

(6)乙卷烟批发企业将卷烟批发给卷烟零售商需要向税务机关申报缴纳的消费税为( )万元。

A.33.5

B.25

C.15

D.35.5

B.25

C.15

D.35.5

相似考题

更多“位于市区的甲卷烟厂和乙卷烟批发企业均为增值税一般纳税人。甲卷烟厂主要生产销售同一牌号规格的卷烟。2019年4月甲卷烟厂发生以下业务: ”相关问题

-

第1题:

位于市区的甲卷烟厂和乙卷烟批发企业均为增值税一般纳税人。甲卷烟厂主要生产销售同一牌号规格的卷烟。2019年4月甲卷烟厂发生以下业务:

(1)从烟农手中购进一批烟叶用于生产烟丝并于当月领用,农产品收购发票上注明价款30万元、价外补贴3万元,将烟叶运回企业,支付不含税运输费1万元,取得增值税一般纳税人开具的增值税专用发票。

(2)委托某县的丙加工厂(增值税一般纳税人)加工一批烟丝,卷烟厂提供的烟叶成本为22万元,支付不含税加工费和代垫辅料费6万元,取得增值税专用发票(丙加工厂无同类烟丝的销售价格);卷烟厂收回烟丝后,将其中50%对外销售,取得不含税收入24万元;领用剩余50%的烟丝继续生产卷烟。

(3)向乙卷烟批发企业销售卷烟500标准箱,开具的增值税专用发票上注明价款1250万元;为了维持良好的合作关系,另赠送20标准箱卷烟给乙卷烟批发企业,赠送的20标准箱卷烟未开具发票。乙卷烟批发企业将100标准箱卷烟批发给卷烟零售商,开具的增值税专用发票上注明的金额300万元。

(4)受托加工一批雪茄烟,委托方提供的烟叶成本为15万元,本月完成加工并开具增值税专用发票,注明收取的加工费及代垫辅料费价款为6万元、增值税0.78万元,甲卷烟厂没有同类雪茄烟的销售价格。

其他相关资料:烟叶税的税率为20%;1标准箱卷烟=250标准条;卷烟生产环节适用的消费税税率为56%加0.6元/标准条;卷烟批发环节的消费税税率为11%加1元/标准条;烟丝的消费税税率为30%;雪茄烟的消费税税率为36%。

要求:根据上述资料,回答下列问题。

(3)甲卷烟厂受托加工雪茄烟应代收代缴的消费税为( )万元。A.11.81

B.9

C.7.56

D.12.39答案:A解析:甲卷烟厂受托加工雪茄烟应代收代缴的消费税=(15+6)÷(1-36%)×36%=11.81(万元)。 -

第2题:

位于市区的甲卷烟厂和乙卷烟批发企业均为增值税一般纳税人。甲卷烟厂主要生产销售同一牌号规格的卷烟。2019年4月甲卷烟厂发生以下业务:

(1)从烟农手中购进一批烟叶用于生产烟丝并于当月领用,农产品收购发票上注明价款30万元、价外补贴3万元,将烟叶运回企业,支付不含税运输费1万元,取得增值税一般纳税人开具的增值税专用发票。

(2)委托某县的丙加工厂(增值税一般纳税人)加工一批烟丝,卷烟厂提供的烟叶成本为22万元,支付不含税加工费和代垫辅料费6万元,取得增值税专用发票(丙加工厂无同类烟丝的销售价格);卷烟厂收回烟丝后,将其中50%对外销售,取得不含税收入24万元;领用剩余50%的烟丝继续生产卷烟。

(3)向乙卷烟批发企业销售卷烟500标准箱,开具的增值税专用发票上注明价款1250万元;为了维持良好的合作关系,另赠送20标准箱卷烟给乙卷烟批发企业,赠送的20标准箱卷烟未开具发票。乙卷烟批发企业将100标准箱卷烟批发给卷烟零售商,开具的增值税专用发票上注明的金额300万元。

(4)受托加工一批雪茄烟,委托方提供的烟叶成本为15万元,本月完成加工并开具增值税专用发票,注明收取的加工费及代垫辅料费价款为6万元、增值税0.78万元,甲卷烟厂没有同类雪茄烟的销售价格。

其他相关资料:烟叶税的税率为20%;1标准箱卷烟=250标准条;卷烟生产环节适用的消费税税率为56%加0.6元/标准条;卷烟批发环节的消费税税率为11%加1元/标准条;烟丝的消费税税率为30%;雪茄烟的消费税税率为36%。

要求:根据上述资料,回答下列问题。

(1)甲卷烟厂针对业务(1)准予抵扣的进项税额为( )万元。A.3.39

B.3.69

C.4.05

D.3.65答案:C解析:准予抵扣的进项税额=(30+3)×(1+20%)×10%+1×9%=4.05(万元)。 -

第3题:

(一) 甲企业为卷烟企业,主要生产A类卷烟,乙企业为烟丝生产企业,丙企业为卷烟批发企业,三者均为增值税一般纳税人,2015年发生下列经营业务:

(1)甲卷烟厂将账面成本为57.52万元的烟叶委托乙企业加工成烟丝,乙企业开具增值税专用发票注明加工费和辅助材料分别是1万元和0.3万元,乙企业无这种烟丝售价,已履行了代收代缴消费税义务,甲卷烟厂委托某运输公司将烟丝运回,取得货物运输业增值税专用发票,注明金额为0.15万元。甲卷烟厂期初无库存烟丝。

(2)甲卷烟厂将委托加工收回的烟丝25%对外销售,开具增值税专用发票,注明金额为30万元,剩余烟丝用于生产A类卷烟。

(3)甲卷烟厂将80箱A类卷烟销售给丙批发企业,开具增值税专用发票,注明金额为200万元,将2箱A类卷烟无偿赠送给客户。

(4)丙批发企业将30箱A类卷烟批发给二级批发商,开具增值税专用发票,注明金额为80万元,将30箱A类卷烟批发给零售商,注明金额为150万元。

当月取得增值税专用发票均符合税法规定,并在当月认证抵扣。

提示:题中A类卷烟均为标准箱,每一步骤计算结果以万元为单位,均保留小数点后两位。

要求:根据上述资料,回答下列问题。

当月丙批发企业应缴增值税( )万元。A.5.10

B.39.10

C.25.50

D.13.60答案:A解析:本题考查增值税的计算。丙批发企业应缴增值税=80×17%+150×17%-200×17%=5.1(万元)。 -

第4题:

(2015年)甲厂为卷烟生产企业,主要生产A类卷烟,乙厂为烟丝生产企业,丙企业为卷烟批发企业,三者均为增值税一般纳税人,2018年12月发生下列经营业务:

(1)甲卷烟厂将账面成本为57.52万元的烟叶委托乙烟丝厂加工成烟丝,乙烟丝厂开具增值税专用发票注明加工费和辅助材料分别是1万元和0.3万元,乙烟丝厂无这种烟丝售价,已履行了代收代缴消费税义务,甲卷烟厂委托某运输公司将烟丝运回,取得增值税专用发票,注明金额为0.15万元。甲卷烟厂期初无库存烟丝。

(2)甲卷烟厂将委托加工收回的烟丝25%对外销售,开具增值税专用发票,注明金额为30万元,剩余烟丝用于生产A类卷烟。

(3)甲卷烟厂将80箱A类卷烟销售给丙批发企业,开具增值税专用发票,注明金额为200万元,将2箱A类卷烟无偿赠送给丁批发企业供其对外销售。

(4)丙批发企业将30箱A类卷烟批发给二级批发商,开具增值税专用发票,注明金额为80万元,将30箱A类卷烟批发给零售商,开具增值税专用发票,注明金额为150万元。

当月取得增值税专用发票均符合税法规定,并在当月抵扣。

其他相关资料:题中A类卷烟均为标准箱,每一步骤计算结果以“万元”为单位,均保留小数点后两位。

要求:根据上述资料,回答下列问题。

(2)当月甲卷烟厂应缴消费税( )万元。(不含代收代缴消费税)A.99.82

B.136.56

C.105.82

D.108.65答案:A解析:委托加工的消费税=(57.52+1+0.3)/(1-30%)×30%=25.21(万元)委托加工的价格=(57.52+1+0.3)/(1-30%)=84.03(万元),25%的价格=84.03×25%= 21.01(万元),低于30万元;卷烟每条的售价=2000000/80/250=100(元)>70元/条,税率为56%,甲卷烟厂应纳的消费税=30×30%+200/80×(80+2)×56%+150×(80+2)/10 000-25.21=99.82(万元)。 -

第5题:

(2015年)甲厂为卷烟生产企业,主要生产A类卷烟,乙厂为烟丝生产企业,丙企业为卷烟批发企业,三者均为增值税一般纳税人,2020年9月发生下列经营业务:

【提示】老师题目中所说的“要不要交销项税额”意思表示为“要不要确认销项税额”。

(1)甲卷烟厂将账面成本为57.52万元的烟叶委托乙烟丝厂加工成烟丝,乙烟丝厂开具增值税专用发票注明加工费和辅助材料分别是1万元和0.3万元,乙烟丝厂无这种烟丝售价,已履行了代收代缴消费税义务,甲卷烟厂委托某运输公司将烟丝运回,取得增值税专用发票,注明金额为0.15万元。甲卷烟厂期初无库存烟丝。

(2)甲卷烟厂将委托加工收回的烟丝25%对外销售,开具增值税专用发票,注明金额为30万元,剩余烟丝用于生产A类卷烟。

(3)甲卷烟厂将80箱A类卷烟销售给丙批发企业,开具增值税专用发票,注明金额为200万元,将2箱A类卷烟无偿赠送给丁批发企业供其对外销售。

当月甲卷烟厂应缴消费税( )万元。(不含代收代缴消费税)A.99.82

B.136.56

C.105.82

D.108.65答案:A解析:委托加工的消费税=(57.52+1+0.3)/(1-30%)×30%=25.21(万元)。委托加工的价格=(57.52+1+0.3)/(1-30%)=84.03(万元),25%的价格=84.03×25%=21.01(万元),低于30万元;卷烟每条的售价=2000000/80/250=100(元)>70元/条,税率为56%,甲卷烟厂应纳的消费税=30×30%+200/80×(80+2)×56%+150×(80+2)/10000-25.21=99.82(万元)。

-

第6题:

甲企业为卷烟企业,主要生产A类卷烟,乙企业为烟丝生产企业,丙企业为卷烟批发企业,三者均为增值税一般纳税人, 2018 年发生下列经营业务:

(1)甲卷烟厂将账面成本为57.52万元的烟叶委托乙企业加工成烟丝,乙企业开具增值税专用发票注明加工费和辅助材料分别是1万元和0.3万元,乙企业无这种烟丝售价,已履行了代收代缴消费税义务,甲卷烟厂委托某运输公司将烟丝运回,取得增值税专用发票注明金额为0.15万元。甲卷烟厂期初无库存烟丝。

(2)甲卷烟厂将委托加工收回的烟丝25%对外销售,开具增值税专用发票,注明金额为30万元,剩余烟丝用于生产A类卷烟。

(3)甲卷烟厂将80箱A类卷烟销售给丙批发企业,开具增值税专用发票,注明金额为200万元,将2箱A类卷烟无偿赠送给客户。

(4)丙批发企业将30箱A类卷烟批发给二级批发商,开具增值税专用发票,注明金额为80万元,.将30箱A类卷烟批发给零售商,注明金额为150 万元。当月取得增值税专用发票均符合税法规定,并在当月认证抵扣。

提示:题中A类卷烟均为标准箱,每-一步 骤计算结果以万元为单位,均保留小数点后两位。

要求:根据上述资料,回答下列问题。

当月丙批发企业应缴消费税()万 元。A.17.25

B.14.50

C.9.30

D.26.55答案:A解析:卷烟批发商之间销售卷烟,不缴纳消费税,卷烟批发商将卷烟销售给批发商之外的单位,需要缴纳消费税,适用的比例税率为11%,定额税率为0.005元/支,丙批发企业应缴消费税=150x 11%+30x 250/10000=17.25 (万元)。 -

第7题:

(2015年)甲厂为卷烟生产企业,主要生产A类卷烟,乙厂为烟丝生产企业,丙企业为卷烟批发企业,三者均为增值税一般纳税人,2018年12月发生下列经营业务:

(1)甲卷烟厂将账面成本为57.52万元的烟叶委托乙烟丝厂加工成烟丝,乙烟丝厂开具增值税专用发票注明加工费和辅助材料分别是1万元和0.3万元,乙烟丝厂无这种烟丝售价,已履行了代收代缴消费税义务,甲卷烟厂委托某运输公司将烟丝运回,取得增值税专用发票,注明金额为0.15万元。甲卷烟厂期初无库存烟丝。

(2)甲卷烟厂将委托加工收回的烟丝25%对外销售,开具增值税专用发票,注明金额为30万元,剩余烟丝用于生产A类卷烟。

(3)甲卷烟厂将80箱A类卷烟销售给丙批发企业,开具增值税专用发票,注明金额为200万元,将2箱A类卷烟无偿赠送给丁批发企业供其对外销售。

(4)丙批发企业将30箱A类卷烟批发给二级批发商,开具增值税专用发票,注明金额为80万元,将30箱A类卷烟批发给零售商,开具增值税专用发票,注明金额为150万元。

当月取得增值税专用发票均符合税法规定,并在当月抵扣。

其他相关资料:题中A类卷烟均为标准箱,每一步骤计算结果以“万元”为单位,均保留小数点后两位。

要求:根据上述资料,回答下列问题。

(3)当月丙批发企业应缴增值税( )万元。A.4.80

B.39.10

C.25.50

D.13.60答案:A解析:丙批发企业应缴增值税=80×16%+150×16%-200×16%=4.80(万元)。 -

第8题:

(一) 甲企业为卷烟企业,主要生产A类卷烟,乙企业为烟丝生产企业,丙企业为卷烟批发企业,三者均为增值税一般纳税人,2015年发生下列经营业务:

(1)甲卷烟厂将账面成本为57.52万元的烟叶委托乙企业加工成烟丝,乙企业开具增值税专用发票注明加工费和辅助材料分别是1万元和0.3万元,乙企业无这种烟丝售价,已履行了代收代缴消费税义务,甲卷烟厂委托某运输公司将烟丝运回,取得货物运输业增值税专用发票,注明金额为0.15万元。甲卷烟厂期初无库存烟丝。

(2)甲卷烟厂将委托加工收回的烟丝25%对外销售,开具增值税专用发票,注明金额为30万元,剩余烟丝用于生产A类卷烟。

(3)甲卷烟厂将80箱A类卷烟销售给丙批发企业,开具增值税专用发票,注明金额为200万元,将2箱A类卷烟无偿赠送给客户。

(4)丙批发企业将30箱A类卷烟批发给二级批发商,开具增值税专用发票,注明金额为80万元,将30箱A类卷烟批发给零售商,注明金额为150万元。

当月取得增值税专用发票均符合税法规定,并在当月认证抵扣。

提示:题中A类卷烟均为标准箱,每一步骤计算结果以万元为单位,均保留小数点后两位。

要求:根据上述资料,回答下列问题。

当月丙批发企业应缴消费税( )万元。A.17.25

B.14.50

C.9.30

D.26.55答案:A解析:本题考查卷烟批发企业消费税的计算。卷烟批发商之间销售卷烟,不缴纳消费税,卷烟批发商将卷烟销售给批发商之外的单位,需要缴纳消费税,适用的比例税率为11%,定额税率为0.005元/支,丙批发企业应缴消费税=150×11%+30×250/10000=17.25(万元)。

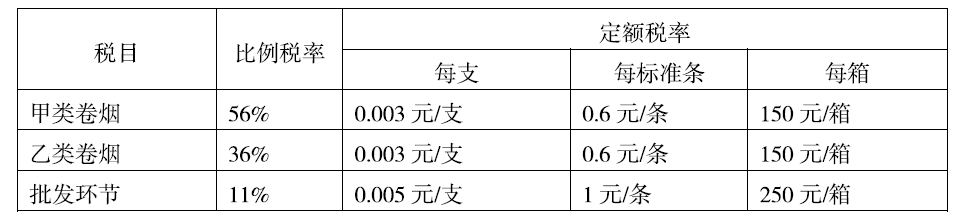

卷烟(“支”“条”“箱”的换算):每标准条=200支;每标准箱=250标准条=50000支;卷烟消费税定额税率为0.003元/支,则相当于0.6元/条,150元/箱(生产销售、委托加工或进口环节);批发卷烟消费税定额税率为0.005元/支,则相当于1元/条,250元/箱(批发环节)。 -

第9题:

(2015年)甲厂为卷烟生产企业,主要生产A类卷烟,乙厂为烟丝生产企业,丙企业为卷烟批发企业,三者均为增值税一般纳税人,2020年9月发生下列经营业务:

【提示】老师题目中所说的“要不要交销项税额”意思表示为“要不要确认销项税额”。

(1)甲卷烟厂将账面成本为57.52万元的烟叶委托乙烟丝厂加工成烟丝,乙烟丝厂开具增值税专用发票注明加工费和辅助材料分别是1万元和0.3万元,乙烟丝厂无这种烟丝售价,已履行了代收代缴消费税义务,甲卷烟厂委托某运输公司将烟丝运回,取得增值税专用发票,注明金额为0.15万元。甲卷烟厂期初无库存烟丝。

(2)甲卷烟厂将委托加工收回的烟丝25%对外销售,开具增值税专用发票,注明金额为30万元,剩余烟丝用于生产A类卷烟。

(3)甲卷烟厂将80箱A类卷烟销售给丙批发企业,开具增值税专用发票,注明金额为200万元,将2箱A类卷烟无偿赠送给丁批发企业供其对外销售。

(4)丙批发企业将30箱A类卷烟批发给二级批发商,开具增值税专用发票,注明金额为80万元,将30箱A类卷烟批发给零售商,开具增值税专用发票,注明金额为150万元。

当月取得增值税专用发票均符合税法规定,并在当月抵扣。

其他相关资料:题中A类卷烟均为标准箱,每一步骤计算结果以“万元”为单位,均保留小数点后两位。

要求:根据上述资料,回答下列问题。

(4)当月丙批发企业应缴消费税( )万元。A.17.25

B.14.50

C.9.30

D.26.55答案:A解析:丙批发企业应缴消费税=150×11%+30×250/10000=17.25(万元)。 -

第10题:

(2015年)甲厂为卷烟生产企业,主要生产A类卷烟,乙厂为烟丝生产企业,丙企业为卷烟批发企业,三者均为增值税一般纳税人,2020年9月发生下列经营业务:

【提示】老师题目中所说的“要不要交销项税额”意思表示为“要不要确认销项税额”。

(1)甲卷烟厂将账面成本为57.52万元的烟叶委托乙烟丝厂加工成烟丝,乙烟丝厂开具增值税专用发票注明加工费和辅助材料分别是1万元和0.3万元,乙烟丝厂无这种烟丝售价,已履行了代收代缴消费税义务,甲卷烟厂委托某运输公司将烟丝运回,取得增值税专用发票,注明金额为0.15万元。甲卷烟厂期初无库存烟丝。

(2)甲卷烟厂将委托加工收回的烟丝25%对外销售,开具增值税专用发票,注明金额为30万元,剩余烟丝用于生产A类卷烟。

(3)甲卷烟厂将80箱A类卷烟销售给丙批发企业,开具增值税专用发票,注明金额为200万元,将2箱A类卷烟无偿赠送给丁批发企业供其对外销售。

(4)丙批发企业将30箱A类卷烟批发给二级批发商,开具增值税专用发票,注明金额为80万元,将30箱A类卷烟批发给零售商,开具增值税专用发票,注明金额为150万元。

当月取得增值税专用发票均符合税法规定,并在当月抵扣。

其他相关资料:题中A类卷烟均为标准箱,每一步骤计算结果以“万元”为单位,均保留小数点后两位。

要求:根据上述资料,回答下列问题。

(3)当月丙批发企业应缴增值税( )万元。A.3.90

B.39.10

C.25.50

D.13.60答案:A解析:丙批发企业应缴增值税=80×13%+150×13%-200×13%=3.9(万元)。 -

第11题:

单选题甲卷烟厂购进一批烟叶,委托乙卷烟厂为其加工一批烟丝,该批烟叶的成本为30万元,乙卷烟厂收入加工费5万元,乙卷烟厂无同类烟丝售价。甲卷烟厂提货时乙卷烟厂代收代缴了消费税,该批烟丝收回后,甲卷烟厂将其中的80%以45万元对外销售,甲卷烟厂销售该批烟丝应向税务机关缴纳的消费税为()万元。(以上价格均为不含税价格)A0

B1.5

C5

D15

正确答案: D解析: 委托加工环节组成计税价格=(30+5)÷(1-30%)=50(万元),甲卷烟厂应缴纳的消费税=45×30%-50×30%×0.8=1.5(万元) -

第12题:

单选题甲卷烟厂为增值税一般纳税人,2019年4月将新研制的3标准箱乙类卷烟无偿赠送给某卷烟批发企业,该批卷烟的生产成本是26000元,无同类卷烟市场销售价格。已知乙类卷烟生产环节消费税税率为36%加0.003元/支、成本利润率5%。则甲卷烟厂应缴纳消费税()元。A15356.25

B15806.25

C16059.38

D15609.38

正确答案: B解析: -

第13题:

位于市区的甲卷烟厂和乙卷烟批发企业均为增值税一般纳税人。甲卷烟厂主要生产销售同一牌号规格的卷烟。2019年4月甲卷烟厂发生以下业务:

(1)从烟农手中购进一批烟叶用于生产烟丝并于当月领用,农产品收购发票上注明价款30万元、价外补贴3万元,将烟叶运回企业,支付不含税运输费1万元,取得增值税一般纳税人开具的增值税专用发票。

(2)委托某县的丙加工厂(增值税一般纳税人)加工一批烟丝,卷烟厂提供的烟叶成本为22万元,支付不含税加工费和代垫辅料费6万元,取得增值税专用发票(丙加工厂无同类烟丝的销售价格);卷烟厂收回烟丝后,将其中50%对外销售,取得不含税收入24万元;领用剩余50%的烟丝继续生产卷烟。

(3)向乙卷烟批发企业销售卷烟500标准箱,开具的增值税专用发票上注明价款1250万元;为了维持良好的合作关系,另赠送20标准箱卷烟给乙卷烟批发企业,赠送的20标准箱卷烟未开具发票。乙卷烟批发企业将100标准箱卷烟批发给卷烟零售商,开具的增值税专用发票上注明的金额300万元。

(4)受托加工一批雪茄烟,委托方提供的烟叶成本为15万元,本月完成加工并开具增值税专用发票,注明收取的加工费及代垫辅料费价款为6万元、增值税0.78万元,甲卷烟厂没有同类雪茄烟的销售价格。

其他相关资料:烟叶税的税率为20%;1标准箱卷烟=250标准条;卷烟生产环节适用的消费税税率为56%加0.6元/标准条;卷烟批发环节的消费税税率为11%加1元/标准条;烟丝的消费税税率为30%;雪茄烟的消费税税率为36%。

要求:根据上述资料,回答下列问题。

(2)丙加工厂受托加工烟丝应代收代缴的消费税为( )万元。A.8.4

B.12

C.4.2

D.6答案:B解析:丙加工厂受托加工烟丝应代收代缴的消费税=(22+6)÷(1-30%)×30%=12(万元)。 -

第14题:

(2015年)甲厂为卷烟生产企业,主要生产A类卷烟,乙厂为烟丝生产企业,丙企业为卷烟批发企业,三者均为增值税一般纳税人,2020年9月发生下列经营业务:

【提示】老师题目中所说的“要不要交销项税额”意思表示为“要不要确认销项税额”。

(1)甲卷烟厂将账面成本为57.52万元的烟叶委托乙烟丝厂加工成烟丝,乙烟丝厂开具增值税专用发票注明加工费和辅助材料分别是1万元和0.3万元,乙烟丝厂无这种烟丝售价,已履行了代收代缴消费税义务,甲卷烟厂委托某运输公司将烟丝运回,取得增值税专用发票,注明金额为0.15万元。甲卷烟厂期初无库存烟丝。

(2)甲卷烟厂将委托加工收回的烟丝25%对外销售,开具增值税专用发票,注明金额为30万元,剩余烟丝用于生产A类卷烟。

(3)甲卷烟厂将80箱A类卷烟销售给丙批发企业,开具增值税专用发票,注明金额为200万元,将2箱A类卷烟无偿赠送给丁批发企业供其对外销售。

当月甲卷烟厂应缴增值税( )万元。A.43.20

B.37.38

C.35.73

D.30.40答案:D解析:应纳增值税=30×13%+200/80×(80+2)×13%-(1+0.3)×13%-0.15×9%=30.4(万元)。 -

第15题:

(2015年)甲厂为卷烟生产企业,主要生产A类卷烟,乙厂为烟丝生产企业,丙企业为卷烟批发企业,三者均为增值税一般纳税人,2018年12月发生下列经营业务:

(1)甲卷烟厂将账面成本为57.52万元的烟叶委托乙烟丝厂加工成烟丝,乙烟丝厂开具增值税专用发票注明加工费和辅助材料分别是1万元和0.3万元,乙烟丝厂无这种烟丝售价,已履行了代收代缴消费税义务,甲卷烟厂委托某运输公司将烟丝运回,取得增值税专用发票,注明金额为0.15万元。甲卷烟厂期初无库存烟丝。

(2)甲卷烟厂将委托加工收回的烟丝25%对外销售,开具增值税专用发票,注明金额为30万元,剩余烟丝用于生产A类卷烟。

(3)甲卷烟厂将80箱A类卷烟销售给丙批发企业,开具增值税专用发票,注明金额为200万元,将2箱A类卷烟无偿赠送给丁批发企业供其对外销售。

(4)丙批发企业将30箱A类卷烟批发给二级批发商,开具增值税专用发票,注明金额为80万元,将30箱A类卷烟批发给零售商,开具增值税专用发票,注明金额为150万元。

当月取得增值税专用发票均符合税法规定,并在当月抵扣。

其他相关资料:题中A类卷烟均为标准箱,每一步骤计算结果以“万元”为单位,均保留小数点后两位。

要求:根据上述资料,回答下列问题。

(1)当月甲卷烟厂应缴增值税( )万元。A. 43.20

B. 37.38

C. 35.73

D. 35.72答案:B解析:应纳增值税=30×16%+200/80×(80+2)×16%-(1+0.3)×16%-0.15×10%=37.38(万元)。 -

第16题:

甲卷烟厂(增值税一般纳税人)2019年3月委托乙加工厂加工烟丝,甲卷烟厂提供的原材料成本为6万元,当月加工完毕,支付乙加工厂不含税加工费1万元。乙加工厂按规定代收代缴了消费税。甲卷烟厂将收回的烟丝用于继续生产甲类卷烟3标准箱,并于当月全部销售,取得不含税收入6万元。甲卷烟厂当月应缴纳消费税( )万元。A.0.37

B.0.41

C.3.36

D.3.41答案:B解析:甲卷烟厂当月应缴纳消费税=6×56%+3×150÷10000-(6+1)÷(1-30%)×30%=0.41(万元)。 -

第17题:

甲企业为卷烟企业,主要生产A类卷烟,乙企业为烟丝生产企业,丙企业为卷烟批发企业,三者均为增值税一般纳税人, 2018 年发生下列经营业务:

(1)甲卷烟厂将账面成本为57.52万元的烟叶委托乙企业加工成烟丝,乙企业开具增值税专用发票注明加工费和辅助材料分别是1万元和0.3万元,乙企业无这种烟丝售价,已履行了代收代缴消费税义务,甲卷烟厂委托某运输公司将烟丝运回,取得增值税专用发票注明金额为0.15万元。甲卷烟厂期初无库存烟丝。

(2)甲卷烟厂将委托加工收回的烟丝25%对外销售,开具增值税专用发票,注明金额为30万元,剩余烟丝用于生产A类卷烟。

(3)甲卷烟厂将80箱A类卷烟销售给丙批发企业,开具增值税专用发票,注明金额为200万元,将2箱A类卷烟无偿赠送给客户。

(4)丙批发企业将30箱A类卷烟批发给二级批发商,开具增值税专用发票,注明金额为80万元,.将30箱A类卷烟批发给零售商,注明金额为150 万元。当月取得增值税专用发票均符合税法规定,并在当月认证抵扣。

提示:题中A类卷烟均为标准箱,每-一步 骤计算结果以万元为单位,均保留小数点后两位。

要求:根据上述资料,回答下列问题。

当月甲卷烟厂应缴消费税()万元。(不含代收代缴消费税)A.99.82

B.136.56

C.105.82

D.108.65

答案:A解析:委托加工环节被代收代缴的消费税= ( 57.52+1+0.3)1( 1-30%) x30%=25.21 (万元),委托加工的组成计税价格= ( 57.52+1+0.3)1( 1 -30%) =84.03 (万元), 25%的价格为84.03 x25%=21.01 (万元),.低于30万元,所以对外销售的25%的烟丝属于高价销售,需要缴纳消费税,同时委托加工环节的已纳消费税可以扣除;剩余75%的烟丝连续生产卷烟,已纳的消费税也可以扣除。每条的售价=000000-80-250=100(元) > 70元/条,A类卷烟适用的比例税率为56%,定额税率为0.003元/支,甲厂应纳的消费税=30 x 30%+200/80x ( 80+2) x 56%+150x ( 80+2) /10000 -25.21=99.82 (万元)。

注意卷烟的单位换算:

-

第18题:

甲企业为卷烟企业,主要生产A类卷烟,乙企业为烟丝生产企业,丙企业为卷烟批发企业,三者均为增值税一般纳税人, 2018 年发生下列经营业务:

(1)甲卷烟厂将账面成本为57.52万元的烟叶委托乙企业加工成烟丝,乙企业开具增值税专用发票注明加工费和辅助材料分别是1万元和0.3万元,乙企业无这种烟丝售价,已履行了代收代缴消费税义务,甲卷烟厂委托某运输公司将烟丝运回,取得增值税专用发票注明金额为0.15万元。甲卷烟厂期初无库存烟丝。

(2)甲卷烟厂将委托加工收回的烟丝25%对外销售,开具增值税专用发票,注明金额为30万元,剩余烟丝用于生产A类卷烟。

(3)甲卷烟厂将80箱A类卷烟销售给丙批发企业,开具增值税专用发票,注明金额为200万元,将2箱A类卷烟无偿赠送给客户。

(4)丙批发企业将30箱A类卷烟批发给二级批发商,开具增值税专用发票,注明金额为80万元,.将30箱A类卷烟批发给零售商,注明金额为150 万元。当月取得增值税专用发票均符合税法规定,并在当月认证抵扣。

提示:题中A类卷烟均为标准箱,每-一步 骤计算结果以万元为单位,均保留小数点后两位。

要求:根据上述资料,回答下列问题。

当月丙批发企业应缴增值税()万元。

A.4.8

B.39.10

C.25.50

D.13.60答案:A解析:丙批发企业应缴增值税=80x 16%+150x 16%- -200x 16%=4.8 (万元)。 -

第19题:

甲企业为卷烟企业,主要生产A类卷烟,乙企业为烟丝生产企业,丙企业为卷烟批发企业,三者均为增值税一般纳税人, 2018 年发生下列经营业务:

(1)甲卷烟厂将账面成本为57.52万元的烟叶委托乙企业加工成烟丝,乙企业开具增值税专用发票注明加工费和辅助材料分别是1万元和0.3万元,乙企业无这种烟丝售价,已履行了代收代缴消费税义务,甲卷烟厂委托某运输公司将烟丝运回,取得增值税专用发票注明金额为0.15万元。甲卷烟厂期初无库存烟丝。

(2)甲卷烟厂将委托加工收回的烟丝25%对外销售,开具增值税专用发票,注明金额为30万元,剩余烟丝用于生产A类卷烟。

(3)甲卷烟厂将80箱A类卷烟销售给丙批发企业,开具增值税专用发票,注明金额为200万元,将2箱A类卷烟无偿赠送给客户。

(4)丙批发企业将30箱A类卷烟批发给二级批发商,开具增值税专用发票,注明金额为80万元,.将30箱A类卷烟批发给零售商,注明金额为150 万元。当月取得增值税专用发票均符合税法规定,并在当月认证抵扣。

提示:题中A类卷烟均为标准箱,每-一步 骤计算结果以万元为单位,均保留小数点后两位。

要求:根据上述资料,回答下列问题。

当月甲卷烟厂应缴增值税()万元。

A.43.20

B.37.38

C.35.73

D.35.72答案:B解析:纳税人将卷烟无偿赠送给客户,要视同销售缴纳增值税,计税销售额为同类卷烟的平均销售价格。甲卷烟厂应缴纳增值税=30x 16%+200/80x ( 80+2) x 16%- ( 1+0.3) x 16%-0.15x 10%=37.38 (万元)。 -

第20题:

(一) 甲企业为卷烟企业,主要生产A类卷烟,乙企业为烟丝生产企业,丙企业为卷烟批发企业,三者均为增值税一般纳税人,2015年发生下列经营业务:

(1)甲卷烟厂将账面成本为57.52万元的烟叶委托乙企业加工成烟丝,乙企业开具增值税专用发票注明加工费和辅助材料分别是1万元和0.3万元,乙企业无这种烟丝售价,已履行了代收代缴消费税义务,甲卷烟厂委托某运输公司将烟丝运回,取得货物运输业增值税专用发票,注明金额为0.15万元。甲卷烟厂期初无库存烟丝。

(2)甲卷烟厂将委托加工收回的烟丝25%对外销售,开具增值税专用发票,注明金额为30万元,剩余烟丝用于生产A类卷烟。

(3)甲卷烟厂将80箱A类卷烟销售给丙批发企业,开具增值税专用发票,注明金额为200万元,将2箱A类卷烟无偿赠送给客户。

(4)丙批发企业将30箱A类卷烟批发给二级批发商,开具增值税专用发票,注明金额为80万元,将30箱A类卷烟批发给零售商,注明金额为150万元。

当月取得增值税专用发票均符合税法规定,并在当月认证抵扣。

提示:题中A类卷烟均为标准箱,每一步骤计算结果以万元为单位,均保留小数点后两位。

要求:根据上述资料,回答下列问题。

当月甲卷烟厂应缴增值税( )万元。A.43.20

B.39.71

C.35.73

D.35.72答案:A,B解析:本题考查增值税应纳税额的计算。纳税人将卷烟无偿赠送给客户,要视同销售缴纳增值税,计税销售额为同类卷烟的平均销售价格。甲卷烟厂应缴纳增值税=30×17%+200/80×(80+2)×17%-(1+0.3)×17%-0.15×11%=39.71(万元)。提示:目前已取消“货物运输业增值税专用发票”,纳税人提供运输服务,直接开具“增值税专用发票”。@## -

第21题:

(2015年)甲厂为卷烟生产企业,主要生产A类卷烟,乙厂为烟丝生产企业,丙企业为卷烟批发企业,三者均为增值税一般纳税人,2018年12月发生下列经营业务:

(1)甲卷烟厂将账面成本为57.52万元的烟叶委托乙烟丝厂加工成烟丝,乙烟丝厂开具增值税专用发票注明加工费和辅助材料分别是1万元和0.3万元,乙烟丝厂无这种烟丝售价,已履行了代收代缴消费税义务,甲卷烟厂委托某运输公司将烟丝运回,取得增值税专用发票,注明金额为0.15万元。甲卷烟厂期初无库存烟丝。

(2)甲卷烟厂将委托加工收回的烟丝25%对外销售,开具增值税专用发票,注明金额为30万元,剩余烟丝用于生产A类卷烟。

(3)甲卷烟厂将80箱A类卷烟销售给丙批发企业,开具增值税专用发票,注明金额为200万元,将2箱A类卷烟无偿赠送给丁批发企业供其对外销售。

(4)丙批发企业将30箱A类卷烟批发给二级批发商,开具增值税专用发票,注明金额为80万元,将30箱A类卷烟批发给零售商,开具增值税专用发票,注明金额为150万元。

当月取得增值税专用发票均符合税法规定,并在当月抵扣。

其他相关资料:题中A类卷烟均为标准箱,每一步骤计算结果以“万元”为单位,均保留小数点后两位。

要求:根据上述资料,回答下列问题。

(4)当月丙批发企业应缴消费税( )万元。A.17.25

B.14.50

C.9.30

D.26.55答案:A解析:丙批发企业应缴消费税=150×11%+30×250/10000=17.25(万元)。 -

第22题:

甲卷烟厂和其客户乙卷烟批发公司均为增值税一般纳税人。

甲卷烟厂主要生产A牌卷烟和雪茄烟,其中A牌卷烟不含税调拨价为120元/标准条。

2020年12月,甲卷烟厂和乙卷烟批发公司有关生产经营情况如下:

甲卷烟厂:

(1)从农业生产者手中收购烟叶,开具的收购发票上注明价款80万元(同时注明支付的价外补贴为8万元),将其运往丙企业委托加工烟丝,发生不含税运费2万元,取得运输企业开具的增值税专用发票。

向丙企业支付加工费,取得丙企业开具的增值税专用发票注明不含税价款15万元。

丙企业无同类烟丝销售价格。

该批烟丝已入库,当月未领用。

(2)购进烟丝,取得增值税专用发票注明价款140万元、支付不含税运费8万元并取得运输企业开具的增值税专用发票;当月领用80%外购烟丝生产A牌卷烟。

(3)购进其他原材料取得增值税专用发票注明的增值税税额50万元。

(4)销售本厂生产的A牌卷烟420标准箱,不含税售价120元/标准条,取得不含税销售额1260万元。

(5)向当地举办的展览会无偿赠送本厂新研制的雪茄烟,生产成本18万元,无同类产品价格。

乙卷烟批发公司:

(1)购进卷烟取得增值税专用发票,注明价款800万元。

(2)本月发生购货及销货运费支出共计20万元,取得运输企业开具的增值税专用发票。

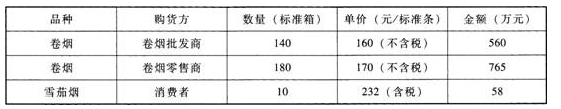

(3)乙卷烟批发公司销售情况如下表:

其他相关资料:

雪茄烟成本利润率为5%,适用消费税税率36%;

烟丝消费税税率30%;

A牌卷烟适用消费税比例税率为56%,定额税率0.003元/支。

批发卷烟消费税比例税率11%,定额税率0.005元/支。

要求:根据上述资料,回答下列问题。

(1)计算丙企业应代收代缴的消费税。

(2)计算甲卷烟厂本月可抵扣的进项税额。

(3)计算甲卷烟厂本月应确认的销项税额。

(4)计算甲卷烟厂本月应缴纳的增值税。

(5)计算甲卷烟厂本月应缴纳的消费税。(不包括被代收代缴的消费税)

(6)计算乙卷烟批发公司本月应缴纳的消费税。

(7)计算乙卷烟批发公司本月应确认的销项税额。

(8)计算乙卷烟批发公司本月可抵扣的进项税额。

(9)计算乙卷烟批发公司本月应缴纳的增值税。答案:解析:(1)丙企业应代收代缴的消费税额:

烟叶成本=80×(1+10%)×(1+20%)×(1-9%)+2=98.1(万元)

应代收代缴消费税=(94.93+15)/(1-30%)×30%=47.11(万元)。

【知识点】委托加工环节应税消费品应纳税额的计算

(2)甲卷烟厂本月可抵扣进项税额=(80+8)×(1+20%)×9%+2×9%+15×13%+140×13%+8×9%+50=80.55(万元)。

【知识点】准予从销项税额中抵扣的进项税额

(3)甲卷烟厂本月应确认的销项税额=1260×13%+18×(1+5%)/(1-36%)×13%=167.64(万元)。

【知识点】销项税额的计算

(4)甲卷烟厂本月应缴纳增值税=167.64-80.55=87.09(万元)。

【知识点】增值税应纳税额的计算

(5)甲卷烟厂本月应缴纳的消费税=1260×56%+420×150/10000+18×(1+5%)/(1-36%)×36%-140×30%×80%=688.93(万元)。

【知识点】消费税应纳税额的计算

(6)乙卷烟批发公司应缴纳的消费税:

雪茄烟在批发环节不缴纳消费税,卷烟批发商之间销售卷烟不征收消费税。

乙卷烟批发公司本月应缴纳消费税=765×11%+180×250/10000=88.65(万元)。

【知识点】卷烟批发环节应纳消费税的计算

(7)乙卷烟批发公司本月应确认的销项税额=[560+765+58/(1+13%)]×13%=178.92(万元)。

【知识点】销项税额的计算

(8)乙卷烟批发公司本月可抵扣进项税额=800×13%+20×9%=105.8(万元)。

【知识点】准予从销项税额中抵扣的进项税额

(9)乙卷烟批发公司本月应缴纳增值税=178.92-105.8=73.12(万元)。

【知识点】增值税应纳税额的计算 -

第23题:

单选题甲卷烟厂为增值税一般纳税人,2019年4月将新研制的1标准箱甲类卷烟无偿赠送给乙企业,该箱卷烟的生产成本是20000元,无同类卷烟市场销售价格。已知甲类卷烟生产环节消费税税率为56%加0.003元/支、成本利润率10%。则甲卷烟厂应缴纳的消费税和增值税合计为()元。A32983.36

B36150

C36395.46

D34885.23

正确答案: C解析: