A公司在甲、乙、丙三地拥有三家分公司,这三家分公司的经营活动由一个总部负责运作。由于甲、乙、丙三家分公司均能产生独立于其他分公司的现金流入,所以该公司将这三家分公司确定为三个资产组。2×18年12月1日,企业经营所处的技术环境发生了重大不利变化,出现减值迹象,需要进行减值测试。假设总部资产的账面价值为200万元,能够按照各资产组账面价值的比例进行合理分摊,甲、乙、丙分公司和总部资产的使用寿命均为20年。减值测试时,甲、乙、丙三个资产组的账面价值分别为320万元、160万元、320万元。A公司计算得出甲、乙

题目

<1>、计算甲、乙、丙三个资产组和总部资产应计提的减值准备。(答案中的金额单位用万元表示)

相似考题

更多“A公司在甲、乙、丙三地拥有三家分公司,这三家分公司的经营活动由一个总部负责运作。由于甲、乙、丙三家分公司均能产生独立于其他分公司的现金流入,所以该公司将这三家分公司确定为三个资产组。2×18年12月1日,企业经营所处的技术环境发生了重大不利变化,出现减值迹象,需要进行减值测试。假设总部资产的账面价值为200万元,能够按照各资产组账面价值的比例进行合理分摊,甲、乙、丙分公司和总部资产的使用寿命均为”相关问题

-

第1题:

甲公司2×19年末有关资产组、总部资产和商誉资料如下:

(1) 甲公司在A、B、C三地拥有三家分公司,其中,C分公司是上年吸收合并的公司。这三家分公司的经营活动由一个总部负责运作;同时,由于A、B、C三家分公司均能产生独立于其他分公司的现金流入,所以该公司将这三家分公司确定为三个资产组。2×19年12月31日,企业经营所处的技术环境发生了重大不利变化,企业各项资产出现减值迹象,需要进行减值测试。假设总部资产的账面价值为5700万元,能够按照各资产组账面价值比例进行合理分摊。

①A资产组的账面价值为3000万元。

②B资产组的账面价值为4500万元,其中包括无形资产B1为2700万元、固定资产B2为1800万元。

③C资产组包含商誉的账面价值为6000万元,其中固定资产C1为2400万元、固定资产C2为1600万元、固定资产C3为1550万元和合并商誉为450万元。

A、B、C资产组的预计使用寿命为10年、5年、15年,总部资产的使用寿命均为20年。

(2) 甲公司预计2×19年末A资产组的可收回金额为4400万元;B资产组的可收回金额为4320万元,其中无形资产B1、固定资产B2无法确定公允价值减去处置费用的净额及其未来现金流量的现值;C资产组的可收回金额为9000万元,其中固定资产C1、C2无法确定公允价值减去处置费用的净额及其未来现金流量的现值。C3无法确定未来现金流量现值,但是可确定公允价值减去处置费用的净额为1530万元。

(计算结果保留两位小数)

(1)计算2016年末将总部资产分配至各资产组的价值。

(2)计算2×19年末分配总部资产后各资产组的账面价值(包含总部资产),2×19年末分别对A、B和C三个资产组进行减值测试,如果减值,计算资产组减值损失。计算各个单项资产减值损失并编制2×19年末计提资产减值损失的会计分录。答案:解析:1.①由于各资产组的使用寿命不同,因此应考虑时间的权重。A、B、C资产组的预计使用寿命为10年、5年、15年,所以三者使用寿命加权,分别除以最大公约数5,则权数是2、1、3。

②分配总部资产时ABC三个资产组的账面价值总额=2×3000+1×4500+3×6000=28500(万元)

③将总部资产分摊至各个资产组

A资产组应分摊的总部资产=5700×6000/28500=1200(万元)(2分)

B资产组应分摊的总部资产=5700×4500/28500=900(万元)(2分)

C资产组应分摊的总部资产= 5700×18000/28500=3600(万元)(2分)

【答案解析】只有在分摊总部资产时,当资产组使用寿命不同时,此时才需要考虑时间权重的问题,如果是某一个资产组中,单项资产的使用寿命不同,那么不需要考虑时间权重的问题。主要是因为:不同的资产组使用寿命不同,那么总部资产与其产生的协同作用也就不同,所以分配时需要考虑时间权数的影响;对于资产组内部,不同资产的使用寿命对整个资产组的影响不重大,所以这里不需要考虑不同资产的使用寿命不同造成的影响。

2.①A资产组

账面价值=3000+1200=4200(万元)(0.5分);可收回金额为4400万元,没有发生减值(0.5分);

②B资产组

账面价值=4500+900=5400(万元)(0.5分);可收回金额为4320万元,发生减值1080万元(0.5分)。

减值额分配给总部资产的金额=1080×900/(4500+900)=180(万元)(0.5分)

减值额分配给B资产组本身的金额=1080×4500/(4500+900)=900(万元)(0.5分)

其中:

无形资产B1分配的减值损失=900×(2700/4500)=540(万元)(0.5分)

固定资产B2分配的减值损失=900×(1800/4500)=360(万元)(0.5分)

③C资产组

不包含商誉的账面价值=(6000-450)+3600=9150(万元)(0.5分);可收回金额=9000(万元),发生减值150万元(0.5分)。

包含商誉的账面价值=6000+3600=9600(万元),可收回金额为9000万元,减值额为600万元(0.5分)。首先抵减C资产组中商誉价值450万元,即600-450=150(万元);剩余的减值损失150万元再在各项可辨认资产和总部资产之间分摊(0.5分):

分配给总部资产的减值金额=150×3600/(5550+3600)=59.02 (万元)(0.5分)

分配给C资产组中其他单项资产的减值金额=150×5550/(5550+3600)=90.98 (万元)(0.5分)

其中:固定资产C1、C2和C3分配的减值损失

C3应分摊的减值=90.98×1550/5550=25.41(万元)

C3分摊的减值后的账面价值=1550-25.41=1524.59(万元)

而分摊的减值后的账面价值不得低于公允价值减去处置费用后的净额1530万元,故C3实际分摊的减值=1550-1530=20(万元)。(0.5分)

C1应分摊的减值=(90.98-20)×2400/(2400+1600)=42.59(万元)(0.5分)

C2应分摊的减值=(90.98-20)×1600/(2400+1600)=28.39(万元)(0.5分)

④2×19年末总部资产应分摊的减值损失总额=180+59.02=239.02(万元)(0.5分)

⑤2×19年末计提资产减值损失的会计分录

借:资产减值损失 (1080+600)1680

贷:商誉减值准备 450

无形资产减值准备——无形资产B1 540

固定资产减值准备——固定资产B2 360

——固定资产C1 42.59

——固定资产C2 28.39

——固定资产C3 20

——总部资产 239.02(3分) -

第2题:

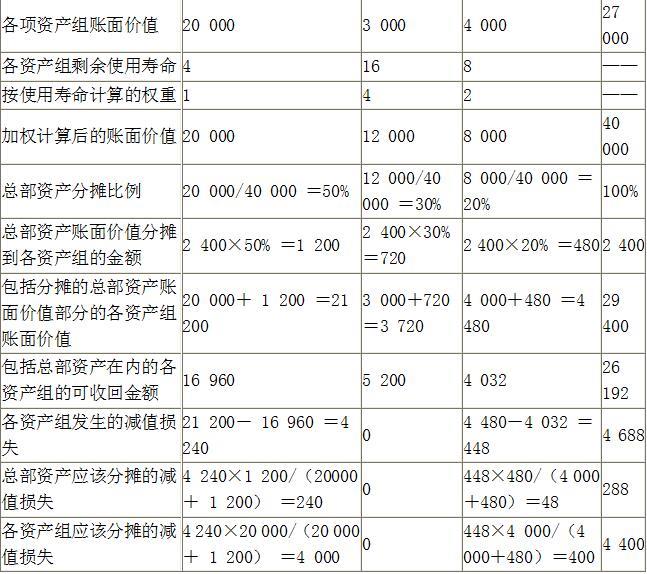

甲公司系生产家用电器的上市公司,实行事业部制管理,有甲、乙、丙三个事业部,分别生产三种家用电器,每一事业部为一个资产组。甲公司有关总部资产以及甲、乙、丙三个事业部的资料如下:

(1)甲公司的总部资产为一栋办公楼,至2018年末,办公楼的账面价值为2 400万元,预计剩余使用年限为16年。办公楼用于甲、乙、丙三个事业部的行政管理,由于办公楼已经落后,其存在减值迹象。

(2)甲资产组为一生产线,该生产线由A、B、C三部机器组成。至2018年末,A、B、C机器的账面价值分别为4 000万元、6 000万元、10 000万元,预计剩余使用年限均为4年。甲资产组出现减值迹象。未来4年的现金流量现值为16 960万元。甲公司无法合理预计甲资产组公允价值减去处置费用后的净额,也无法预计A、B、C机器各自的未来现金流量现值,也无法估计A、B、C机器公允价值减去处置费用后的净额。

(3)乙资产组为一条生产线,至2018年末,该生产线的账面价值为3 000万元,预计剩余使用年限为16年。乙资产组未出现减值迹象。乙资产组(包括分配的总部资产,下同)未来16年的现金流量现值为5 200万元。无法合理预计乙资产组公允价值减去处置费用后的净额。

(4)丙资产组为一条生产线,至2018年末,该生产线的账面价值为4 000万元,预计剩余使用年限为8年。丙资产组出现减值迹象。丙资产组(包括分配的总部资产,下同)未来8年的现金流量现值为4 032万元。无法合理预计丙资产组公允价值减去处置费用后的净额。

(5)办公楼中资产组的账面价值和剩余使用年限按加权平均计算的账面价值比例进行分配。

要求:计算甲公司2018年12月31日办公楼和甲、乙、丙资产组及其各组成部分应计提的减值,并编制相关会计分录。

(1)将总部资产分摊至各个资产组,并计算各资产组账面价值(包括分摊的总部资产),和各资产组应该分摊的减值损失。

(2)计算将甲资产组减值损失分摊至A、B、C设备答案:解析:(1)将总部资产分摊至各个资产组,并计算各资产组账面价值(包括分摊的总部资产),和各资产组应该分摊的减值损失。

各资产组账面价值 单位:万元

(2)计算将甲资产组减值损失分摊至A、B、C设备

单位:万元

借:资产减值损失 4 688

贷:固定资产减值准备——总部资产 288

——设备A 800

——设备B 1 200

——设备C 2 000

——丙资产组 400 -

第3题:

A公司在某地拥有一家 C分公司,该分公司是 A公司上年吸收合并取得的公司。由于 C分公司能产生独立于其他分公司的现金流入,所以 A公司将 C分公司确定为一个资产组。 2×19年12月 31日, C分公司经营所处的技术环境发生了重大不利变化,出现减值迹象,需要进行减值测试。进行减值测试时, C分公司资产组的账面价值为 520万元(含合并商誉 20万元)。该公司计算 C分公司资产组的可收回金额为 490万元。 C分公司资产组中包括甲设备、乙设备和一项无形资产, 2×19年 12月 31日其账面价值分别为 250万元、 150万元和 100万元,各资产的剩余使用年限相同。三项资产的可收回金额均无法确定。资产组的减值损失应按资产组中各项资产账面价值所占比重进行分配。

不考虑其他因素的影响。

要求:计算 C分公司资产组中商誉、甲设备、乙设备和无形资产应分别计提的减值准备金额,并编制有关会计分录。(答案中的金额单位用万元表示)答案:解析:本例中, 分公司资产组的账面价值为 万C 520 元,可收回金额为 490万元,发生减值损失 30万

元。

C 分公司资产组的减值损失金额先冲减商誉 20万元,剩余的 10万元分配给甲设备、乙设备和

无形资产。

甲设备应承担的减值损失金额 =10×250÷( 250+150+100) =5(万元);

乙设备应承担的减值损失金额 =10×150÷( 250+150+100) =3(万元);

无形资产应承担的减值损失 =10×100÷( 250+150+100) =2(万元)。

会计分录:

借:资产减值损失 30

贷:商誉减值准备 20

固定资产减值准备 ——甲设备 5

——乙设备 3

无形资产减值准备 2 -

第4题:

华贸公司由A、B、C三个资产组组成,这三个资产组的经营活动由华贸公司负责运作。2×17年12月31日,公司经营所处的技术环境发生了重大不利变化,出现减值迹象,需要进行减值测试。假设总部资产的账面价值为400万元,能够按照各资产组账面价值的比例进行合理分摊,A、B、C三个资产组和总部资产的使用寿命均为10年。减值测试时,A、B、C三个资产组的账面价值分别为640万元、320万元和640万元。华贸公司计算得出A资产组的可收回金额为840万元,B资产组的可收回金额为320万元,C资产组的可收回金额为760万元。

要求:计算A、B、C三个资产组和总部资产应计提的减值准备金额。

(答案中的金额单位用万元表示)答案:解析:(1)将总部资产的账面价值分配至各资产组

总部资产应分配给A资产组的账面价值=400×640/(640+320+640)=160(万元);

总部资产应分配给B资产组的账面价值=400×320/(640+320+640)=80(万元);

总部资产应分配给C资产组的账面价值=400×640/(640+320+640)=160(万元)。

分配后各资产组的账面价值为:

A资产组的账面价值=640+160=800(万元);

B资产组的账面价值=320+80=400(万元);

C资产组的账面价值=640+160=800(万元)。

(2)分别对各资产组进行减值测试

A资产组的账面价值为800万元,可收回金额为840万元,没有发生减值;

B资产组的账面价值为400万元,可收回金额为320万元,发生减值80万元;

C资产组的账面价值为800万元,可收回金额为760万元,发生减值40万元。

(3)将各资产组的减值额在总部资产和各资产组之间分配:

B资产组减值额分配给总部资产的金额=80×80/400=16(万元),分配给B资产组本身的金额=80×320/400=64(万元)。

C资产组减值额分配给总部资产的金额=40×160/800=8(万元),分配给C资产组本身的金额=40×640/800=32(万元)。

A资产组没有发生减值,B资产组发生减值64万元,C资产组发生减值32万元,总部资产发生减值=16+8=24(万元)。 -

第5题:

某公司在A、B、C三地拥有三家分公司,其中,C分公司是上年吸收合并的公司。由于A、B、C三家分公司均能产生独立于其他分公司的现金流入,所以该公司将这三家分公司确定为三个资产组。2×18年12月1日,该公司经营所处的技术环境发生了重大不利变化,出现减值迹象,需要进行减值测试。减值测试时,C分公司资产组的账面价值为520万元(含合并商誉20万元)。该公司计算C分公司资产的可收回金额为400万元。假定C分公司资产组中包括甲设备、乙设备和一项无形资产,其账面价值分别为250万元、150万元和100万元。

要求:计算C分公司商誉、甲设备、乙设备和无形资产应计提的减值准备并编制有关会计分录。答案:解析:本例中,C资产组的账面价值=520(万元),可收回金额=400(万元),发生减值120万元。C资产组中的减值额先冲减商誉20万元,余下的100万元分配给甲设备、乙设备和无形资产。

甲设备应承担的减值损失=100÷(250+150+100)×250=50(万元)

乙设备应承担的减值损失=100÷(250+150+100)×150=30(万元)

无形资产应承担的减值损失=100÷(250+150+100)×100=20(万元)

会计分录:

借:资产减值损失 120

贷:商誉减值准备 20

固定资产减值准备 80

无形资产减值准备 20 -

第6题:

大洋公司在A、B、C三地拥有三家分公司,其中,C分公司是上年吸收合并的公司。由于A、B、C三家分公司均能产生独立于其他分公司的现金流入,所以大洋公司将这三家分公司确定为三个资产组。2×18年12月31日,企业经营所处的技术环境发生了重大不利变化,出现减值迹象,需要进行减值测试。减值测试表明,C分公司资产组的账面价值为680万元(含完全商誉为80万元)。大洋公司计算C分公司资产组的预计未来现金流量现值为480万元,无法估计其公允价值减去处置费用后的净额。假定C分公司资产组中包括甲设备、乙设备和一项无形资产,其账面价值分别为280万元、180万元和140万元。不考虑其它因素的影响,下列说法正确的有( )。A.C资产组的可收回金额为480万元

B.C资产组发生减值的总额为200万元

C.甲设备应承担的减值损失为82.35万元

D.甲设备应承担的减值损失为56万元答案:A,B,D解析:C资产组的账面价值为680万元,可收回金额为480万元,发生减值200万元。C资产组中的减值金额先冲减完全商誉80万元,剩余120万元分配给甲设备、乙设备和无形资产。甲设备应承担的减值损失=120/(280+180+140)×280=56(万元)。 -

第7题:

长江公司在A、B、C三地拥有三家分公司,这三家分公司的经营活动由一个总部负责运作。由于A、B、C三家分公司均能产生独立于其他分公司的现金流入,所以长江公司将这三家分公司确定为A、B、C三个资产组。2017年12月31日,因长江公司经营所处的技术环境发生了重大不利变化,出现减值迹象,需要进行减值测试。假设总部资产的账面价值为200万元,能够按照各资产组账面价值的比例进行合理分摊,A、B、C三个资产组和总部资产的预计使用寿命均为20年。减值测试时,A、B、C三个资产组的账面价值分别为320万元、160万元和320万元。长江公司计算得出A资产组的可收回金额为420万元,B资产组的可收回金额为160万元,C资产组的可收回金额为380万元。计算A、B、C三个资产组和总部资产应分别计提的减值准备金额。

正确答案: (1)将总部资产分摊至各资产组A、B、C三个资产组的账面价值总额=320160320=800(万元);总部资产应分摊给A资产组的账面价值=200×320/800=80(万元);

总部资产应分摊给B资产组的账面价值=200×160/800=40(万元);

总部资产应分摊给C资产组的账面价值=200×320/800=80(万元)。

分摊后各资产组的账面价值:

A.资产组的账面价值=32080=400(万元);

B.资产组的账面价值=16040=200(万元);

C.资产组的账面价值=32080=400(万元)。

(2)进行减值测试

A.资产组的账面价值为400万元,可收回金额为420万元,没有发生减值损失;

B.资产组的账面价值为200万元,可收回金额为160万元,发生减值损失40万元;

C.资产组的账面价值为400万元,可收回金额为380万元,发生减值损失20万元。

将各资产组的减值金额在总部资产和各资产组之间分配:

B.资产组减值金额分摊给总部资产的金额=40×40/200=8(万元),分摊给B资产

组本身的金额=40×160/200=32(万元)。

C.资产组减值金额分摊给总部资产的金额=20×80/400=4(万元),分摊给C资产组本身的金额=20×320/400=16(万元)。

A.资产组没有发生减值损失,B资产组发生减值损失32万元,C资产组发生减值损失16万元,总部资产发生减值损失=84=12(万元)。 -

第8题:

问答题长江公司在A、B、C三地拥有三家分公司,这三家分公司的经营活动由一个总部负责运作。由于A、B、C三家分公司均能产生独立于其他分公司的现金流入,所以该公司将这三家分公司确定为三个资产组。2016年12月31日。公司经营所处的技术环境发生了重大不利变化,出现减值迹象,需要进行减值测试。假设总部资产的账面价值为200万元,能够按照各资产组账面价值的比例进行合理分摊,A、B、C分公司和总部资产的使用寿命均为20年。减值测试时,A、B、C三个资产组的账面价值分别为320万元、160万元和320万元。长江公司计算得出A资产组的可收回金额为420万元,B资产组的可收回金额为160万元,C资产组的可收回金额为380万元。 要求:计算A、B、C三个资产组和总部资产计提的减值准备。正确答案:

(1)将总部资产分配至各资产组

总部资产应分配给A资产组的账面价值=200×320/(320+160+320)=80(万元);

总部资产应分配给B资产组的账面价值=200×160/(320+160+320)=40(万元);

总部资产应分配给C资产组的账面价值=200×320/(320+160+320)=80(万元)。

分配后各资产组的账面价值为:

A资产组的账面价值=320+80=400(万元);

B资产组的账面价值=160+40=200(万元);

C资产组的账面价值=320+80=400(万元)。

(2)进行减值测试

A资产组的账面价值为400万元,可收回金额为420万元,没有发生减值损失;

B资产组的账面价值为200万元,可收回金额为160万元,发生减值损失40万元;

C资产组的账面价值为400万元,可收回金额为380万元,发生减值损失20万元。

将各资产组的减值额在总部资产和各资产组之间分配:

B资产组减值额分配给总部资产的金额=40×40/200=8(万元),分配给B资产组本身的金额=40×160/200=32(万元);

C资产组减值额分配给总部资产的金额=20×80/400=4(万元),分配给C资产组本身的金额=20×320/400=16(万元);

A资产组没有发生减值损失,B资产组发生减值损失32万元,C资产组发生减值损失16万元,总部资产发生减值损失=8+4=12(万元)。解析: 暂无解析 -

第9题:

单选题甲公司在A、B、C三地拥有三家分公司,这三家分公司的经营活动由一个总部负责运作。由于A、B、C三家分公司均能产生独立于其他分公司的现金流入,所以该公司将这三家分公司确定为三个资产组。2×17年12月31日,公司经营所处的技术环境发生了重大不利变化,出现减值迹象,需要进行减值测试。假设总部资产的账面价值为150万元,能够按照各资产组账面价值的比例进行合理分摊,A、B、C分公司和总部资产的使用寿命均为10年。减值测试时,A、B、C三个资产组的账面价值分别为200万元、180万元和220万元。则甲公司将总部资产分配到资产组A、B、C后账面价值分别为( )。A220万元、200万元、250万元

B250万元、225万元、275万元

C250万元、275万元、225万元

D225万元、275万元、250万元

正确答案: C解析: -

第10题:

问答题甲公司在乙地拥有一家C分公司,该分公司是上年吸收合并的公司。由于C分公司能产生独立于其他分公司的现金流入,所以甲公司将C分公司确定为一个资产组。2017年12月31日,C分公司经营所处的技术环境发生了重大不利变化,出现减值迹象,需要进行减值测试。减值测试时,C分公司资产组的账面价值为520万元(含合并商誉20万元)。甲公司计算C分公司资产组的可收回金额为400万元。假定C分公司资产组中包括M设备、N设备和一项无形资产,其账面价值分别为250万元、150万元和100万元。三项资产的可收回金额均无法确定。计算C分公司资产组中商誉、M设备、N设备和无形资产应分别计提的减值准备并编制相关会计分录。正确答案: C.分公司资产组的账面价值为520万元,可收回金额为400万元,发生减值120万元。C分公司资产组中的减值金额先冲减商誉20万元,剩余的100万元按账面价值比例分配给M设备、N设备和无形资产。M设备应承担的减值损失=100÷(250+150+100)×250=50(万元);N设备应承担的减值损失=100÷(250+150+100)×150=30(万元):无形资产应承担的减值损失=100÷(250+150+100)×100=20(万元)。

会计分录:

借:资产减值损失120

贷:商誉减值准备20

固定资产减值准备—M设备50

—N设备30

无形资产减值准备20解析: 详见答案。 -

第11题:

单选题东方公司有甲、乙、丙三家分公司作为三个资产组(资产组内各资产使用寿命均一致),账面价值分别为600万元、500万元、400万元,预计寿命为10年、5年、5年,总部资产300万元,2013年末东方公司所处的市场发生重大不利变化,出现减值迹象,需进行减值测试。假设总部资产能够根据各资产组的账面价值和剩余使用寿命加权平均计算的账面价值比例分摊至各资产组,则分摊总部资产后各资产组账面价值为()万元。A720,600,480

B840,600,360

C600,500,400

D771.43,571.43,457.14

正确答案: C解析: 甲分公司:600+300×(600×2)/(600×2+500+400)=771.43(万元);

乙分公司:500+300×500/(600×2+500+400)=571.43(万元);

丙分公司:400+300×400/(600×2+500+400)=457.14(万元) -

第12题:

单选题三原公司有T.M.N三家分公司作为3个资产组(资产组内各资产使用寿命均一致),账面价值分别为600万元.500万元.400万元,预计寿命为10年.5年.5年,总部资产300万元,2011年末三原公司所处的市场发生重大变化对企业产生不利影响进行减值测试。假设总部资产能够根据各资产组的账面价值和剩余使用寿命加权平均计算的账面价值比例分摊至各资产组,则分摊总部资产后各资产组账面价值为( )万元。A720,600,480

B840,600,360

C600,500,400

D771.43,571.43,457.14

正确答案: D解析: -

第13题:

某公司在三地拥有A、B、C三家分公司,其中,C公司是上年吸收合并的公司。这三家分公司的经营活动由一个总部负责运作。由于A、B、C三家分公司均能够产生独立于其他分公司的现金流入,所以该公司将这三家分公司确定为三个资产组。2×19年12月31日,该公司经营所处的技术环境发生了重大不利变化,出现减值迹象,需要减值测试。假设总部资产的账面价值为2500万元,能够按照各资产组的账面价值比例进行合理分摊。A分公司资产的使用寿命为10年,B、C分公司和总部资产的使用寿命是20年。减值测试时,A、B、C三个资产组的账面价值分别为1500万元,2500万元和3000万元(其中合并商誉为200万元)。该公司计算得出A分公司资产的可收回金额为2000万元,B分公司资产的可收回金额为2800万元,C分公司资产的可收回金额为3000万元。

要求:对该公司A、B、C三个资产组及总部资产进行减值测试,分别计算其应确认的减值损失的金额。答案:解析:(1)将总部资产分配至各个资产组

由于各资产组的使用寿命不同,不能直接按照其账面价值分配总部资产,而应根据各资产组使用寿命对各资产组的账面价值进行调整,按各资产组调整后的账面价值来分配总部资产。B、C资产组的使用寿命是A资产组使用寿命的两倍。所以分配总部资产加权计算的账面价值=1500+2×2500+2×3000=12500(万元)。

总部资产分配给A资产组的数额=2500×1500/12500=300(万元)

总部资产分配给B资产组的数额=2500×2×2500/12500=1000(万元)

总部资产分配给C资产组的数额=2500×2×3000/12500=1200(万元)

分配后各资产组的账面价值为:

A资产组的账面价值=1500+300=1800(万元)

B资产组的账面价值=2500+1000=3500(万元)

C资产组的账面价值=3000+1200=4200(万元)

(2)进行减值测试

A资产组的账面价值为1800万元,可收回金额为2000万元,没有发生减值;

B资产组的账面价值为3500万元,可收回金额为2800万元,发生减值700万元;

C资产组的账面价值为4200万元,可收回金额为3000万元,发生减值1200万元。

(3)将各资产组的减值额在总部资产和各资产组之间分配

①B资产组

分配给总部资产的资产减值金额=700×1000/(2500+1000)=200(万元)

分配给B资产组的资产减值金额=700×2500/(2500+1000)=500(万元)

②C资产组

减值额先冲减商誉200万元,余下部分分配给总部资产和C资产组

分配给总部的资产减值损失=(1200-200)×1200/(3000-200+1200)=300(万元)

分配给C资产组(不含商誉)的资产减值金额=(1200-200)×2800/(3000-200+1200)=700(万元)。 -

第14题:

甲公司期末对相关资产进行减值测试,发现总部资产(研发中心)和X资产组、Y设备出现减值迹象。X资产组包括甲、乙、丙三台设备,三台设备均不能单独产生经济利益,甲、乙、丙设备账面价值分别为500万元、800万元、900万元,剩余使用年限分别为5年、10年、5年。Y设备账面价值为1 000万元,剩余使用年限10年。总部资产账面价值为2 000万元,能够按照合理和一致的基础分摊至该资产组。不考虑其他因素,X资产组应分摊的总部资产的金额为( )。A.1200万元

B.200万元

C.800万元

D.640万元答案:A解析:X资产组按照1:2:1的比例计算的加权后账面价值=500+800×2+900=3 000(万元)

X资产组应分摊的总部资产金额=2 000×3 000/(3 000+1 000×2)=1 200(万元)

或X资产组应分摊的总部资产金额=2 000×(500×5+800×10+900×5)/(500×5+800×10+900×5+1 000×10)=1 200(万元) -

第15题:

长江公司在 、 、 三地拥有三家分公A B C 司,这三家分公司的经营活动由一个总部负责运作。由于 A、 B、 C三家分公司均能产生独立于其他分公司的现金流入,所以该公司将这三家分公司确定为三个资产组。 2×18年 12月 31日,企业经营所处的技术环境发生了重大不利变化,出现减值迹象,需要进行减值测试。假设总部资产的账面价值为 200万元,能够按照各资产组账面价值的比例进行合理分摊, A、 B、 C分公司和总部资产的使用寿命均为 20年。

减值测试时, A、 B、 C三个资产组的账面价值分别为 320万元、 160万元和 320万元。长江公司计算得出 A分公司资产的可收回金额为 420万元, B分公司资产的可收回金额为 160万元, C分公司资产的可收回金额为 380万元。

要求:计算 A、 B、 C三个资产组和总部资产分别计提的减值准备(答案中的金额用万元表示)答案:解析:( 1)将总部资产分配至各资产组

总部资产应分配给 A资产组的金额 =200×320/800=80(万元);

总部资产应分配给 B资产组的金额 =200×160/800=40(万元);

总部资产应分配给 C资产组的金额 =200×320/800=80(万元)。

分配后各资产组的账面价值为:

A 资产组的账面价值 =320+80=400(万元);

B 资产组的账面价值 =160+40=200(万元);

C 资产组的账面价值 =320+80=400(万元)。

( 2)进行减值测试

A 资产组的账面价值为 400万元,可收回金额为 420万元,没有发生减值;

B 资产组的账面价值为 200万元,可收回金额为 160万元,发生减值 40万元;

C 资产组的账面价值为 400万元,可收回金额为 380万元,发生减值 20万元。

将各资产组的减值额在总部资产和各资产组之间分配:

B 资产组减值额分配给总部资产的金额 =40×40/200=8(万元),分配给 B资产组本身的金额=40×160/200=32(万元)。

C 资产组减值额分配给总部资产的金额 =20×80/400=4(万元),分配给 C资产组本身的金额=20×320/400=16(万元)。

A 资产组没有发生减值, B资产组发生减值 32万元, C资产组发生减值 16万元,总部资产发生减值 =8+4=12(万元)。 -

第16题:

甲公司通过吸收合并方式取得乙分公司,将乙分公司确定为一个资产组。2017年12月31日,乙分公司出现减值迹象,需要进行减值测试。

乙分公司资产组的账面价值220万元(含合并商誉20万元),已知乙分公司资产组可收回金额为170万元。

乙分公司资产组中包括一项设备和一项专利权,2017年12月31日其账面价值分别为150万元和50万元,各资产的剩余使用寿命相同。

两项资产的可收回金额均无法确定。资产组的减值损失应按资产组中各项资产账面价值所占比重进行分配。不考虑其他因素的影响。

要求:

计算资产组的相关减值并编制相关的会计分录。答案:解析:乙分公司资产组的账面价值220万元,可收回金额为170万元,发生减值损失50万元,先冲减商誉20万元,剩余的30万元分配给设备和专利权。

设备应承担的减值损失金额=30×150÷(150+50)=22.50(万元)

专利权应承担的减值损失金额=30×50÷(150+50)=7.50(万元)

借:资产减值损失 50

贷:商誉减值准备 20

固定资产减值准备 22.50

无形资产减值准备 7.50 -

第17题:

某公司在某地拥有一家C分公司,该分公司是上年吸收合并的公司。由于C分公司能产生独立于其他分公司的现金流入,所以该公司将C分公司确定为一个资产组。2×18年12月31日,C分公司经营所处的技术环境发生了重大不利变化,出现减值迹象,需要进行减值测试。减值测试时,C分公司资产组的账面价值为520万元(含合并商誉20万元)。该公司计算C分公司资产的可收回金额为490万元。C分公司资产组中包括甲设备、乙设备和一项无形资产,2×18年12月31日其账面价值分别为250万元、150万元和100万元,各资产的剩余使用年限相同。三项资产的可收回金额均无法确定。减值损失应按资产账面价值所占比重进行分配。

不考虑其他因素的影响。

要求:计算C分公司资产组中商誉、甲设备、乙设备和无形资产应分别计提的减值准备金额并编制有关会计分录。(答案中的金额单位用万元表示)答案:解析:本例中,C分公司资产组的账面价值为520万元,可收回金额为490万元,发生减值损失30万元。

C分公司资产组中的减值金额先冲减商誉20万元,余下的10万元分配给甲设备、乙设备和无形资产。

甲设备应承担的减值损失=10×250÷(250+150+100)=5(万元);

乙设备应承担的减值损失=10×150÷(250+150+100)=3(万元);

无形资产应承担的减值损失=10×100÷(250+150+100)=2(万元)。

会计分录:

借:资产减值损失 30

贷:商誉减值准备 20

固定资产减值准备——甲设备 5

——乙设备 3

无形资产减值准备 2 -

第18题:

长江公司在A、B、C三地拥有三家分公司,这三家分公司的经营活动由一个总部负责运作。由于A、B、C三家分公司均能产生独立于其他分公司的现金流入,所以该公司将这三家分公司确定为三个资产组。2×18年12月31日,企业经营所处的技术环境发生了重大不利变化,出现减值迹象,需要进行减值测试。假设总部资产的账面价值为200万元,能够按照各资产组账面价值的比例进行合理分摊,A、B、C分公司和总部资产的使用寿命均为20年。

减值测试时,A、B、C三个资产组的账面价值分别为320万元、160万元和320万元。长江公司计算得出A分公司资产的可收回金额为420万元,B分公司资产的可收回金额为160万元,C分公司资产的可收回金额为380万元。

要求:计算A、B、C三个资产组和总部资产分别计提的减值准备(答案中的金额用万元表示)答案:解析:(1)将总部资产分配至各资产组

总部资产应分配给A资产组的金额=200×320/800=80(万元);

总部资产应分配给B资产组的金额=200×160/800=40(万元);

总部资产应分配给C资产组的金额=200×320/800=80(万元)。

分配后各资产组的账面价值为:

A资产组的账面价值=320+80=400(万元);

B资产组的账面价值=160+40=200(万元);

C资产组的账面价值=320+80=400(万元)。

(2)进行减值测试

A资产组的账面价值为400万元,可收回金额为420万元,没有发生减值;

B资产组的账面价值为200万元,可收回金额为160万元,发生减值40万元;

C资产组的账面价值为400万元,可收回金额为380万元,发生减值20万元。

将各资产组的减值额在总部资产和各资产组之间分配:

B资产组减值额分配给总部资产的金额=40×40/200=8(万元),分配给B资产组本身的金额=40×160/200=32(万元)。

C资产组减值额分配给总部资产的金额=20×80/400=4(万元),分配给C资产组本身的金额=20×320/400=16(万元)。

A资产组没有发生减值,B资产组发生减值32万元,C资产组发生减值16万元,总部资产发生减值=8+4=12(万元)。 -

第19题:

甲公司在乙地拥有一家C分公司,该分公司是上年吸收合并的公司。由于C分公司能产生独立于其他分公司的现金流入,所以甲公司将C分公司确定为一个资产组。2017年12月31日,C分公司经营所处的技术环境发生了重大不利变化,出现减值迹象,需要进行减值测试。减值测试时,C分公司资产组的账面价值为520万元(含合并商誉20万元)。甲公司计算C分公司资产组的可收回金额为400万元。假定C分公司资产组中包括M设备、N设备和一项无形资产,其账面价值分别为250万元、150万元和100万元。三项资产的可收回金额均无法确定。计算C分公司资产组中商誉、M设备、N设备和无形资产应分别计提的减值准备并编制相关会计分录。

正确答案: C.分公司资产组的账面价值为520万元,可收回金额为400万元,发生减值120万元。C分公司资产组中的减值金额先冲减商誉20万元,剩余的100万元按账面价值比例分配给M设备、N设备和无形资产。M设备应承担的减值损失=100÷(250+150+100)×250=50(万元);N设备应承担的减值损失=100÷(250+150+100)×150=30(万元):无形资产应承担的减值损失=100÷(250+150+100)×100=20(万元)。

会计分录:

借:资产减值损失120

贷:商誉减值准备20

固定资产减值准备—M设备50

—N设备30

无形资产减值准备20 -

第20题:

问答题A公司在甲、乙、丙三地拥有三家分公司,这三家分公司的经营活动由一个总部负责运作。由于甲、乙、丙三家分公司均能产生独立于其他分公司的现金流入,所以该公司将这三家分公司确定为三个资产组。2013年12月1日,企业经营所处的技术环境发生了重大不利变化,出现减值迹象,需要进行减值测试。假设总部资产的账面价值为200万元,能够按照各资产组账面价值的比例进行合理分摊,甲、乙、丙分公司和总部资产的使用寿命均为20年。减值测试时,甲、乙、丙三个资产组的账面价值分别为320万元、160万元、320万元。A公司计算得出甲、乙、丙三个资产组的可收回金额分别为420万元、160万元、380万元。<1> 、计算甲、乙、丙三个资产组和总部资产应计提的减值准备。(答案中的金额单位用万元表示)正确答案:解析: -

第21题:

问答题甲公司为大型综合性企业,拥有两个分公司A、B,甲公司将每个分公司划分为一个资产组。2019年12月31日甲公司对各项资产组进行减值测试,相关资料如下:(1)分公司A资产组由设备乙、丙、丁构成,该分公司年末的账面价值为5000万元,其中乙设备为2500万元,丙设备为1000万元,丁设备为1500万元。该资产组的预计未来现金流量现值为4850万元,公允价值减处置费用的净值为4910万元。其中乙设备的预计未来现金流量现值为2460万元,丙设备和丁设备均无法预计未来现金流量。(2)分公司B由设备X构成。X设备年末的账面价值为3000万元(未扣除弃置费用1000万元),其公允价值减去处置费用的净额为2100万元(已考虑弃置费用),预计未来现金流量现值为3600(未扣除弃置费用)。其他资料:分公司A和B均不存在商誉,不考虑相关税费及资金时间价值等因素。要求:(1)根据资料(1),计算资产组、设备乙、设备丙和设备丁应计提减值准备的金额,并编制相关会计分录。(2)根据资料(2),说明分公司B是否发生减值,并简述理由。正确答案:解析: -

第22题:

问答题长江公司在A、B、C三地拥有三家分公司,这三家分公司的经营活动由一个总部负责运作。由于A、B、C三家分公司均能产生独立于其他分公司的现金流入,所以长江公司将这三家分公司确定为A、B、C三个资产组。2017年12月31日,因长江公司经营所处的技术环境发生了重大不利变化,出现减值迹象,需要进行减值测试。假设总部资产的账面价值为200万元,能够按照各资产组账面价值的比例进行合理分摊,A、B、C三个资产组和总部资产的预计使用寿命均为20年。减值测试时,A、B、C三个资产组的账面价值分别为320万元、160万元和320万元。长江公司计算得出A资产组的可收回金额为420万元,B资产组的可收回金额为160万元,C资产组的可收回金额为380万元。计算A、B、C三个资产组和总部资产应分别计提的减值准备金额。正确答案: (1)将总部资产分摊至各资产组A、B、C三个资产组的账面价值总额=320160320=800(万元);总部资产应分摊给A资产组的账面价值=200×320/800=80(万元);总部资产应分摊给B资产组的账面价值=200×160/800=40(万元);总部资产应分摊给C资产组的账面价值=200×320/800=80(万元)。分摊后各资产组的账面价值:A.资产组的账面价值=32080=400(万元);B.资产组的账面价值=16040=200(万元);C.资产组的账面价值=32080=400(万元)。(2)进行减值测试A.资产组的账面价值为400万元,可收回金额为420万元,没有发生减值损失;B.资产组的账面价值为200万元,可收回金额为160万元,发生减值损失40万元;C.资产组的账面价值为400万元,可收回金额为380万元,发生减值损失20万元。将各资产组的减值金额在总部资产和各资产组之间分配:B.资产组减值金额分摊给总部资产的金额=40×40/200=8(万元),分摊给B资产组本身的金额=40×160/200=32(万元)。C.资产组减值金额分摊给总部资产的金额=20×80/400=4(万元),分摊给C资产组本身的金额=20×320/400=16(万元)。A.资产组没有发生减值损失,B资产组发生减值损失32万元,C资产组发生减值损失16万元,总部资产发生减值损失=84=12(万元)。解析: 暂无解析 -

第23题:

问答题计算分析题: A公司在甲、乙、丙三地拥有三家分公司,这三家分公司的经营活动由一个总部负责运作。由于甲、乙、丙三家分公司均能产生独立于其他分公司的现金流入,所以该公司将这三家分公司确定为三个资产组。2013年12月1日,企业经营所处的技术环境发生了重大不利变化,出现减值迹象,需要进行减值测试。假设总部资产的账面价值为200万元,能够按照各资产组账面价值的比例进行合理分摊,甲、乙、丙分公司和总部资产的使用寿命均为20年。减值测试时,甲、乙、丙三个资产组的账面价值分别为320万元、160万元、320万元。A公司计算得出甲、乙、丙三家分公司资产的可收回金额分别为420万元、160万元、380万元。 要求:计算甲、乙、丙三个资产组和总部资产应计提的减值准备。正确答案: (i)将总部资产分配至各资产组总部资产应分配给甲资产组的数额=200×320/

800=80(万元)

总部资产应分配给乙资产组的数额=200×160/800=40(万元)

总部资产应分配给丙资产组的数额=200×320/800=80(万元)

分配后各资产组的账面价值为:

甲资产组的账面价值=320+80=400(万元)

乙资产组的账面价值=160+40=200(万元)

丙资产组的账面价值=320+80=400(万元)

(2)进行减值测试

甲资产组的账面价值为400万元,可收回金额为420万元,没有发生减值;

乙资产组的账面价值为200万元,可收回金额为160万元,发生减值40万元;

丙资产组的账面价值为400万元,可收回金额为380万元,发生减值20万元。

将各资产组的减值额在总部资产和各资产组之间分配:

乙资产组减值额分配给总部资产的数额=40×40/(40+160)=8(万元),分配给乙资产组本身的数额=40×160/(40+160)=32(万元)。

丙资产组减值额分配给总部资产的数额=20X80/(80+320)=4(万元),分配给丙资产组本身的数额=20×320/(80+320)=16(万元)。

故甲资产组没有发生减值,乙资产组发生减值32万元,丙资产组发生减值16万元,总部资产发生减值12(8+4)万元。解析: 暂无解析