在个人所得税的扣缴申报中,劳务报酬所得、稿酬所得、特许权使用费所得以收入减除费用后的余额为收入额,其中,稿酬所得的收入额减按( )计算。A.30% B.50% C.70% D.80%

题目

B.50%

C.70%

D.80%

相似考题

更多“在个人所得税的扣缴申报中,劳务报酬所得、稿酬所得、特许权使用费所得以收入减除费用后的余额为收入额,其中,稿酬所得的收入额减按( )计算。”相关问题

-

第1题:

取得综合所得需要办理汇算清缴的情形包括:()A.取得劳务报酬所得、稿酬所得、特许权使用费所得中一项或者多项所得,且综合所得年收入额减除专项扣除的余额超过6万元

B.从两处以上取得综合所得,且综合所得年收入额减除专项扣除的余额超过6万元

C.纳税人申请退税

D.纳税年度内预缴税额低于应纳税额

参考答案:ABCD

-

第2题:

劳务报酬所得、稿酬所得、特许权使用费所得、财产租赁所得,每次收人不超过4000元的,减除800元,4000元以上的,减除20%的费用,其余额为应纳税所得额。()

参考答案:正确

-

第3题:

新个人所得税法规定,劳务报酬所得、稿酬所得、特许权使用费所得以收入减除费用后的余额为收入额。其中,稿酬所得的收入额减按()计算。

A.70%

B.30%

C.20%

D.100%

参考答案:A

-

第4题:

根据个人所得税法律制度的规定,下列各项中,应当以取得的收入额为应纳税所得额计征个人所得税的是( )。

A.稿酬所得

B.偶然所得

C.劳务报酬所得

D.特许权使用费所得

正确答案:B

【解析】(1)选项B:利息、股息、红利所得和偶然所得以每次收入额作为应纳税所得额计税;(2)选项ACD:劳务报酬所得、稿酬所得、特许权使用费所得和财产租赁所得按照定额与比例相结合的方法扣除费用,每次收入不超过4000元的减除费用800元:每次收入在4000元以上的减除20%的费用,其余额为应纳税所得额。

-

第5题:

每次劳务报酬所得、稿酬所得、特许权使用费所得,财产租赁所得4000以下的,计算应纳税所得额时减除的费用是( )。A.收入额的20%

B.800元

C.1600元

D.3200元答案:B解析:劳务报酬所得、稿酬所得、特许权使用费所得、财产租赁所得,每次收入不超过4000元的,减除费用800元;每次收入4000元以上的,准予减除20%的费用,其余额为应纳税所得额。 -

第6题:

稿酬所得以收入减除百分之二十的费用后的余额为收入额。稿酬所得的收入额减按( )计算。A.30%

B.50%

C.70%

D.80%答案:C解析:稿酬所得以收入减除百分之二十的费用后的余额为收入额。稿酬所得的收入额减按百分之七十计算。 -

第7题:

个人所得税额应按下列哪项规定计算?

- A、工资、薪金所得,以每月收入额减除费用800元后的金额为应纳税所得额

- B、稿酬所得,每次收入不超过4000元的,减除费用800元;4000元以上的,减除20%的费用,其余额为应纳税所得额

- C、财产转让所得,以转让财产的收入额减除财产原值后的余额,为应纳税所得额

- D、利息、股息、红利所得,偶然所得和其他所得,以每次收入额减去合理费用后,为应纳税所得额

正确答案:B -

第8题:

以每次的收入额为个人所得税应纳税所得额、不得减除任何费用的是()

- A、利息、股息、红利所得

- B、偶然所得

- C、稿酬所得

- D、劳务报酬所得

正确答案:A,B -

第9题:

判断题劳务报酬所得、稿酬所得、特许权使用费所得以收入减除20%的费用后的余额为收入额。稿酬所得的收入额减按50%计算。( )A对

B错

正确答案: 错解析: -

第10题:

多选题下列个人所得税应纳税所得额的计算依据中,正确的有( )。A劳务报酬所得每次收入不超过4000元时,减除费用2000元,其余为应纳税所得额

B财产转让所得,以转让财产的收入额减除财产原值和合理费用后的余额为应纳税所得额

C财产租赁所得,每次收入超过4000元的,减除20%的费用,其余额为应纳税所得额

D利息所得以每次收入额减除费用为应纳税所得额

E稿酬所得,采用比例税率,税率为30%,并按应纳税额减征20%

正确答案: E,C解析:

A项,劳务报酬所得每次收入不超过4000元时,减除费用800元,其余为应纳税所得额;D项,利息所得以每次收入额为应纳税所得额;E项,稿酬所得,采用比例税率,税率为20%,并按应纳税额减征30%。 -

第11题:

多选题以每次的收入额为个人所得税应纳税所得额、不得减除任何费用的是()A利息、股息、红利所得

B偶然所得

C稿酬所得

D劳务报酬所得

正确答案: C,B解析: 暂无解析 -

第12题:

单选题在个人所得税的扣缴申报中,劳务报酬所得、稿酬所得、特许权使用费所得以收入减除费用后的余额为收入额,其中,稿酬所得的收入额减按()计算。A30%

B50%

C70%

D80%

正确答案: D解析: -

第13题:

取得劳务报酬所得、稿酬所得、特许权使用费所得中的一项或多项所得,且综合所得年收入额减除专项扣除、专项附加扣除后的余额超过6万元的额,应当依法办理汇算清缴。()此题为判断题(对,错)。

答案:错误

-

第14题:

下列个人所得税应纳税所得额的计算依据中正确的是( )。

A.劳务报酬所得每次收入不超过4000元时,减除费用2000元,其余额为应纳税所得额

B.财产转让所得,以转让财产的收入额减除财产原值和合理费用后的余额为应纳税所得额

C.财产租赁所得,每次收入超过4000元的,减除20%的费用,其余额为应纳税所得额

D.利息所得以每次收入额减除合理费用后的余额为应纳税所得额

E.偶然所得,以每次收入额为应纳税所得额

正确答案:BCE

解析:选项A,劳务报酬所得、稿酬所得、特许权使用费所得、财产租赁所得,每次收入不超过4000元时,减除费用800元,4000元以上的,减出20%的费用,其余额为应纳税所得额;选项D,利息、股息、红利所得,偶然所得和其他所得,以每次收入额为应纳税所得额。 -

第15题:

非居民个人劳务报酬所得、特许权使用费所得以收入减除()的费用后的余额为收入额。A.800

B.2000

C.5000

D.20%

参考答案:D

-

第16题:

作者将自己的文字作品手稿原件或复印件拍卖取得的所得,以转让收入额减除800元(转让收入额4000元以下)或者20%,(转让收入额4000元以上)后的余额作为应纳税所得额,按照()项目适用20%税率缴纳个人所得税。A:稿酬所得

B:劳动报酬所得

C:特许权使用费所得

D:财产转让所得答案:C解析: -

第17题:

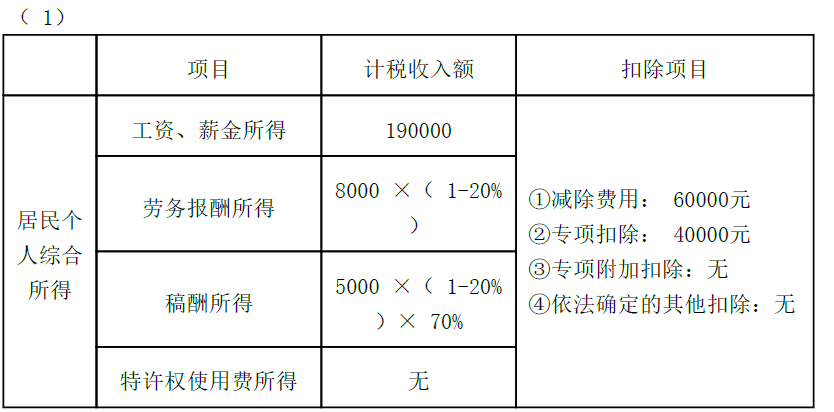

中国公民陈某为国内某大学教授…… 2019年……相关情况如下:

( 1)工资、薪金所得 190000元,专项扣除 40000元。

(2)劳务报酬所得 8000元,稿酬所得 5000元。

已知:……综合所得,每一纳税年度减除费用 60000元;劳务报酬所得、稿酬所得以收入减除20%的费用后的余额为收入额;稿酬所得的收入额减按 70%计算。个人所得税税率表(略)。

计算陈某 2019年综合所得应缴纳个人所得税税额的下列算式中,正确的是( )。A.(190000-60000-40000)×10%-2520+8000×(1-20%)×3%+5000×70%×3%=6777(元)

B.(190000-60000-40000)×10%-2520+8000×(1-20%)×3%+5000×(1-20%)×70%×3%=6756(元)

C.[190000+8000×(1-20%)+5000×(1-20%)×70%-60000-40000]×10%-2520=7400(元)

D.(190000+8000+5000×70%-60000-40000)×10%-2520=7630(元)答案:C解析:

( 2)应纳税所得额 =190000+8000×( 1-20%) +5000×( 1-20%)× 70%-60000-40000=99200(元),查找税率表,适用税率 10%、速算扣除数 2520;( 3)应纳税额 =99200×10%-2520=7400(元)。 -

第18题:

下列所得中,在计算应纳税所得额时,从每次收入中减除的费用是按“每次收入不超过4000元,减除费用800元;4000元以上的,减除20%的费用”计算的。()

- A、劳务报酬所得

- B、财产租赁所得

- C、稿酬所得

- D、特许权使用费所得

正确答案:A,B,C,D -

第19题:

个人所得税法规定,个人取得的劳务报酬所得、稿酬所得、特许权使用费所得、财产租赁所得,每次收入不超过4000元的,定额减除费用1000元,每次收入在4000元以上的,定率减除20%的费用。()

正确答案:错误 -

第20题:

多选题下列个人所得税应纳税所得额的计算依据中正确的有( )。A劳务报酬所得每次收入不超过4000元时,减除费用2000元,其余为应纳税所得额

B财产转让所得,以转让财产的收入额减除财产原值和合理费用后的余额为应纳税所得额

C财产租赁所得,每次收入超过4000元的,减除20%的费用,其余额为应纳税所得额

D利息所得以每次收入额减除费用为应纳税所得额

E稿酬所得,采用比例税率,税率为30%,并按应纳税额减征20%

正确答案: C,A解析: 劳务报酬所得每次收入不超过4000元时,减除费用800元,其余为应纳税所得额;利息所得以每次收入额为应纳税所得额;稿酬所得,采用比例税率,税率为20%,并按应纳税额减征30%。

-

第21题:

单选题列关于年所得12万元以上的纳税人在申报各项所得的年所得时说法不正确的是()。A工资、薪金所得,按照未减除费用扣除除额的收入额计算。

B劳务报酬所得,稿酬所得,特许权使用费所得,按照未减除费用(每次800元或者每次收入的20%)的收入额计算。

C财产租赁所得,按照减除费用(每次800元或者每次收入的20%)和修缮费用后的收入额计算。

D财产转让所得,按照应纳税所得额计算,即按照以转让财产的收入额减除财产原值和转让财产过程中缴纳的税金及有关合理费用后的余额计算。

正确答案: D解析: 暂无解析 -

第22题:

多选题下列关于各项所得计算个人所得税时的费用减除标准说法错误的是()。A工资、薪金所得现执行的标准是每月收入额减除2000元后的余额为应纳税所得额

B个体工商户的生产、经营所得,以每一纳税年度的收入总额,减除成本、费用以及损失后的余额,为应纳税所得额

C劳务报酬所得、对企事业单位的承包经营承租经营所得、稿酬所得、特许权使用费所得、财产租赁所得,每次收入不超过4000元的,减除费用800元;4000元以上的,减除20%的费用,其余额为应纳税所得额

D财产转让所得,以转让财产的收入额减除财产原值和合理费用后的余额,为应纳税所得额

E利息、股息、红利所得,偶然所得和其他所得,以每次收入额减除各项手续费后的余额为应纳税所得额

正确答案: D,A解析: 暂无解析 -

第23题:

单选题下列各项中,直接以每次收入额为应纳税所得额计算缴纳个人所得税的是()。A偶然所得

B稿酬所得

C劳务报酬所得

D工资、薪金所得

正确答案: A解析: 利息、股息、红利所得,偶然所得和其他所得,以每次收入额为应纳税所得额,A项符合题意。