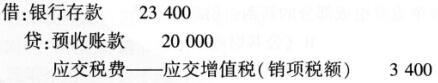

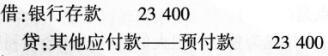

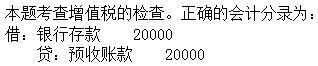

甲企业为增值税一般纳税人,适用增值税税率为13%。2019年5月收取乙企业的预付货款23400元,甲企业应做的正确账务处理为( )。A. B. C. D.

题目

B.

C.

D.

相似考题

更多“甲企业为增值税一般纳税人,适用增值税税率为13%。2019年5月收取乙企业的预付货款23400元,甲企业应做的正确账务处理为( )。”相关问题

-

第1题:

甲企业2003年3月5日赊销一批商品给乙企业,货款总额为500000元(不含增值税税额),适用增值税税率为17%。因乙企业系甲企业老客户,甲企业决定给予乙企业付款的现金折扣条件为2/10、1/20、n/30(现金折扣以货款和增值税总额为基础计算);若乙企业决定在 2003年3月18日将全部所欠款项付清,则支付的款项应为( )元。

A.585000

B.573300

C.580000

D.579150

正确答案:D

解析:销售业务发生时,应收账款和销售收入以未扣减现金折扣前的实际售价作为入账价值,实际发生的现金折扣。作为对客户提前付款的鼓励性支出,作为财务费用。 -

第2题:

甲企业(一般纳税人)为乙企业小规模纳税人)从丙企业(一般纳税人)代购原材料一批,丙企业给甲企业开具的增值税专用发票上注明的价款为54800元,增值税为9316元;甲企业按原价开给乙企业普通发票,取得销售收入64116元,同时甲企业向乙企业收取手续费3510元。根据现行税收制度规定,甲企业应纳( )。(货物增值税税率为17%,服务业营业税税率为5%)

A.增值税9826元

B.营业税3381.3元

C.增值税510元

D.营业税175.5元

正确答案:C纳税人代购业务的确认和税务处理。纳税人代购货物,只有满足条件时,才能按代购业务处理,缴纳营业税,否则按销售货物处理,缴纳增值税。

计算过程:应纳增值税=(64116+3510)÷(1+17%)×17%-9316=510(元) -

第3题:

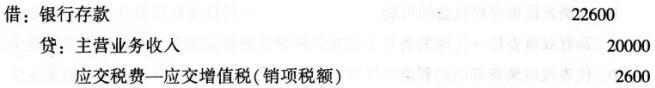

甲企业为增值税一般纳税人,适用增值税税率13%,2019年6月收取乙企业的预付货款22600元。本月甲企业应做的正确账务处理为( )。A.

B.

C.

D. 答案:B解析:本题考查一般销售方式的增值税检查。采用预收货款方式销售产品,发出商品的当天为增值税纳税义务发生时间。甲企业于6月收取预付货款,商品尚未发出,无需计提增值税销项税额。

答案:B解析:本题考查一般销售方式的增值税检查。采用预收货款方式销售产品,发出商品的当天为增值税纳税义务发生时间。甲企业于6月收取预付货款,商品尚未发出,无需计提增值税销项税额。 -

第4题:

某企业为增值税一般纳税人,适用增值税13%税率。2019年8月发生如下业务:(1)将商品销售给一般纳税人,取得不含税价款100000元。(2)将商品销售给小规模纳税人,价税混合收取22600元。(3)预收货款20000元。(4)将自产产品用于企业在建厂房,已知其成本为50000元,不含税对外售价为60000元。企业收取预收货款业务,正确的账务处理为( )。

A.

B.

C.

D. 答案:A解析:

答案:A解析:

-

第5题:

甲企业为增值税一般纳税人,适用增值税税率为13%,2019年6月收取乙企业的预付货款2260元,甲企业应做的正确账务处理为( )。A.借:银行存款 2260贷:主营业务收入 2000应交税费-应交增值税(销项税额) 260

B.借:银行存款 2260贷:预收账款 2260

C.借:银行存款2260贷:预收账款 2000应交税费-应交增值税(销项税额) 260

D.借:银行存款2260贷:其他应付款-预付款 2260答案:B解析:本题考查销项税额的检查。采用预收货款方式销售产品,于企业发出商品时确认销售实现。在收到预收款时,应该借记银行存款,贷记预收账款。 -

第6题:

甲家电企业(简称甲企业)为增值税一般纳税人。2019年6月,甲企业按八折优惠价格销售一批商品,该批商品折扣前的价格为45.2万元(含增值税,适用税率13%)。甲企业销售该批商品应确认的企业所得税应税收入为( )万元。A.40

B.32

C.36.16

D.45.2答案:B解析:本题考核企业所得税收入的确定。商品销售涉及商业折扣的,应当按照扣除商业折扣后的金额确定销售商品收入金额。应确认企业所得税应税收入=45.2÷(1+13%)×(1-20%)=32(万元)。 -

第7题:

甲企业委托乙企业加工用于连续生产的应税消费品,甲、乙两企业均为增值税一般纳税人,适用的增值税税率均为13%,适用的消费税税率为10%,甲企业对原材料按实际成本法进行核算,2x20年,有关该业务的资料如下:

(1)甲企业发出材料一批,实际成本为392 000元;

(2)甲企业以银行存款支付乙企业加工费58 000元(不含增值税)以及相应的增值税和消费税;

(3)甲企业以银行存款支付往返运杂费10 000元;

(4)材料加工完成,甲企业收回该委托加工物资并验收入库。

(1)计算甲企业应支付的增值税和消费税。

(2)计算甲企业收回加工材料的实际成本。

(3)编制甲企业的有关会计分录。答案:解析:(1)消费税是价内税,增值税是价外税,因此在计算增值税的时候是应支付的增值税=58 000×13%=7 540(元)。(1分)

在计算消费税的时候应该先换算出不含税的金额,再计算应支付的消费税。

应支付的消费税=(392 000+58 000)÷(1-10%)×10%=50 000(元)。(2分)

纳税人委托加工的应税消费品,按照受托方的同类消费品的销售价格计算纳税;没有同类消费品销售价格的,按照组成计税价格计算纳税。组成计税价格计算公式是:组成计税价格=(材料成本+加工费)÷(1-消费税税率)。

(2)题目说的是甲企业委托乙企业加工用于连续生产的应税消费品,这种情况的消费税是可以抵扣的,不计入成本中。(1分)

收回加工材料实际成本=392 000+58 000+10 000=460 000(元)。(1分)

(3甲企业的分录如下:

①借:委托加工物资 392 000

贷:原材料 392 000(1分)

②借:委托加工物资 58 000

应交税费——应交增值税(进项税额)7 540

应交税费——应交消费税 50 000

贷:银行存款115 540(2分)

③借:委托加工物资 10 000

贷:银行存款 10 000(1分)

④借:原材料 460 000

贷:委托加工物资 460 000(1分) -

第8题:

甲乙两企业均为增值税一般纳税人,增值税税率均为17%。 (1)2017年3月6日,甲企业与乙企业签订代销协议,甲企业委托乙企业销售A商品1000件,每件单位成本为200元。代销协议规定,A商品含税售价为351元,甲企业按不含增值税的售价的10%向乙企业支付手续费。 (2)4月15日,甲企业收到乙企业交来的代销清单,代销清单中注明:实际销售A商品600件,商品售价为180000元,增值税额为30600元。当日甲企业向乙企业开具金额相等的增值税专用发票。4月16日,甲企业收到乙企业支付的已扣除手续费的商品代销款。 甲公司实际收回的货款为()元。

- A、120000

- B、191520

- C、200000

- D、210600

正确答案:B -

第9题:

单选题甲企业是增值税一般纳税人,向乙商场销售服装1000件(增值税税率为13%),每件不含税价格为80元。由于乙商场购买量大,甲企业按原价七折优惠销售,乙商场付款后,甲企业为乙商场开具的发票上分别注明了销售额和折扣额,则甲企业此项业务的增值税销项税额是( )元。[2013年真题改编]A6442.48

B7280

C9203.54

D10400

正确答案: D解析:

纳税人采取折扣方式销售货物:①销售额和折扣额在同一张发票上分别注明的,可按折扣后的销售额征收增值税;②将折扣额另开发票,无论财务如何处理,均不得从销售额中减除折扣额。甲企业为乙商场开具的发票上分别注明了销售额和折扣额,属于第①种情况,应纳增值税销项税额=1000×80×70%×13%=7280(元)。 -

第10题:

单选题甲企业为增值税一般纳税人,适用增值税税率为13%。2019年6月收取乙企业的预付货款22600元,甲企业应做的正确账务处理为( )。A借:银行存款22600贷:主营业务收入20000 应交税费一应交增值税(销项税额)2600

B借:银行存款22600贷:预收账款22600

C借:银行存款22600贷:预收账款20000 应交税费一应交增值税(销项税额) 2600

D借:银行存款22600贷:其他应付款一预付款22600

正确答案: B解析: -

第11题:

多选题甲企业与乙企业均为增值税一般纳税人,2013年7月甲企业用自产的不含税市场价为8000元的A产品与乙企业生产的B产品进行等价交换,甲企业将换入的B产品用于集体福利,乙企业将换入的A产品作为生产用原材料,双方互开了增值税专用发票。下列关于此项业务的增值税处理,说法正确的有()。A甲企业换出的A产品应视同销售计算销项税额,换入的B产品可以抵扣进项税额

B乙企业换出的B产品应视同销售计算销项税额,换入的A产品可以抵扣进项税额

C甲企业和乙企业均不缴纳增值税

D甲企业应缴纳增值税为0,乙企业应缴纳增值税1360元

E甲企业应缴纳增值税1360元,乙企业应纳增值税为0

正确答案: C,E解析: 纳税人采取以物易物方式销售货物的,双方都应做购销处理,以各自发出的货物核算销售额并计算销项税额,以各自收到的货物核算购货额及进项税额。甲企业换出的A产品的销项税额=8000×17%=1360(元),甲企业换入的B产品由于用于了集体福利,所以不得抵扣B产品的进项税额,甲企业应缴纳增值税=1360(元);乙企业换出的B产品的销项税额=8000×17%=1360(元),乙企业换入的A产品作为生产用原材料可以抵扣进项税额,可以抵扣的进项税额=8000×17%=1360(元),则乙企业应缴纳增值税=1360-1360=0;所以选项BE正确。 -

第12题:

单选题2019年4月,甲企业(增值税一般纳税人)将自产货物无偿赠送给乙企业,已知,同类货物的不含税平均销售价格是5200元,生产成本是4100元,适用的增值税税率为13%,成本利润率为10%,甲企业上述业务应确认的增值税销项税额为()元。A743.6

B533

C586.3

D676

正确答案: D解析: -

第13题:

甲公司为增值税一般纳税人企业,其下属独立核算的乙公司为小规模纳税人企业。乙公司销售产品一批,开据普通发票中注明货款36888元,已知甲公司适用增值税率为17%,乙公司征收率为6%,则其应纳增值税为5359.79元。( )

正确答案:×

解析:应为36886/1.06×0.06=2088元。 -

第14题:

甲企业2007年3月5日赊销一批商品给乙企业,货款总额为500 000元(不含增值税),适用增值税税率为17%。甲企业决定给予乙企业付款的现金折扣条件为2/10、1/20、n/30(现金折扣按货款和增值税总额为基础计算);若乙企业在2007年3月18日将全部所欠款项付清,则支付的款项为( )元。

A.585000

B.573300

C.580000

D.579150

正确答案:D

支付的款项=(500 000×1.17)×99%=579 150(元)(在第13天付款,按1%折扣)。 -

第15题:

甲生产企业为增值税一般纳税人,适用增值税税率为13%,2019年6月甲企业向A企业销售货物,收到A企业支付的预付货款500万元,收到货款时的正确账务处理为( )。A.

B.

C.

D. 答案:A解析:本题考查一般销售方式下销项税额的检查。对于采取预收款方式销售服务(建筑服务、租赁服务除外)的企业,应在收到预收款项时,借记“银行存款”科目,贷记“预收账款”科目;发生服务时,确认收入及补收款项,借记“预收账款”“银行存款”等科目,贷记“应交税费-应交增值税(销项税额)”“主营业务收入”“其他业务收入”等科目。

答案:A解析:本题考查一般销售方式下销项税额的检查。对于采取预收款方式销售服务(建筑服务、租赁服务除外)的企业,应在收到预收款项时,借记“银行存款”科目,贷记“预收账款”科目;发生服务时,确认收入及补收款项,借记“预收账款”“银行存款”等科目,贷记“应交税费-应交增值税(销项税额)”“主营业务收入”“其他业务收入”等科目。 -

第16题:

甲企业为增值税一般纳税人,适用增值税税率为17%,2016年6月收取乙企业的预付货款23400元,甲企业应做的正确账务处理为( )。A.借:银行存款23400贷:主营业务收入20000应交税费~应交增值税(销项税额)3400

B.借:银行存款23400贷:预收账款23400

C.借:银行存款23400贷:预收账款20000应交税费~应交增值税(销项税额)400

D.借:银行存款23400贷:其他应付款~预付款23400答案:B解析:本题考查销项税额的检查。采用预收货款方式销售产品,于企业发出商品时确认销售实现。在收到预收款时,应该借记银行存款,贷记预收账款。 -

第17题:

甲企业与乙企业均为增值税一般纳税人,2019年7月甲企业用自产的不含税市场价为8000元的A产品与乙企业生产的B产品进行等价交换(A、B两种产品均适用基本税率),甲企业将换入的B产品用于集体福利,乙企业将换入的A产品作为生产用原材料,双方互开了增值税专用发票。下列关于此项业务的增值税处理,说法正确的有( )。A.甲企业换出的A产品应视同销售计算销项税额,换入的B产品可以抵扣进项税额

B.乙企业换出的B产品应视同销售计算销项税额,换入的A产品可以抵扣进项税额

C.甲企业和乙企业均不缴纳增值税

D.甲企业应缴纳增值税为0,乙企业应缴纳增值税1040元

E.甲企业应缴纳增值税1040元,乙企业应纳增值税为0答案:B,E解析:纳税人采取以物易物方式销售货物的,双方都应做购销处理,以各自发出的货物核算销售额并计算销项税额,以各自收到的货物核算购货额及进项税额。甲企业换出的A产品的销项税额=8000×13%=1040(元),甲企业换入的B产品由于用于了集体福利,所以不得抵扣B产品的进项税额,甲企业应缴纳增值税=1040(元);乙企业换出的B产品的销项税额=8000×13%=1040(元),乙企业换入的A产品作为生产用原材料可以抵扣进项税额,可以抵扣的进项税额=8000×13%=1040(元),则乙企业应缴纳增值税=1040-1040=0;所以选项BE正确。 -

第18题:

甲企业为增值税一般纳税人,2019年12月从国外进口一批原材料,海关审定的关税完税价格为100万元,该材料的关税税率为10%,增值税税率为13%,甲企业进口原材料应纳增值税为( )万元。A.12.44

B.16.44

C.13

D.14.3答案:D解析:甲企业进口原材料应纳增值税=关税完税价格×(1+关税税率)×增值税税率=100×(1+10%)×13%=14.3(万元) -

第19题:

企业销售高端设备,不含税价为1000000,适用增值税税率为13%,同时收取培训费100000元,企业会计处理如下:

借:银行存款 1230000

贷:主营业务收入 1000000

应交税费——应交增值税(销项税额) 130000

其他业务收入 100000

企业的账务处理是否正确?应如何调账?答案:解析:调账分录

借:其他业务收入 11504.42.

贷:应交税费——应交增值税(销项税额) 11504.42. -

第20题:

甲企业与乙企业均为增值税一般纳税人,2013年7月甲企业用自产的不含税市场价为8000元的A产品与乙企业生产的B产品进行等价交换,甲企业将换入的B产品用于集体福利,乙企业将换入的A产品作为生产用原材料,双方互开了增值税专用发票。下列关于此项业务的增值税处理,说法正确的有()。

- A、甲企业换出的A产品应视同销售计算销项税额,换入的B产品可以抵扣进项税额

- B、乙企业换出的B产品应视同销售计算销项税额,换入的A产品可以抵扣进项税额

- C、甲企业和乙企业均不缴纳增值税

- D、甲企业应缴纳增值税为0,乙企业应缴纳增值税1360元

- E、甲企业应缴纳增值税1360元,乙企业应纳增值税为0

正确答案:B,E -

第21题:

单选题某生产企业为一般纳税人,2016年4月同时生产免税甲产品和应税乙产品,本期外购燃料柴油50吨用于生产甲、乙产品,已知该批柴油外购时取得增值税专用发票上注明价款87300元,增值税税额为14841元,当月实现产品不含税销售收入总额为250000元,其中甲产品收入100000元,已知乙产品适用13%的增值税税率,该企业当月应缴纳的增值税税额为()元。A4659

B10595.4

C13563.6

D17659

正确答案: B解析: 暂无解析 -

第22题:

单选题甲家电企业(以下简称“甲企业”)为增值税一般纳税人。2019年10月,甲企业按八折优惠价格销售一批商品,该批商品折扣前的价格为46.4万元(含增值税,适用的增值税税率为13%)。根据企业所得税法律制度的规定,甲企业销售该批商品应确认的企业所得税应税收入为( )万元。A40

B32.85

C37.12

D46.4

正确答案: A解析: -

第23题:

单选题甲企业是增值税一般纳税人,向乙商场销售冰箱200台,每台不含税价格为3000元,适用增值税税率13%。由于乙商场购买量大,甲企业按原价九折优惠销售,乙商场付款后,甲企业为乙商场开具的发票上分别注明了销售额和折扣额,则甲企业此项业务的增值税销项税额是( )万元。A7.8

B10.2

C9.18

D7.02

正确答案: A解析:

如果销售额和折扣额在同一张发票上分别注明的,可以按折扣后的销售额征收增值税;如果将折扣额另开发票,不论其在财务上如何处理,均不得从销售额中减除折扣额。因此甲企业销项税额=200×0.3×90%×13%=7.02(万元)。