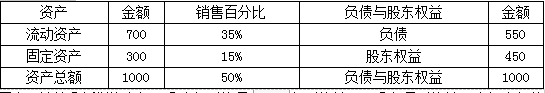

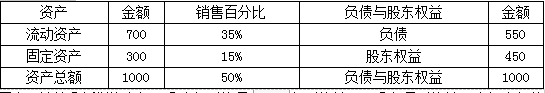

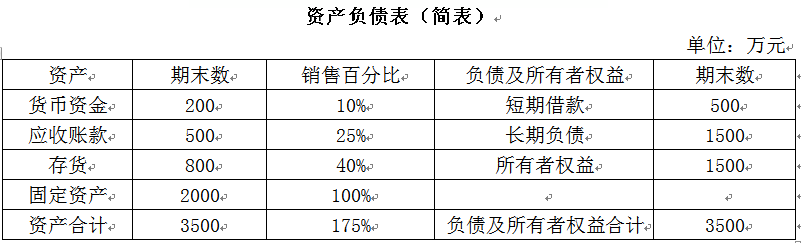

D是一家小型家具制造商。已知该公司2016年销售收入2000万元,销售净利润率5%,现金股利支付率50%。D公司预计2017年销售收入将增长20%。公司财务部门认为:公司负债是一项独立的筹资决策事项,它不应随预计销售增长而增长,而应考虑新增投资及内部留存融资不足后,由管理层考虑如何通过负债融资方式来弥补这一外部融资“缺口”。D公司2016年简化资产负债表如表所示。单位:万元要求:计算①新增资产额;②内部融资量;③外部融资缺口;④如果融资缺口全部由负债融资解决,计算负债融资前后的资产负债率。

题目

D是一家小型家具制造商。已知该公司2016年销售收入2000万元,销售净利润率5%,现金股利支付率50%。D公司预计2017年销售收入将增长20%。公司财务部门认为:公司负债是一项独立的筹资决策事项,它不应随预计销售增长而增长,而应考虑新增投资及内部留存融资不足后,由管理层考虑如何通过负债融资方式来弥补这一外部融资“缺口”。D公司2016年简化资产负债表如表所示。

单位:万元

要求:计算①新增资产额;②内部融资量;③外部融资缺口;④如果融资缺口全部由负债融资解决,计算负债融资前后的资产负债率。

单位:万元

要求:计算①新增资产额;②内部融资量;③外部融资缺口;④如果融资缺口全部由负债融资解决,计算负债融资前后的资产负债率。

相似考题

更多“ D是一家小型家具制造商。已知该公司2016年销售收入2000万元,销售净利润率5%,现金股利支付率50%。D公司预计2017年销售收入将增长20%。公司财务部门认为:公司负债是一项独立的筹资决策事项,它不应随预计销售增长而增长,而应考虑新增投资及内部留存融资不足后,由管理层考虑如何通过负债融资方式来弥补这一外部融资“缺口”。D公司2016年简化资产负债表如表所示。 ”相关问题

-

第1题:

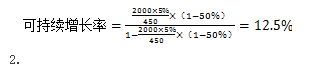

于通货紧缩,某公司不打算从外部融资,而主要靠调整股利分配政策,扩大留存收益来满足销售增长的资金需求。历史资料表明,该公司资产.负债与销售总额之间存在着稳定百分比关系。现已知资产销售百分比为60%,负债销售百分比为15%,计划下年销售净利率5%,不进行股利分配。据此,可以预计下年销售增长率为12.5%( )

正确答案:√

本题的主要考核点是内含增长率的计算

根据题意,设内含增长率为X,列方程式60%-15%-5%×(1+X)/X=0,解得X=12.5%。 -

第2题:

由于通货紧缩,A公司不打算从外部融资,而主要靠调整股利分配政策,扩大留存收益来满足销售增长的资本需求。历史资料表明,该公司经营资产、经营负债与营业收入之间存在着稳定的百分比关系,且不存在可动用金融资产。现已知经营资产销售百分比为65%,经营负债销售百分比为20%,预计下年营业净利率为8%,不进行股利分配。据此,可以预计下年销售增长率为( )A、21.62%

B、15.38%

C、22.65%

D、12.5%答案:A解析:由于不打算从外部融资,此时的销售增长率为内含增长率,设为x,则

0=65%-20%-(1+x)/x×8%

得x=21.62%。 -

第3题:

假设公司上年营业收入为3000万元,经营资产销售百分比为66.67%,经营负债销售百分比为6.18%,且保持不变,可动用的金融资产为0,营业净利率保持4.5%不变,预计股利支付率为30%。

要求:

(1)假设该公司本年计划营业收入为4000万元,即销售增长率为33.33%,计算外部融资销售增长比和外部融资额;

(2)如果营业收入增长500万元(即销售增长率为16.7%,)计算外部融资额;

(3)如果公司预计销售增长5%,计算外部融资销售增长比;

(4)预计明年通货膨胀率为10%,公司销量增长5%,计算外部融资销售增长比;

(5)沿第(4)问,假设企业销量增长为0,计算外部补充资金的金额?答案:解析:(1)外部融资销售增长比=66.67%-6.18%-(1+33.33%)/33.33%×4.5%×(1-30%)=0.479

外部融资额=1 000×0.479=479(万元)

(2)外部融资额=500×[66.67%-6.18%-(1+16.7%)/16.7%×4.5%×(1-30%)]=500×0.3849=192.45(万元)

(3)外部融资销售增长比=66.67%-6.18%-[(1+5%)/5%×4.5%×(1-30%)=-5.65%

这说明企业不仅没有外部融资需求,还有剩余资金8.475万元(即3000×5%×5.65%)可用于增加股利或者进行短期投资。

(4)含有通胀的销售增长率=(1+10%)×(1+5%)-1=15.5%

外部融资销售增长比=66.67%-6.18%-(1+15.5%)/15.5%×4.5%]×(1-30%)=37.03%

企业要按销售名义增长额的37.03%补充资金,才能满足需要。

(5)外部融资销售增长比=66.67%-6.18%-(1+10%)/10%×4.5%×(1-30%)=25.85%

外部融资额=3 000×10%×25.85%=77.55(万元) -

第4题:

甲公司2015年营业收入为1800万元,已知管理用资产负债表中净经营资产为1000万元,金融资产为20万元,留存收益50万元。预计2016年销售增长率为8%,净经营资产周转率不变,预计管理用资产负债表中金融资产15万元,留存收益100万元,则外部融资额为( )万元A、0

B、15

C、25

D、35答案:C解析:外部融资额=1000×8%-(20-15)-(100-50)=25(万元) -

第5题:

某公司上年营业收入为3000万元,经营资产销售百分比为66.67%,经营负债销售百分比为6.17%,净利润为135万元。本年计划营业收入4000万元,销售增长率为33.33%,假设经营资产销售百分比和经营负债销售百分比保持不变,可动用的金融资产为0,预计税后经营净利率为4.5%,预计股利支付率为30%。

【要求】计算外部融资销售增长比与外部融资额。

如果该公司预计销售增长率16.7%,则:答案:解析:外部融资额

=3000×16.7%×[0.6667-0.0618-(1.167÷0.167)×4.5%×(1-30%)]=192.82(万元) -

第6题:

某公司上年销售收入为3000万元,本年计划销售收入4000万元,销售增长率为33.33%,假设经营资产销售百分比为66.67%,经营负债销售百分比为6.17%,预计销售净利率为4.5%,预计股利支付率为30%,不存在可动用金融资产,则( )。A、外部融资销售增长比为0.48

B、外部融资额为480万元

C、增加的留存收益为180万元

D、筹资总需求为605万元答案:A,B,D解析:外部融资销售增长比=0.6667-0.0617-(1.3333÷0.3333)×4.5%×(1-30%)=0.605-0.126=0.48;外部融资额=外部融资销售增长比×销售增长额=0.48×1000=480(万元);增加的留存收益=4000×4.5%×(1-30%)=126(万元);筹资总需求=1000×(66.67%-6.17%)=605(万元)。

【考点“外部融资销售增长比”】@## -

第7题:

(2017年)甲公司采用销售百分比法预测2017年外部资金需求量,2017年销售收入将比上年增长20%,2016年销售收入为2000万元,敏感资产和敏感负债分别占销售收入的59%和14%,销售净利率为10%,股利支付率为60%,若甲公司2017年销售净利率、股利支付率均保持不变,则甲公司2017年外部融资需求量为( )万元。A.36

B.60

C.84

D.100答案:C解析:外部融资需求量=(59%-14%)×2000×20%-2000×(1+20%)×10%×(1-60%)=84(万元) -

第8题:

甲公司采用销售百分比法预测2017年外部资金需要量,2017 年销售收入将比上年增长20%。2016年度销售收入为2000万元,敏感资产和敏感负债分别占销售收人的59%和14%,销售净利率为10%,股利支付率为60%。若甲公司2017年销售净利率、股利支付率均保持不变,则甲公司2017年外部融资需求量为()万元。A.36

B.60

C.84

D.100答案:C解析:本题考查的知识点是运用销售百分比法计算外部融资额。外部融资需求量=2000x20%x( 59%-14%) -2000x ( 1+20%) x 10%x ( 1-60%) =84 (万元),所以选项C正确。参考教材P29。 -

第9题:

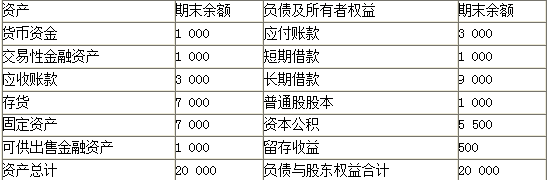

甲公司2018 年实现销售收入为100000 万元,浄利润为5000 万元,利润留存率为20%。公司2018 年12 月31 日的资产负债表(简表)如下表所示(单位:万元)。

公司预计2019 年销售收入比上年增长20%,假定经营性资产和经营性负债与销售收入保持稳定的百分比关系,其他项目不随着销售收入的变化而变化,同时假设销售净利润率与利润留存率保持不变,公司采用销售百分比法预测资金需要量。

要求:

(1)计算2019 年预计经营性资产增加额。(2)计算2019 年预计经营性负债增加额。(3)计算2019 年预计留存收益增加额。(4)计算2019 年预计外部融资需要量答案:解析:(1) 2019 年预计经营性资产增加额= ( 1500+3500+5000) *20%=2000 (万元)

(2) 2019 年预计经营性负债增加额=3000*20%=600 (万元)

(3) 2019 年预计留存收益增加额100000*(1+20%) * 5000/100000*20%=1200 (万元)

(4) 2019 年预计外部融资需要量=2000-600-1200=200 (万元)。 -

第10题:

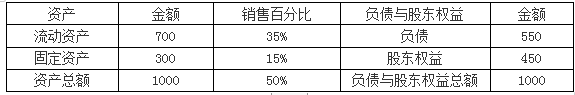

D是一家小型家具制造商。已知该公司20×5年营业收入2000万元,营业净利润率5%,现金股利支付率50%。D公司20×5年简化资产负债表如下表所示:

要求:

1.如果20×6年公司仅靠内部融资实现增长,计算其可以达到的增长率。

2.计算不改变经营效率和财务政策时,D公司在不进行外部权益融资情况下所能达到的增长率。

3.D公司预计20×6年营业收入将增长20%,公司财务部门认为:公司负债是一项独立的筹资决策事项,它不应随预计营业收入增长而增长,而应考虑新增投资及内部留存融资不足后,由管理层考虑如何通过债务融资方式来弥补这一外部融资“缺口”。假设营业净利率维持上年水平不变,计算(1)新增资产额;(2)内部融资量;(3)外部融资缺口;(4)债务融资前后的资产负债率。

4.D公司为实现20%的营业增长,除了采取举债融资措施之外,还可采取哪些措施?答案:解析:1.净利润=2000×5%=100(万元)

总资产净利率=100/1000=10%

内部增长率=[10%×(1-50%)]/[1-10%×(1-50%)]=5.26%

3.

(1)新增资产额=1000×20%=200(万元)

(2)内部融资额=2000×(1+20%)×5%×(1-50%)=60(万元)

(3)外部融资缺口=200-60=140(万元)

(4)债务融资前资产负债率=550/1000=55%

债务融资后资产负债率=(550+140)/(1000+200)=57.5%

4.D公司可持续增长率为12.5%,预计的实际增长率20%高于可持续增长率,为实现20%的增长可采取的财务策略如下:(1)发售新股;(2)增加借款以提高杠杆率;(3)削减股利;(4)剥离无效资产;(5)供货渠道选择;(6)提高产品定价;(7)其他。 -

第11题:

甲公司是一家上市公司,2018年的资产负债表简表如下所示:

甲公司2018年的营业收入为2000万元,销售净利率为10%,股利支付率为40%。经测算,预计2019年甲公司营业收入将增长20%,销售净利率和股利支付率保持不变。资产与销售收入存在稳定的百分比关系。

要求:

1.计算2019年增加的资金需要量。

2.计算2019年外部融资需要量。

3.假设2019年资金需求全部依靠留存收益解决,计算此时甲公司能达到的最高销售增长率。答案:解析:1.2019年增加的资金需要量=2000×20%×175%=700(万元)

2.2019年外部融资需要量=700-2000×(1+20%)×10%×(1-40%)=556(万元)

3.此时该公司所能达到的最高销售增长率即为内部增长率。

总资产报酬率=2000×10%/3500=5.71%

内部增长率=5.71%×(1-40%)/[1-5.71%×(1-40%)]=3.55%

【或:内部增长率=2000×10%/3500×(1-40%)/[1-2000×10%/3500×(1-40%)]=3.55%。】 -

第12题:

多选题某公司上年销售收入为3000万元,本年计划销售收入4000万元,销售增长率为33.33%,假设经营资产销售百分比为66.67%,经营负债销售百分比为6.17%,预计销售净利率为4.5%,预计股利支付率为30%,则( )。A外部融资销售增长比为0.48

B外部融资额为480万元

C增加的留存收益为180万元

D筹资总需求为605万元

正确答案: A,B,D解析: 外部融资销售增长比=0.6667-0.0617-(1.3333÷0.3333)×4.5%×(1-30%)=0.605-0.126=0.48;外部融资额=外部融资销售增长比×销售增长=0.48×1000=480(万元);增加的留存收益=4000×4.5%×(1-30%)=126.00(万元);筹资总需求=1000×(66.67%-6.17%)=605(万元) -

第13题:

某公司上年营业收入为3000万元,经营资产销售百分比为66.67%,经营负债销售百分比为6.17%,净利润为135万元。本年计划营业收入4000万元,销售增长率为33.33%,假设经营资产销售百分比和经营负债销售百分比保持不变,可动用的金融资产为0,预计税后经营净利率为4.5%,预计股利支付率为30%。

【要求】计算外部融资销售增长比与外部融资额。

假设该公司预计销售增长率5%,则:答案:解析:外部融资销售增长比

=0.6667-0.0618-(1.05÷0.05)×4.5%×(1-30%)

=0.605-0.6615=-5.65%

这说明企业不仅没有外部融资需求,还有剩余资金8.475万元(即3000×5%×5.65%)可用于增加股利或进行短期投资。 -

第14题:

已知:某公司20×1年营业收入为40000万元,税后净利2000万元,发放了股利1000万元,20×1年12月31日的资产负债表(简表)如下(单位:万元):

假设货币资金均为经营资产;应付账款为经营负债(其他均为金融负债)。预计该公司20×2年销售增长30%,营业净利率提高10%,股利支付率保持不变。

要求:预测该公司在不保留金融资产的情况下的外部融资需求额。答案:解析:【方法一】

经营资产销售百分比=(20 000-2 000)/40 000=45%

经营负债的销售百分比=3 000/40 000=7.5%

营业额增加=40000×30%=12000(万元)

融资总需求=(45%-7.5%)×12000=4500(万元)

可动用金融资产=20×1年金融资产=1 000+1 000=2000万元

20×1年股利支付率=1 000/2 000=50%

20×1年营业净利率=2 000/40 000=5%

20×2年预计营业净利率=5%×(1+10%)=5.5%

留存收益增加=40000×(1+30%)×5.5%×(1-50%)=1430(万元)

外部融资额=4500-2000-1430=1070(万元)

【方法二】

基期净经营资产=(20000-1000-1000)-3000=15000(万元)

融资总需求=净经营资产增加=15000×30%=4500(万元)

可动用金融资产=20×1年金融资产=1 000+1 000=2000(万元)

20×1年股利支付率=1 000/2 000=50%

20×1年营业净利率=2 000/40 000=5%

20×2年预计营业净利率=5%×(1+10%)=5.5%

留存收益增加

=40000×(1+30%)×5.5%×(1-50%)=1430(万元)

外部融资额=4500-2000-1430=1070(万元) -

第15题:

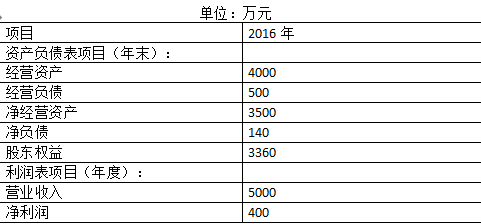

A公司2016年度销售收入为5000万元,净利400万元,支付股利200万元。2016年末有关资产负债表资料如下:(单位:万元)

根据A公司过去经验,经营资产中有70%与销售收入同比例变动,经营负债中有60%与销售收入同比例变动,需要保留的金融资产最低为1840万元,以备各种意外支付。

要求解答以下互不相关问题:

1)A公司预测2017年度的销售额为6500万元,预计2017年度销售净利率为6%,股利支付率为80%。计算A公司2017年满足销售增长所需的外部融资额。如果A公司希望2017年维持2016年度净财务杠杆不变,计算A公司应当筹集的金融负债和股权资本数额。

2)A公司预计2017年销售额为5500万元,不增发新股,在净财务杠杆、销售净利率不变的情况下,计算A公司2017年可以支付多少股利,以及金融负债的变动额。答案:解析:销售增长额=6500-5000=1500(万元),销售增长率=1500/5000=30%

与销售额同比变动的经营资产=8000×70%=5600(万元)

与销售额同比变动的经营资产销售百分比=5600/5000=112%

与销售额同比变动的经营负债=3000×60%=1800(万元)

与销售额同比变动的经营负债销售百分比=1800/5000=36%

融资总需求(净经营资产增加额)=(5600-1800)×30%

=(112%-36%)×1500

=1140(万元)

2017年可动用的金融资产=2000-1840=160(万元)

2017年预计留存收益增加额=6500×6%×(1-80%)=78(万元)

2017年预计外部融资额=1140-160-78=902(万元)

2016年度净财务杠杆=(3000-2000)/4000=0.25(1:4)

2017年净负债增加额=1140×1/5=228(万元)

2017年金融负债增加额=228-160=68(万元)

2017年股东权益增加额=1140×4/5=912(万元)

2017年增发新股=912-78=834(万元)

销售增长额=5500-5000=500(万元),销售增长率=500/5000=10%

融资总需求(净经营资产增加额)=(5600-1800)×10%

=(112%-36%)×500

=380(万元)

2017年预计留存收益增加额(股东权益增加额)=380×4/5=304(万元)

在销售净利率不变的情况下,净利润与销售收入同比增长,则:

2017年预计可发放股利=400×(1+10%)-304=136(万元)

2017年净负债增加额=380×1/5=76(万元)

2017年金融负债增加额=76-160=-84(万元)

即:A公司2017年为支持5500万元销售额,可以发放136万元股利,同时需要减少84万元金融负债。 -

第16题:

续前例A公司2016年资料,假设2017年A公司无可动用的金融资产,预计销售量增长可达到25%,产品销售价格将下降8%,销售净利率可提高到10%,计划股利支付率为70%,计算A公司2017年的外部融资销售增长比。假设A公司计划2017年发行新股100万元,则该公司需要新增金融负债为多少?答案:解析:销售收入增长率=(1+25%)×(1-8%)-1=15%

与销售额同比变动的经营资产销售百分比=112%

与销售额同比变动的经营负债销售百分比=36%

外部融资销售增长比=(112%-36%)-(1+1/15%)×10%×(1-70%)=76%-23%=53%

外部融资需求=5000×15%×53%=397.5(万元)

需要新增金融负债=397.5-100=297.5(万元) -

第17题:

某公司2019年营业收入为400万元,金融资产为60万元,经营资产销售百分比为70%,经营负债销售百分比为10%,营业净利率为10%,股利支付率为50%,预计2020年销售增长15%,净经营资产销售百分比、营业净利率和股利支付率保持不变,预计2020年金融资产为50万元,则2020年的外部融资销售增长比为( )。A.3.78%

B.5%

C.11%

D.21.67%答案:B解析:外部融资额=400×15%×(70%-10%)-(60-50)-400×(1+15%)×10%×(1-50%)=3(万元)。外部融资销售增长比=3/(400×15%)=5%。 -

第18题:

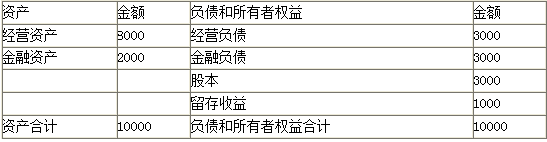

甲公司2016年管理用财务报表相关数据如下:

单位:万元

甲公司目前没有可动用金融资产。2016年股利支付率为50%。

要求:(1)假设满足可持续增长率的五个假设前提,计算2016年的可持续增长率。

(2)假设2017年经营资产销售百分比、经营负债销售百分比不变,预计2017年营业净利率为10%,股利支付率为60%,计算2017年的内含增长率。

(3)采用销售百分比法预计外部融资额,预计2017年销售将增长10%,保持2016年的营业净利率和股利支付率不变,计算2017年的外部融资额。

(4)从经营效率和财务政策是否变化角度,回答上年可持续增长率、本年可持续增长率、本年实际增长率之间的联系。答案:解析:(1)可持续增长率=权益净利率×利润留存率/(1-权益净利率×利润留存率)=(400/3360×50%)/(1-400/3360×50%)=6.33%。

(2)0=4000/5000-500/5000-(1+x)/x×10%×(1-60%),内含增长率x=6.06%。

(3)外部融资额=(4000/5000-500/5000)×5000×10%-5000×(1+10%)×400/5000×50%=130(万元)。

(4)如果某一年的经营效率和财务政策与上年相同,在不增发新股的情况下,则本年实际增长率、上年的可持续增长率以及本年的可持续增长率三者相等。

如果某一年的公式中的4个财务比率有一个或多个比率提高,在不增发新股的情况下,则本年实际增长率就会超过上年的可持续增长率,本年的可持续增长率也会超过上年的可持续增长率。

如果某一年的公式中的4个财务比率有一个或多个比率下降,在不增发新股的情况下,则本年实际增长率就会低于上年的可持续增长率,本年的可持续增长率也会低于上年的可持续增长率。 -

第19题:

(2017年)甲公司采用销售百分比法预测2017年外部资金需要量,2017年销售收入将比上年增长20%。2016年度销售收入为2000万元,敏感资产和敏感负债分别占销售收入的59%和14%,销售净利率为10%,股利支付率为60%。若甲公司2017年销售净利率、股利支付率均保持不变,则甲公司2017年外部融资需求量为( )万元。A.36

B.60

C.84

D.100答案:C解析:本题考查的知识点是运用销售百分比法计算外部融资额。外部融资需求量=2000×20%×(59%-14%)-2000×(1+20%)×10%×(1-60%)=84(万元),所以选项C正确。 -

第20题:

甲公司采用销售百分比法预测2017年外部资金需要量,2017年销售收入将比上年增长20%。2016年度销售收入为2000万元,敏感资产和敏感负债分别占销售收入的59%和14%,销售净利率为10%,股利支付率为60%。若甲公司2017年销售净利率、股利支付率均保持不变,则甲公司2017年外部融资需求量为( )万元。(第3章)A.36

B.60

C.84

D.100答案:C解析:本题考查的知识点是运用销售百分比法计算外部融资额。外部融资需求量=2000×20%×(59%-14%)-2000×(1+20%)×10%×(1-60%)=84(万元),所以选项C正确。参考教材P29。

考前 黑钻押题---niutk.com 考 试 软 件 niutk.com 考前更新 免费下载 -

第21题:

甲公司2018年实现销售收入为100000万元,净利润为5000万元,利润留存率为20%。公司2018年12月31日的资产负债表(简表)如下表所示。

公司预计2019年销售收入比上年增长20%,假定经营性资产和经营性负债与销售收入保持稳定的百分比关系,其他项目不随着销售收入的变化而变化,同时假设销售净利润率与利润留存率保持不变,公司采用销售百分比法预测资金需要量。

要求:

(1)计算2019年预计经营性资产增加额。

(2)计算2019年预计经营性负债增加额。

(3)计算2019年预计留存收益增加额。

(4)计算2019年预计外部融资需要量。答案:解析:(1)2019年预计经营性资产增加额=21000×20%=4200(万元)

【解析】按照中级财务管理的官方教材,经营性资产项目包括库存现金、应收账款、存货等项目。经营性负债项目包括应付票据、应付账款等项目,不包括短期借款、短期融资券、长期负债等筹资性负债。

本题的争议是“经营性资产”是否包括“固定资产”项目。按照固定资产的性质以及注册会计师财务成本管理教材的表述,固定资产属于经营性资产项目。本题若不产生争议,可有以下几种处理方法:

①可补充条件“公司有足够生产能力,无须追加固定资产投资”;

②“全部流动资产和流动负债与销售收入保持稳定的百分比关系”

③将要求(1)改为计算2019年预计经营性流动资产增加额,即增加“流动”两个字。

(2)2019年预计经营性负债增加额=3000×20%=600(万元)

(3)2019年预计销售净利率=5000/100000=5%

2019年预计留存收益增加额=100000×(1+20%)×5%×20%=1200(万元)

(4)2019年预计外部融资需要量=4200-600-1200=2400(万元) -

第22题:

甲公司2015年销售收入为2000万元,销售净利率5%,现金股利支付率50%。公司预计2016年销售收入增长10%。资产占销售收入百分比不变,在考虑新增投资和内部留存融资的不足后,通过负债解决外部融资缺口。甲公司2015年资产负债表如下(单位:万元)。

要求:

1.测算新增资产投资、内部留存融资额以及外部融资需要量。

2.计算甲公司2016年内部增长率。

3.计算甲公司2015年可持续增长率,指出甲公司增长管理所面临的财务问题以及可运用的财务策略。答案:解析:1.新增资产投资=2000×10%×50%=100(万元)

或:新增资产投资=1000×10%=100(万元)

内部留存融资额=2000×(1+10%)×5%×(1-50%)=55(万元)

外部融资需要量=100-55=45(万元)

2.内部增长率=5%×(1-50%)/[50%-5%×(1-50%)]=5.26%

或:

总资产报酬率=(2000×5%)/1000=10%

内部增长率=10%×(1-50%)/[1-10%×(1-50%)]=5.26%

3.净资产收益率=(2000×5%)/450=22.22%

可持续增长率=22.22%×(1-50%)/[1-22.22%×(1-50%)]=12.5%

由于预计增长率10%小于可持续增长率12.5%,表明市场萎缩,企业应调整自身经营战略,采取的可行财务策略包括:(1)支付股利;(2)加大促销力度;(3)调整业务结构;(4)转型发展;(5)其他。 -

第23题:

A公司2009年12月31日的资产负债表(简表)如下表所示。

假定A公司2009年的销售收入为100000万元,销售净利率为10%,现金股利支付率为40%。公司营销部门预测2010年销售将增长12%,且其资产、负债项目都将随销售规模增长而增长。同时,为保持股利政策的连续性,公司并不改变其现有的现金股利支付率这一政策。计算2010年该公司的外部融资需要量。(1)A公司2010年增加的销售额为100000×12%=12000万元

假定A公司2009年的销售收入为100000万元,销售净利率为10%,现金股利支付率为40%。公司营销部门预测2010年销售将增长12%,且其资产、负债项目都将随销售规模增长而增长。同时,为保持股利政策的连续性,公司并不改变其现有的现金股利支付率这一政策。计算2010年该公司的外部融资需要量。(1)A公司2010年增加的销售额为100000×12%=12000万元

(2)A公司销售增长而增加的投资需求为(150000/100000)×12000=18000

(3)A公司销售增长而增加的负债融资量为(50000/100000)×12000=6000(4)A公司销售增长情况下提供的内部融资量为100000×(1+12%)×10%×(1-40%)=6720(5)A公司外部融资需要量=18000-6000-6720=5280万

略

假定A公司2009年的销售收入为100000万元,销售净利率为10%,现金股利支付率为40%。公司营销部门预测2010年销售将增长12%,且其资产、负债项目都将随销售规模增长而增长。同时,为保持股利政策的连续性,公司并不改变其现有的现金股利支付率这一政策。计算2010年该公司的外部融资需要量。

假定A公司2009年的销售收入为100000万元,销售净利率为10%,现金股利支付率为40%。公司营销部门预测2010年销售将增长12%,且其资产、负债项目都将随销售规模增长而增长。同时,为保持股利政策的连续性,公司并不改变其现有的现金股利支付率这一政策。计算2010年该公司的外部融资需要量。