某企业为增值税一般纳税人,适用增值税率17%,本月有关经营业务如下: (1)购进原材料,取得增值税专用发票,以银行存款支付价款100万元、增值税17万元,支付运输单位的运输费用6万元,材料验收入库; (2)向农业生产者购进免税农产品支付收购价20万元; (3)销售货物给商场,开具增值税发票,取得销售额200万元; (4)将试制的一批应税新产品发给职工做福利,成本价12万元。无同类产品市场价; (5)七月末未抵扣完的进项税额尚有5万元。要求:计算本月应缴纳多少增值税?

题目

某企业为增值税一般纳税人,适用增值税率17%,本月有关经营业务如下: (1)购进原材料,取得增值税专用发票,以银行存款支付价款100万元、增值税17万元,支付运输单位的运输费用6万元,材料验收入库; (2)向农业生产者购进免税农产品支付收购价20万元; (3)销售货物给商场,开具增值税发票,取得销售额200万元; (4)将试制的一批应税新产品发给职工做福利,成本价12万元。无同类产品市场价; (5)七月末未抵扣完的进项税额尚有5万元。

要求:计算本月应缴纳多少增值税?

相似考题

更多“某企业为增值税一般纳税人,适用增值税率17%,本月有关经营业务如下: (1)购进原材料,取得 ”相关问题

-

第1题:

共用题干

某企业为增值税一般纳税人,主要从事商品流通业务,经营商品有甲乙丙三种。其中,甲乙适用增值税税率为17%,丙属于免税商品。2013年10月发生的经济业务资料如下:(1)销售甲商品取得销售收入(不含税)100000元。(2)将价值80000元(不含税)的乙商品无偿赠与孤儿院。(3)销售丙商品取得销售收入500000元。(4)本月购进甲乙丙原材料,取得的增值税专用发票上注明的进项税额为5100元。(5)本月购进的原材料入库时发现短缺20%,经查属于因管理不善造成货物的丢失。根据上述资料,回答下列问题:该企业本月可予以抵扣的进项税额为()元。

A:6800

B:17000

C:4080

D:5100答案:C解析:下列项目免征增值税:①农业生产者销售的自产农产品;②避孕药品和用具;③古旧图书;④直接用于科学研究、科学试验和教学的进口仪器、设备;⑤外国政府、国际组织无偿援助的进口物资和设备;⑥由残疾人的组织直接进口供残疾人专用的物品;⑦销售的自己使用过的物品。

非正常损失,是指因管理不善造成被盗、丢失、霉烂变质的损失。

将自产、委托加工或购买的货物无偿赠与他人,应视同销售,须缴纳增值税。该企业应缴纳增值税额=80000*17%=13600(元)。

由于管理不善导致货物的丢失的损失属于非正常损失,这种情况下的购进货物及相关的应税劳务,其进项税额不得从销项税额中抵扣。该企业本月可以抵扣的进项税额=5100-5100*20%=4080(元)。

该企业第(1)项业务应纳销项税额=100000*17%=17000(元);第(2)项业务需缴纳销项税额=80000*17%=13600(元);第(3)项免税;第(4)、(5)项可予抵扣的进项税额=5100-5100*20%=4080(元)。该企业本月应缴纳增值税=销项税额-进项税额=17000+13600-4080=26520(元)。 -

第2题:

某商场本月向消费者零售货物,销售额为23.4万元。本月购进甲货物,取得增值税专用发票,进项税额为1.4万元,同时,购进乙货物,取得普通发票,增值税额为0.8万元。该企业适用的增值税税率为17%,则该企业本月应纳增值税税额为()万元。A.1.2

B.2.58

C.1.64

D.2答案:D解析:本月应纳增值税税额=23.4÷(1+17%)×17%-1.4=2(万元)。 -

第3题:

【单选题】某商场本月向消费者零售货物,销售额为23.4万元。本月购进甲货物,取得增值税专用发票,进项税额为1.4万元,同时,购进乙货物,取得普通发票,增值税额为0.8万元。该企业适用的增值税税率为17%,则该企业本月应纳增值税税额为()万元。

A.1.2

B.2.58

C.1.64

D.2

No, I’ll go to France. -

第4题:

共用题干

某企业为增值税一般纳税人,主要从事商品流通业务,经营商品有甲乙丙三种。其中,甲乙适用增值税税率为17%,丙属于免税商品。2013年10月发生的经济业务资料如下:(1)销售甲商品取得销售收入(不含税)100000元。(2)将价值80000元(不含税)的乙商品无偿赠与孤儿院。(3)销售丙商品取得销售收入500000元。(4)本月购进甲乙丙原材料,取得的增值税专用发票上注明的进项税额为5100元。(5)本月购进的原材料入库时发现短缺20%,经查属于因管理不善造成货物的丢失。根据上述资料,回答下列问题:该企业本月应缴纳增值税额为()元。

A:26520

B:17000

C:13600

D:30600答案:A解析:下列项目免征增值税:①农业生产者销售的自产农产品;②避孕药品和用具;③古旧图书;④直接用于科学研究、科学试验和教学的进口仪器、设备;⑤外国政府、国际组织无偿援助的进口物资和设备;⑥由残疾人的组织直接进口供残疾人专用的物品;⑦销售的自己使用过的物品。

非正常损失,是指因管理不善造成被盗、丢失、霉烂变质的损失。

将自产、委托加工或购买的货物无偿赠与他人,应视同销售,须缴纳增值税。该企业应缴纳增值税额=80000*17%=13600(元)。

由于管理不善导致货物的丢失的损失属于非正常损失,这种情况下的购进货物及相关的应税劳务,其进项税额不得从销项税额中抵扣。该企业本月可以抵扣的进项税额=5100-5100*20%=4080(元)。

该企业第(1)项业务应纳销项税额=100000*17%=17000(元);第(2)项业务需缴纳销项税额=80000*17%=13600(元);第(3)项免税;第(4)、(5)项可予抵扣的进项税额=5100-5100*20%=4080(元)。该企业本月应缴纳增值税=销项税额-进项税额=17000+13600-4080=26520(元)。 -

第5题:

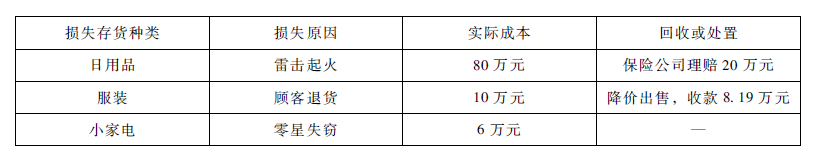

某商业零售企业系增值税一般纳税人,零售的各种商品增值税适用税率均为17%,各种商品在购进时均取得增值税专用发票,进项税额均按规定进行抵扣。2016年度发生的存货损失及处置情况汇总如下:

答案:解析:(1)小家电零星失窃应作进项税额转出处理;转出的进项税额=6×17%=1.02(万元);其他的存货损失无须作进项税额转出处理。

答案:解析:(1)小家电零星失窃应作进项税额转出处理;转出的进项税额=6×17%=1.02(万元);其他的存货损失无须作进项税额转出处理。

(2)①a.企业发生的损失,减除责任人赔偿和保险赔款后的余额,依照国务院财政、税务主管部门的规定扣除。故日用品损失在企业所得税税前扣除时申报扣除金额=80-20=60(万元)。

b.服装损失在企业所得税税前扣除时申报扣除金额=10-8.19÷(1+17%)=3(万元)。

c.小家电损失在企业所得税税前扣除时申报扣除金额=6+6×17%=7.02(万元)。

②a.商业零售企业存货因零星失窃、报废、废弃、过期、破损、腐败、鼠咬、顾客退换货等正常因素形成的损失,为存货正常损失,准予按会计科目进行归类、汇总,然后再将汇总数据以清单的形式进行企业所得税纳税申报,同时出具损失情况分析报告。

故采取清单申报扣除的有:服装损失、小家电损失。

b.商业零售企业存货因风、火、雷、震等自然灾害,仓储、运输失事,重大案件等非正常因素形成的损失,为存货非正常损失,应当以专项申报形式进行企业所得税纳税申报。

故采取专项申报扣除的是日用品损失。

(3)企业资产损失相关的证据包括具有法律效力的外部证据和特定事项的企业内部证据。