单选题甲企业计划投资一个项目,需要在项目初始时点投入7800万元购买固定资产,预计可使用8年,期末税法残值为0,采用直线法计提折旧,建设期为2年,设备投产时还需垫支营运资金1000万元。经营期每年营业收入为2300万元,每年付现成本为1100万元,项目终结时设备残值变现收入为1500万元。该企业适用的所得税税率为25%,假定基准折现率为8%。根据上述资料,回答下列问题:(1)该投资项目经营期现金净流量为()万元。A 958.62B 1143.75C 1206.98D 1325.5

题目

958.62

1143.75

1206.98

1325.5

相似考题

更多“甲企业计划投资一个项目,需要在项目初始时点投入7800万元购买固定资产,预计可使用8年,期末税法残值为0,采用直线法计提”相关问题

-

第1题:

某投资项目需要20万元固定资产投资,预备费投资1万元,通过银行借款10万元,年利率为5%,期限为一年,项目建设期为零,固定资产预计无残值,使用寿命为5年,直线法计提折旧,则年折旧额为4.2万元。 ( )

A.正确

B.错误

正确答案:A

解析:固定资产原值=固定资产投资+建设期资本化利息+预备费,本题中建设期为零,所以,不存在建设期资本化利息,因此,固定资产原值为21万元,年折旧额为21/5=4.2(万元)。 -

第2题:

请教一题财务管理,急用!某企业拟建一项固定资产,需要投资50万元,按直线法计提折旧,使用寿命10年,期末回收固定资产残值10万元.该项目于当年投产,预计投产后每年可获净利润5万元。假定该项目的行业基准折现率为10%。要求计算该项目的净现值,并判断其财务可行性。

净现值= 未来报酬的总现值- 初始投资

未来报酬的总现值= {A * [1-(1+i)- n]/i} + [F * (1+i)- n]

= {9 * [1-(1+10%)- 10]/10%} + [10 * (1+10%)- 10]

= 55.26 + 3.86

= 59.12(万)

其中A为现金净流量= 净利润+ 折旧= 5 + (50-10)/10 = 9(万)

初始投资= 50(万)

所以:净现值= 59.12 – 50 = 9.12(万)

因为9.12万大于零,即净现值大于零,所以该投资可惜

特别注意:计算未来报酬的总现值的时候一定要将到期后收回的10万残值折现加进来。

-

第3题:

某投资项目需要120万元固定资产投资,通过银行借款取得100万元,年利率为5%,期限为一年,项目建设期为零,固定资产预计无残值,使用寿命为5年,直线法计提折旧。则年折旧额为25万元。 ( )

正确答案:×

固定资产原值=固定资产投资+建设期资本化利息,本题中建设期为零,所以,不存在建设期资本化利息,因此,固定资产原值=120(万元),年折旧额=120/5=24(万元)。 -

第4题:

某投资项目需要20万元固定资产投资,预备费投资1万元,通过银行借款10万元,年利率为5%,期限为一年,项目建设期为零,固定资产预计无残值,使用寿命为5年,直线法计提折旧,则年折旧额为4.2万元。( )

正确答案:√

固定资产原值一固定资产投资+建设期资本化利息+预备费,本题中建设期为零,所以,不存在建设期资本化利息,因此,固定资产原值为21万元,年折旧额为21/5=4.2(万元)。 -

第5题:

根据以下材料,回答73-74题

某企业计划从事一个固定资产投资项目,投资总额1000万元,固定资产项目寿命期预计为5年,期末残值为零。自投资后一年起,项目预计可实现销售收入分别为300万元、400万元、600万元、700万元、500万元。项目单位产品销售可变成本率(含税)为50%,设备折旧采用直线折旧法,除设备折旧外,企业无其他固定成本。基于上述情况,完成以下题目。

该固定资产投资项目所得税前内部收益率为( )。A.7.2%

B.10.5%

C.9.8%

D.5.6%答案:A解析:A 经测算,当折现率为8%时,净现值约为-24.09;当折现率为7%时,净现值约为5.02。根据插值计算公式:

FIRR=i1+(i2-i1)|NPV1/(|NPV1|+|NPV2|)

可求得:内部收益率=7%+(8%-7%)×|5.02|/(|5.02|+1-24.09|)≈7.2%。 -

第6题:

甲公司于2×17年12月31日取得某项固定资产,其初始入账价值为4200万元,预计使用年限为20年,采用年限平均法计提折旧,预计净残值为0。税法规定,对于该项固定资产采用双倍余额递减法计提折旧,使用年限、预计净残值与会计估计相同。则2×19年12月31日该项固定资产的计税基础为( )万元。A.3920

B.3402

C.280

D.0答案:B解析:该项固定资产2×18年12月31日的计税基础=4200-4200×2/20=3780(万元),2×19年12月31日的计税基础=3780-3780×2/20=3402(万元)。 -

第7题:

ABC公司拟投资一个项目,为此有甲、乙两个方案可供选择。

甲方案:投资期1年,第一年年初投入建设资金270万元,在投资期末垫支营运资金125万元。

项目投产后,估计每年可获税后营业利润60万元。固定资产使用年限为7年(与税法折旧年限相同),使用后第5年预计进行一次改良,估计改良支出80万元,分两年平均摊销。

资产使用期满后,估计有残值净收入11万元(与税法相同),采用直线法计提折旧。

项目期满时,垫支营运资金全额收回。

乙方案:需要投资200万元,垫支营运资金50万元,当年完工并投产。

固定资产使用年限为5年(与税法折旧年限相同),采用直线法计提折旧,资产使用期满后,最终报废残值20万元,税法残值为15万元。

项目投产后,预计年销售收入为150万元,年付现成本为60万元。

项目期满时,垫支营运资金全额收回。

ABC公司所得税税率为20%,行业基准折现率为10%,不考虑除所得税之外的其他税费。

要求:

(1)根据甲方案的资料计算:

①年折旧;

②年改良支出摊销;

③各年现金净流量;

④不包括投资期的静态回收期;

⑤净现值。

(2)根据乙方案的资料计算:

①年折旧;

②残值变价收入;

③残值净收益纳税;

④第1—4年现金净流量和第5年现金净流量;

⑤静态回收期;

⑥净现值。

(3)做出ABC公司应投资哪个方案的决策,并说明理由。答案:解析:(1)根据甲方案的资料计算:

①年折旧=(270-11)/7=37(万元)

②年改良支出摊销=80/2=40(万元)

③NCF0=-270(万元)

NCF1=-125(万元)

NCF2—5=60+37=97(万元)

NCF6=60+37-80=17(万元)

NCF7=60+37+40=137(万元)

NCF8=60+37+40+11+125=273(万元)

④不包括投资期的静态回收期

=4+[(270+125)-97×4]/17=4.41(年)

⑤净现值=-270-125×(P/F,10%,1)+97×(P/A,10%,4)×(P/F,10%,1)+17×(P/F,10%,6)+137×(P/F,10%,7)+273×(P/F,10%,8)

=103.15(万元)

(2)根据乙方案的资料计算:

①年折旧=(200-15)/5=37(万元)

②残值变价收入=20(万元)

③残值净收益纳税=(20-15)×20%=1(万元)

④第1~4年现金净流量(NCF1~4)=(150-60-37)×(1-20%)+37=79.4(万元)

第5年现金净流量(NCF5)=(150-60-37)×(1-20%)+37+(50+20-1)=148.4(万元)

⑤静态回收期=250/79.4=3.15(年)

⑥净现值=-250+79.4×(P/A,10%,4)+148.4×(P/F,10%,5)=93.83(万元)

(3)由于甲、乙两方案的寿命期不同,需要采用年金净流量法决策。

甲方案的年金净流量

=103.15/(P/A,10%,8)=19.33(万元)

乙方案的年金净流量

=93.83/(P/A,10%,5)=24.75(万元)

因为乙方案的年金净流量大于甲方案的年金净流量,所以,ABC公司应选择乙方案。 -

第8题:

某公司计划添加一条生产流水线,需要投资100万元,预计使用寿命为4年。税法规定该类生产线采用直线法计提折旧,折旧年限为4年,残值率为8%。预计该生产线项目第4年的营业利润为5万元,处置固定资产残值收入为10万元,回收营运资金3万元。该公司适用的企业所得税税率为20%,则该项目第4年的税后现金净流量为( )万元。A.12.6

B.37

C.39.6

D.37.4答案:C解析:年折旧=100×(1-8%)/4=23(万元)

第4年经营现金净流量=5×(1-20%)+23=27(万元)

第4年末残值变现净收益纳税额=(10-100×8%)×20%=0.4(万元)

第4年的税后现金净流量=27+10-0.4+3=39.6(万元) -

第9题:

单选题甲企业计划投资一个项目,需要在项目初始时点投入7800万元购买固定资产,预计可使用8年,期末税法残值为0,采用直线法计提折旧,建设期为2年,设备投产时还需垫支营运资金1000万元。经营期每年营业收入为2300万元,每年付现成本为1100万元,项目终结时设备残值变现收入为1500万元。该企业适用的所得税税率为25%,假定基准折现率为8%。根据上述资料,回答下列问题:(3)该投资项目的现值指数为()。A0.58

B0.76

C0.98

D1.12

正确答案: A解析: -

第10题:

问答题某企业计划进行某项投资活动,先有甲、乙两个互斥项目可供选择,相关资料如下: (1)甲项目需要投入150万元,其中投入固定资产110万元,投入营运资金资40万元,第一年即投入运营,经营期为5年,预计期满净残值收入15万元,预计投产后,每年营业收入120万元,每年营业总成本90万元。 (2)乙项目需要投入180万元,其中投入固定资产130万元,投入营运资金50万元,固定资产于项目第一年初投入,营运资金于建成投产之时投入。该项目投资期2年,经营期5年,项目期满,估计有残值净收入18万元,项目投产后,每年营业收入160万元,每年付现成本80万元。 固定资产折旧均采用直线法,垫支的营运资金于项目期满时全部收回。该企业为免税企业,资本成本率为10%。 要求: (1)计算甲、乙项目各年的现金净流量; (2)计算甲、乙项目的净现值。正确答案: (1)①甲项目各年的现金净流量:

折旧=(110-15)/5=19(万元)

NCF0=-150(万元)

NCF1~4=(120-90)+19=49(万元)

NCF5=49+40+15=104(万元)

②乙项目各年的现金净流量:

NCF0=-130(万元)

NCF1=0(万元)

NCF2=-50(万元)

NCF3~6=160-80=80(万元)

NCF7=80+50+18=148(万元)

(2)①甲方案的净现值

=49×(P/A,10%,4)+104×(P/F,10%,5)-150

=49×3.1699+104×0.6209-150

=69.90(万元)

②乙方案的净现值

=80×(P/A,10%,4)×(P/F,10%,2)+148×(P/F,10%,7)-50×(P/F,10%,2)-130

=80×3.1699×0.8264+148×0.5132-50×0.8264-130

=114.20(万元)解析: 暂无解析 -

第11题:

单选题甲公司于2×15年12月31日取得某项固定资产,其初始入账价值为4200万元,预计使用年限为20年,采用年限平均法计提折旧,预计净残值为0。税法规定,对于该项固定资产采用双倍余额递减法计提折旧,使用年限、预计净残值与会计估计相同。则2×17年12月31日该项固定资产的计税基础为()万元。A3920

B3402

C280

D0

正确答案: B解析: 该项固定资产2×16年12月31日的计税基础=4200—4200×2/20=3780(万元),2×17年12月31日的计税基础=3780—3780×2/20=3402(万元)。 -

第12题:

单选题甲公司于2016年12月31日购入一项固定资产,其初始入账价值为2000万元,预计使用年限为10年,采用年限平均法计提折旧,预计净残值为0,税法规定,该固定资产采用双倍余额递减法计提折旧,使用年限和净残值与会计规定一致,则2017年12月31日该固定资产计税基础为()万元。A1500

B1400

C1600

D1800

正确答案: A解析: -

第13题:

某投资项目需要20万元固定资产投资,无预备费投资,通过银行借款10万元,年利率为5%,期限为一年,项目建设期为零,固定资产预计无残值,使用寿命为5年,直线法计提折旧。则年折旧额为4.1万元。

正确答案:×

本题考核项目投资的内容。固定资产原值=固定资产投资+建设期资本化利息+预备费,本题中建设期为零,所以,不存在建设期资本化利息,因此,固定资产原值为20万元,年折旧额为20/5=4(万元)。 -

第14题:

ABC公司于20X7年6月25日取得某项固定资产,其初始入账价值为720万元,预计使用年限为10年,采用直线法计提折旧,预计净残值为0。税法规定,该项固定资产的最低折旧年限为15年,折旧方法、预计净残值与会计相同。则20X7年12月31日该项固定资产的计税基础是( )万元。A.692

B.48

C.24

D.696

正确答案:D

-

第15题:

某公司一次性出资210万元投资一项固定资产项目,预计该固定资产投资项目投资当年可获净利30万元,以后每年获利保持不变,设备使用期5年,并按直线法计提折旧,预计净残值为10万元。企业的资金成本为10%,该投资项目的现值指数为( )。(PV10%.5=0.6209,PVA10%=3.1699)

A.0.61

B.1.29

C.1.06

D.0.45

正确答案:B

年折旧额=(210—10)/5=40(万元),第一~四年每年的现金净流量=30+40=70(万元),第五年的现金净流量=70+10=80(万元),现值指数=(70×3.1699+80×0.6209)/210=1.29。 -

第16题:

某公司一次性出资210万元投资一项固定资产项目,预计该固定资产投资项目投资当年可获净利30万元,以后每年获利保持不变,设备使用期5年,并按直线法计提折旧,预计净残值为10万元。企业的资金成本为10%,该投资项目的现值指数为( )。

A.O.61

B.1.32

C.1.O6

D.O.45

正确答案:B

-

第17题:

长江公司于2015年12月31日取得某项固定资产,其初始入账价值为4200万元,使用年限为30年,采用年限平均法计提折旧,预计净残值为0。税法规定,对于该项固定资产采用双倍余额递减法计提折旧,使用年限、预计净残值与会计估计相同。则2017年12月31日该项固定资产的计税基础为( )万元。A.3920

B.3658.67

C.280

D.0答案:B解析:该项固定资产2016年12月31日的计税基础=4200-4200×2/30=3920(万元),2017年12月31日的计税基础=3920-3920×2/30=3658.67(万元)。 -

第18题:

乙公司为了扩大生产能力,拟购买一台新设备,该投资项目相关资料如下:

资料一:新设备的投资额为1800万元,经济寿命期为10年。采用直线法计提折旧,预计期末净残值为300万元。假设设备购入即可投入生产,不需要垫支营运资金,该企业计提折旧的方法、年限、预计净残值等与税法规定一致。

资料二:新设备投资后第1~6年每年为企业增加营业现金净流量400万元,第7~10年每年为企业增加营业现金净流量500万元,项目终结时,预计设备净残值全部收回。

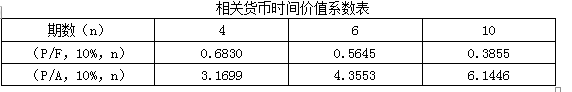

资料三:假设该投资项目的贴现率为10%,相关货币时间价值系数如下表所示。

要求:(1)计算项目静态投资回收期。

(2)计算项目净现值。

(3)评价项目投资可行性并说明理由。答案:解析:(1)项目静态投资回收期=1800/400=4.5(年)

(2)项目净现值=-1800+400×(P/A,10%,6)+500×(P/A,10%,4)×(P/F,10%,6)+300×(P/F,10%,10)=-1800+400×4.3553+500×3.1699×0.5645+300×0.3855=952.47(万元)

(3)由于项目净现值大于0,所以该投资项目可行。 -

第19题:

某公司计划添加一条生产流水线,需要投资 100 万元,预计使用寿命为 4 年。税法规定该类生产线采用直线法计提折旧,折旧年限为 4 年,残值率为 8%。预计该生产线项目第 4 年的营业利润为 5 万元,处置固定资产残值收入为 10 万元,回收营运资金 3 万元。该公司适用的企业所得税税率为 20%,则该项目第 4 年的税后现金净流量为( )万元。A、12.6

B、37

C、39.6

D、37.4答案:C解析:年折旧=100×(1-8%)/4=23(万元)

第4 年经营现金净流量=5×(1-20%)+23=27(万元)

第4 年末残值变现净收益纳税额=(10-100×8%)×20%=0.4(万元)

第4 年的税后现金净流量=27+10-0.4+3=39.6(万元) -

第20题:

甲公司2006年12月31日购入一台价值为20万元的设备,预计使用年限为5年,预计净残值为0,假定会计上采用直线法计提折旧,税法上采用年数总和法计提折旧,2009年12月31日应纳税暂时性差异余额为( )万元。A.0

B.6.67

C.8

D.4答案:D解析:2009年12月31日设备的账面价值=20-20/5×3=8(万元),计税基础=20-20×5/15-20×4/15-20×3/15=4(万元),应纳税暂时性差异余额=8-4=4(万元)。 -

第21题:

单选题甲公司于2015年末以200万元取得一项固定资产并投入使用,采用双倍余额递减法计提折旧,预计使用寿命为20年,预计净残值为0。2016年末该项固定资产的可收回金额为120万元。税法规定,该项固定资产应按照20年采用直线法计提折旧,预计净残值为0。不考虑其他因素,则2016年末该项固定资产的计税基础为()万元。A0

B300

C200

D190

正确答案: A解析: 暂无解析 -

第22题:

单选题甲企业计划投资一个项目,需要在项目初始时点投入7800万元购买固定资产,预计可使用8年,期末税法残值为0,采用直线法计提折旧,建设期为2年,设备投产时还需垫支营运资金1000万元。经营期每年营业收入为2300万元,每年付现成本为1100万元,项目终结时设备残值变现收入为1500万元。该企业适用的所得税税率为25%,假定基准折现率为8%。根据上述资料,回答下列问题:(4)该投资项目的投资回收期为()年。A6.5

B8.96

C7.12

D9.24

正确答案: C解析: -

第23题:

问答题乙公司为了扩大生产能力,拟购买一台新设备,该投资项目相关资料如下:资料一:新设备的投资额为1800万元,经济寿命期为10年。采用直线法计提折旧,预计期末净残值为300万元。假设设备购入即可投入生产,不需要垫支营运资金,该企业计提折旧的方法、年限、预计净残值等与与税法规定一致。资料二:新设备投资后第1-6年每年为企业增加营业现金争流量400万元,第7-10年每年为企业增加营业现金净流量500万元,项目终结时,预计设备净残值全部收回。资料三:假设该投资项目的贴现率为10%,相关货币时间价值系数如下表所示: 相关货币时间价值系数表期数(n)4610(P/F,10%,n)0.68300.56450.3855(P/A,10%,n)3.16994.35536.1446要求:(1)计算项目静态投资回收期。(2)计算项目净现值。(3)评价项目投资可行性并说明理由。正确答案:解析: