某企业某年度取得应税利润600万元,销售收入1600万元,如果以应税利润为征税对象,采用超率累进税率形式(税率表如下),则该企业本年应纳税额为( )万元。A.210B.560C.162D.82

题目

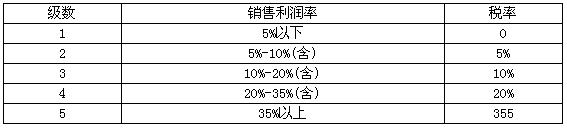

某企业某年度取得应税利润600万元,销售收入1600万元,如果以应税利润为征税对象,采用超率累进税率形式(税率表如下),则该企业本年应纳税额为( )万元。

A.210

B.560

C.162

D.82

相似考题

更多“某企业某年度取得应税利润600万元,销售收入1600万元,如果以应税利润为征税对象,采用超率累进税率形式(税率表如下),则该企业本年应纳税额为( )万元。A.210B.560C.162D.82”相关问题

-

第1题:

某企业的税前会计利润为2000万元,计税工资200万元,实发220万元,国库券的利息收入30万元,本年应纳所得税税率为25%,则本年应纳所得税( )万元。

A.497.5

B.500

C.625

D.492.5

正确答案:A

解析:调整后的应纳所得税税额=2000+(220-200)-30=1990(万元),应纳所得税额=1990×25%=497.5(万元)。 -

第2题:

某企业适用的所得税税率为25%,本年度实现利润总额为1000万元,其中:(1)采用权益法核算确认的投资收益为200万元(被投资单位适用的所得税税率为25%,被投资单位实现的净利润未分配给投资者);(2)国债利息收入20万元;(3)计提无形资产减值准备100万元;(4)计提存货跌价准备50万元。要求:根据上述资料回答下列问题:(3)该企业本年度应纳企业所得税额为()万元。A.257.5

B.245

C.212.5

D.232.5

参考答案:D

-

第3题:

请教一道财会类题目某企业年初未分配利润借方余额20万元(弥补期限已超过5年),本年度税前利润为100万元,适用的所得税税率为30%,法定盈余公积的提取比例是10%。假定该企业本年度除了计提法定盈余公积外无其他利润分配事项,则该企业本年末未分配利润金额为( )万元。

所得税=100万*30%=30万

净利润=100-30=70万

法定盈余公积=70*10%=7万

未分配利润=70-7=63万

本年未分配利润=63-20=43万 -

第4题:

某企业某年度取得应税利润600万元,销售收入1600万元,如果以应税利润为征税对象,采用超率累进税率形式(税率表如下),则该企业本年应纳税额为( )万元。 级数 销售利润率 税率 1 5%以下 0 2 5%—10%(含) 5% 3 10%—20%(含) 10% 4 20%—35%(含) 20% 5 35%以上 35%

A.210

B.560

C.162

D.82

正确答案:D超率累进税率的运用

计算过程:销售利润率=600÷1600=37.5%

应纳税额=1600×5%×0+1600×5%×5%+1600×10%×10%+1600×15%×20%+1600×(37.5%-35%)×35%=82(万元) -

第5题:

某企业上年的息税前利润为5000万元,利息为1000万元,本年的息税前利润为6000万元,利息为1000万元,所得税税率为33%。则该企业本年度财务杠杆系数为( )。

A.1.2

B.1.1l

C.1.22

D.1.25

正确答案:D

按照简化公式计算财务杠杆系数时应该使用“基期值”计算,因此本题应该按照上年的资料计算而不能按照本年的资料计算。即企业本年度财务杠杆系数=5000/(5000-1000)=l.25. -

第6题:

某企业本年度税后利润为67万元,所得税率33%,利息费用50万元,则该企业的利息保障倍数为( )。

A.1.34

B.2

C.2.34

D.3

正确答案:D

-

第7题:

共用题干

某服装外贸企业2013年度发生的经济业务如下所示:取得销售收入共计1000万元,支付合理的工资薪金共计300万元,业务宣传费160万元,职工教育经费15万元,利润总额为500万元。另外,企业购置安全生产专用设备支出100万元,已投入使用。设该服装企业为增值税一般纳税人,企业所得税征税率为25%。该企业本年度应纳企业所得税()万元。

A:119.375

B:120.375

C:125

D:115答案:A解析:A项所述错误,该企业增值税税率为17%,不是13%。B项所述错误,业务宣传费和广告费不超过当年销售收入15%的部分准予扣除,超过部分准予在以后纳税年度结转扣除。而业务招待费是按照发生额的60%扣除,但最高不得超过当年销售收入的5‰。C、D两项表述的内容是正确的。

本题中,业务宣传费多列支10万元;职工教育经费多列支7.5万元。在利润总额500万的基础上调整计算应纳税所得额=500+10+7.5=517.5(万元),应纳所得税=517.5*25%-10=119.375(万元)。

企业发生的符合条件的业务宣传费支出,准予税前扣除的最高限额为当年销售收入15%。销售收入的15%=1000*15%=150(万元);业务宣传费实际支出额为160万元。因此,该企业不允许本年度税前扣除的业务宣传费=160-150=10(万元)。

企业发生的职工教育经费支出,不超过工资薪金总额2.5%准予扣除。工资薪金的2.5%=300*2.5%=7.5(万元),职工教育经费实际支出为15万元。该企业本年度允许在税前扣除的职工教育经费为7.5万元。

企业购置并实际使用税法规定的环境保护、节能节水、安全生产等专用设备的,该专用设备的投资额的10%可以从企业当年的应纳税额中抵免;当年不足抵免的,可以在以后5个纳税年度结转抵免。该专用设备投资额的10%=100*10%=10(万元)。 -

第8题:

(2017年)某企业 2016年度实现利润总额 1350 万元,适用的所得税税率为 25% 。本年度该企业取得国债利息收入 150 万元,发生税收滞纳金 4 万元。不考虑其他因素,该企业 2016年度利润表“所得税费用”项目本期余额为( )万元。A.338.5

B.301

C.374

D.337.5答案:B解析:应纳税所得额 =1350-150+4=1204 (万元),所得税费用 =1204 × 25%=301 (万元)。 -

第9题:

以征税对象数额的相对率为累进依据,按超累方式计算应纳税额的税率是()

- A、全额累进税率

- B、超额累进税率

- C、超倍累进税率

- D、超率累进税率

正确答案:D -

第10题:

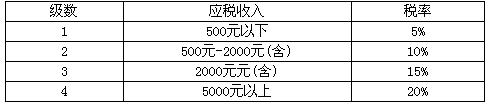

单选题假设某税种征税对象为应税收入,采用超额累进税率,应税收入500元以下的,适用税率为5%;应税收入500~2000元的,适用税率为10%;应税收入2000~5000元的,适用税率为15%。某纳税人应税收入为4500元.则直纳税额为()元。A425

B220

C550

D570

正确答案: C解析: 应纳税额=500X5%+1500X10%+(4500-2000)X15%=550(元) -

第11题:

单选题假设某税种征税对象为应税收入,采用超额累进税率,应税收入500元以下的,适用税率为5%;应税收入500~2000元的,适用税率为10%;应税收入2000~5000元的,适用税率为15%。某纳税人应税收入为4500元,则应纳税额为()。A425元

B220元

C550元

D570元

正确答案: B解析: 应纳税额=500×5%+1500×10%+(4500-2000)×15%=550(元) -

第12题:

单选题某税种征税对象应税收入,采用超额累进税率,应税收人500元以下的,适用税率为5%;应税收入500~2000元的.适用税率为10%;应税收入2000~5000元的,适用税率为15%。某纳税人应税收人为4800元,则应纳税额为( )元。A125

B220

C595

D570

正确答案: B解析: -

第13题:

某税种征税对象为应税收入,采用超额累进税率,具体税率如下表。某纳税人应税收入为3900,则应纳税额为( )元

A.460

B.585

C.450

D.485

正确答案:A

解析:计算过程:500×5%+1500×10%+(3900-2000)×15%=460 -

第14题:

某纳税人7月份取得收入1600元,若规定免征额为1000元,采用超额累进税率,应税收入为0~1000元,适用税率为5%,应税收入为1000~2000元,适用税率为10%,则该纳税人应纳税额为( )元。

A.30

B.110

C.160

D.60

正确答案:A

解析:超额累进税率,是分别以课税对象数额超过前级的部分为基础计算应纳税额的累进税率。 应纳税额=[(1600-1000)×5%]元=30元 -

第15题:

某企业适用的所得税税率为25%,本年度实现利润总额为1000万元,其中:(1)采用权益法核算确认的投资收益为200万元(被投资单位适用的所得税税率为25%,被投资单位实现的净利润未分配给投资者);(2)国债利息收入20万元;(3)计提无形资产减值准备100万元;(4)计提存货跌价准备50万元。要求:根据上述资料回答下列问题:关于该企业,以下说法正确的是( )。A.该企业本年度应纳税所得额为930万元

B.该企业本年度应纳税所得额为1150万元

C.该企业本年度应纳企业所得税额为212.5万元

D.该企业本年度应纳企业所得税额为232.5 万元

参考答案:AD

-

第16题:

某外国企业常驻机构2000年度的收入额为300万元,核定利润率为10%,适用的企业所得税税率为33%,则该机构2000年度应纳所得税税额为( )。

A.9.9万元

B.99万元

C.60万元

D.9万元

正确答案:A

测试考生对外国企业常驻机构的应纳税所得额的确定和应纳税额的计算是否熟悉。因外国企业常驻机构的有关费用不易核定,税法规定以其收入额乘以10%的比例确定其应纳税所得额,据此计算应纳税额。故选项A正确。 -

第17题:

某企业本年的息税前利润为5000万元,本年利息为500万元,优先股股利为400万元,所得税税率为20%,则该企业下年度财务杠杆系数为( )。

A.1

B.1.11

C.1.22

D.1.25

正确答案:D

-

第18题:

某企业本年实现税前利润400万元,本年发生应增加应纳税所得额的永久性差异40万元,发生应纳税时间性差异16万元。若公司采用纳税影响会计法对所得税业务进行核算,所得税率为33%(假定以前年度的所得税税率也为33%),则本年净利润为( )万元。

A.254.8

B.249.52

C.273.28

D.260.08

正确答案:A

本年所得税费用=(400+40)×33%=145.2(万元), 本年净利润=400-145.2=254.8(万元)。 -

第19题:

某外资企业进口一批应税消费品,海关核定关税完税价格为600万元。已知关税税率为60%,消费税税率为10%。该企业应纳的消费税为( )万元。

A.60

B.91.17

C.96

D.106.67答案:D解析:本题考查进口应税消费品应纳税额的计算。

组成计税价格=(关税完税价格+关税)÷(1-消费税税率)=(600 +360)÷(1-10%)=1066.67(万元)

应纳税额=组成计税价格×适用税率=1066.67×10%= 106.67(万元)。 -

第20题:

某企业2017年度实现利润总额1350万元,适用的所得税税率为25%。本年度该企业取得国债利息收入150万元,发生税收滞纳金4万元。不考虑其他因素,该企业2017年度利润表“净利润”项目的金额为()万元。

- A、903

- B、1049

- C、976

- D、1012.5

正确答案:B -

第21题:

某企业核定的全年计税工资总额为200万元,本年度实际发放工资180万元。该企业本年度的税前会计利润为2000万元,如该企业所得税税率为33%,采用应付税款法,则该企业本年度的应交所得税为()万元。

- A、660

- B、653.4

- C、666.6

- D、600.6

正确答案:A -

第22题:

单选题某企业本年度税后利润为75万元,所得税税率25%,利息费用50万元,则该企业的利息保障倍数为( )。A1

B1.5

C2

D3

正确答案: C解析:

该企业的利息保障倍数=息税前利润/利息费用=75/(1-25%)÷50=2。 -

第23题:

单选题某税种征税对象为应税收入,采用超额累进税率,应税收入500元以下的,适用税率为5%;应税收入500~2000元的,适用税率为10%;应税收入2000~5000元的,适用税率为15%。某纳税人应税收入为4500元,则应纳税额为( )A425元

B220元

C550元

D570元

正确答案: D解析: 应纳税额=500×5%+1500×10%+(4500-2000)×15%=550(元)。