某珠宝首饰生产企业(一般纳税人)2008年8月向某食品集团企业销售自产的铂金戒指取得含税收入158950元,销售金银镶嵌项链取得含税收入35780元(该集团企业主要用于配合市场营销赠送VIP客户);向某经营金银首饰的商业企业销售镀金镶嵌手镯取得不含税收入12378元;取得铂金项链修理、清洗收入780元。(金银首饰的消费税税率为5%,贵重首饰和珠宝玉石的消费税税率为10%)该企业上述业务应纳消费税为( )元。A.4048.29B.5983.16C.9559.59D.5286.09

题目

某珠宝首饰生产企业(一般纳税人)2008年8月向某食品集团企业销售自产的铂金戒指取得含税收入158950元,销售金银镶嵌项链取得含税收入35780元(该集团企业主要用于配合市场营销赠送VIP客户);向某经营金银首饰的商业企业销售镀金镶嵌手镯取得不含税收入12378元;取得铂金项链修理、清洗收入780元。(金银首饰的消费税税率为5%,贵重首饰和珠宝玉石的消费税税率为10%)该企业上述业务应纳消费税为

( )元。

A.4048.29

B.5983.16

C.9559.59

D.5286.09

相似考题

更多“某珠宝首饰生产企业(一般纳税人)2008年8月向某食品集团企业销售自产的铂金戒指取得含税 ”相关问题

-

第1题:

某企业为增值税一般纳税人。2008年6月该企业销售自产摩托车100辆,取得含税(增值税)销售额11 7万元。已知摩托车消费税税率为10%。

要求:根据以上条件,计算该企业6月份消费税应纳税额。

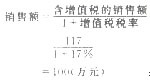

正确答案:应纳税额=销售额×税寨

=100(万元)

=100(万元)

应纳税额=100×10%

=10(万元)

该企业6月份应纳消费税10万元。 -

第2题:

某珠宝首饰生产企业(一般纳税人)2009年8月向消费者个人销售自产的铂金戒指取得含税收入58950元,销售钻石取得不含税收入235794元,销售金银镶嵌项链取得含税收入35780元;向某经营金银首饰的商业企业销售自产镀金镶嵌手镯取得不含税收入12378元;取得铂金项链修理、清洗收入780元。该企业上述业务应纳消费税为( )元。

A.12048.29

B.15983.16

C.16081.62

D.17075.79

正确答案:D

解析:铂金戒指、金银镶嵌项链属于金银首饰,金银首饰在零售环节征收消费税;镀金镶嵌手镯属于非金银首饰,于生产环节征收消费税;金银首饰零售业务不包括修理、清洗业务。现行政策规定,钻石减按5%征收消费税。该企业应纳消费税=(58950+35780)÷1.17×5%+235794×5%+2378×10%=17075.79(元) -

第3题:

根据《增值税专用发票使用规定》,某企业为一般纳税人,在其下列具体的销售行为中,应开具增值税专用发票的是( )。

A.向公民甲销售应税货物

B.向老客户A公司转让专利权

C.向一般纳税人B企业销售房地产

D.向一般纳税人C集团销售应税货物

正确答案:D

向消费者销售应税项目、转让无形资产或销售不动产属于不得开具增值税专用发票的情形 -

第4题:

某生产企业(增值税一般纳税人)2019年6月销售自产货物取得含税销售额351万元,将闲置的生产设备出租,取得不含税收40万元。当月该企业外购原材料,取得的增值税专用发票上注明价款100万元,增值税税额13万元;接受信息系统服务,取得的增值税专用发票上注明价款20万元,增值税12万元。该企业当月应缴纳增值税()万元A.31.38

B.38.56

C.32.58

D.45.58答案:A解析:该企业当月的増值税销项税额=351/(1+13%)×13%+40×13%=45.58(万元);该企业当月可抵扣的进项稅额=13+1.2=14.2(万元),该企业当月应缴纳增值税=45.58-14.2=31.38(万元)。 -

第5题:

某化妆品生产企业为增值税一般纳税人。2019年3月5日向某大型商场销售高档化妆品一批,开具增值税专用发票,取得不含增值税销售额30万元,增值税额4.8万元;3月20日向某单位销售高档化妆品一批,开具普通发票,取得含增值税销售额4.64万元。计算该化妆品生产企业上述业务应纳消费税额。答案:解析:高档化妆品应税销售额=30+4.64÷(1+16%)=34(万元)

应纳消费税额=34×15%=5.1(万元) -

第6题:

计算题:某企业为增值税一般纳税人,2015年1月销售A应税消费品,取得含税销售收入99450元。将自产的B应税消费品发放给本企业员工,成本5000元,利润率为8%,已知A,B产品适用的消费税税率分别为10%和15%。 要求:(1)计算该企业销售A产品应纳的消费税。 (2)计算该企业自产自用B产品应纳的消费税。(计算结果保留小数点后两位)

正确答案: (1)该企业销售A产品应纳的消费税=99450÷(1+17%)×10%=8500元。

(2)企业自产自用B产品应纳的消费税=5000×(1+8%)÷(1-15%)×15%=952.94元。 -

第7题:

某手表生产企业(增值税一般纳税人)2013年11月销售A牌手表200只,取得含税销售额210万元;销售B牌手表300只,取得不含税销售额400万元。该手表生产企业当月应缴纳的消费税为()万元。(高档手表消费税税率为20%)

- A、52.80

- B、122.00

- C、80.00

- D、115.90

正确答案:C -

第8题:

某食品加工企业(增值税一般纳税人)取得销售食品(含税)收入200000元,企业的会计处理为: 借:银行存款200000 贷:资本公积200000

- A、造成少缴增值税34000元

- B、造成少缴增值税29059.82元

- C、造成少缴营业税10000元

- D、造成少缴营业税6000元

正确答案:B -

第9题:

单选题某企业为增值税小规模纳税人,2018年10月销售自产货物取得含税收入10300元,销售自己使用过2年的设备一台,取得含税收入80000元,当月购入货物取得的增值税专用发票上注明金额8000元,增值税税额1280元,则该企业当月应缴纳增值税( )元。A493.40

B1270.10

C2630.10

D1853.40

正确答案: C解析: -

第10题:

单选题某生产企业为小规模纳税人,2012年4月销售自产货物取得含税收入20600元,销售自己使用2年的设备一台,取得含税收入80000元,销售生产过程中产生的边角、废料,取得含税收入3000元,当月购入货物取得的普通发票上注明的金额为8000元,则该企业本月应缴纳增值税()元。A880.78

B13693

C2240.78

D3017.48

正确答案: A解析: 该企业本月应缴纳增值税=(20600+3000)÷(1+3%)×3%+80000÷(1+3%)×2%=2240.78(元)。 -

第11题:

单选题某企业为增值税小规模纳税人,2017年10月销售自产货物取得含税收入10300元,销售自己使用过2年的设备一台,取得含税收入80000元,当月购入货物取得的增值税专用发票上注明金额8000元,增值税税额1360元,该企业未放弃享受税收优惠,则该企业当月应缴纳增值税()元。A493.40

B1270.10

C2630.10

D1853.40

正确答案: D解析: 该企业当月应缴纳增值税=10300÷(1+3%)×3%+80000÷(1+3%)×2%=1853.40(元)。 -

第12题:

单选题下列各项中,不得开具增值税专用发票的是()。A商业企业向供货方收取的各种收入

B某服装厂向日本销售服装

C某防盗门生产企业将自产防盗门用于集体宿舍

D某制药厂向某药品连锁企业捐赠自产保健食品

正确答案: B解析: 暂无解析 -

第13题:

某珠宝首饰生产企业(一般纳税人)2009年8月向某食品集团企业销售自产的铂金戒指取得含税收入158950元,销售金银镶嵌项链取得含税收入35780元(该集团企业主要用于配合市场营销赠送VIP客户);向某经营金银首饰的商业企业销售镀金镶嵌手镯取得不含税收入12378元;取得铂金项链修理、清洗收入780元。该企业上述业务应纳消费税为( )元。(金银首饰的消费税税率为5%,贵重首饰和珠宝玉石的消费税税率为10%)

A.4048.29

B.5983.16

C.9559.59

D.5286.09

正确答案:C

解析:铂金戒指、金银镶嵌项链属于金银首饰征收范围,金银首饰零售环节征税;镀金镶嵌手镯非金银首饰,于生产环节征税;金银首饰零售业务不包括修理、清洗业务。

该企业应纳消费税=(158950+35780)÷(1+17%)×5%+12378×10%=9559.59(元) -

第14题:

某食品生产企业为增值税一般纳税人,2006年6月发生如下经济业务:

(1)购进一批生产用的食用植物油,取得专用发票上的价税合计金额为56500元。

(2)以每公斤2元的单价向农业生产者收购水果2000公斤。

(3)购置办公用电脑5台,单价6000元,销售方开具的增值税专用发票上注明的增值税税额为5100兀。

(4)向某商厦(一般纳税人)销售食品5000公斤,取得含增值税销售收人ll7000元;向某糕点厂(小规模纳税人)销售水果罐头l000箱,取得含增值税销售收入93600元。

(5)直接向消费者零星销售食品400公斤,取得零售收入l4040元。

要求:计算该公司当期增值税可以抵扣的进项税额、销项税额,当期应缴纳的增值税。

正确答案:

.【答案】当期可以抵扣的进项税额=56500÷(1+13%)×13%+(2000×2)×13%=7020(元)

当期销项税额=117000÷(1+17%)×17%+93600-(1+17%)×17%+14040÷(1+17%)×17%=32640(元)

应缴增值税=32640-7020=25620(元) -

第15题:

某生产企业(增值税一般纳税人)2019年6月销售自产货物取得含税销售额351万元,将闲置的生产设备出租,取得不含税收入40万元。当月该企业外购原材料,取得的增值税专用发票上注明价款100万元,增值税税额13万元;接受信息系统服务,取得的增值税专用发票上注明价款20万元,增值税1.2万元。该企业当月应缴纳增值税( )万元。A.31.38

B.38.56

C.32.58

D.45.58答案:A解析:该企业当月的增值税销项税额=351/(1+13%)×13%+40×13%=45.58(万元);该企业当月可抵扣的进项税额=13+1.2=14.2(万元),该企业当月应缴纳增值税=45.58-14.2=31.38(万元)。 -

第16题:

某卷烟生产企业为増值税一般纳税人, 2019年 7月销售乙类卷烟 1000标准条,取得含增值税销售额 45200元。已知乙类卷烟消费税比例税率为 36%,定额税率为 0.003元 /支,每标准条有 200支。计算该企业当月应纳消费税税额。答案:解析:( 1)不含增值税销售额 =45200÷( 1+13%) =40000(元)

( 2)从价定率应纳税额 =40000× 36%=14400(元)

( 3)从量定额应纳税额 =1000× 200× 0.003=600(元)

( 4)应纳消费税税额 =14400+600=15000(元) -

第17题:

某企业为增值税小规模纳税人,2018年10月销售自产货物取得含税收入103000元,销售自己使用过2年的设备一台,取得含税收入80000元,当月购入货物取得的增值税专用发票上注明金额8000元,增值税税额1280元,则该企业当月应缴纳增值税( )元。A.4050.10

B.3273.4

C.3000

D.4553.40答案:D解析:该企业当月应缴纳增值税=103000÷(1+3%)×3%+80000÷(1+3%)×2%=4553.40(元)。 -

第18题:

某企业为一般纳税人,销售乙商品,取得含税销售额为30万元,则不含税销售额为()万元。

- A、26.55

- B、25.65

- C、12

- D、29.13

正确答案:B -

第19题:

下列各项中,不得开具增值税专用发票的是()。

- A、商业企业向供货方收取的各种收入

- B、某服装厂向日本销售服装

- C、某防盗门生产企业将自产防盗门用于集体宿舍

- D、某制药厂向某药品连锁企业捐赠自产保健食品

正确答案:A -

第20题:

某增值税一般纳税人本月取得含税销售收入2340000元,某小规模纳税人本月取得销售额51500元,分别将其换算为不含税销售额。

正确答案: 一般纳税人不含税销售额=2340000÷(1+17%)=2000000(元)

小规模纳税人不含税销售额=51500÷(1+3%)=50000(元) -

第21题:

单选题某手表生产企业(增值税一般纳税人)2013年11月销售A牌手表200只,取得含税销售额210万元;销售B牌手表300只,取得不含税销售额400万元。该手表生产企业当月应缴纳的消费税为()万元。(高档手表消费税税率为20%)A52.80

B122.00

C80.00

D115.90

正确答案: A解析: 应征收消费税的高档手表是指销售价格(不含增值税)每只在10000元(含)以上的各类手表。该手表生产企业当月应缴纳的消费税=400×20%=80(万元)。 -

第22题:

单选题某珠宝首饰生产企业(一般纳税人)2020年8月向消费者个人销售自产的铂金戒指取得含税收入58950元,销售金银镶嵌项链取得含税收入35780元;向某经营金银首饰的商业企业销售镀金镶嵌手镯取得不含税收入12378元;取得铂金项链修理、清洗收入780元。该企业上述业务应纳消费税为( )元。A4191.59

B5463.91

C4226.11

D5429.39

正确答案: B解析:

铂金戒指、金银镶嵌项链属于金银首饰征收范围,金银首饰零售环节征税;镀金镶嵌手镯属于非金银首饰,于生产环节征税;金银首饰零售业务不包括修理、清洗业务。该企业应纳消费税=(58950+35780)÷(1+13%)×5%+12378×10%=5429.39(元)。 -

第23题:

多选题根据增值税法律制度的规定,下列属于增值税小规模纳税人或者可以选择按小规模纳税人纳税的有()。A某生产企业年应税销售额为45万元

B某商业企业年批发及零售应税销售额为90万元

C某生产企业销售自产产品,并兼营设备修理,取得年应税销售额为40万元

D偶尔发生应税行为的非企业性单位

正确答案: A,C解析: 本题考核小规模纳税人认定的条件。根据规定,从事货物生产或者提供应税劳务的纳税人,以及以从事货物生产或者提供应税劳务为主,并兼营货物批发或者零售的纳税人,年应税销售额在50万元以下的,认定为小规模纳税人,除上述规定以外的纳税人,年应税销售额在80万元以下的,认定为小规模纳税人。另外,非企业性单位、不经常发生应税行为的企业,可选择按小规模纳税人纳税。本题中,选项B商业企业的纳税人年应税销售额在80万元以上,应当认定为一般纳税人。 -

第24题:

单选题某食品加工企业(增值税一般纳税人)取得销售食品(含税)收入200000元,企业的会计处理为: 借:银行存款200000 贷:资本公积200000A造成少缴增值税34000元

B造成少缴增值税29059.82元

C造成少缴营业税10000元

D造成少缴营业税6000元

正确答案: A解析: 造成少缴增值税200000/(1+17%)×17%=29059.82(元)。