某小型商贸企业为辅导期增值税一般纳税人,2010年4月发生如下业务:购进商品取得增值税专用发票,注明价款87000元、增值税额14790元;购进农民自产的农产品,农产品收购发票注明价款30000元;销售商品一批,开具增值税专用发票,注明价款170000元、增值税额28900元;销售农产品取得含税销售额40000元;购进和销售货物支付运费取得公路货物运输发票5份,总金额7000元。取得的增值税专用发票均在当月通过认证并在当月抵扣。2010年4月该企业应纳增值税( )元。A.14321.77B.14920.0

题目

某小型商贸企业为辅导期增值税一般纳税人,2010年4月发生如下业务:购进商品取得增值税专用发票,注明价款87000元、增值税额14790元;购进农民自产的农产品,农产品收购发票注明价款30000元;销售商品一批,开具增值税专用发票,注明价款170000元、增值税额28900元;销售农产品取得含税销售额40000元;购进和销售货物支付运费取得公路货物运输发票5份,总金额7000元。取得的增值税专用发票均在当月通过认证并在当月抵扣。2010年4月该企业应纳增值税( )元。

A.14321.77

B.14920.00

C.15531.97

D.2006.80

相似考题

参考答案和解析

[答案]:A

[解析]:

本题考核增值税税率和扣除率的运用。

增值税进项税额=14790+30000×13%+7000×7%=19180(元),增值税销项税额=28900+40000÷(1+13%)×13%=33501.77(元),应纳增值税=33501.77-19180=14321.77(元)。

更多“某小型商贸企业为辅导期增值税一般纳税人,2010年4月发生如下业务:购进商品取得增值税专用发票,注 ”相关问题

-

第1题:

对新办小型商贸企业的增值税管理,下列表述正确的有( )。

A.进行税务登记时,销售额达到预计标准的,可以认定为增值税一般纳税人

B.辅导期的小型商贸企业,其增值税防伪税控开票系统最高开票限额原则上不得超过1万元

C.对辅导期的小型商贸企业一律按已领购并开具的专用发票销售额的17%征收增值税

D.在辅导期内,企业取得的专用发票不予抵扣税额

正确答案:B

解析:新办小型商贸企业,一律不得认定为增值税一般纳税人;辅导期的小型商贸企业,其增值税防伪税控开票系统最高开票限额原则上不得超过一万元。 -

第2题:

下列关于辅导期一般纳税人的说法中,表述错误的是( )。

A.纳税辅导期自主管税务机关制作《税务事项通知书》的当月起执行

B.实行纳税辅导期管理的小型商贸批发企业,领购专用发票的最高开票限额不得超过10万元

C.辅导期纳税人按规定预缴的增值税可在本期增值税应纳税额中抵减,抵减后预缴增值税仍有余额的,可抵减下期再次领购专用发票时应当预缴的增值税

D.某注册资金为80万元、职工8人的商贸企业被认定为一般纳税人,其辅导期管理的期限为6个月

正确答案:D

新认定为一般纳税人的小型商贸批发企业实行纳税辅导期管理的期限为3个月,其他…般纳税人实行纳税辅导期管理的期限为6个月。

-

第3题:

某小型商贸企业为辅导期增值税一般纳税人,2010年4月发生如下业务:购进商品取得增值税专用发票,注明价款87000元、增值税额14790元;购进农民自产的农产品,农产品收购发票注明价款30000元;销售商品一批,开具增值税专用发票,注明价款170000元、增值税额28900元;销售农产品取得含税销售额40000元;购进和销售货物支付运费取得公路货物运输发票5份,总金额7000元。取得的增值税专用发票均在当月通过认证并在当月抵扣。2010年4月该企业应纳增值税( )元。A、14321.77

B、14920.00

C、15531.97

D、2006.80答案:C解析:2010年4月该企业应纳增值税=28900+40000÷(1+17%)×17%-14790-30000×13%-7000×7%=28900+5811.97-14790-3900-490=15531.97(元)。 -

第4题:

(2018年教材本题已过时或删除改考点,仅供参考)关于增值税一般纳税人纳税辅导期的说法,正确的是( )。A.新认定为一般纳税人的小型商贸批发企业,纳税辅导期为6个月

B.实行纳税辅导期管理的小型商贸批发企业,领购专用发票的最高开票限额不得超过10万元

C.纳税辅导期结束后,纳税人因增购专用发票发生的预缴增值税有余额的,主管税务机关应在纳税辅导期结束的当月内,一次性退还纳税人

D.辅导期纳税人一个月内多次领购专用发票的,应从当月第二次领购专用发票起,按照上一次已领购并开具专用发票销售额的4%预缴增值税答案:B解析:选项A:新认定为一般纳税人的小型商贸批发企业,纳税辅导期为3个月;选项C:纳税辅导期结束后,纳税人因增购专用发票发生的预缴增值税有余额的,主管税务机关应在纳税辅导期结束后的第一个月内,一次性退还纳税人;选项D:辅导期纳税人一个月内多次领购专用发票的,应从当月第二次领购专用发票起,按照上一次已领购并开具专用发票销售额的3%预缴增值税。 -

第5题:

某企业属增值税一般纳税人,该企业下列业务中所支付或负担的增值税额,不能抵扣的是()。

- A、从销售方取得的增值税专用发票上注明的增值税额

- B、从海关取得的完税凭证上注明的增值税额

- C、购进固定资产

- D、购进免税农产品

正确答案:C -

第6题:

实行纳税辅导期管理的小型商贸批发纳税人,领用增值税专用发票的最高开票限额不得超过10万元;其他增值税一般纳税人增值税专用发票最高开票限额根据纳税人实际经营情况核定。

正确答案:正确 -

第7题:

单选题某软件开发企业为增值税一般纳税人,2015年8月销售生产的软件产品取得销售额18000元,已开具增值税专用发票,本月购进材料取得增值税专用发票注明的增值税为500元,该企业上述业务实际应负担的增值税为()元。A2560

B1840

C525

D540

正确答案: D解析: 该软件企业实际税负=18000×17%-500=2560(元);

增值税=18000×3%=540(元)。增值税一般纳税人销售其自行开发生产的软件产品,按17%税率征收增值税后,对其增值税实际税负超过3%的部分实行即征即退政策。所以该企业实际应负担的增值税为540元。 -

第8题:

单选题某工厂(增值税一般纳税人)发生的下列业务中,不得抵扣进项税额的事项是( )A进口材料取得海关完税凭证上注叫的增值税额

B购进辅助材料取得增值税专用发票上注明的增值税额

C购材料时卖方转来的代垫运费(货票抬头开给该工厂)

D为加固厂房而购进钢材取得增值税专Ⅲ发票上注明的增值税额

正确答案: C解析: 暂无解析 -

第9题:

单选题某企业属增值税一般纳税人,该企业下列业务中所支付或负担的增值税额,不能抵扣的是()。A从销售方取得的增值税专用发票上注明的增值税额

B从海关取得的完税凭证上注明的增值税额

C购进固定资产

D购进免税农产品

正确答案: C解析: 暂无解析 -

第10题:

单选题某小型商贸企业为辅导期增值税一般纳税人,2013年10月发生如下业务:购进商品取得增值税专用发票,注明价款87000元、增值税额14790元;购进农民自产的农产品,农产品收购发票注明价款30000元;销售商品一批,开具增值税专用发票,注明价款170000元、增值税额28900元。 销售农产品取得含税销售额40000元;购进和销售货物支付运费取得一般纳税人开具的增值税货物运输专用发票5份,总金额7000元。取得的增值税专用发票均在当月通过认证并在当月抵扣。2013年10月该企业应纳增值税()元。A14041.77

B14920.00

C15531.97

D2006.80

正确答案: D解析: 进项税额=14790+30000×13%+7000×11%=19460(元)

销项税额=28900+40000÷(1+13%)×13%=33501.77(元)

应纳增值税税额=33501.77-19460=14041.77(元) -

第11题:

单选题某企业为增值税一般纳税人,本月销售一批商品,开具增值税专用发票,发票上注明销售价款50000元;当月为生产该批商品购进一批原材料,取得销售方开具的增值税专用发票,发票上注明增值税税额为5000元。已知该商品适用的增值税税率为17%,该企业当月应缴纳的增值税税额为()元。A8500

B5000

C3500

D11500

正确答案: B解析: 该企业当月应缴纳的增值税税额=50000×17%-5000=3500(元)。 -

第12题:

判断题实行纳税辅导期管理的小型商贸批发纳税人,领用增值税专用发票的最高开票限额不得超过万元;其他增值税一般纳税人增值税专用发票最高开票限额根据纳税人实际经营情况核定。A对

B错

正确答案: 对解析: 暂无解析 -

第13题:

某商业零售企业为增值税一般纳税人,2008年11月购进包装物等取得普通发票,支付金额120000元;购进商品取得增值税专用发票注明的增值税额为250000元;从供货方取得与商品销售量、销售额挂钩的返还收入5850元;销售货物取得含税销售收入1755000元。该企业11月份应缴纳的增值税为( )元。

A.5850

B.5000

C.48350

D.8945

正确答案:A

商业企业取得的与商品销售量、销售额挂钩的返还收入,应按照平销返利行为的有关规定冲减当期进项税金。该企业11月份应缴纳的增值税=1755000÷(1+17%)×17%-[250000-5850÷(1+17%)×17%]=5850(元)。

-

第14题:

某商贸企业(一般纳税人)受托代销某品牌服装,取得代销收入10.17万元(零售价),与委托方进行结算,取得增值税专用发票上注明税额1.04万元.

要求:计算商贸企业此业务应缴纳的增值税。答案:解析:销项税=10.17÷(1+13%)×13%=1.17(万元)

进项税=1.04(万元)

此业务应纳增值税=1.17-1.04=0.13(万元) -

第15题:

关于增值税一-般纳税人纳税辅导期的说法,正确的是()。A.新认定为一般纳税人的小型商贸批发企业,纳税辅导期为6个月

B.实行纳税辅导期管理的小型商贸批发企业,领购专用发票的最高开票限额不得超过10万元

C.纳税辅导期结束后,纳税人因增购专用发票发生的预缴增值税有余额的,主管税务机关应在纳税辅导期结束的当月内,一次性退还纳税人

D.辅导期纳税人一个月内多次领购专用发票的,应从当月第二次领购专用发票起,按照上-一次已领购并开具专用发票销售额的4%预缴增值税答案:B解析:选项A:新认定为一般纳税人的小型商贸批发企业,纳税辅导期为3个月;选项C:纳税辅导期结束后,纳税人因增购专用发票发生的预缴增值税有余额的,主管税务机关应在纳税辅导期结束后的第一个月内,一次性退还纳税人;选项D:辅导期纳税人一个月内多次领购专用发票的,应从当月第二次领购专用发票起,按照上一次已领购并开具专用发票销售额的3%预缴增值税。 -

第16题:

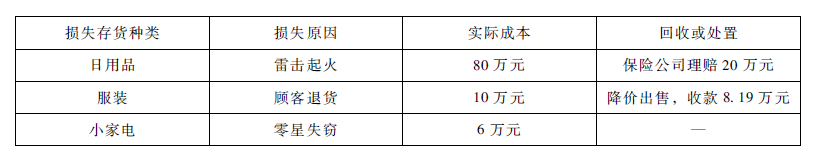

某商业零售企业系增值税一般纳税人,零售的各种商品增值税适用税率均为17%,各种商品在购进时均取得增值税专用发票,进项税额均按规定进行抵扣。2016年度发生的存货损失及处置情况汇总如下:

答案:解析:(1)小家电零星失窃应作进项税额转出处理;转出的进项税额=6×17%=1.02(万元);其他的存货损失无须作进项税额转出处理。

答案:解析:(1)小家电零星失窃应作进项税额转出处理;转出的进项税额=6×17%=1.02(万元);其他的存货损失无须作进项税额转出处理。

(2)①a.企业发生的损失,减除责任人赔偿和保险赔款后的余额,依照国务院财政、税务主管部门的规定扣除。故日用品损失在企业所得税税前扣除时申报扣除金额=80-20=60(万元)。

b.服装损失在企业所得税税前扣除时申报扣除金额=10-8.19÷(1+17%)=3(万元)。

c.小家电损失在企业所得税税前扣除时申报扣除金额=6+6×17%=7.02(万元)。

②a.商业零售企业存货因零星失窃、报废、废弃、过期、破损、腐败、鼠咬、顾客退换货等正常因素形成的损失,为存货正常损失,准予按会计科目进行归类、汇总,然后再将汇总数据以清单的形式进行企业所得税纳税申报,同时出具损失情况分析报告。

故采取清单申报扣除的有:服装损失、小家电损失。

b.商业零售企业存货因风、火、雷、震等自然灾害,仓储、运输失事,重大案件等非正常因素形成的损失,为存货非正常损失,应当以专项申报形式进行企业所得税纳税申报。

故采取专项申报扣除的是日用品损失。

(3)企业资产损失相关的证据包括具有法律效力的外部证据和特定事项的企业内部证据。 -

第17题:

新认定为增值税一般纳税人的小型商贸批发企业、其他一般纳税人实行纳税辅导期管理的期限分别是多少个月?

正确答案: 3个月、6个月。 -

第18题:

增值税一般纳税人取得的(),允许抵扣进项税额

- A、用于生产经营购进货物取得的增值税专用发票

- B、非正常损失购进货物取得的增值税专用发票

- C、用于个人消费购进货物取得的增值税专用发票

- D、购进固定资产取得的增值税专用发票

正确答案:A -

第19题:

单选题辅导期一般纳税人增购专用发票预缴增值税的处理,下列陈述不正确的是()。A纳税人在辅导期内增购专用发票,继续实行预缴增值税的办法,预缴的增值税可在本期增值税应纳税额中抵减,抵减后预缴增值税仍有余额的一次退还

B辅导期纳税人专用发票实行按次限量控制,主管税务机关每次发售发票数量不超过25份

C主管税务机关应在纳税人辅导期结束后的第一个月内,一次性退还纳税人因增购专用发票发生的预缴增值税余额

D实行纳税辅导期管理的小型商贸企业,领购专用发票的最高开票限额不得超过10万元

正确答案: C解析: 纳税人在辅导期内增购专用发票,继续实行预缴增值税的办法,预缴的增值税可在本期增值税应纳税额中抵减,抵减后预缴增值税仍有余额的,应于下期增购专用发票时,按次抵减。 -

第20题:

单选题下列关于辅导期一般纳税人的说法中,表述错误的是()。A辅导期纳税人专用发票的领购实行按次限量控制,税务机关每次发售专用发票数量不得超过25份

B实行纳税辅导期管理的小型商贸批发企业,领购专用发票的最高开票限额不得超过10万元

C辅导期纳税人按规定预缴的增值税可在本期增值税应纳税额中抵减,抵减后预缴增值税仍有余额的,可抵减下期再次领购专用发票时应当预缴的增值税

D辅导期纳税人一个月内多次领购专用发票的,应从当月第二次领购专用发票起,按照上—次已领购并开具的专用发票销售额的5%预缴增值税

正确答案: C解析: -

第21题:

单选题某大型超市为辅导期增值税一般纳税人,2013年11月发生如下业务:购进商品取得增值税专用发票,注明价款96000元,购进农民自产的农产品,农产品收购发票注明价款50000元;销售商品一批,开具增值税专用发票,注明价款280000元;销售农产品取得含税销售额80000元,购进和销售货物支付运费取得货物运输业增值税专用发票,发票注明不含税金额9500元。取得的增值税专用发票均在当月通过认证并在当月抵扣。2013年11月该超市应纳增值税()元A32938.54

B33983.54

C34515.00

D32368.54

正确答案: A解析: 暂无解析 -

第22题:

问答题计算题:某商贸公司为增值税一般纳税人,2016年2月发生如下经济业务: (1)购进商品一批,取得的增值税专用发票上注明价款200000元,增值税34000元。支付采购运费,取得的货运增值税专用发票上注明运费5000元,增值税550元。 (2)销售商品一批,取得销售收入58500元,开具普通发票。 (3)采取分期收款方式销售商品一批,不含税价款600000元,货已发出,已全额开具增值税专用发票。合同约定3月、4月、5月三个月每月付款200000元。3月收到货款及税款234000元。 (4)因仓库管理不善,部分购进商品被盗,商品实际成本20000元。 (5)将2014年2月购进的一台设备对外出租,开具增值税专用发票,注明租金50000元。 上述增值税扣税凭证均在当月通过认证且申报抵扣。请计算该公司当月应纳增值税额。正确答案: 当月销项税额=58500÷(1+17%)×17%+600000×17%+50000×17%=119000(元);

当月准予抵扣的进项税额=34000+550=34550(元);

当月应转出进项税额=20000×17%=3400(元);

当月应纳税额=119000-34550+3400=87850(元)。解析: 暂无解析 -

第23题:

问答题新认定为增值税一般纳税人的小型商贸批发企业、其他一般纳税人实行纳税辅导期管理的期限分别是多少个月?正确答案: 3个月、6个月。解析: 暂无解析