甲公司2009年12月3日与乙公司签订产品销售合同。合同约定, 甲公司向乙公司销售A产品价款总额260000元(不含增值税),增值税税率为17%;乙公司应在甲公司发出产品后1个月内支付款项,乙公司收到A产品后3个月内如发现质量问题有权退货。销售A产品成本总额为200000元。甲公司于2009年12月10日发出A产品,并开具增值税专用发票。根据历史经验,甲公司估计A产品的退货率为30%,至2009年12月31日止,上述已销售的A产品尚未发生退回。按照税法规定,销货方于收到购货方提供的《开具红字增值税专用发A

题目

甲公司2009年12月3日与乙公司签订产品销售合同。合同约定, 甲公司向乙公司销售A产品价款总额260000元(不含增值税),增值税税率为17%;乙公司应在甲公司发出产品后1个月内支付款项,乙公司收到A产品后3个月内如发现质量问题有权退货。销售A产品成本总额为200000元。甲公司于2009年12月10日发出A产品,并开具增值税专用发票。根据历史经验,甲公司估计A产品的退货率为30%,至2009年12月31日止,上述已销售的A产品尚未发生退回。按照税法规定,销货方于收到购货方提供的《开具红字增值税专用发

A.-4500

B.0

C.4500

D.-15000

相似考题

更多“甲公司2009年12月3日与乙公司签订产品销售合同。合同约定, 甲公司向乙公司销售A产品价款总额260000元(不含增值税),增值税税率为17%;乙公司应在甲公司发出产品后1个月内支付款项,乙公司收到A产品后3个月内如发现质量问题有权退货。销售A产品成本总额为200000元。甲公司于2009年12月10日发出A产品,并开具增值税专用发票。根据历史经验,甲公司估计A产品的退货率为30%,至2009年12月31日止,上述已销售的A产品尚未发生退回。按照税法规定,销货方于收到购货方提供的《开具红字增值税专用发A”相关问题

-

第1题:

甲公司20×7年12月3日与乙公司签订产品销售合同。合同约定,甲公司向乙公司销售A产品400件,单位售价650元(不含增值税),增值税税率为17%;乙公司应在甲公司发出产品后1个月内支付款项,乙公司收到A产品后3个月内如发现质量问题有权退货。A产品单位成本为500元。

甲公司于20×7年12月10日发出A产品,并开具增值税专用发票。根据历史经验,甲公司估计A产品的退货率为30%.至20×7年12月31日止,上述已销售的A产品尚未发生退回。

按照税法规定,销货方于收到购货方提供的《开具红字增值税专用发票申请单》时开具红字增值税专用发票,并作减少当期应纳税所得额处理。甲公司适用的所得税税率为25%,预计未来期间不会变更;甲公司预计未来期间能够产生足够的应纳税所得额以利用可抵扣暂时性差异。

甲公司于20×7年度财务报告批准对外报出前,A产品尚未发生退回;至20×8年3月3日止,20×7年出售的A产品实际退货率为35%.

要求:根据上述资料,不考虑其他因素,回答下列 1~3 题。

第 1 题 甲公司因销售A产品对20×7年度利润总额的影响是( )。

A.0

B. 4.2万元

C. 4.5万元

D.6万元

正确答案:B

甲公司因销售A产品对20×7年度利润总额的影响=400×(650-500)×(1-30%)=42000(元) -

第2题:

甲公司为增值税一般纳税人,适用的增值税税率为17%,2015年12月1日与乙公司签订产品销售合同。合同约定,甲公司向乙公司销售A产品10件,单价6000元(不含增值税税额),单位成本价为5000元;乙公司在产品发出后1个月内支付款项,乙公司收到A产品后5个月内如发生质量问题有权退货。甲公司2015年12月25日发出A产品,并开具增值税专用发票,根据历史经验,甲公司估计A产品的退货率为20%。至2015年12月31日止,上述已销售的A产品尚未发生退货,甲公司于2015年度财务报告批准对外报出前,A产品尚未发生退货;至2016年退货期满,2015年售出的A产品实际退货率为25%,所得税率为25%,不考虑其他因素,甲公司因销售A产品对2015年度利润总额的影响是( )万元。A:2.7

B:0.8

C:3.2

D:0

E:3.0答案:B解析:题中,“甲公司于2015年度财务报告批准对外报出前,A产品尚未发生退货”,即日后事项期间未发生退货,退货期满,实际退货率25%与原估计退货率20%的差额应调整2016年的收入和费用,2015年度的利润按预估退货余下部分计算,则甲公司因销售A产品对2015年度利润总额的影响=10×(6000-5000)×(1-20%)/100=0.8(万元)。 -

第3题:

甲公司2020年12月3日与乙公司签订产品销售合同。合同约定,甲公司应向乙公司销售A产品100件,单位售价500元(不含增值税),增值税税率为13%;乙公司收到A产品后3个月内如发现质量问题有权退货。A产品单位成本为300元。甲公司于2020年12月10日发出A产品并收到相关货款,开具增值税专用发票。根据历史经验,甲公司估计A产品的退货率为15%。至2020年12月31日止,上述已销售的A产品尚未发生退货。假定不考虑其他因素。

要求:

(1)根据上述资料编制甲公司出售A产品的会计分录。

(2)假定退货期满乙公司未发生退货,编制甲公司相关会计分录。

(3)假定乙公司于退货期满时一次性退回20件A产品,编制甲公司相关会计分录。(本题以元为单位)答案:解析:(1)出售A产品时:

借:银行存款 56500

贷:主营业务收入 42500

预计负债——应付退货款 7500

应交税费——应交增值税(销项税额) 6500

借:主营业务成本 25500

应收退货成本 4500

贷:库存商品 30000

(2)退货期满乙公司未发生退货

借:预计负债——应付退货款 7500

贷:主营业务收入 7500

借:主营业务成本 4500

贷:应收退货成本 4500

(3)乙公司退回20件产品时

借:库存商品 6000

主营业务收入 2500

预计负债——应付退货款 7500

应交税费——应交增值税(销项税额) 1300

贷:主营业务成本 1500

应收退货成本 4500

银行存款 11300 -

第4题:

甲公司2011年12月3日与乙公司签订产品销售合同。合同约定,甲公司向乙公司销售A产品200件,单位成本为500元,单位售价650元(不含增值税),增值税税率为17%;乙公司应在甲公司发出产品后1个月内支付款项,乙公司收到A产品后3个月内如发现质量问题有权退货。甲公司于2011年12月10日发出A产品,并开具增值税专用发票。根据历史经验,甲公司估计A产品的退货率为20%。至2011年12月31日止,上述已销售的A产品尚未发生退回。甲公司2011年度财务报告于2012年3月31日经董事会批准报出:至2012年3月3日止,2011年出售的A产品实际退货率为35%。甲公司因销售A产品对2011年度利润总额的影响是()元。A.19500

B.6000

C.24000

D.10500答案:A解析:甲公司因销售A产品对2011年度利润总额的影响=200×(650-500)×(1-35%)=19500(元)。 -

第5题:

甲公司2×17年8月1日与乙公司签订产品销售合同。合同约定,甲公司应向乙公司销售A产品50件,单位售价1000元(不含增值税),销售商品适用的增值税税率为17%;乙公司应在甲公司发出产品后1个月内支付款项,且收到A产品后5个月内如发现质量问题有权退货。A产品单位成本为600元。甲公司于2×17年8月1日发出A产品,并开具增值税专用发票。甲公司无法根据过去的经验,估计该批商品的退货率。至2×17年12月31日止,上述已销售的A产品发生退货5件。则甲公司因销售A产品对2X17年度利润总额的影响金额为()万元。

- A、0

- B、2

- C、400

- D、1.8

正确答案:D -

第6题:

单选题甲公司2011年12月20日与乙公司签订产品销售合同。合同约定,甲公司向乙公司销售A产品100万件,单位售价为6元,增值税税率为1 7%;乙公司收到A产品后3个月内如发现质量问题有权退货。A产品单位成本为4元。甲公司于2011年12月20日发出A产品,并开具增值税专用发票。根据历史经验,甲公司估计A产品的退货率为30%。至2011年12月31日止,上述已销售的A产品尚未发生退回。甲公司因销售A产品于2011年度确认的递延所得税费用是( )万元。A-15

B15

C0

DD.60

正确答案: A解析: -

第7题:

单选题甲公司2019年12月3日与乙公司签订产品销售合同,合同约定:甲公司向乙公司销售A产品200件,单位成本为500元,单位售价为650元(不含增值税),乙公司收到A产品后5个月内如发现质量问题有权退货。甲公司于2019年12月10日发出A产品,并开具增值税专用发票。根据历史经验,甲公司估计A产品的退货率为20%。至2019年12月31日止,上述已销售的A产品尚未发生退回。甲公司2019年度财务报告于2020年3月31日经董事会批准报出;至2020年3月31日止,2019年出售的A产品实际退货率为15%。甲公司因销售A产品对2019年度利润总额的影响为( )元。A19500

B25500

C24000

D30000

正确答案: C解析:

资产负债表日后期间发生的退货率15%小于原估计的退货率20%,且退货期未满,实际发生的退货应冲减原确认的预计负债,不影响报告年度已确认的营业收入和营业成本。已经发生的退货要冲减应交所得税,甲公司因销售A产品对2019年度利润总额的影响=200×(650-500)×(1-20%)=24000(元)。 -

第8题:

单选题甲公司为增值税一般纳税人,适用的增值税税率为17%,2015年12月3日与乙公司签订产品销售合同。合同约定,甲公司向乙公司销售A产品400件,单位售价650元(不含增值税税额),单位成本为500元;乙公司应在甲公司发出产品后1个月内支付款项,乙公司收到A产品后3个月内如发现质量问题有权退货。甲公司2015年12月10日发出A产品,并开具增值税专用发票。根据历史经验,甲公司估计A产品的退货率为20%。至2015年12月31日止,上述已销售的A产品尚未发生退回。甲公司于2015年度财务报告批准对外报出前,A产品尚未发生退回;至2016年3月3日止,2015年出售的A产品实际退货率为35%。甲公司因销售A产品对2015年度利润总额的影响是( )万元。A0

B4.8

C4.5

D6

正确答案: C解析:

甲公司因销售A产品对2015年度利润总额的影响=400×(650-500)×(1-20%)/10000=4.8(万元)。 -

第9题:

问答题计算分析题: 甲公司为增值税一般纳税人,适用的增值税税率为17%,所得税税率为25%,预计未来期间不会变更。甲公司2013年12月3日与乙公司签订产品销售合同。合同约定,甲公司向乙公司销售A产品1000件,单位售价2万元(不含增值税);乙公司应在甲公司发出产品时支付款项,乙公司收到A产品后3个月内如发现质量问题有权退货。A产品单位成本为1.4万元。甲公司于2013年12月10日发出A产品,并开具增值税专用发票。根据历史经验,甲公司估计A产品的退货率为15%。至2013年12月31日止,上述已销售的A产品尚未发生退回。 甲公司2013年12月10日与丙公司签订产品销售合同。合同约定,甲公司向丙公司销售新开发B产品500件,单位售价为1.8万元(不含增值税),丙公司应在甲公司发出产品时支付款项,丙公司收到B产品后3个月内如发现质量问题有权退货。B产品单位成本为1万元。甲公司无法合理估计B产品的退货率。甲公司于2013年12月15日发出B产品,并开具增值税专用发票。至2013年12月31日止,上述B产品尚未发生退回。 按照税法规定,销货方于收到购货方提供的《开具红字增值税专用发票申请单》时开具红字增值税专用发票,并作减少当期应纳税所得额处理。甲公司预计未来期间能够产生足够的应纳税所得额用以利用可抵扣暂时性差异。 要求: (1)编制与A产品销售有关的会计处理。 (2)编制与B产品销售有关的会计处理。 (答案中的金额单位用万元表示)正确答案: (1)

借:银行存款2340

贷:主营业务收入2000

应交税费——应交增值税(销项税额)340

借:主营业务成本1400

贷:库存商品1400

借:主营业务收入300

贷:主营业务成本210

预计负债90

借:递延所得税资产22.5(90×25%)

贷:所得税费用22.5

(2)

借:发出商品500

贷:库存商品500

借:银行存款1053

贷:应交税费——应交增值税(销项税额)153(900×17%)

预收账款900

借:递延所得税资产100[(900-500)×25%]

贷:所得税费用100解析: 暂无解析 -

第10题:

单选题甲公司2015年12月3日与乙公司签订产品销售合同,合同约定:甲公司向乙公司销售A产品200件,单位成本为5万元,单位售价6.5万元(不含增值税),乙公司收到A产品后6个月内如发现质量问题有权退货。甲公司于2015年12月10日发出A产品,并开具增值税专用发票。根据历史经验,甲公司估计A产品的退货率为20%。甲公司2015年度财务报告于2016年3月31日经董事会批准报出;至2016年3月31日止,2015年出售的A产品实际退货率为25%。甲公司因销售A产品对2015年度利润总额的影响是()万元。A300

B225

C240

D285

正确答案: D解析: 日后事项期间发生的退货大于原估计的退货,冲减原确认的预计负债后,还应冲减报告年度已确认的营业收入和营业成本,即报告年度的营业收入和营业成本按其总数的75%确定。甲公司因销售A产品对2015年度利润总额的影响=200×(6.5-5)×(1-25%)=225(万元) -

第11题:

单选题甲公司20×7年12月3日与乙公司签订产品销售合同。合同约定,甲公司向乙公司销售A产品400件,单位售价650元(不含增值税),增值税税率为17%;乙公司应在甲公司发出产品后1个月内支付款项,乙公司收到A产品后3个月内如发现质量问题有权退货。A产品单位成本为500元。 甲公司于20×7年12月10日发出A产品,并开具增值税专用发票。根据历史经验,甲公司估计A产品的退货率为30%.至20×7年12月31日止,上述已销售的A产品尚未发生退回。 按照税法规定,销货方于收到购货方提供的《开具红字增值税专用发票申请单》时开具红字增值税专用发票,并作减少当期应纳税所得额处理。甲公司适用的所得税税率为25%,预计未来期间不会变更;甲公司预计未来期间能够产生足够的应纳税所得额以利用可抵扣暂时性差异。 甲公司于20×7年度财务报告批准对外报出前,A产品尚未发生退回;至20×8年3月3日止,20×7年出售的A产品实际退货率为35%。 要求: 根据上述资料,不考虑其他因素,回答下列问题。 下列关于甲公司20×8年A产品销售退回会计处理的表述中,正确的是( )。A原估计退货率的部分追溯调整原已确认的收入

B高于原估计退货率的部分追溯调整原已确认的收入

C原估计退货率的部分在退货发生时冲减退货当期销售收入

D高于原估计退货率的部分在退货发生时冲减退货当期的收入

正确答案: C解析: 原估计退货的部分在销售当月的期末已经冲减了收入和成本,因此在退货发生时不再冲减退货当期销售收入,而高于原估计退货率的部分在退货发生时应当冲减退货当期的收入。 -

第12题:

单选题甲公司2016年12月3日与乙公司签订产品销售合同,合同约定:甲公司向乙公司销售A产品200件,单位成本为500元,单位售价650元(不含增值税),乙公司收到A产品后5个月内如发现质量问题有权退货。甲公司于2016年12月10日发出A产品,并开具增值税专用发票。根据历史经验,甲公司估计A产品的退货率为20%。至2016年12月31日止,上述已销售的A产品尚未发生退回。甲公司2016年度财务报告于2017年3月31日经董事会批准报出;至2017年3月31日止,2016年出售的A产品实际退货率为15%。甲公司因销售A产品对2016年度利润总额的影响是( )元。A19500

B25500

C24000

D30000

正确答案: C解析:

日后事项期间发生的退货小于原估计的退货,且退货期未满,实际发生的退货应冲减原确认的预计负债,不影响报告年度已确认的营业收入和营业成本。甲公司因销售A产品对2016年度利润总额的影响=200×(650-500)×(1-20%)=24000(元)。 -

第13题:

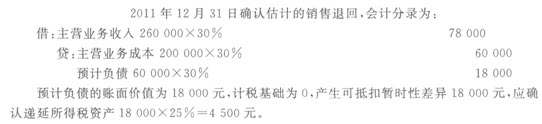

甲公司2011年12月3日与乙公司签订产品销售合同。合同约定,甲公司向乙公司销售A产品价款总额260 000元(不含增值税),增值税税率为17%;乙公司应在甲公司发出产品后1个月内支付款项,乙公司收到A产品后3个月1:h如发现质量问题有权退货。销售A产品成本总额为200 000元。甲公司于2011年12月10日发出A产品,并开具增值税专用发票。根据历史经验,甲公司估计A产品的退货率为30%,至2011年12月31 日止,上述已销售的A产品尚未发生退回。按照税法规定,销货方于收到购货方提供的《开具红字增值税专用发票申请单》时开具红字增值税专用发票,并作减少当期应纳税所得额处理。甲公司适用的所得税税率为25%,预计未来期间不会变更;甲公司预计未来期间能够产生足够的应纳税所得额以利用可抵扣暂时性差异。甲公司于2011年度财务报告批准对外报出前,A产品尚未发生退回。甲公司因销售A产品于2011年度确认的递延所得税费用是( )。

A.-4 500元

B.0元

C.4 500元

D.-15 000元

正确答案:A

-

第14题:

甲公司2018年12月3日与乙公司签订产品销售合同。合同约定,甲公司应向乙公司销售A产品100件,单位售价500元(不含增值税),增值税税率为13%;乙公司应在甲公司发出产品后1个月内支付款项,乙公司收到A产品后3个月内如发现质量问题有权退货。A产品单位成本为300元。甲公司于2018年12月10日发出A产品,并开具增值税专用发票。根据历史经验,甲公司估计A产品的退货率为15%。至2018年12月31日止,上述已销售的A产品发生退货20%。则甲公司因销售A产品对2018年度利润总额的影响是( )万元。A.0

B.1.6

C.1.7

D.2答案:B解析:甲公司因销售A产品对2018年度利润总额的影响=100×(500-300)×(1-20%)/10000=1.6(万元)。 -

第15题:

甲公司2×19年12月3日与乙公司签订产品销售合同。合同约定,甲公司向乙公司销售A产品400件,单位售价为975元(不含增值税),增值税税率为16%;乙公司应在甲公司发出产品后1个月内支付款项,乙公司收到A产品后3个月内如发现质量问题有权退货。A产品单位成本为750元。甲公司于2×19年12月10日发出A产品,并开具增值税专用发票。根据历史经验,甲公司估计A产品的退货率为20%。至2×19年12月31日止,上述已销售的A产品尚未发生退回。甲公司适用的所得税税率为25%。甲公司预计未来期间能够产生足够的应纳税所得额以利用可抵扣暂时性差异。按照税法规定,销货方于收到购货方提供的《开具红字增值税专用发票申请单》时开具红字增值税专用发票,并作减少当期应纳税所得额的处理,甲公司于2×19年度确认的递延所得税费用是( )。A.0

B.0.45万元

C.0.594万元

D.-0.45万元答案:D解析:2×19年12月31日根据估计的销售退回,确认的预计负债=400×(975-750)×20%=18 000(元),计税基础为0,产生可抵扣暂时性差异18 000元,应确认递延所得税资产4 500元,即递延所得税费用为-0.45万元。 -

第16题:

甲公司为增值税一般纳税人,销售商品适用的增值税税率为17%,2016年12月3日与乙公司签订产品销售合同。合同约定,甲公司向乙公司销售A产品400件,单位售价为650元(不合增值税税额),单位成本为500元、未计提存货跌价准备;乙公司应在甲公司发出产品后1个月内支付款项,乙公司收到A产品后5个月内如发现质量问题有权退货。甲公司2016年12月10日发出A产品,并开具增值税专用发票。根据历史经验,甲公司估计A产品的退货率为20%。甲公司2016年度财务报告批准对外报出前,A产品尚未发生退回;至2017年5月3日止,2016年出售的A产品实际退货率为35%。则甲公司因销售A产品对2016年度利润总额的影响金额是()万元。

- A、0

- B、4.8

- C、4.5

- D、6

正确答案:B -

第17题:

甲公司为增值税一般纳税人,适用的增值税税率为17%。2013年12月3日,与丙公司签订产品销售合同。合同约定,甲公司向丙公司销售A产品400件,单位售价650元(不含增值税),增值税税率为17%;丙公司应在甲公司发出产品后1个月内支付款项,丙公司收到A产品后3个月内如发现质量问题有权退货。A产品单位成本为500元。甲公司于2013年12月10日发出A产品,并开具增值税专用发票。根据历史经验,甲公司估计A产品的退货率为30%。至2013年12月31日止,上述已销售的A产品尚未发生退回。甲公司于2013年度财务报告批准对外报出前,A产品尚未发生退回;至2014年3月10日止,2013年出售的A产品实际退货率为35%。假定不考虑其他因素,甲公司因销售A产品影响2013年收入的金额为()元。

- A、169000

- B、182000

- C、260000

- D、247000

正确答案:B -

第18题:

单选题甲公司20×4年12月3日与乙公司签订产品销售合同。合同约定,甲公司向乙公司销售A产品400件,单位售价975元(不含增值税),增值税税率为17%;乙公司应在甲公司发出产品后1个月内支付款项,乙公司收到A产品后3个月内如发现质量问题有权退货。A产品单位成本为750元。甲公司于20×4年12月10日发出A产品,并开具增值税专用发票。根据历史经验,甲公司估计A产品的退货率为20%。至20×4年12月31日止,上述已销售的A产品尚未发生退回。甲公司适用的所得税税率为25%。甲公司预计未来期间能够产生足够的应纳税所得额以利用可抵扣暂时性差异。按照税法规定,销货方于收到购货方提供的《开具红字增值税专用发票申请单》时开具红字增值税专用发票,并作减少当期应纳税所得额的处理,甲公司因销售A产品于20×4年度确认的递延所得税费用是()。A0

B0.45万元

C0.594万元

D-0.45万元

正确答案: C解析: 20×4年12月31日确认估计的销售退回,确认的预计负债=400×(975-750)×20%=18000(元),计税基础为0,产生可抵扣暂时性差异18000元,应确认递延所得税资产4500元,即递延所得税费用为-0.45万元。 -

第19题:

单选题甲公司2011年12月20日与乙公司签订产品销售合同。合同约定,甲公司向乙公司销售A产品100万件,单位售价为6元,增值税税率为17%;乙公司收到A产品后3个月内如发现质量问题有权退货。A产品单位成本为4元。甲公司于2011年12月20日发出A产品,并开具增值税专用发票。根据历史经验,甲公司估计A产品的退货率为30%。至2011年12月31日止,上述已销售的A产品尚未发生退回。甲公司因销售A产品于2011年度确认的递延所得税费用是( )万元。A-15

B15

CO

DD.60

正确答案: A解析: -

第20题:

单选题甲公司2×16年12月3日与乙公司签订产品销售合同。合同约定,甲公司向乙公司销售A产品20件,单位售价300万元(不含增值税),销售商品适用的增值税税率为17%;乙公司应在甲公司发出产品后1个月内支付款项,乙公司收到A产品后3个月内如发现质量问题有权退货。A产品单位成本为200万元(未计提存货跌价准备)。甲公司于2×16年12月10日发出A产品,并开具增值税专用发票。 根据历史经验,甲公司估计A产品的退货率为20%。至2×16年12月31日止,上述已销售的A产品尚未发生退回。按照税法规定,销货方于收到购货方提供的《开具红字增值税专用发票申请单》时开具红字增值税专用发票,并作减少当期应纳税所得额处理。甲公司适用的所得税税率为25%,预计未来期间不会变更;假定期初递延所得税资产、负债余额均为零;甲公司预计未来期间能够产生足够的应纳税所得额用以利用可抵扣暂时性差异。甲公司于2×16年度财务报告批准对外报出前,A产品尚未发生退回;至2×17年3月31日止,2×16年出售的A产品实际退货率为30%。甲公司因销售A产品于2×16年度确认的递延所得税费用是()万元。A100

B400

C-100

D-400

正确答案: A解析: 预计退货部分的利润计入“预计负债”,确认递延所得税资产=(300-200)X20X20%X25%=100(万元),递延所得税费用=递延所得税负债的增加额-递延所得税资产的增加额=0-100=-100(万元)。 -

第21题:

单选题甲公司2015年12月3日与乙公司签订产品销售合同。合同约定,甲公司向乙公司销售A产品20件,单位售价300万元(不含增值税),增值税税率为17%;乙公司应在甲公司发出产品后1个月内支付款项,乙公司收到A产品后3个月内如发现质量问题有权退货。A产品单位成本为200万元。甲公司于2015年12月10日发出A产品,并开具增值税专用发票。根据历史经验,甲公司估计A产品的退货率为20%。至2015年12月31日止,上述已销售的A产品尚未发生退回。按照税法规定,销货方于收到购货方提供的《开具红字增值税专用发票申请单》时开具红字增值税专用发票,并作减少当期应纳税所得额处理。甲公司适用的所得税税率为25%,预计未来期间不会变更;甲公司预计未来期间能够产生足够的应纳税所得额用以利用可抵扣暂时性差异。甲公司于2015年度财务报告批准对外报出前,A产品尚未发生退回;至2016年3月31日止,2015年出售的A产品实际退货率为30%。甲公司因销售A产品于2015年度确认的递延所得税费用是()万元。A100

B400

C-100

D-400

正确答案: A解析: 预计退货部分的利润计入"预计负债",确认递延所得税资产=(300-200)×20×20%×25%=100(万元),递延所得税费用=递延所得税负债一递延所得税资产=0-100=-100(万元)。 -

第22题:

单选题甲公司2013年12月3日与乙公司签订产品销售合同。合同约定,甲公司应向乙公司销售A产品100件,单位售价500元(不含增值税),增值税税率为17%;乙公司应在甲公司发出产品后1个月内支付款项,乙公司收到A产品后3个月内如发现质量问题有权退货。A产品单位成本为300元。甲公司于2013年12月10日发出A产品,并开具增值税专用发票。根据历史经验,甲公司估计A产品的退货率为15%。至2013年12月31日止,上述已销售的A产品发生退率20%。则甲公司因销售A产品对2013年度利润总额的影响为( )万元。A0

B1.6

C1.7

D2

正确答案: D解析: 甲公司因销售A产品对2013年度利润总额的影响=100×(500-300)×(1-20%)=16000(元)=1.6(万元)。 -

第23题:

单选题甲公司20×7年12月3日与乙公司签订产品销售合同。合同约定,甲公司向乙公司销售A产品400件,单位售价650元(不含增值税),增值税税率为17%;乙公司应在甲公司发出产品后1个月内支付款项,乙公司收到A产品后3个月内如发现质量问题有权退货。A产品单位成本为500元。 甲公司于20×7年12月10日发出A产品,并开具增值税专用发票。根据历史经验,甲公司估计A产品的退货率为30%.至20×7年12月31日止,上述已销售的A产品尚未发生退回。 按照税法规定,销货方于收到购货方提供的《开具红字增值税专用发票申请单》时开具红字增值税专用发票,并作减少当期应纳税所得额处理。甲公司适用的所得税税率为25%,预计未来期间不会变更;甲公司预计未来期间能够产生足够的应纳税所得额以利用可抵扣暂时性差异。 甲公司于20×7年度财务报告批准对外报出前,A产品尚未发生退回;至20×8年3月3日止,20×7年出售的A产品实际退货率为35%。 要求: 根据上述资料,不考虑其他因素,回答下列问题。 甲公司因销售A产品于20×7年度确认的递延所得税费用是( )。A-0.45万元

B0万元

C0.45万元

D-1.5万元

正确答案: B解析: 20×7年12月31日确认估计的销售退回,会计分录为:

借:主营业务收入260000×30%

贷:主营业务成本200000×30%

其他应付款60000×30%

其他应付款的账面价值为18000元,计税基础为0,产生可抵扣暂时性差异18000元,应确认递延所得税资产18000×25%=4500元。