资料:(1)A公司是一个钢铁企业,拟进入前景看好的汽车制造业。现找到一个投资机会,利用8公司的技术生产汽车零件,并将零件出售给B公司。B公司是一个有代表性的汽车零件生产企业。预计该项目需固定资产投资750万元,可以持续五年。会计部门估计每年固定成本为(不含折旧)40万元,变动成本是每件180元。固定资产折旧采用直线法,折旧年限为5年,估计净残值为50万元。营销部门估计各年销售量均为40000件,B公司可以接受250元/件的价格。生产部门估计需要250万元的净营运资本投资。(2)所得税率为40%。(3)投资

题目

资料:

(1)A公司是一个钢铁企业,拟进入前景看好的汽车制造业。现找到一个投资机会,利用8公司的技术生产汽车零件,并将零件出售给B公司。B公司是一个有代表性的汽车零件生产企业。预计该项目需固定资产投资750万元,可以持续五年。会计部门估计每年固定成本为(不含折旧)40万元,变动成本是每件180元。固定资产折旧采用直线法,折旧年限为5年,估计净残值为50万元。营销部门估计各年销售量均为40000件,B公司可以接受250元/件的价格。生产部门估计需要250万元的净营运资本投资。

(2)所得税率为40%。

(3)投资报酬率为10%。

要求:

(1)计算项目的净现值

(2)计算净现值为零的年销售量。

(3)计算净利润为零的年销售量。

相似考题

更多“资料: (1)A公司是一个钢铁企业,拟进入前景看好的汽车制造业。现找到一个投资机会,利用8 ”相关问题

-

第1题:

(1)A公司是一个钢铁企业,拟进入前景看好的汽车制造业。现找到一个投资机会,利用B公司的技术生产汽车零件,并将零件出售给B公司。 B公司是一个有代表性的汽车零件生产企业。预计该项目需固定资产投资750万元,可以持续五年。会计部门估计每年固定成本为(不含折旧)40万元,变动成本是每件180元。固定资产折旧采用直线法,折旧年限为5年,估计净残值为50万元。营销部门估计各年销售量均为40000件。B公司可以接受250元/件的价格。生产部门估计需要250万元的净营运资本投资。

(2)A和B均为上市公司,A公司的贝他系数为0.8,资产负债率为50%;B公司的贝伦系数为1.1,资产负债率为30%.

(3)A公司不打算改变当前的资本结构。目前的借款利率为8%。

(4)无风险资产报酬率为4.3%,市场组合的预期报酬率为9.3%。

(5)为简化计算,假设没有所得税。

要求:

(1)计算评价该项目使用的折现率;

(2)计算项目的净现值(请将结果填写在答题卷第14页给定的“计算项目的净现值”表格中,不必列示计算过程);

(3)假如预计的固定成本和变动成本、固定资产残值、净营运资本和单价只在 -10%以内是准确的,这个项目最差情景下的净现值是多少(请将结果填写在答题卷第15页给定的“外算最差情景下的净现值”表格中,不必列示计算过程)?

(4)分另计算利润为零、营业现金流量为零、净现值为零的年销售量。

正确答案:

第(1)问,要求计算评价该项目使用的折现率。钢铁企业进入汽车制造业,属于上一个新的项目,条件(2)给出的A公司贝他系数不足以做考虑,因此可以使用类比法,以B公司的有关数据作为参照。类比法可以参见2003年教材160页。B公司的权益贝它系数=1.1B公司的资产贝他系数=1.1/[1/(1-30%)]=0.77B公司的资产贝他系数即是参照,可作为A公司的资产贝他系数。接下来按照贝他值法进行计算。A公司的权益贝他系数=0.77×[1/(1-50%)]=1.54按照资本资产定价模型,A公司项目的权益成本率=4.3%+1.54×(9.3%-4.3%)=12%评价该项目使用的折现率应该是项目的加权平均资本成本,A公司项目的加权平均资本成本(即折现率)=50%×8%+50%×12%=10%

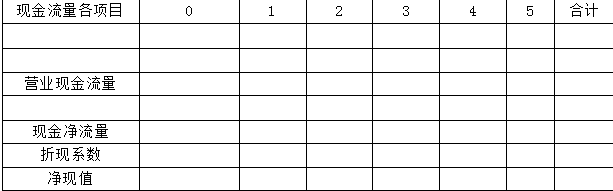

第(2)问,要求计算项目的净现值,直接填表,不必写出计算过程。第0年现金流量=-(750+250)=-1000(万元)由于不考虑所得税,所以就不存在折旧的抵税效应,故,营业现金流量就是收入减去付现成本,即:第1~4年现金流量=250×4-180×4-40=240(万元)第5年现金流量=240+50+250=540(万元)净现值=240×(P/A,10%,4)+540×(P/S,10%,5)-1000=96.06(万元)

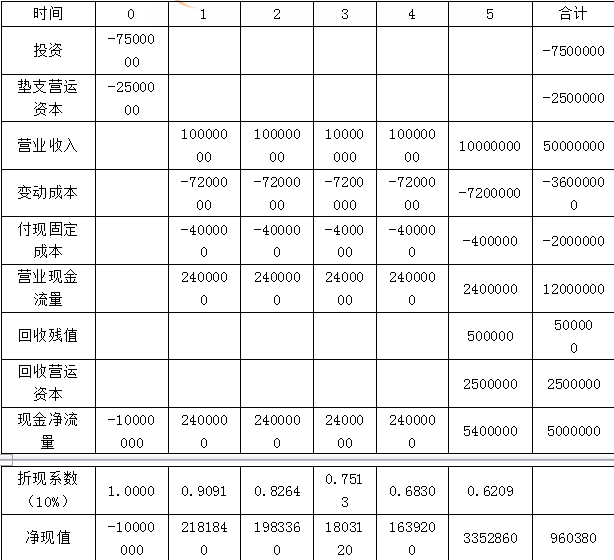

第(3)问,要求计算这个项目最差情景下的净现值,直接填表,不必列示计算过程。这一问原理与第(2)问相同,只是收入降到最低水平,成本提到最高水平,再进行计算。售价=250×(1-10%)=225变动成本=180×(1+10%)=198固定成本=40×(1+10%)=44残值收入=50×(1-10%)=45营运资本=250×(1+10%)=275第0年现金流量=-(750+275)=-1025(万元)第1~4年现金流量=225×4-198×4-44=64(万元)第5年现金流量=64+45+275=384(万元)净现值=64×(P/A,10%,4)+384×(P/S,10%,5)-1025=-583.71(万元)

第(4)问,要求计算利润为零、营业现金流量为零、净现值为零的年销售量。设利润为0的产销量为x1,(250-180)×x1-40-140=0,解得:x1=2.57(万件)设现金流量为0的产销量为x2,(250-180)×x2-40=0,解得:x2=0.57(万件)设净现值为0的产销量为x3,-1000+[(250-180)×x3-40]×(P/A,10%,5)+(250+50)×(P/S,10%,5)=0,解得:x3=3.64(万件) -

第2题:

A公司是一家大型联合企业,拟开始进入飞机制造业。A公司目前的资本结构为负债/股东权益为2/3,进入飞机制造业后仍维持该目标结构。在该目标资本结构下,税前债务资本成本为6%。飞机制造业的代表企业是B公司,其资本结构为债务/股东权益为7/10,权益的β值为1.2。已知无风险报酬率为5%,市场风险溢价为8%,两个公司的所得税税率均为25%。

要求:计算A公司拟投资项目的资本成本。答案:解析:(1)将B公司的β权益转换为β资产。

β资产=1.2÷[1+(1-25%)×(7/10)]=0.7869

(2)将β资产值转换为A公司β权益。

β权益=0.7869×[1+(1-25%)×2/3]=1.1804

(3)根据资本资产定价模型计算A公司的股权资本成本。

股权资本成本=5%+1.1804×8%=14.44%

(4)计算加权平均资本成本

加权平均资本成本

=6%×(1-25%)×(2/5)+14.44%×(3/5)

=10.46% -

第3题:

一般来说,市盈率高,说明投资者对该公司的发展的前景看好,愿意出较高的价格购买该公司股票,但是市盈率也不能说越高越好。()答案:对解析:如果市盈率过高意味着这种股票具有较高的投资风险。。 -

第4题:

当经济稳步增长、发展前景看好时,投资于以下哪种金融工具对投资者更有利()。

- A、公司债券

- B、国库券

- C、普通股

- D、优先股

正确答案:C -

第5题:

寻找投资机会的一个准则就是要找到“最好”的投资机会,这个最好的意义就是一个方案能够比其他方案更好地达到某个目的。

正确答案:正确 -

第6题:

成长股是指一些前景看好的中小型公司发行的股票。

正确答案:正确 -

第7题:

一个经济前景看好、政局稳定的国家的货币相对一个经济发展减速或经济倒退、政局动荡的国家的货币来说,其汇率会不断走高,反之则下降

正确答案:正确 -

第8题:

甲公司为某企业集团的一个投资中心,×是甲公司下设的一个利润中心,相关资料如下: 资料一:2012年×利润中心的营业收入为120万元,变动成本为72万元,该利润中心负责人可控固定成本为10万元,不可控但应由该利润中心负担的固定成本为8万元。 资料二:甲公司2013年年初已投资700万元,预计可实现利润98万元,现有一个投资额为300万元的投资机会,预计可获利润36万元,该企业集团要求的最低投资报酬率为10%。 根据资料二,计算甲公司接受新投资机会后的投资报酬率和剩余收益。

正确答案: 接受新投资机会后:

投资报酬率=(98+36)/(700+300)×100%=13.4%

剩余收益=(98+36)-(700+300)×10%=34(万元) -

第9题:

判断题股票的市盈率越高,说明投资者对公司的发展前景越看好,投资者越愿意以较高的价格购买公司股票,因此,该股票的投资风险越小。( )A对

B错

正确答案: 对解析: -

第10题:

判断题市盈率越高说明投资者对企业的发展前景越看好,投资者更愿意以较高的价格购买公司股票。()A对

B错

正确答案: 对解析: 一般来说市盈率高,说明投资者对企业的发展前景越看好,越愿意以较高的价格购买公司股票。但是如果市盈率过高,则也意味着这种股票具有较高的投资风险。 -

第11题:

问答题甲公司为某企业集团的一个投资中心,X是甲公司下设的一个利润中心,相关资料如下: 资料一:2012年X利润中心的营业收入为120万元,变动成本为72万元,该利润中心负责人可控固定成本为10万元,不可控但应由该利润中心负担的固定成本为8万元。 资料二:甲公司2013年初已投资700万元,预计可实现利润98万元,现有一个投资额为300万元的投资机会,预计可获利润36万元,该企业集团要求的较低投资收益率为10%。 要求: (1)根据资料一,计算X利润中心2012年度的部门边际贡献。 (2)根据资料二,计算甲公司接受新投资机会前的投资收益率和剩余收益。 (3)根据资料二,计算甲公司接受新投资机会后的投资收益率和剩余收益。 (4)根据(2)、(3)的计算结果从企业集团整体利润的角度,分析甲公司是否应接受新投资机会,并说明理由。[2013年真题]正确答案:

(1)部门边际贡献=营业收入-变动成本-可控固定成本-不可控固定成本=120-72-10-8=30(万元)。

(2)接受新投资机会前:投资收益率=息税前利润/平均经营资产=98/700×100%=14%;剩余收益=息税前利润-平均经营资产×最低投资收益率=98-700×10%=28(万元)。

(3)接受新投资机会后:投资收益率=(98+36)/(700+300)×100%=13.4%;剩余收益=(98+36)-(700+300)×10%=34(万元)。

(4)从企业集团整体利益角度,甲公司应该接受新投资机会。因为接受新投资机会后,甲公司的剩余收益会增加。解析: 暂无解析 -

第12题:

单选题W公司是一个商品流通企业,拟进入前景看好的制药业,为此W公司拟投资新建制药厂,目前W公司的资产负债率为45%,所得税税率为20%。N公司是一个有代表性的药业生产企业,β权益为0.99,产权比率为1.5,所得税税率为20%,则W公司的β资产及权益分别为( )。A0.45、0.74

B0.45、0.89

C0.76、0.68

D0.56、0.74

正确答案: C解析:

W公司β资产=N公司β资产=0.99/[1+(1-20%)×1.5]=0.45,W公司权β权益=0.45×[1+(1-20%)×45/55]=0.74 -

第13题:

A公司是一个钢铁企业,拟进入前景看好的汽车制造业。现找到一个投资机会,利用B公司的技术生产汽车零件,并将零件出售给B公司。B公司是一个有代表性的汽车零件生产企业。预计该项目需固定资产投资750万元,可以持续五年。会计部门估计每年固定成本为(不含折旧)40万元,变动成本是每件180元。固定资产折旧采用直线法,折旧年限为5年,估计净残值为50万元。营销部门估计各年销售量均为40000件。B公司可以接受250元/件的价格。生产部门估计需要250万元的经营营运资本投资。

(2)--(4)略

(5)为简化计算,假设没有所得税。

要求:

(1)计算评价该项目使用的折现率;(以后讲)

(2)计算项目的净现值(请将结果填写在给定的“计算项目的净现值”表格中,不必列示计算过程);

单位:元

(3)假如预计的固定成本和变动成本、固定资产残值、经营营运资本和单价只在±10%以内是准确的,这个项目最差情景下的净现值是多少?(请将结果填写在给定的“计算最差情景下的净现值”表格中,不必列示计算过程)(2003年)

单位:元

答案:解析:(1)(以后考点)

(2)计算项目的净现值:

单位:元

(3)计算最差情景下的净现值:

固定成本:400000×(1+10%)=440000(元)

单位变动成本:180×(1+10%)=198(元)

残值:500000×(1-10%)=450000(元)

经营营运资本:2500000×(1+10%)=2750000(元)

单价:250×(1-10%)=225(元)

单位:元

-

第14题:

甲公司为某企业集团的一个投资中心,X是甲公司下设的一个利润中心,相关资料如下:

资料一:2012年X利润中心的营业收入为120万元,变动成本为72万元,该利润中心副主任可控固定成本为10万元,不可控但应由该利润中心负担的固定成本为8万元。

资料二:甲公司2013年初已投资700万元,预计可实现利润98万元,现有一个投资额为300万元的投资机会,预计可获利润36万元,该企业集团要求的较低投资报酬率为10%。

要求:

(1)根据资料一,计算X利润中心2012年度的部门边际贡献。

(2)根据资料二,计算甲公司接受新投资机会前的投资报酬率和剩余收益。

(3)根据资料二,计算甲公司接受新投资机会后的投资报酬率和剩余收益。

(4)根据(2),(3)的计算结果从企业集团整体利润的角度,分析甲公司是否应接受新投资机会,并说明理由。

答案:解析:[答案]本题考核“第八章”的“剩余收益”知识点。

(1)部门边际贡献=120-72-10-8=30(万元)

(2)接受新投资机会前:

投资报酬率=98/700100%=14%

剩余收益=98-70010%=28(万元)

(3)接受新投资机会后:

投资报酬率=(98+36)/(700+300)100%=13.4%

剩余收益=(98+36)-(700+300)10%=34(万元)

(4)从企业集团整体利益角度,甲公司应该接受新投资机会。因为接受新投资机会后,甲公司的剩余收益增加了。 -

第15题:

甲公司是一家钢铁企业,为了实现规模经济,降低成本,增强企业的竞争实力,拟并购一家规模类似的乙钢铁企业。

要求:根据资料,指出甲公司采用的成长型战略类型,并说明理由。答案:解析:横向一体化战略。

理由:甲公司与乙企业是竞争性企业。 -

第16题:

A公司是一个家钢铁企业,拟进入前景良好的汽车制造业。现找到一个投资项目,是利用B公司的公司的技术生产汽车零件,并将零件出售给B公司。预计该项目需固定资产投资750万元,可以持续5年。财会部门估计每年的付现成本为760万元。固定资产折旧采用直线法,折旧年限5年,净残值为50万元。营销部门估计个娘销售量均为40000件,B公司可以接受250元/件的价格。声场部门不急需要250万元的净营运资本投资。假设所得税率为40%。估计项目相关现金流量。

正确答案: 项目计算期=1+5=6

每年折旧额=(750-50)/5=140万元

初始现金流量NCFO=-750

NCF1=-250

运营期间现金流量NCF2-5=(4*250-760)*(1-40%)+140*40%=200

NCF6=200+250+50=500万元 -

第17题:

市盈率越高说明投资者对企业的发展前景越看好,投资者更愿意以较高的价格购买公司股票。()

正确答案:错误 -

第18题:

一般来说,市盈率高,说明投资者对该公司的发展前景看好,愿意出较高的价格购买该公司股票,但是市盈率也不能说越高越好。

正确答案:正确 -

第19题:

市盈率是上市公司市场价值分析的指标,该指标越高,表明市场正确企业的未来前景越看好,同时也表明该种股票投资的风险越大。

正确答案:正确 -

第20题:

问答题戊公司是一家以软件研发为主要业务的上市公司,其股票于2013年在我国深圳证券交易所创业板上市交易。戊公司有关资料如下:资料一:X是戊公司下设的一个利润中心,2015年X利润中心的营业收入为600万元,变动成本为400万元,该利润中心负责人可控的固定成本为50万元。由该利润中心承担的但其负责人无法控制的固定成本为30万元。资料二:Y是戊公司下设的一个投资中心,年初已占用的投资额为2000万元,预计每年可实现利润300万元,投资报酬率为15%,2016年年初有一个投资额为1000万元的投资机会,预计每年增加利润90万元,假设戊公司投资的必要报酬率为10%。资料三:2015年戊公司实现的净利润为500万元,2015年12月31日戊公司股票每股市价为10元。戊公司2015年年末资产负债表相关数据如下表所示。戊公司资产负债表相关数据单位:万元资料四:戊公司2016年拟筹资1000万元以满足投资的需要,戊公司2015年年末的资本结构即目标资本结构。资料五:2016年3月,戊公司制定的2015年度利润分配方案如下:(1)鉴于法定盈余公积的累计额已达注册资本的50%,不再计提盈余公积;(2)每10股发放现金股利1元;(3)每10股发放股票股利1股。发放股利时戊公司的股价为10元/股。①计算接受投资机会前Y投资中心的剩余收益;②计算接受投资机会后Y投资中心的剩余收益;③判断Y投资中心是否应接受新投资机会,为什么?正确答案: ①接受前剩余收益=300-2000×10%=100(万元)②接受后剩余收益=(300+90)-(2000+1000)×10%=90(万元)③Y投资中心不应该接受该投资机会,因为接受后会导致剩余收益下降。解析: 暂无解析 -

第21题:

问答题资料: (1)A公司是一个钢铁企业,拟进入前景看好的汽车制造业。现找到一个投资机会,利用B公司的技术生产汽车零件,并将零件出售给B公司。B公司是一个有代表性的汽车零件生产企业。预计该项目需固定资产投资750万元,可以持续五年。会计部门估计每年固定成本为(不含折旧)40万元,变动成本是每件180元。固定资产折旧采用直线法,折旧年限为5年,估计净残值为50万元。营销部门估计各年销售量均为40000件,B公司可以接受250元/件的价格。生产部门估计需要250万元的营运资本投资。 (2)A和B均为上市公司,A公司的贝塔系数为0.9,资产负债率为50%;B公司的贝塔系数为1.149,资产负债率为30%。 (3)A公司不打算改变当前的资本结构。目前的借款利率为10%。 (4)无风险资产报酬率为4.3%,市场组合的预期报酬率为9.3%。 (5)假设所得税率为20%。 (6)如果该项目在任何一年出现亏损,公司将会得到按亏损额的20%计算的所得税抵免。 要求: (1)计算评价该项目使用的折现率; (2)计算项目的净现值; (3)假如预计的固定成本和变动成本、固定资产残值、营运资本和单价只在±10%以内是准确的,这个项目最差情景下的净现值是多少; (4)分别计算营业利润为零、营业现金流量为零、净现值为零的年销售量。正确答案:

(1)A公司的产权比率=负债/所有者权益=50/(100-50)=1

B公司的产权比率=负债/所有者权益=30/(100-30)=0.43

β资产=β权益÷[1+(1-所得税税率)×(负债/权益)]=1.149/[1+0.43×(1-20%)]=0.855

A公司的β权益=β资产×[1+(1-所得税税率)×(负债/股东权益)]=0.855×[1+1×(1-20%)]=1.54

A公司股权成本=4.3%+1.54×(9.3%-4.3%)=12%

该项目的折现率:加权平均资本成本=12%×50%+10%×(1-20%)×50%=10%

(2)固定资产年折旧=(750-50)/5=140(万元)营业现金净流量=(营业收入-营业成本-固定支出-折旧) ×(1-税率)=(1000-720-40-140)×(1-20%)+140=220(万元)NPV=-750-250+220×(P/A,10%,5)+(50+250)×(P/F,10%,5)=20.25(万元)

(3)在此情况下:单价为225元/件;单位变动成本为198元/件;固定成本为44万元;残值为45万元;营运资本为275万元。

固定资产年折旧=(750-45)/5=141(万元)

营业利润=225×4-198×4-44-141 =-77(万元)

营业现金净流量=-77×(1-20%)+141=79.4(万元)

NPV=-750-275+79.4×(P/A,10%,5)+(45+275)×(P/F,10%,5)=-522.22(万元)

(4)设营业利润为0的年销量为×,(250-180)×-40-140=0,解得:×=2.5714(万件)。

设营业现金流量为0的年销量为Y,[(250-180)Y-40-140]×(1-20%)+140=0,解得:Y=0.0714(万件)。

设净现值为0的年销量为Z,NPV=-1000+{[(250-180)Z-40-140]×(1-20%)+140)×(P/A,10%,5)+(250+50)×(P/F,10%,5)=0,解得:Z=3.9046(万件)。解析: 暂无解析 -

第22题:

判断题寻找投资机会的一个准则就是要找到“最好”的投资机会,这个最好的意义就是一个方案能够比其他方案更好地达到某个目的。A对

B错

正确答案: 错解析: 暂无解析 -

第23题:

问答题甲公司为某企业集团的一个投资中心,×是甲公司下设的一个利润中心,相关资料如下: 资料一:2012年×利润中心的营业收入为120万元,变动成本为72万元,该利润中心负责人可控固定成本为10万元,不可控但应由该利润中心负担的固定成本为8万元。 资料二:甲公司2013年年初已投资700万元,预计可实现利润98万元,现有一个投资额为300万元的投资机会,预计可获利润36万元,该企业集团要求的最低投资报酬率为10%。 根据前两题的计算结果从企业集团整体利润的角度,分析甲公司是否应接受新投资机会,并说明理由。正确答案: 从企业集团整体利益角度来看,甲公司应该接受新投资机会。因为接受新投资机会后,甲公司的剩余收益增加了。解析: 暂无解析