某公司营业杠杆系数为2.17.息税前利润为250万元,资产总额为800万元,公司负债资本比率为0.4,综合债务利率为12%,公司的所得税税率为25%。根据以上材料,回答 91~95 题第 91 题 公司当前的财务杠杆系数为( )。A.1.15B.1.18C.1.22D.1.32

题目

某公司营业杠杆系数为2.17.息税前利润为250万元,资产总额为800万元,公司负债资本比率为0.4,综合债务利率为12%,公司的所得税税率为25%。

根据以上材料,回答 91~95 题

第 91 题 公司当前的财务杠杆系数为( )。

A.1.15

B.1.18

C.1.22

D.1.32

相似考题

更多“某公司营业杠杆系数为2.17.息税前利润为250万元,资产总额为800万元,公司负债资本比率为0.4,综合 ”相关问题

-

第1题:

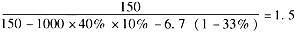

某公司资金总额为1000万元,负债比率为40%,负债利息率为10%。该年公司实现息税前利润为150万元,公司每年还将支付6.7万元的优先股股利,所得税率33%。则该公司下年的财务杠杆系数为( )。

A.3

B.2.5

C.1.5

D.0.5

正确答案:C

解析:财务杠杆系数

-

第2题:

某公司的营业杠杆系数是1.8,息税前利润为250万元,资产总额400万元,资产负债率35%,综合债务利率13.5%,公司所得税税率25%,预计5年内新增贷款500万元,期限5年,贷款年利率12%,每年付息一次,筹集费率为0.5%。根据以上资料,回答下列16~20题:公司当前财务杠杆系数为( )。A.1.08 B.2.42C.3.53D.4.02

正确答案:A

财务杠杆系数的计算公式为:息税前利润/(息税前利润一债务年利息额)=250÷(250—400×35%×13.5%)=1.08

-

第3题:

某服装厂年销售净额400万元,息税前利润为100万元,固定成本为60万元,变动成本总额为240万元,资产总额为300万元,负债资本比率为0.4,综合债务利率为12%,公司的所得税税率为25%。预计3年后,公司的资产总额达到1200万,负债率会提高到0.6。

根据以上材料,回答 81~85 题

第 81 题 公司当前的财务杠杆系数为( )。

A.1.17

B.1.18

C.2.19

D.2.20

正确答案:A

负债总额=负债资本比率×资产总额=0.4×300=120(万元)。债务年利息额=债务总额×综合债务利率=120×12%=14.4(万元)。财务杠杆系数=息税前利润/(息税前利润-债务年利息额)=100/(100-14.4)=1.17。故选A。 -

第4题:

某公司将公司的一部分分立成为一个独立的新公司,并对该新公司近期的经营状况进行分析,得到以下数据:营业杠杆系数为1.4,息税前利润为220万元,资产总额为800万元,公司负债资本比率为38%,综合负债利率为11%。公司相关人员正试图通过一系列数据判断新公司所存在的风险情况。

根据以上材料,回答 86~90 题

第 86 题 新公司当前的财务杠杆系数为( )。

A.2.5

B.1.83

C.1.62

D.1.18

正确答案:D

由资产总额800万元,公司资产负债率为38%可知,负债总额=800×38%=304(万元)。再由综合债务利率为11%可知,债务年利息额=304×11%=33.44(万元)。财务杠杆系数=息税前利润额/(息税前利润额-债务年利息额)=220/(220-33.44)≈1.18。故选D。 -

第5题:

共用题干

某服装厂年销售净额400万元,息税前利润为100万元,固定成本为60万元,变动成本总额为240万元,资产总额为300万元,负债资本比率为0.4,综合债务利率为12%,公司的所得税税率为25%。预计3年后,公司的资产总额达到1200万元,负债率会提高到0.6。()是评价投资项目,比较投资方案和进行投资决策的经济标准。

A:营业杠杆

B:财务杠杆

C:企业利润

D:资本成本答案:D解析:负债总额=负债资本比率*资产总额=0.4*300=120(万元)。债务年利息额=债务总额*综合债务利率=120*12%=14.4(万元)。财务杠杆系数=息税前利润/(息税前利润-债务年利息额)=100/(100-14.4)=1.17。

财务风险也称融资风险或筹资风险,是指与企业筹资相关的风险。影响财务风险的主要因素有:资本供求关系的变化、利润率水平的变动、获利能力的变化、资本结构的变化,即财务杠杆利用的程度等。

资本成本是评价投资项目,比较投资方案和进行投资决策的经济标准。一个投资项目,只有当其投资收益率高于资本成本率时,在经济上才是合理的。

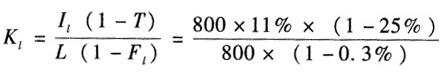

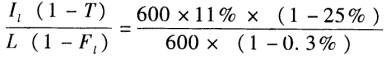

长期借款的资本成本率=[年利息额*(1-税率)]/[筹资额*(1-筹资费率)]=[600*11%*(1-25%)]/[600*(1-0.3%)]=8.27%。

资本成本是企业筹资和使用资本而承付的代价。从投资者的角度看,资,本成本是投资者要求的必要报酬或最低报酬。 -

第6题:

某公司全部资产为800万元,负债占资产比率为20%,债务利率为12%,所得税税率为25%,息税前利润为60万元,则该公司的财务杠杆系数为( )。A.2.09

B.1.47

C.3.67

D.2.35答案:B解析:本题考查财务杠杆系数的计算。财务杠杆系数=息税前盈余额/(息税前盈余额-债务年利息额)=60÷[60-(800×20%×12%)]=1.47。 -

第7题:

共用题干

某房屋装修公司年销售净额为750万元,息税前利润200万元,固定成本为50万元,变动成本总额为400万元,资产总额为650万元。负债资本比率为0.4,综合债务利率为12%,公司的所得税税率为25%。根据以上资料,回答下列问题:若该公司的营业杠杆系数为1.75,则其总杠杆系数为()。

A:2.065

B:2.173

C:2.347

D:2.435答案:A解析:负债总额=资产总额*负债资本比率=650*0.4=260(万元)。债务年利息额=负债总额*综合债务利率=260*12%=31.2(万元)。财务杠杆系数=息税前利润额/(息税前利润额-债务年利息额)=200/(200-31.2)≈1.18。

财务管理中的杠杆效应表现为:由于特定费用(如固定成本或固定财务费用)的存在而导致的、当某一财务变量以较小的幅度变动时,另一财务变量以较大的幅度变动。财务杠杆系数越大,说明因素变动以后目标值变动的幅度越大,杠杆作用程度相应越高。

总杠杆系数=营业杠杆系数*财务杠杆系数=1.75*1.18=2.065。

长期借款的资本成本率= ≈0.0827。式中,Kl表示长期借款资本成本率;Il表示长期借款年利息额;L表示长期借款筹资额’即借款本金;Fl表示长期借款等资费用率,即借款手续费率;T表示企业所得税税率。

≈0.0827。式中,Kl表示长期借款资本成本率;Il表示长期借款年利息额;L表示长期借款筹资额’即借款本金;Fl表示长期借款等资费用率,即借款手续费率;T表示企业所得税税率。

最佳资本结构是指企业在适度财务风险的条件下,使其预期的综合资本成本率最B,同时使企业价值最大的资本。其两种定量方法为资本成本比较法和每股利润分析法。选项B、C属于定性方法。 -

第8题:

共用题干

某服装厂年销售净额400万元,息税前利润为100万元,固定成本为60万元,变动成本总额为240万元,资产总额为300万元,负债资本比率为0.4,综合债务利率为12%,公司的所得税税率为25%。预计3年后,公司的资产总额达到1200万元,负债率会提高到0.6。根据以上资料,回答下列问题:()是评价投资项目,比较投资方案和进行投资决策的经济标准。

A:营业杠杆

B:财务杠杆

C:企业利润

D:资本成本答案:D解析:财务风险是指与企业筹资相关的风险。影响财务风险的主要因素有资本供求关系的变化、利润率水平的变动、获利能力的变化、资本结构的变化等。

资本成本是评价投资项目,比较投资方案和进行投资决策的经济标准一个投资项目,只有当其投资收益率高于资本成本率时,在经济上才是合理的。

长期借款的资本成本率Kl= =8.27%。式中,Kl表示长期借款资本成本率;Il表示长期借款年利息额;L表示长期借款筹资额,即借款本金;Fl表示长期借款筹资费用率,即借款手续费率;T表示企业所得税率。

=8.27%。式中,Kl表示长期借款资本成本率;Il表示长期借款年利息额;L表示长期借款筹资额,即借款本金;Fl表示长期借款筹资费用率,即借款手续费率;T表示企业所得税率。

资本成本是企业筹资和使用资本而承付的代价。从投资者的角度看,资本成本是投资者要求的必要报酬或最低报酬。 -

第9题:

共用题干

某公司将公司的一部分分立成为一个独立的新公司,并对该新公司近期的经营状况进行分析,得到以下数据:营业杠杆系数为1.4,息税前利润为220万元,资产总额为800万元,公司负债资本比率为38%,综合负债利率为11%。公司相关人员正试图通过一系列数据判断新公司所存在的风险情况。总杠杆的意义是()。

A:影响息税前利润

B:普通股每股税后利润变动率相当于销售额(营业额)变动率的倍数

C:是营业杠杆系数和财务杠杆系数的总和

D:影响普通股每股税后利润答案:B解析:由资产总额800万元,公司资产负债率为38%可知,负债总额=800*38%=304(万元)。再由综合债务利率为11%可知,债务年利息额=304*11%=33.44(万元)。财务杠杆系数=息税前利润额/(息税前利润额-债务年利息额)=220/(220-33.44)=1.18。

总杠杆系数=营业杠杆系数*财务杠杆系数=1.4*1.18≈1.65。

总杠杆是指营业杠杆和财务杠杆的联合作用,它的意义是,普通股每股税后利润变动率相当于销售额(营业额)变动率的倍数。

影响财务风险的主要因素有:资本供求关系的变化、利润率水平的变动、获利能力的变化、资本结构的变化。故B、D选项不符合题意,不选。A、C选项不是影响企业营业风险的因素,故依据题意,应选。

分拆也称持股分立,是将公司的一部分分立为一个独立的新公司的同时,以新公司的名义对外发行股票,而原公司仍持有新公司的部分股票。分拆后的新公司虽然也是独立的法人单位,但同时原公司又是新公司的主要股东之一,原公司与新公司之间存在着持股甚至控股关系,新老公司形成一个由股权联结的集团企业。 -

第10题:

某公司资金总额为1000万元,负债比率为40%,负债利息率为10%。该年公司实现息税前利润为150万元,所得税税率为33%,则该公司下年的财务杠杆系数为()。A.3.26

B.2.56

C.1.36

D.0.56答案:C解析:负债利息=1000×40%×10%=40(万元)财务杠杆系数=150/(150-40)=1.36 -

第11题:

问答题甲公司年销售额为2000万元,变动成本率为60%,息税前盈余额为600万元,全部资本800万元,负债比率为50%,负债平均利率为12%。 要求:计算甲公司的经营杠杆系数、财务杠杆系数、联合杠杆系数。正确答案:

甲公司的变动成本总额=2000×60%=1200(万元);

甲公司的负债总额=800×50%=400(万元);

甲公司的年负债利息额=400×12%=48(万元);

经营杠杆系数=基期边际贡献/基期息税前盈余=(2000-1200)/600=1.33;

财务杠杆系数=息税前盈余/(息税前盈余-利息)=600/(600-48)=1.09;

联合杠杆系数=经营杠杆系数×财务杠杆系数=1.33×1.09=1.45。解析: 暂无解析 -

第12题:

问答题某公司年销售额为1 000万元,变动成本率为60%,息税前利润为250万元,全部资本500万元,负债比率40%,负债平均利率10%。要求:(1)计算该公司的经营杠杆系数、财务杠杆系数和复台杠杆系数。(2)如果预测期该公司的销售额估计增长10%,计算息税前利润及每股利润的增长幅度。正确答案:解析: -

第13题:

某公司全部资本为120万元,负债比率为40%,负债利率10%,当销售额为100万元时,息税前利润为20万元,则该公司的财务杠杆系数为( )。

A.1.25

B.1.32

C.1.43

D.1.56

正确答案:B

解析:DFL=EBIT/(EBIT-I)=20/(20-120×40%×10%)=1.32 -

第14题:

某公司全部资本为100万元,负债比率为40%,负债利率10%,当销售额为100万元时,息税前利润为20万,则该公司的财务杠杆系数为( )。

A.1.32

B.1.25

C.1.43

D.1.56

正确答案:B

20/(20-100×40%×10%)=1.25

-

第15题:

某公司资产总额为1 000万元,负债比率为30%,负债利息率为l0%,融资租赁费为10万元,公司实现息税前利润为150万元,公司每年还将支付6.7万元的优先股股利,所得税率33%。则该公司的财务杠杆系数为( )。

A.O.5

B.1.5

C.2.5

D.3

正确答案:B

-

第16题:

某房屋装修公司年销售净额为750万元,息税前利润200万元,固定成本为50万元,变动成本总额为400万元,资产总额为650万元。负债资本比率为0.4,综合债务利率为12%,公司的所得税税率为25%。

根据以上材料,回答 96~100 题

第 96 题 公司当前的财务杠杆系数为( )。

A.1.12

B.1.15

C.1.16

D.1.18

正确答案:D

负债总额=资产总额×负债资本比率=650×0.4=260(万元)。债务年利息额=负债总额×综合债务利率=260×12%=31.2(万元)。财务杠杆系数=息税前利润额/(息税前利润额-债务年利息额)=200/(200-31.2)≈1.18。故选D。 -

第17题:

共用题干

某服装厂年销售净额400万元,息税前利润为100万元,固定成本为60万元,变动成本总额为240万元,资产总额为300万元,负债资本比率为0.4,综合债务利率为12%,公司的所得税税率为25%。预计3年后,公司的资产总额达到1200万元,负债率会提高到0.6。公司当前的财务杠杆系数为()。

A:1.17

B:1.18

C:2.19

D:2.20答案:A解析:负债总额=负债资本比率*资产总额=0.4*300=120(万元)。债务年利息额=债务总额*综合债务利率=120*12%=14.4(万元)。财务杠杆系数=息税前利润/(息税前利润-债务年利息额)=100/(100-14.4)=1.17。

财务风险也称融资风险或筹资风险,是指与企业筹资相关的风险。影响财务风险的主要因素有:资本供求关系的变化、利润率水平的变动、获利能力的变化、资本结构的变化,即财务杠杆利用的程度等。

资本成本是评价投资项目,比较投资方案和进行投资决策的经济标准。一个投资项目,只有当其投资收益率高于资本成本率时,在经济上才是合理的。

长期借款的资本成本率=[年利息额*(1-税率)]/[筹资额*(1-筹资费率)]=[600*11%*(1-25%)]/[600*(1-0.3%)]=8.27%。

资本成本是企业筹资和使用资本而承付的代价。从投资者的角度看,资,本成本是投资者要求的必要报酬或最低报酬。 -

第18题:

共用题干

某房屋装修公司年销售净额为750万元,息税前利润200万元,固定成本为50万元,变动成本总额为400万元,资产总额为650万元。负债资本比率为0.4,综合债务利率为12%,公司的所得税税率为25%。根据以上资料,回答下列问题:公司当前的财务杠杆系数为()。

A:1.12

B:1.15

C:1.16

D:1.18答案:D解析:负债总额=资产总额*负债资本比率=650*0.4=260(万元)。债务年利息额=负债总额*综合债务利率=260*12%=31.2(万元)。财务杠杆系数=息税前利润额/(息税前利润额-债务年利息额)=200/(200-31.2)≈1.18。

财务管理中的杠杆效应表现为:由于特定费用(如固定成本或固定财务费用)的存在而导致的、当某一财务变量以较小的幅度变动时,另一财务变量以较大的幅度变动。财务杠杆系数越大,说明因素变动以后目标值变动的幅度越大,杠杆作用程度相应越高。

总杠杆系数=营业杠杆系数*财务杠杆系数=1.75*1.18=2.065。

长期借款的资本成本率= ≈0.0827。式中,Kl表示长期借款资本成本率;Il表示长期借款年利息额;L表示长期借款筹资额’即借款本金;Fl表示长期借款等资费用率,即借款手续费率;T表示企业所得税税率。

≈0.0827。式中,Kl表示长期借款资本成本率;Il表示长期借款年利息额;L表示长期借款筹资额’即借款本金;Fl表示长期借款等资费用率,即借款手续费率;T表示企业所得税税率。

最佳资本结构是指企业在适度财务风险的条件下,使其预期的综合资本成本率最B,同时使企业价值最大的资本。其两种定量方法为资本成本比较法和每股利润分析法。选项B、C属于定性方法。 -

第19题:

某公司全部资产为600万元,负债资本比率为0.5,负债利率为12%,所得税税率为25%,在息税前销售利润为100万元,则财务杠杆系数是()。A:1.56

B:1.20

C:1.34

D:1.42答案:A解析:财务杠杆系数为:DFL= =1.56。式中,I表示债务年利息额;EBIT表示息税前利润额。

=1.56。式中,I表示债务年利息额;EBIT表示息税前利润额。 -

第20题:

共用题干

某公司将公司的一部分分立成为一个独立的新公司,并对该新公司近期的经营状况进行分析,得到以下数据:营业杠杆系数为1.4,息税前利润为220万元,资产总额为800万元,公司负债资本比率为38%,综合负债利率为11%。公司相关人员正试图通过一系列数据判断新公司所存在的风险情况。新公司的总杠杆系数为()。

A:1.32

B:1.65

C:1.97

D:2.34答案:B解析:由资产总额800万元,公司资产负债率为38%可知,负债总额=800*38%=304(万元)。再由综合债务利率为11%可知,债务年利息额=304*11%=33.44(万元)。财务杠杆系数=息税前利润额/(息税前利润额-债务年利息额)=220/(220-33.44)=1.18。

总杠杆系数=营业杠杆系数*财务杠杆系数=1.4*1.18≈1.65。

总杠杆是指营业杠杆和财务杠杆的联合作用,它的意义是,普通股每股税后利润变动率相当于销售额(营业额)变动率的倍数。

影响财务风险的主要因素有:资本供求关系的变化、利润率水平的变动、获利能力的变化、资本结构的变化。故B、D选项不符合题意,不选。A、C选项不是影响企业营业风险的因素,故依据题意,应选。

分拆也称持股分立,是将公司的一部分分立为一个独立的新公司的同时,以新公司的名义对外发行股票,而原公司仍持有新公司的部分股票。分拆后的新公司虽然也是独立的法人单位,但同时原公司又是新公司的主要股东之一,原公司与新公司之间存在着持股甚至控股关系,新老公司形成一个由股权联结的集团企业。 -

第21题:

某公司全部资本为100万元,负债比率为40%,负债利率为10%,息税前利润为14万元,则该公司的财务杠杆系数为()。A.1.4

B.1

C.1.2

D.1.3答案:A解析:财务杠杆=EBIT/(EBIT-I)=14/(14-100×40%×10%)=14/10=1.4. -

第22题:

某企业全部资本为150万元,负债比率为45%,负债利率12%,当销售额为100万元,息税前利润为20万元,则财务杠杆系数为()。

正确答案:1.68 -

第23题:

单选题某公司的营业杠杆系数是1.8,息税前利润为250万元,资产总额400万元,资产负债率为35%,综合债务利率为13.5%,公司所得税税率为25%,预计5年内新增贷款500万元.期限5年,贷款年利率为l2%,每年付息一次,筹集费率为0.5%。 根据以上资料,回答下列问题: 公司当前财务杠杆系数为( )。A1.08

B2.42

C3.53

D4.02

正确答案: D解析: 财务杠杆系数的计算公式为:息税前利润/(息税前利润一债务年利息额)=250÷(250—400×35%×13.5%)=1.08