内部收益率大于必要收益率,则该股票的价值被低估. ( )

题目

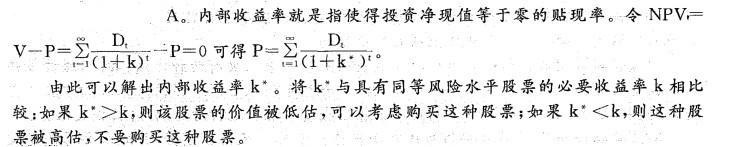

内部收益率大于必要收益率,则该股票的价值被低估. ( )

相似考题

更多“内部收益率大于必要收益率,则该股票的价值被低估. ( ) ”相关问题

-

第1题:

关于股票价值计算方法的表述正确的有( )。A:零增长模型假定股息增长率等于零

B:零增长模型适用于股息固定的优先股

C:如果股票的内部收益率大于其必要收益率,说明股票价格被低估了

D:如果股票的内部收益率大于其必要收益率,说明股票价格被高估了答案:A,B,C解析:零增长模型从本质上来说,零增长模型和不变增长模型都可以看作是可变增长模型的特例。零增长模型的应用似乎受到相当的限制,毕竟假定对某一种股票永远支付固定的股息是不合理的,但在特定的情况下,对于决定普通股票的价值仍然是有用的。在决定优先股的内在价值时这种模型相当有用,因为大多数优先股支付的股息是固定的。 -

第2题:

以下()情况说明股票价格被低估,因此购买这种股票可行。

Ⅰ.NPV﹤0

Ⅱ.NPV﹥0

Ⅲ.内部收益率k*﹥具有同等风险水平股票的必要收益率k

Ⅳ.内部收益率k*﹤具有同等风险水平股票的必要收益率k

A、Ⅰ.Ⅱ.Ⅲ

B、Ⅰ.Ⅱ.Ⅳ

C、Ⅱ.Ⅲ

D、Ⅱ.Ⅲ.Ⅳ答案:C解析:如果NPV﹥0,意味着所有预期的现金流入的现值之和大于投资成本,即这种股票价格被低估,因此购买这种股票可行。 -

第3题:

内部收益率大于必要收益率,则该股票的价格被低估。

正确 -

第4题:

内部收益率大于必要收益率,则该股票的价值被低估。 ( )答案:A解析:

-

第5题:

以下( )说明股票价格被低估,因此购买这种股票可行。

Ⅰ.NPV<0

Ⅱ.NPV>0

Ⅲ.内部收益率K*》具有同等风险水平股票的必要收益率K

Ⅳ.以内部收益率K*《具有同等风险水平股票的必要收益率KA:Ⅲ

B:Ⅱ.Ⅳ

C:Ⅰ.Ⅲ

D:Ⅱ.Ⅲ答案:D解析:如果NPV>0,意味着所有预期的现金流入的现值之和大于投资成本,即这种股票价格被低估,因此购买这种股票可行。