2、B公司估计在目前的营运政策下,今年销售额将达到180万元。该公司销售的销售利润率为20%,资金成本为16%。目前的信用政策为n/25,即无现金折扣。由于部分客户经常拖欠货款,平均收账期为30天,坏账损失率为1%。 该公司的财务主管拟改变信用政策,信用条件为n/40。预期影响如下:销售额增加60万元,增加部分的坏账损失比率为4%,全部销售的平均收账期为45天。 (1)计算改变信用政策预期资金变动额; (2)计算改变信用政策预期利润变动额。

题目

2、B公司估计在目前的营运政策下,今年销售额将达到180万元。该公司销售的销售利润率为20%,资金成本为16%。目前的信用政策为n/25,即无现金折扣。由于部分客户经常拖欠货款,平均收账期为30天,坏账损失率为1%。 该公司的财务主管拟改变信用政策,信用条件为n/40。预期影响如下:销售额增加60万元,增加部分的坏账损失比率为4%,全部销售的平均收账期为45天。 (1)计算改变信用政策预期资金变动额; (2)计算改变信用政策预期利润变动额。

相似考题

参考答案和解析

更多“2、B公司估计在目前的营运政策下,今年销售额将达到180万元。该公司销售的销售利润率为20%,资金成本为16%。目前的信用政策为n/25,即无现金折扣。由于部分客户经常拖欠货款,平均收账期为30天,坏账损失率为1%。 该公司的财务主管拟改变信用政策,信用条件为n/40。预期影响如下:销售额增加60万元,增加部分的坏账损失比率为4%,全部销售的平均收账期为45天。 (1)计算改变信用政策预期资金变动额; (2)计算改变信用政策预期利润变动额。”相关问题

-

第1题:

E公司生产和销售甲、乙两种产品。该公司应收账款的资金成本率为10%,如果明年的信用政策为“n/20”,估计平均收账期为24天,赊销比例为80%,收账费用为赊销额的1%,坏账损失为赊销额的2%。预计甲产品销售量为4万件,单价100元,单位变动成本60元,单位存货变动成本50元,平均存货量为1000件, 平均应付账款为80万元;乙产品销售量为2万件,单价300元,单位变动成本240元,单位存货变动成本200元,平均存货量为500件,平均应付账款为100万元。 如果明年将信用政策改为“8/0,5/10,n/40”,预计不会影响产品的单价、单位变动成本和销售的品种结构,而销售额将增加到1500万元,赊销比例会提高到90%,应收账款周转天数为20天,固定成本会增加70万元。赊销额中享受折扣的比例为80%,需要支出8.64万元的收账费用,坏账损失为销售额的1%,存货占用资金的应计利息为6万元,应付账款占用对方资金的应计利息为23万元。 要求: (1)计算不改变信用政策时,应收账款和存货占用资金的应计利息、应付账款占用对方资金的应计利息(一年按360天计算,计算结果以万元为单位) (2)计算改变信用政策时,现金折扣成本和应收账款占用资金利息; (3)计算改变信用政策引起的损益变动额,并说明公司是否应该改变信用政策。

正确答案:

(1)不改变信用政策时:

应收账款占用资金的应计利息=4×100×80%/360×24×60/100×10%+2×300×80%/360×24×240/300×10%

=1.28.+2.56=3.84(万元)

存货占用资金的应计利息=(1000×50+500×200)×10%

=15000(元)=1.5(万元)

应付账款占用对方资金的应计利息=(100+80)×10%=18(万元)

(2)改变信用政策时:

现金折扣成本

=1500×10%×8%+1500×90%×80%×5%=66(万元)

甲产品销售额占总销售额的比重

=4×100/(4×100+2×300)=0.4乙产品销售额占总销售额的比重=1_0.4=0.6应收账款占用资金的应计利息=1500×0.4×90%/360×20×60/100×10%+1500×0.6×90%/360×20×240/300×10%

=1.8+3.6=5.4(万元)

(3)每年损益变动额:

增加的收入

=1500—(4×100+2×300)=500(万元)

增加的变动成本

=(1500×40%×60/100-4×60)+(1500×60%×240/300-2×240)

=360(万元)

增加的固定成本=70(万元)

增加的现金折扣=66(万元)

增加的应收账款占用资金应计利息=5.4—3.84=1.56(万元)

增加的存货占用资金的应计利息=6—1.5=4.5(万元)

增加的应付账款占用对方资金的应计利息=23—18=5(万兀)

增加的收账费用

=8.64-(4×100+2×300)×80%×1%

=0.64(万元)

增加的坏账损失

=1500×1%—(4×100+2×300)×S0%×2%

=—1(万元)

增加的收益额

=500-360-70-66-1.56—4.5+5—0.64+1=3.3(万元)

由于信用政策改变后增加的收益额大于零,所以,公司应该改变信用政策。

-

第2题:

C公司生产和销售甲、乙两种产品。目前的信用政策为“2/15,n/30”,占销售额60%的客户在折扣期内付款并享受公司提供的折扣;不享受折扣的应收账款中,有80%可以在信用期内收回,另外20%在信用期满后10天(平均数)收回。逾期账款的收回,需要支出占逾期账款额10%的收账费用。如果明年继续保持目前的信用政策,预计甲产品销售量为4万件,单价100元,单位变动成本60元,平均每件存货的变动成本为50元;乙产品销售量为2万件,单价300元,单位变动成本240元。平均每件存货的变动成本为200元。固定成本总额为120万元,平均库存量为销售量的20%,平均应付账款为存货平均占用资金的30%。 如果明年将信用政策改为“5/10,n/20”,预计不会影响坏账损失、产品的单价、单位变动成本、每件存货的平均变动成本和销售的品种结构,而销售额将增加到1200万元。与此同时,享受折扣的比例将上升至销售额的70%;不享受折扣的应收账款中,有50%可以在信用期内收回,另外50%可以在信用期满后20天(平均数)收回。这些逾期账款的收回,需要支出占逾期账款额10%的收账费用。固定成本总额为130万元,平均库存量为销售量的25%,平均应付账款为存货平均占用资金的40%。 该公司应收账款的资金成本为12%。要求: (1)假设公司继续保持目前的信用政策,计算其平均收现期和应收账款应计利息,以及存货占用资金的应计利息和平均应付账款的应计利息(一年按360天计算,计算结果以万元为单位); (2)假设公司采用新的信用政策,计算其平均收现期和应收账款应计利息,以及存货占用资金的应计利息和平均应付账款的应计利息; (3)计算改变信用政策引起的损益变动净额.并据此说明公司应否改变信用政策。

正确答案:

(1)不改变信用政策的平均收现期和应收账;应计利息:

平均收现期

=60%×15+40%×80%×30+40%×20%×40=21.8(天)

应收账款应计利息

=4×100/360×21.8×60/100×12%+2×30C360×21.8×240/300×12%

=5.23(万元)

存货占用资金的应计利息

=(4×20%×50+2×20%×200)×12%=14.4(万元)

平均应付账款应计利息

=(4×20%×50+2×20%×200)×30%×12%=4.32(万元)

(2)改变信用政策后的平均收现期和应收账{应计利息:

平均收现期

=70%×10+30%×50%×20+30%×50%×40=16(天)

应收账款应计利息

=1200×40%/360×16×60/100×12%+120×60%/360×16×240/300×12%

=4.61(万元)

存货占用资金的应计利息

=(4×1200/1000×25%×50+2×1200/1000>25%×200)×12%

=21.6(万元)

平均应付账款应计利息

=(4×1200/1000×25%×50+2×1200/1000>25%×200)×40%×12%

=8.64(万元)

(3)每年损益变动额:增加的收入

=1200一(4×100+2×300)=200(万元)增加的变动成本

=(1200×40%×60/100—4×60)+(1200>60%×240/300一2×240)

=144(万元)

增加的现金折扣

=1200×70%×5%一(4×100+2×300)×60%×2%

=30(万元)

增加的应收账款应计利息

=4.61—5.23=-0.62(万元)增加的应付账款节省的利息

=8.64—4.32=4.32(万元)增加的存货占用资金利息

=21.6—14.4=7.2(万元)

增加的固定成本=130-120=10(万元)增加的收账费用

=1200×30%×50%×10%=(4×100+2×300)×40%×20%×10%

=10(万元)

增加的坏账损失=0增加的税前收益

=200-144-30-(-0.62)-10+4.32-7.2一10=3.74(万元)

由于信用政策改变后增加的税前收益大于零,所以,公司应该改变信用政策。 -

第3题:

某公司为扩大销售,拟定了两个备选方案:

(1)将信用条件放宽到“,n/45”,预计年赊销收入是5000万元,坏账损失为赊销额的3%,收账费用为60万元。

(2)将信用条件改为“2/10,1/30,n/45”。预计赊销收入是5500万元,估计约有60%的客户(按赊销额计算)会利用2%的现金折扣,20%的客户会利用1%的现金折扣,坏账损失为赊销额的2%,收账费用为55万元。已知该公司的变动成本率为60%,资金成本率为10%。

要求:根据上述资料,填列下表,并就选用哪种方案作出决策。

单位:万元

项目 A(n/45) B(2/10,1/30,n/45) 年赊销额 现金折扣 年赊销净额 变动成本 信用成本前收益 平均收账期(天) 应收账款周转率(次) 应收账款平均余额 赊销业务占用资金 应收账款机会成本 坏账损失 收账费用 信用成本 信用成本后收益

正确答案:

单位:万元

项 目A(n/45)

B(2/lO,1/30,n/45)

年赊销额

5000

5500

现金折扣

(60%×2%+20%×1%)×5500=77

年赊销净额

5000

5500—77=5423

变动成本

5000×60%=3000

5500× 60%=3300

信用成本前收益

5000—3000=2000

5423——3300=2123

平均收账期(天)

45

60%×10+20%×30+20%×45=21

应收账款周转率(次)

360÷45=8

360÷21=17.14

应收账款平均余额

5000÷8=625

5500÷17.14=320.89

赊销业务占用资金

625×60%=375

320.89X60%=192.53

应收账款机会成本

375×10%=37.5

192.53×10%=19.25

坏账损失

5000×3%=150

5500×2%=110

收账费用

60

55

信用成本

247.5

184.25

信用成本后收益

1752.5

1938.75

通过两个方案信用成本后收益的比较,可知,B方案较优。

2.【答案】

(1)

单位:万元

项 目信用期限为一个月

信用期限为两个月

年销售额增加

3×20=60

4×20=80

变动成本增加

60×60%=36

80×60%=48

固定成本增加

O

3

信用成本前收益增加

24

29

应收账款增加

3×20=60

4×20=80

应收账款平均收账天数

40

90

平均应收账款增加

60/360×40

80/360×90

应收账款占用资金增加

60/360×40X 60%=4

80/360×90)4 60%=12

增加的应收账款机会成本

4×10%=O.4

12×10%=1.2

坏账损失增加

60×2.5%=1.5

80×4%=3.2

收账费用增加

2

3

信用成本后收益增加

24一O.4一1.5--2=20.1

29—1.2—3.2一3=21.6

结论:应采用两个月的信用期。

-

第4题:

C公司生产和销售甲、乙两种产品。如果明年的信用政策为“2/15,n/30”,估计车占销售额60%的客户在折扣期内付款并享受公司提供的折扣,应收账款周转天数为24天收账费用为5万元,坏账损失10万元。预计甲产品销售量为5万件,单价120元,单位变动成本72元;乙产品销售量为2万件,单价200元,单位变动成本l40元。

如果明年将信用政策改为“5/l0,n/20”,预计不会影响产品的单价、单位变动成本和销售的品种结构,而销售额将增加到l500万元。与此同时,享受折扣的比例将上升至销售额的70%,有15%可以在信用期满后20天收回,平均收账天数为40天,逾期账款的收回

需要支出占逾期账款额l0%的收账费用。预计坏账损失为25万元,预计应付账款平均增期100万元。

该公司等风险投资的最低报酬率为10%。

要求:通过计算信用成本后收益变动额说明公司应否改变信用政策。

正确答案:

不改变信用政策的应收账款应计利息

=(5×120)/360×24×(72/120)×10%+(2×200)/360×24×(140/200)×10%

=4.267(万元)

改变信用政策后的应收账款应计利息:

甲产品销售额占总销售额的比重=5×120/(5×120+2×200)=60%

乙产品销售额占总销售额的比重=1-60%=40%

应收账款应计利息

=(1500×60%)/360×40×(72/120)×10%+(1500×40%)/360×40×(140/200)×10%

=10.667(万元)

信用成苯后收益变动额:

不改变信用政策的销售额=5×120+2×200=1000(万元)

改变信甩政策增加的收入=1500一1000=500(万元)

收入增长率=(1500-1000)/1000×100%=50%

增加的变动成本=(5×72+2×1.40)×50%=320(万元)

增加的现金折扣=l500×70%×5%-l000×60%×2%=40.5(万元)

增加的应收账款应计利息=10.667-4.267=6.4(万元)

增加的收账费用=l500×15%×l0%-5=17.5(万元)

增加的应付账款应计利息=100×10%=10(万元)

增加的坏账损失=25-10=15(万元)

增加的收益额=500-320-40.5-6.4-17.5+10-15=110.6(万元)

由于信用政策改变后增加的收益额大于零,所以,公司应该改变信用政策。 -

第5题:

ABC公司是一个商业企业。现行的信用政策n/40,赊销额平均占销售额的75%,其余部分为立即付现购买。目前的应收账款周转天数为45天(假设一年为360天,根据赊销额和应收账款期末余额计算,下同)。总经理今年1月初提出,将信用政策改为2.5/30,n/70。改变信用政策后,预期总销售额可增加20%,赊销比例增加到90%,其余部分为立即付现购买。预计享受赊销的顾客中,30%(按销售额计算,下同)会在30天内付款,50%能在信用期内付款,另外20%平均在80天内付款。

改变信用政策预计不会影响存货周转率和变动成本率(目前变动成本占销售额的70%),工资由目前的每年200万元,增加到380万元。除工资以外的营业费用和管理费用目前为每年300万元,预计不会因信用政策改变而变化。

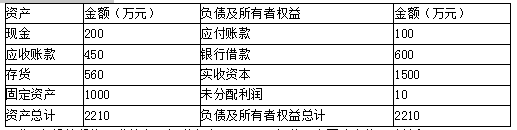

上年末的资产负债表如下:

资产负债表

2018年12月31日

要求:假设该投资要求的必要报酬率为8.9597%,问公司应否改变信用政策?答案:解析:(1)改变信用政策前后的销售收入与赊销收入:

目前应收账款周转率=360/45=8(次)

目前赊销收入=450×8=3600(万元)

目前销售收入=3600/75%=4800(万元)

改变信用政策后销售收入=4800×(1+20%)=5760(万元)

改变信用政策后赊销收入=5760×90%=5184(万元)

(2)改变信用政策后收益增加额=(5760-4800)×(1-70%)-(380-200)=108(万元)

(3)改变信用政策后应计利息增加额:

改变信用政策后平均收账期=30×30%+70×50%+80×20%=60(天)

应收账款占用资金增加额=(5184/360×60-450)×70%=289.8(万元)

由于改变信用政策预计不会影响存货周转率,即存货余额将与销售收入同比增长,则:

存货占用资金(存货余额)增加额=560×20%=112(万元)

应计利息增加=(289.8+112)×8.9597%=36(万元)

(4)改变信用政策后现金折扣成本增加额=5184×30%×2.5%-0=38.88(万元)

(5)改变信用政策的税前损益=108-(36+38.88)=33.12(万元)>0

因此,应当改变信用政策。 -

第6题:

C公司生产和销售甲、乙两种产品。自前的信用政策为“2/15,n/30",有占销售额60%的客户在折扣期内付款并享受公司提供的折扣;不享受折扣的应收账款中,有80%可以在信用期内收回,另外20%在信用期满后10天(平均数)收回。逾期账款的收回,需要支出占逾期账款额10%的收账费用。如果明年继续保持目前的信用政策,预计甲产品销售量为4万件,单价100元,单位变动成本60元;乙产品销售量为2万件,单价300元,单位变动成本对0元。

如果明年将信用政策改为"5/10, n/20",预计木会影响产品的单价、单位变动成本和销售的品种结构,而销售额将增加到1200万元。与此同时,享受折扣的比例将上升至销售额的70%;不享受折扣的应收账款中,有50%可以在信用期内收回,另外50%可以在信用期满后2O天(平均数)收回。这些逾期账款的收回,需要支出占逾期账款额10%的收账费用。

该公司应收账款的资金成本为12%。

计算改变信用政策引起的损益变动净额,并据此说明公司应否改变信用政策。(一年按360天计算,计算结果以万元为单位,保留小数点后四位)。答案:解析:每年损益变动额:

增加的收入=1200-(4x100+2x300) =200 (万元)

增加的变动成本=(1200 X40% X60/100-4 x60) + (1200 x 60% x240/300 -2 x240)= 144 (万元)

增加的现金折扣=1200 x70% X5% -(4x100 +2x300) x60% x2% =30 (万元)

增加的应收账款应计利息=4. 608 -5. 2? = -0. 624 _(万元)

增加的收账费用=1200x30% X50% X 10% - (4 x 100 +2 x300) x40% x20% x 10% = 10 (万元)

增加的收益额=200 -144 - 30 - (-0. 624) -10 =16. 624 (万元)

由于信用政策改变后增加的收益额大于零,所以,公司应该改变信用政策。 -

第7题:

(2018年)乙公司2017年采用“N/30”的信用条件,全年销售额(全部为赊销)为10000万元,平均收现期为40天,平均存货量为1000件,每件存货的变动成本为6万元。2018年初,乙公司为了尽早收回货款,提出了“2/10,N/30”的信用条件。新的折扣条件使销售额增加10%,达到11000万元,平均存货量增加10%,达到1100件,每件存货的变动成本仍为6万元,坏账损失和收账费用共减少200万元。

预计占销售额一半的客户将享受现金折扣优惠,享受现金折扣的客户均在第10天付款;不享受现金折扣的客户,平均付款期为40天。该公司的资本成本为15%,变动成本率为60%。假设一年按360天计算,不考虑增值税及其他因素的影响。

要求:

(1)计算信用条件改变引起的现金折扣成本的增加额。

(2)计算信用条件改变后的应收账款平均收现期。

(3)计算信用条件改变引起的应收账款机会成本的增加额。

(4)计算信用条件改变引起的存货机会成本的增加额。

(5)计算信用条件改变引起的应收账款成本的增加额。

(6)计算信用条件改变引起的边际贡献增加额。

(7)计算提供现金折扣后的税前损益增加额,判断提供现金折扣是否可行,并说明理由。答案:解析:(1)现金折扣成本增加额=11000×50%×2%=110(万元)

(2)应收账款平均收现期=10×50%+40×50%=25(天)

(3)应收账款机会成本增加额=(11000/360×25- 10000/360×40)×60%×15%=-31.25(万元)

(4)存货机会成本的增加额=1000×10%×6×15%=90(万元)

(5)应收账款成本的增加额=-31.25+90-200+110=-31.25(万元)

会计【彩蛋】压轴卷,考前会在瑞牛题库考试软件更新哦~ 软件下载链接www.niutk.com

(6)边际贡献增加额=10000×10%×(1-60%)=400(万元)

(7)税前损益增加额=400-(-31.25)=431.25(万元)

由于提供现金折扣的信用条件可以增加税前损益431.25万元,因此提供现金折扣的信用条件可行。 -

第8题:

(2018年)乙公司2017年采用“N/30”的信用条件,全年销售额(全部为赊销)为10000万元,平均收现期为40天。2018年初,乙公司为了尽早收回货款,提出了“2/10,N/30”的信用条件。新的折扣条件对销售额没有影响,但坏账损失和收账费用共减少200万元。预计占销售额一半的客户将享受现金折扣优惠,享受现金折扣的客户均在第10天付款;不享受现金折扣的客户,平均付款期为40天。该公司的资本成本为15%,变动成本率为60%。假设一年按360天计算,不考虑增值税及其他因素的影响。

要求:

(1)计算信用条件改变引起的现金折扣成本的增加额。

(2)计算信用条件改变后的应收账款平均收现期。

(3)计算信用条件改变引起的应收账款机会成本的增加额。

(4)计算信用条件改变引起的税前利润增加额。

(5)判断提供现金折扣的信用条件是否可行,并说明理由。答案:解析:(1)现金折扣成本增加额=10000×50%×2%=100(万元)

(2)应收账款平均收现期=10×50%+40×50%=25(天)

(3)应收账款机会成本增加额=(10000/360)×(25-40)×60%×15%=-37.5(万元)

(4)税前利润增加额=200+37.5-100=137.5(万元)

(5)由于提供现金折扣的信用条件可以增加税前利润,因此提供现金折扣的信用条件可行。

税前利润增加137.5万元。 -

第9题:

某公司估计在目前的营运政策下,今年赊销净额将达100万元。该公司销售的变动成本率为0.8,资本成本为16%。目前的信用政策为N/25,即无现金折扣。由于部分客户经常拖欠货款,平均收现期为30天,坏账成本为1%。该公司的财务主管拟改变信用政策,信用条件为2/10,N/40,预期影响如下:销售额增加10万元;增加部分的坏账成本比率为4%;全部销售的平均收现期为45天;估计占赊销额50%的客户会享受折扣,此外由于销售规模增加,企业需每年追加存货资本占用5万元。 (1)计算改变信用政策预期相关资本变动额。 (2)计算改变信用政策预期利润变动额。 (3)若信用期延长为40天,销售额增加10万元,增加部分的坏账成本比率为4%;全部销售的平均收现期为45天,估计占赊销额50%的客户会享受折扣,企业所能提供的最高折扣率为多少。

正确答案: (1)改变信用政策预期相关资本变动额:

应收帐款增加额=((110×45)/360)×0.8-((100×30)/360)×0.8=4.333万元

改变信用政策后资本额=4.333+5=9.333(万元)

(2)改变信用政策后预期利润变动额:

销售收入增加=10-110×50%×2%=8.9(万元)

变动成本增加=10×0.8=8(万元)

信用政策前收益增量=8.9-8=0.9(万元)

应收账款机会成本增加额=9.333×16%=1.4933万元

坏账增加额=10×4%=0.4万元

信用政策后利润变动额=0.9-(1.4933+0.4)=-0.9933(万元)

改变信用政策后利润变动额小于零,因此不应改变政策。

(3)10×(1-0.8)-110×50%×X=0.4+1.4933

X.0.2% -

第10题:

单选题长江公司生产和销售甲种产品。相关资料如下。 (1)目前的信用政策为"2/15,n/30",有占销售额60%的客户在折扣期内付款并享受公司提供的折扣;不享受折扣的销售额中,有80%可以在信用期内收回,另外20%在信用期满后10天(平均数)收回。目前的销售收入为1000万元,销售利润率为20%。收账成本占销售收入的5%。 (2)如果明年将信用政策改为"5/10,n/20",预计不会影响产品的单价,而销售额将增加到1200万元,销售利润率不变。与此同时,享受折扣的比例将上升至销售额的70%;不享受折扣的销售额中,有50%可以在信用期内收回,另外50%可以在信用期满后20天(平均数)收回。收账成本占销售收入的10%。 (3)有价证券的报酬率为10%。 根据上述资料回答下列问题。(计算结果保留两位小数) 假设公司继续保持目前的信用政策,平均收账时间为()天。A9

B12.8

C21.8

D24.6

正确答案: D解析: 1.目前信用政策下的平均收账时间=60%×15+40%×(80%×30+20%×40)=21.8(天) 2.销售产品的利润=1000×20%=200(万元)应收账款的平均余额=日赊销额×平均收账时间=1000/360×21.8=60.56(万元)应收账款的机会成本=应收账款的平均余额×机会成本率=60.56×10%=6.06(万元)现金折扣金额=赊销额×享受折扣的客户比率×现金折扣率=1000×60%×2%=12(万元)收账成本=赊销额×预计收账成本率=1000×5%=50(万元)信用条件下的利润=销售产品的利润-应收账款的机会成本-现金折扣金额-收账成本=200-6.06-12-50=131.94(万元) 3.增加的现金折扣=1200×70%×5%-1000×60%×2%=30(万元)4.销售产品的利润=1200×20%=240(万元)改变信用政策的平均收账时间=70%×10+30%×50%×20+30%×50%×40=16(天)应收账款的平均余额=日赊销额×平均收账时间=1200/360×16=53.33(万元)应收账款的机会成本=应收账款的平均余额×机会成本率=53.33×10%=5.33(万元)现金折扣金额=赊销额×享受折扣的客户比率×现金折扣率=1200×70%×5%=42(万元)收账成本=赊销额×预计收账成本率=1200×10%=120(万元)信用条件下的利润=销售产品的利润-应收账款的机会成本-现金折扣金额-收账成本=240-5.33-42-120=72.67(万元) -

第11题:

问答题乙公司2017年采用N/30的信用条件,全年销售额(全部为赊销)为10000万元,平均收现期为40天。2018年初乙公司为了尽快收回货款提出了“2/10,N/30”的信用条件,新的折扣条件对销售额没有影响,但坏账损失及收账费用共减少200万元,预计占销售额一半的客户将享受现金折扣优惠,享受现金折扣优惠的客户均在第10天付款,不享受现金折扣的客户平均付款期是40天。该公司资本成本为15%,变动成本率为60%。假设一年按360天计算,不考虑增值税及其他因素的影响。要求:(1)计算改变信用条件引起的现金折扣成本的增加额:(2)计算改变信用条件后应收账款的平均收现期;(3)计算改变信用条件引起的应收账款的机会成本增加额;(4)计算改变信用条件引起税前利润增加额;(5)判断提出的信用条件是否可行并说明理由。正确答案:解析: -

第12题:

问答题C公司生产和销售甲、乙两种产品。目前的信用政策为“2/15,n/30”,占销售额60%的客户在折扣期内付款并享受公司提供的折扣;不享受折扣的应收账款中,有80%可以在信用期内收回,另外20%在信用期满后10天(平均数)收回。逾期账款的收回,需要支出占逾期账款额10%的收账费用。如果明年继续保持目前的信用政策,预计甲产品销售量为4万件,单价100元,单位变动成本60元,平均每件存货的变动成本为50元;乙产品销售量为2万件,单价300元,单位变动成本240元,平均每件存货的变动成本为200元。固定成本总额为120万元,平均库存量为销售量的20%,平均应付账款为存货平均占用资金的30%。 如果明年将信用政策改为“5/10,n/20”,预计不会影响坏账损失、产品的单价、单位变动成本、每件存货的平均变动成本和销售的品种结构,而销售额将增加到1200万元。与此同时,享受折扣的比例将上升至销售额的70%;不享受折扣的应收账款中,有50%可以在信用期内收回,另外50%可以在信用期满后20天(平均数)收回。这些逾期账款的收回,需要支出占逾期账款额10%的收账费用。固定成本总额为130万元,平均库存量为销售量的25%,平均应付账款为存货平均占用资金的40%。 该公司应收账款的资金成本为12%。 要求: (1)假设公司继续保持目前的信用政策,计算其平均收现期和应收账款应计利息,以及存货占用资金的应计利息和平均应付账款的应计利息(一年按360天计算,计算结果以万元为单位); (2)假设公司采用新的信用政策,计算其平均收现期和应收账款应计利息,以及存货占用资金的应计利息和平均应付账款的应计利息; (3)计算改变信用政策引起的损益变动净额,并据此说明公司应否改变信用政策。正确答案:

(1)不改变信用政策的平均收现期和应收账款应计利息:

平均收现期=60%×15+40%×80%×30+40%×20%×40=21.8(天);

应收账款应计利息=全年销售额/360×平均收现期×变动成本率×资本成本=4×100/360×21.8×60/100×12%+2×300/360×21.8×240/300×12%=5.23(万元);

存货占用资金的应计利息=(4×20%×50+2×20%×200)×12%=14.4(万元);

平均应付账款应计利息=(4×20%×50+2×20%×200)×30%×12%=4.32(万元)。

(2)改变信用政策后的平均收现期和应收账款应计利息:

平均收现期=70%×10+30%×50%×20+30%×50%×40=16(天);

甲产品销售额占总销售额百分比=4×100/(4×100+2×300)=40%;

乙产品销售额占总销售额百分比=2×300/(4×100+2×300)=60%;

应收账款应计利息=全年销售额/360×平均收现期×变动成本率×资本成本=1200×40%/360×16×60/100×12%+1200×60%/360×16×240/300×12%=4.61(万元);

原政策下的预计销售额为4×100+2×300=1000(万元);新政策下预计销售额为1200万元,因为产品的单价、单位变动成本、每件存货的平均变动成本和销售的品种结构,则新政策下预计甲产品销量为4×1200/1000=4.8(万元),预计乙产品销量为2×1200/1000=2.4(万元);

存货占用资金的应计利息=(4.8×25%×50+2.4×25%×200)×12%=21.6(万元);

平均应付账款应计利息=(4.8×25%×50+2.4×25%×200)×40%×12%=8.64(万元)。

(3)每年损益变动额:增加的收入=1200-(4×100+2×300)=200(万元);

增加的变动成本=(1200×40%×60/100-4×60)+(1200×60%×240/300-2×240)=144(万元);

增加的现金折扣=1200×70%×5%-(4×100+2×300)×60%×2%=30(万元);

增加的应收账款应计利息=4.61-5.23=-0.62(万元);

增加的应付账款节省的利息=8.64-4.32=4.32(万元);

增加的存货占用资金利息=21.6-14.4=7.2(万元);

增加的固定成本=130-120=10(万元);

增加的收账费用=1200×30%×50%×10%-(4×100+2×300)×40%×20%×10%=10(万元);

增加的坏账损失=0;

增加的税前收益=200-144-30-(-0.62)+4.32-7.2-10-10=3.74(万元)。

由于信用政策改变后增加的税前收益大于零,所以,公司应该改变信用政策。解析: 暂无解析 -

第13题:

某企业拟实行更宽松的信用政策。原来的赊销额是120万元,销售利润率是20%,收账期为3个月,坏账损失率为5.5%。实行宽松的信用标准,预计赊销销售增加25%,收账期为4个月,坏账损失率为6.5%。有价证券的机会成本为5%,问企业是否应改变信用标准?参考答案:改变信用政策所增加的利润:120×25%×20%=6(万元)

改变信用政策所增加的成本:①坏账损失的增加:150×6.5%—120×5.5%=3.15(万元)

②机会成本的增加:150÷3×5%一120÷4×5%三1(万元)

改变信用政策所增加的净利润:6—3.15—1=1.85(万元)

应实行更宽松的信用政策。

-

第14题:

某公司年销售额为6000万元,目前的信用条件是2/10,1/10和N/30,估计有70%(客户以金额计)享受2%的折扣,15%的客户享受1%的折扣,变动成本率为60%,收账费用75万元,坏账损失率3%;资金成本率为8%。(一年按360天计算)

要求:

(1)计算信用成本前收益;

(2)计算平均收现期;

(3)计算应收帐款的机会成本;

(4)计算信用成本后收益。

正确答案:

(1)信用成本前收益=6000(1-60%)-6000(70%×2%+15%×1%)=2307万元

(2)平均收现期=70%×10+15%×20+15%×30=14.5(天)

(3)应收账款机会成本=6000/360×14.5×70%×8%=11.6万元

(4)信用成本后收益=2307-(11.6+75+6000×3%)=2307-266.6=2040.4(万元) -

第15题:

甲公司生产和销售A产品,目前的信用政策为“2/15,N/30”,有占销售额60%的客户在折扣期内付款并享受公司提供的折扣;不享受折扣的应收账款中,有80%可以在信用期内收回,另外20%在信用期满后10天(平均数)收回。逾期账款的收回需要支出占逾期账款额10%的收账费用。如果明年继续保持目前的信用政策,预计A产品销售量为5万件,单价200元,单位变动成本144元。

如果明年将信用政策改为“5/10,N/20”,预计不会影响产品的单价、单位变动成本,而销售额将增加到1 200万元。与此同时,享受折扣的比例将上升至销售额的70%;不享受折扣的应收账款中,有50%可以在信用期内收回,另外50%可以在信用期满后20天(平均数)收回。这些逾期账款的收回需要支出占逾期账款额10%的收账费用。该公司应收账款的资本成本为12%。

要求:

(1)假设甲公司继续保持目前的信用政策,计算其平均收现期和应收账款应计利息(一年按360天计算,计算结果以万元为单位,保留小数点后四位,下同)。

(2)假设甲公司采用新的信用政策,计算其平均收现期和应收账款应计利息。

(3)计算改变信用政策引起的损益变动净额,并据此说明公司应否改变信用政策。

正确答案:

-

第16题:

E公司生产和销售甲、乙两种产品。该公司应收账款的资金成本率为10%,如果明年的信用政策为“n/20”,估计平均收账期为24天,赊销比例为80%,收账费用为赊销额的1%,坏账损失为赊销额的2%。预计甲产品销售量为4万件,单价100元,单位变动成本60元,单位存货变动成本50元,平均存货量为1000件,平均应付账款为80万元;乙产品销售量为2万件,单价300元,单位变动成本240元,单位存货变动成本200元,平均存货量为500件,平均应付账款为100万元。

如果明年将信用政策改为“8/0,5/10,n/40”,预计不会影响产品的单价、单位变动成本和销售的品种结构,而销售额将增加到1500万元,赊销比例会提高到90%,应收账款周转天数为20天,固定成本会增加70万元。赊销额中享受折扣的比例为80%,需要支出8.64万元的收账费用,坏账损失为销售额的1%,存货占用资金的应计利息为6万元,应付账款占用对方资金的应计利息为23万元。

要求:

(1)计算不改变信用政策时,应收账款和存货占用资金的应计利息、应付账款占用对方资金的应计利息(一年按360天计算,计算结果以万元为单位h

(2)计算改变信用政策时,现金折扣成本和应收账款占用资金的应计利息;

(3)计算改变信用政策引起的损益变动额,并说明公司是否应该改变信用政策。答案:解析:(1)不改变信用政策时:

应收账款占用资金的应计利息 =4×100×80%/360×24×60/100×10%+2×300×80%/360×24×240/300×10% =1.28+2.56=3.84(万元)

存货占用资金的应计利息=(1000×50+500×200)×10% =15000(元) =1.5(万元)

应付账款占用对方资金的应计利息=(100+80)×10% =18(万元)

(2)改变信用政策时:

现金折扣成本 =1500×10%×8%+1500×90%×80%×5%=66(万元)

甲产品销售额占总销售额的比重 =4×100/(4×100+2×300) =0.4

乙产品销售额占总销售额的比重=1-0.4=0.6

应收账款占用资金的应计利息=1500×0.4×90%/360×20×60/100×10%+1500×0.6×90%/360×20×240/300×10% - 1.8+3.6=5.4(万元)

(3)每年损益变动额:

增加的收入 =1500 - (4×100+2×300)' =500(万元)

增加的变动成本 =(1500×40%×60/100 - 4×60)+(1500×60%×240/300-2×240)=360(万元)

增加的固定成本=70(万元)

增加的现金折扣=66(万元)

增加的应收账款占用资金应计利息=5.4-3.84=1.56(万元)

增加的存货占用资金的应计利息=6 - 1.5=4.5(万元)

增加的应付账款占用对方资金的应计利息=23-18=5(万元)

增加的收账费用 =8.64 - (4×100+2×300)×80%×1% =0.64(万元)

增加的坏账损失=1500×1% - (4×100+2×300)×80%×2% = - 1(万元)

增加的收益额 =500 - 360 - 70 - 66 - 1.56 - 4.5+5 - 0.64+1=3.3(万元)

由于信用政策改变后增加的收益额大于零,所以,公司应该改变信用政策。 -

第17题:

某公司2018年采用“2/30,n/40”的信用政策,该年度赊销收入为5000万元,变动成本率为40%,已知占赊销额40%的客户会利用2%的折扣,其余客户在信用期内付款,收账费用为90万元。某公司预计的2019年度将更改信用政策,信用条件是“2/10,1/20,n/45”,预计年赊销收入将提高至6000万元,变动成本率不变,资本成本为10%,收账费用为150万元。预计占赊销额60%的客户会利用2%的现金折扣,占赊销额30%的客户会利用1%的现金折扣,其余客户在信用期内付款。一年按360天计算。

要求:

(1)计算改变信用政策前后的平均收账期。

(2)计算改变信用政策前后的应收账款平均余额。

(3)计算改变信用政策前后的应收账款机会成本。

(4)计算改变信用政策前后的现金折扣成本。

(5)计算改变信用政策增加的税前损益。答案:解析:(1)改变信用政策前的平均收账期=30×40%+40×60%=36(天)

改变信用政策后的平均收账期=60%×10+30%×20+10%×45=16.5(天)

(2)改变信用政策前的应收账款平均余额=5000/360×36=500(万元)

改变信用政策后的应收账款平均余额=6000/360×16.5=275(万元)

(3)改变信用政策前的应收账款机会成本=500×40%×10%=20(万元)

改变信用政策后的应收账款机会成本=275×40%×10%=11(万元)

(4)改变信用政策前的现金折扣成本=5000×40%×2%=40(万元)

改变信用政策后的现金折扣成本=6000×60%×2%+6000×30%×1%=90(万元)

(5)增加的收益=(6000-5000)×(1-40%)=600(万元)

增加的成本费用=(11-20)+(90-40)+(150-90)=101(万元)

增加的税前损益=600-101=499(万元)。 -

第18题:

乙公司 2017年采用 “N/30”的信用条件,全年销售额(全部为赊销) 10000万元,平均收现期为 40天。 2018年初,乙公司为了尽早收回货款,提出了 “2/10, N/30”的信用条件。新的折扣条件对销售额没有影响,但坏账损失和收账费用共减少 200万元,预计占销售额一半的客户将享受现金折扣优惠,享受现金折扣的客户均在第 10天付款,不享受现金折扣的客户,平均付款期为 40天。该公司的资本成本为 15%,变动成本率为 60%。假设一年按 360天计算,不考虑增值税及其他因素的影响。

要求:

( 1)计算信用条件改变引起的现金折扣成本的增加额;

( 2)计算信用条件改变后的平均收账期;

( 3)计算信用条件改变引起的应收账款机会成本增加额;

( 4)计算信用政策改变后税前利润的增加额。答案:解析:( 1)现金折扣成本的增加额 =10000×50%×2%-0=100(万元)

( 2)应收账款的平均收账期 =10×50%+40×50%=25(天)

( 3)信用条件改变引起的应收账款占用资金的机会成本增加额 =10000/360×( 25-40)×60%×15%=-37.5(万元)

( 4)信用政策改变后税前利润的增加额 =-100+200+37.5=137.5(万元)。 -

第19题:

甲公司生产并销售某种产品,目前采用现金销售政策,年销售量180000件,产品单价10元,单位变动成本6元,

为了扩大销售量,甲公司拟将目前的现销政策改为赊销并提供一定的现金折扣,信用政策为“2/10,n/30”,

改变信用政策后,年销售量预计提高12%,预计50%的客户(按销售量计算,下同)会享受现金折扣优惠,40%的客户在30天内付款,10%的客户平均在信用期满后20天付款,收回逾期应收账款发生的收账费用为逾期金额的3%。

等风险投资的必要收益率为15%,一年按360天计算。

要求:计算改变信用政策引起的以下项目的变动额:

(1)边际贡献变动额。

(2)现金折扣成本变动额。

(3)应收账款占用资金的应计利息变动额。

(4)收账费用的变动额。

(5)计算改变信用政策引起的税前损益变化,并说明该信用政策改变是否可行。答案:解析:(1)边际贡献变动额=180000×12%×(10-6)=86400(元)

(2)现金折扣成本变动额=180000×(1+12%)×10×2%×50%=20160(元)

(3)平均收账天数=10×50%+30×40%+50×10%=22(天)

应收账款占用资金的应计利息变动额=[180000×(1+12%)×10/360]×22×60%×15%=11088(元)

(4)增加的收账费用=180000×(1+12%)×10×10%×3%=6048(元)

(5)改变信用政策引起的税前损益变化=86400-20160-11088-6048=49104(元)

税前损益变化大于0,因此该信用政策改变是可行的。 -

第20题:

某公司的信用条件为30天付款,无现金折扣,平均收现期为60天,销售收入10万元。预计下年的销售利润率与上年相同,仍保持30%。该企业拟改变信用政策,信用条件为:“2/10,n/30”。预计销售收入增加4万元,所增加的销售额中,坏账损失率为5%,客户获得现金折扣的比率为70%,平均收现期为30天。要求:如果应收账款的机会成本为15%,测算信用政策变化对利润的综合影响。

正确答案: (1)信用政策变化影响销售利润=4×30%=1.2(万元)

(2)信用政策变化影响机会成本=4×30/360×15%=0.05(万元)

(3)信用政策变化影响坏账损失成本=4×5%=0.2(万元)

(4)信用政策变化产生折扣成本=14×70%×2%=0.20(万元)

(5)信用政策的变化增加利润总额=1.2–(0.05+0.2+0.20)=0.75(万元)

放宽信用条件后,增加了利润总额0.75万元。 -

第21题:

单选题长江公司生产和销售甲种产品。相关资料如下。 (1)目前的信用政策为"2/15,n/30",有占销售额60%的客户在折扣期内付款并享受公司提供的折扣;不享受折扣的销售额中,有80%可以在信用期内收回,另外20%在信用期满后10天(平均数)收回。目前的销售收入为1000万元,销售利润率为20%。收账成本占销售收入的5%。 (2)如果明年将信用政策改为"5/10,n/20",预计不会影响产品的单价,而销售额将增加到1200万元,销售利润率不变。与此同时,享受折扣的比例将上升至销售额的70%;不享受折扣的销售额中,有50%可以在信用期内收回,另外50%可以在信用期满后20天(平均数)收回。收账成本占销售收入的10%。 (3)有价证券的报酬率为10%。 根据上述资料回答下列问题。(计算结果保留两位小数) 假设公司采用新的信用政策,企业的利润为()万元。A125.13

B72.67

C132.67

D240

正确答案: C解析: 暂无解析 -

第22题:

单选题长江公司生产和销售甲种产品。相关资料如下。(1)目前的信用政策为"2/15,n/30",有占销售额60%的客户在折扣期内付款并享受公司提供的折扣;不享受折扣的销售额中,有80%可以在信用期内收回,另外20%在信用期满后10天(平均数)收回。目前的销售收入为1000万元,销售利润率为20%。收账成本占销售收入的5%。(2)如果明年将信用政策改为"5/10,n/20",预计不会影响产品的单价,而销售额将增加到1200万元,销售利润率不变。与此同时,享受折扣的比例将上升至销售额的70%;不享受折扣的销售额中,有50%可以在信用期内收回,另外50%可以在信用期满后20天(平均数)收回。收账成本占销售收入的10%。(3)有价证券的报酬率为10%。根据上述资料回答下列问题。(计算结果保留两位小数)假设公司采用新的信用政策,增加的现金折扣为()万元。A10

B20

C30

D40

正确答案: C解析: 暂无解析 -

第23题:

单选题长江公司生产和销售甲种产品。相关资料如下。 (1)目前的信用政策为"2/15,n/30",有占销售额60%的客户在折扣期内付款并享受公司提供的折扣;不享受折扣的销售额中,有80%可以在信用期内收回,另外20%在信用期满后10天(平均数)收回。目前的销售收入为1000万元,销售利润率为20%。收账成本占销售收入的5%。 (2)如果明年将信用政策改为"5/10,n/20",预计不会影响产品的单价,而销售额将增加到1200万元,销售利润率不变。与此同时,享受折扣的比例将上升至销售额的70%;不享受折扣的销售额中,有50%可以在信用期内收回,另外50%可以在信用期满后20天(平均数)收回。收账成本占销售收入的10%。 (3)有价证券的报酬率为10%。 根据上述资料回答下列问题。(计算结果保留两位小数) 在目前的信用政策下,企业的利润为()万元。A131.94

B171.94

C188.12

D200

正确答案: D解析: 暂无解析 -

第24题:

问答题某公司的信用条件为30天付款,无现金折扣,平均收现期为60天,销售收入10万元。预计下年的销售利润率与上年相同,仍保持30%。该企业拟改变信用政策,信用条件为:“2/10,n/30”。预计销售收入增加4万元,所增加的销售额中,坏账损失率为5%,客户获得现金折扣的比率为70%,平均收现期为30天。要求:如果应收账款的机会成本为15%,测算信用政策变化对利润的综合影响。正确答案: (1)信用政策变化影响销售利润=4×30%=1.2(万元)

(2)信用政策变化影响机会成本=4×30/360×15%=0.05(万元)

(3)信用政策变化影响坏账损失成本=4×5%=0.2(万元)

(4)信用政策变化产生折扣成本=14×70%×2%=0.20(万元)

(5)信用政策的变化增加利润总额=1.2–(0.05+0.2+0.20)=0.75(万元)

放宽信用条件后,增加了利润总额0.75万元。解析: 暂无解析