甲公司有一台两年前购进的旧设备,两年前购进时的价款为800万元,税法规定使用年限为4年,税法残值为8万元,目前市场上的价值为300万元,甲公司适用的所得税税率为25%,则该企业继续使用旧设备的初始现金净流量为( )万元。A、300 B、326 C、-300 D、-326

题目

B、326

C、-300

D、-326

相似考题

更多“甲公司有一台两年前购进的旧设备,两年前购进时的价款为800万元,税法规定使用年限为4年,税法残值为8万元,目前市场上的价值为300万元,甲公司适用的所得税税率为25%,则该企业继续使用旧设备的初始现金净流量为( )万元。”相关问题

-

第1题:

远洋公司购买一台新设备用于生产新产品A,设备价值为45万元,使用寿命为5年,期满无残值,按年数总和法计提折旧(与税法规定一致),假设该没备预计每年能为公司带来销售收入38万元,付现成本15万元,最后一年全部收回第一年垫付的流动资金8 万元。假设甲公司适用企业所得税率为33%,则该公司最后一年因使用该设备产生的净现金流量为( )万元。

A.13.4

B.16.4

C.24.4

D.26.4

正确答案:C

38-15-(38-15-3)×33%+8=24.4万元 -

第2题:

年末A公司正在考虑卖掉现有的一台闲置设备,该设备5年前以10000元购入,税法规定使用年限为8年,按直线法计提折旧,无残值。目前可以按2750元价格卖出,A公司适用的所得税税率为25%,则卖出该闲置设备时由所得税产生的现金净流量影响是( )元。A.3750

B.0

C.937.5

D.250答案:D解析:每年折旧额=10000/8=1250(元),账面价值=10000-1250×5=3750(元),处置损益=2750-3750=-1000(元),即处置损失为1000元,会产生损失抵税现金流量,所以由所得税产生的现金净流量影响=1000×25%=250(元)。 -

第3题:

某企业预计购入一台价值1000万元的机器设备,该设备税法规定可使用5年,预计残值率为5%,采用直线法计提折旧。购入该设备后每年可为企业带来营业收入600万元,付现成本300万元。该企业适用的所得税税率为25%,则该企业的经营期现金净流量为( )万元。A.272.5

B.260.83

C.225

D.415答案:A解析:年折旧额=1000×(1-5%)/5=190(万元),经营期现金净流量=(600-300)×(1-25%)+190×25%=272.5(万元)。选项A正确。 -

第4题:

甲公司购买一台新设备用于生产新产品A,设备价值为250万元,使用寿命为4年,残值率为10%,按年数总和法计提折旧(与税法规定一致),假设该设备预计每年能为公司带来销售收入80万元,付现成本15万元,最后一年全部收回第一年垫付的流动资金10万元。假设甲公司适用企业所得税税率为25%,则甲公司最后一年的现金净流量为( )万元。A.73.25

B.72.25

C.64.38

D.89.38答案:D解析:第四年的折旧=250×(1-10%)×1/10=22.5(万元)

净利润=(80-15-22.5)×(1-25%)=31.88(万元)

最后一年的现金净流量=31.88+22.5+10+250×10%=89.38(万元)。选项D正确。 -

第5题:

甲公司有一台设备,预计该设备报废的残值为4500元,税法规定的残值是5000元,适用的所得税税率为25%,则此设备报废引起的现金净流量是( )元。A.4875

B.4375

C.5125

D.4625答案:D解析:此设备报废引起的现金净流量=4500+(5000-4500)×25%=4625(元)。 -

第6题:

甲公司于2×16年12月购入一台管理用设备,并于当月投入使用。该设备的入账价值为120万元,预计使用年限为5年,预计净残值为零,采用年限平均法计提折旧。税法规定采用双倍余额递减法计提折旧,且预计使用年限与净残值均与会计相同。至2×17年12月31日,该设备未计提减值准备。甲公司适用的所得税税率为25%。不考虑其他因素的影响,甲公司2×17年12月31日对该设备确认的递延所得税负债余额为()万元。

- A、24

- B、6

- C、48

- D、4

正确答案:B -

第7题:

单选题甲、乙公司适用的所得税税率均为25%。甲公司2018年3月10日从其拥有80%股份的子公司购进设备一台,该设备为子公司所生产的产品,成本1760万元,售价为2000万元,增值税税额为320万元,另付其他方运杂费8万元,甲公司已付款且该设备当月投入使用,预计使用年限为4年,预计净残值为零,采用年限平均法计提折旧。假定会计计提折旧方法、预计使用年限和预计净残值与税法相同。2018年年末甲公司编制合并财务报表时,应在合并财务报表中确认的递延所得税资产是( )万元。A60

B195

C47.5

D48.75

正确答案: B解析:

由于内部交易产生可抵扣暂时性差异,应确认递延所得税资产(收益),合并财务报表中应确认的递延所得税资产=[(2000-1760)-(2000-1760)÷4×9/12]×25%=48.75(万元)。 -

第8题:

多选题甲公司是一个制造企业,为增加产品产量决定添置一台设备,预计该设备将使用2年。该设备可以通过自行购置取得,也可以通过租赁取得。甲公司如果自行购置该设备,预计购置成本2000万元。两年后该设备的变现价值预计为1100万元。甲公司和租赁公司的所得税税率均为25%,税后借款(有担保)利率为8%。该项固定资产的税法折旧年限为5年,残值率为购置成本的5%。已知(P/,4,8%,2)=1.7833,(P/F,8%,2)=0.8573。则下列说法中正确的有()。A两年折旧抵税现值为169.41万元

B两年折旧抵税现值为160,56万元

C两年后资产残值税后流入现值为904.822万元

D两年后资产残值税后流入现值为973.04万元

正确答案: B,D解析: 年折旧=2000×(1-5%)/5=380(万元)两年折旧抵税现值=380×25%×(P/A,8%,2)=169.41(万元)两年后资产账面价值=2000-2×380=1240(万元)两年后资产残值税后流入=1100+(1240-1100)×25%=1135(万元)两年后资产残值税后流入现值=1135×(P/F,8%,2)=973.04(万元) -

第9题:

单选题甲公司于2011年12月购入一台设备。该设备的入账价值为60万元,预计使用年限为5年,预计净残值为零,采用年限平均法计提折旧。该设备因符合税法规定而允许采用年数总和法计提折旧,且使用年限与净残值均与会计相同。至2013年12月31日,该设备未计提固定资产减值准备。甲公司适用的所得税税率为25%。甲公司2013年12月31日对该设备确认的递延所得税负债余额为( )。(2012年)A0

B1万元

C2万元

D3万元

正确答案: B解析:

该设备2013年12月31日账面价值=60-60/5×2=36(万元),计税基础=60-60×(5+4)/15=24(万元),应确认的递延所得税负债余额=(36-24)×25%=3(万元)。 -

第10题:

单选题甲公司于2015年12月购入一台设备,并于当日投入使用。该设备的入账价值为60万元,预计使用年限为5年,预计净残值为零,采用年限平均法计提折旧。税法规定允许采用年数总和法计提折旧,且使用年限与净残值均与会计相同。至2017年12月31日,该设备未计提固定资产减值准备。甲公司适用的所得税税率为25%。甲公司2017年12月31日对该设备确认的递延所得税负债余额为( )万元。A0

B1

C2

D3

正确答案: D解析:

该设备2017年12月31日账面价值=60-60/5×2=36(万元),计税基础=60-60×(5+4)/15=24(万元),应确认的递延所得税负债余额=(36-24)×25%=3(万元)。 -

第11题:

单选题甲公司购买一台新设备用于生产新产品A,设备价值为45万元,使用寿命为5年,期满无残值,按年数总和法计提折旧(与税法规定一致)。用该设备预计每年能为公司带来营业收入38万元,付现成本15万元。最后一年全部收回第一年垫付的营运资金8万元。假设甲公司适用的企业所得税税率为25%,则该公司最后一年因使用该设备产生的净现金流量为( )万元。A23

B21.5

C26

D24.5

正确答案: B解析:

最后一年折旧=45×(1/15)=3(万元),最后一年的税后营业利润=(38-15-3)×(1-25%)=15(万元),最后一年的净现金流量=税后营业利润+折旧+回收营运资金=15+3+8=26(万元)。 -

第12题:

单选题甲公司、乙公司均系增值税一般纳税人,适用的增值税税率均为17%,所得税均采用资产负债表债务法核算,适用的所得税税率均为25%。甲公司2013年3月10日从其拥有80%股份的乙公司购进管理用设备一台,该设备为乙公司所生产的产品,成本为1760万元,售价为2000万元,增值税税额为340万元,另付专业安装公司安装费8万元,甲公司已付款且该设备当月投入使用,设备预计使用年限为4年,预计净残值为零,采用年限平均法计提折旧。假定会计计提折旧方法、预计使用年限和预计净残值与税法相同。2013年年末甲公司编制合并财务报表时,应在合并财务报表中确认递延所得税资产为()万元。A60

B119.44

C50.38

D48.75

正确答案: B解析: 2013年年末合并财务报表应确认的递延所得税资产=[(2000-1760)-(2000-1760)÷4×9/12]×25%=48.75(万元)。 -

第13题:

甲公司购买一台新设备用于生产新产品A,设备价值为45万元,使用寿命为5年,期满无残值,按年数总和法计提折旧(与税法规定一致)。用该设备预计每年能为公司带来销售收入38万元,付现成本15万元。最后一年全部收回第一年垫付的流动资金8万元。假设甲公司适用企业所得税税率为25%,则该公司最后一年因使用该设备产生的净现金流量为( )万元。

A.13.4

B.31

C.26

D.26.4

正确答案:C

最后一年折旧=45 × 1/15=3(万元),最后一年的所得税=(38—15—3)×25%=5(万元),最后一年的净现金流量=38-15-5+8=26(万元)。

-

第14题:

甲公司拟购买一台价值40万元的设备,预计使用年限为5年,采用年限平均法计提折旧,预计净残值为零。该设备预计每年为公司实现销售收入50万元,相应付现成本22万元。适用的企业所得税税率为25%,假设不考虑其他相关税费,会计折旧方法与税法规定一致,则该设备经营期每年现金净流量为()万元。A.28

B.115

C.50

D.23答案:D解析:折旧=40/5=8 (万元)

该设备经营期每年现金净流量= (50-22) X (1-25%) +8X25%=23 (万元)。 -

第15题:

甲公司有一台两年前购进的旧设备,两年前购进时的价款为800万元,税法规定使用年限为4年,税法残值为8万元,目前市场上的价值为300万元,甲公司适用的所得税税率为25%,则该企业继续使用旧设备的初始现金净流量为( )万元。A.300

B.326

C.-300

D.-326答案:D解析:年折旧额=(800-8)/4=198(万元),旧设备目前的账面价值=800-198×2=404(万元),卖出旧设备导致的变现损失抵税=(404-300)×25%=26(万元),则卖出旧设备引起的现金净流量=300+26=326(万元),因为继续使用旧设备导致旧设备不能变现,所以卖出旧设备引起的现金净流量是继续使用旧设备的机会成本,因此继续使用旧设备的初始现金净流量=-326万元。 -

第16题:

(2019年)甲公司拟购买一台价值40万元的设备,预计使用年限为5年,采用年限平均法计提折旧,预计净残值为零。该设备预计每年为公司实现销售收入50万元,相应付现成本22万元。适用的企业所得税税率为25%,假设不考虑其他相关税费,会计折旧方法与税法规定一致,则该设备经营期每年现金净流量为( )万元。A.28

B.115

C.50

D.23答案:D解析:折旧=40/5=8(万元),该设备经营期每年现金净流量=(50-22)×(1-25%)+8×25%=23(万元)。 -

第17题:

甲公司为投产新项目购买设备一台,该设备买价600万元,税法规定使用年限3年,残值率10%。该项目需要垫支营运资金100万元,于设备投产时一次性支付。该项目投产后,每年为甲公司带来营业收入400万元;随着设备的使用,运行成本会逐年增加,分别为100万元、120万元、140万元。预计第3年末处置设备净收入为110万元。

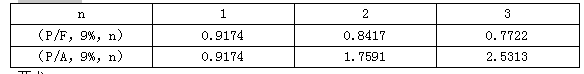

甲公司适用的企业所得税税率为25%,要求的最低收益率为9%。部分货币时间价值系数如下表所示:

要求:

(1)计算项目终结回收的现金流量。

(2)计算项目各年现金净流量。

(3)计算项目净现值、现值指数。答案:解析:(1)项目终结回收的现金流量=110-(110-600×10%)×25%+100=197.5(万元)

(2)年折旧额=600×(1-10%)/3=180(万元)

NCF0=-600-100=-700(万元)

NCF1=400×(1-25%)-100×(1-25%)+180×25%=270(万元)

NCF2=400×(1-25%)-120×(1-25%)+180×25%=255(万元)

NCF3=400×(1-25%)-140×(1-25%)+180×25%+197.5=240+197.5=437.5(万元)

(3)净现值=-700+270×(P/F,9%,1)+255×(P/F,9%,2)+437.5×(P/F,9%,3)=-700+270×0.9174+255×0.8417+437.5×0.7722=100.17(万元)

现值指数=(100.17+700)/700=1.14。 -

第18题:

单选题甲公司于2013年12月购入一台管理用设备并于当月投入使用。该设备的入账价值为60万元,预计使用年限为5年,预计净残值为零,采用年限平均法计提折旧。税法规定允许采用年数总和法计提折旧,且使用年限与净残值均与会计相同。至2015年12月31日,该设备未计提固定资产减值准备。甲公司适用的所得税税率为25%。甲公司2015年12月31日对该设备确认的递延所得税负债余额为()万元。A0

B1

C2

D3

正确答案: D解析: 该设备2015年12月31日账面价值=60-60/5×2=36(万元),计税基础=60-60×(5+4)/15=24(万元),应确认的递延所得税负债余额=(36-24)×25%=3(万元)。 -

第19题:

单选题某企业打算继续使用旧机器,该机器是4年前以30000元购入的,残值率为10%,税法规定使用年限6年,目前变现价值为8000元。假定所得税税率为25%,则继续使用该设备初始的现金流出量为( )元。A4500

B5500

C8000

D9000

正确答案: C解析:

继续使用旧设备时,旧设备的税后变价收入可以看成是旧设备的原始投资额。该设备的年折旧额=30000×(1-10%)÷6=4500(元),当前账面价值=初始成本-累计折旧=30000-4500×4=12000(元),变现损失抵税=(12000-8000)×25%=1000(元)。则继续使用该设备初始的现金流出量=8000+1000=9000(元)。 -

第20题:

单选题甲公司、乙公司均系增值税一般纳税人,适用的增值税税率均为17%,所得税均采用资产负债表债务法核算。适用的所得税税率均为25%。甲公司2014年3月10日从其拥有80%股份的乙公司购进管理用设备一台,该设备为乙公司所生产的产品,成本为1760万元,售价为2000万元,增值税税额为340万元,另付专业安装公司安装费8万元,甲公司已付款且该设备当月投入使用,设备预计使用年限为4年,预计净残值为零,采用年限平均法计提折旧。假定会计计提折旧方法、预计使用年限和预计净残值与税法规定相同。2014年年末甲公司编制合并财务报表时,应在合并财务报表中确认递延所得税资产为( )万元。A60

B119.44

C50.38

D48.75

正确答案: D解析:

2014年年末合并财务报表中,该设备的账面价值=销售企业生产该设备的成本-已计提的折旧额=1760-1760/4×9/12=1430(万元),计税基础=2000-2000/4×9/12=1625(万元),故应确认的递延所得税资产=(计税基础-账面价值)×持股份额=(1625-1430)×25%=48.75(万元)。 -

第21题:

多选题甲公司是一个制造企业,为增加产品产量决定添置一台设备,预计该设备将使用2年。该设备可以通过自行购置取得,也可以租赁取得。甲公司如果自行购置该设备,预计购置成本2000万元。两年后该设备的变现价值预计为1100万元。甲公司和租赁公司的所得税税率均为25%,税后借款(有担保)利率为8%。该项固定资产的税法折旧年限为5年,残值率为购置成本的5%。已知(P/A,8%,2)=1.7833,(P/F,8%,2)=0.8573。则下列说法中正确的有()。A两年折旧抵税现值为169.41万元

B两年折旧抵税现值为160.56万元

C两年后资产残值税后流入现值为904.822万元

D两年后资产残值税后流入现值为973.04万元

正确答案: C,A解析: -

第22题:

单选题甲公司拥有乙公司80%的股份,所得税税率为25%。有关内部交易资料如下: (1)2014年4月28日甲公司从乙公司购进其生产的设备一台,该设备成本为405万元,售价为526.5万元(含增值税,增值税税率为17%),另付运输安装费11.25万元。 (2)2014年6月28日设备安装完毕当月投入管理部门使用,预计使用年限为5年,净残值为零,采用直线法计提折旧。税法规定,预计使用年限、净残值、折旧方法与会计相同。甲公司2014年12月31日合并资产负债表中,乙公司的设备作为固定资产应当列报的金额是()万元。A405

B374.625

C324

D526.5

正确答案: D解析: 甲公司合并资产负债表中针对该固定资产应当列报的金额=(405+11.25)-(405+11.25)/5/2=374.625(万元) -

第23题:

单选题甲公司、乙公司均系增值税一般纳税人,适用的增值税税率均为17%,适用的所得税税率均为25%。甲公司2016年3月10日从其拥有80%股份的乙公司购进管理用设备一台,该设备为乙公司所生产的产品,成本为1760万元,售价为2000万元,增值税税额为340万元,另付安装公司安装费8万元,甲公司已付款且该设备当月投入使用,设备预计使用年限为4年,预计净残值为零,采用年限平均法计提折旧。假定会计计提折旧方法、预计使用年限和预计净残值与税法相同。2016年年末甲公司编制合并财务报表时,应在合并财务报表中确认递延所得税资产为( )万元。A119.44

B60

C50.38

D48.75

正确答案: B解析:

2016年年末合并财务报表应确认的递延所得税资产=[(2000-1760)-(2000-1760)÷4×9/12]×25%=48.75(万元)。