3月销售商品取得的现金收入为120 000元(不含增值税),本月销售商品的成本占商品销售收入的60%。本月应收账款期初余额及本期发生额均为销售商品而发生的,而且其金额仅包括价款部分及增值税,据此计算本月实现的销售收入。

题目

3月销售商品取得的现金收入为120 000元(不含增值税),本月销售商品的成本占商品销售收入的60%。本月应收账款期初余额及本期发生额均为销售商品而发生的,而且其金额仅包括价款部分及增值税,据此计算本月实现的销售收入。

相似考题

更多“3月销售商品取得的现金收入为120 000元(不含增值税),本月销售商品的成本占商品销售收入 ”相关问题

-

第1题:

3月“库存商品”账户期初余额为100 000元,本月完工人库商品为90 000元。本月发出商品均用于销售,本月销售商品的成本占商品销售收入的60%,而且销售收入均已实现,据此计算本月“库存商品”账户期末余额。

正确答案:

根据题意“本月销售商品的成本占商品销售收入的60%”,则本月销售出去的商品=160000×60%=96 000(元)。3月份“库存商品”账户期末余额=100 0004-90 000-96 000=94 000(元)。 -

第2题:

下列关于商业折扣、现金折扣、销售折让说法正确的有( )。

A.企业销售商品涉及商业折扣的,应当按照扣除商业折扣后的金额确定销售商品收入金额

B.企业销售商品涉及现金折扣的,债权人应当按照扣除现金折扣前的金额确认销售商品收入金额

C.当销售折让发生在确认销售收入之前,应在确认销售收入时直接按扣除销售折让后的金额确认

D.当已确认销售收入的售出商品发生销售折让,且不属于资产负债表日后事项的,应在发生时冲减当期销售商品收入和销售成本

正确答案:ABC

-

第3题:

共用题干

某企业为增值税一般纳税人,主要从事商品流通业务,经营商品有甲乙丙三种。其中,甲乙适用增值税税率为17%,丙属于免税商品。2013年10月发生的经济业务资料如下:(1)销售甲商品取得销售收入(不含税)100000元。(2)将价值80000元(不含税)的乙商品无偿赠与孤儿院。(3)销售丙商品取得销售收入500000元。(4)本月购进甲乙丙原材料,取得的增值税专用发票上注明的进项税额为5100元。(5)本月购进的原材料入库时发现短缺20%,经查属于因管理不善造成货物的丢失。根据上述资料,回答下列问题:该企业本月应缴纳增值税额为()元。

A:26520

B:17000

C:13600

D:30600答案:A解析:下列项目免征增值税:①农业生产者销售的自产农产品;②避孕药品和用具;③古旧图书;④直接用于科学研究、科学试验和教学的进口仪器、设备;⑤外国政府、国际组织无偿援助的进口物资和设备;⑥由残疾人的组织直接进口供残疾人专用的物品;⑦销售的自己使用过的物品。

非正常损失,是指因管理不善造成被盗、丢失、霉烂变质的损失。

将自产、委托加工或购买的货物无偿赠与他人,应视同销售,须缴纳增值税。该企业应缴纳增值税额=80000*17%=13600(元)。

由于管理不善导致货物的丢失的损失属于非正常损失,这种情况下的购进货物及相关的应税劳务,其进项税额不得从销项税额中抵扣。该企业本月可以抵扣的进项税额=5100-5100*20%=4080(元)。

该企业第(1)项业务应纳销项税额=100000*17%=17000(元);第(2)项业务需缴纳销项税额=80000*17%=13600(元);第(3)项免税;第(4)、(5)项可予抵扣的进项税额=5100-5100*20%=4080(元)。该企业本月应缴纳增值税=销项税额-进项税额=17000+13600-4080=26520(元)。 -

第4题:

某商场采用售价金额核算法核算库存商品成本,2020年3月初库存商品成本总额为50 000元,售价总额为110 000元;本月购进商品的进价成本总额为10 000元,售价总额为40 000元;本月销售收入为120 000元,不考虑其他因素,该商场本月结转销售商品成本总额为( )元。A.48 000

B.72 000

C.60 000

D.90 000答案:A解析:期初库存商品进销差价=期初库存商品售价-期初库存商品进价成本=110 000-50 000=60 000(元),本期购入商品进销差价=本期购入库存商品售价-本期购入库存商品进价成本=40 000-10 000=30 000(元);商品进销差价率=(期初库存商品进销差价+本期购入商品进销差价)÷(期初库存商品售价+本期购入商品售价)×100%=(60 000+30 000)÷(110 000+40 000)×100%=60%。

本期销售商品应分摊的商品进销差价=本期商品销售收入×商品进销差价率=120 000×60%=72 000(元);本期销售商品的成本=本期商品销售收入总额-本期销售商品应分摊的进销差价=120 000-72 000=48 000(元)。 -

第5题:

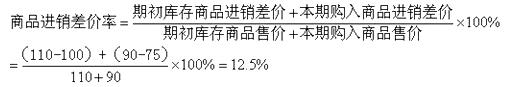

某商场2008年7月期初库存商品的进价成本为100万元,售价总额110万元, 本月购进该商品的进价成本为75万元,售价总额为90万元,本月销售收入为120万元。则该商场本期销售商品的成本和期末结存商品的成本分别为()万元。

A.200;65

B.105;70

C.150;60

D.105;85答案:B解析:计算过程如下:

销售商品应分摊的商品进销差价=120×12.5%=15(万元);

本期销售商品的成本=本期商品销售收入-本期销售商品应分摊的商品进销差价=120-15=105(万元);

期末结存商品的成本=期初库存商品的进价成本+本期购进商品的进价成本-本期销售商品的成本=100+75-105=70(万元)。 -

第6题:

已销商品应分配的进销差价=本月商品销售收入×进销差价率。()

正确答案:正确 -

第7题:

实行成本核算的单位销售商品,经营商品或提供劳务所取得的收入不包括()。

- A、产品销售收入

- B、商品销售收入

- C、技术咨询收入

- D、剧团演出收入

正确答案:D -

第8题:

某批发企业1998年7月1日A种商品期初结存30万元,本月购进该种商品60万元,本月该种商品销售收入80万元,发生销售折让5000元,上月该种商品毛利率为15%。要求:计算7月份已销商品成本和库存商品成本。

正确答案: 7月份销售毛利=(800000-5000)015%=119250(元)

7月份已销售商品成本=(800000-5000)-119250=675750(元)

7月份库存商品成本=300000+600000-675750=224250(元) -

第9题:

单选题实行成本核算的单位销售商品,经营商品或提供劳务所取得的收入不包括()。A产品销售收入

B商品销售收入

C技术咨询收入

D剧团演出收入

正确答案: C解析: 暂无解析 -

第10题:

单选题某企业为增值税一般纳税人,主要从事商品流通业务,经营商品有甲、乙、丙三种。其中,甲、乙适用增值税率为17%,丙属于免税商品。其于2013年2月发生的经济业务资料如下所示:(1)销售甲商品取得销售收入(不含税)100000元。(2)将价值80000元(不含税)的乙商品无偿赠与孤儿院。(3)销售丙商品取得销售收入500000元。(4)本月购进甲、乙、丙原材料,取得的增值税发票注明的进项税额为5100元。(5)本月购进的原材料入库时发现短缺20%,经查属于因管理不善造成货物的丢失。根据以上资料,回答下列问题:将价值80000元的乙商品无偿赠与孤儿院,该企业应缴纳的增值税额为()元。A0

B13600

C11623.93

D11632.93

正确答案: B解析: 暂无解析 -

第11题:

单选题某企业为增值税一般纳税人,主要从事商品流通业务,经营商品有甲、乙、丙三种。其中,甲、乙适用增值税率为17%,丙属于免税商品。其于2013年2月发生的经济业务资料如下所示:(1)销售甲商品取得销售收入(不含税)100000元。(2)将价值80000元(不含税)的乙商品无偿赠与孤儿院。(3)销售丙商品取得销售收入500000元。(4)本月购进甲、乙、丙原材料,取得的增值税发票注明的进项税额为5100元。(5)本月购进的原材料入库时发现短缺20%,经查属于因管理不善造成货物的丢失。根据以上资料,回答下列问题:该企业本月可予以抵扣的进项税额为()元。A6800

B17000

C4080

D5100

正确答案: A解析: 暂无解析 -

第12题:

判断题对于已经确认销售收入的销售商品退回,本月发生的本月销售商品的退回,应当冲减本月的销售收入;对于本月发生的以前月份销售商品的退回,也应当冲减本月的销售收入。A对

B错

正确答案: 错解析: -

第13题:

企业本月销售商品一批,商品售价260 000元,增值税率为17%,款项尚未收到。但已符合收入的确认条件。确认为收入。该批商品成本为182 000元。编制确认收入和结转销售成本的会计分录。 (5分)

正确答案:

(1)确认收入时

借:应收账款 304 200

贷:主营业务收入 260 000

应交税费一应交增值税(销项税额) 44 200

(2)结转销售成本时

借:主营业务成本 182 000

贷:库存商品 182 000 -

第14题:

甲企业为增值税一般纳税企业,适用的增值税税率为17%。2008年6月8日销售商品20 000件,每件商品的标价为10元(不含增值税),每件商品的销售成本为6元。由于是成批销售,甲企业为购货方提供了10%的商业折扣,商品已经发出,款项尚未收到。做出甲企业确认销售收入和结转销售成本的会计分录。

正确答案:借:应收账款 210 600

贷:主营业务收入 180 000

应交税费——应交增值税(销项税额) 30 600

借:主营业务成本 120 000

贷:库存商品 120 000 -

第15题:

部门边际贡献等于( )

A.部门商品销售收人-商品变动成本-变动销售费用

B.部门商品销售收人-商品变动成本-变动销售费用-可控固定成本

C.部门商品销售收入-商品变动成本-变动销售费用-可控固定成本-不可控固定成本

D.部门商品销售收入-商品变动成本-变动销售费用-可控固定成本-不可控固定成本-公司管理费答案:C解析:本题考核的知识点是“部门边际贡献率的计算".选项A表示的是边际贡献, 选项B表示的是可控边际贡献,选项C表示的是部门边际贡献/选项D表示的是部门税前利润。 -

第16题:

某商品流通企业库存商品采用毛利率法核算。2019年5月初,W类库存商品成本总额为125万元,本月购进商品成本为180万元,本月销售收入为250万元,W类商品上期毛利率为20%。不考虑其他因素,该类商品本月销售商品成本总额为( )万元。A.55

B.200

C.105

D.152.5答案:B解析:销售毛利=销售净额×毛利率=250×20%=50(万元);销售成本=销售净额-销售毛利=250-50=200(万元),选项B正确。 -

第17题:

某企业为增值税一般纳税人,主要从事商品流通业务,经营商品有甲、乙、丙三种。其中,甲、乙适用增值税率为17%,丙属于免税商品。其于2013年2月发生的经济业务资料如下所示:(1)销售甲商品取得销售收入(不含税)100000元。(2)将价值80000元(不含税)的乙商品无偿赠与孤儿院。(3)销售丙商品取得销售收入500000元。(4)本月购进甲、乙、丙原材料,取得的增值税发票注明的进项税额为5100元。(5)本月购进的原材料入库时发现短缺20%,经查属于因管理不善造成货物的丢失。根据以上资料,回答下列问题:小规模纳税人销售自己使用过的固定资产,减按()的征收率征收增值税。

- A、2%

- B、3%

- C、4%

- D、5%

正确答案:A -

第18题:

部门边际贡献等于()

- A、部门商品销售收入-商品变动成本-变动销售费用

- B、部门商品销售收入-商品变动成本-变动销售费用-可控固定成本

- C、部门商品销售收入-商品变动成本-变动销售费用-可控固定成本-不可控固定成本

- D、部门商品销售收入-商品变动成本-变动销售费用-可控固定成本-不可控固定成本-公司管理费

正确答案:C -

第19题:

对于已经向客户发货并开具发票的商品销售,如果不符合收入确认条件,企业一般应当做出的会计处理有()。

- A、不能确认商品销售收入,但应当结转商品销售成本

- B、为体现商品的出库,一般需要借记“发出商品”科目,贷记“库存商品”科目

- C、既不确认销售收入,也不结转销售成本,也不确认增值税纳税义务

- D、既不确认销售收入,也不结转销售成本,但要确认增值税纳税义务

正确答案:B,D -

第20题:

某企业为增值税一般纳税人,主要从事商品流通业务,经营商品有甲、乙、丙三种。其中,甲、乙适用增值税率为17%,丙属于免税商品。其于2013年2月发生的经济业务资料如下所示:(1)销售甲商品取得销售收入(不含税)100000元。(2)将价值80000元(不含税)的乙商品无偿赠与孤儿院。(3)销售丙商品取得销售收入500000元。(4)本月购进甲、乙、丙原材料,取得的增值税发票注明的进项税额为5100元。(5)本月购进的原材料入库时发现短缺20%,经查属于因管理不善造成货物的丢失。根据以上资料,回答下列问题:下列项目中,属于免征增值税的有()。

- A、避孕药品

- B、农业生产者销售的自产农产品

- C、直接用于科学研究的进口仪器和设备

- D、一般纳税人销售自己使用过的物品

正确答案:A,B,C -

第21题:

多选题下列关于商业折扣、现金折扣、销售折让的说法正确的有()。A企业销售商品涉及商业折扣的,应当按照扣除商业折扣后的金额确定销售商品收入金额。

B企业销售商品涉及现金折扣的,债权人应当按照扣除现金折扣前的金额确认销售商品收入金额

C当销售折让发生在确认销售收入之前,应在确认销售收入时直接按扣除销售折让后的金额确认

D当已确认销售收入的售出商品发生销售折让,且不属于资产负债表日后事项的,应在发生时冲减当期销售商品收入和销售成本

正确答案: B,D解析: 已确认销售收入的售出商品发生销售折让,且不属于资产负债表日后事项的,应在发生时冲减当期销售商品收入不冲减销售成本,销售折让仅仅是在收入上的减少,不涉及减少成本。 -

第22题:

问答题某小批发企业2×13年7月1日A种商品期初结存30万元,本月购进该种商品60万元,本月该种商品销售收入80万元,发生销售折让5000元,上月该种商品毛利率为15%。 要求:计算7月份已销商品成本和库存商品成本。正确答案: (1)7月份销售毛利=(800000-5000)×15%=119250(元)

(2)7月份已销售商品成本=(800000-5000)-119250=675750(元)

(3)7月末库存商品成本=300000+600000-675750=224250(元)解析: 暂无解析 -

第23题:

单选题某部门变动成本均为可控变动成本,则其部门营业利润等于()。A部门商品销售收入-已销商品变动成本-变动销售和管理费用

B部门商品销售收入-已销商品变动成本-变动销售和管理费用-可控固定成本

C部门商品销售收入-已销商品变动成本-变动销售和管理费用-可控固定成本-不可控固定成本

D部门商品销售收入-已销商品变动成本-变动销售和管理费用-可控固定成本-不可控固定成本-公司管理费

正确答案: A解析: 选项A表示的是边际贡献,选项B表示的是部门可控边际贡献,选项c表示的是部门营业利润。