丁公司为增值税一般纳税人,初次购买数台增值税税控系统专用设备作为固定资产核算,取得增值税专用发票上注明的价款为10 000元,增值税税额为1 300元,价款和税款以银行存款支付,则按照规定可以抵减的增值税应纳税额为( )元。A.10 000 B.11300 C.0 D.1300

题目

B.11300

C.0

D.1300

相似考题

更多“丁公司为增值税一般纳税人,初次购买数台增值税税控系统专用设备作为固定资产核算,取得增值税专用发票上注明的价款为10 000元,增值税税额为1 300元,价款和税款以银行存款支付,则按照规定可以抵减的增值税应纳税额为( )元。”相关问题

-

第1题:

下列关于初次购买增值税税控系统专用设备和缴纳技术维护费用抵减增值税应纳税额的会计处理中,不正确的是( )。A.专有设备不作为固定资产核算,因此不存在折旧问题

B.企业发生技术维护费,按实际支付或应付的金额,借记“管理费用”等科目,贷记“银行存款”等科目

C.一般纳税人发生的增值税税控系统的技术维护费,按规定抵减的增值税应纳税额,借记“应交税费——应交增值税(减免税款)”科目,贷记“管理费用”科目

D.一般纳税人购入增值税税控系统专用设备,按规定抵减的增值税应纳税额,借记“应交税费——应交增值税(减免税款)”科目,贷记“管理费用”科目答案:A解析:购入专用设备通过“固定资产”核算,按期计提折旧。 -

第2题:

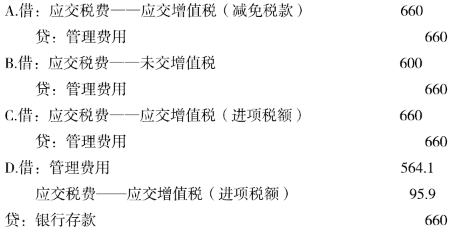

某增值税一般纳税人支付税控系统专用设备的技术服务费660元,取得增值税专用发票注明,金额564.1、税额95.9元,按规定可以抵减增值税应纳税额的会计核算为( )。 答案:A解析:企业发生的技术维护费,按照实际支付的金额,借记“管理费用”等科目,贷记“银行存款”等科目,按规定抵减的增值税应纳税额,借记“应交税费-应交增值税( 减免税款)”科目,贷记“管理费用”等科目。

答案:A解析:企业发生的技术维护费,按照实际支付的金额,借记“管理费用”等科目,贷记“银行存款”等科目,按规定抵减的增值税应纳税额,借记“应交税费-应交增值税( 减免税款)”科目,贷记“管理费用”等科目。 -

第3题:

增值税一般纳税人初次购买增值税税控系统专用设备支付的费用以及缴纳的技术维护费允许在增值税应纳税额中全额抵减的,应在“应交税费—应交增值税”科目下增设“减免税款”专栏,用于记录该企业按规定抵减的增值税应纳税额。

正确答案:正确 -

第4题:

增值税纳税人2011年12月1日(含,下同)以后初次购买增值税税控系统专用设备(包括分开票机)支付的费用,可凭购买增值税税控系统专用设备取得的增值税专用发票,在增值税应纳税额中全额(),不足()的可结转下期继续()。

- A、抵扣

- B、抵减

- C、抵消

- D、扣除

正确答案:B -

第5题:

增值税一般纳税人初次购买增值税税控系统专用设备支付的费用以及缴纳的技术维护费允许在增值税应纳税额中全额抵减的,应在“应交税费—应交增值税”科目下()专栏核算。

- A、减免税款

- B、进项税额

- C、进项税额转出

- D、销项税额

正确答案:A -

第6题:

增值税纳税人2011年12月1日以后初次购买增值税税控系统专用设备(包括分开票机)支付的费用,可凭购买增值税税控系统专用设备取得的增值税专用发票,从进项税额中全额抵减(抵减额为价税合计额),不足抵减的可结转下期继续抵减。

正确答案:错误 -

第7题:

单选题甲公司为增值税一般纳税人,2019年1月3日外购一台不需安装的生产设备,取得增值税专用发票注明的价款为500万元,增值税税额为80万元,支付运费取得增值税专用发票注明的运费为10万元,增值税税额为1万元,支付保险费取得增值税专用发票注明的保险费为2万元,增值税税额为0.12万元,支付专业人员服务费10万元,专业人员培训费3. 5万元,则固定资产的入账金额为( )万元。A606.72

B510.5

C512

D522

正确答案: D解析: -

第8题:

判断题增值税一般纳税人初次购买增值税税控系统专用设备支付的费用在增值税应纳税额中全额抵减的,其增值税专用发票可继续作为增值税抵扣凭证,从销项税额中抵扣购进设备的进项税额。A对

B错

正确答案: 错解析: 财政部、国家税务总局《关于增值税税控系统专用设备和技术维护员用抵减增值税税额有关政策的通知》规定,增值税纳税人2011年12月1日以后初次购买增值税税控系统专用设备(包括分开票机)支付的费用,可凭购买增值税税控系统专用设备取得的增值税专用发票,在增值税应纳税额中全额抵减(抵减额为价税合计额)。增值税一般纳税人支付的购买增值税税控系统专用设备支付的费用以及缴纳的技术维护费在增值税应纳税额中全额抵减的,其增值税专用发票不作为增值税抵扣凭证,其进项税额不得从销项税额中抵扣。 -

第9题:

单选题甲公司(增值税一般纳税人)购入一台不需安装的机器设备,取得增值税专用发票注明的价款1230万元,增值税税额209.1万元,取得运费增值税专用发票注明的运费10万元,增值税税额1.1万元,支付保险费0.8万元,增值税专用发票上注明的税额为0.048万元。则固定资产入账价值为()万元。A1230.8

B1230

C1240.8

D1451

正确答案: A解析: 固定资产的入账价值=1230 10 0.8=1240.8(万元)。 -

第10题:

单选题一般纳税人初次购买增值税税控系统专用设备支付的费用以及缴纳的技术维护费允许在增值税应纳税额中全额抵减的,按规定抵减的增值税应纳税额,应借记“应交税费——应交增值税(减免税款)”科目,贷记()科目。A管理费用

B营业外收入

C应交税费—应交增值税(销项税额)

D应交税费—应交增值税(销项税额抵减)

正确答案: A解析: 暂无解析 -

第11题:

单选题下列关于小规模纳税人初次购买增值税税控系统设备的处理,表述正确的是)。A应在“应交税费——应交增值税”科目下增设“减免税款”专栏,用于记录该企业按规定抵减的增值税应纳税额

B初次购买增值税税控系统专用设备支付的费用允许在增值税应纳税额中全额抵减

C按规定抵减的增值税应纳税额,应计入递延收益科目

D应将购入的增值税税控系统专用设备确认为固定资产

正确答案: A解析: -

第12题:

单选题根据现行政策,关于增值税纳税人购进增值税税控系统专用设备的处理,下列表述正确的是( )。A增值税一般纳税人购进增值税税控系统专用设备只有取得增值税专用发票才可以抵扣进项税

B增值税纳税人2011年12月1日以后初次购买增值税税控系统专用设备支付的费用,可凭取得的增值税专用发票,在增值税应纳税额中全额抵减(抵减额为价税合计额)

C增值税纳税人2011年12月1日以后初次购买增值税税控系统专用设备支付的费用,可凭取得的增值税专用发票,在增值税应纳税额中全额抵减(抵减额为不含税价款)

D增值税纳税人2011年12月1日以后缴纳的技术维护费一律不得在应纳税额中抵减

正确答案: A解析:

A项,自2011年12月1日起,增值税纳税人购买增值税税控系统专用设备支付的费用以及缴纳的技术维护费可在增值税应纳税额中全额抵减,其增值税专用发票不作为增值税抵扣凭证,其进项税额不得从销项税额中抵扣;C项,增值税纳税人2011年12月1日以后初次购买增值税税控系统专用设备支付的费用,可凭取得的增值税专用发票,在增值税应纳税额中全额抵减(抵减额为价税合计额),不足抵减的可结转下期继续抵减;D项,增值税纳税人2011年12月1日以后缴纳的技术维护费(不含补缴的2011年11月30日以前的技术维护费),可凭技术维护服务单位开具的技术维护费发票,在增值税应纳税额中全额抵减。 -

第13题:

某企业为增值税一般纳税人,2019年12月初次购买增值税防伪税控系统专用设备,取得的增值税专用发票上注明价款2万元,增值税0.26万元,当月该企业销项税额5万元,当月购进材料,取得增值税专用发票,注明税额1.06万元。该企业当月应纳增值税( )万元。A.4

B.3.68

C.4.68

D.1.68答案:D解析:该企业当月应纳增值税=5-1.06-(2+0.26)=1.68(万元)。 -

第14题:

小规模纳税人初次购买增值税税控系统专用设备支付的费用以及缴纳的技术维护费允许在增值税应纳税额中全额抵减的,按规定抵减的增值税应纳税额应冲减()科目。

- A、进项税额

- B、营改增抵减的销项税额

- C、应交税费—应交增值税

- D、应交税费—未交增值税

正确答案:C -

第15题:

从2011年12月1日起,增值税纳税人初次购买税控系统专用设备(包括开票机)可凭增值税专用发票,在增值税应纳税额中全额抵减(抵减额为价税合计额),不足抵减的可结转下期继续抵减。

正确答案:正确 -

第16题:

增值税纳税人非初次购买增值税税控系统专用设备支付的费用,由其自行负担,不得在增值税应纳税额中抵减。

正确答案:正确 -

第17题:

2015年3月9日甲公司(增值税一般纳税人)外购不需安装的生产用设备一台,取得增值税专用发票上注明的价款为120万元,增值税税额为20.4万元,支付保险费1万元,取得运输增值税专用发票注明的运费为6万元,增值税税额为0.66万元。则甲公司该固定资产的入账价值为()万元。

- A、127.66

- B、121

- C、127

- D、148.06

正确答案:C -

第18题:

增值税一般纳税人初次购买增值税税控系统专用设备支付的费用在增值税应纳税额中全额抵减的,其增值税专用发票可继续作为增值税抵扣凭证,从销项税额中抵扣购进设备的进项税额。

正确答案:错误 -

第19题:

单选题增值税一般纳税人初次购买增值税税控系统专用设备支付的费用以及缴纳的技术维护费允许在增值税应纳税额中全额抵减的,应在“应交税费—应交增值税”科目下()专栏核算。A减免税款

B进项税额

C进项税额转出

D销项税额

正确答案: D解析: 暂无解析 -

第20题:

单选题营改增一般纳税人按税法规定初次购买增值税税控系统专用设备支付的费用允许在增值税应纳税额中全额抵减的,应在“应交税费——应交增值税”科目下的()专栏进行核算。A进项税额

B减免税款

C增值留抵税额

D营改增抵减的销项税额

正确答案: D解析: 营改增一般纳税人按税法规定初次购买增值税税控系统专用设备支付的费用允许在增值税应纳税额中全额抵减的,应在“应交税费——应交增值税”科目下的“减免税款”专栏进行核算。 -

第21题:

判断题增值税纳税人2011年12月1日以后初次购买增值税税控系统专用设备(包括分开票机)支付的费用,可凭购买增值税税控系统专用设备取得的增值税专用发票,从进项税额中全额抵减(抵减额为价税合计额),不足抵减的可结转下期继续抵减。A对

B错

正确答案: 错解析: 《财政、国家税务总局关于增值税税控系统专用设备和技术维护费用抵减增值税税额有关政策的通知》(财税【2012】15号)第一条规定,增值税纳税人2011年12月1日以后初次购买增值税税控系统专用设备(包括分开票机)支付的费用,可凭购买增值税税控系统专用设备取得的增值税专用发票,在增值税应纳税额中全额抵减(抵减额为价税合计额),不足抵减的可结转下期继续抵减。 -

第22题:

单选题营业税改征增值税试点地区的增值税一般纳税人,初次购买增值税税控系统专用设备支付的费用按规定,允许在增值税应纳税额中全额抵减,则企业应在“应交税费——应交增值税”科目下增设( )专栏,用于记录该企业按规定抵减的增值税应纳税额。A进项税额

B减免税款

C营改增抵减的销项税额

D增值税留抵税额

正确答案: D解析:

“减免税款”专栏,反映企业按规定减免的增值税款。企业按规定直接减免的增值税额借记本科目,贷记“营业外收入”科目。 -

第23题:

单选题甲公司为增值税一般纳税人,2019年2月外购一批原材料,取得增值税专用发票上注明的价款为25万元,增值税税额为4万元,支付运费取得增值税专用发票上注明的运费为1万元,增值税税额为0.1万元,支付保险费取得增值税专用发票注明价款为1.2万元,增值税税额为0.072万元,支付采购人员差旅费0.5万元。则该批原材料的入账金额为()万元。A27.7

B27.2

C31.3

D27.372

正确答案: D解析: