甲公司为一家制造企业,以自主研发为基础,在风能发电领域拥有世界领先的研发能力和技术水平。甲公司90%的客户来自欧美,由于受到欧美政策环境和经济环境影响,近年来风能发电业务的市场占有率和销售增长率均较低。要求:根据资料,运用波士顿矩阵模型,指出甲公司风能发电业务在市场中所属的业务类型,并说明理由。

题目

甲公司为一家制造企业,以自主研发为基础,在风能发电领域拥有世界领先的研发能力和技术水平。甲公司90%的客户来自欧美,由于受到欧美政策环境和经济环境影响,近年来风能发电业务的市场占有率和销售增长率均较低。

要求:根据资料,运用波士顿矩阵模型,指出甲公司风能发电业务在市场中所属的业务类型,并说明理由。

要求:根据资料,运用波士顿矩阵模型,指出甲公司风能发电业务在市场中所属的业务类型,并说明理由。

相似考题

参考答案和解析

答案:

解析:

瘦狗业务。

理由:甲公司风能发电业务在欧美市场占有率和销售增长率均较低。所以属于瘦狗业务。

理由:甲公司风能发电业务在欧美市场占有率和销售增长率均较低。所以属于瘦狗业务。

更多“甲公司为一家制造企业,以自主研发为基础,在风能发电领域拥有世界领先的研发能力和技术水平。甲公司90%的客户来自欧美,由于受到欧美政策环境和经济环境影响,近年来风能发电业务的市场占有率和销售增长率均较低。 要求:根据资料,运用波士顿矩阵模型,指出甲公司风能发电业务在市场中所属的业务类型,并说明理由。”相关问题

-

第1题:

甲公司为一家建筑企业,在电力建设的全产业链(规划设计,工程施工与装备制造)中,甲公司的规划设计和工程施工能力处于行业领先水平,但尚未涉入装备制造领域。在甲公司承揽的EPC(设计-采购-施工)总承包合同中,电力工程设备均向外部供应商采购。为形成全产业链优势,甲公司拟通过并购方式快速提升电站风机等电力工程设备的技术水平和制造能力。乙公司为一家欧洲装备制造企业,以自主研发为基础,在电站风机领域拥有世界领先的研发能力和技术水平。甲公司准备收购乙公司100%股权。

要求:根据资料,从并购双方行业相关性角度,指出甲公司并购乙公司的并购类型答案:解析:属于纵向并购中的后向一体化。 -

第2题:

甲单位为一家中国企业,乙公司、丙公司为欧洲企业,丙公司为乙公司的全资子公司。甲

公司计划向乙公司收购丙公司 100%股权,并购项目建议书部分要点如下:

(1)并购背景

①甲公司为一家建筑企业,在电力建设的全产业链(规划设计、工程施工与装备制造)中,甲

公司的规划设计和工程施工能力处于行业领先水平,但尚未涉入装备制造领域。在甲公司承攒的EPC(设计一采购一施工)总承包合同中,电力工程设备均向外部供应商采购。为形成全产业链优势,甲公司拟通过并购方式快速提升电站风机等电力工程设备的技术水平和制造能力。

②乙公司为一家大型多元化集团企业,涉及电气工程、信息与通讯、家电、风机、照明等多

个经营领域。近年来,受外部经济环境,尤其是欧洲经济状况影响,乙公司经营出现困难。为集中资源,巩固其在信息与通讯、电气工程等多个业务领域的领先地位,乙公司决定对风机、照明等业务予以剥离出售,降低营运的复杂性;丙公司就在本次的剥离出售计划范围内。

③丙公司为一家装备制造企业,以自主研发为基础,在电站风机领域拥有世界领先的研发能

力和技术水平。丙公司风机业务 90%的客户来自欧美,在欧美市场享有较高的品牌知名度和市场占有率,销售一直保持着较高的增长水平。虽然丙公司拥有领先的技术和良好的业绩,但是风机业务并非丙公司所属集团的核心业务。

(2)并购价值评估

甲公司采用可比企业分析法、可比交易分析法对丙公司价格进行了综合评估。经评估,丙公司的评估价值在 16 亿元。甲公司向乙公司收购丙公司的报价为 16.8 亿元。

并购前,甲公司的市场价值为 132 亿元。如并购完成,预计两家公司经过整合后的市场价值合计将达到 160 亿元,此外,甲公司预计在并购价款外,还将发生财务顾问费、审计费、评估费、律师费等并购交易费用 0.5 亿元。

假定不考虑其他因素。

要求:根据资料(1)中的第②项,指出乙公司所采取的总体战略类型。答案:解析:乙公司采取的战略类型:收缩型战略。 -

第3题:

甲公司是一家制造业上市公司。自2005年上市以来,每年按照净利润的40%发放现金股利。

要求:根据资料,指出甲公司选择的股利分配战略类型,并说明理由。答案:解析:固定股利支付率的股利战略。

理由:每年按照净利润的40%发放现金股利。 -

第4题:

甲公司为一家境内上市的集团企业,主要从事能源电力建设与投资。2016年初,公司拟进行一个风能发电项目,初始投资额为5亿元。公司的加权平均资本成本为7%,该项目考虑风险后的加权平均资本成本为8%。经测算,该项目按公司加权平均资本成本7%折现计算的净现值等于0,说明该项目收益能够补偿公司投入的本金及所要求获得的投资收益。因此,该项目投资可行。

要求:根据上述资料,指出风能发电项目投资可行的判断是否恰当,并说明理由。答案:解析:不恰当。

理由:风能发电项目应当按照考虑风险后的加权平均资本成本8%折现计算净现值;由于按照7%折现计算的净现值等于0,因此,按照8%折现计算的净现值小于0,即项目不可行。

或:由于7%是该项目的内含报酬率,低于项目的资本成本8%,即项目不可行。 -

第5题:

甲公司为一家中国企业,乙公司、丙公司为欧洲企业,丙公司为乙公司的全资子公司。甲公司计划向乙公司收购丙公司 100%的股权,并购项目建议书部分要点如下:

(1)并购背景

①甲公司为一家建筑企业,在电力建设的全产业链(规划涉及、工程施工与装备制造)中,甲公司的规划设计和工程施工能力处于行业水平,但尚未涉入装备制造领域。在甲公司承揽的 EPC(设计—采购—施工)总承包合同中,电力工程设备均向外部供应商采购。为形成全产业链优势,甲公司拟通过并购方式提升电站风机等电力工程设备的技术水平和制造能力。

②乙公司为一家大型多元化集团企业,涉及电气工程、信息与通讯、家电、风机、照明等多个经营领域。近年来,受外部经济环境,尤其是欧洲经济状况影响,乙公司经营出现困难。为集中资源,巩固其在信息与通讯、电气工程等多个业务领域的地位,乙公司决定对风机、照明等业务予以剥离出售,降低营运的复杂性;丙公司就在本次剥离出售计划范围内。

③丙公司为一家装备制造企业,以自主研发为基础,在电站风机领域拥有世界研发能力和技术水平。丙公司风机业务 90%的客户来自欧美,在欧美市场享有较高的品牌知名度和市场占有率,销售一直保持着较高增长水平。虽然丙公司拥有技术和良好的业绩,但是风机业务并非丙公司所属集团的核心业务。

(2)并购价值评估

甲公司采用可比企业分析法,可比交易分析法对丙公司价值进行了综合评估。经评估,丙公司的评估价值为 16 亿元。甲公司向乙公司收购丙公司的报价为 16.8 亿元。并购前,甲公司的市场价值为 132 亿元。如并购完成,预计两家公司经过整合后的市场价值合计将达到 160 亿元。此外,甲公司预计在并购价款外,还将发生财务顾问费、审计费、评估费、律师费等并购交易费用 0.5 亿元。

假定不考虑其他因素。

要求:

1.根据资料(1),从并购双方行业相关性角度,指出甲公司并购丙公司的并购类型。

2.根据资料(1)中的第②项,指出乙公司所采取的总体战略类型。

3.根据资料(1)中的第③项,运用波士顿矩阵模型,指出丙公司风机业务在市场中所属的业务类型,并说明理由。

4.根据资料(2),计算甲公司并购丙公司的并购收益、并购溢价和并购净收益,并据此指出甲公司并购丙公司的财务可行性。答案:解析:1.从并购双方行业相关性角度,属于纵向并购中的后向一体化。

2.乙公司的总体战略类型为收缩型战略中的放弃战略。

3.明星业务。

理由:丙公司风机业务在欧美市场享有较高的知名度和市场占有率,属于高市场占有率。

销售一直保持着较高增长水平,属于高销售增长率。因此,丙公司风机业务在市场中属于高增长、强竞争地位的明星业务。

4.并购收益=并购后整体企业价值-并购前并购企业价值-并购前被并购企业价值=160-132-16=12(亿元)

并购溢价=16.8-16=0.8(亿元)

并购净收益=并购收益-并购溢价-并购费用=12-0.8-0.5=10.7(亿元)

甲公司并购丙公司后能够产生 10.7 亿元的并购净收益,从财务管理角度分析,此项并购交易是可行的。 -

第6题:

甲单位为一家中国企业,乙公司、丙公司为欧洲企业,丙公司为乙公司的全资子公司。甲公司计划向乙公司收购丙公司100%股权,并购项目建议书部分要点如下:

(1)乙公司为一家大型多元化集团企业,涉及电气工程、信息与通讯、家电、风机、照明等多个经营领域。近年来,受外部经济环境,尤其是欧洲经济状况影响,乙公司经营出现困难。为集中资源,巩固其在信息与通讯、电气工程等多个业务领域的领先地位,乙公司决定对风机、照明等业务予以剥离出售,降低营运的复杂性;丙公司就在本次的剥离出售计划范围内。

(2)丙公司为一家装备制造企业,以自主研发为基础,在电站风机领域拥有世界领先的研发能力和技术水平。丙公司风机业务90%的客户来自欧美,在欧美市场享有较高的品牌知名度和市场占有率,销售一直保持着较高增长水平。虽然丙公司拥有领先的技术和良好的业绩,但是风机业务并非丙公司所属集团的核心业务。

假定不考虑其他因素。

要求:

1.根据资料(1),指出乙公司所采取的总体战略类型。

2.根据资料(2),运用波士顿矩阵模型,指出丙公司风机业务在欧美市场所属的业务类型,并说明理由。答案:解析:1.乙公司采取的战略类型:收缩型战略【或:紧缩型战略】

2.丙公司风机业务所处的业务类型:明星业务。

理由:丙公司在欧美市场享有较高的市场占有率,且销售增长率处于较高水平。或丙公司在欧美市场具有高增长、强竞争地位,处于迅速增长的市场、享有较大的市场份额。 -

第7题:

甲单位为一家中国企业,乙公司、丙公司为欧洲企业,丙公司为乙公司的全资子公司。甲

公司计划向乙公司收购丙公司 100%股权,并购项目建议书部分要点如下:

(1)并购背景

①甲公司为一家建筑企业,在电力建设的全产业链(规划设计、工程施工与装备制造)中,甲

公司的规划设计和工程施工能力处于行业领先水平,但尚未涉入装备制造领域。在甲公司承攒的EPC(设计一采购一施工)总承包合同中,电力工程设备均向外部供应商采购。为形成全产业链优势,甲公司拟通过并购方式快速提升电站风机等电力工程设备的技术水平和制造能力。

②乙公司为一家大型多元化集团企业,涉及电气工程、信息与通讯、家电、风机、照明等多

个经营领域。近年来,受外部经济环境,尤其是欧洲经济状况影响,乙公司经营出现困难。为集中资源,巩固其在信息与通讯、电气工程等多个业务领域的领先地位,乙公司决定对风机、照明等业务予以剥离出售,降低营运的复杂性;丙公司就在本次的剥离出售计划范围内。

③丙公司为一家装备制造企业,以自主研发为基础,在电站风机领域拥有世界领先的研发能

力和技术水平。丙公司风机业务 90%的客户来自欧美,在欧美市场享有较高的品牌知名度和市场占有率,销售一直保持着较高的增长水平。虽然丙公司拥有领先的技术和良好的业绩,但是风机业务并非丙公司所属集团的核心业务。

(2)并购价值评估

甲公司采用可比企业分析法、可比交易分析法对丙公司价格进行了综合评估。经评估,丙公司的评估价值在 16 亿元。甲公司向乙公司收购丙公司的报价为 16.8 亿元。

并购前,甲公司的市场价值为 132 亿元。如并购完成,预计两家公司经过整合后的市场价值合计将达到 160 亿元,此外,甲公司预计在并购价款外,还将发生财务顾问费、审计费、评估费、律师费等并购交易费用 0.5 亿元。

假定不考虑其他因素。

要求:根据资料(1)中的第③项,运用波士顿矩阵模型,指出丙公司风机业务在欧美市场所属的业务类型,并说明理由。答案:解析:丙公司所处的业务类型:明星业务。

理由:丙公司在欧美市场享有较高的市场占有率,且销售增长率处于较高水平。 -

第8题:

(2013年)甲公司是国内一家印刷机制造企业,主要产品是胶印机。为了开发“印后设备”(即折页装订、模切、包装等设备),该公司进行了 SWOT分析。在以下表述中,符合该公司 SWOT分析要求的有( )。A.甲公司产品在国内具有较高的品牌知名度和完善的销售渠道,但在短期内印后设备研发能力不足,甲公司寻求一家有印后研发能力的企业进行战略合作,此战略为WT战略

B.甲公司产品在国内具有较高的品牌知名度和完善的销售渠道,国家政策鼓励优势企业进行产品和技术开发进入市场需求旺盛的印后设备领域,甲公司决定借政策东风,迅速进入印后设备领域,此战略为SO战略

C.由于甲公司短期内印后设备研发能力不足,国外印后设备制造商竞争对手实力强大,因此,甲公司决定与一家国外印后设备制造商进行战略合作,此战略为ST战略

D.由于甲公司短期内印后设备研发能力不足,面对国内对印后设备日益强劲的市场需求,甲公司寻求一家有印后研发能力的企业进行战略合作,此战略为WO战略答案:B,D解析:选项 A顺拐,只说了内部的优势和劣势,未说外部机会或威胁。所以,选项 A错误。由于甲公司短期内印后设备研发能力不足,国外印后设备制造商竞争对手实力强大,因此,甲公司决定与一家国外印后设备制造商进行战略合作,此战略为 WT战略。所以,选项 C错误。 -

第9题:

甲公司是国内一家印刷机制造企业,主要产品是胶印机。为了开发“印后设备”(即折页装订、模切、包装等设备),该公司进行了SWOT分析。在以下表述中,符合该公司SWOT分析要求的有( )。A.甲公司产品在国内具有较高的品牌知名度和完善的销售渠道,但在短期内印后设备研发能力不足,甲公司寻求一家有印后研发能力的企业进行战略合作,此战略为WT战略

B.甲公司产品在国内具有较高的品牌知名度和完善的销售渠道,国家政策鼓励优势企业进行产品和技术开发进入市场需求旺盛的印后设备领域,甲公司决定借政策东风,迅速进入印后设备领域,此战略为SO战略

C.由于甲公司短期内印后设备研发能力不足,国外印后设备制造商竞争对手实力强大,因此,甲公司决定与一家国外印后设备制造商进行战略合作,此战略为ST战略

D.由于甲公司短期内印后设备研发能力不足,面对国内对印后设备日益强劲的市场需求,甲公司寻求一家有印后研发能力的企业进行战略合作,此战略为WO战略答案:B,D解析:本题考查的是SWOT分析的应用。选项A属于ST战略,即多元化战略;选项C属于WT战略,即防御型战略。本题解题的关键是准确掌握SWOT分析的四种战略组合,即优势-机会组合的SO增长型战略;优势=威胁组合的ST多元化战略;劣势-机会组合WO扭转战略;劣势-威胁组合WT防御型战略。 -

第10题:

甲公司为一家中国企业,P公司、S公司为欧洲企业,S公司为P公司的全资子公司。

甲公司计划向P公司收购S公司100%的股权,并购项目建议书部分要点如下:

要点1:甲公司为一家建筑企业,在电力建设的全产业链(规划设计、工程施工与装备制造)中,甲公司的规划设计和工程施工能力处于行业领先水平,但尚未涉及进入装备制造领域。在甲公司承揽的EPC(设计—采购—施工)总承包合同中,电力工程设备均向外部供应商采购。为形成全产业链优势,甲公司拟通过并购方式提升电站风机等电力工程设备的技术水平和制造能力。

要点2:P公司为一家大型多元化集团企业,涉及电气工程、信息与通讯、家电、风机、照明等多个经营领域。近年来,受外部经济环境,尤其是欧洲经济状况影响,P公司经营出现困难。为集中资源,巩固其在信息与通讯、电气工程等多个业务领域的领先地位,P公司决定对风机、照明等业务予以剥离出售,降低营运的复杂性,S公司就在本次剥离出售计划范围内。

要点3:S公司为一家装备制造企业,以自主研发为基础,在电站风机领域拥有世界领先的研发能力和技术水平。S公司风机业务90%的客户来自欧美,在欧美市场享有较高的品牌知名度和市场占有率,销售一直保持着较高增长水平。虽然S公司拥有领先的技术和良好的业绩,但是风机业务并非S公司所属集团的核心业务。

要求:

(1)根据要点1和要点3,从并购双方所处的产业分类,指出甲公司并购S公司的并购类型及理由;

(2)根据要点2,指出P公司所采取的总体战略类型;

(3)根据要点3,运用波士顿矩阵,指出S公司风机业务在市场中所属的业务类型,并说明理由;同时指出其下一步应该采取的战略及管理组织形式。答案:解析:(1)从并购双方所处的产业分类,甲公司并购S公司属于纵向并购中的后向并购。

理由:S公司在甲公司所在经营链条的上游,为甲公司供货。甲公司并购其上游企业属于纵向并购中的后向并购。

(2)P公司采取的总体战略类型为收缩战略中的放弃战略。“P公司决定对风机、照明等业务予以剥离出售,降低营运的复杂性,S公司就在本次剥离出售计划范围内”。

(3)S公司的风机业务属于“明星”业务。理由:S公司风机业务在欧美市场享有较高的品牌知名度和市场占有率,即相对市场占有率高;销售一直保持着较高增长水平,即市场增长率较高。因此,S公司风机业务在市场中属于高增长一强竞争地位的“明星”业务。

“明星”业务适宜采用的战略是积极扩大经济规模和市场机会,以长远利益为目标,提高市场占有率,加强竞争地位。明星业务的管理组织最好采用事业部形式,由对生产技术和销售两方面都很内行的经营者负责。

本题考查:并购的类型、总体战略的主要类型、波士顿矩阵 -

第11题:

甲公司是国内一家印刷机制造企业。主要产品是胶印机。为了开发“印后设备”(即折页装订、模切、包装等设备),该公司进行SWOT分析。以下表述中,符合SWOT分析要求的有()。

- A、甲公司产品在国内具有较高的品牌知名度和完善的销售渠道,但在短期内印后设备研发能力不足,甲公司寻求一家有印后研发能力的企业进行战略合作。此战略为WT战略

- B、甲公司产品在国内具有较高的品牌知名度和完善的销售渠道,国家政策鼓励优势企业进行产品和技术开发进入市场需求旺盛的印后设备领域,甲公司决定借政策东风,迅速进入印后设备领域,此战略为SO战略

- C、由于甲公司短期内印后设备研发能力不足,国外印后设备制造商竞争对手实力强大,因此,甲公司决定与一家国外印后设备制造商进行战略合作,此战略为sT战略

- D、由于甲公司短期内印后设备研发能力不足,面对国内对印后设备日益强劲的市场需求,甲公司寻求一家有印后研发能力的企业进行战略合作,此战略为WO战略

正确答案:B,D -

第12题:

多选题甲公司是一家大型电力企业,现如今该公司决定进入风能领域,发展风能业务,对此该公司进行了SWOT分析。下列关于SWOT分析的表述中,正确的是()。A甲公司拥有良好的办电经验及客户关系,而国家近期出台了相关政策,支持发展风电产业,甲公司决定规模化发展风电产业。该公司的战略属于增长型战略

B甲公司风电产业开发经验不足,但是国家近期出台了相关政策,支持发展风电产业,该公司决定寻找有经验的国际战略合作伙伴。该公司的战略属于多元化战略

C甲公司具有率先行动者的机遇优势,但是该公司风电产业开发经验不足,甲公司决定寻找有经验的国际战略合作伙伴。该公司的战略属于扭转型战略

D甲公司面临中小水电的替代压力,并且该公司风电产业开发经验不足,甲公司决定进行业务调整,选择进入新型高效风机业务领域,尽快形成规模并积累经验。该公司的战略属于防御型战略

正确答案: A,B解析: -

第13题:

近年来中国公民出境游市场处于高速发展的阶段,实行多元化经营的甲集团公司于2006年成立了A旅行社,该旅行社专门提供出境游的服务项目,但其市场份额较低。

要求:根据资料,运用波士顿矩阵模型,指出甲集团公司A旅行社在市场中所属的业务类型,并说明理由。答案:解析:问题业务。

理由:出境旅游处于高速发展阶段,说明销售增长率高;A旅行社的市场份额较低,即市场占有率低。 -

第14题:

甲公司是一家玩具制造商,拟实施包括实现规模经济、针对3岁以下的幼儿设计独有的“幼童速成学习法”玩具系列等在内的战略方案,以增加其业务的竞争优势。

要求:根据资料,指出甲公司采用的经营战略类型,并说明理由。答案:解析:甲公司采用的是成本领先战略和集中差异化战略(或差别集中化战略)。

理由:该制造商实施规模经济,属于成本领先战略;针对3岁以下的幼儿设计独有的“幼童速成学习法”玩具系列,属于集中差异化战略(或差别集中化战略)。 -

第15题:

甲单位为一家中国企业,乙公司、丙公司为欧洲企业,丙公司为乙公司的全资子公司。甲

公司计划向乙公司收购丙公司 100%股权,并购项目建议书部分要点如下:

(1)并购背景

①甲公司为一家建筑企业,在电力建设的全产业链(规划设计、工程施工与装备制造)中,甲

公司的规划设计和工程施工能力处于行业领先水平,但尚未涉入装备制造领域。在甲公司承攒的EPC(设计一采购一施工)总承包合同中,电力工程设备均向外部供应商采购。为形成全产业链优势,甲公司拟通过并购方式快速提升电站风机等电力工程设备的技术水平和制造能力。

②乙公司为一家大型多元化集团企业,涉及电气工程、信息与通讯、家电、风机、照明等多

个经营领域。近年来,受外部经济环境,尤其是欧洲经济状况影响,乙公司经营出现困难。为集中资源,巩固其在信息与通讯、电气工程等多个业务领域的领先地位,乙公司决定对风机、照明等业务予以剥离出售,降低营运的复杂性;丙公司就在本次的剥离出售计划范围内。

③丙公司为一家装备制造企业,以自主研发为基础,在电站风机领域拥有世界领先的研发能

力和技术水平。丙公司风机业务 90%的客户来自欧美,在欧美市场享有较高的品牌知名度和市场占有率,销售一直保持着较高的增长水平。虽然丙公司拥有领先的技术和良好的业绩,但是风机业务并非丙公司所属集团的核心业务。

(2)并购价值评估

甲公司采用可比企业分析法、可比交易分析法对丙公司价格进行了综合评估。经评估,丙公司的评估价值在 16 亿元。甲公司向乙公司收购丙公司的报价为 16.8 亿元。

并购前,甲公司的市场价值为 132 亿元。如并购完成,预计两家公司经过整合后的市场价值合计将达到 160 亿元,此外,甲公司预计在并购价款外,还将发生财务顾问费、审计费、评估费、律师费等并购交易费用 0.5 亿元。

假定不考虑其他因素。

要求:根据资料(1),从并购双方行业相关性角度,指出甲公司并购丙公司的并购类型。答案:解析:并购类型:纵向并购。 -

第16题:

甲公司是一家领先的智能终端和信息基础设施提供商,在通信网络、信息技术和智能终端等领域为客户提供产品、解决方案和运维服务。2019年4月初,甲公司召开了中高层管理人员参加的风险管理专题研讨会。有关人员发言要点如下:

供应部经理:公司智能终端产品的核心系统和信息基础设施的关键组件,分别由S国乙公司和丙公司供应。近期,S国政府以乙公司和丙公司违反出口管制规定为由,要求这两家公司自2019年9月1日起,不得向甲公司提供产品。2018年,公司智能终端业务和信息基础设施业务的销售收入约650亿元,接近公司销售收入总额的90%。

……

要求:

根据上述资料,按照能否为企业带来盈利等机会为标志,指出甲公司面临的风险类别,并针对该风险提出有哪些应对措施。答案:解析:风险类别:控制性风险【或:不确定风险】

应对措施:

①尽快寻找替代供应商,挺过当前生存难关;

②加大投资力度,着手自主研发,彻底摆脱技术掣肘;

③调整公司产业方向;

④积极与S国政府沟通,争取解除管制措施;

⑤根据合同条款,与乙公司和丙公司协商赔偿事宜。 -

第17题:

(2017年)甲公司为一家中国企业,乙公司、丙公司为欧洲企业,丙公司为乙公司的全资子公司。甲公司计划向乙公司收购丙公司100%的股权。

甲公司为一家建筑企业,在电力建设的全产业链(规划设计,工程施工与装备制造)中,甲公司的规划设计和工程施工能力处于行业领先水平,但尚未涉入装备制造领域。在甲公司承揽的EPC(设计-采购-施工)总承包合同中,电力工程设备均向外部供应商采购。为形成全产业链优势,甲公司拟通过并购方式快速提升电站风机等电力工程设备的技术水平和制造能力。

乙公司为一家大型多元化集团企业,涉及多个经营领域。为集中资源,乙公司决定对风机、照明等业务予以剥离出售。丙公司就在本次剥离出售计划范围内。

丙公司为一家装备制造企业,在电站风机领域拥有世界领先的研发能力和技术水平。丙公司风机业务90%的客户来自欧美,在欧美市场享有较高的品牌知名度和市场占有率,销售一直保持着较高增长水平。虽然丙公司拥有领先的技术和良好的业绩,但是风机业务并非丙公司所属集团的核心业务。

要求:

(1)从并购双方行业相关性角度,指出甲公司并购丙公司的并购类型,并说明理由。

(2)计算甲公司并购丙公司的并购收益、并购溢价和并购净收益,并据此指出甲公司并购丙公司的财务可行性。答案:解析:(1)属于纵向并购中的后向一体化。

理由:纵向并购是指与企业的供应商或客户的合并。后向一体化,是指与其供应商的并购。丙公司是甲公司的供应商。

甲公司采用可比企业分析法,可比交易分析法对丙公司价值进行了综合评估。经评估,丙公司的评估价值为16亿元。甲公司向乙公司收购丙公司的报价为16.8亿元。

并购前,甲公司的市场价值为132亿元。如并购完成,预计两家公司经过整合后的市场价值合计将达到160亿元。此外,甲公司预计在并购价款外,还将发生财务顾问费、审计费、评估费、律师费等并购交易费用0.5亿元。

假定不考虑其他因素。

(2)并购收益=160-132-16=12(亿元)

并购溢价=16.8-16=0.8 (亿元)

并购净收益=12-0.8-0.5=10.7 (亿元)

甲公司并购乙公司后能够产生10.7亿元的并购净收益,因此,此项并购具有财务可行性 -

第18题:

甲公司是国内一家著名的肉类加工企业。为了保持业绩持续增长,甲公司近年来陆续收购了几家规模较大的养殖场、肉类连锁超市。

要求:根据资料,指出甲公司采用的成长型战略类型,并说明理由。答案:解析:前向一体化战略和后向一体化战略。

理由:养殖场是甲公司的上游企业,收购养殖场属于后向一体化战略;肉类连锁超市是甲公司的下游企业,收购肉类连锁超市属于前向一体化战略。 -

第19题:

(2017年)丙公司为一家装备制造企业,以自主研发为基础,在电站风机领域拥有世界领先的研发能力和技术水平。丙公司风机业务90%的客户来自欧美,在欧美市场享有较高的品牌知名度和市场占有率,销售一直保持着较高增长水平。虽然丙公司拥有领先的技术和良好的业绩,但是风机业务并非丙公司所属集团的核心业务。

要求:

根据材料运用波士顿矩阵模型,指出丙公司风机业务在市场中所属的业务类型,并说明理由。答案:解析:明星业务。

理由:丙公司风机业务在欧美市场享有较高的品牌知名度和市场占有率,属于高市场占有率。销售一直保持着较高增长水平,属于高销售增长率。所以属于明星业务。 -

第20题:

甲公司是一家电力公司,原本是以煤炭为主要发电能源,现打算发展风能业务,以下各项属于SWOT分析的是( )。A.甲公司具有多年电力方面经验及良好客户关系,国民经济持续增长形成的发展空间为其带来机会,应采用SO战略

B.甲公司风电产业所占市场份额较少,有许多潜在进入者进入,应采用WO战略

C.甲公司风电产业开发经验虽不足,但具有良好的外部环境和政策支持,应采用WT战略

D.甲公司具有规模化运作电力项目的整体能力,但甲公司风电储备资源不足,应采用ST战略答案:A解析:“甲公司风电产业所占市场份额较少”属于企业内部劣势(W),“有许多潜在进入者进入”属于企业外部威胁(T),应采用WT战略,选项B错误。“甲公司风电产业开发经验虽不足”属于企业内部劣势(W),“但具有良好的外部环境和政策支持”属于企业外部机会(O),应采用WO战略,选项C错误。“甲公司具有规模化运作电力项目的整体能力”属于企业内部优势(S),“但甲公司风电储备资源不足”属于企业内部劣势(W),并不是内外部结合分析,不符合SWOT分析的应用,选项D错误。 -

第21题:

(2015年)甲公司是国内火力发电装备制造行业的龙头企业,拥有雄厚的资金实力和品牌优势。 2012年,甲公司在国家政策支持下,投资开展了为核电企业提供配套设备的新业务,由于相关技术研发力量不足,且市场竞争激烈,该业务一直处于亏损状态。下列各项对甲公司所做的 SWOT分析并提出的相应战略中,正确的有( )。A.甲公司新业务的相关技术研发力量不足,且市场竞争激烈,应将新业务出售。此为WT战略

B.甲公司虽然新业务的相关技术研发力量不足,但面对国家政策支持,应寻找有实力公司,结成战略联盟。此为ST战略

C.甲公司拥有雄厚的资金实力和品牌优势,但自身研发能力不足,应寻求有实力的公司,结成战略联盟。此为WO战略

D.甲公司拥有雄厚的资金实力和品牌优势,应借国家政策支持的东风,加强技术攻关力度,争取新业务尽快扭亏为盈。此为SO战略答案:A,D解析:本题考核的是 SWOT分析的内容,内部环境中: S代表优势, W代表劣势。外部环境中: O代表机会 ,T代表威胁。 SWOT分析的战略一定是内部环境和外部环境的组合,所以不可能出现 SW组合和 OT组合,而选项 C表述的是内部环境(拥有雄厚的资金实力和品牌优势属于优势,自身研发能力不足属于劣势),而不涉及外部环境,所以选项 C一定是错误。选项 B:“研发能力不足”属于内部环境中的劣势,而“国家政策支持”属于外部环境中的机会,所以是 WO组合,选项 B错误。 -

第22题:

已知2016年A公司甲产品的市场销售额为2400万元。A公司甲产品的最大竞争对手是B公司,B公司甲产品的市场销售额为2100万元,甲产品近年的平均市场增长率为15%。假设市场增长率和相对市场占有率分别以10%和1.0作为高低的界限标准。

要求:

(1)对A公司的甲产品进行波士顿矩阵分析,并指出A公司对该产品应当采取的战略措施;

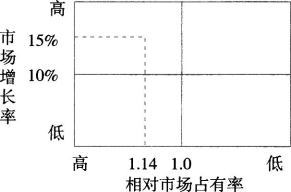

(2)A公司预计2018年年后甲产品市场进入成熟期发展阶段。预计2019年甲产品总体市场销售规模将达到1.2204亿元,市场增长率为6.22%。A公司为此制定了主要针对B公司的竞争战略,计划2019年公司的绝对市场占有率达到37%,挤占B公司甲产品的市场份额,使其市场销售额最多只能达到3500万元左右。对A公司2019年的甲产品进行波士顿矩阵分析,并结合第(1)问分析A公司自2016年以来针对甲产品的战略路线。答案:解析:(1)A公司甲产品2016年相对市场占有率=2400÷2100=1.14,市场增长率=15%,由此得出波士顿矩阵:

由上图可知,对A公司来说,甲产品的相对市场占有率和市场增长率都较高,为明星产品;A公司对甲产品应采取发展战略,即要追加投资,扩大业务。

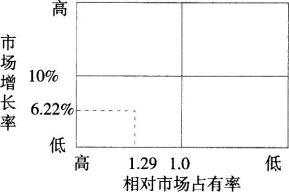

(2)A公司2019年相对市场占有率=12204×37%÷3500=1.29,市场增长率=6.22%。

从上图可以看出,A公司预计2019年的甲产品属于现金牛产品,相对市场占有率较高,但市场增长率较低。在这个阶段甲产品处于成熟期,企业生产规模较大,能够带来大量、稳定的现金收益。自2016年以来,A公司首先应采取的战略就是把甲产品作为重点产品,追加投资,迅速扩大业务,尽可能快地占领市场;2019年以后甲产品进入成熟期,可减少投资,直到不再追加投资,维持稳定的生产,尽快收回资金,获取一定的利润,并且2019年以后开始注重可替代产品的研发,新产品将逐步取代甲产品。 -

第23题:

在波士顿咨询公司成长——份额矩阵法中,市场占有率和市场增长率都很高的业务,是指()

- A、明星类业务

- B、问号类业务

- C、奶牛类业务

- D、瘦狗类业务

正确答案:A