共用题干 王教授系中国公民,现在国内某大学任职,2013年12月取得收入情况如下:(1)当月工资收入3400元,奖金收入3000元。(2)受科普出版社委托,为其编写《心理咨询》一书。按协议约定,出版社于10日支付给王教授稿酬19000元。(3)25日,受科技公司培训部邀请,为该公司员工进行心理咨询讲座,科技公司支付给王教授讲课报酬3900元。王教授2013年的收入总额为20万元;2013年税务部门在进行税务检查时,发现王教授的稿酬和讲课报酬均无纳税记录。要求:根据上述资料,回答下列各题。据我国税法规定,个

题目

王教授系中国公民,现在国内某大学任职,2013年12月取得收入情况如下:(1)当月工资收入3400元,奖金收入3000元。(2)受科普出版社委托,为其编写《心理咨询》一书。按协议约定,出版社于10日支付给王教授稿酬19000元。(3)25日,受科技公司培训部邀请,为该公司员工进行心理咨询讲座,科技公司支付给王教授讲课报酬3900元。王教授2013年的收入总额为20万元;2013年税务部门在进行税务检查时,发现王教授的稿酬和讲课报酬均无纳税记录。

要求:根据上述资料,回答下列各题。

A、个体工商户的生产、经营所得

B、保险赔款所得

C、股息、红利所得

D、特许权使用费所得

相似考题

参考答案和解析

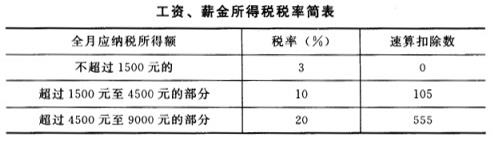

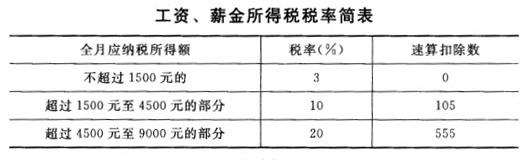

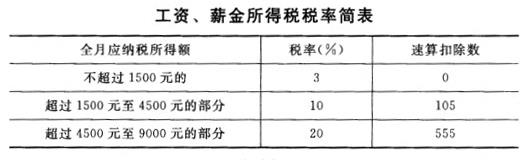

本题考核个人所得税的计算。王教授12月取得的工资和奖金收入应缴纳的个人所得税额为(3400+3000-3500)*10%-105=185(元),应缴纳的个人所得税是由所在单位代扣代缴。

本题考核个人所得税的征收管理。代扣代缴的范围包括:工资、薪金所得;对企事业单位的经营、承租经营所得;劳务报酬所得;稿酬所得、特许权使用费所得;利息、股息、红利所得;财产租赁所得;财产转让所得;偶然所得等。

本题考核个人所得税的计算。稿酬所得应缴纳个人所得税=19000*(1-20%)*20%*(1-30%)=2128(元);讲课报酬应缴纳个人所得税=(3900-800)*20%=620(元)。

本题考核个人所得税的缴纳。

更多“共用题干 王教授系中国公民,现在国内某大学任职,2013年12月取得收入情况如下:(1)当月工资收入3400元,奖金收入3000元。(2)受科普出版社委托,为其编写《心理咨询》一书。按协议约定,出版社于10日支付给王教授稿酬19000元。(3)25日,受科技公司培训部邀请,为该公司员工进行心理咨询讲座,科技公司支付给王教授讲课报酬3900元。王教授2013年的收入总额为20万元;2013年税务部门在进行税务检查时,发现王教授的稿酬和讲课报酬均无纳税记录。要求:根据上述资料,回答下列各题。据我国税法规定,个”相关问题

-

第1题:

王教授一次稿酬收入5000元,该教授此笔稿酬的应纳税额为()。A、560元

B、700元

C、1000元

D、2200元

参考答案:A

-

第2题:

关于2009年12月王教授取得的工资和奖金收入,以下说法中正确的是( )。

A.2009年12月王教授取得的工资和奖金收入应缴纳的个人所得税税额为535元

B.2009年12月王教授取得的工资和奖金收入应缴纳的个人所得税税额为505元

C.2009年12月王教授取得的工资和奖金收入应缴纳的个人所得税由本人于年末缴纳

D.2009年12月王教授取得的工资和奖金收入应缴纳的个人所得税由本单位代扣代缴

正确答案:AD

-

第3题:

3 .关于稿酬和讲课报酬,以下说法中正确的是( ) 。

A. 劳务报酬所得,属于一次性收入的,以取得该项收入为一次

B. 王教授稿酬所得应缴纳的个人所得税,应由科普出版社代扣代缴

C. 王教授讲课报酬应缴纳的个人所得税,应由科技公司代扣代缴

D. 稿酬所得和讲课报酬应缴纳的个人所得税,应由王教授自行交纳

正确答案:AB

-

第4题:

某大学教授,2012年11月取得工资、薪金收入12000元,在国内会计期刊上发表文章一篇,取得稿酬900元,为某企业作专题讲座一次,取得5000元。要求:根据上述资料回答下列问题:王某当月应纳个人所得税为()元。A.2349

B.1959

C.1934

D.1753

参考答案:C

-

第5题:

某大学教授,2012年11月取得工资、薪金收入12000元,在国内会计期刊上发表文章一篇,取得稿酬900元,为某企业作专题讲座一次,取得5000元。要求:根据上述资料回答下列问题:王某当月工资、薪金收入应纳个人所得税为()元。A.1995

B.1495

C.1120

D.1005

参考答案:C

-

第6题:

共用题干

王教授系中国公民,现在国内某大学任职,2012年12月取得收入情况如下:(1)当月工资收入3400元,奖金收入3000元。(2)受科普出版社委托,为其编写《心理咨询》一书。按协议约定,出版社于10日支付给王教授稿酬19000元。(3)25日,受科技公司培训部邀请,为该公司员工进行心理咨询讲座,科技公司支付给王教授讲课报酬3900元。王教授2012年的收入总额为20万元;2013年税务部门在进行税务检查时,发现王教授的稿酬和讲课报酬均无纳税记录。

要求:根据上述资料,回答下列各题。王教授取得的工资收入,以下说法中正确的是()。

A、应缴纳的个人所得税税额为535元

B、应缴纳的个人所得税税额为185元

C、应缴纳的个人所得税由本人于年末缴纳

D、应缴纳的个人所得税由本单位代扣代缴答案:B,D解析:本题考核个人所得税的征税项目。

本题考核个人所得税的计算。王教授12月取得的工资和奖金收入应缴纳的个人所得税额为(3400+3000-3500)*10%-105=185(元),应缴纳的个人所得税是由本单位代扣代缴。

本题考核个人所得税的征收管理。代扣代缴的范围包括:工资、薪金所得;对企事业单位的经营、承租经营所得;劳务报酬所得;稿酬所得、特许权使用费所得;利息、股息、红利所得;财产租赁所得;财产转让所得;偶然所得等。

本题考核个人所得税的计算。稿酬所得应缴纳个人所得税=19000*(1-20%)*20%*(1-30%)=2128(元);讲课报酬应缴纳个人所得税=(3900-800)*20%=620(元)。

本题考核个人所得税的缴纳。 -

第7题:

共用题干

王教授系中国公民,现在国内某大学任职,2012年12月取得收入情况如下:(1)当月工资收入3400元,奖金收入3000元。(2)受科普出版社委托,为其编写《心理咨询》一书。按协议约定,出版社于10日支付给王教授稿酬19000元。(3)25日,受科技公司培训部邀请,为该公司员工进行心理咨询讲座,科技公司支付给王教授讲课报酬3900元。王教授2012年的收入总额为20万元;2013年税务部门在进行税务检查时,发现王教授的稿酬和讲课报酬均无纳税记录。

要求:根据上述资料,回答下列各题。关于稿酬和讲课报酬,以下说法中正确的是()。

A、劳务报酬所得,属于一次性收入的,以取得该项收入为一次

B、王教授稿酬所得应缴纳的个人所得税,应由科普出版社代扣代缴

C、王教授讲课报酬应缴纳的个人所得税,应由科技公司代扣代缴

D、稿酬所得和讲课报酬应缴纳的个人所得税,应由王教授自行交纳答案:A,B,C解析:本题考核个人所得税的征税项目。

本题考核个人所得税的计算。王教授12月取得的工资和奖金收入应缴纳的个人所得税额为(3400+3000-3500)*10%-105=185(元),应缴纳的个人所得税是由本单位代扣代缴。

本题考核个人所得税的征收管理。代扣代缴的范围包括:工资、薪金所得;对企事业单位的经营、承租经营所得;劳务报酬所得;稿酬所得、特许权使用费所得;利息、股息、红利所得;财产租赁所得;财产转让所得;偶然所得等。

本题考核个人所得税的计算。稿酬所得应缴纳个人所得税=19000*(1-20%)*20%*(1-30%)=2128(元);讲课报酬应缴纳个人所得税=(3900-800)*20%=620(元)。

本题考核个人所得税的缴纳。 -

第8题:

共用题干

王教授系中国公民,现在国内某大学任职,2012年12月取得收入情况如下:(1)当月工资收入3400元,奖金收入3000元。(2)受科普出版社委托,为其编写《心理咨询》一书。按协议约定,出版社于10日支付给王教授稿酬19000元。(3)25日,受科技公司培训部邀请,为该公司员工进行心理咨询讲座,科技公司支付给王教授讲课报酬3900元。王教授2012年的收入总额为20万元;2013年税务部门在进行税务检查时,发现王教授的稿酬和讲课报酬均无纳税记录。

要求:根据上述资料,回答下列各题。关于税款缴纳,以下说法中正确的是()。

A、王教授应当在2013年3月31日前办理纳税申报

B、王教授应当在2013年6月30日前办理纳税申报

C、王教授应当补交稿酬和讲课报酬的税款

D、科普出版社和科技公司应当补交稿酬和讲课报酬的税款答案:A,C解析:本题考核个人所得税的征税项目。

本题考核个人所得税的计算。王教授12月取得的工资和奖金收入应缴纳的个人所得税额为(3400+3000-3500)*10%-105=185(元),应缴纳的个人所得税是由本单位代扣代缴。

本题考核个人所得税的征收管理。代扣代缴的范围包括:工资、薪金所得;对企事业单位的经营、承租经营所得;劳务报酬所得;稿酬所得、特许权使用费所得;利息、股息、红利所得;财产租赁所得;财产转让所得;偶然所得等。

本题考核个人所得税的计算。稿酬所得应缴纳个人所得税=19000*(1-20%)*20%*(1-30%)=2128(元);讲课报酬应缴纳个人所得税=(3900-800)*20%=620(元)。

本题考核个人所得税的缴纳。 -

第9题:

王教授是某高校著名物理学家,其某月取得的收入包括:工资4000元,其中政府津贴800元;出版了一部学术著作获得稿酬20000元;与某科技公司联合进行一个项目研究,取得了重大科研成果,获得国家科技进步一等奖,得到奖金15000元;科技公司从该科研成果中获得巨大经济效益,奖给王教授50000元;生病住院得到保险公司理赔20000元。王教授这个月的收入中,有哪些是属于法律规定的减税、免税的所得税项目?

正确答案: 1)在本案中,王教授的各项收入中,政府津贴、保险理赔、获得国家科技一等奖的15000元奖金可以免税,20000元稿酬可以减税。(2)适用法规z《中华人民共和国个人所得税法》第2条:"下列各项个人所得,应纳个人所得税:(一〉工资、薪金所得;(二)个体工商户的生产、经营所得;

(三)对企事业单位的承包经营、承租经营所得;(四)劳务报酬所得;(五〉稿酬所得;(六)特许权使用费所得;(七)利息、股息、红利所得;(八)财产租赁所得;(九)财产转让所得;(十)偶然所得;(十一)经国务院财政部门确定征税的其他所得。"第3条:"个人所得税的税率„·、(三)稿酬所得,适用比例税率,税率为20%,并按应纳税额减征30%。"第4条:"下列各项个人所得,免纳个人所得税:(一)省级人民政府、国务院部委和中国人民解放军军以上单位,以及外国组织、国际组织颁发的科学、教育、技术、文化、卫生、体育、环境保护等方面的奖金;(二)国债和国家发行的金融债券利息;(三)按照国家统一规定发给的补贴、津贴;(四〉福利费、抚恤金、救济金;(五)保险赔款;(六)军人的转业费、复员费;(七〉按照国家统一规定发给干部、职工的安家费、退职费、退休工资、离休工资、离休生活补助费;(八)依照我国有关法律规定应予免税的各国驻华使馆、领事馆的外交代表、领事官员和其他人员的所得;(九)中国政府参加的国际公约、签订的协议中规定免税的所得;(十)经国务院财政部门批准免税的所得。"(3)王教授在该月的各项收入中,政府津贴、获奖奖金、保险赔偿属于《中华人民共和国个人所得税法》第4条规定的免税项目,应当予以免税;稿酬属于《中华人民共和国个人所得税法》第3条规定的可以减征30%的减税项目;其他的收入均应按照法律缴纳个人所得税 -

第10题:

王教授在2003年6月完成一本学术专著并于同年12月由出版社出版。这部学术专著是王教授单位的一项科研课题,单位为王教授的写作与研究提供了便利条件,但王教授与单位没有就专著的著作权属进行任何约定。王教授的同事甲为了使王教授能顺利完成该学术著作,承担了王教授其他课题的组织工作,为其创造了良好的研究条件。专著出版后,另一所大学的乙教授对该专著非常推崇,不仅将其作为研究生教学的指定教材,而且在自己的研究成果中引用了王教授著作的若干结论,并且都注明了出处。 根据上述事实和著作权法律制度的规定,回答下列问题: 王教授2003年6月完成该学术专著时是否就享有对该专著的著作权?为什么?

正确答案: 根据我国著作权法的规定,作品无论是否发表,其作者均依法享有著作权(1分)

-

第11题:

王教授在2003年6月完成一本学术专著并于同年12月由出版社出版。这部学术专著是王教授单位的一项科研课题,单位为王教授的写作与研究提供了便利条件,但王教授与单位没有就专著的著作权属进行任何约定。王教授的同事甲为了使王教授能顺利完成该学术著作,承担了王教授其他课题的组织工作,为其创造了良好的研究条件。专著出版后,另一所大学的乙教授对该专著非常推崇,不仅将其作为研究生教学的指定教材,而且在自己的研究成果中引用了王教授著作的若干结论,并且都注明了出处。 根据上述事实和著作权法律制度的规定,回答下列问题: 甲对该专著是否享有著作权?为什么?

正确答案: 甲对专著不享有著作权(1分)。因为根据我国著作权法,作者是创作作品的公民、法人或其他组织,也就是说对作品进行了创作活动是确定作者身份并确定其著作权的重要条件(0.5分,答对两种表述之一者即可)。在本案中,虽然甲为了帮助王教授完成该学术著作,承担了王教授的一些其他课题的组织工作,为王教授创造了良好的研究条件,但其并没有参与该专著的任何创作活动(0.5分),因此不是本书的作者,也因此不能对本书享有著作权。 -

第12题:

判断题我多次邀请王教授来我们学校讲课,但是每次他都说工作太忙,没有时间来。★王教授拒绝来讲课。A对

B错

正确答案: 对解析: 暂无解析 -

第13题:

(一)

王教授系中国公民,现在国内某大学任职,2009年12月份取得收入情况如下:

(1)当月工资收入3400元,奖金收入3000元。

(2)受科普出版社委托,为其编写《心理咨询》一书。按协议约定,出版社于2009年12月20日支付给王教授稿酬19000元。

(3)2009年12月25日,受科技公司培训部邀请,为该公司员工进行心理咨询讲座,科技公司支付给王教授讲课报酬3900元。王教授2009年的收入总额为20万元;2010年税务部门在进行税务检查时,发现王教授的稿酬和讲课报酬均无纳税记录。

工资、薪金所得税税率简表

根据我国税法规定,个人所得税的征税项目包括( )。

A.个体工商户的生产、经营所得

B.保险赔款所得

C.股息、红利所得

D.特许权使用费所得

正确答案:ACD

-

第14题:

关于稿酬和讲课报酬,以下说法中正确的是( )。

A.劳务报酬所得,属于一次性收入的,以取得该项收入为一次

B.王教授稿酬所得应缴纳的个人所得税,应由科普出版社代扣代缴

C.王教授讲课报酬应缴纳的个人所得税,应由科技公司代扣代缴

D.稿酬所得和讲课报酬应缴纳的个人所得税,应由王教授自行交纳

正确答案:ABC

-

第15题:

2 .关于 2009 年 12 月王教授取得的工资和奖金收入,以下说法中正确的是( ) 。

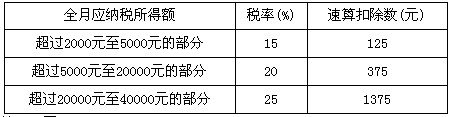

A.2009 年 12 月王教授取得的工资和奖金收入应缴纳个人所得税税额为 535 元

B.2009 年 12 月王教授取得的工资和奖金收入应缴纳的个人所得税税额为 505 元

C.2009 年 12 月王教授取得的工资和奖金收入应缴纳个人所得税由本人于年末缴纳

D.2009 年 12 月王教授取得的工资和奖金收入应缴纳个人所得税由本单位代扣代缴

正确答案:AD

-

第16题:

某大学教授,2012年11月取得工资、薪金收入12000元,在国内会计期刊上发表文章一篇,取得稿酬900元,为某企业作专题讲座一次,取得5000元。要求:根据上述资料回答下列问题:王某当月发表文章收入应纳个人所得税为()元。A.144

B.14

C.20

D.100.8

参考答案:B

-

第17题:

请教:2010年上海市上半年会计从业资格考试《财经法规与会计职业道德》真题第4大题第undefined小题如何解答?【题目描述】

3 .关于稿酬和讲课报酬,以下说法中正确的是( ) 。

A. 劳务报酬所得,属于一次性收入的,以取得该项收入为一次

B. 王教授稿酬所得应缴纳的个人所得税,应由科普出版社代扣代缴

C. 王教授讲课报酬应缴纳的个人所得税,应由科技公司代扣代缴

D. 稿酬所得和讲课报酬应缴纳的个人所得税,应由王教授自行交纳

正确答案:AB -

第18题:

共用题干

王教授系中国公民,现在国内某大学任职,2013年12月取得收入情况如下:(1)当月工资收入3400元,奖金收入3000元。(2)受科普出版社委托,为其编写《心理咨询》一书。按协议约定,出版社于10日支付给王教授稿酬19000元。(3)25日,受科技公司培训部邀请,为该公司员工进行心理咨询讲座,科技公司支付给王教授讲课报酬3900元。王教授2013年的收入总额为20万元;2013年税务部门在进行税务检查时,发现王教授的稿酬和讲课报酬均无纳税记录。

要求:根据上述资料,回答下列各题。关于王教授取得的稿酬和讲课报酬,应缴纳的个人所得税,下列说法中正确的是()。

A、稿酬所得应缴纳个人所得税2128元

B、讲课报酬应缴纳个人所得税780元

C、稿酬所得应缴纳个人所得税3040元

D、讲课报酬应缴纳个人所得税620元答案:A,D解析:本题考核个人所得税的征税项目。

本题考核个人所得税的计算。王教授12月取得的工资和奖金收入应缴纳的个人所得税额为(3400+3000-3500)*10%-105=185(元),应缴纳的个人所得税是由所在单位代扣代缴。

本题考核个人所得税的征收管理。代扣代缴的范围包括:工资、薪金所得;对企事业单位的经营、承租经营所得;劳务报酬所得;稿酬所得、特许权使用费所得;利息、股息、红利所得;财产租赁所得;财产转让所得;偶然所得等。

本题考核个人所得税的计算。稿酬所得应缴纳个人所得税=19000*(1-20%)*20%*(1-30%)=2128(元);讲课报酬应缴纳个人所得税=(3900-800)*20%=620(元)。

本题考核个人所得税的缴纳。 -

第19题:

共用题干

王教授系中国公民,现在国内某大学任职,2013年12月取得收入情况如下:(1)当月工资收入3400元,奖金收入3000元。(2)受科普出版社委托,为其编写《心理咨询》一书。按协议约定,出版社于10日支付给王教授稿酬19000元。(3)25日,受科技公司培训部邀请,为该公司员工进行心理咨询讲座,科技公司支付给王教授讲课报酬3900元。王教授2013年的收入总额为20万元;2013年税务部门在进行税务检查时,发现王教授的稿酬和讲课报酬均无纳税记录。

要求:根据上述资料,回答下列各题。关于税款缴纳,以下说法中正确的是()。

A、王教授应当在2014年3月31日前办理纳税申报

B、王教授应当在2014年6月30日前办理纳税申报

C、王教授应当补交稿酬和讲课报酬的税款

D、科普出版社和科技公司未代扣代缴个人所得税符合法律规定答案:A,C解析:本题考核个人所得税的征税项目。

本题考核个人所得税的计算。王教授12月取得的工资和奖金收入应缴纳的个人所得税额为(3400+3000-3500)*10%-105=185(元),应缴纳的个人所得税是由所在单位代扣代缴。

本题考核个人所得税的征收管理。代扣代缴的范围包括:工资、薪金所得;对企事业单位的经营、承租经营所得;劳务报酬所得;稿酬所得、特许权使用费所得;利息、股息、红利所得;财产租赁所得;财产转让所得;偶然所得等。

本题考核个人所得税的计算。稿酬所得应缴纳个人所得税=19000*(1-20%)*20%*(1-30%)=2128(元);讲课报酬应缴纳个人所得税=(3900-800)*20%=620(元)。

本题考核个人所得税的缴纳。 -

第20题:

王某为某大学教授,2014年12月份取得收入情况如下: (1)取得工资、薪金6000元 (2)出版专业书一本,取得稿酬20000元 (3)为其他单位授课一次,取得收入5000元 (4)当月闲置住房租赁取得收入2000元,税费共计支付120元 (5)因汽车失窃,获得保险公司赔偿8万元; 要求:根据上述资料,计算王某12月份应纳个人所得税。

正确答案: (1)工资薪金应纳个人所得税 =(6000-3500)×10% -105 = 145(元)

(2)出版书属稿酬所得,应纳个人所得税=20000×(1-20%)×20%×(1-30%)=2240(元)

(3)为其他单位授课属劳务报酬所得,应纳个人所得税=5000×(1-20%)×20%= 800(元)

(4)房屋租赁属财产租赁所得,个人所得税税率为20%,但个人租赁房屋个人所得税税率为10%,

应纳个人所得税=(2000-800-120 )×10%=108元

(5)保险赔款,免征个人所得税;

(6)王某12月份应纳个人所得税=145+2240+800+108=3293(元) -

第21题:

王教授在2003年6月完成一本学术专著并于同年12月由出版社出版。这部学术专著是王教授单位的一项科研课题,单位为王教授的写作与研究提供了便利条件,但王教授与单位没有就专著的著作权属进行任何约定。王教授的同事甲为了使王教授能顺利完成该学术著作,承担了王教授其他课题的组织工作,为其创造了良好的研究条件。专著出版后,另一所大学的乙教授对该专著非常推崇,不仅将其作为研究生教学的指定教材,而且在自己的研究成果中引用了王教授著作的若干结论,并且都注明了出处。 根据上述事实和著作权法律制度的规定,回答下列问题: 乙的行为是否侵犯了王教授的著作权?为什么?

正确答案: 乙将王教授著作作为研究生教学指定教材的行为,不构成侵权行为(0.5分)。乙的引用行为也没有侵犯王教授的著作权(0.5分)。根据我国著作权法的规定,为介绍、评论某一作品或者说明某一问题,在作品中适当引用他人已经发表的作品可以不经著作权人许可,不向其支付报酬(0.5分),但应当指明作者姓名、作品名称(0.5分)。 -

第22题:

王教授在2003年6月完成一本学术专著并于同年12月由出版社出版。这部学术专著是王教授单位的一项科研课题,单位为王教授的写作与研究提供了便利条件,但王教授与单位没有就专著的著作权属进行任何约定。王教授的同事甲为了使王教授能顺利完成该学术著作,承担了王教授其他课题的组织工作,为其创造了良好的研究条件。专著出版后,另一所大学的乙教授对该专著非常推崇,不仅将其作为研究生教学的指定教材,而且在自己的研究成果中引用了王教授著作的若干结论,并且都注明了出处。 根据上述事实和著作权法律制度的规定,回答下列问题: 王教授的单位对该专著是否享有著作权?为什么?

正确答案: 王教授的单位对专著不享有著作权(0.5分)。根据我国著作权法的规定,公民为完成法人或者其他组织工作任务所创作的作品是职务作品(0.5分),除法律另有规定外,著作权由作者享有(1分)。本案中,虽然王教授的学术专著是该单位的科研课题,单位非常支持王教授的科研工作,但由于王教授和单位之间没有就著作权的归属进行任何约定(0.5分),因此该专著的著作权不属于王教授的单位。 -

第23题:

王教授在2003年6月完成一本学术专著并于同年12月由出版社出版。这部学术专著是王教授单位的一项科研课题,单位为王教授的写作与研究提供了便利条件,但王教授与单位没有就专著的著作权属进行任何约定。王教授的同事甲为了使王教授能顺利完成该学术著作,承担了王教授其他课题的组织工作,为其创造了良好的研究条件。专著出版后,另一所大学的乙教授对该专著非常推崇,不仅将其作为研究生教学的指定教材,而且在自己的研究成果中引用了王教授著作的若干结论,并且都注明了出处。 根据上述事实和著作权法律制度的规定,回答下列问题: 假如王教授的博士生丙帮助王教授撰写了该专著中独立的一章,而王教授仅在后记中对此表示感谢,那么丙能否对该专著主张享有著作权?为什么?

正确答案: 丙可以对专著主张享有著作权(0.5分)。根据我国著作权法的规定,两人以上合作创作的作品,著作权由合作作者共同享有(1分)。本案中,丙撰写了其中独立的一章,实质参与了作品的创作活动而成为合作作者,便当然对其自己创作的部分享有著作权(0.5分)