根据材料回答6~9题:中国公民张奇系自由创作者,2011年收入情况如下:(1)出版中篇小说一部,取得稿酬60000元,后因小说加印和报刊连载,分别取得出版社追加稿酬20000元和报社稿酬4000元;(2)为国内某单位进行艺术设计取得收入70000元,取得收入时通过公益性社会团体向灾区捐款20000元;(3)某影视制作中心向张奇支付30000元作品版权使用费,准备将其小说拍成电视剧;(4)购买福利彩票支出500元,一次中奖9000元。要求:根据上述资料,分析回答下列小题。张奇出版中篇小说应缴纳的个人所得税的

题目

根据材料回答6~9题:

中国公民张奇系自由创作者,2011年收入情况如下:

(1)出版中篇小说一部,取得稿酬60000元,后因小说加印和报刊连载,分别取得出版社追加稿酬20000元和报社稿酬4000元;

(2)为国内某单位进行艺术设计取得收入70000元,取得收入时通过公益性社会团体向灾区捐款20000元;

(3)某影视制作中心向张奇支付30000元作品版权使用费,准备将其小说拍成电视剧;

(4)购买福利彩票支出500元,一次中奖9000元。要求:根据上述资料,分析回答下列小题。

张奇出版中篇小说应缴纳的个人所得税的说法不正确的是( )。

A.出版中篇小说应按照稿酬所得缴纳个人所得税

B.因小说加印取得出版社追加稿酬应与出版时的稿酬合并为一次纳税

C.报刊连载取得报社稿酬应与出版时的稿酬合并为一次纳税

D.稿酬所得有减征的规定

相似考题

更多“根据材料回答6~9题:中国公民张奇系自由创作者,2011年收入情况如下: (1)出版中篇小说一部,取得稿 ”相关问题

-

第1题:

中国公民张某系自由职业者,以绘画为生。张某2008年1~12月收人情况如下: (1)一次取得绘画收入23000元; (2)在A国出版画册取得稿酬150000元,已在A国税法缴纳了个人所得税12000元; (3)取得保险赔款20000元; (4)取得购买企业债券利息5000元。

要求:计算张某2008年应纳的个人所得税款。

正确答案:(1)绘画收入应纳的个人所得税款=23000×(1—20%)×20%=3680(元)

(2)A国收入按我国税法规定计算的应纳税额(即抵扣限额)=150000×(1—20%)×20×(1—30%)=16800(元)

张某在A国实际缴纳的税款(12000元)低于抵扣限额,因此,可全额抵扣,并需在我国补缴个人所得税4800元(16800—12000)。

(3)取得保险赔款20000元,可免征个人所得税。

(4)取得购买企业债券利息应纳的个人所得税=5000×20%=1000(元)

张某2008年应纳个人所得税税款=3680+4800+1000=9480(元) -

第2题:

中国公民孙某系自由职业者,2008年收入情况如下:

(1)出版中篇小说一部,取得稿酬50000元。

(2)受托对一电影剧本进行审核,取得审稿收入15000元。

(3)临时担任会议翻译,取得收入3000元。

(4)在A国讲学取得收入30000元,在B国取得特许权使用费收入70000元,已经分别按照收入来源国税法规定缴纳了个人所得税5000元和18000元。

要求:

计算孙某2008年应缴纳的个人所得税。

正确答案:

(1)稿酬应纳税额=50000×(1-20%)×20%×(1-30%)=5600(元)

(2)审稿收入(劳务报酬)应纳税额=15000×(1-20%)×20%=2400(元)

(3)翻译收入(劳务报酬)应纳税额=(3000-800)×20%=440(元)

(4)①A国讲学收入个人所得税扣除限额=30000×(1-20%)×30%-2000=5200(元),应补缴税款=5200-5000=200(元);

②B国特许权使用费所得个人所得税扣除限额=70000×(1-20%)×20%=11200(元),无需补缴税款。

(5)孙某应纳个人所得税额=5600+2400+440+200=8640(元)

-

第3题:

根据以下列资料,回答 86~90 题

中国公民张某系一大学教授,2006年度取得的收入情况如下:

(1)每月取得工资收入5600元;

(2)一次性取得设计收入2万元,缴税前从中依次拿出6000元、5000元,通过国家机关分别捐给了农村义务教育和贫困地区;

(3)出版专著一部,出版社支付稿酬l0万元;

(4)在A国讲学取得税后收入2万元,已按收入来源地税法缴纳了个人所得税3000元。

第 86 题 2006年度张某取得的工资收入应缴纳个人所得税为( )元。

A.5700

B.6564

C.7140

D.8940

正确答案:A

解析:张教授每月的工资薪金应纳税所得额为5600—1600=4000元,应缴纳所得税额为:(5600-1600)×15%-l25=475元,全年缴纳所得税:l2×475=5700元。 -

第4题:

根据材料回答10~13题:

中国公民杨某系自由学者,2010年收入情况如下:

(1)出版中篇小说一部,取得稿酬50000元;

(2)受托对一电影剧本进行审核,取得审稿收入15000元;

(3)临时担任会议翻译,取得收入3000元;

(4)在某大学开展讲座,取得收入5000元。

要求:根据上述资料,回答下列小题。

业务(1)应缴纳的个人所得税为( )万元。

A.5600

B.8000

C.10000

D.7800

正确答案:A

稿酬收入应纳税额=50000?(1-20%)?20%?(1-30%)=5600(元)。 -

第5题:

共用题干

中国公民王先生2013年2月取得来自中国境内的收入情况如下:(1)取得工资收入8000元。(2)出版畅销书一部,出版社支付稿酬90000元。(3)一次性取得讲学收入20000元。(4)参加某大型商场开业抽奖活动中奖所得10000元。王先生取得的讲学收入应缴纳个人所得税为()元。

A:4000

B:3960

C:3600

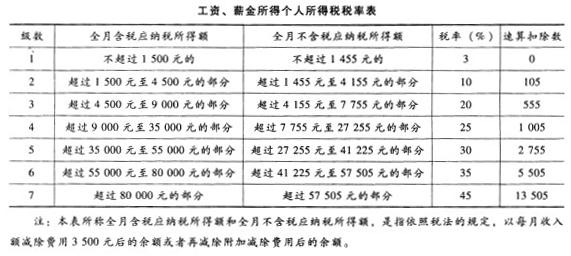

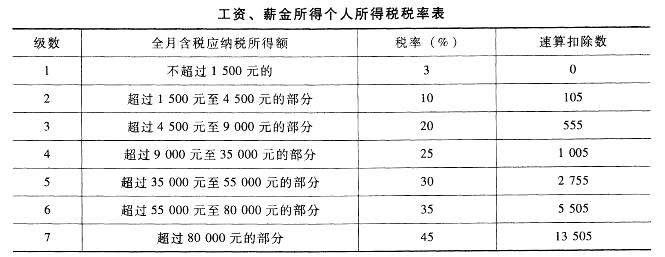

D:3200答案:D解析:本题考查工资、薪金所得缴纳的个人所得税。工资收入应纳个人所得税=(8000-3500)*10%-105=345(元)。

本题考查个人所得税一稿酬所得。稿酬所得,适用比例税率,税率为20%,并按应纳税额减征30%。每次收入在4000元以上的,准予扣除20%的费用。稿酬收入应纳个人所得税=90000*(1-20%)*20%*(1-30%)=10080(元)。

本题考查个人所得税——劳务报酬所得。劳务报酬所得,适用比例税率,税率为20%,每次收入在4000元以上的,准予扣除20%的费用。讲学收入应缴纳个人所得税=20000*(1-20%)*20%=3200(元)。

本题考查个人所得税一偶然所得。偶然所得适用比例税率,税率为20%。中奖所得应缴纳个人所得税10000*20%=2000(元)。

本题考查个人所得税申报。王先生年所得在12万以上,属于自行申报纳税的纳税人。稿酬所得,以每次出版、发表取得的收入为一次计税依据。所以选项AC错误。 -

第6题:

材料题

根据以下内容,回答86-90题。

中国公民张某系一大学教授,2015年取得的收人情况如下:

(1)每月取得工资收入6000元;

(2)一次性取得设计收入20000元,缴税前从中依次拿出6000元、5000元,通过国家机关分别捐给了农村义务教育和贫困地区;

(3)出版专著一部,出版社支付稿酬100000元;

(4)在A国讲学取得税后收入20000元,已按收入来源地税法缴纳了个人所得税3000元。

请回答以下问题:

张某取得的设计收入应缴纳个人所得税为( )元。查看材料A.1400

B.1040

C.1800

D.3200答案:B解析:本题考查个人所得税的计税依据。设计收入属于劳务报酬所得,每次收入4000元以上的,准予扣除20%的费用。因此应纳税所得额=20000×(1-20%)=16000(元)。个人通过国家机关向农村义务教育的捐赠,可以税前全额扣除,即向农村义务教育捐赠的6000元可以全额扣除。个人通过国家机关向贫困地区的捐赠,未超过应纳税所得额30%的部分准予扣除,因此向贫困地区捐赠的限额为16000X30%=4800(元)。因实际捐赠5000元,所以允许扣除4800元。因此,设计收入的应纳税额=(16000-6000-4800)×20%=1040(元)。 -

第7题:

材料题

根据以下内容,回答86-90题。

中国公民张某系一大学教授,2015年取得的收人情况如下:

(1)每月取得工资收入6000元;

(2)一次性取得设计收入20000元,缴税前从中依次拿出6000元、5000元,通过国家机关分别捐给了农村义务教育和贫困地区;

(3)出版专著一部,出版社支付稿酬100000元;

(4)在A国讲学取得税后收入20000元,已按收入来源地税法缴纳了个人所得税3000元。

请回答以下问题:

张某从A国取得的讲学收入在我国应缴纳的个人所得税为( )元。查看材料A.0

B.680

C.3200

D.3680答案:B解析:本题考查个人所得税的计税依据。纳税人从中国境外取得的所得,准予其在应纳税额中扣除已在境外缴纳的个人所得税税额,但扣除额不得超过该纳税人境外所得依照中国税法规定计算的应纳税额。讲学属于劳务报酬所得,每次收入4000元以上的,准予扣除20%的费用,所以应纳税所得额为23000×(1-20%)=18400(元),适用税率为20%。抵免限额(在我国的应纳税额)=18400×20%=3680(元)。实际缴纳3000元,低于抵免限额,应当在境内缴纳差额部分的税款,所以应补税3680-3000=680(元)。 -

第8题:

中国公民张某系一大学教授,2014年取得的收入情况如下:(1)每月取得工资收入6000元;(2)一次性取得设计收入20000元,缴税前从中依次拿出6000元、5000元,通过国家机关分别捐给了农村义务教育和贫困地区;(3)出版专著一部,出版社支付稿酬100000元;(4)在A国讲学取得税后收入20000元,已按收入来源地税法缴纳了个人所得税3000元。请回答以下问题:张某取得的设计收入应缴纳个人所得税为()元。

- A、1400

- B、1040

- C、1800

- D、1960

正确答案:B -

第9题:

中国公民张某系一大学教授,2014年取得的收入情况如下:(1)每月取得工资收入6000元;(2)一次性取得设计收入20000元,缴税前从中依次拿出6000元、5000元,通过国家机关分别捐给了农村义务教育和贫困地区;(3)出版专著一部,出版社支付稿酬100000元;(4)在A国讲学取得税后收入20000元,已按收入来源地税法缴纳了个人所得税3000元。请回答以下问题:王先生取得的讲学收入应缴纳个人所得税为()元。

- A、4000

- B、3960

- C、3600

- D、3200

正确答案:D -

第10题:

中国公民张某系-大学教授,2012年取得的收入情况如下: (1)每月取得工资收入6000元; (2)-次性取得设计收入20000元,缴税前从中依次拿出6000元、5000元,通过国家机关分别捐给了农村义务教育和贫困地区; (3)出版专著-部,出版社支付稿酬100000元; (4)在A国讲学取得税后收入20000元,已按收入来源地税法缴纳了个人所得税3000元。 请回答以下问题: 2012年张某取得的工资收入应缴纳个人所得税为( )

- A、1740

- B、6564

- C、7200

- D、9900

正确答案:A -

第11题:

单选题中国公民张某系一大学教授,2014年取得的收入情况如下:(1)每月取得工资收入6000元;(2)一次性取得设计收入20000元,缴税前从中依次拿出6000元、5000元,通过国家机关分别捐给了农村义务教育和贫困地区;(3)出版专著一部,出版社支付稿酬100000元;(4)在A国讲学取得税后收入20000元,已按收入来源地税法缴纳了个人所得税3000元。请回答以下问题:2014年张某取得的工资收入应缴纳个人所得税为()元。A1740

B6564

C7200

D9900

正确答案: A解析: 暂无解析 -

第12题:

单选题中国公民张某系-大学教授,2012年取得的收入情况如下: (1)每月取得工资收入6000元; (2)-次性取得设计收入20000元,缴税前从中依次拿出6000元、5000元,通过国家机关分别捐给了农村义务教育和贫困地区; (3)出版专著-部,出版社支付稿酬100000元; (4)在A国讲学取得税后收入20000元,已按收入来源地税法缴纳了个人所得税3000元。 请回答以下问题: 2012年张某取得的工资收入应缴纳个人所得税为( )A1740

B6564

C7200

D9900

正确答案: C解析: 每月工资应纳税额=(6000—3500)×10%-105=145(元);全年应纳税额为1740元。 -

第13题:

中国公民张某系一大学教授,2006年度取得的收入情况如下:

(1)每月取得工资收入5600元;

(2)一次性取得设计收入2万元,缴税前从中依次拿出6000元、5000元,通过国家机关分别捐给了农村义务教育和贫困地区;

(3)出版专著一部,出版社支付稿酬10万元;

(4)在A国讲学取得税后收入2万元,已按收入来源地税法缴纳了个人所得税3000元。

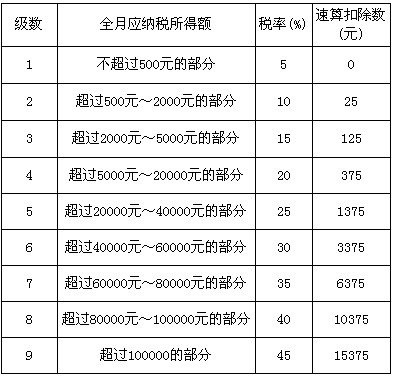

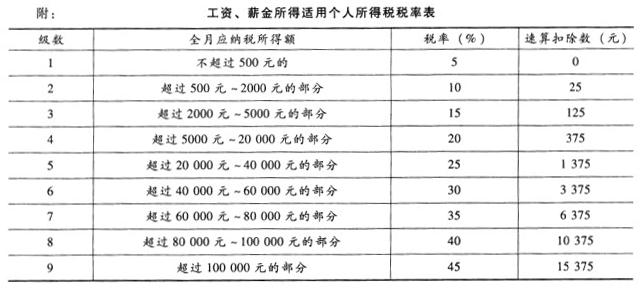

附:工资、薪金所得适用个人所得税税率表

根据上述资料回答下列问题:

2006年度张某取得的工资收入应缴纳个人所得税为( )元。

A.5700

B.6564

C.7140

D.8940

正确答案:A

解析:张教授每月的工资薪金应纳税所得额为:5600-1600=4000元,应缴纳所得税额为:(5600-1600)×15%-125=475元,全年缴纳所得税:12×475=5700元。 -

第14题:

中国公民孙某系自由职业者,2008年收入情况如下:

(1)出版中篇小说一部,取得稿酬50000元,后因小说加印和报刊连载,分别取得出版社稿酬10000元和报社稿酬3800元;

(2)受托对一电影剧本进行审核,取得审稿收入15000元:

(3)临时担任会议翻译,取得收入3000元;

(4)在A国讲学取得收入30000元,在B国从事书画展卖取得收入70000元,已分别按收入来源国税法规定缴纳了个人所得税5000元、18000元。

要求:根据上述资料,按下列序号计算回答问题,每问需计算出合计数:

(1)计算出版小说、小说加印及报刊连载应缴纳的个人所得税;

(2)计算审稿收入应缴纳的个人所得税;

(3)计算翻译收入应缴纳的个人所得税;

(4)计算A国收入在我国应缴纳的个人所得税;

(5)计算8国收入在我国应缴纳的个人所得税。

正确答案:

(1)出版小说、小说加印及报刊连载应缴纳的个人所得税:

①出版小说、小说加印应纳个人所得税=(50000+10000)×(1-20%)×20%×(1-211%)=6720(元)

②小说连载应纳个人所得税=(3800-800)×20%×(1-30%)=420(元)

③稿酬所得合计应纳个人所得税=6720+420=7140(元)

(2)审稿收入应纳个人所得税=15000×(1-20%)×20%=2400(元)

(3)翻译收入应纳个人所得税=(3000-800)×20%=440(元)

(4)A国收入应纳个人所得税:A国收入按我国税法规定计算的应纳税额(即抵扣限额)=30000×(1-20%)×30%-2000=5200(元)

孙某在A国实际缴纳的税款(5000元)低于抵扣限额。因此,可全额抵扣,并需在我国补缴个人所得税200元(5200-5000)。

(5)B国收入按我国税法规定计算的应纳税额(即抵扣限额)=70000×(1-20%)×40%-7000=15400(元)

孙某在B国实际缴纳的税款18000元,超出了抵扣限额,不必在我国缴纳个人所得税,超过限额部分不得在本年度内的应纳税额中扣除。

-

第15题:

中国公民张某系自由职业者,以绘画为生。李某2007年1~12月收入情况如下:

(1)一次取得绘画收入23000元;

(2)在A国出版画册取得稿酬150000元,已在A国税法缴纳了个人所得税12000元;

(3)取得保险赔款20000元;

(4)取得购买企业债券利息5000元。

要求:

计算张某2007年应纳的个人所得税款。

正确答案:

绘画收入应纳的个人所得税款=23000×(1-20%)×20%=3680(元)

A国收入按我国税法规定计算的应纳税额(即抵扣限额)=150000×(1-20%)×20%×(1-30%)=16800(元)

张某在A国实际缴纳的税款(12000元)低于抵扣限额,因此,可全额抵扣,并需在我国补缴个人所得税4800元(16800-12000)。

取得保险赔款20000元,可免征个人所得税。

取得购买企业债券利息应纳的个人所得税=5000×20%=1000(元)张某2007年应纳个人所得税税款=3680+4800+1000=9480(元) -

第16题:

根据材料回答5~6题:甲向乙签发了一张20万元的支票,出票时间为2011年4月1日,乙于同年4月5日背书转让给丙。 根据《票据法》的规定,持票人丙应当在( )前提示付款。 A.5月1日 B.4月11日 C.6月1日 D.9月1日

正确答案:B

【考点】支票的付款

【解析】根据《票据法》的规定,持票人应当自出票日起10日内向付款人提示付款。

-

第17题:

共用题干

中国公民王先生2011年2月取得来自中国境内的收入情况如下:(1)取得工资收入8000元。(2)出版畅销书一部,出版社支付稿酬90000元。(3)一次性取得讲学收入20000元。(4)参加某大型商场开业抽奖活动中奖所得10000元。附:工资、薪金所得适用个人所得税税率标 王先生取得的中奖所得应缴纳个人所得税为()元。

王先生取得的中奖所得应缴纳个人所得税为()元。

A:0

B:1120

C:1600

D:2000答案:D解析:应纳税所得额=8000-2000=6000(元),对应的税率为20%,速算扣除数为375。王先生取得的工资收入应缴纳个人所得税=(8000-2000)*20%-375=825(元)。

稿酬所得适用比例税率,税率为20%,并接应纳税额减征30%。王先生取得的稿酬收入应缴纳个人所得税=90000*(1-20%)*20%*(1-30%)=10080(元)。

演讲收入属于劳务报酬所得,适用比例税率,不超过20000元的部分,税率为20%。王先生取得的讲学收入应缴纳个人所得税=20000*(1-20%)*20%=3200(元)。

取得的中奖所得属于偶然所得,每次收入额都为应纳税额,税率20%。王先生取得的中奖所得应缴纳个人所得税=10000*20%=2000(元)。

选项A,王先生年所得12万元以上,是个人所得税自行申报纳税的纳税义务人;选项C,书籍加印应与之前的收入合并纳税。【说明】2011年9月1日实施的新修订的《中华人民共和国个人所得税法》规定:工资、薪金所得,适用七级超额累进税率,税率为3%~45%。

-

第18题:

材料题

根据以下内容,回答86-90题。

中国公民张某系一大学教授,2015年取得的收人情况如下:

(1)每月取得工资收入6000元;

(2)一次性取得设计收入20000元,缴税前从中依次拿出6000元、5000元,通过国家机关分别捐给了农村义务教育和贫困地区;

(3)出版专著一部,出版社支付稿酬100000元;

(4)在A国讲学取得税后收入20000元,已按收入来源地税法缴纳了个人所得税3000元。

请回答以下问题:

下列表述中正确的有( )。查看材料A.张某不是自行申报纳税的纳税义务人

B.张某应在年度终了后3个月内自行到主管税务机关办理纳税申报

C.稿费收入的个人所得税以支付稿费的单位为扣缴义务人

D.张某应在年度终了后45日内,将从A国取得的讲学收入应在中国缴纳的所得税款缴入国库答案:B,C解析:本题考查个人所得税的征收管理。张某年所得超过12万,应当自行申报缴纳个人所得税,选项A错误。年所得12万以上的纳税义务人,在年度终了后3个月内到主管税务机关办理纳税申报,选项B正确。个人所得税以支付所得的单位或个人为扣缴义务人,所以稿费收入的个人所得税以支付稿费的单位为扣缴义务人,选项C正确。从中国境外取得所得的纳税义务人,应当在年度终了后30日内,将应纳的税款缴入国库,并向税务机关报送纳税申报表。选项D错误。 -

第19题:

中国公民王某系一大学(所在地为地级市)教授,2012年6月取得的收入情况如下:

(1)取得工资收入7600元;

(2)—次性取得设计收入20000元;

(13)出版专著一部,出版社支付稿酬100000元;

(4)购买体育彩票中奖所得20000元;

(5)领取了市政府教育奖金、教育储蓄存款利息、保险赔偿和季度奖。

2012年6月王某取得的稿酬应缴纳个人所得税为()元。A.11200

B.14000

C.16000

D.20000答案:A解析:劳动报酬所得、稿酬所得、特许权使用费所得、财产租赁所得,每次收入不超过4000元的,减除费用800元,余额为应纳税所得额;每次收入4000元以上的,准予扣除20%的费用,余额为应纳税所得额。2012年6月王某取得稿酬应缴纳的个人所得税=100000x(1-20%)x20%x(1-30%)=11200(元)。 -

第20题:

中国公民陈某是某单位退休职工,2017年收入情况如下: (1)每月退休工资4000元,同时本年1~6月在A单位兼职每月工资4900元。 (2)翻译中篇小说一部,取得收入5000元;再出版中篇小说一部,取得收入6000元;该小说出版后在A杂志连载(本年已连载结束),取得收入5000元,同时该小说在B报纸连载(本年未连载结束),取得收入5000元。 (3)银行定期两年的储蓄存款利息收入1500元;国债利息收入1000元;国债转让收入5000元,原购入价格3000元。 (4)在A国讲学取得收入30000元(人民币,下同),在B国出版书画集取得收入70000元,已分别按收入来源国税法规定缴纳了个人所得税3600元和8200元。 计算2017年度工资薪金所得应缴纳的个人所得税。

正确答案: 2017年度工资薪金所得应纳个人所得税=(4900-3500)×3%×12=504(元) -

第21题:

中国公民张某系一大学教授,2014年取得的收入情况如下:(1)每月取得工资收入6000元;(2)一次性取得设计收入20000元,缴税前从中依次拿出6000元、5000元,通过国家机关分别捐给了农村义务教育和贫困地区;(3)出版专著一部,出版社支付稿酬100000元;(4)在A国讲学取得税后收入20000元,已按收入来源地税法缴纳了个人所得税3000元。请回答以下问题:王先生本月取得的工资收入应缴纳个人所得税为()元。

- A、450

- B、215

- C、345

- D、125

正确答案:C -

第22题:

问答题中国公民陈某是某单位退休职工,2017年收入情况如下: (1)每月退休工资4000元,同时本年1~6月在A单位兼职每月工资4900元。 (2)翻译中篇小说一部,取得收入5000元;再出版中篇小说一部,取得收入6000元;该小说出版后在A杂志连载(本年已连载结束),取得收入5000元,同时该小说在B报纸连载(本年未连载结束),取得收入5000元。 (3)银行定期两年的储蓄存款利息收入1500元;国债利息收入1000元;国债转让收入5000元,原购入价格3000元。 (4)在A国讲学取得收入30000元(人民币,下同),在B国出版书画集取得收入70000元,已分别按收入来源国税法规定缴纳了个人所得税3600元和8200元。 计算翻译和出版等劳务所得应缴纳的个人所得税。正确答案: 翻译中篇小说应缴纳的个人所得税=5000×(1-20%)×20%=800(元)

发表和连载小说收入应缴纳个人所得税=6000×(1-20%)×20%×(1-30%)+5000×(1-20%)×20%×(1-30%)=1232(元)

报纸连载未结束,不征个人所得税,待连载完成后再征收个人所得税。解析: 暂无解析 -

第23题:

单选题中国公民王某2014年出版中篇小说一部,取得稿酬5000元;同年该小说在一家周刊上连载,取得稿酬3000元。王某2014年应纳个人所得税()元。A896

B868

C1280

D1008

正确答案: A解析: 出版小说和连载收入应视为两次稿酬所得,应分别扣除费用计征税款: 出版稿酬应纳个人所得税=5000×(1-20%)×20%×(1-30%)=560(元) 连载稿酬应纳个人所得税=(3000-800)×20%×(1-30%)=308(元) 合计应纳个人所得税=560+308=868(元)。