某外籍人士杰瑞在境内一家外国企业中工作,2011年10月收入情况如下:(1)工资收入为20000元;(2)向某家公司转让专有技术一项,获得特许权使用费6000元;(3)利用业余时间为某家企业进行产品设计,取得报酬24000元;(4)在某学校举办讲座,取得收入2000元;(5)因汽车失窃,获得保险公司赔偿80000元;(6)取得探亲费5000元。已知:全月应纳税所得额超过9000元至35000元的部分,税率为25%,速算扣除数为1005。要求:根据上述资料,回答 55~58 问题:第 55 题 杰瑞取得的工

题目

某外籍人士杰瑞在境内一家外国企业中工作,2011年10月收入情况如下:

(1)工资收入为20000元;

(2)向某家公司转让专有技术一项,获得特许权使用费6000元;

(3)利用业余时间为某家企业进行产品设计,取得报酬24000元;

(4)在某学校举办讲座,取得收入2000元;

(5)因汽车失窃,获得保险公司赔偿80000元;

(6)取得探亲费5000元。

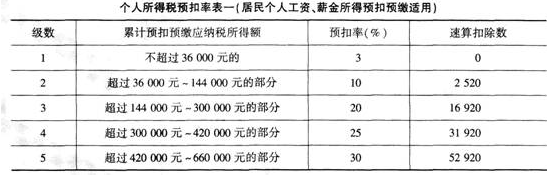

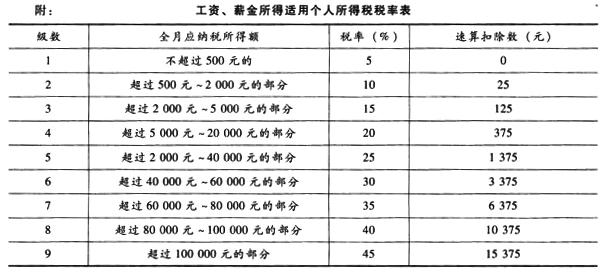

已知:全月应纳税所得额超过9000元至35000元的部分,税率为25%,速算扣除数为1005。

要求:根据上述资料,回答 55~58 问题:

第 55 题 杰瑞取得的工资收入,应缴纳的个人所得税为( )元。

A.3120

B.2795

C.2155

D.2665

相似考题

参考答案和解析

工资收入应纳个人所得税=(20000-4800)×25%-1005=2795(元)

更多“某外籍人士杰瑞在境内一家外国企业中工作,2011年10月收入情况如下:(1)工资收入为20000元;(2)向某 ”相关问题

-

第1题:

按《个人所得税法》规定,下列可以享受附加减除费用的个人有()。A、华侨和港、澳、台同胞

B、在国外打工取得工资收入的中国居民

C、在我国境内工作的外籍专家

D、在我国境内的外国企业中工作的中方人员

参考答案:A,B,C

-

第2题:

某外国企业在我国境内未设立机构、场所,1999年从我国境内取得的收入有:(1)投资于我国某外商投资企业取得利润收入20万元;(2)从中国境内取得银行存款利息收入30万元;(3)向某机构提供专有技术取得使用费收入10万元。该外国企业1999年在我国应缴纳的所得税是( )。

A.8万元

B.10万元

C.12万元

D.15万元

正确答案:A

-

第3题:

某外国企业在中国境内未设立机构、场所,2018年从中国境内的一家内资企业取得利息40万元,假设不考虑其他因素,该内资企业应为该外国企业代扣代缴所得税( )万元。A.4

B.6

C.8

D.10答案:A解析:本题考查企业所得税的税率。非居民企业在中国境内未设立机构、场所的,或者虽设立机构、场所但取得的所得与其机构、场所没有实际联系的,其境内所得减按10%的税率征收企业所得税。应纳所得税=40×10%=4(万元)。 -

第4题:

山姆先生是在中国境内的外商投资企业工作取得工资、薪金的外籍人员,2019年1月取得来自中国境内的收入情况如下:

(1)取得工资收入20000元。

(2)出版图书一部,出版社支付稿酬80000元。

(3)一次性取得讲学收入12000元。

(4)参加某大型商场开业抽奖活动,中奖所得5000元。

山姆先生工资收入应缴纳个人所得税为( )元。A.1590

B.3120

C.3995

D.3495答案:A解析:(20000-5000)×20%-16920/12=1590(元)。 -

第5题:

共用题干

上海公民孙某2009年8月从中国境内取得的收入情况如下:(1)取得工资收入10000元。(2)一次性取得演讲收入20000元。(3)出版学术专著一部,出版社支付稿酬90000元。(4)购买福利彩票中奖所得30000元。 2009年8月孙某取得的工资收入应缴纳个人所得税为()元。

2009年8月孙某取得的工资收入应缴纳个人所得税为()元。

A:1225

B:1305

C:1465

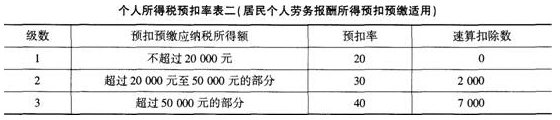

D:1600答案:A解析:8月孙某取得的工资收入应缴纳个人所得税=(10000-2000)*20%-375=1225(元)。

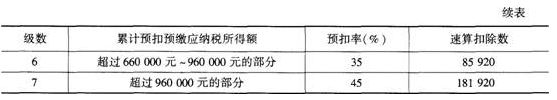

演讲收入属于劳务报酬所得,适用比例税率,不超过20000元的部分,税率为20%。孙某演讲收入应纳个人所得税=20000*(1-20%)*20%=3200(元)。

稿酬所得适用比例税率,税率为20%,并按应纳税额减征30%。孙某稿酬所得应纳个人所得税=90000*(1-20%)*20%*(1-30%)=10080(元)。

体彩中奖属于偶然所得,每次收入额都为应纳税额,税率20%。孙某中奖所得应纳个人所得税=30000*20%=6000(元)。【说明】2011年9月1日实施的新修订的《中华人民共和国个人所得税法》规定:工资、薪金所得,适用七级超额累进税率,税率为3%~45%。

-

第6题:

刘某系中国公民,就职于中国境内一家软件开发与服务公司。2013年6月,刘某从境内取得如下收入:(1)工资收入5800元,奖金收入1000元,岗位津贴500元,交通补贴900元。(2)3年期银行存款利息总收入960元,二级市场股票买卖所得3200元。(3)工作之余为A公司员工进行网络技术培训,获得劳务费4000元;为某杂志撰写文章获得稿费收入600元。(4)向赵某出售个人。(5)年前购买的、家庭唯一生活用房,售价200万元,房产原值和合理费用为120万元。

问题:

(1)计算刘某(1)项所得应当缴纳的个人所得税税额。

(2)计算刘某(2)项所得应当缴纳的个人所得税税额。

(3)计算刘某(3)项所得应当缴纳的个人所得税税额。

(4)计算刘某(4)项所得应当缴纳的个人所得税税额。答案:解析:(1)刘某(1)项所得应当缴纳的个人所得税税额:

[(5800+1000+500+900)-3500]x20%-555=385(元)

(2)刘某(2)项所得暂免缴纳个人所得税。

(3)刘某(3)项所得应当缴纳的个人所得税税额:

(4000-800)x20%=640(元)

(4)刘某(4)项所得暂免缴纳个人所得税。 -

第7题:

境内企业是否需要代扣代缴提供技术服务的外国企业的所得税? 问:某境内居民企业支付一笔不涉及特许权使用费的技术服务费给一家外国企业,这家外国企业未在中国境内设立机构场所。请问,境内企业是否需要代扣代缴该外国企业的企业所得税?

正确答案: 如果上述外国企业未派员来中国境内提供技术服务,该项技术服务属境外劳务,对非居民企业取得来源于境外的所得,根据《企业所得税法》第三条和《企业所得税法实施条例》第七条,中国不予征收企业所得税。如果外国企业派员来中国境内提供技术服务,即使其未设立实体性机构、场所,也应把派员提供服务的场所作为其在中国境内设立的机构、场所,由外国企业申报缴纳企业所得税,或者由县级以上税务机关指定支持技术服务费的境内居民企业从其支付款项中扣缴企业所得税。如果属于上述后一种情形,外国企业需要享受税收协定待遇的,应按《国家税务总局非居民享受税收协定待遇管理办法(试行)》(国税发〔2009〕124号)的相关规定办理。 -

第8题:

某外籍人士杰瑞在境内一家外国企业中工作,2017年10月收入情况如下: (1)工资收入为20000元; (2)向某家公司转让专有技术使用权一项,获得特许权使用费6000元; (3)利用业余时间为某家企业进行产品设计,取得报酬24000元; (4)在某学校举办讲座,取得收入2000元; (5)因汽车失窃,获得保险公司赔偿80000元: (6)取得探亲费5000元。 已知:全月应纳税所得额超过9000元至35000元的部分,税率为25%,速算扣除数为1005。 杰瑞当月应缴纳个人所得税共计()元。

- A、7835

- B、8160

- C、9125

- D、11835

正确答案:A -

第9题:

单选题李某2011年全年的工资情况如下,1至6月份每月工资收入7500元,7至12月每月工资收入8500元;则李某2011年工资薪金应缴纳的个人所得税为()元。A4440

B7980

C7020

D9900

正确答案: C解析: 本题考核个人所得税的计算。应缴纳的个人所得税=[(7500-2000)×20%-375]×6+[(8500-2000)×20%-375]×2+[(8500-3500)×20%-555]×4=7980(元)。 -

第10题:

问答题境内企业是否需要代扣代缴提供技术服务的外国企业的所得税? 问:某境内居民企业支付一笔不涉及特许权使用费的技术服务费给一家外国企业,这家外国企业未在中国境内设立机构场所。请问,境内企业是否需要代扣代缴该外国企业的企业所得税?正确答案: 如果上述外国企业未派员来中国境内提供技术服务,该项技术服务属境外劳务,对非居民企业取得来源于境外的所得,根据《企业所得税法》第三条和《企业所得税法实施条例》第七条,中国不予征收企业所得税。如果外国企业派员来中国境内提供技术服务,即使其未设立实体性机构、场所,也应把派员提供服务的场所作为其在中国境内设立的机构、场所,由外国企业申报缴纳企业所得税,或者由县级以上税务机关指定支持技术服务费的境内居民企业从其支付款项中扣缴企业所得税。如果属于上述后一种情形,外国企业需要享受税收协定待遇的,应按《国家税务总局非居民享受税收协定待遇管理办法(试行)》(国税发〔2009〕124号)的相关规定办理。解析: 暂无解析 -

第11题:

单选题某外籍人士杰瑞在境内一家外国企业中工作,2017年10月收入情况如下:(1)工资收入为20000元;(2)向某家公司转让专有技术使用权一项,获得特许权使用费6000元;(3)利用业余时间为某家企业进行产品设计,取得报酬24000元;(4)在某学校举办讲座,取得收入2000元;(5)因汽车失窃,获得保险公司赔偿80000元:(6)取得探亲费5000元。已知:全月应纳税所得额超过9000元至35000元的部分,税率为25%,速算扣除数为1005。杰瑞取得产品设计的报酬,应缴纳的个人所得税为()元。A3760

B3840

C5200

D5760

正确答案: D解析: 产品设计取得的报酬属于劳务报酬,因为取得的收人为24000元,应纳税所得额=24000×(1-20%)=19200(元),小于20000元,所以不用加成征收。应纳个人所得税=24000×(1-20%)×20%=3840(元)。 -

第12题:

多选题某外籍人士杰瑞在境内一家外国企业中工作,2017年10月收入情况如下:(1)工资收入为20000元;(2)向某家公司转让专有技术使用权一项,获得特许权使用费6000元;(3)利用业余时间为某家企业进行产品设计,取得报酬24000元;(4)在某学校举办讲座,取得收入2000元;(5)因汽车失窃,获得保险公司赔偿80000元:(6)取得探亲费5000元。已知:全月应纳税所得额超过9000元至35000元的部分,税率为25%,速算扣除数为1005。下列关于杰瑞取得的相关所得的说法,正确的是()。A产品设计取得的报酬属于劳务报酬所得

B举办讲座取得的收入属于工资薪金所得

C保险公司的赔偿所得免征个人所得税

D取得的探亲费按工资薪金所得个人所得税

正确答案: A,B解析: 选项B举办讲座取得的收入属于劳务报酬所得;选项D对外籍个人取得的探亲费免征个人所得税。 -

第13题:

境外咨询公司向境内某企业提供的咨询服务活动全部在境外进行的,不在我国缴纳外商投资企业和外国企业所得税。( )

正确答案:√

我国对外国企业实施属地主义原则,所以境外公司咨询活动全部在境外进行的,不在我国缴纳所得税。 -

第14题:

某研究所高级工程师张先生2012年1月的收入情况如下:

(1)工资收入为5300元;

(2)向某家公司转让专有技术一项,获得特许权使用费6000元;

(3)为某企业进行产品设计,取得报酬50000元;

(4)因汽车失窃,获得保险公司赔偿80000元。

要求:根据上述资料,回答 55~58 小题:

第 55 题 张先生工资收入需缴纳的个人所得税为( )元。

A.35

B.75

C.105

D.220

正确答案:B

工资收入应纳个人所得税=(5300-3500)×10%-105=75(元) -

第15题:

以下情况中,()达到了财务自由。A:月收入3000元,全部为工资收入,月支出2500元

B:月收入5000元,其中4000元是工资收入,1000元是投资收入;月支出3000元

C:月收入7000元,其中5000元是工资收入,2000元是投资收入;月支出8000元

D:月收入5000元,其中1500元是工资收入,3500元是投资收入;月支出2000元答案:D解析:财务自由,即是指个人或家庭的收入来源于主动投资而不是被动工作。财务自由主要体现在投资收入可以完全覆盖个人或家庭发生的各项支出。 -

第16题:

某外国企业在中国境内未设立机构、场所,本年从中国境内的一家内资企业取得利息所得30万元,假设不考虑其他因素,该内资企业应为该外国企业代扣代缴所得税( )万元。A.3

B.4.5

C.6

D.7.5答案:A解析:本题考查企业所得税的税率。非居民企业在中国境内未设立机构、场所的,或者虽设立机构、场所但取得的所得与其机构、场所没有实际联系的。其境内所得减按10%的税率缴纳企业所得税。应纳所得税=30×10%=3(万元)。 -

第17题:

下列所得不属于来源于中国境内所得的是( )。A.某外国企业销售位于中国的办公楼

B.某外国企业派遣员工到中国为国内A公司提供企业管理咨询服务

C.某外国企业投资中国境内企业转让股权取得的所得

D.境内中国企业位于英国的分公司在英国销售其货物取得的所得答案:D解析:销售货物其所得来源地为其交易活动发生地,因此选项D,不属于来源于中国境内的所得。 -

第18题:

某外籍人士杰瑞在境内一家外国企业中工作,2017年10月收入情况如下: (1)工资收入为20000元; (2)向某家公司转让专有技术使用权一项,获得特许权使用费6000元; (3)利用业余时间为某家企业进行产品设计,取得报酬24000元; (4)在某学校举办讲座,取得收入2000元; (5)因汽车失窃,获得保险公司赔偿80000元: (6)取得探亲费5000元。 已知:全月应纳税所得额超过9000元至35000元的部分,税率为25%,速算扣除数为1005。 杰瑞取得产品设计的报酬,应缴纳的个人所得税为()元。

- A、3760

- B、3840

- C、5200

- D、5760

正确答案:B -

第19题:

某外籍人士杰瑞在境内一家外国企业中工作,2017年10月收入情况如下: (1)工资收入为20000元; (2)向某家公司转让专有技术使用权一项,获得特许权使用费6000元; (3)利用业余时间为某家企业进行产品设计,取得报酬24000元; (4)在某学校举办讲座,取得收入2000元; (5)因汽车失窃,获得保险公司赔偿80000元: (6)取得探亲费5000元。 已知:全月应纳税所得额超过9000元至35000元的部分,税率为25%,速算扣除数为1005。 杰瑞取得的工资收入,应缴纳的个人所得税为()元。

- A、2155

- B、2665

- C、2795

- D、3120

正确答案:C -

第20题:

杰西卡为在华工作的外籍人士,在中国境内无住所,其所在国与中国签订了税收协定,杰西卡已经在中国境内居住满5年,2014年是在中国境内居住的第6年且居住满1年,取得收入如下: (1)每月从中国境内任职企业取得工资收入25000元;从境外取得工资折合人民币15000元。 (2)2014年7月1日将境内一处门面房出租,租赁期限1年,月租金8000元,当月发生修缮费1200元(不考虑其他税费)。 (3)每月以实报实销方式取得住房补贴2000元。 (4)从境内外商投资企业取得红利12000元。 (5)2014年杰西卡回国探亲两次,分别是5月5日离境、5月26日返回,12月离境,12月10日返回。两次探亲从境内任职企业取得探亲费各18000元。 (6)10月份取得境内非任职某公司支付的董事费收入30000元,通过国家机关向农村义务教育捐款10000元。 要求:根据上述资料回答下列问题。 杰西卡获得的各项收入,可享受免税的有()元。

- A、探亲费收入

- B、住房补贴收入

- C、红利收入

- D、探亲期间境外工资收入

- E、探亲期间境内工资收入

正确答案:A,B,C -

第21题:

问答题某外籍人士租用居民李某在境内的房产一处,由外籍人士所属境外企业定期向李某汇款支付房租,李某收款后结汇,银行应如何结售汇统计?正确答案: 该笔结汇实际为居民代非居民结汇,应按外汇资金来源统计,计入横栏“122旅游”,纵栏“06非居民个人”。解析: 暂无解析 -

第22题:

多选题按照《个人所得税法》的规定,下列可以享受附加减除费用的个人有( )。A华侨和港、澳、台同胞

B在国外工作取得工资收入的中国居民

C在我国境内工作的外籍专家

D在我国境内的外国企业中工作的中方人员

正确答案: B,C解析:

附加减除费用适用的范围,包括:①在中国境内的外商投资企业和外国企业中工作取得工资、薪金所得的外籍人员;②应聘在中国境内的企事业单位、社会团体、国家机关中工作取得工资、薪金所得的外籍专家;③在中国境内有住所而在中国境外任职或者受雇取得工资、薪金所得的个人;④财政部确定的取得工资、薪金所得的其他人员。华侨和香港、澳门、台湾同胞参照上述附加减除费用标准执行。 -

第23题:

问答题某研究所高级工程师张先生2011年10月份的收入情况如下: (1)月工资收入为5300元; (2)向某家公司转让专有技术一项,获得特许权使用费6000元; (3)为某企业进行产品设计,取得报酬50000元; (4)因汽车失窃,获得保险公司赔偿80000元。 计算张先生应该缴纳的个人所得税。正确答案: 工资收入应纳个人所得税=(5300-3500)×10%-105=75(元)

特许权使用费应纳个人所得税=6000×(1-20%)×20%=960(元)

产品设计取得的报酬属于劳务报酬,应纳个人所得税=50000×(1-20%)×30%-2000=10000(元)

获得保险公司赔偿免征个人所得税

张先生应纳个人所得税合计=75+960+10000=11035(元)解析: 暂无解析