单选题某公司买入了一份外汇远期合约,约定在90天后以1.5USD/GBP的汇率交换80万英镑。该合约的交割方式为现金结算。90天后,现货市场的汇率为1.61USD/GBP,则该公司将( )。A 收到8.8万美元B 收到5.5万美元C 支付8.8万美元D 支付5.5万美元E 收到1.5万美元

题目

收到8.8万美元

收到5.5万美元

支付8.8万美元

支付5.5万美元

收到1.5万美元

相似考题

更多“单选题某公司买入了一份外汇远期合约,约定在90天后以1.5USD/GBP的汇率交换80万英镑。该合约的交割方式为现金结算。90天后,现货市场的汇率为1.61USD/GBP,则该公司将( )。A 收到8.8万美元B 收到5.5万美元C 支付8.8万美元D 支付5.5万美元E 收到1.5万美元”相关问题

-

第1题:

某期限为2年的货币互换合约,每半年互换一次。假设本国使用货币为美元,外国使用货币为英镑,当前汇率为1.41USD/GBP。120天后,即期汇率为1.35USD/GBP,新的利率期限结构如表3所示。假设名义本金为1美元,当前美元固定利率为Rfix=0.0632,英镑固定利率为Rfix=0.0528。120天后,支付英镑固定利率交换美元固定利率的互换合约的价值是( )万美元。A.1.0152

B.0.9688

C.0.0464

D.0.7177答案:C解析:计算互换合约的价值:①计算美元固定利率债券价格。假设名义本金为1美元,120天后固定利率债券的价格为0.0316(0.9899+0.9598+0.9292+0.8959)+1(0.8959)=1.0152(美元)。②计算英镑固定利率债券价格。假设名义本金为1英镑,120天后固定利率债券的价格为0.0264(0.9915+0.9657+0.9379+0.9114)+1(0.9114)=1.O119(英镑)。利用期初的即期汇率,将该英镑债券转换为等价于名义本金为1美元的债券,则其120天后的价格为1.0119(1/1.41)=0.7177(英镑)。120天后,即期汇率为1.35USD/GBP,则此时英镑债券的价值1.350.7177=0.9688(美元)。③设该货币互换的名义本金为1美元,则支付英镑固定利率交换美元固定利率的互换合约价值为1.0152-0.9688=0.0464(美元)。 -

第2题:

假设美元兑英镑的外汇期货合约距到期日还有6个月,当前美元兑换英镑即期汇率为1.5USD/GBP,而美国和英国的无风险利率分别是3%和5%,则该外汇期货合约的远期汇率是( )USD/GBP。A、1.475

B、1.485

C、1.495

D、1.5100答案:B解析:根据外汇期货定价公式可知,该外汇期货合约的远期汇率为:Ft=Ste(rD-rF)(T-r)=1.5*e(3%-5%)*6/12≈1.485 (USD/GBP ) -

第3题:

根据下面资料,回答86-88题

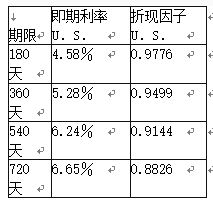

某投资者与投资银行签订了一个为期2年的股权互换,名义本金为100万美元,每半年互换一次。在此互换中,他将支付一个固定利率以换取标普500指数的收益率。合约签订之初,标普500指数为1150.89点,当前利率期限结构如表2—7所示。表2-7利率期限结构表(一)

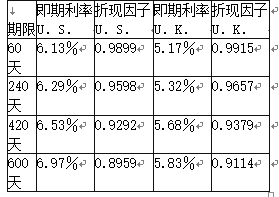

某期限为2年的货币互换合约,每半年互换一次。假设本国使用货币为美元,外国使用货币为英镑,当前汇率为1.41USD/GBP。120天后,即期汇率为1.35USD/GBP,新的利率期限结构如表2—9所示。

表2—9美国和英国利率期限结构表

88假设名义本金为1美元,当前美元固定利率为Rfix=0.0632,英镑固定利率为Rfix=0.0528。120天后,支付英镑固定利率交换美元固定利率的互换合约的价值是( )万美元。A.1.0152

B.0.9688

C.0.0464

D.0.7177答案:C解析:首先,计算美元固定利率债券价格。假设名义本金为1美元,120天后固定利率债券的价格为0.0316×(0.9899+0.9598+0.9292+0.8959)+1×(0.8959)=1.0152(美元)。

其次,计算英镑固定利率债券价格。假设名义本金为1美元,根据当前汇率1.41USD/GBP将名义本金用英镑表示成:1/1.41(英镑),则l20天后固定利率债券的价格为(1/1.41)×0.0264×(0.9915+0.9657+0.9379+0.9114)+(1/1.41)×0.9114=0.7177(英镑)。120天后,即期汇率为1.35USD/GBP,则此时英镑债券的价值为1.35×0.7177=0.9688(美元)。

最后,设该货币互换的名义本金为1美元,则支付英镑固定利率交换美元固定利率的互换合约价值为1.0152-0.9688=0.0464(美元)。 -

第4题:

某期限为2年的货币互换合约,每半年互换一次。假设本国使用货币为美元,外国使用货币为英镑,当前汇率为1.41USD/GBP。120天后,即期汇率为1.35USD/GBP,新的利率期限结构如表2-10所示。

表2-10美国和英国利率期限结构表

假设名义本金为1美元,当前美元固定利率为Rfix=0.0632,英镑固定利率为Rfix=0.0528。120天后,支付英镑固定利率交换美元固定利率的互换合约的价值是( )万美元。A.1.0152

B.0.9688

C.0.0464

D.0.7177答案:C解析:首先,计算美元固定利率债券价格。假设名义本金为1美元,120天后固定利率债券的价格为0.0316×(0.9899+0.9598+0.9292+0.8959)+1×(0.8959):1.0152(美元)。其次,计算英镑固定利率债券价格。假设名义本金为1美元,根据当前汇率1.41USD/GBP将名义本金用英镑表示成:1/1.41(英镑),则120天后固定利率债券的价格为(1/1.41)×0.0264×(0.9915+0.9657+0.9379+0.9114)+(1/1.41)×0.9114:0.7177(英镑)。120天后,即期汇率为1.35USD/GBP,则此时英镑债券的价值为1.35×0.7177=0.9688(美元)。

最后,设该货币互换的名义本金为1美元,则支付英镑固定利率交换美元固定利率的互换合约价值为1.0152-0.9688=0.0464(美元)。 -

第5题:

我国某贸易公司从美国进口一批机械设备,双方约定以信用证方式结算,付款日期为出票后90天,货款为200万美元。出票当日美元兑人民币汇率为6.2530,若90天后美元兑人民币汇率为6.2630,则该公司将()

- A、盈利2万人民币

- B、亏损2万人民币

- C、盈利2万美元

- D、亏损2万美元

正确答案:B -

第6题:

中国某企业从美国某公司进口一批原料,合同规定以美元支付,支付总额为100万美元,该公司需从银行买入外汇,为防范汇率风险,于6月10日与银行签定用人民币购买美元的远期外汇交易合约,期限半年,远期汇率为1美元=8.6元人民币,金额为860万元人民币买100万美元。请计算半年后,即12月10日当即期汇率为1美元=8.2元人民币时,该中国公司的结算头寸。

正确答案: 8.2×100=820(万元) 860-820=40(万元)

美元=8.2元人民币时,多付40万元。

-

第7题:

某投资者购买100份10月份小麦欧式看跌期权,执行价格为3400美元/千蒲式耳,假定小麦现货价为3450美元/千蒲式耳,期权价格为10美元。如果到期时小麦现货价为3300美元/千蒲式耳,则其损益为(),出售期权者的损益又是()。

- A、5.5万美元;-5.5万美元

- B、4.5万美元;-4.5万美元

- C、3.0万美元;-3.0万美元

- D、2.5万美元;-2.5万美元

正确答案:A -

第8题:

单选题我国某贸易公司从美国进口一批机械设备,双方约定以信用证方式结算,付款日期为出票后90天,货款为200万美元。出票当日美元兑人民币汇率为6.2530,若90天后美元兑人民币汇率为6.2630,则该公司将()A盈利2万人民币

B亏损2万人民币

C盈利2万美元

D亏损2万美元

正确答案: C解析: 暂无解析 -

第9题:

单选题某投资者购买100份10月份小麦欧式看跌期权,执行价格为3400美元/千蒲式耳,假定小麦现货价为3450美元/千蒲式耳,期权价格为10美元。如果到期时小麦现货价为3300美元/千蒲式耳,则其损益为(),出售期权者的损益又是()。A5.5万美元;-5.5万美元

B4.5万美元;-4.5万美元

C3.0万美元;-3.0万美元

D2.5万美元;-2.5万美元

正确答案: B解析: 暂无解析 -

第10题:

问答题2010年5月3日,美国某公司从英国进口商品,需要在三个月后支付100万英镑,签约时英镑兑美元汇率为GBP1=USD1.5256。3个月后,美国公司需支付货款,向银行询价得到的汇率报价为GBP1=USD1.5943。结算100万英镑需支付159.43万美元,与三个月前相比,要多支付6.87万美元。涉外企业有哪些方法可以管理上述风险?正确答案: 对于上述的交易风险,有以下几种管理方法:

①货币法。通过选择合同货币、提前/拖后收付、平衡法、组对法、调整价格法等方式进行管理;

②保值法;

③交易法。解析: 暂无解析 -

第11题:

单选题根据下面资料,回答问题某投资者与投资银行签订了一个为期2年的股权互换,名义本金为100万美元,每半年互换一次。在此互换中,他将支付一个固定利率以换取标普500指数的收益率。合约签订之初,标普500指数为1150.89点,当前利率期限结构如表2—7所示。某期限为2年的货币互换合约,每半年互换一次。假设本国使用货币为美元,外国使用货币为英镑,当前汇率为1.41USD/GBP。120天后,即期汇率为1.35USD/GBP,新的利率期限结构如表2—9所示。表2—9美国和英国利率期限结构表假设名义本金为1美元,当前美元固定利率为Rfix=0.0632,英镑固定利率为Rfix=0.0528。120天后,支付英镑固定利率交换美元固定利率的互换合约的价值是()万美元。A1.0152

B0.9688

C0.0464

D0.7177

正确答案: A解析: 首先,计算美元固定利率债券价格。假设名义本金为1美元,120天后固定利率债券的价格为0.0316×(0.9899+0.9598+0.9292+0.8959)+1×(0.8959)=1.0152(美元)。其次,计算英镑固定利率债券价格。假设名义本金为1美元,根据当前汇率1.41USD/GBP将名义本金用英镑表示成:1/1.41(英镑),则l20天后固定利率债券的价格为(1/1.41)×0.0264×(0.9915+0.9657+0.9379+0.9114)+(1/1.41)×0.9114=0.7177(英镑)。120天后,即期汇率为1.35USD/GBP,则此时英镑债券的价值为1.35×0.7177=0.9688(美元)。最后,设该货币互换的名义本金为1美元,则支付英镑固定利率交换美元固定利率的互换合约价值为1.0152-0.9688=0.0464(美元)。 -

第12题:

单选题美国某公司3个月后付款EUR165000,为防止欧元升值,美元贬值所带来的汇率风险,该公司向银行购买了3个月的远期EUR汇率为1.65,假定3个月后USD/EUR=1.50,则该公司采用远期外汇交易与不采用远期外汇交易相比()。A多付1万美元

B多付1.5万美元

C少付1万美元

D少付1.5万美元

正确答案: C解析: 暂无解析 -

第13题:

假设美元兑英镑的外汇期货合约距到期日还有6个月,当前美元兑换英镑即期汇率为1.5USD/GBP,而美国和英国的无风险利率分别是3%和5%,则该外汇期货合约的远期汇率是( )USD/GBP。A. 1.475

B. 1.485

C. 1.495

D. 1.5100答案:B解析:根据外汇期货定价公式可知,该外汇期货合约的远期汇率为:Ft=Ste(rD-rF)(T-r)=1.5*e(3%-5%)*6/12≈1.485 (USD/GBP ) -

第14题:

某期限为2年的货币互换合约,每半年互换一次。假设本国使用货币为美元,外国使用货币为英镑,当前汇率为1.41USD/GBP。120天后,即期汇率为1.35USD/GBP,新的利率期限结构如表3所示。假设名义本金为1美元,当前美元固定利率为Rfix=0.0632,英镑固定利率为Rfix=0.0528。120天后,支付英镑固定利率交换美元固定利率的互换合约

的价值是( )万美元。A. 1.0152

B. 0.9688

C. 0.0464

D. 0.7177答案:C解析:计算互换合约的价值:①计算美元固定利率债券价格。假设名义本金为1美元,120天后固定利率债券的价格为0.0316(0.9899+0.9598+0.9292+0.8959)+1(0.8959)=1.0152(美元)。②计算英镑固定利率债券价格。假设名义本金为1英镑,120天后固定利率债券的价格为0.0264(0.9915+0.9657+0.9379+0.9114)+1(0.9114)=1.O119(英镑)。

利用期初的即期汇率,将该英镑债券转换为等价于名义本金为1美元的债券,则其120天后的价格为1.0119(1/1.41)=0.7177(英镑)。120天后,即期汇率为1.35USD/GBP,则此时英镑债券的价值1.350.7177=0.9688(美元)。③设该货币互换的名义本金为1美元,则支付英镑固定利率交换美元固定利率的互换合约价值为1.0152-0.9688=0.

0464(美元)。 -

第15题:

假设美元兑英镑的外汇期货合约距到期日还有6个月,当前美元兑英镑即期汇率为1.5USD/GBP,而美国和英国的无风险利率分别是3%和5%,则该外汇期货合约的理论价格(远期汇率)是多少?()

A.1.585 (USD/GBP) B.1.385 (USD/GBP) C.1.285 (USD/GBP) D.1.485 (USD/GBP)答案:D解析:该外汇期货合约的理论价格(远期汇率)是1.485 (USD/GBP)。 -

第16题:

2010年5月3日,美国某公司从英国进口商品,需要在三个月后支付100万元英镑,签约时英镑兑美元汇率为GBP1=USD1.5265。2010年8月3日,美国公司需要支付贷款,向银行询价得到的汇率报价为CBP1=USD1.5943。对于此时结算100万英镑说法正确的是()。

- A、结算时需支付100万美元

- B、结算时需支付152.56万美元

- C、结算时需支付159.43万美元

- D、此次交易不存在任何交易风险

正确答案:C -

第17题:

中国某企业从美国某公司进口一批原料,合同规定以美元支付,支付总额为100万美元,该公司需从银行买入外汇,为防范汇率风险,于6月10日与银行签定用人民币购买美元的远期外汇交易合约,期限半年,远期汇率为1美元=8.6元人民币,金额为860万元人民币买100万美元。请计算半年后,即12月10日当即期汇率为1美元=8.8元人民币时,该中国公司的结算头寸。

正确答案: 8.8×100=880(万元)880-860=20(万元)

1美元=8.8元人民币时,节省20万元。 -

第18题:

美国某公司3个月后付款EUR165000,为防止欧元升值,美元贬值所带来的汇率风险,该公司向银行购买了3个月的远期EUR汇率为1.65,假定3个月后USD/EUR=1.50,则该公司采用远期外汇交易与不采用远期外汇交易相比()。

- A、多付1万美元

- B、多付1.5万美元

- C、少付1万美元

- D、少付1.5万美元

正确答案:C -

第19题:

企业与银行签订远期外汇合约,3个月后用日元购买500万美元,合同汇率1美元=120日元,12月31日,同交割日的远期外汇合约的远期汇率为1美元=125日元,银行确认的该合约的公允价值为()。

- A、2500日元

- B、-2500日元

- C、2.08万美元

- D、-2.08万美元

正确答案:B -

第20题:

单选题某银行挂出英镑对美元的牌价为GBP 1=USD 1.510 0/1.513 0,该银行从客户手中买入100万英镑需要支付( )。A150.10 万美元

B151.00 按美元

C151.30 万美元

D152.10 万美元

正确答案: D解析: -

第21题:

问答题2010年5月3日,美国某公司从英国进口商品,需要在三个月后支付100万英镑,签约时英镑兑美元汇率为GBP1=USD1.5256。3个月后,美国公司需支付货款,向银行询价得到的汇率报价为GBP1=USD1.5943。结算100万英镑需支付159.43万美元,与三个月前相比,要多支付6.87万美元。上述案例涉及到的是哪一种风险?并解释。正确答案: 上述案例涉及到外汇风险中的交易风险,具体表现为对外贸易结算风险。以外币计价结算的商品或服务的进出口交易中,通常情况下,货款或服务费用要在一段时间后才能收到,这段时间里,如果汇率发生变动,进出口商可能要承担由此带来的风险。解析: 暂无解析 -

第22题:

单选题一位基金经理购买了名义价值为40万美元的股指远期合约,购买时的指数处于995.6的水平。合约到期那天,股指下跌到969.2,则该经理需要支付的金额为( )万美元。A1.06

B38.03

C41.91

D1.09

E1.03

正确答案: C解析:

股指下跌了2.6517%(=969.2/995.6-1),因此该基金经理需要付出一定量的现金,这笔现金的金额等于2.6517%×40万=1.06(万美元)。 -

第23题:

单选题2010年5月3日,美国某公司从英国进口商品,需要在三个月后支付100万元英镑,签约时英镑兑美元汇率为GBP1=USD1.5265。2010年8月3日,美国公司需要支付贷款,向银行询价得到的汇率报价为CBP1=USD1.5943。对于此时结算100万英镑说法正确的是()。A结算时需支付100万美元

B结算时需支付152.56万美元

C结算时需支付159.43万美元

D此次交易不存在任何交易风险

正确答案: D解析: 暂无解析